基于因子分析法的水上运输企业业绩评价

2023-02-22马琦

马 琦

(南京林业大学 经济管理学院,江苏 南京 210037)

水上运输是开展国际贸易的主要方式,水上运输行业是世界经济融合发展中重要的基础性和服务性行业,是我国综合物流运输体系重要组成部分。2021 年,受新冠疫情反复和国际贸易需求激增但供给不足等多方面影响,水上运输行业面临巨大的挑战。但是2021 年全球经济和贸易开始复苏以及我国全面推进“一带一路”号召,为我国水上运输企业的转型和发展带来前所未有的机遇。

目前我国港口集装箱吞吐量和货物吞吐量较发达国家仍处于较低水平,水上运输业市场有很大的发展空间。随着“碳达峰”和“碳中和”目标的确立,水上运输行业降低碳排放的要求逐渐明确。升级清洁能源和运输结构调整是水上运输行业降低碳排放并驾齐驱的“两辆马车”。根据2022 年国务院颁布的《推进多式联运发展优化调整运输结构工作方案》,集装箱运输成为多式联运的载体,也更符合环境保护的要求,因此,调整运输结构将推动水上运输行业企业的集装箱业务发展。

1 水上运输企业业绩评价运用因子分析的必要性

目前我国学者对于水上运输行业上市公司的研究主要集中在交通运输经济领域和公路与水路运输学科,涉及会计学科的文献较少,并且在经营业绩评价方面的研究也很少关注我国水上运输行业。因此,研究2021 年我国水上运输行业上市公司业绩评价具有重要意义。

臧雪晴和刘俊选取17 家国有水上运输企业为样本,研究其社会责任履行情况对企业经营业绩的影响[1]。黄阳选取22 家水上运输业公司为样本,在DEA 博弈交叉模型的基础上建立业绩评价体系[2]。徐诗然选取3 家水上运输业公司,运用功效系数法评价其财务状况[3]。

目前对上市公司进行绩效评价还有经济增加值法(EVA)、熵值法和Z-Score 模型等。参考现有研究,因子分析法广泛运用于多个领域,但是在企业绩效评价主题上占全部主题分类的1.1%左右,说明因子分析法在企业业绩评价方面的应用较少。主要因为运用因子分析法在提取因子时会忽略一些对业绩评价有重要意义的原始指标,降低了业绩评价的全面性[4],并且模型计算出来的公因子具有很强的相关性,这是财务指标之间本身存在强相关性决定的。但是因子分析法利用客观计算模型,在评价企业业绩时会减少主观影响,保障业绩评价的客观性[5]。

因此,本文主要运用因子分析法,对我国31 家水上运输行业企业2021 年经营业绩进行分析评价,找出影响水上运输业上市公司经营业绩的因子,分析水上运输行业经营过程中的缺陷并提出建议,进一步完善水上运输行业上市公司经营业绩评价体系。

2 研究设计

2.1 样本选择

在样本选择时,参照中国证监会2012 版行业分类,选取我国31 家沪深A 股上市的水上运输业企业为样本,以2021 年为研究年度进行研究,原始数据来源于2021 年我国水上运输业上市公司年报。

2.2 评价指标

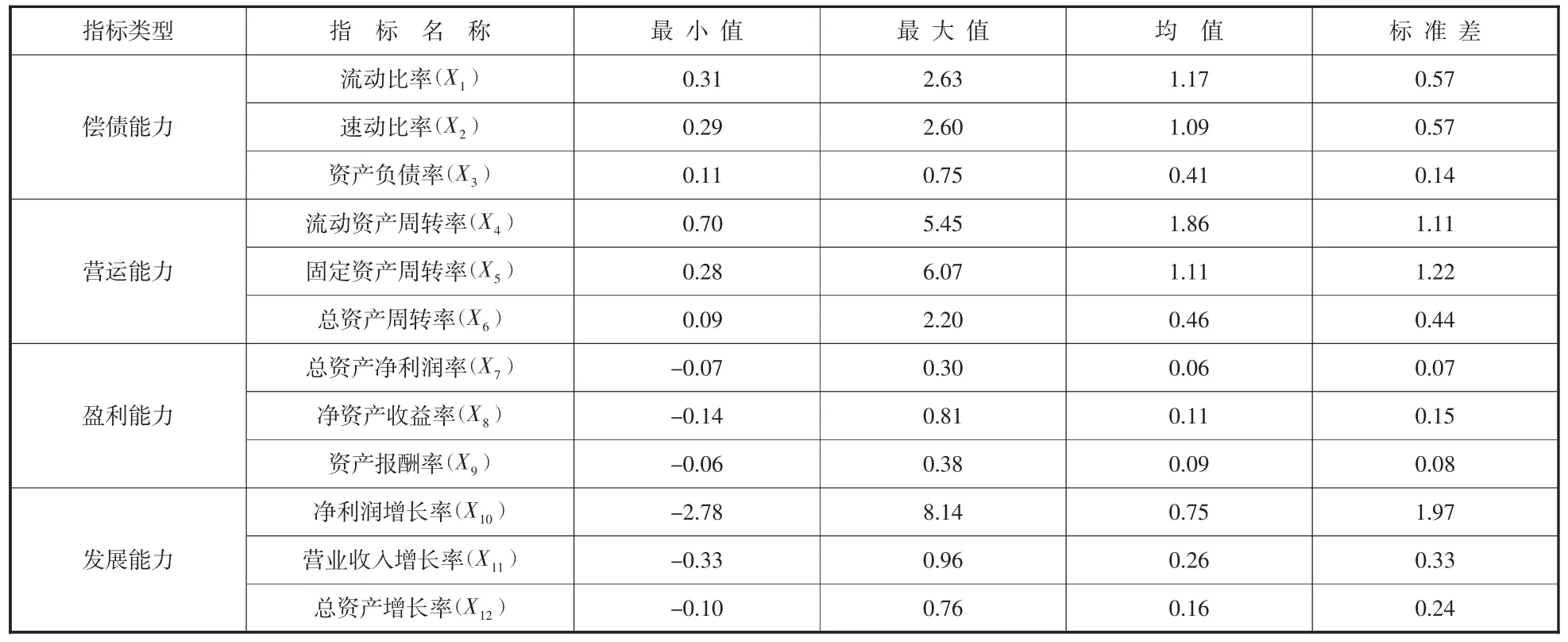

本文考虑经营业绩评价各项指标间的内部依存关系和指标的基本结构,分别从财务绩效评价体系指标中选取了12 项基本指标,如表1 所示。

表1 2021 年水上运输业上市公司财务指标描述性统计

由2021 年水上运输业上市公司财务指标描述性统计结果可知:从偿债能力来看,31 家水上运输业上市公司的偿债能力整体上表现良好,流动比率和速动比率的均值分别为1.17 倍和1.09 倍,表明水上运输业资金使用效率良好,资产负债率的均值为41%,表明水上运输业整体资产负债结构相对合理,负债偿还压力较小。从营运能力来看,水上运输业流动资产周转率最小为0.7 次,最大为5.45 次,固定资产周转率最小值为0.28 次,最大值为6.07 次,两者的标准差均超过100%,表明在流动资产周转率和固定资产周转率上两极分化严重,水上运输业上市公司营运能力悬殊。从盈利能力来看,水上运输业在总资产利润率和资产报酬率上最大为0.3 和0.38,净资产收益率的均值仅为0.11,说明水上运输行业整体盈利能力较差。从发展能力来看,净利润增长率最小值为-278%,而最大为814%,标准差为197%,说明水上运输行业净利润增长率相差较大,发展能力良莠不齐。整体来看,水上运输业盈利能力和发展能力的各项指标的最小值均为负值,说明水上运输业的盈利能力和发展能力较弱,并且营运能力悬殊,但是偿债能力表现良好。

2.3 模型构建

因子分析是把原本复杂的数据进行降维处理,找出相对独立的公共因子,研究公共因子对经营业绩的影响,使用综合经营业绩得分模型为:

其中:Fi为综合经营业绩得分,ai为权重,Si为各公因子的得分。

3 实证分析

3.1 适用性检验

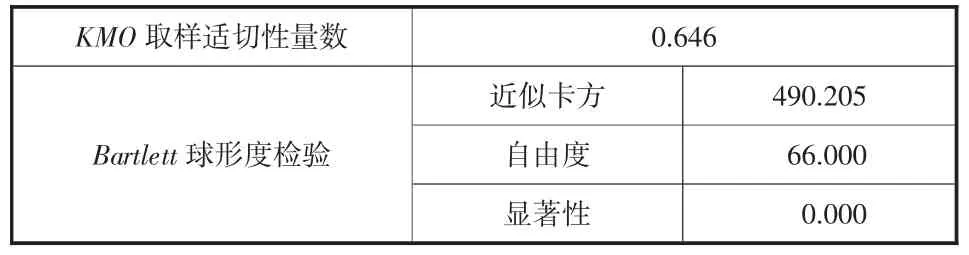

用KMO 和Bartlett 球形度检验判断原始变量间是否相互独立,由表2 可知,KMO 值为0.646>0.5,且经Bartlett 检验的近似卡方值为490.205,显著性水平为0.000,表明原始变量间不是相互独立的,从而有利于获得公共因子。

表2 KMO 和Bartlett 检验

3.2 因子提取

本文采用主成分分析法,分析相关性矩阵,根据特征值大于1 的条件,分类出3 个公共因子。如表3 所示,公共因子旋转载荷平方和累计贡献率达到80.139%,说明这3 个公因子可以相对准确地代表这31 家水上运输行业上市公司原12 项财务指标变量来评价经营业绩。其中公因子S1、S2和S3的方差贡献率分别为42.728%、24.507%和12.904%,说明公因子S1对整体数据影响最大。

表3 总方差解释

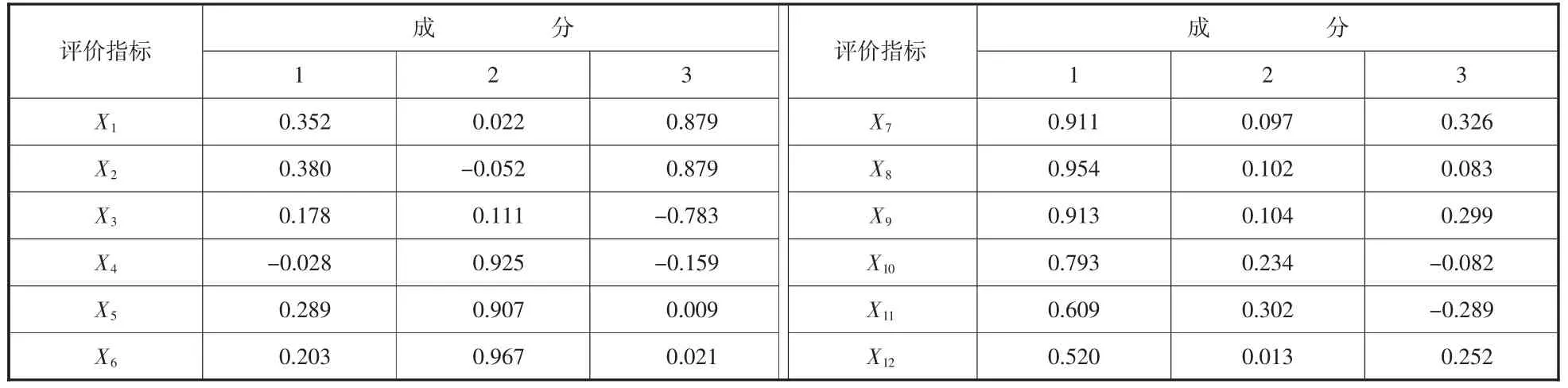

提取的公因子分别用S1、S2和S3来表示,如表4 所示,因子S1在X7至X9上载荷均超过0.9 且在X10至X12上的载荷均超过0.5,表明因子S1主要是样本公司的盈利能力和发展能力的体现;因子S2在X4至X6上的载荷均超过0.9,说明因子S2主要体现样本公司的营运能力;因子S3在X1至X3上载荷的绝对值均超过0.7,说明因子S3主要是样本公司偿债能力的表现。

表4 旋转后成分矩阵

3.3 因子评分模型

对变量进行回归,得到2021 年水上运输行业各项原始指标的成分得分系数矩阵后,分类出的各公因子得分表达式为[6]:

S1=-0.019X1-0.001X2+0.148X3-0.108X4-0.033X5-0.069X6+0.217X7+0.264X8+0.221X9+0.220X10+0.185X11+0.121X12

S2=0.049X1+0.014X2-0.054X3+0.374X4+0.341X5+0.379X6-0.047X7-0.075X8-0.047X9-0.014X10+0.018X11-0.038X12

S3=0.359X1+0.348X2-0.375X3+0.021X4+0.053X5+0.076X6+0.033X7-0.085X8+0.021X9-0.125X10-0.188X11+0.045X12

3.4 实证结果与分析

根据上述公式,经过模型处理,得到2021 年水上运输行业样本公司各公因子的得分,如表5 所示。

表5 样本公司各公共因子得分情况

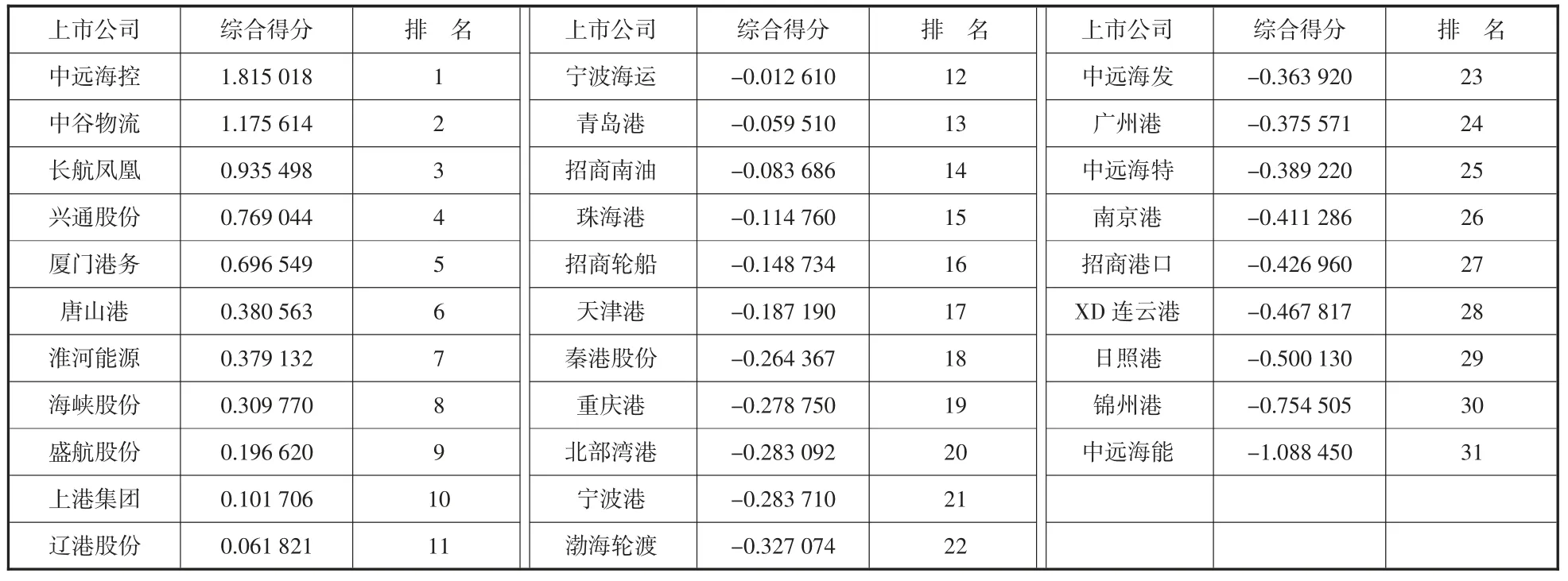

根据2021 年水上运输行业样本公司各公因子的方差解释率占累计贡献率的权重进行加权求和,得到每家样本公司的综合得分F 和排名情况,如表6 所示。

F=(44.39%S1+19.17%S2+26.44%S3)/(80.14%)

由表6 可知,在31 家水上运输业样本公司中,中远海控、中谷物流和长航凤凰等11 家上市公司的综合得分为正值,而其他20 家上市公司综合得分为负值。一般而言,综合得分为正值,代表公司经营业绩良好,而综合得分为负值,代表企业经营业绩欠佳[7]。因此水上运输业上市公司整体经营业绩有待提高。其中,中远海控的综合得分最高为1.815,而排名最后的中远海能综合得分为-1.088,说明水上运输业上市公司间的经营业绩表现优劣明显。

表6 水上运输业上市公司综合得分及排名

王若晨等指出,上市公司的综合得分在0.6 以上经营业绩为优秀,处于-0.6 和0.6 之间经营业绩为一般,低于-0.6 经营业绩为较差[8]。在样本公司中,经营业绩为优秀的有5 家,占16.13%,经营业绩一般的有24 家,占77.42%,经营业绩较差的有2 家,占6.45%。因此,2021 年中国水上运输业上市公司的整体经营业绩一般,呈现出橄榄型分布。

从公共因子S1来看,盈利能力指标和发展能力指标得分在综合绩效得分中占44.39%,表明盈利能力和发展能力指标对综合绩效得分影响较大,但是样本公司中,有19 家上市公司公因子S1得分小于0,占样本总量的61.29%,表明水上运输行业上市公司的盈利能力和发展能力有待提高。2021 年,综合得分最高的中远海控因子S1得分为4.03,远高于同行业中其他上市公司,说明我国水上运输行业需求的增长给行业内龙头企业带来了供需改善的红利。

从公共因子S2来看,营运能力指标得分在综合绩效得分中占29.17%,且营运能力指标得分与综合绩效得分基本呈正相关关系。在样本公司中,只有7 家上市公司公因子S2得分大于0,仅占样本总量的22.58%,说明2021 年水上运输行业上市公司整体营运能力较差。综合绩效得分排在第一和第二位的中远海控和中谷物流,公因子S2得分为0.50 和0.49,远低于最高得分厦门港务的4.12,说明其营运能力还有待提高。2021 年我国水上运输行业外贸市场需求持续上升,集装箱和船舶的租赁价格也随之增长,2021 年末相同船型的租赁成本较2020 年高出接近一倍,并且船舶的燃油成本也有所增加,经营成本的增加对行业内上市公司的营运能力造成一定的负面影响。

从公共因子S3来看,偿债能力指标得分在综合绩效得分中占26.44%,偿债能力指标得分与综合绩效得分大体呈正相关关系。在样本公司中,有13 家上司公司偿债能力指标得分大于0,占总样本量的41.94%,表明2021 年我国水上运输行业上市公司的偿债能力良好。但是,综合绩效得分排在第一位的中远海控,在公因子S3的单项因子得分为-0.465,说明其偿债能力欠佳,中远海控还应重视债务偿还风险。

4 结论及建议

4.1 结论

通过实证分析与财务指标描述性统计结果对比可知,因子分析的结果与财务指标描述性统计分析得出的结论基本一致,说明因子分析法应用到水上运输业上市公司的业绩评价中是具有参考意义的。结果表明2021 年我国水上运输行业上市公司业绩水平还有待提高,上市公司间各项能力悬殊,综合得分总体呈现橄榄型分布;面对2021 年前所未有的机遇和挑战,可以从寻找新的盈利点,开拓发展能力和提高营运效率等方面入手。

4.2 建议

2020 年新冠疫情加速了跨境电商发展和线上化交易,推动了全球物流的发展,全球物流多元化的发展趋势对水上运输供应链的稳定性和便捷性提出更高的要求。为把握水上运输需求增长和政策助力的契机,水上运输业上市公司应不断完善运营模式,使运营的船舶和集装箱匹配公司业务结构,实现灵活调度,保障全球产业链、供应链的畅通。面对经营成本的上升,水上运输业上市公司要重视营运效率和成本管理,对经营业务和营运成本实施精细化管理,提升水上运输行业的盈利能力。

为实现水上运输业务智能化发展,推动自动化、无纸化和集成化发展,水上运输行业上市公司应不断创新业务流程的自主规划、自动运转和智能化管理技术,提升客户服务体验,促进外贸的成交量。水上运输行业属于服务行业,应该通过不断创新优质服务来提高客户黏性,以满足客户对物流服务时效性和稳定性的需求。为满足客户多元化的需求,行业内上市公司应不断挖掘客户的“痛点”和“痒点”,打造定制化服务,吸引更多优质客户,进一步开拓市场,提升水上运输行业的发展能力。

2020 年新冠疫情给内贸集装箱和船舶市场造成一定冲击,但也刺激了我国外贸市场的需求。面对水上运输行业运力供给紧张,需求扩张,我国水上运输企业运价水平上涨。根据PDCI 指数,2021 年行业平均运价指数较2020 年上涨22%。为有效应对水上运输需求快速增长与运力供给紧张的失衡局面,水上运输业上市公司应提供覆盖面更广、交货更快和质量更优的航线产品,提升运力水平。并且我国水上运输行业上市公司应不断挖掘资产运营效率,可以通过科学的计算,压缩船舶在港停时,提升船舶周转率,用效率提升来抵消运力不足带来的负面影响。