“双碳”目标下我国煤炭资源开发布局研究

2023-02-21朱吉茂孙宝东韩一杰

朱吉茂,孙宝东,张 军,吴 璘,王 雷,韩一杰,张 保

(国家能源集团技术经济研究院,北京市昌平区,102211)

0 引言

习近平总书记强调,实现碳达峰碳中和,是贯彻新发展理念、构建新发展格局、推动高质量发展的内在要求,是党中央统筹国内国际两个大局作出的重大战略决策。要立足我国能源资源禀赋,坚持先立后破、通盘谋划,传统能源逐步退出必须建立在新能源安全可靠的替代基础上。

我国能源资源禀赋特征为“富煤、缺油、少气”,煤炭是我国能源安全的压舱石[1],在保障我国能源安全中发挥着重要的主体功能和兜底作用。2021年下半年以来,全球能源供需矛盾突出,能源价格持续攀升,以欧洲国家为代表的多个国家和地区出现能源电力紧缺。我国立足以煤为主的能源资源禀赋,坚持以煤炭保能源安全,以煤电保电力安全,实现了能源安全保供和经济社会稳定运行。2021年煤炭消费占我国一次能源消费的56%,煤电以47%的装机容量贡献了60%的电量、满足了超70%的高峰负荷需求。未来较长时期,煤炭仍是我国主体能源[2],并逐步向基础能源和调峰能源转变[3],但经过长期高强度开采,现有煤矿持续稳定保供能力面临快速下降。面对碳达峰前后的煤炭保供需求和碳中和阶段能源绿色低碳转型要求,要加强中长期煤炭需求预测和资源保障潜力研究,算清煤炭供需大账,统筹好安全与转型、短期与长期的关系,发挥好煤炭兜底保障作用,为“双碳”战略提供支撑[4]。

1 全国及区域煤炭消费现状与趋势研究

1.1 全国及区域煤炭消费现状

“十三五”以来我国煤炭消费逐步回升。期间,我国经济发展稳中有进、稳中向好,经济增长向高质量发展转变,能源消费持续保持回暖态势,煤炭需求逐步回升,煤炭消费量由2015年的40亿t增加至2021年的42.7亿t,如图1所示。

主产区煤炭消费增量显著大于消费地。随着中部崛起战略和西部大开发战略实施,中西部经济发展加速,能耗需求较快增长,煤炭消费量占全国消费总量的比重呈逐步上升态势;近年来受能源消费结构调整和生态环境保护等因素影响,东部地区加大煤炭消费总量控制力度,煤炭消费所占比重逐步下降。从全国各省区2015-2021年煤炭消费增量看,增量较明显的是北方主产地晋陕蒙新等省(区),以及南方消费地粤桂闽等省(区),但主产区增量远大于消费地增量。2015-2021年,晋陕蒙宁甘新地区煤炭消费量由9.86亿t增加到13.11亿t,占全国煤炭消费总量比重由24.9%上升到29.9%;而2021年,京津冀、东北、华东地区煤炭消费量占全国的比重分别比2015年下降2.7、0.5、2.4个百分点,如图2所示。

来源:中国煤炭市场网图1 全国年度煤炭消费量变化

来源:中国煤炭市场网图2 2015-2021年各地区煤炭消费量变化对比

1.2 全国及区域煤炭消费预测

我国煤炭消费仍处于达峰过程中,考虑能源转型和新型电力系统建设先立后破及煤炭兜底保供的要求,根据国家能源集团技术经济研究院联合中国科学院、清华大学开发的中国能源系统预测优化模型(CESFOM),我国煤炭消费将在2028年达到45亿t左右的峰值,此后经历10年左右峰值平台期后进入较为明显的下降通道。

(1)达峰阶段(2028年之前)。为实现2030年前二氧化碳排放达峰目标,煤炭消费尽快达峰是关键。为此,国家明确提出“十四五”控煤、“十五五”减煤的要求。从下游行业用煤趋势看,发电供热用煤在社会用电量继续攀升的推动下仍处于持续增长阶段,炼焦用煤和其他终端用煤下降,其中现代煤化工用煤保持增长一定程度上减缓了“其他终端用煤”的降速。由于该阶段发电供热和化工用煤的增量高于其他领域用煤的减量,煤炭消费持续增长至2028年的45亿t左右。

(2)峰值平台期(2029-2037年)。发电供热用煤继续增长,到2034年达到峰值后缓慢下降,炼焦用煤和其他终端用煤继续下降。由于该阶段发电供热用煤仍有增长,煤炭总体消费下降并不明显,整体处于峰值平台期,2037年前煤炭消费量始终保持在40亿t以上。

(3)较为明显的下降阶段(2038-2050年)。2038年后发电供热用煤、炼焦用煤和其他终端耗煤均进入较为明显下降阶段,2050年煤炭消费总量降至25亿t。

(4)面向碳中和的快速下降阶段(2051-2060年)。在碳中和目标约束下,2050年后所有用煤环节均进入快速下降阶段,2060年煤炭消费总量降至8亿~10亿t。

从区域看,预计2035年前东中部煤炭消费量先增后降、占比下降,西部消费量持续增长、占比上升。东部地区煤炭消费量预计由2020年的15.8亿t增长至2025年16.6亿t,随后降至2030年、2035年的15.5亿、14.2亿t,消费量占比由2020年的39%降至2035年的33%;中部地区煤炭消费量预计由2020年的10.3亿t增长至2025年10.7亿t,随后降至2030年、2035年的10.4亿、10.0亿t,消费量占比由2020年的25%降至2035年的23%;西部地区煤炭消费量预计由2020年的15.8亿t增长至2025年、2030年、2035年的17.0亿、17.8亿、18.8亿t,消费量占比由2020年的36%升至2035年的44%。

2 全国及区域煤炭资源、生产趋势与开发潜力研究

算清煤炭供需大账是推动产需有效衔接、促进产业健康发展的重要基础,研判好煤炭中长期消费趋势的同时,更要摸清煤炭产能底数和资源开发潜力,为未来煤炭产能优化布局提供支撑。

2.1 全国煤炭资源、生产趋势与开发潜力

我国煤炭资源区域分布不均,总体上呈西多东少、北富南贫的特点。东部开发历史长,资源面临枯竭;中部和东北部开发强度大,接续资源多在深部,潜力不大;西部越来越成为生产重心,资源丰富,开发潜力大。未来一个时期,我国煤炭开发还将继续西移,晋陕蒙新将成为煤炭供应保障的重点区域。据自然资源部统计,截至2021年底我国煤炭证实储量与可信储量2 079亿t,其中晋陕蒙新占比达到72%。

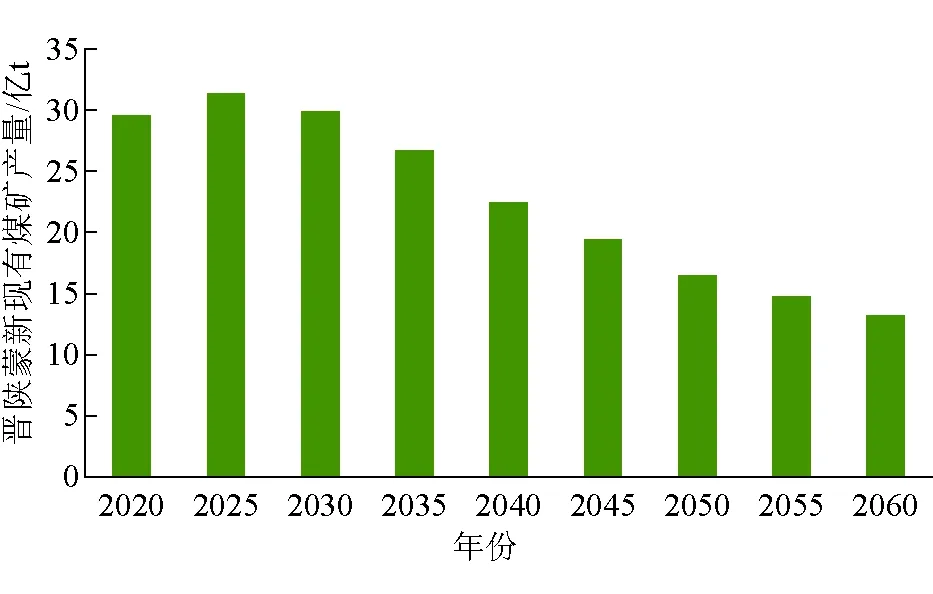

国家能源集团技术经济研究院建立了全国生产在建煤矿数据库,并构建了资源与产能动态统计分析模型。考虑衰老煤矿报废、落后产能淘汰、薄厚煤层配采和薄煤层开采、资源压覆、地质条件变差等因素(下同),经模型测算,现有煤矿(截至2022年2月底的生产和在建煤矿,下同)产量2030年前可维持在37亿t以上;2030年后,随着资源枯竭煤矿范围扩大,现有煤矿产量进入持续快速下降通道,2035年、2050年分别降至32亿、19亿t;2060年降至14.9亿t,较2020年下降62%,如图3所示。

图3 全国现有煤矿生产趋势预测

分区域看,中东部现有煤矿产量衰减速度逐渐加快,煤炭生产西移步伐加快。2035年、2060年,东部现有煤矿的产量相比2020年分别下降60%、90%,中部分别下降36%、80%,西部则分别增长0.3%、下降47%。西部现有煤矿产量占比将由2020年的59%,分别上升至2025年的65%、2030年的69%、2035年的70%、2050年的77%和2060年的80%,如图4所示。

图4 我国东中西部生产在建煤矿产量趋势比较

对各省(区)主要矿区规划煤矿进行梳理后可以发现,未来煤炭开发潜力主要集中在晋陕蒙新。截至2022年2月底,全国合计规划煤矿规模14.9亿t/a,86%位于内蒙古、陕西、新疆、山西4省(区),如图5所示。由于资源条件限制加上开采成本高、竞争力弱,相当一部分规划煤矿不具备开发条件,比如西南、东中部(除山西)的大部分,开发可能性小。

图5 我国规划煤矿产能分布情况(截至2022年2月底)

2.2 重点区域(晋陕蒙新)煤炭生产趋势与开发潜力

晋陕蒙新是我国煤炭资源和生产重地,2020年、2021年煤炭产量分别为31.5亿、32.5亿t,占全国煤炭总产量的79%、80%。分省(区)煤炭产量看,2021年,山西、内蒙古、陕西、新疆的煤炭产量分别为12.0亿、10.4亿、7.0亿、3.2亿t,分别占全国煤炭总产量的29.3%、25.5%、17.2%、7.9%,其中,新疆煤炭产量的增长潜力较大。从现有煤矿生产趋势看,山西煤炭产量下降趋势最为明显,蒙陕地区煤炭产量降幅相对平缓,新疆煤炭产量则后来居上。具体来看,晋陕蒙煤炭产量在“十四五”期间仍有一定增量,此后将随资源消耗呈缓慢下降趋势。新疆煤炭产量在“十四五”“十五五”期间随着在建矿批量投产,煤炭产量将大幅提升,此后呈平稳微降趋势。总体来看,晋陕蒙新4省(区)现有煤矿产量在“十四五”“十五五”期间先升后降并维持高位,此后受煤矿衰老报废影响,产量持续下降,2035年、2050年、2060年分别较2020年下降10%、44%、55%,如图6所示。

图6 晋陕蒙新现有煤矿(截至2022年2月底)产量趋势

全国14.9亿t/a规划煤矿中,晋陕蒙新产能规模12.8亿t/a。具体包括:山西1.4亿t/a,主要集中在大同、离柳、潞安和朔南矿区;内蒙古6.7亿t/a,其中蒙西3.2亿t/a主要集中在纳林河、准格尔中部、台格庙、纳林才登、呼吉尔特、纳林希里、准格尔等矿区,蒙东3.5亿t/a主要集中在伊敏河西、巴彦胡硕、五间房、胜利、白音乌拉、霍林河、乌尼特、巴彦宝力、宝日希勒等矿区;陕西省2.8亿t/a,主要集中在榆神、榆横两大矿区;新疆2.2亿t/a,主要集中在准东开发区、淖毛湖、大南湖和伊宁矿区。

2.3 其他区域煤炭生产趋势与开发潜力

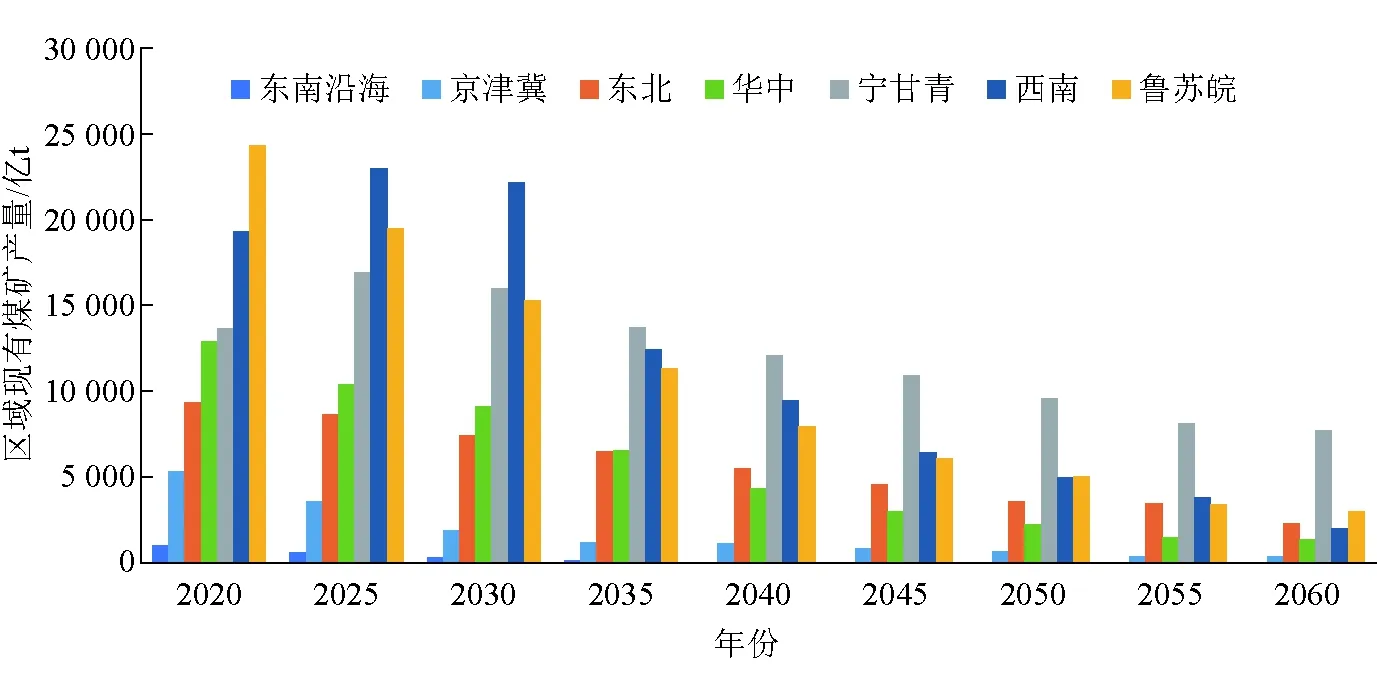

其他区域除西南地区、宁甘青地区煤炭产量先升后降外,总体呈持续下降趋势,如图7所示。

图7 全国其他七大区域现有煤矿(截至2022年2月底)产量趋势

(1)京津冀地区持续推进煤炭开采利用减量化和生态环境建设,目前仅河北省仍在继续开发煤炭资源,预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降78%、88%、94%,规划矿产能仅910万t/a。

(2)东北是我国煤炭主产地之一,但资源枯竭问题较为突出[5],预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降30%、62%、75%,规划矿产能5 200万t/a。

(3)宁甘青地区煤炭产量主要集中在宁夏,甘肃次之,青海较少,得益于甘肃若干在建矿的陆续投产,预计3省(区)现有煤矿产量先升后降,2035年与2020年基本持平,2050年、2060年分别较2020年下降30%、44%,规划矿产能 9 000万t/a。

(4)鲁苏皖是我国煤炭主产地之一,面临资源枯竭和压覆问题,预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降53%、79%、88%,规划矿产能880万t/a。

(5)华中地区煤炭资源接近枯竭,预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降49%、83%、90%,规划矿产能690万t/a,预计湖北短期内、湖南和江西2035年前后将逐渐退出煤炭生产。

(6)西南地区是我国煤炭主产地之一,承担区域煤炭保供重任,短期内煤炭产量有增长,但受制于资源和开采条件问题长期趋降较明显,预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降36%、74%、90%,规划矿产能4 000万t/a。

(7)东南沿海(福建、广西)煤炭资源贫瘠,预计广西、福建分别将于2030年、2035年前后逐渐退出煤炭生产,2035年煤炭产量较2020年下降85%,之后逐渐退出。

以上七大区域预计现有煤矿2035年、2050年、2060年煤炭产量分别较2020年下降40%、70%、81%,合计规划矿产能2亿t/a,但大部分开采条件差。

3 中长期煤炭开发布局分析

按照供需平衡要求,对未来一个时期煤炭产能建设需求进行测算。测算结果表明,现有煤矿产量难以满足碳达峰前后我国煤炭需求,存在8亿~10亿t的煤炭缺口,如图8所示。为此,“十四五”至“十六五”时期还需新建9亿t/a的煤炭产能,以保障未来一个时期的煤炭供应安全。由于我国现有规划煤矿大部分集中在晋陕蒙新等西部地区,且西南、东北等其他区域规划煤矿建设条件欠佳,“十四五”至“十六五”时期需新建的9亿t/a煤炭产能大部分应布局于晋陕蒙新地区,进一步优化资源配置,促进富煤西部地区煤炭资源开发,扩大优质增量供给[6]。

图8 全国煤炭供应趋势与余缺比较

由于区域保供压力较大,黑龙江省的一些整合矿也可能在未来一个时期释放产能,西南地区中短期也有提升煤炭产能、保障区域能源安全的需求。同时还需注意到,由于煤炭消费峰值平台期后需求下降较快,前期新建9亿t/a产能后,煤炭产能过剩问题将在2050年后逐步凸显,中短期可通过产能核增代替新建煤矿的方式缓解后期产能过剩压力。2022年2月以来,我国已陆续核增一批煤矿产能,对减轻短期煤炭供应压力将发挥重要作用,但同时也加速了相应煤矿的资源衰竭,缩短剩余服务年限,对碳达峰前后煤炭缺口的测算影响相对有限。

未来煤炭开发将进一步向西部地区集中[7-8]。基于上述煤炭供需平衡趋势和新增产能布局分析,预计2020-2035年,东部地区煤炭产量占比将由7%降至3%,中部地区煤炭产量占比将由34%降至24%,西部地区煤炭产量占比将由59%上升到73%。考虑山西省近期维持高产,与预测趋势相比,中部地区产量占比中短期变化趋缓,并相应对西部地区产量占比变化产生影响。

表1 我国煤炭生产区域产量占比变化预测 %

4 主要结论及建议

(1)全国现有煤矿产量在2030年后衰减较快。2030年前现有煤矿产量可维持在37亿t以上,2030年后随着资源枯竭煤矿范围扩大,进入持续快速下降通道。

(2)我国煤炭产业西移步伐加快,未来开发潜力主要集中在晋陕蒙新。预计2020-2035年,东部地区现有煤矿产量下降60%,中部地区下降36%,西部地区上升。未来煤炭开发潜力主要集中在晋陕蒙新地区,4省(区)规划煤矿产能占全国的86%。全国规划煤矿中,由于资源条件限制加上开采成本高、竞争力弱,相当一部分不具备开发条件。

(3)2035年前我国需新建9亿t/a煤炭产能,以满足碳达峰前后煤炭需求。碳达峰前后,现有煤矿产量与供需平衡条件下的应生产量存在8亿~10亿t的差距。考虑煤矿3~5 a左右建设周期,“十四五”至“十六五”时期,我国需在晋陕蒙新等重点区域新建9亿t/a左右煤炭产能,以满足煤炭保供需求,新建煤矿要以大型智能化煤矿为主[9]。其中,考虑到东北煤炭保供现实需求,很有必要加快研究蒙东规划煤矿安全、绿色、高效、生态低扰动开发的必要性和可行性。

(4)“双碳”战略下我国煤炭供应存在中短期不足与远期过剩的矛盾,需通过多种措施缓解未来过剩压力。考虑2035年前新建9亿t/a煤炭产能,从产量趋势看,预计2050-2060年煤炭富余能力逐步扩大,但考虑未来以较高产能冗余度保障能源安全的需要,产能过剩程度不会太高,并且还可以通过中短期产能核增代替新建煤矿的方式缓解后期产能过剩压力。同时也要看到,煤化工高端化、多元化、低碳化发展是充分发挥煤炭能源相对资源优势、缓解油气进口压力、保障国家能源安全的必要措施[10],煤电和煤化工+CCUS技术突破也将大幅拓宽煤炭利用场景[11]。若清洁高效低碳利用水平及规模显著提升,我国煤炭消费空间将明显拓展,远期煤炭产能过剩压力也会随之变小。