渐进修复之路

2023-01-16叶丙南

叶丙南

中国经济周期比海外经济周期领先,中国经济已经在2022年完成第二次探底,率先进入渐进复苏周期。由于中国内需恢复比较渐进,海外需求开始下行,中国经济重启和修复中的再通胀效应将比较温和,宏观经济政策可以保持偏松状态,总体利好权益资产,预计2023年中国股票市场相对收益将好于债券和大宗商品。不过,海外经济衰退对中国具有溢出效应,可能使中国经济和股市修复过程面临一些新波折。

2023年海外经济将从典型的滞涨阶段走向衰退,衰退将带动通胀大幅下行,全球货币政策紧缩周期结束。美国经济可能先经历衰退,再见到通胀大幅下行,2023年上半年美国债券相对收益更好,下半年随着通胀下行,美国股票可能见底,迎来配置时机。美国债券市场已经在为衰退定价,收益率曲线出现倒挂,但美股对衰退预期仍相对不足。

美国将面临中小型衰退

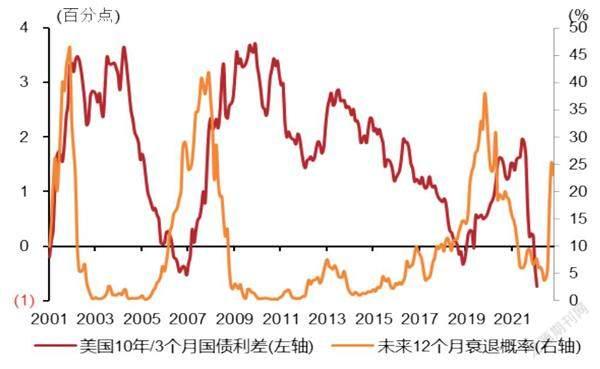

2023年美国经济将进入衰退,预计全年GDP小幅下跌。疫后超级宽松政策大幅透支宅经济需求、商品消费和房地产价格,加上供应链瓶颈和劳工短缺,通胀创40年以来最高且持续较长时间,高利率延续较长时间,房地产和金融周期向下。美国国债收益率曲线已经给出2023年衰退预警,2022年下半年以来10年与2年国债利差、10年与3个月国债利差先后降为负值。

美国2023年衰退可能是中小型衰退,比2001年小衰退略严重些,但明显不及2008-2009年大衰退和20世纪七八十年代两次严重衰退。2001年小型衰退时期,GDP累计下跌0.1%,失业率累计上升1.5个百分点,衰退原因是科技股泡沫破裂和9.11恐怖袭击对商业投资和消费信心产生冲击。2008-2009年大衰退时期,GDP累计下降3.8%,失业率累计上升4.5个百分点,大衰退原因是次贷风暴引发全球金融危机。20世纪70年代和80年代两次严重衰退时期,GDP累计萎缩3.1%和2.6%,失业率累计上升4.2和3.6个百分点,两次严重衰退由于前期凯恩斯主义刺激和两次石油危机带来滞胀环境,公众失去对美联储的信心。

2023年衰退可能比2001年小衰退略严重些,因为商品消费、房地产过热程度和高通胀、高利率持续时间远超2001年衰退前水平,外需疲弱和全球滞胀压力比2001年更大。2023年衰退将显著小于2008-2009年大衰退,因为当前美国家庭和银行的资产负债表非常稳健,发生金融危机的概率较小。2023年衰退也将不及20世纪七八十年代两次严重衰退,因为当前公众对美联储尚未丧失信心,美国经济的能源密集度已大幅下降,美国已成为全球第一大能源出口国,能源通胀对美国经济的冲击不可同日而语。

中国经济开启修复之路

2023-2024年,中国经济将处于渐进修复周期。GDP增速将从2022年的2.7%升至2023年5.1%,两年平均增速3.9%,2024年GDP增速为4.7%,低于5%-6%的潜在增速。支撑经济修复的因素包括:新任决策层聚焦信心恢复与稳增长、防疫政策转向与经济重启、宏观经济政策宽松以及房地产逐步企稳。

中国家庭消费和服务业具有更大修复空间,预计社会零售额增速和服务业GDP增速分别从2022年的0.6%和2%升至2023年6.5%和5.9%,消费对GDP增速拉动由2022年的1个百分点升至2023年的4.1个百分点。受高基数和海外衰退影响,基础设施投资和制造业投资放缓,带动投资增速从2022年5%放缓至2023年4.3%,2024年升至5.3%,投资对GDP增长贡献从2022年的0.8个百分点降至2023年的0.7个百分点,2024年升至0.8个百分点。

图1:利差反映的美国衰退概率

数据来源:Wind, 招银国际环球市场

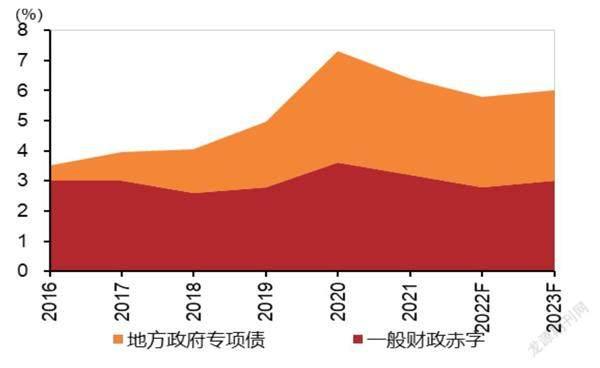

图2:中国广义赤字率将上升

數据来源:Wind, 招银国际环球市场

由于海外衰退和商品价格回落,商品出口增速将从2022年的7%降至2023年的-3.5%,2024年回升至6.5%。受经济重启和内需修复支撑,商品进口量回升,但因商品价格回落,商品进口增速从2022年的1%放缓至2023年的0.5%,2024年回升至4.5%。净出口对GDP增长贡献从2022年的0.9个百分点降至2023年的0.3个百分点和2024年的0.5个百分点。

中国经济重启后再通胀效应将比较温和。我们预测中国CPI增速将从2022年的2%小幅回升至2023年的2.2%和2024年的2.5%,PPI增速将从2022年的上涨4.3%回落至2023年的下跌-0.5%,而2024年则上涨1.6%,GDP平减指数增速可能从2022年的2.7%回落至2023年的1.1%,2024年再度回升至2.1%。

中国再通胀效应比较温和主要由于三个因素。首先,Omicron病毒毒力非常轻,对劳动年龄人口生理影响非常小,中国劳动者勤奋内卷,当前就业压力较大,疫情传播对劳动参与率影响较小。美欧、日本、韩国、越南和中国台湾地区经验说明,2020-2021年疫情对劳动参与率有些影响,但2022年以来Omicron病毒疫情对劳动参与率基本没有影响。其次,国内需求恢复比较渐进,不会出现过热,中国家庭收入和信心恢复需要时间,决策者习惯集中资源办大事,给民众大规模派现可能性较低。最后,海外衰退来临,全球供应正常化,更多供给竞争更少需求,商品通胀将显著回落,国内出口产能转内销,压制消费品价格。

出行、餐饮、旅游等部分服务业再通胀效应可能比较明显,因这些行业价格处于低位,大量小企业倒闭,不少从业人员可能改行,供给侧经历去产能,经济重启后这些行业被压抑的需求快速释放,供给恢复可能慢于需求,短期内价格会有明显向上压力。

消费是着力点

过去三年疫情对信心、经济和社会造成严重冲击,中国决策层将以务实态度,聚焦信心重建与经济恢复,全力促进经济恢复合意增长。2022年12月召开的中央经济工作会议表明,工作重心已从防疫转向大力稳增长,决策层对稳增长做出更加坚定承诺,经济增长重新成为地方政府重要的KPI指标。中央经济工作会议提出大力提振市场信心和消费意愿,意味着提振信心和恢复消费成为稳增长的重点。中央经济工作会议还提出更大力度吸引外资,表明将持续扩大开放,加强国际合作,降低中美冲突,促进全球化进程。

从韩国、越南和中国台湾地区的经验来看,放开后经济活动存在类似“J曲线效应”,即民众对放开存在一个适应期,人员流动和消费活动先暂时下降,而后再逐步修复。从韩国数据来看,鞋子、汽油、化妆品和服装零售增速与人员流动性指数正相关性最强,显示经济重启对出行和社交类消费需求提振最大,而家具、家电、汽车和食品等宅经济商品与人流变化存在负相关性。

中国消费修复形态可能是斜向上的W型。放开后大规模感染暂时降低人员流动性并冲击消费活动,在基本实现全民免疫后,消费将迎来第一轮快速修复,被冻结的出行、社交和购物需求快速释放,航空、铁路、公路、餐饮、酒店、旅游、娱乐、服饰、化妆品等行业显著恢复,防治药物和医疗服务需求也将显著上升。消费经历第一轮快速修复后可能有所放缓,而后进入耐用消费主导的渐进修复模式,因就业、收入和信心的恢复需要时间。

经济重启是支撑中国经济修复的最重要因素。据我们估计,仅交通运输、商贸零售和住宿餐饮业等服务业活动修复,即可对2023年GDP增速贡献超过1个百分点。经济重启将提振企业家和金融市场信心,改善就业形势和家庭信心,对资本支出、房地产和耐用消费都具有显著提振作用。

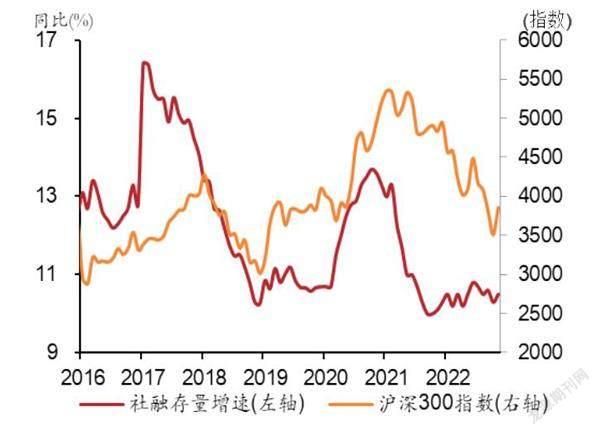

积极的宏观政策

2023年稳健货币政策将精准有力,预计央行可能下调存款准备金率1-2次,可能再次适度下调LPR,对制造业、硬科技、服务业中小企业信贷政策非常宽松,进一步放松房地产信贷政策,鼓励银行对房企和城投企业的债务进行展期。预计新增人民币贷款和社会融资规模增速分别从2022年的5.3%和4.6%升至2023年的11%和10%。预防性储蓄倾向下降,风险偏好回升,M2增速从2022年的末11.89%降至2023年的末11%。

2023年积极财政政策将提力增效,预计一般财政赤字和地方政府专项债额度可能分别增加6000亿和3500亿人民币,广义赤字率可能从2022年元5.8%上升至2023年的6.2%。积极发挥政策性银行和地方城投企业等“准财政”工具,促进基础设施投资、保交楼和房地产市场稳定,鼓励银行对城投债务进行展期。2022年部分减税降费政策可能延续至2023年,并出台一些新减税政策,例如个人所得税专项附加抵扣增加、小微企业税收减免等,预计减税降费规模超过1.5万亿元人民币。预计2023年一般财政收入和支出分别增长6.5%和4.5%,支出向教育、科技、就业和社保、卫生健康、农业农村、生态环保等领域倾斜。

图3:中国社融增速与沪深300指数

数据来源:Wind, CMBIGM

2023年汇率政策将保持灵活,美元兑人民币汇率预计从2022年年末的6.95降至2023年年末6.65,国际收支更趋平衡。随着美国经济进入衰退和中国经济重启修复,中美利差和人民币对美元将有所反弹。但由于美联储很难再大幅放水,中国货币政策延续偏松,人民币对美元很难反弹至2022年贬值前的水平。外需向下和内需回升将推动中国商品贸易顺差有所收窄,跨境人员流动恢复将扩大中国服务贸易逆差,中国经常账户顺差/GDP比率可能从2022年的2.2%回落至2023年的1.5%。伴随经济重启和中美利差回升,中国金融账户可能从净流出转为小幅净流入,预计非储备性质金融账户差额/GDP比可能从2022年的-0.6%轉为2023年的0.1%。

稳定房地产市场

中国近期发布金融支持房地产十六条政策,表明新任决策层积极防风险、稳地产和稳经济的信号,降低了房企大面积暴雷演化为系统性金融风险的概率,提振了金融市场信心。未来稳定房地产市场的关键是提振住房需求,住房销售前景决定项目净资产状态、开发商自主现金流和金融机构融资意愿,从而决定房企财务困境是流动性问题还是资不抵债问题。

目前压制住房销售的因素包括:疫情对就业、收入和信心冲击严重,家庭削减或推迟大额支出包括购房支出;大量房企急剧去杠杆后陷入财务困境,潜在购房人担心期房项目烂尾风险,推迟购房计划;潜在购房人具有买涨不买跌心理,因房价下跌推迟购房计划。

预计2023年第二季度房地产销售可能逐渐企稳,下半年同比可能小幅正增长,全年同比小幅下跌。房地产开发投资降幅可能从2022年的10%收窄至2023年的5%,2024年增长3.5%。房企大面积违约和期房烂尾风险显著下降,潜在购房人信心将有所回升。

总体来看,房地产市场此轮修复相对漫长,2023-2024年处于渐进恢复周期,恢复后的销售峰值可能显著低于2021年水平。中国住房总需求已经见顶下行,因投资投机需求淡出,刚需年龄人口下降,城镇化速度放缓。在稳地产周期中,政府启动房产税可能性较小,但2025年以后房产税可能逐步提上议程,为土地财政萎缩后的地方政府开辟新财源,并调节贫富差距,促进共同富裕。

从各类指标来看,见底企稳顺序是住房销量->房企现金流->房地产投资。分区域来看,见底企稳的顺序是一线城市->强二线城市->其他城市,一线和强二线城市供求基本面相对更好,2023-2024年有望见到明显的回升周期,但三、四线及以下城市可能延续偏弱态势。从供给侧来看,一、二线城市住房供应格局发生变化,保障房、租赁性住房在供应中占比上升,国有企业和地方城投将发挥更大作用。