科创板上市公司集团股份支付会计处理研究

2023-01-11柯祖成

柯祖成

(重庆怡景实业有限公司,重庆 401120)

引 言

科创板设立初始就以“硬科技”作为其严格的核心上市标准之一,这意味着科创板上市公司对于高素质人才的需求与日俱增,为了吸引和留住高素质人才,同时降低代理成本,股权激励日益成为科创板上市公司的常态化安排。数据显示,自科创板2019年设立以来到2021年年末,科创板上市公司股权激励的广度(公告股权激励企业数占上市企业总数比例)达到48.54%,远超上交所主板的18.70%、深交所主板的21.93%;股权激励惠及度(科创板上市公司股权激励人数占企业员工总数比例)的50分位值达到22.76%,远超上交所主板的9.78%、深交所主板的9.42%。其中,包括中微公司在内的7家上市公司的激励对象人数在公司总人数的90%以上,几乎覆盖全员,可见科创板上市公司对人才队伍建设的重视。科创板上市公司基本聚焦于“硬科技”产业,并且很多都是研发创新驱动型的跨国企业,因此其集团内的主要经营实体呈现出技术与人才高度密集的特征。科创板上市公司为了集团整体的发展战略需要,往往会采用上市公司自身的权益工具来激励集团内没有上市的其他经营实体。科创板股权激励规则取得了多项制度突破,比如允许上市前期权带过IPO、拓宽激励对象范围、提高激励上限、放开限制性股票价格、实施方式更便利、员工持股平台遵循闭环原则股东人数就可以按一位计算等,这无疑给科创板上市公司更多的自主性和操作空间,为实施全员股权激励计划扫清了制度障碍。因此,科创板上市公司更有意愿也更有条件去实施更为广泛、更有深度的股权激励计划,这就不可避免地产生了集团股份支付的会计处理问题。

《企业会计准则解释第4号》(财会〔2010〕15号)对集团股份支付仅做了比较抽象的原则性处理规定。在具体会计实务中,由于交易结构的复杂性及结算方式的多样性,对于结算方、接受服务方及集团合并层面如何准确判断股份支付的性质及集团合并层面如何进行会计处理仍然存在较大难度。因此,本文从科创板股权激励安排加速常态化的背景出发,探讨结算方与接受服务方分离情况下的集团股份支付的实质,并结合科创板定位和科创板上市公司特点,为上市公司尤其是科创板上市公司集团股份支付的会计实务处理提供参考。

一、集团股份支付的实质

《企业会计准则第11号——股份支付》(财会〔2006〕3号)明确规定了股份支付的定义,即企业为获取职工和其他方提供服务而授予权益工具或者承担以权益工具为基础确定的负债的交易。权益工具是指企业自身权益工具,包括企业本身、企业的母公司或同集团其他会计主体的权益工具。从股份支付的定义不难看出,股份支付交易通常涉及三方,包括提供服务方、接受服务方和结算方,同时按照结算方的结算方式不同,股份支付分为权益结算的股份支付与现金结算的股份支付,这两种性质截然不同的股份支付的会计处理大相径庭。常规的股份支付交易,由于接受服务方与结算方属于同一方,因此其交易只涉及两方,即一方为了换取另一方提供的服务而授予另一方权益工具或者承担以权益工具为基础确定的负债,常规股份支付交易涉及的会计处理相对简单。但如果接受服务方与结算方分属于集团内不同的会计主体,比如接受服务方为子公司,结算方为母公司,或者接受服务方为母公司,结算方为子公司,由于这种集团股份支付交易不仅涉及提供服务方、接受服务方和结算方等三方主体,还涉及接受服务方与结算方组成的集团合并层面,甚至结算方用于结算的权益工具还可能涉及集团内第三方会计主体的权益工具,因此其会计处理主要存在以下两处难点。其一,由于集团股份支付交易涉及多方主体,交易结构复杂,接受服务方、结算方和集团在分别判断其各自财务报表层面的股份支付交易是作为权益结算还是现金结算的股份支付时存在较大难度,比如母公司以集团内其他主体权益工具授予子公司的职工,母公司、子公司及集团合并层面各自如何准确判断股份支付的性质?其二,母公司作为结算方,子公司作为接受服务方的股份支付交易在母公司个别财务报表上体现为长期股权投资的增加,但是否会改变母公司在子公司的持股比例?母公司以自身权益工具授予子公司,视同母公司对子公司的溢价增资,但如果子公司存在少数股东,母公司对子公司的溢价增资及相应的股权激励成本费用是否需要在母公司与少数股东之间进行分配?在集团合并财务报表层面,对这些问题的处理也存在较大难度。

如果理解了集团股份支付的实质,上述问题自然能迎刃而解。对集团股份支付进行会计处理,首先需要解决如何准确判断结算方、接受服务方及集团合并层面股份支付的性质。站在结算方角度,如果结算方授予的是自身权益工具,即结算方个别财务报表体现的是自身权益工具的变动,那么结算方应将其划分为权益结算的股份支付;如果结算方授予的是现金股票增值权或其他主体权益工具等,即结算方个别财务报表体现的是货币资金或其他资产、负债的变动,那么结算方应将其划分为现金结算的股份支付。站在接受服务方角度,虽然接受服务方直接消耗了职工或其他方提供的服务资源,但其并未直接向职工或其他方支付报酬成本,其报酬成本由结算方间接支付,这种间接支付应视同结算方对接受服务方的溢价增资或利润分配,那么自然就只能作为权益结算的股份支付处理。站在集团合并角度,如果集团最终授予提供服务方的是结算方的自身权益工具,比如限制性股票或股票期权,那么集团合并层面应划分为权益结算的股份支付,否则应划分为现金结算的股份支付。

母公司作为结算方,子公司作为接受服务方的股份支付交易在母公司个别财务报表上虽然体现为长期股权投资的增加,但是根据《企业会计准则解释第4号》(财会〔2010〕15号)的规定,结算企业是接受服务企业的投资者的,应当按照授予日权益工具的公允价值或应承担负债的公允价值确认为对接受服务企业的长期股权投资,同时确认资本公积(其他资本公积)或负债。母公司个别财务报表上确认的长期股权投资并非对子公司注册资本的变更引起的,而是对子公司的溢价增资。

因此,集团股份支付的实质是集团整体同时作为接受服务方与结算方,为换取职工和其他方提供服务而授予其集团内权益工具或者承担以集团内权益工具为基础确定的负债的交易,同时在集团内部体现为结算方对接受服务方的溢价增资或利润分配。

二、集团股份支付的具体会计处理分析

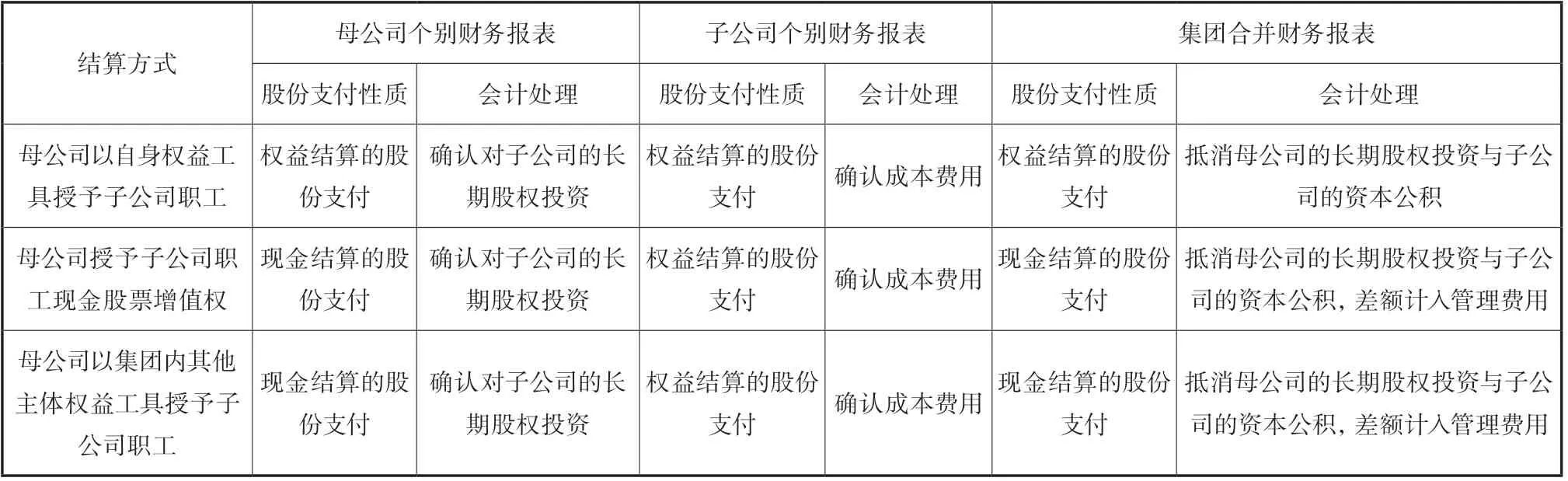

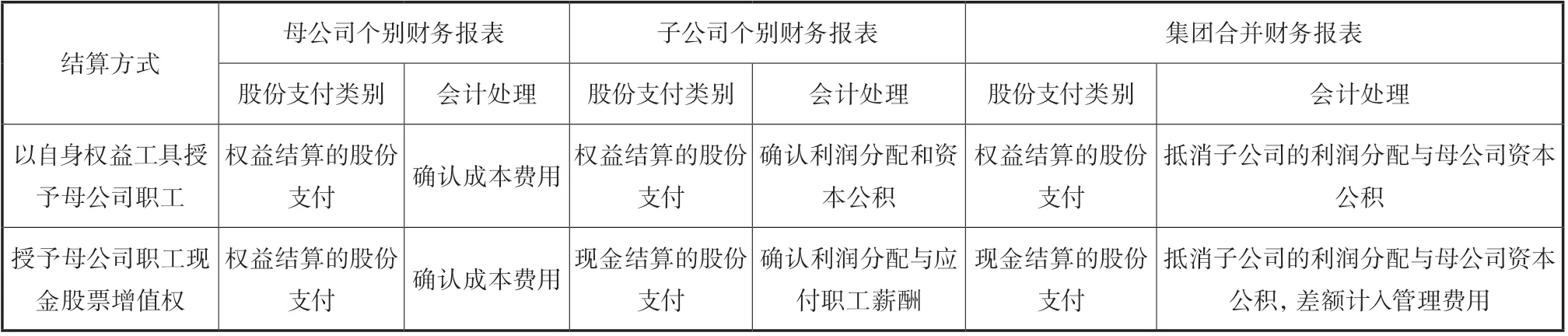

理解了集团股份支付的实质,确定了交易各方的股份支付性质后,各方如何进行具体的会计处理就相对简单了。首先,站在集团合并角度,其得到的是职工或其他方提供的服务,付出的是权益工具或者承担以权益工具为基础确定的负债,因此集团合并层面只需要确认相关的成本费用和相应的权益工具或以权益工具为基础确定的负债即可,其他则需要抵销处理。其次,站在结算方或接受服务方角度,如果结算方为母公司,接受服务方为子公司,其商业实质是母公司购买职工或其他方提供的服务资源,并将其投入子公司,则母公司个别财务报表视同在保持原持股比例不变的情况下对子公司的溢价增资,子公司个别财务报表确认相关成本费用,具体会计处理如表1所示;如果结算方为子公司,接受服务方为母公司,其商业实质是子公司购买职工或其他方提供的服务资源,并将其作为股利分配给母公司,则子公司个别财务报表视同对母公司进行利润分配,母公司个别财务报表确认相关成本费用,具体会计处理如表2所示。

表1 母公司作为结算方,子公司作为接受服务方的股份支付会计处理

表2 子公司作为结算方,母公司作为接受服务方的股份支付会计处理

母公司作为结算方,子公司作为接受服务方的股份支付交易在母公司个别财务报表上虽然体现为长期股权投资的增加,但其实质是对子公司的溢价增资,并非对子公司追加注册资本,因此母公司在子公司的持股比例应保持不变。

母公司作为结算方,以自身权益工具授予子公司职工,其实质是母公司对子公司的溢价增资,母公司对子公司的溢价增资应由子公司全体股东共同享有,因此子公司少数股东也应当按照其持股比例分享少数股东权益,相应的损益也应当与权益相匹配,子公司少数股东自然也应当按比例承担股权激励成本费用。

结 语

本文通过分析结算方与接受服务方分离情况下的集团股份支付的实质,结合科创板定位和科创板上市公司的特点,得出以下结论与启示。

首先,根据“实质重于形式”原则,结算方、接受服务方和集团合并层面可以分别从以下角度准确判断各自股份支付的性质。站在结算方角度,根据结算方式判断,如果结算方以自身权益工具的方式结算,则应划分为权益结算的股份支付;如果结算方以现金或其他资产、负债的方式结算,则应划分为现金结算的股份支付。站在接受服务方角度,如果接受服务方为母公司,则子公司结算视同对母公司的利润分配;如果接受服务方为子公司,则母公司结算视同对子公司的溢价增资,无论是利润分配还是溢价增资,均只能作为权益结算的股份支付处理。站在集团合并角度,根据集团最终支付给职工或其他方的报酬形式判断,如果集团最终支付的是结算方自身的权益工具,应划分为权益结算的股份支付;否则,应划分为现金结算的股份支付。

其次,母公司作为结算方,子公司作为接受服务方的股份支付交易实质是对子公司的溢价增资,因此不会引起母公司在子公司的持股比例变化,同时该溢价增资应由子公司全体股东共同享有,相应的股权激励成本费用也应当由子公司少数股东按比例分担。

综上所述,在结算方与接受服务方分离的情况下,集团股份支付会计处理的首要难点在于对各方股份支付性质的准确判断,只有准确判断了各方的股份支付性质,才能根据股份支付准则和合并财务报表准则等进行相关的后续会计处理。