人民币汇率变化对我国投资东南亚贸易的影响

2022-12-16黎伟悉尼大学

黎伟(悉尼大学)

20世纪90年代以来,中国的人民币汇率总共经历了四个阶段的重大改革。第一阶段是1981—1993年汇率的“双轨制”期间。第二阶段是1994—2005年,可分为两个时期:1994—1996年,人民币双重汇率被合并,管理的浮动汇率和“单一汇率”制度得到执行;1997—2005年,人民币汇率实际上是汇率制度盯住美元。第三阶段从2005年7月21日汇率改革到2015年参照调整,以一篮子货币的浮动汇率制度开始实施,由于雷曼危机期间出现,从2008年下半年开始,我国回到了美元的汇率制度,2010年6月汇率改革重新开始。2012年4月16日,人民币汇率对美元的中国银行的外汇现货市场的波动幅度显著变化。第四阶段,随着中国资本账户的逐步开放,人民币国际化的步伐加快,人民币定价机制的市场化改革不断深化,2015年8月11日我国进一步完善美元兑人民币汇率中间价的报价机制。对外直接投资激增和人民币波动两种变化始于2005年。与此同时人民币贬值不仅促进了出口,还推动了我国企业对外直接投资。因此,本文将着重研究人民币汇率变动对我国投资东南亚贸易是否存在关系及存在何种关系,旨在了解与探究人民币汇率变动对我国投资东南亚贸易如何产生作用,并就此为我国投资东南亚贸易提出建议,为如何应对汇率变动产生的影响起到启示作用。

1 人民币汇率变动与我国东南亚贸易投资现状

2010年正式启动的中国-东盟自由贸易区,中国与东盟之间的贸易和投资发展迅速(Handa et al.,2011)。与此同时,由于“一带一路”倡议的实施,中国在东南亚国家的直接投资一直有非常大的提升(Rajia,2012)。

1.1 我国对东南亚国家的直接投资流量分析

我国提出“一带一路”之前,在东南亚地区的直接投资总体呈上升趋势,但规模相对较小,增长速度有所放缓。2007—2012年,在流量和库存方面,新加坡一直是中国第一个在东南亚直接投资的国家(Rajia,2012;Chaudhary et al.,2016)。在流量方面,中国在东南亚国家投资成倍增长,从2007年9.68亿美元增加至2010年的26.98亿美元,上涨了3倍左右。同时,与东盟自贸区合作以来,我国对东南亚国家的投资额仍保持2倍左右的增长速度。从我国对东南亚各国的投资额来看,2008—2012年,在新加坡的中国投资已超过70亿美元,但其他国家在该地区的投资通常约500万美元,文莱低于100万美元,这一阶段东帝汶只是投资已经开始尚未成为规模。2012年,国家在东南亚对中国的直接投资超过10亿美元,仅新加坡和印度尼西亚。

然而,提出了“一带一路”倡议之后,中国的直接投资流向11个东南亚国家,2018年为136.83亿美元,略有下降,但与2012年相比,增长了近70亿美元。2018年,中国、越南、老挝、马来西亚、新加坡、印尼直接投资流向东南亚超过10亿美元,是2012年的两倍。值得注意的是,2011年以来,中国的直接投资流向菲律宾已呈下降趋势,并在2015年恢复后迅速跌至负值,可能是中国南海问题对两国关系的负面影响延伸到了投资领域。

1.2 我国对东南亚国家的直接投资存量分析

从存量方面来看,我国对东南亚国家的投资存量呈大幅上涨趋势,从2007年39.54亿美元增加至2010年的143.58亿美元,上涨了3倍左右。同时,与东盟自贸区合作以来,我国对东南亚国家的投资额仍保持2倍左右的增长速度。从投资额来看,我国对东南亚的投资主要集中在新加坡,2012年我国对其投资存量已达到123.83亿美元,但在文莱和菲律宾及东帝汶甚少进行投资。“一带一路”倡议提出后,2018年我国对东南亚11国的直接投资存量达到1030.25 亿美元,比2012年增加800多亿美元,并呈逐年上升趋势。在这11国中,投资存量以新加坡为首,占其中的500.94 亿美元,占比超过50%;第二位的是印度尼西亚,为128.11亿美元;在马来西亚和老挝的投资额居第三位和第四位,分别为83.87亿美元和83.10亿美元,我国对东帝汶的投资存量最少,为1.67亿美元。

2 人民币汇率变动对我国东南亚贸易投资影响的实证分析

2.1 模型选择与构建

近年来,人民币汇率变化波动对中国对外直接投资产生影响。本文在Froot and Stein标准模型的基础上应用面板信息建立仿真模型,选择人民币汇率水平和GDP水平的解释变量来解释我国在东盟国家直接投资。除此之外,为了避开量纲差异造成的影响,对数据信息对外直接投资OFDI和GDP均取对数成立标准模型,具体如下:

由于人民币汇率变动对我国投资东南亚贸易的影响存在滞后性,所以模型为:

其中,RE为人民币实际汇率;GDP为国内生产总值;样本空间为2007—2018年,涵盖了这12年中国对东盟各国的对外直接投资流量。

2.2 变量选择与说明

2.2.1 对外直接投资(OFDI)

在东盟十国中,本文选取中国的对外直接投资总额(以万美元计算)。考虑到数据的可用性,在对外直接投资(流量)的年度数据系列中选择,数据来自商务部。

2.2.2 国内生产总值(GDP)

GDP能更加良好地代表我国的经济产业总体规模和社会经济进步。除此之外,一个国家经济综合发展实力的提高一般会提升对外直接投资的水平。从国家统计分析年鉴获得数据信息。

2.2.3 人民币汇率水平(RE)

所用的人民币汇率是人民币对美元名义汇率的数据处理后,人民币对美元的实际汇率。实际交换速率由RE表示,并且1994年被选择作为基期。

2.3 实证分析与结果

2.3.1 人民币汇率变动对我国投资东南亚贸易总额的影响

面板数据是各个单独的横截面在连续的时间周期的时间序列数据。因此,平稳性检验和每个序列的变量之间的协整检验运行建立了面板模型之前,需要选择F检验模型。本文按照这样的步骤进行检验并建立模型。

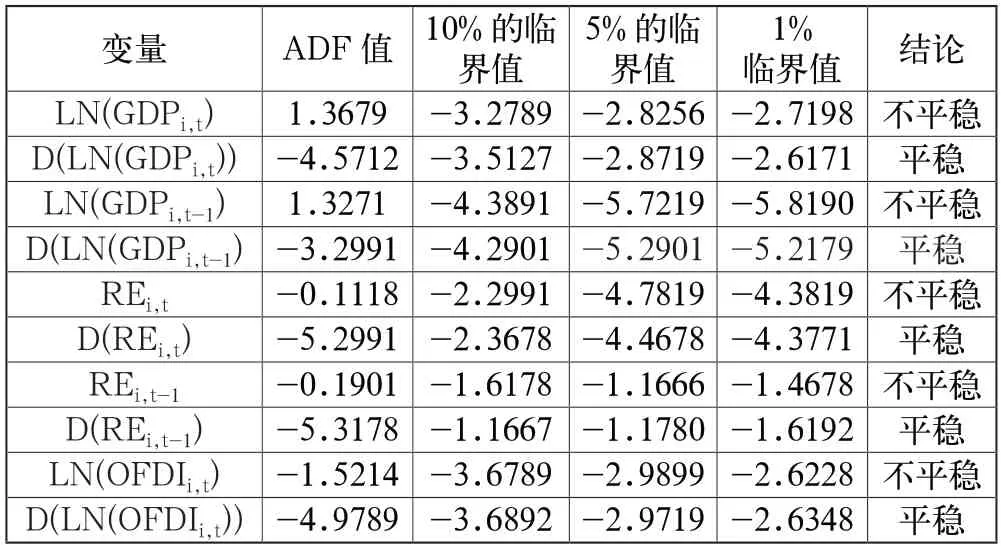

(1) ADF单位根检验

在可变排布序列实行ADF调试时,假设ADF数值高于相互对应的临界数值时,则零假设建立,并接受零假设,时间排布序列是不稳定的;假设ADF数值低于相互对应的临界数值时,原假设被拒绝,原假设是不准确的,时间排布序列是平稳的(见表1)。

表1 对各时间序列进行ADF检验输出结果

由EVIEWS自动输出的最终分析结果可知,最后通过对各个变量展开ADF检验说明:通过1阶差分,全国生产经济总产值、人民币真实汇率和对东盟投资都在1%的明显性综合水平下,每个变量的ADF测试数值均低于临界数值,因此每个变量都是平稳的,随后可展开协整检验。

(2)协整检验

依据标准模型成立了协整运算方程式,之后展开典型数学线性回归,检验回归运算结果的残差排布序列是否平稳。检验最终结果如表2所示。

表2 数据协整检验

由表2可知,该模型在一定程度上拟合了所选的自变量和响应变量LN(OFDIit),尽管该拟合效果依然需要提升。同时Z统计量基本上都通过了检验,只有截距项的p值为0.1247,未通过显著性检验,则人民币汇率变化与我国投资东南亚之间的关系为:

由结果可以看出,当前一期人民币汇率的弹性系数为0.0523,也就是说人民币升值 1%,我国对东南亚贸易投资将提高 0.0523%;滞后一期人民币汇率的弹性系数为0.1228,也就是说人民币升值 1%,我国对东南亚贸易投资将提高 0.1228%,且比当前一期的效应更强;而当前一期国内生产总值每上升 1%,我国对东南亚贸易投资增加0.7835%;滞后一期国内生产总值每上升 1%,我国对东南亚贸易投资增加0.9219%,同样的,滞后一期的国内生产总值对我国投资东南亚贸易的影响作用要大。说明,人民币汇率改变和全国生产经济总产值都会对中国投资东南亚形成非常严重的干扰。

(3)格兰杰因果相互联系检验

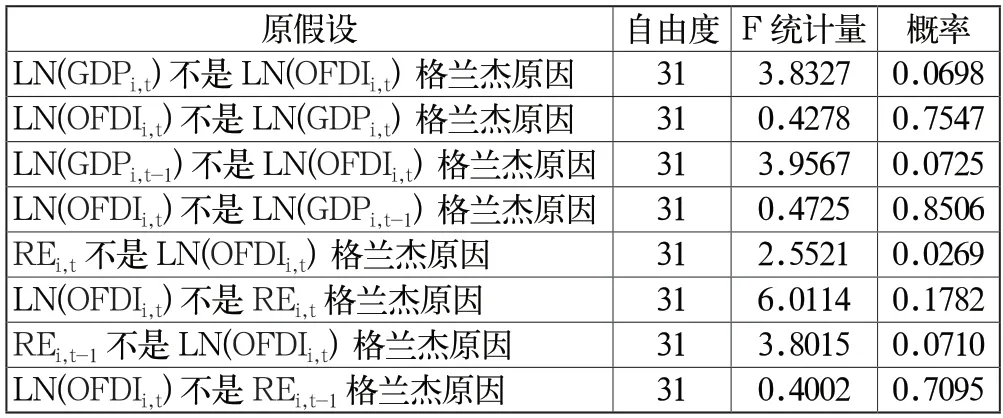

经过以上协整检验说明,以上标准模型运算方程式中的每个变量之间是长时间平衡稳定关系,随后对以上标准模型运算方程式中的有关变量做格兰杰因果检验(见表3)。

表3 回归方程各变量之间的格兰杰因果检验

由表3可知,我国国内生产总值增加会提高对东南亚的贸易投资,并且人民币汇率升值会促进我国对东南亚的贸易投资,但滞后一期的效应要比当前一期强。为更好地考察人民币汇率对东南亚各国直接投资的影响,本文选取我国对东南亚直接投资额最高的新加坡和直接投资额最低的东帝汶的数据,检验人民币汇率变动对其直接投资额的影响。

2.3.2 人民币汇率变动对我国对新加坡贸易投资额的影响

面板数据信息是各截断面个体在一段持续时间内的时间序列排布数据,因此在成立面板标准模型前要展开每个排布序列的稳定性检验,包括各个变量之间的协整检验,之后经过F检验选择标准模型。本文根据这类步骤顺序展开检验并成立标准模型。

(1) ADF单位根检验

在针对变量排布序列展开ADF检验时,假设ADF数值高于相互对应的临界数值,则原假设建立,接受原假设,时间排布序列不平稳;假设ADF数值低于相互对应的临界数值,则拒绝原假设,原假设不建立,时间排布序列是平稳的(见表4)。

由EVIEWS自动输出的最终分析结果可知,最后通过对各个变量展开ADF检验说明:通过1阶差分,全国生产经济总产值、人民币真实汇率和对新加坡投资都在1%的明显性综合水平下,每个变量的ADF测试数值均低于临界数值,因此每个变量都是平稳的,随后可展开协整检验。

表4 对各时间排布序列展开ADF检验自动输出最终结果

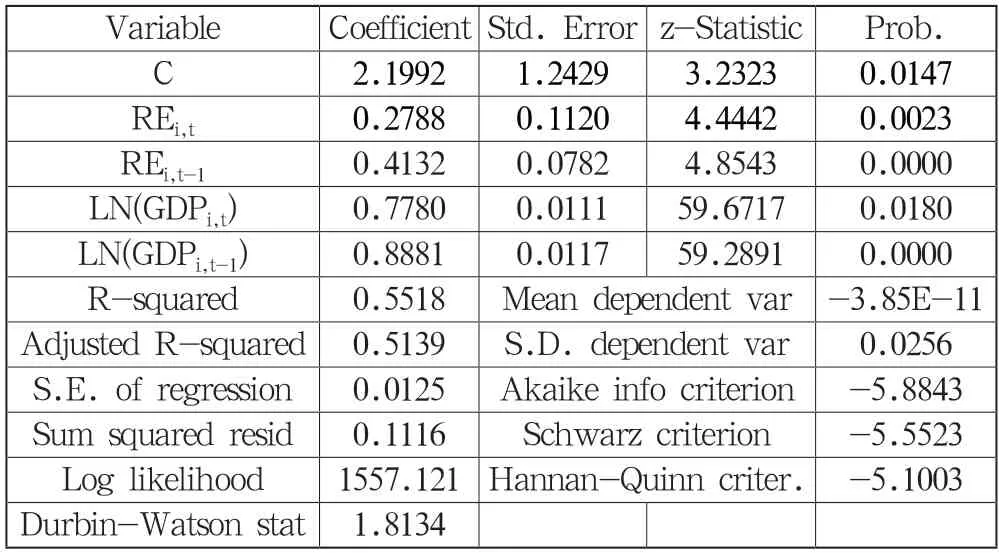

(2)协整检验

依据标准模型成立协整运算方程式,之后展开典型数学线性回归,检验回归运算结果的残差排布序列是否平稳。检验结果如表5所示。

表5 数据协整检验

由表5 可知,该模型从一定程度上拟合了所选自变量和响应变量,同时Z统计量基本上都通过了检验,只有截距项的p值为0.0147,但是在10%的显著性水平上也是符合要求的,则人民币汇率变化与我国投资新加坡之间的关系为:

由结果可以看出,当前一期人民币汇率的弹性系数为0.2788,也就是说人民币升值 1%,我国对新加坡投资将提高0.2788%;滞后一期人民币汇率的弹性系数为0.4132,也就是说人民币升值 1%,我国对东南亚贸易投资将提高 0.4132%,且比当前一期的效应更强;而当前一期国内生产总值每上升1%,我国对东南亚贸易投资增加0.7780%;滞后一期国内生产总值每上升 1%,我国对东南亚贸易投资增加0.8881%,同样的,滞后一期的国内生产总值对我国投资东南亚贸易的影响作用要大。说明,人民币汇率变化和我国国内生产总值均会对我国投资新加坡产生影响,且人民币汇率变动对新加坡直接贸易投资的影响高于对东南亚投资总额的影响,是因为我国对东南亚的贸易投资主要集中在新加坡,且远远高于东南亚其他国家,所以影响作用更显著。

本文在数据上的分析依然具有一定的局限性。第一,由于时间和文章论述的有限性,该模型所选用的自变量数量仍存在有一定的提升空间。提升有效的自变量将会进一步优化目前模型的拟合优度。第二,该模型的建立过于简单,尝试高级别的模型将有助于提升预测能力。然而,利用这一简单模型对数据进行初步分析将有助于理解数据的表现和为进一步分析提供标杆参考。因此,运用该简单模型进行初步预测分析依然是有用的。其次,该模型所选自变量亦表现出了其对响应变量解释的帮助。

(3)格兰杰因果关系检验

经过以上协整检验说明,以上标准模型运算方程式中的每个变量之间是长时间平衡稳定关系,随后对以上标准模型运算方程式的有关变量做格兰杰因果检验(见表6)。

表6 回归运算方程式各变量相互之间的格兰杰因果检验

由表6可知,我国国内生产总值增加会提高对新加坡的贸易投资,并且人民币汇率升值会促进我国对新加坡投资,但滞后一期的效应要比当前一期强。

3 结语

通过建立面板模型,本文讨论了人民币汇率变动对中国与东盟十国对外直接投资的影响。结果显示,人民币升值和国内生产总值的提升推动中国在东南亚的贸易投资,即中国经济实力的上升促进了中国企业“走出去”。另外,人民币升值对新加坡的贸易投资效应较强烈,且存在一定的滞后性。结合实证标准模型的研究分析结果和启迪,本文提出以下意见:

(1)加快推动中国汇率市场交易化改革创新。无论是人民币的贬值还是迅速改变,都不益于对外直接投资的增加,汇率的交易市场有益于人民币稳定,进而推动对外直接投资。(2)充分把握人民币加入SDR创造的机遇,推进人民币全球化。(3)增强汇率经济风险全面控制管理和高效、科学、先进地运营管理汇率预期。2016年,资金流出已非常惨重,人民币贬值的压力持续加大,意味着成本和“走出去”的中国企业的风险正在增加。因此,中国应有效管理监管和政策水平,以预防和控制汇率风险的市场预期。