中国股指期货市场流动性非线性特征分析与波动趋势预测

2022-12-15燕汝贞

燕汝贞, 岳 定, 吴 栩, 高 伟

(1.成都理工大学 商学院,四川 成都 610059; 2.四川农业大学 商学院,四川 成都 611830)

0 引言

经典投资组合理论假设金融市场具有完美流动性,且无摩擦,此时任何订单均可零成本即时完成交易。事实上,受到金融市场内外部、宏微观等众多因素影响,市场上流动性都是有限的。在一个流动性较好的金融市场上,投资者可以快速低成本完成交易,并不会对市场造成太大冲击。反之,如果流动性较差,甚至流动性枯竭,则容易引发金融市场剧烈波动。2016年我国股市出现的千股跌停现象便将这种流动性极端匮乏的恶果体现的淋漓尽致。当然,这种极端异常波动严重破坏金融市场稳定局势,阻碍金融市场健康发展,对监管层的日常监管更是提出了严峻挑战。因此,研究流动性内在波动特征、机理、以及准确预测变动趋势,具有重要的理论价值和现实意义。

股指期货是以股价指数为标的物的一种标准化期货合约。股指期货流动性是衡量股指期货与现金相互转换的能力,也就是投资者以合理价格快速低成本买入或卖出一定数量股指期货的能力。高流动性可以促进市场上信息的及时传递,有助于更好揭示期货合同的价值。刘洋[1]认为期货流动性骤减会使得期货市场无法汇集信息。郦金梁等[2]认为推出沪深300股指期货后,成分股流动性明显加强,价格发现能力和交易稳定性显著提升。当然,很多因素也会导致流动性水平的下降,李蒲江和郭彦峰[3]发现期现基差会触发投资者的套利交易行为,从而严重损害市场流动性,最终影响市场的健康发展。事实上,股指期货市场并不满足有效市场理论,其流动性的复杂变化过程是不同维度因素共同作用的结果。传统的线性相关理论和模型很难深入揭示流动性的波动机理,更无法准确预测其变化趋势。而众多学者(樊智和张世英、苑莹和庄新田[4,5]发现证券市场所具有的复杂非线性结构存在明显的分形特征。

关于多重分形模型,Peng等[6]基于DNA机理首次提出了去趋势波动分析法(DFA),用于分析时间序列的长程相关性,可有效地过滤序列中各阶趋势成分,并可分析含有噪声和叠加多项式趋势信号的长程相关性。然而,该方法却不能用来描述时间序列的多标度和分形子集。为此,Kantelhardt等[7]提出多重分形去趋势波动分析法,采用多标度来描述分形市场的不同层次特征。在股指期货的研究中,分形理论也发挥较大作用。尹海员和华亦朴[8]通过BDS检验和Hurst指数等方法从微观视角验证了股票市场流动性的非线性特征。黄健柏等[9]指出中国金属期货量价关系、期货市场均存在多重分形特征。唐勇和朱鹏飞[10]证实在牛熊市的各个阶段沪深300期货股指具有多重分形特征,且各阶段的长记忆性和市场风险存在明显差异。

在现实市场上,投资者和监管层不仅仅关注股指期货市场流动性的波动特征,更关心其波动趋势问题。金融市场波动趋势一般分为一致性和逆反性。Adam等[11]、吴栩和王雪飞[12]等学者也证明了股票市场存在趋势一致性和趋势逆反性的某种转换关系。为了准确预测这种趋势转换,Falconer[13]提出了熵维数模型来刻画时间序列的波动趋势。Yan等[14]、Wu等[15]利用趋势熵维数模型预测金融时间序列的波动趋势,实现了较好的预测效果。

基于此,本文以沪深300股指期货为研究对象,利用改进Amihud流动性指标度量其流动性,针对当月合同、下月合同、隔季合同和下季合同4种股指期货合同,利用2010年4月16日至2019年12月31日交易数据,采用多重分形趋势波动分析法和广义Hurst指数方法,分析其非线性波动特征、多重分形程度及其成因。此外,还将利用趋势熵维数模型预测流动性的波动趋势,并在不同移动期限下验证模型的准确性和有效性;最后,进行稳健性检验。

1 模型构建

1.1 多重分形去趋势波动分析法(MF-DFA)

第一步,计算累积离差数列。

(1)

第三步,拟合局部趋势,并得到消除趋势波动方程。

(2)

其中,m=1,2,…,Ns。pm是利用最小二乘法拟合第m个子序列的L阶趋势函数。

第四步,构建得到q阶波动函数。

(3)

1.2 趋势熵维数模型

第一,利用公式(4)计算单位测量尺度下时间序列曲线的长度,即:

(4)

其中L(R,x)是测量尺度R的时间序列长度。

第二,将测量尺度放大R倍,根据公式(5)和公式(6)计算该测量尺度R下测量序列中上涨部分序列曲线的长度,具体如下:

(5)

其中

(6)

根据公式(6)和(7)计算该测量尺度R下时间序列中下跌部分序列曲线的长度。

(7)

其中

(8)

第三,改变R的取值,计算L+(R,x)或L-(R,x),所得数值相反数就是时间序列的上涨或下跌熵维数。

2 数据说明与指标选取

2.1 样本数据

2010年4月16日,中国金融期货交易推出第一支股指期货——沪深300股指期货,所涵盖标的股也是中国股市最具代表性企业。本研究的样本区间为2010年4月16日至2019年12月31日,共2363个日度数据。根据合约期限长短,将期货合同分为:当月合同、下月合同、隔季合同和下季合同,其中当月合同合约期限最短,其次是下月合同和隔季合同,合约期限最长的是下季合同。数据均来源于锐思数据库。

2.2 流动性指标

在流动性衡量指标中,最常使用的指标是Amihud非流动性指标[16]、交易量等指标[17~20]。本文主要利用以下两种方法来测度流动性:

方法1Amihud非流动性指标主要衡量,非流动性因素造成的股票价格变化程度,用绝对收益与交易量比值来计算。Wang[21]提出在Amihud非流动性指标基础上,利用每日最高价和最低价的比值来刻画市场流动性更加准确,具体如下:

(9)

其中,Volt表示在第t日的交易量;Vt表示在第t日的波动率,Vt=ln(PHigh,t/PLow,t),PHigh,t和PLow,t分别表示在第t日的最高价和最低价。

方法2利用日交易量衡量流动性,主要用来进行稳健性检验。在股指期货市场中,不同日期交易的合同交易量绝对值有时会存在极大差异,为了减少这种不同极端数值的影响,还要考虑到不同合同之间的差异等信息,所以本文对交易量进行了取对数处理。

(10)

其中,Volt是沪深300期货合同在日成交量。

3 实证分析

3.1 描述性统计

针对当月合同、下月合同、隔季合同以及下季合同等合同,本文分别利用流动性测度方法1和方法2计算股指期货流动性序列峰度、偏度、J-B统计量,如表1和表2所示。

从表1中可以看出,相对合约期限较短的当月合同和下月合同流动性的波动率较大。当月合同流动性的偏度为-0.1,呈现处左偏的特征,而另外三种合同的偏度均为正,呈现出明显的右偏特征;4种合同流动性都不满足正态分布的假设。表2是依据方法2计算得到流动性指标的描述性统计结果。表2的流动性指标描述性统计结果与表1所得出的结论相似,说明在两种指标下,股指期货的流动性均不满足有效市场假说的正态分布假定。

表1 沪深300股指期货流动性的描述性统计(L1)

表2 沪深300股指期货流动性的描述性统计(L2)

3.2 流动性的多重分形特征检验

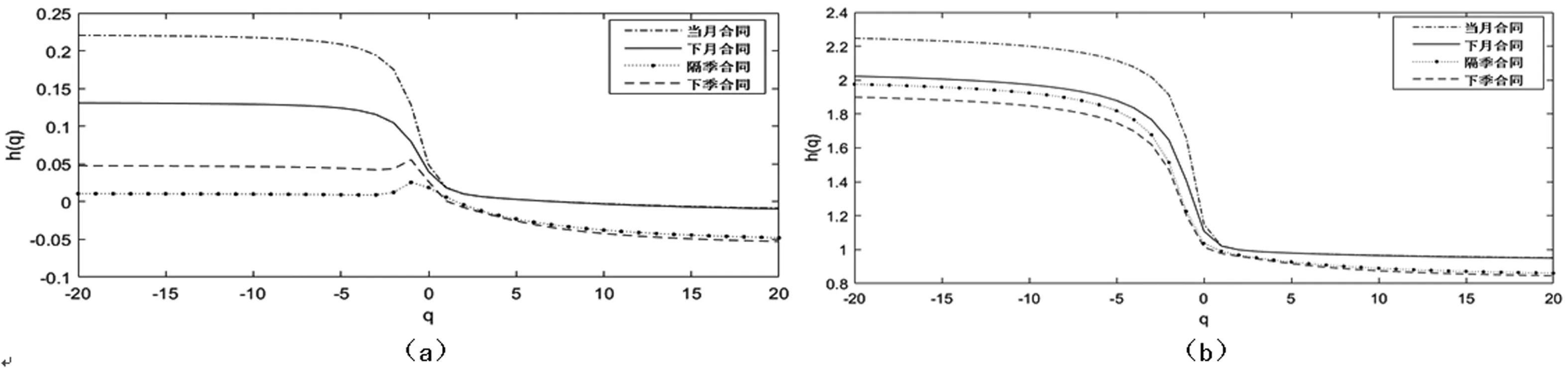

本部分将利用MF-DFA-L模型分析股指期货市场流动性波动特征。先利用2阶多项式对4个期货市场流动性序列拟合分析,图1(a)是当L=2时的4个市场流动性多重分形特征,横坐标是广义Hurst指数,纵坐标是阶数。由图1(a)可知,通过MF-DFA-2得到的广义Hurst指数不满足标度指数性质。按照该模型要求只考虑一阶即可。因此,本文采用一阶多项式分析流动性波动特征。

图1(b)表示时的股指期货流动性多重分形特征。从图中可知,取值随的大小而改变,并且呈现单调递减的趋势。这就意味着,4种期货合同流动性具有多重分形特征。表3是4种期货合同流动性的多重分形程度。由表3可知,4种合同的Δh值均大于0.5,说明期货合同流动性具有明显的持续性和长期记忆性。

图1 期货合同的多重分形特征

表3 4种合同流动性多重分形程度

3.3 流动性多重分形成因分析

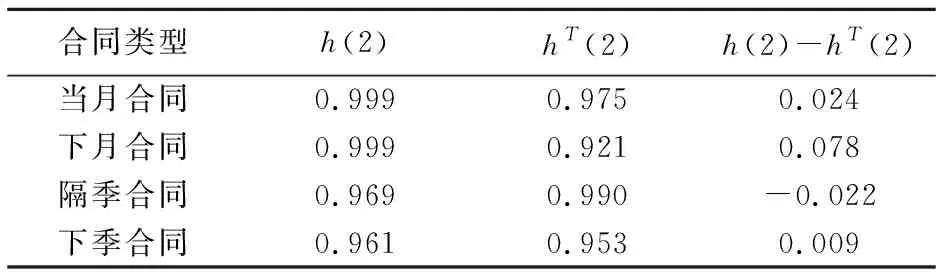

本部分将从时间序列角度分析流动性多重分形原因。将期货合同的流动性时间序列随机打乱,使得相邻时间节点之间没有相关性,再计算重置后流动性序列的q阶广义Hurst指数hT(q),如图2所示。由图2可知,将期货流动性的时间序列随机打乱后,流动性序列仍具有多重分形特征。由表4时间序列打乱前后的Hurst指数可知,4种期货合同的流动性均具有持续性和长期记忆性。因此,相关多重分形和分布多重分形共同导致股指期货流动性的多重分形特征。

表4 期货合同流动性多重分形成因分析

图2 重置流动性序列的多重分形特征

3.4 波动趋势识别

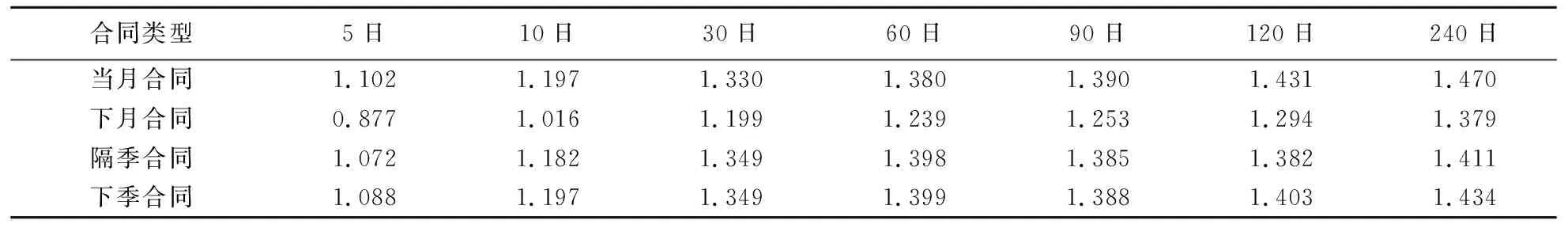

下面将利用趋势熵维数模型识别4种期货合同的流动性波动趋势。选择5日、10日、30日、60日、90日、120日、240日等不同时间间隔作为移动期限,分别计算4种期货合同的流动性熵维数序列和趋势熵维数序列。从表5至表7的统计结果可知,股指期货市场流动性波动在短期内具有明显的一致性趋势,而长期来看流动性的趋势逆反性表现得更加显著。

表6 4种期货合同的流动性下跌熵维数均值

表7 4种期货合同的流动性熵维数均值

3.5 识别有效性和随机正确率检验

本部分通过识别正确率来检验识别流动性波动趋势是否有效,其中识别正确率是正确识别次数占总体识别次数的比例。为避免产生数据的生存偏差,当识别正确率大于50%时才可说明识别方法的有效性。

表8是期货流动性趋势熵维数的识别正确率。由表8可知,在不同移动期限下,4种期货合同流动性的波动趋势识别正确率均大于50%。

表8 期货流动性的波动趋势识别正确率

对每个合同在不同移动期限下的正确率进行检验,每次检验都进行100次随机抽取。对不同移动期限下期货合同流动性的随机正确率序列均值进行T检验,如表9所示。由表9可知,趋势识别的随机正确率在不同移动期限下下通过T检验(1%显著性水平)。这也说明趋势熵维数在识别期货流动性的波动趋势时具有稳健性和普适性。

表9 随机正确率序列的均值与T检验结果

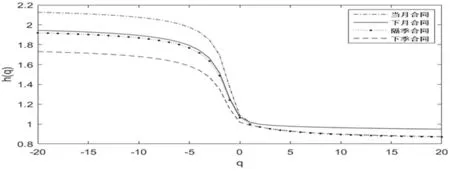

3.6 稳健性检验

对于期货流动性的多重分形特征的检验,为了验证实验结果的稳健性,本节将采用方法二的L2流动性指标,并利用MF-DFA-L方法分析4种期货合同流动性的多重分析特征,其多重分形结构如图3和表10所示。由图3可知,期货流动性具有明显的多重分形特征。由表10可知,4种期货合同流动性的广义Hurst指数h(2)均大于0.5,表明期货流动性具有持续性和长期记忆性的特点。这些结果与方法一的L1流动性指标计算的结果一致。所以本文利用MF-DFA-L方法分析期货流动性的多重分形特征具有较好的稳健性。

表10 4种期货合同流动性多重分形维度

图3 4种期货合同的多重分形特征

4 结论

对于股指期货市场而言,流动性不仅是一个反应市场质量的重要指标,而且也是一个显著影响监管层日常监管以及投资策略制定的重要因素。本文利用多重分形趋势波动分析法和广义Hurst指数模型研究中国股指期货流动性的多重分形程度及其成因;同时,利用趋势熵维数方法预测流动性的波动趋势。研究发现,股指期货流动性具有明显非线性特征和多重分形特征;股指期货流动性的波动具有持续性和长期记忆性,并且短期当月合同流动性的多重分形程度要大于其他合同,这也表明短期合同的流动性复杂程度要大于长期合同;趋势熵维数方法可有效识别和预测期货流动性在不同阶段的波动趋势。因此,监管部门应注重从流动性视角对我国股指期货市场的监管,并且重点关注那些期限较短的股指期货合同。