经济政策不确定性一定会强化分析师预测偏差吗?

——基于中美经济政策不确定性及A股预测数据的检验

2022-12-15张益明赵永亮

张益明 赵永亮

(1.盐城工学院 经济管理学院,江苏 盐城 224005;2.盐城工学院 公共安全与应急管理研究中心,江苏 盐城 224005)

改革开放以来,市场在资源配置上的作用日益重要,从过去辅助和必要组成部分的定位演变为决定性的资源配置方式。相反,经济政策则退居重要的干预和调节手段,其目的在于尽量减轻和克服市场失灵造成的负面影响。然而,自2008年次贷危机演变为全球性的金融危机后,世界经济复苏乏力,地缘冲突、贸易争端屡见不鲜。尤其是2016年以来,随着美国在全球范围内掀起贸易战之后,国家之间在经济、政治层面的博弈日益加剧。在此背景下,就经济政策而言,主要国家加大了宏观经济政策调控力度,同时经济政策调整的频次相应提高。这种经济政策调整、政策博弈所带来的不确定性不仅对宏观经济造成了若干影响,同时也在重新塑造微观主体的心理预期并影响其行为。相较已有文献对一国经济政策不确定性影响该国分析师预测偏差的研究,本文在已有的研究框架中引入了外部的经济政策不确定性,检验国内外的经济政策不确定性是否都会强化分析师的预测偏差,这有助于更好地理解经济政策调整背景下分析师预测的形成与调整。

一、文献回顾与研究假设

随着我国经济的日益增长和资本市场的快速发展,证券分析师已成为金融从业人员最为重要的就业职业取向。他们定期或不定期发布上市公司预测报告和预测修正报告,已成为资本市场的重要信息源头。准确、理性的证券分析师预测报告对于降低信息不对称、提高资本市场的信息效率、资产定价效率以及市场交易效率不可或缺。然而在实际市场中,分析师的预测经常存在大小不一的偏差,尤其是乐观预测偏差。而对于偏差根源,现有文献将之归因于策略性因素与非策略性因素[1]。对于前者,预测偏差根本上来自理性预期假设下的利益冲突,即分析师出于自身利益而发布有偏差的尤其是偏乐观的预测,因为乐观的预测不仅有助于促使投资者积极交易而增加券商的佣金收入[2],同时还有助于维护分析师与上市公司管理层之间的关系[3]。其结果导致投行分析师的预测往往夸大其词[4],对负面消息反应不及时[5],所推荐的股票通常不如相对独立的分析师推荐的品种[6][7]。

非策略性因素的研究则强调分析师预测偏差其实与利益冲突无关[8],而更倾向于从认知偏差、上市公司的行为以及外部环境中寻找解释。总体而言,市场行情下跌过程中分析师的认知偏差导致了其预测的系统性偏差[9][10]。而从上市公司的行为来说,信息披露、会计政策的稳健性、公司治理及研发投资均是不可忽视的重要因素。这其中,高质量的信息披露、稳健的会计政策能够显著缩小分析师预测偏差[11-13]。但是相对于财务信息披露角度的研究,Dhaliwal等(2012)发现非财务信息的披露能够相当程度上补偿财务信息披露不够的负面影响[14],这在Lang和Lundholm(1999)的工作中也能得到佐证[15]。同时,研发密集型行业中的研发支出[16]以及支出成本的费用化处理[17]也对分析师的预测偏差有着显著负面影响。另外,良好的公司治理水平能够提高分析师预测的准确性[18]。而就外部环境来说,大量市场信息效率的研究已经证实良好的制度设置,如卖空机制[19]、强制性信息披露[20],有利于降低资本市场的信息不对称,提升股票价格的信息含量,因而可以预期理论上分析师的预测偏差也会降低。已有文献发现,良好的外部治理环境[11][18]、完善的制度环境均有助于分析师缩小预测偏差[21][22]。

相对于已有文献,本文试图从经济政策不确定性视角来解释分析师预测偏差,属于非策略性因素中外部环境角度的研究。同时,区别于已有文献对国内经济政策不确定性的关注,本文以美国经济政策不确定性为国外经济政策不确定性的代理变量,将之纳入研究框架,基于政策博弈的视角研究中美经济政策不确定性对A股市场分析师预测偏差的影响。理论上,在其他条件不变的情况下,国内经济政策不确定性的提高意味着企业所处环境不确定性总体水平的上升,因此分析师的预测难度也将可能增大。但是考虑到不确定性提高的环境下企业可能采取更为谨慎的行为,企业的扩张行为可能受到抑制[23][24],这就可能使得分析师基于历史财务数据的预测更加贴近真实情况。另外,大量策略性因素的研究表明,迫于雇主及上市公司管理层的压力,分析师往往发布偏向乐观的预测。在面临内部经济政策不确定性上升时,分析师也倾向于对已有预测进行偏乐观的修正[25],因此提出假设1:

H1a:国内经济政策的不确定性提高了分析师预测偏差,增加了乐观偏差的可能性;

H1b:国内经济政策的不确定性缩小了分析师预测偏差,减小了乐观偏差的可能性。

而对于外部经济政策不确定性的影响,现有文献关注较少,对此本文认为可以分两种情况进行分析:一种情况下,企业对外部市场具有一定程度的依赖性,同时国内政府部门针对外部的经济政策不确定性未采取应对措施。此时,企业需要直面外部经济政策的不确定性,企业经营环境中总体的不确定性提高,外部经济政策不确定性的影响与内部经济政策不确定性的影响类似。另一种情况下,企业对外部的市场虽然具有一定程度的依赖性,但同时国内政府部门针对外部的经济政策不确定性采取应对措施,甚至该措施的影响可能超越外部经济政策变化产生的影响。这种情况下,内外部经济政策不确定性可能同步上升,但是对企业经营活动的影响,尤其是盈利状况可能产生截然相反的影响。而从分析师预测的角度来说,就可能观察到预测偏差与外部经济政策不确定性呈现负相关,因此提出假设2:

H2a:国外经济政策的不确定性提高了分析师预测偏差,增加了乐观偏差的可能性;

H2b:国外经济政策的不确定性缩小了分析师预测偏差,减小了乐观偏差的可能性。

二、研究设计

(一)样本选择与数据来源

本文选择2011年至2019年沪深A股上市公司季度数据为研究样本。同时,按照以下标准对样本进行筛选:剔除金融和保险行业上市公司;剔除样本期间被ST和*ST的上市公司;剔除交叉上市的上市公司;删除财务数据不完整的上市公司;剔除2011年至2019年存在主营业务改变的上市公司。另外,股票交易数据即财务数据来自国泰安数据库(CSMAR),经济政策不确定性指数采用Baker等构建的经济政策不确定性指数。最后,对所有解释变量都在1%和99%分位数上进行了缩尾处理。

(二)变量的选取与定义

1.被解释变量

根据研究需要,这里选用三个指标来衡量分析师预测偏差:

一是分析师预测绝对偏差,采用每个季度所有分析师对上市公司每股盈余的预测值平均值与实际每股盈余之差的绝对值,具体计算见公式(1):

(1)

其中,i为上市公司,n为第n个分析师,t为预测报告公布时间,EPS为预测数据的真实值。

二是分析师预测偏差方向,定义为每个季度分析师对上市公司每股盈余的预测值的均值与每股盈余真实值之差,如果大于0取1;反之取0,具体计算见公式(2):

(2)

三是分析师预测相对偏差,该指标为预测偏差的相对衡量指标,具体定义为每个季度分析师对上市公司每股盈余的预测值与每股盈余真实值之差的绝对值除以每股盈余真实值的绝对值,具体计算见公式(3):

(3)

2.解释变量

(1)内部经济政策不确定性(EPU)

经济政策不确定指数原始数据取自Baker等发布的月度数据,由于本研究需要季度数据,因此这里对每个季度内的各月份经济政策不确定性指数取均值后再取自然数对数的方法来计算季度EPU:

(4)

其中EPUt为t季度经济政策不确定性指数,EPUm为月度数据,m取值为2、5、8、11。

(2)外部经济政策不确定性(FEPU)

鉴于中美经贸关系的密切性以及美国经济对全球的影响,这里采用美国的经济政策不确定性指数按照公式(4)计算后作为外部经济政策不确定性的代理变量。

3.控制变量

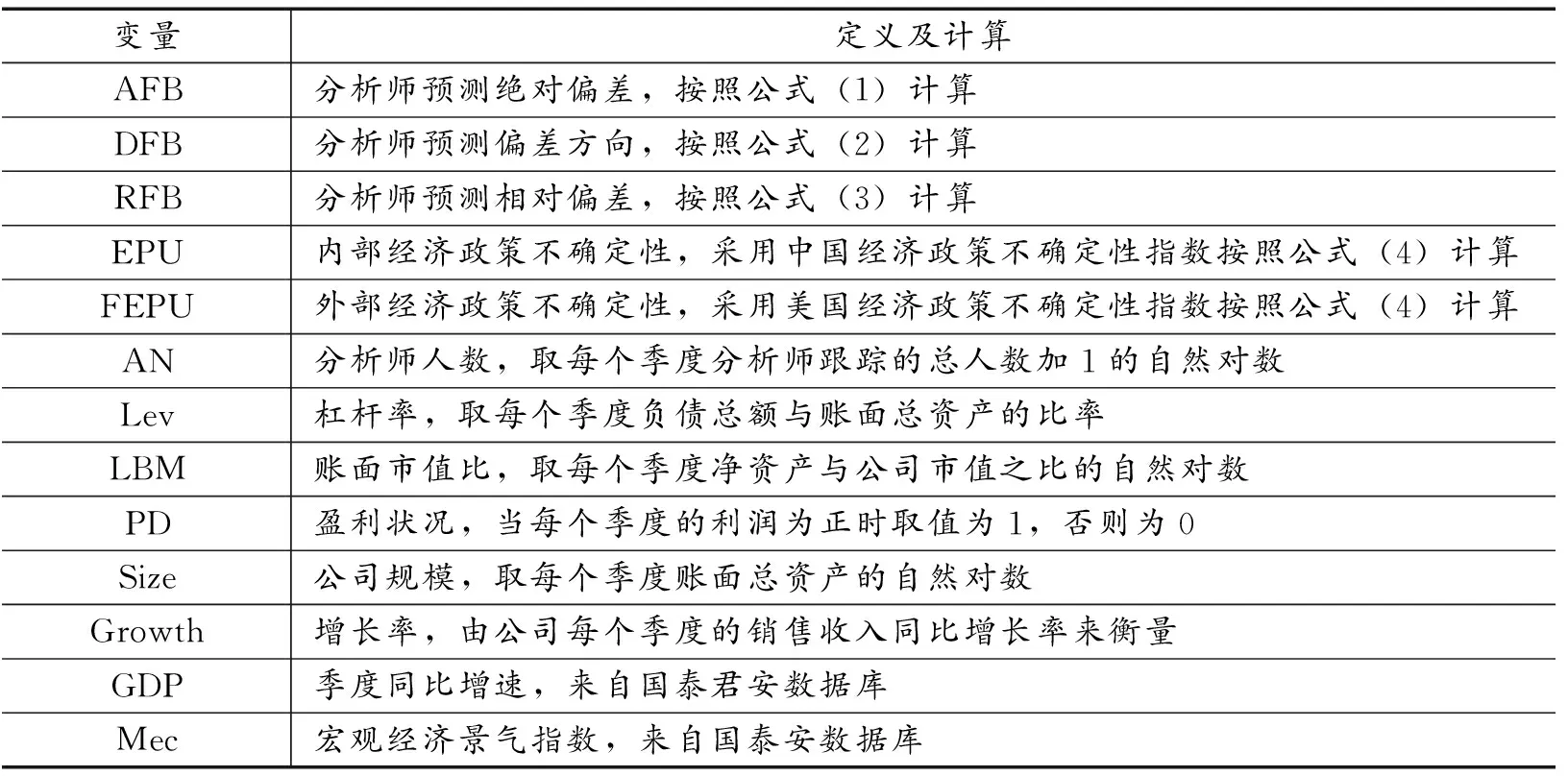

参考Gulen和Ion(2016)[23]、陈胜蓝和李占婷(2017)[25]的做法,加入如下控制变量:分析师人数(AN)、杠杆率(Lev)、账面市值比(LBM)、公司规模(Size)、增长率(Growth)、盈利状况(PD)、GDP增长率(GDP)、宏观经济景气指数(Mec),具体各变量的定义与计算见表1:

表1 变量定义与计算

(三)实证模型构建

为了分析内部经济政策不确定性对分析师预测偏差的影响,即检验假设1,构建式(5)所示面板数据模型,其中FB为分析师预测偏差,实证分析时分别代入分析师预测绝对偏差(AFB)以及分析师预测相对偏差(RFB)。

FBi,t=α+β1EPUt+β2ANi,t+β3LBMi,t+β4GDPi,t+β5Growthi,t+β6Levi,t+β7Meci,t+β8PDi,t+β9Sizei,t+εi,t

(5)

对于式(5),当FB代入分析师预测偏差方向(DFB)时,由于DFB取0或1,因此这里采用面板Logit模型进行估计,模型形式如下:

Logit(FBi,t)=β1EPUt+β2ANi,t+β3LBMi,t+β4GDPi,t+β5Growthi,t+β6Levi,t+β7Meci,t+β8PDi,t+β9Sizei,t+εi,t

(6)

为了分析外部经济政策不确定性对分析师预测偏差的影响,即检验假设2,在式(5)和(6)中加入外部经济政策不确定性(FEPU),得到构建式(7)和(8)所示模型。

FBi,t=α+γFEPUt+β1EPUt+β2ANi,t+β3LBMi,t+β4GDPi,t+β5Growthi,t+β6Levi,t+β7Meci,t+β8PDi,t+β9Sizei,t+εi,t

(7)

Logit(FBi,t)=γFEPUt+β1EPUt+β2ANi,t+β3LBMi,t+β4GDPi,t+β5Growthi,t+β6Levi,t+β7Meci,t+β8PDi,t+β9Sizei,t+εi,t

(8)

三、实证结果分析

(一)描述性统计

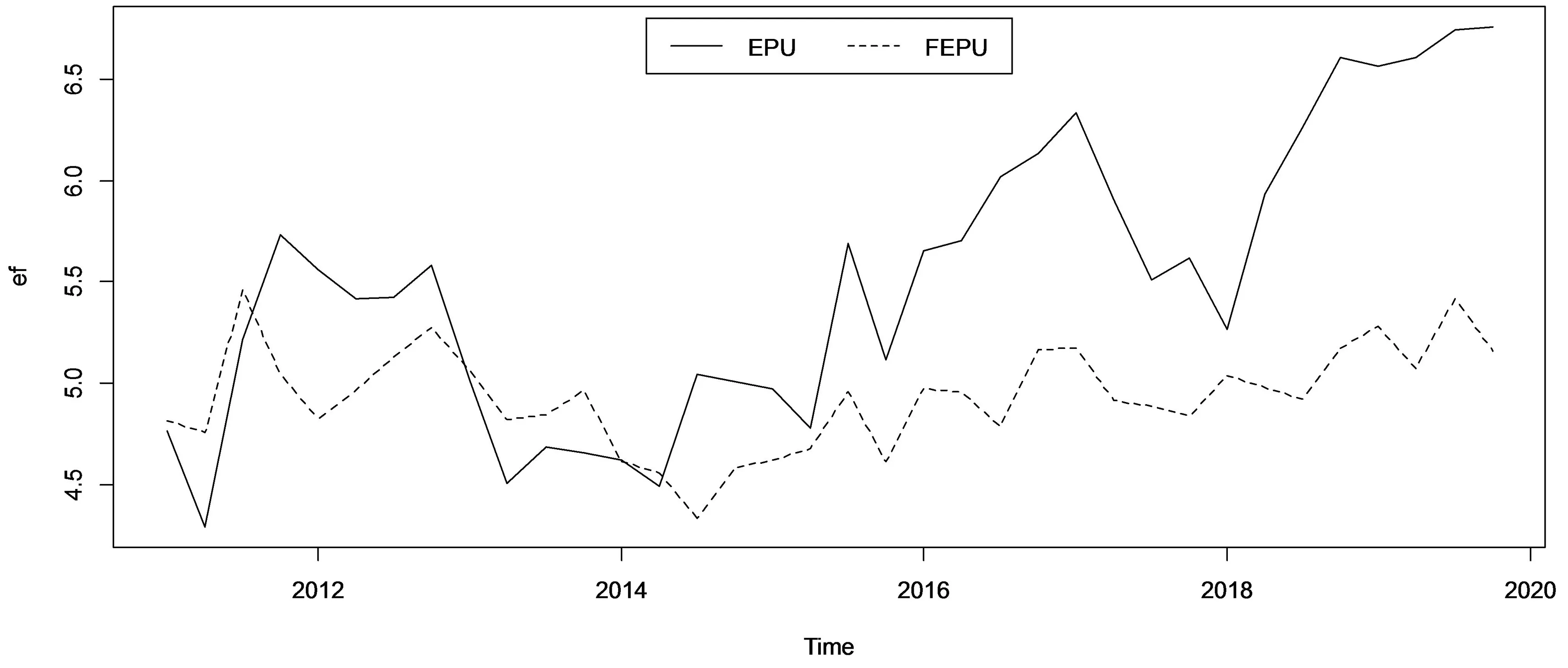

图1给出了中美经济政策不确定性指数变动情况,中美经济政策不确定性指数在2014年下半年先后开始由下降转入上升趋势。并且,此后中国的经济政策不确定性水平一直高于美国,同时指数的波动性也高于美国。这种情况在2016年后尤为明显,究其原因应该与中国的经济转型、金融危机后的增长减速以及美国在全球范围内掀起的贸易保护主义有关。因为经济全球化的背景下,一国政策的制定与调整不仅影响本国企业,同时也可能影响与之经贸关系密切的他国企业,这点对于大国尤其如此。中美之间长期形成的密切的经贸关系客观上使得一国的经济政策不确定性可能外溢至他国,进而使得两国的经济政策不确定性呈现一定程度的正相关。

表2报告了主要变量的描述性统计。其中,分析师预测偏差的三个指标表明预测的绝对偏差均值为0.3131元,而相对预测偏差的均值达到1.4736,中位数为0.5124,说明总体来说预测偏差较大。同时预测偏差方向统计表明超过80%的分析师预测中存在乐观偏差,说明乐观预测偏差较为普遍,这与现有文献报告的情况较为一致。另外,中美经济政策不确定性指数的均值、中位数和最小值较为接近,但是中国经济政策不确定性指数的最大值要超过美国,同时标准差接近美国的2倍,说明国内经济政策不确定性指数的波动程度较大,这与图1反映的情况一致。

图1 中美经济政策不确定性指数

表2 主要变量的描述性统计

(二)相关性分析

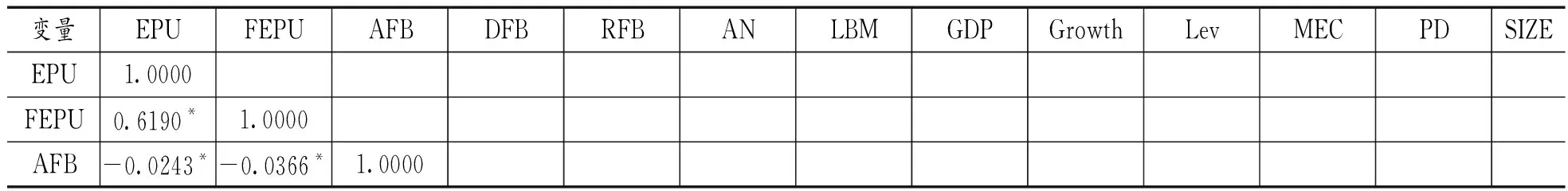

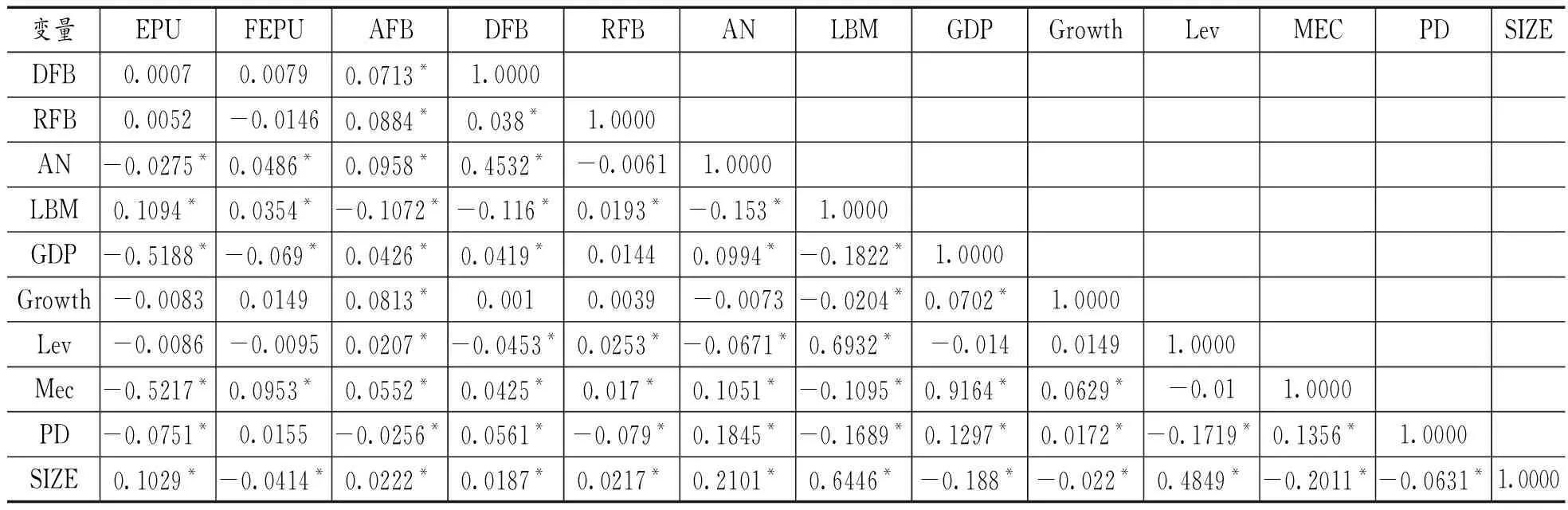

表3报告了5%显著性水平上主要相关变量之间的相关性分析结果,其中中美经济政策不确定性指数显著正相关,相关系数为0.619。若采用未对数化处理的数据,则相关系数为0.5963,且在1%水平上显著。中美经济政策不确定性与A股市场分析师预测绝对偏差的相关系数都为负,与预期不一致,但该系数只是两者之间关系的粗浅度量,尚需在回归分析中进一步检验。同样,中美经济政策不确定性与相对偏差及偏差方向之间的关系也需要进一步分析。

表3 主要变量的相关系数统计

续表3

(三)中国经济政策不确定性与A股市场分析师预测偏差

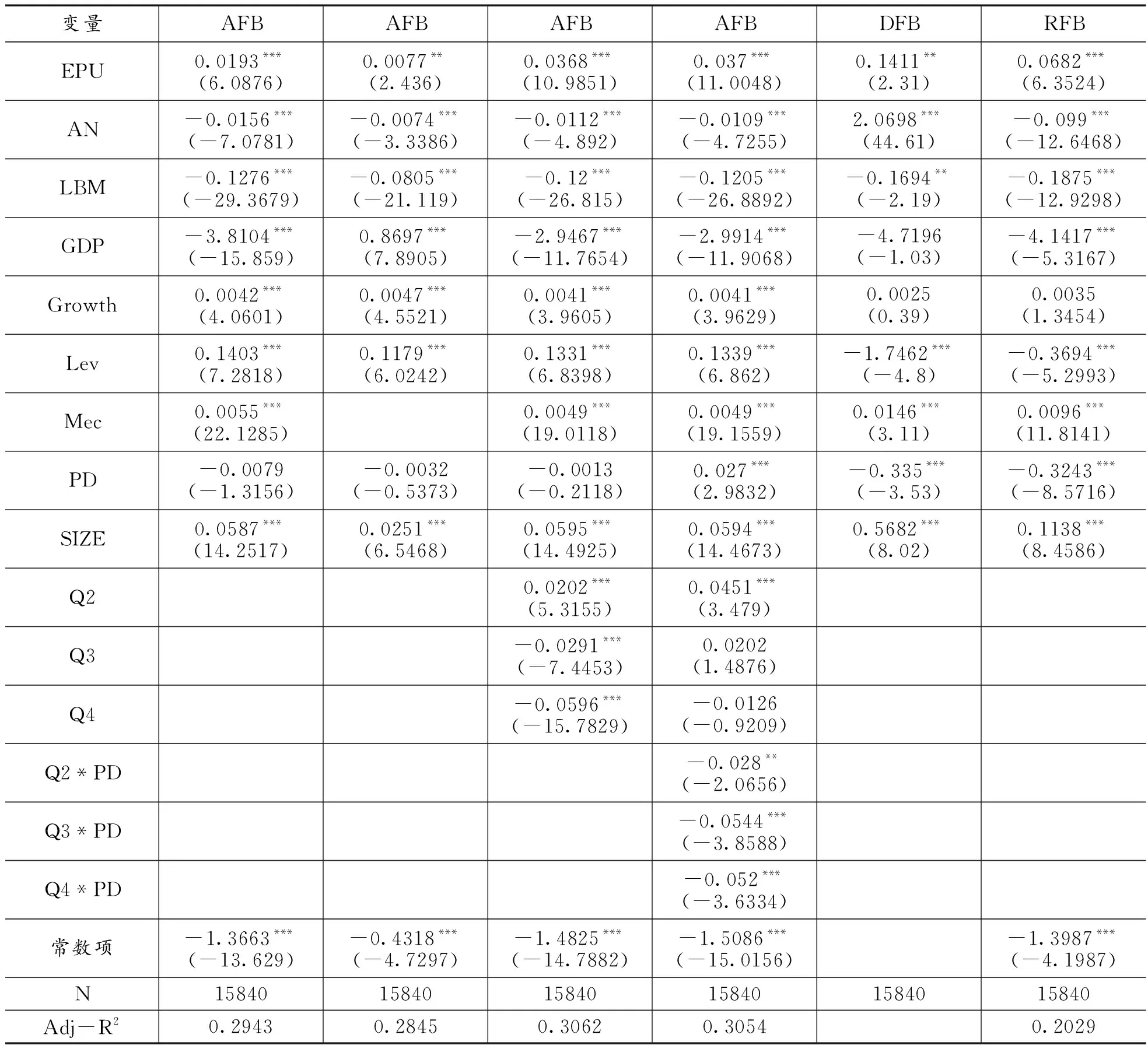

表4报告了中国经济政策不确定性与A股市场分析师预测偏差的回归检验结果。其中第(1)列被解释变量为A股市场分析师预测的绝对偏差,根据Hausman检验、LM检验和F检验最后采用固定效应模型。回归系数中,EPU系数符号在1%水平上显著为正,说明中国经济政策不确定性的提高使得分析师预测的绝对偏差增大。AN的符号显著为负,意味着跟踪的分析师人数越多,预测的绝对偏差越小,这点与既有文献的观点是一致的。LBM的系数符号同样显著为负,表明账面市值比较大的公司,预测的绝对偏差相对较小,该结果与Kerl和Ohlert(2015)[18]报告的相一致。GDP系数符号显著为负,说明经济高增长的背景下,分析师的绝对预测偏差较小,但是其中的原因需要进一步分析。由于GDP增长率一方面反映大部分行业、企业所处的宏观经济环境,另一方面也反映了在该环境下,行业和企业普遍的实际增长情况,因此GDP增长率对于分析师预测偏差的影响实际上包含了这两个方面。第(1)列中GDP前的系数实际上测定的是后者,因为模型中已经包含了指标Mec,表3中GDP与Mec之间显著正相关,且相关系数高达0.9164。这就意味着此处的系数表明的是在既定宏观经济背景下GDP实际增长率的影响,此时较高的GDP增长率意味着在过去的一个季度行业和企业普遍经历了一个高增长的过程,这就可能使得企业实际的利润、每股收益等指标向偏向乐观分析师预测靠拢,从而分析师的预测偏差缩小。而如果考虑到GDP增长率对于分析师预测偏差的总体影响,可以预期向好的宏观经济环境将诱导和放大乐观的市场情绪而导致预测偏差增大,这点可从Mec显著为正的系数得到验证,因此GDP最终的总体影响需要综合考虑上述两个方面。

从实证分析的角度来说,则需要从模型中剔除Mec再观察GDP的系数。表4的第(2)列报告了具体结果,我们发现如果剔除Mec则GDP的系数在1%水平上显著为正,在未报告的结果中还可以观察到剔除GDP后Mec的符号仍然显著为正,这些结果印证了上述解释。Growth的系数符号显著为正,说明分析师对高增长企业的预测绝对偏差较大。究其原因,可能在于高增长企业一般规模较小,或偏爱投资,因而信息不对称程度相对较高,这就可能导致分析师的预测绝对偏差较高。另外,规模小的企业还有一些特征,如账面市值比偏小等。

表4 中国经济政策不确定性与A股市场分析师预测偏差的回归结果

回顾表3的相关性分析,也发现Growth与LBM以及Size显著负相关,从而印证前面的解释。Lev的系数符号显著为正,表明杠杆率的提高可能导致分析师预测的绝对偏差提高。PD的系数符号为负,但是并不显著。这里考虑一种可能的原因是,一个会计年度最初的盈利信息很可能与会计年度结束的盈利状况差异较大,从而导致初期的盈利信息对于预测帮助不大,因此PD系数不显著。为了检验这一点,在第(1)列的模型中首先加入第2至4季度的虚拟变量Q2、Q3和Q4进行回归,结果列在第(3)列。然后在此基础上再添加季度虚拟变量与PD的交叉项进行回归,结果列于第(4)列。第(3)列中虚拟变量的系数符号表明分析师在第1、2季度的预测偏差显著高于3、4季度,第4季度的预测又比第3季度更准确。进一步观察第(4)列中上述交叉项的系数,发现符号全部显著为负,这一方面意味着盈利企业的信息不对称相对较低,信号更为可靠;另一方面也意味着分析师更加关注盈利企业,尤其是第3、4季度当中,这些情况都有利于对盈利企业形成更为准确的预测。Size的符号显著为正,该结果与直觉并不相符,因为一般认为大企业关注的分析师更多,信息不对称相对较低,所以理论上此处符号应当为负。之所以实证研究中出现符号显著为正,通过模型的调整发现原因其实在于企业规模的上述作用被账面市值比、宏观经济景气指数以及GDP增长率这3个变量掩盖,这里不再详细报告。

表4第(5)列为采用公式(6)所示固定效应面板Logit模型的回归结果。其中EPU的系数在5%水平上显著为正,表明中国经济政策不确定性提高了分析师乐观偏差的可能性,这与已有研究非常一致。AN的符号显著为正,意味着跟踪的分析师越多,预测呈现为乐观偏差的可能性越大,对此通过对分析师人数施加约束再回归后发现,随着跟踪分析师的人数增加,虽然AN的系数仍然为正,且一般都显著,但是系数的值将显著下降。例如第(5)列中不施加约束条件时AN的系数为2.0698,若施加跟踪分析人数大于0或1的约束,则系数虽仍显著为正,但降低为0.985和0.4195。此外,在未报告的分析中我们尝试在模型中添加AN的平方项,观察到平方项的系数显著为负,意味着人数的增加对偏差方向的影响是非线性的,虽然该影响始终显著为正,但是随着人数的上升影响呈现下降趋势。另外,LBM的系数显著为负,说明账面市值比较大的公司,预测发生乐观偏差的可能性相对较小。同时,GDP与Growth的系数不再显著。再有,Lev的系数符号显著为负,Mec的系数符号显著为正,表明分析师对于高负债企业的预测呈乐观偏差的可能性较低,而在宏观经济背景较好的情况下,分析师的预测偏差更可能表现为过于乐观。最后,PD的符号显著为负,Size的符号显著为正,表明分析可能更关注盈利企业,同时往往对大企业更愿意持有乐观的看法。

表4第(6)列为相对偏差的回归结果,各变量系数的符号及显著性与第(1)列的回归结果基本一致。总体上,中国经济政策不确定性的提高以及偏乐观的宏观经济背景都会提高分析师预测的相对偏差。关注的分析师人数越多,公司的账面市值比越高,分析师预测的相对偏差越小。同时,Lev的系数符号显著为负,说明债权人的治理作用有助于缩小预测的相对偏差。PD的符号显著为负,原因仍在于分析师对盈利企业的关注。最后,Size的符号显著为正,同样原因在于其影响被LBM、GDP和Mec掩盖而未彰显。

总的来说,表4的回归结果支持了假设H1a,即中国内部的经济政策不确定性增大了分析师预测的绝对和相对偏差,并提高了乐观偏差的概率。

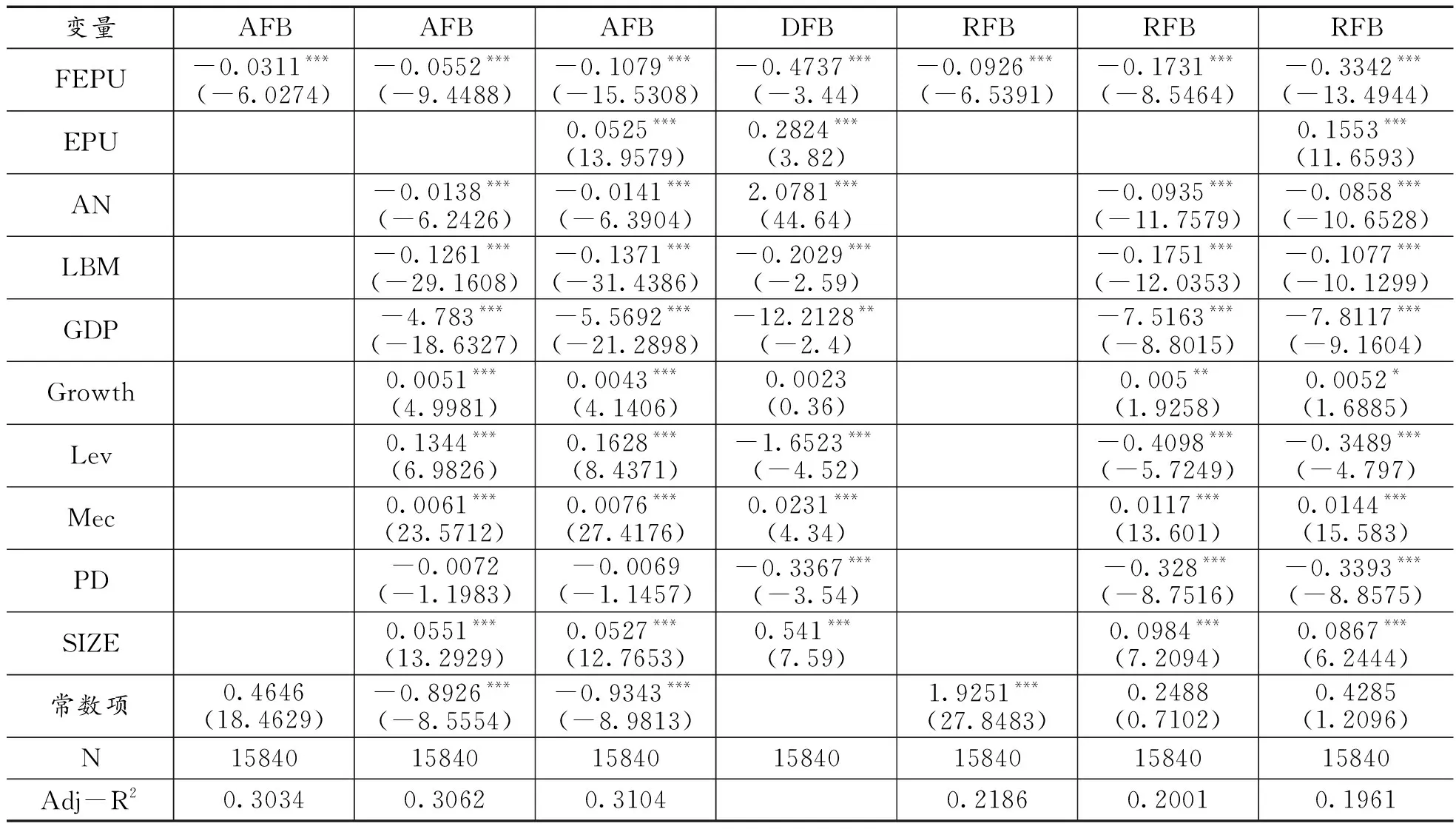

(四)美国经济政策不确定性与A股市场分析师预测偏差

表5报告了公式(7)(8)所示模型的回归结果。比较表5与表4,除表4中加入的变量FEPU外,其他各变量系数的符号与显著性两个表基本一致。这里重点关注的变量FEPU的符号在表5各列都显著为负,说明美国的经济政策不确定性与分析师的预测偏差大小负相关,同时较高的FEFU还意味着乐观偏差的可能性减小,从而支持了假设H2b。对于分析师来说,则意味着中国经济政策的不确定性强化了A股市场分析师的乐观预期,而美国经济政策的不确定性则降低了这种乐观预期。另外,比较表5中第(2)(4)(6)列FEPU的系数与表4中第(1)(5)(6)列EPU系数,前者绝对值显著大于后者。同时,表5的第(3)(4)(7)列中也呈现FEPU的系数绝对值显著大于EPU的系数。这些结果表明,就经济政策不确定性指数的绝对值水平而言,美国经济政策不确定性的变动对A股市场分析师预测偏差的影响更大。

再有,前面假设中提到国际间的政策博弈可能使得一国经济政策的不确定性外溢至其他国家,而影响他国资本市场上的分析师预测偏差。图1及表3的相关性分析也表明中美经济政策不确定性紧密相关。事实上,2008年金融危机后美国的贸易保护主义、单边主义日趋严重,尤其特朗普政府上台后出台很多政策来打压他国企业,成为全球范围内经济政策不确定性最为重要的输出来源。在此背景下,中兴、华为等中国企业在全球范围内的竞争力受到了莫大影响。与此同时,中国政府为了应对这些挑战被迫对既有的经济政策进行了应有的调整。前面表4与表5的对比我们看到由于FEPU的系数绝对值显著大于同一模型中EPU的系数,这意味着要想抵消美国经济政策变动带来的冲击,中国的经济政策需要有更大力度的调整,这就部分解释了为何图1中的一个重要现象,即从2014年开始尤其2015年下半年后中国的经济政策不确定性远远高于美国。

表5 美国经济政策不确定性与A股市场分析师预测偏差的回归结果

至此,我们认为前面表中FEPU与EPU的符号相反的原因得到了解释,即在中美经贸关系密切的背景下,美国的贸易政策、经济政策变动不仅导致本国的经济政策不确定性加大,同时也迫使中国进行政策调整以减轻本国可能遭受的负面影响。这种政策博弈的结果不仅加剧了中国经济政策的不确定性,同时也使得中美经济政策不确定性对A股分析师的预测偏差呈现截然相反的影响。

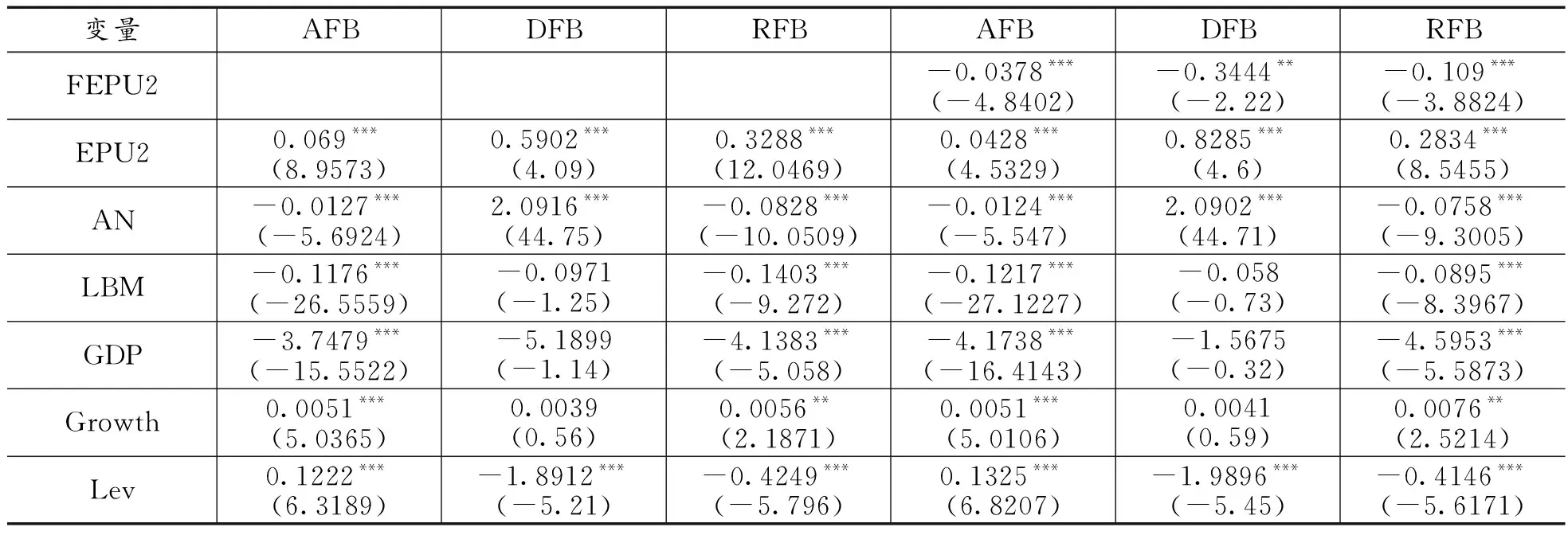

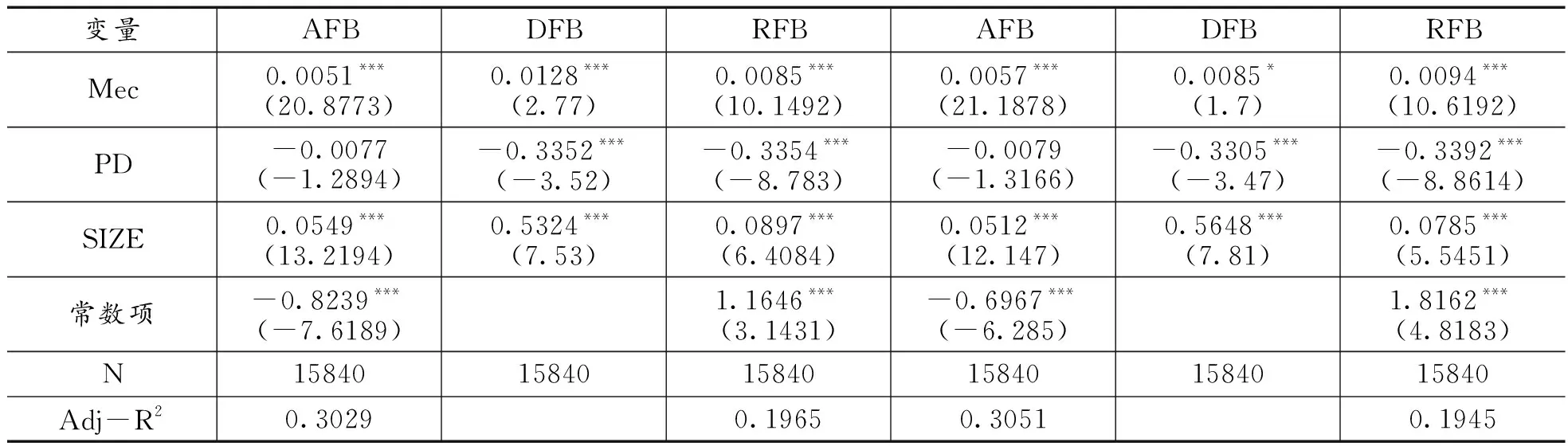

(五)稳健性检验

为了检验模型的稳定性,本文对中美两国的经济政策不确定性指数采用同一网站(http://www.policyuncertainty.com/index.html)发布的其他指数,其中美国经济政策不确定性指数(FEPU2)的计算考虑三个方面:一是税号到期数据,二是联邦、州和地方政府支出的预测分歧,三是CPI预测分歧。中国经济政策不确定性指数(EPU2)则是由Davis等人基于人民日报和光明日报新闻构建。同样取自然对数后代入本文模型进行回归,详细结果见表6,可以看到主要变量的符号及显著性基本未改变,尤其是不确定性指数的系数符号,从而符合模型估计的稳健性要求。

表6 经济政策不确定性与A股市场分析师预测偏差的稳健性检验结果

续表6

四、结论与启示

分析师是资本市场重要的参与者,是投资者获取信息的重要中介,对于资本市场信息效率、资源配置效率起着非常关键的作用。本文基于2011至2019年的A股市场分析师预测数据,研究了中美经济政策不确定性对预测偏差的影响。我们发现国内外的经济政策不确定性对A股市场分析师的预测偏差都有着显著影响,但是两者的作用方向相反。具体而言,中国的经济政策不确定性强化了分析师预测偏差,提高了乐观偏差的可能性,而美国经济政策不确定性的影响刚好相反。一个可能的解释是两国之间的政策博弈,即中国调整现有政策以减轻美国经济政策调整尤其是外贸政策变化可能造成的负面冲击,这不仅使得中国的经济政策不确定性水平提高,同时还使得其对A股市场分析师的预测偏差的影响呈现与美国经济政策不确定性影响相反的方向。另外,由于美国的经济政策不确定性的边际效应远高于中国,这使得如要抵消其不利影响,中国对于经济政策的调整需要有更大的尺度,这也能够在一定程度上解释为何2015年下半年后中国的经济政策不确定性远远高于美国。

本文基于政策博弈的视角对实证结果进行解释,有助于更好地理解经济政策不确定性对分析师预测偏差的影响,同时对政策制定也有一定的启示。首先,由于国内的经济政策不确定性相当一部分是来自外部,尤其是美国政府部门的政策变化,因此需要加大对外部形势的跟踪和研究力度。需要着眼于未来可能出现的变化,做好政策预案,并尽量丰富政策工具箱。其次,在全球化面临不确定的背景下,应当充分认识外循环在经济发展中的双刃剑效果,评估其在当期以及未来经济形势下的负面影响。同时,需要特别注重内循环的建设,尤其是要逐步纠正对就业、经济安全有重大影响的行业的需求与供给之间的错位,着力发挥内循环的稳定器作用。最后,站在资本市场发展的角度,分析师的预测偏差其实反映的是信息不对称。为了提高市场信息效率,需要加强分析师队伍的建设,同时对于小盘股、冷门股等市场关注度较低的品种,以及分析师预测偏差一直较大的品种,可以纳入需要特别关注的“监管池”,强化对其信息披露的监管。