4 个关键词弄懂制造业中小微企业继续延缓缴纳部分税费政策

2022-12-13

国家税务总局、财政部联合发布《关于制造业中小微企业继续延缓缴纳部分税费有关事项的公告》(国家税务总局 财政部公告2022 年第17 号,以下简称《公告》),明确制造业中小微企业(含个人独资企业、合伙企业、个体工商户)继续延缓缴纳部分税费政策有关事项。4 个“关键词”带你厘清政策要点。

一、继续延长

延缓缴纳税费50%的制造业中型企业、延缓缴纳税费100%的制造业小微企业已缓缴税费的缓缴期限届满后继续延长4 个月。

由于所属期为2021 年10 月和2022 年1 月的税费缓缴期限已到期,纳税人按规定应在2022 年8 月缴纳入库,不适用本《公告》。所属期为2022 年8 月(或按季缴纳的第三季度)及以后期间发生的税费,按规定正常申报缴纳。

二、缓缴期限

1.按季申报

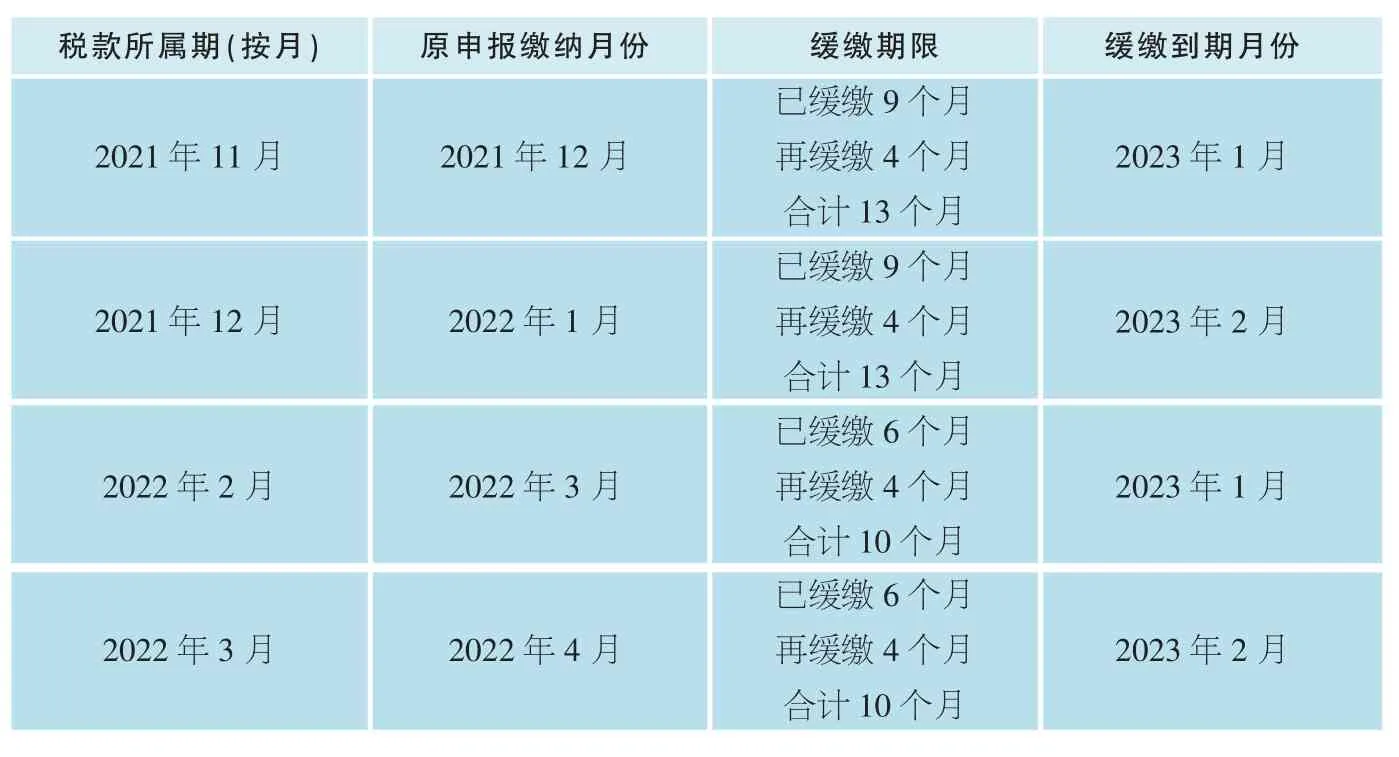

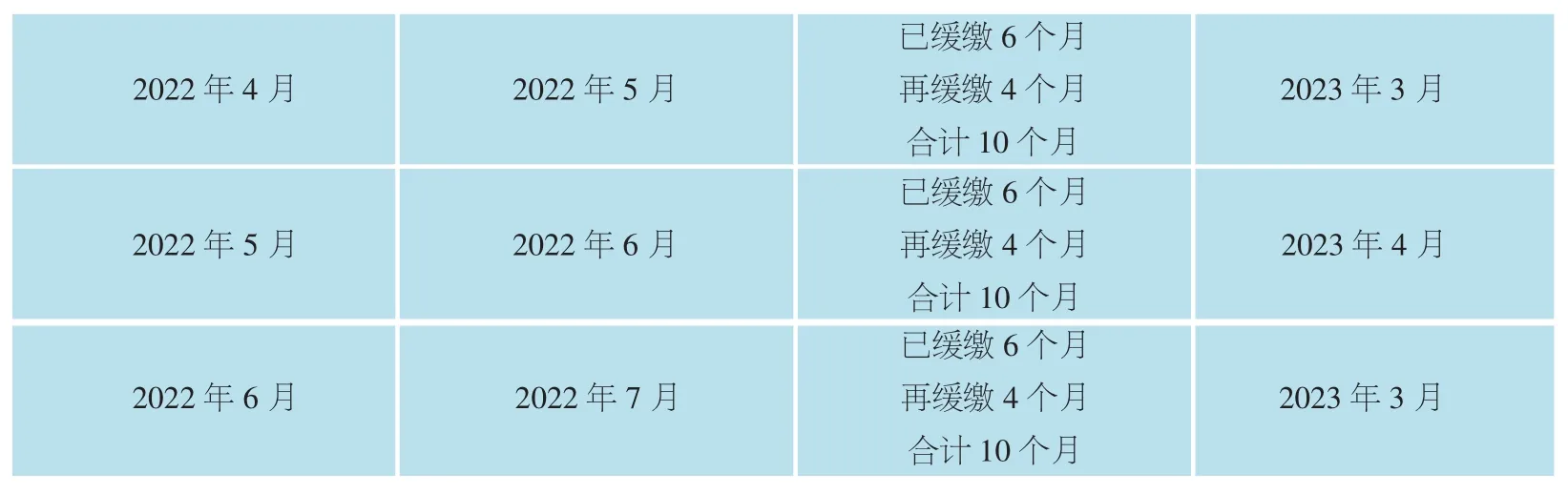

2.按月申报

注意:1.缓缴的税费包括上述所属期已按规定缓缴的企业所得税、个人所得税、国内增值税、国内消费税及附征的城市维护建设税、教育费附加、地方教育附加。2.不包括代扣代缴、代收代缴以及向税务机关申请代开发票时缴纳的税费。

三、自愿选择

2021 年11 月和2022 年2 月延缓缴纳的税费在2022 年9 月1 日后至本公告发布前已缴纳入库的可自愿选择申请办理退税(费)并享受延续缓缴政策。

四、自动延长

税务机关优化升级了信息系统,无需纳税人操作,缓缴期限自动延长4 个月。

温馨提示:1.缓缴期限届满后,纳税人应依法缴纳税费,符合税收征收管理法规定可以申请延期缴纳税款的,可依法申请办理。2.若不符合本公告规定条件,骗取享受缓缴税费政策的,税务机关将严肃处理。

制造业中小微企业如何享受继续延缓缴纳政策?在实务处理中,遇到以下问题这样处理:

案例1:纳税人A 属于2022 年2 号公告规定的制造业中小微企业,且按月申报缴纳相关税费,前期已按规定缓缴了所属期为2021 年11 月的相关税费,缓缴期限9 个月,按原政策将在2022 年9 月申报期结束前缴纳。本《公告》发布后,2021 年11 月相关税费缴纳期限自动延长4 个月,可在2023 年1 月申报期内申报缴纳2022 年12 月相关税费时一并缴纳。

案例2:纳税人B 是符合缓税条件的制造业个体工商户,实行简易申报,按季缴纳,对其2021 年第四季度已缓缴的相关税费,纳税人无需操作确认缓缴相关税费,税务机关2022 年10 月暂不划扣其2021 年第四季度缓缴的个人所得税、增值税、消费税及附征的城市维护建设税、教育费附加、地方教育附加。相关税费缓缴期限继续延长4 个月,由税务机关在2023 年2 月划扣入库。

案例3:纳税人C 按照2022 年第2 号公告规定,延缓缴纳了所属期为2022 年2 月的税费,并在2022 年9 月5 日已缴纳入库。对该部分税费,可自愿选择申请办理退税(费)并享受延续缓缴政策。

案例4:纳税人D,按季预缴申报企业所得税,2021 年第四季度应缴企业所得税10 万元,按照2022 年2 号公告规定,该笔税款可延缓至2022 年10 月缴纳入库。本《公告》发布后,其缓缴期限继续延长4 个月,可在2023 年2 月缴纳入库。

案例5:纳税人E 是年销售额100 万元的制造业个体工商户,实行查账征收、按季申报经营所得个人所得税,按照前期缓税政策,在2022 年7 月申报期内选择将2022 年第二季度应当预缴的个人所得税延缓到2023 年1 月申报期内缴纳。本《公告》发布后,上述税款缓缴期限继续延长4 个月至2023 年5 月申报期内缴纳。纳税人在2023 年3 月31 日前办理2022 年经营所得个人所得税汇算清缴时,其缓缴的税款视同“已预缴税款”,正常参与经营所得个人所得税汇算清缴补退税的计算,需要补税的税款应当在2023 年3 月31 日前办理补税,需要退税的,可正常申请退税,不受其享受缓缴2022 年第二季度税款政策的影响。同时,纳税人此前缓缴的税款应当在2023 年5 月申报期内缴纳。