全球房地产正处于“临界点”?

2022-12-05中国经济周刊孙晓萌编译

《中国经济周刊》 记者 孙晓萌|编译

2021年底时,全球房地产行业看起来一片光明。在经合组织的38 个成员国中,房价正以50年来的最快速度增长。

但不到一年时间,情况就完全不同了。牛津经济研究院预计,其数据库中几乎所有国家明年都将经历经济放缓,这是自2000年以来最普遍的一次房价增长减速,超过一半的国家可能会出现价格彻底收缩,相似情况发生还是在2009年。

“这是2007年、2008年以来最令人担忧的房地产前景,市场在温和下跌和大幅下跌两种可能间徘徊。”牛津经济研究院首席经济学家Adam Slate分析认为,在他看来“发达经济体抵押贷款利率的持续飙升,有可能将一些房地产市场推向急剧下滑”。

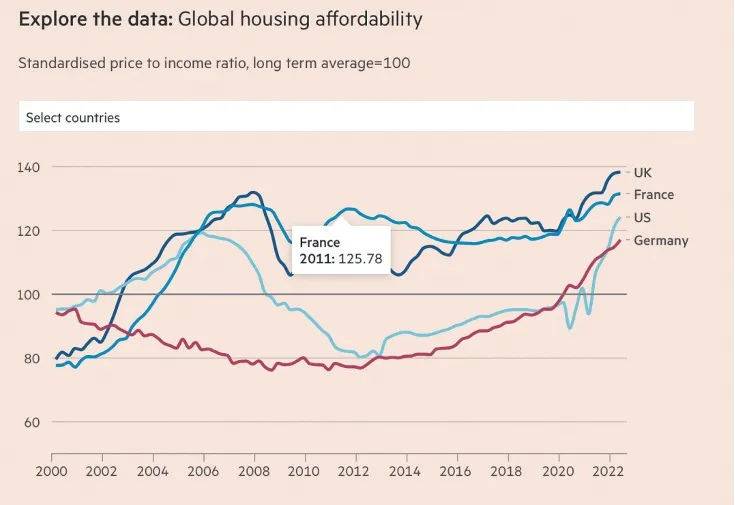

截图自 《金融时报》,全球房地产房价收入比,数据来源:OECD

IMF 警示,全球房地产市场正处于“临界点”

“随着全球央行积极收紧货币政策以应对价格压力,借贷成本飙升和贷款标准收紧,再加上房屋估值过高,可能导致房价大幅下跌。”国际货币组织(IMF)发布的全球金融稳定报告称。

这种“急剧下降”可能将是普遍的。虽然牛津经济研究院的数据分析主要是发达经济体,但IMF 预测,在严重不利的情况下,未来三年新兴市场的实际房价可能下降25%,而发达经济体的降幅为10%。

房地产市场放缓也可能抑制更广泛的经济活动,损害建筑业及其供应商。Slate 预测,由于支出减少,全球房地产市场低迷可能使经济增长减少0.2 个百分点,而住宅投资减少又可能使经济增长减少0.6 个百分点。加拿大央行则估计,房地产市场低迷将使明年的经济增长下降0.6 至0.9 个百分点。

房地产活动“已被彻底摧毁”?

在美联储连续快速加息之后,美国30年期交易的利率稳定在7%左右,是去年利率的两倍多,这是2008年以来的最高水平。

视觉中国

加上前两年房价的飙升,典型资产的每月抵押贷款还款额从一年前的1700 美元升至2600 多美元。美国花旗银行首席经济学家Nathan Sheets说:“我认为利率可能会带来更大阻力,而且确实看到房地产市场正在放缓。”

这种模式在许多国家都是相似的,欧元区、加拿大、澳大利亚和新西兰的抵押贷款利率已升至近年来的最高水平。

宏观经济咨询机构Pantheon Macroeconomics 的经济学家Melanie Debono 称:“随着抵押贷款利率上升,银行停止放贷,抑制需求,我们仍然相信这一观点,即欧元区房价涨势将急剧下降,并将在2023年底前转为负增长。”

英国经济咨询公司Capital Economics 的经济学家Marcel Thieliant 估计,新西兰的抵押贷款还款额已经飙升至收入中位数的60%以上,高于新冠肺炎疫情前的45%以下。随着利率进一步上升,他预测新西兰的房价将从11月的峰值下跌25%。

英国特拉斯政府提出的大规模减税政策,令抵押贷款市场陷入动荡。随着新首相苏纳克上台,市场平静下来,但明年利率仍有望从目前的3%升至4.6%左右。英国智库Resolution Foundation 计算得出,到2023年底,近五分之一的家庭抵押贷款付款额或以每年5000 英镑的速度上涨。

因此,许多经济学家预测了2023年英国房价下跌的幅度:从牛津经济研究院给出的4.4%,到房地产经纪公司Savills 和咨询公司Capital Economics 的10%和12%不等。

抵押贷款利率的上升反映出,随着许多央行与通胀作斗争,政策利率大幅上升。美国、英国和欧元区在过去一年加息了将近900 个基点,市场预计到明年夏天还会加息400个基点。大多数新兴市场的加息幅度甚至更大,巴西将利率从2021年1月的2%提高到了13.75%,而在匈牙利,利率提高了12.4 个百分点,达到13%。

“粗略经验是,政策利率每增加100 个基点,房价涨幅就会下降1.5到2 个百分点。”IMF 的研究部顾问Prakash Loungani 说。欧洲中央银行计算出,在低利率环境下,抵押贷款利率提高1 个百分点相当于大约两年后房价下降9%,住房投资下降15%。

在许多国家,房价是由较低的住房存量维持的。10月份,英国待售房产存量是自1978年有记录以来的最低水平,而美国的存量仍处于历史低位。但市场低迷迹象清晰可见。大多数市场的住房通胀已经放缓,包括德国、澳大利亚。

美国8月份的年度房价增长率从上个月的16%放缓至13%,这是该指数自1975年以来的最快减速。咨询公司Capital Economics 预计美国房价明年将下跌8 个百分点。

房地产咨询公司Knight Frank 报告称,三季度末,全球主要城市房价连续两个季度放缓。新西兰、加拿大和挪威的城市出现了两位数的收缩。随着家庭财务压力的增加,在疫情期间支持房地产繁荣的家庭储蓄正在迅速耗尽。家庭的购买力下降,人们更有可能存钱。由于低库存仍在支撑价格,即将到来的低迷可能在交易中更明显。

在欧元区,银行越来越多地拒绝住房贷款,并对已经发放的贷款收紧条件。根据第四季度的银行贷款调查,欧盟的住房贷款需求以10年来最快的速度下降,9月份新增购房贷款同比下降30%。

以匈牙利为例,自2015年以来,它的房价上涨了151%,为欧盟区最大涨幅,是欧盟平均涨幅的3 倍多。这归功于创纪录的低利率、丰厚的住房补贴和实际工资大幅度增长。可以说,匈牙利的房地产市场是过去10年来欧盟最热门的市场之一。

随着欧盟最高利率削减了抵押贷款需求,匈牙利的房地产市场正在迅速降温。据匈牙利央行的报告:9月份房地产交易数量下降了三分之一,而抵押贷款与去年相比下降了38%。

与此同时,9月份,英国的房地产年交易率下降了32%。美国的抵押贷款申请降至25年来的最低水平。分析公司Moody’s Analytics 首席经济学家Mark Zandi 认为,美国房地产市场正在“蒸发”。咨询公司Capital Economics 首席美国经济学家Paul Ashworth 赞同这一观点,称房地产活动“已被彻底摧毁”。

多伦多的数字更为引人注目。这座城市单户住宅销售暴跌96%,公寓销售下降89%。

2008年的房地产崩盘会重演吗?

在加拿大、新西兰和澳大利亚,过去几年房价加速上涨,加上大量家庭拥有抵押贷款和高额债务,使得房地产市场风险特别大。瑞典和英国因依赖浮动或短期抵押贷款利率而被敲响了警钟。

高盛经济学家Yulia Zhestkova认为“英国抵押贷款拖欠率显著上升的风险更大”。同样,美国住房通胀的快速步伐,加上高估值和激进的货币紧缩,都是风险的来源。

根据牛津经济研究院的数据,包括日本、意大利和法国在内的其他国家处于更有利的位置,这要归功于更温和的价格上涨、较低的估值以及较低的家庭债务水平。法国和意大利的浮动利率债务份额也很低,这意味着在一定程度上免受抵押贷款利率上升的直接影响。

分析师也乐观认为,全球范围内,房地产市场的状况不会衰退得像2008年金融危机期间一样严重。

一个关键区别是劳动力市场的实力。失业不会像金融危机后那样严重。IMF 预测,明年失业率将上涨不到1个百分点,而2008年金融危机时失业率近3个百分点。还有另一个重要区别:在许多市场,包括美国、英国、南非、西班牙和丹麦,家庭抵押贷款的债务收入比低于金融危机前的水平。

借款人也受到长期合同的更好保护,抵押贷款受到更严格的监管。在整个欧洲,浮动利率抵押贷款的份额在过去10年急剧下降,10年或更长时间的抵押贷款交易已成为常态。德国、荷兰和西班牙尤其如此。

评级公司Fitch 的副董事Alexia Koreas 表示,在荷兰,较低的贷款价值比率和大幅降低的只付息抵押贷款份额,“将有助于避免金融危机后出现的价格大幅下跌。”他补充说。

所有迹象表明,低利率支撑的住房需求激增已成为过去。摩根士丹利全球经济学家Cristina Arbelaez 表示,“全球市场正在走软”。但是她也认为,2006—2008年的房地产崩盘不会重演。

(编译自《金融时报》、彭博社)