中国浆纸市场2022年上半年价格行情

2022-11-10纸业联讯

文 纸业联讯

核心提示:RISI 中国浆纸价格指数是在RISI 多年全球浆纸市场研究基础上,对中国浆纸市场价格数据进行实时采集和分析而成的,旨在帮助客户更好地把握行情变化、了解市场趋势。文章介绍了中国浆纸市场2022 年上半年的价格行情。

1 国废

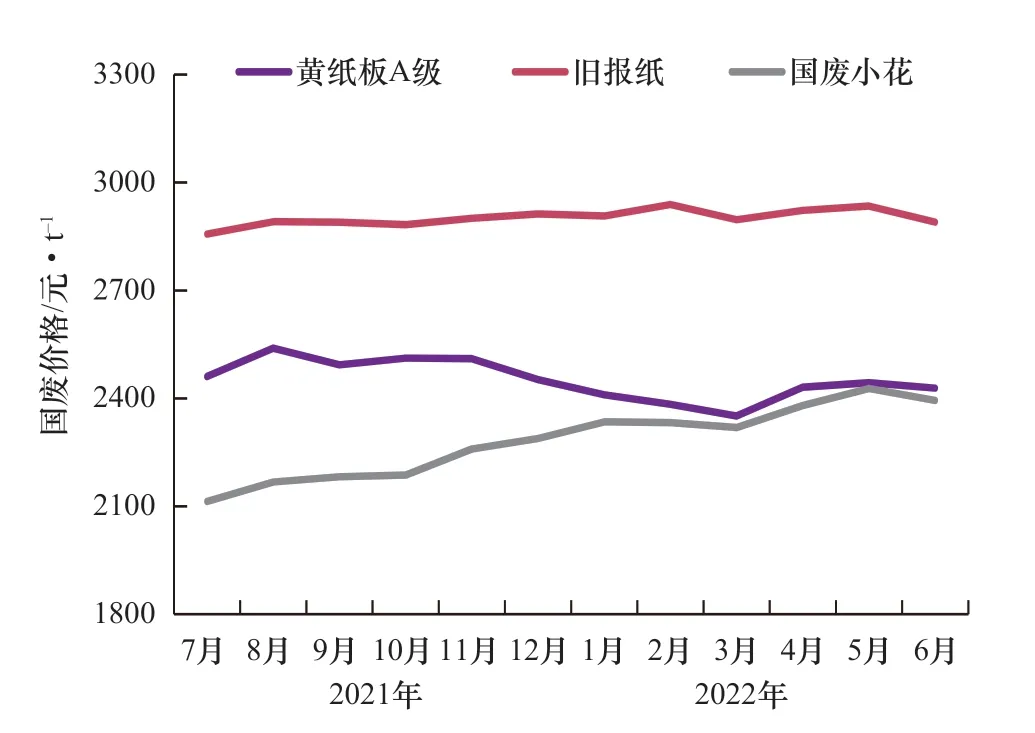

根据纸业联讯统计,2022 年1—6 月,国废黄纸板A 级均价2408 元/t,同比下跌0.8%;旧报纸均价2915 元/t,同比上涨7.63%;国废小花均价2365 元/t,同比上涨5.99%。

2022 年上半年,国废市场整体呈现窄幅震荡行情,各常规品类废纸月平均价格指数环比波动均在上下100元/t 区间(见图1)。

图1 2021—2022 年上半年国废价格(不含税到厂)

来自需求端的不利影响是限制国废价格向上的最主要原因。2022 年初以来,国内疫情散点多发,下游成品纸市场表现始终不甚乐观,成品库存在较长时间内处于高压状态,纸厂阶段性存在停机检修安排,国废原料需求被动缩减,价格不存在向上拉涨的动力。

另外,疫情时有发生对国废前端回收和发运形成阶段性阻力,且在局部地区出现较为严重的情况;物流端,4—5 月上海周边地区以及国内跨省物流运输略显艰难、成本增加。同时,疫情利空社会消费继而对废纸的发生量形成一定冲击,废纸可回收量缩减。在废纸进口归零、国废总体供应相对偏紧的大背景下,国废价格存在较强的底部支撑。

因此,2022 年上半年,国废市场总体呈现供需两弱格局,价格震荡盘整为主。但值得注意的是,由于疫情在各区域的发展变化差异,国废价格波动阶段性形成了一定的区域化特点,纸厂多根据自身需求与当地的供需情况调整不同品种价格涨跌,对比2021 年底,国废在不同地区价差拉大;6 月以后,随着物流在全国范围内的通畅,这一差价逐步缩小。

2 木浆

2.1 针叶木浆

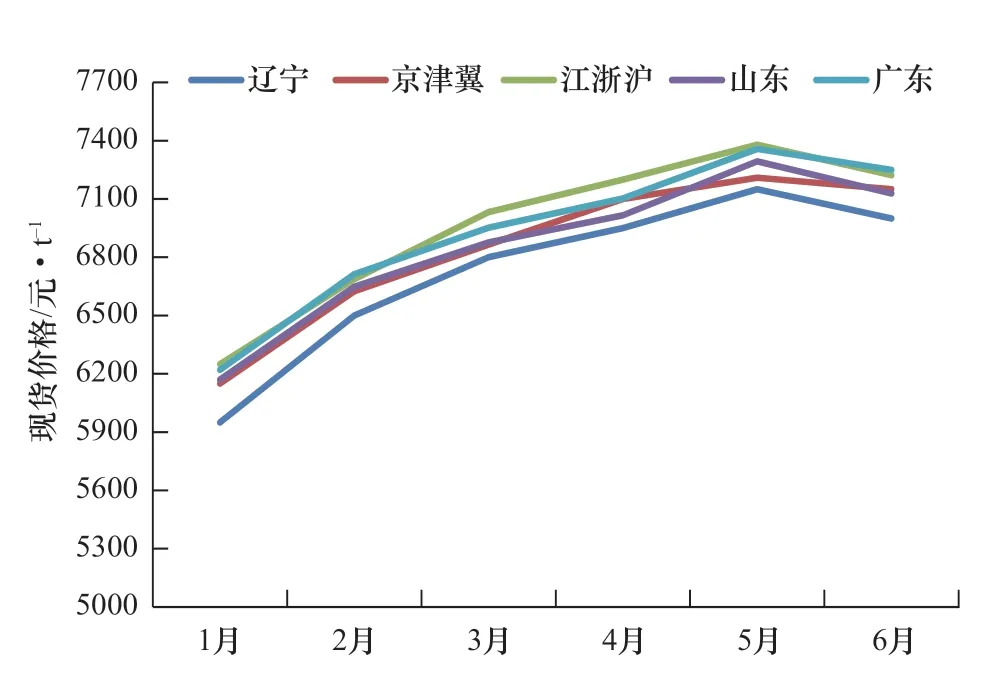

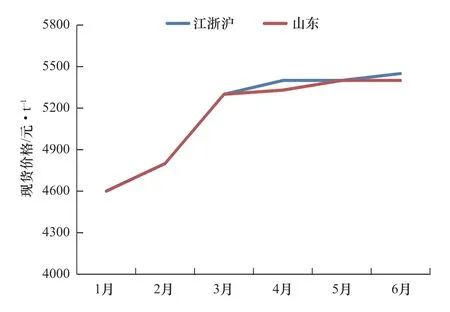

2022 年上半年,国内针叶木浆现货行情整体大幅上行,创10 年以来历史新高。据纸业联讯统计,6 月末针叶木浆现货均价较1 月末上涨1002 元/t。

1—5 月针叶木浆现货价格持续上行(见图2)。其一,1—6 月我国针叶木浆进口量同比下降17%。由于罢工、自然灾害、物流运力不足、设备故障等意外事件频发,上半年海外针叶木浆厂停机、减产集中。二季度多家漂白针叶木浆厂转产本色针叶木浆。受全球供应链放缓,以及国内疫情防控政策影响,国内进口木浆从下单至提货的周期普遍延长。欧洲、北美、东南亚等多地区木浆净价较中国市场高出较多,部分海外浆厂销售至中国市场的木浆数量减少。其二,上半年全球大宗商品价格普遍上涨,一季度上海期货交易所纸浆期货价格整体走高,提振市场信心。其三,人民币兑美元汇率持续贬值,国内买家木浆进口成本增加。

图2 2022 年上半年针叶木浆现货价格

6 月针叶木浆现货价格小幅回落,成交表现偏淡。一方面,下游需求不足。疫情对国内经济、消费形成负面影响,叠加二季度为传统需求淡季,下游纸厂出货压力增加,且无法及时将纸浆成本涨幅向终端用户转移,二季度下游纸厂开工率不足。另一方面,由于海外通胀居高不下,欧美央行加息,业者对全球经济衰退的担忧情绪升温,6 月上海期货交易所纸浆期货价格一度大幅下滑,挫伤市场信心。然而,由于针叶木浆市场现货流通货源趋紧,且多数海外浆厂报盘坚挺,因此6 月国内现货价格跌幅相对有限。

2.2 阔叶木浆

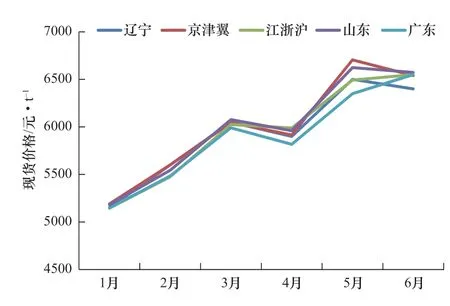

2022 年上半年,阔叶木浆现货行情整体大幅走高,创10 年以来最高价格历史记录。据纸业联讯统计,6月国内阔叶木浆月度均价较1 月涨幅达1360 元/t。

1—3 月阔叶木浆价格持续上行(见图3)。其一,供应紧缺是推涨此轮阔叶木浆价格的主要因素。上半年南美地区阔叶木浆厂停机检修计划集中,且部分浆厂年初有限量销售的情况。受自然灾害、疫情等因素影响,全球物流效率缓慢,南美地区部分浆厂发货推迟,进一步加剧阔叶木浆市场供应紧缺情况。乌拉圭UPM、智利Arauco 新阔叶木浆线投产时间均推迟。受俄罗斯、乌克兰冲突影响,多国对俄罗斯进行经济制裁,欧洲地区暂停俄罗斯木材、木片进口,因此当地桦木原料紧缺,欧洲阔叶木浆产量下降,不得不增加阔叶木浆进口数量。欧美、东南亚市场阔叶木浆净价远高于中国市场,部分浆厂销售至中国地区的比例有所降低。

图3 2022 年上半年阔叶木浆现货价格

4 月阔叶木浆现货价格小幅走低。因利润空间有限,且4 月国内部分区域疫情扩散,物流运力及下游订单不足,纸厂整体开工率下滑,缺乏原料采购积极性。此外,部分市场低价货源制约主流阔叶木浆进口品牌价格。部分2021 年新投产的浆厂价格优势明显,且部分纸厂外售的纸浆库存原料报价较贸易商主流报盘更低。

5—6 月阔叶木浆价格有所回暖。尽管下游需求依然不足,但由于国内现货市场流通货源紧张,且5 月上旬期间部分大型纸厂买家批量采购现货,因此贸易商低出意愿降低。

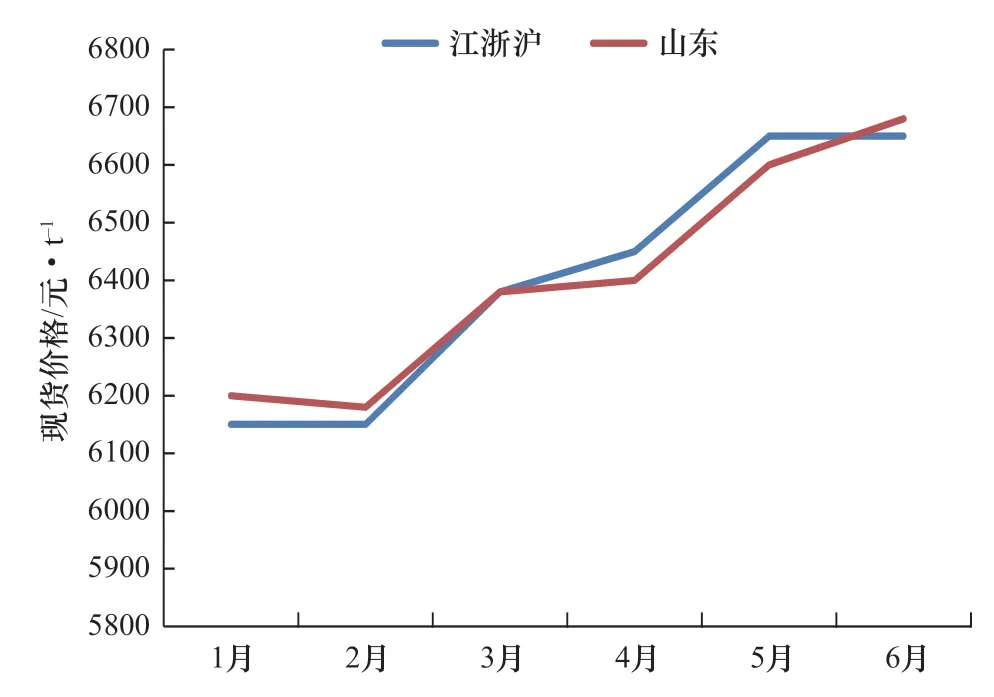

2.3 本色浆

2022 年上半年,国内本色浆现货市场行情大幅上扬(见图4)。据纸业联讯统计,6 月末本色浆现货价格较1 月末上涨490 元/t。

图4 2022 年上半年本色浆现货价格

因市场智利本色浆供应偏紧,且漂白针叶木浆市场价格上涨氛围提振,1 月国内本色浆现货价格跟涨。2 月国内本色浆进口量同比增长超过一倍,业者信心不足。此外,由于春节长假前后下游包装纸企业停机减产较多,且受冬奥会影响,部分厂家节后开工时间推迟,2 月本色浆现货价格小幅下滑。

3—6 月本色浆现货行情持续走高,成交表现偏淡。由于欧美、东南亚等区域本色浆市场价格更高,海外供应商报盘坚挺,个别浆厂减少出口至中国地区的数量。

此外,伴随人民币汇率持续贬值,二季度部分本色浆品牌内外盘价格倒挂,受成本支撑,贸易商挺价意愿高。

然而,由于供应大幅增加,且下游需求不足,与其他浆种相比,本色浆上半年价格涨幅相对有限。

2021 年四季度至2022 年上半年,多家海外漂白针叶木浆厂转产本色浆,国内进口量大幅增加。

此外,受疫情影响,4—5 月国内下游包装纸企业停机减产较多。虽然6 月纸厂开工率环比好转,但仍然处于偏低水平;7 月多家大型包装纸企业发布7—8月停机函,停产力度进一步加大;7 月末个别海外本色浆厂报盘下调。

2.4 化机浆

2022 年上半年,国内化机浆现货市场价格上涨(见图5)。据纸业联讯统计,6 月国内化机浆现货均价较1 月走高825 元/t。

图5 2022 年上半年针叶木化机浆现货价格

由于供应持续偏紧,1—6 月化机浆现货价格连月走高,在此期间,国内化机浆进口量同比下降约25%。

受天气、原料供应、当地铁路运力不足等因素影响,2022 年上半年加拿大化机浆厂产量减少,发货效率缓慢,特别是2—3 月当地浆厂停机、减产较为普遍。

由于全球供应链效率放缓,进一步加剧市场供应紧缺状况。有业者表示部分2021 年四季度订单推迟至2022 年二季度到港。

此外,欧美、东南亚等地区化机浆价格较中国地区高出较多,部分海外化机浆企业减少了销往中国地区的比例。

然而,因下游纸厂利润空间有限,且二季度纸厂停机减产较多,买家刚需采购为主,化机浆市场高位报价成交数量十分有限。7 月末个别海外化机浆厂对7—8 月报盘价格做出让步。

3 文化用纸

3.1 铜版纸

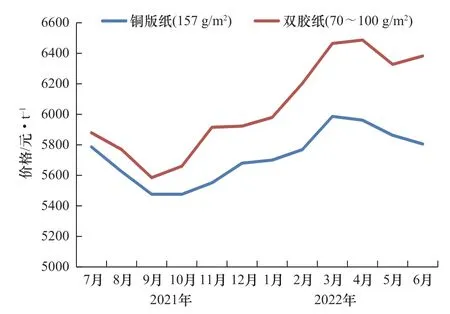

2022 年上半年国内铜版纸市场呈现先扬后抑的态势(见图6)。

图6 2021 年下半年—2022 年上半年文化用纸价格

2022 年1—3 月,铜版纸市场价格逐月稳步回升,一季度终端价格整体累计回升300 元/t 左右。一方面是成本支撑,一季度纸浆价格大幅回升,针叶木浆和阔叶木浆3 月底现货价格与2021 年底相比上行1000 元/t,成本端对纸价有良好的支撑。另一方面是出口好转,2022 年一季度铜版纸总出口量42.1 万t,同比增长50.5%,良好的出口弥补了国内市场的空缺,有助于价格上涨。但是由于国内需求表现一般,使得上行幅度有限。

4—6 月受疫情影响,市场转淡,价格逐步下行。主要影响因素包括以下几个方面。

首先,需求低迷。二季度疫情多地散发,导致全国经济活动低迷,展会、旅游、餐饮等各行各业都十分冷清,铜版纸国内需求疲软。

其次,物流不畅。4—5 月,受全国多点散发疫情和各地防控政策差异的影响,跨区流通难度加大,物流运力有所下降,仓储也受到波及。整体供应链不通畅,对纸厂和经销商的出货都产生了较大影响。

再次,库存高位。在需求清淡和物流不畅的双重影响下,纸厂和经销商出货速度明显放缓,导致库存压力增大。即便主流纸厂在4—5 月安排停机减产,供需矛盾依旧存在。

在需求低迷、物流不畅、库存压力较大的情况下,市场心态消极,价格出现下行。但是整体下行幅度相对有限,分析原因有以下3 点:第一,4—5 月上游纸厂也在采取停机、转产等措施来减少铜版纸供应,缓解国内市场压力。第二,出口市场良好,二季度铜版纸出口量持续高位,6 月创新高,良好的出口有助于缓解国内市场压力。第三,成本支撑,纸浆价格在上升至高位后小幅震荡,铜版纸整体成本承压,使得价格无较多下行空间。

3.2 双胶纸

2022 年上半年双胶纸行情走势与铜版纸类似,但是整体市场表现优于铜版纸(见图6)。

2022 年1—4 月,双胶纸价格整体处于上行通道,主流纸厂从2 月开始逐月推涨,累计上涨幅度达800元/t,终端市场平均落实400~700 元/t 不等。价格上行的主要支撑点包括以下几方面。

第一,刚需支撑。上半年有教材教辅的刚需订单陆续释放,纸厂订单良好,市场信心好转,有助于价格上行。

第二,成本支撑。2022 年1—4 月针叶木浆现货价格上涨超过1200 元/t,阔叶木浆价格也上涨1000 元/t左右。纸浆价格达到历史高位,而纸张价格上涨的速度和幅度远不及纸浆,纸厂自身利润空间被压缩,成本端承压。因此,从成本端考虑,对纸价有良好的支撑。

第三,进口减少。国外市场从2021 年底开始明显好转,需求增多,价格高涨,吸引了更多的出口商,使得我国双胶纸进口量明显减少,对国内市场的供需平衡及价格上行都有一定的支撑作用。

但从4 月中下旬开始市场出现压力,价格走低,一直持续到6 月初。一方面,供需矛盾。国内市场虽有出版的刚需订单,但在疫情影响下,社会订单持续疲软,而供应端却十分充足,虽然进口量明显减少,但广西太阳纸业和亚太森博等新增产能在逐步释放,市场供需矛盾依旧存在。另一方面,市场竞争激烈。双胶纸市场生产集中度低,在需求不足的情况下,上游企业低价抢单的情况时有发生,尤其是出版市场更加明显,导致价格下行。

进入6 月中旬,在持续高成本的支撑下,叠加疫情好转,国内需求边际好转且出口量增加,主流纸厂上涨300 元/t,市场信心好转,终端价格小幅稳步回升。

4 包装纸板

4.1 白纸板

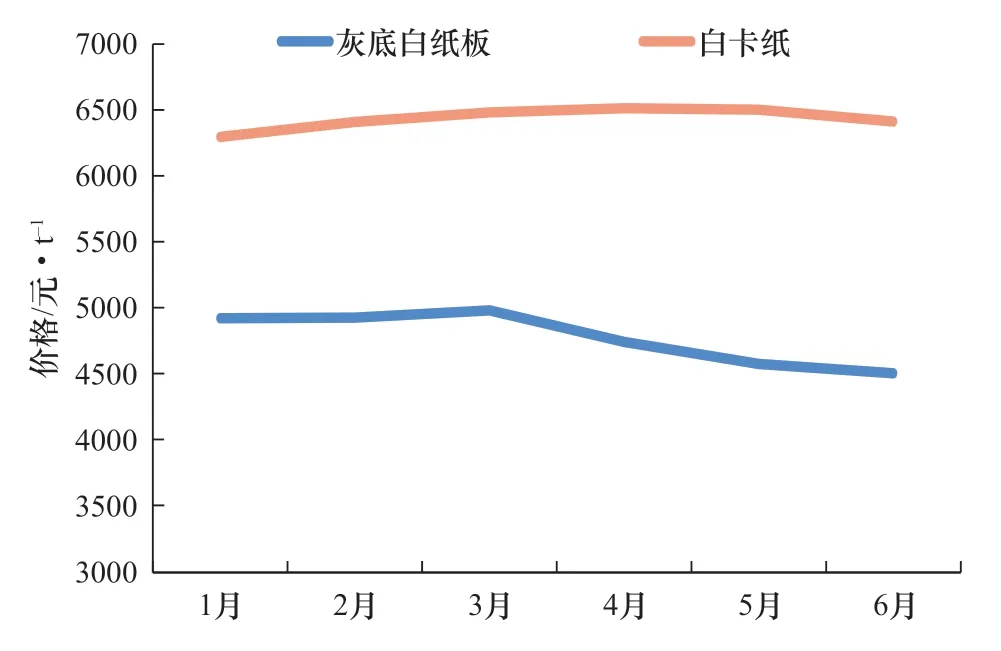

4.1.1 灰底白纸板

2022 年上半年灰底白纸板价格呈现弱势上扬后、盘旋下跌的走势(见图7)。据纸业联讯统计,7 月初国内250 g/m2灰底白纸板均价约4507 元/t,较1 月初的4923 元/t 下跌8.5%。2021 年3 月,灰底白纸板价格攀升至历史峰值6058 元/t,随后一直到2022 年6 月,白纸板价格均处于下行通道。尽管在这期间,白纸板价格经历过一两个小幅上涨回调点位,但整体走势以下行为主。

图7 2022 年上半年250 g/m2 白纸板价格

一季度灰底白纸板行情微弱上扬。首先,一季度白纸板厂停机检修情况较多,产能供应减少17.6 万t,纸厂库存压力有所缓解。其次,一季度受纸浆系白纸类产品连续拉涨行情的联动影响,玖龙、建晖等大型纸厂推进白纸板价格上涨意愿强烈,但最终落地情况不如预期。再次,俄乌局势引发国际原油价格大涨,叠加国废价格上扬,上游纸厂面临生产原料及物流运输成本上涨的双重压力,造纸生产成本增加明显,对灰底白纸板一季度行情起到助推作用。市场尽管有多方面因素共同推动,但因国内需求增速放缓,加之供应产能扩张明显,实际成交价上涨落地有限。

一季度后,国内多地存在封控情况,特别是上海地区,疫情形势持续得不到控制,且实际封控时间超过绝大多数人的预期,对国内经济消费带来的消极影响较大。同时物流通畅度及时效性普遍降低,导致上下游供应链、产业链断档,影响外贸出口表现。因此,整体白纸板出货速度缓慢,市场表现清淡。

供应端,1—4 月,浙江华天、抚州浙锋、江苏金田、江西富临、蚌埠三星以及江苏凯盛新项目相继投产,新增产能共计140 万t/a,且基本在上半年进入社会销售渠道,给二季度白纸板价格带来下行压力。

需求端,一季度国民经济基本表现平稳,但二季度受国内疫情影响较大,主要经济指标均出现明显下行。从传统包装角度来看,内需疲软,外需乏力。

因此,在国内疫情、供应扩张以及行业淡季的三大利空因素影响下,二季度灰底白纸板价格盘旋下滑。

4.1.2 白卡纸

2022 年上半年,白卡纸整体价格行情呈现弱势上扬的态势,二季度末价格略有走低。根据纸业联讯统计,7 月初国内250 g/m2白卡纸均价约6413 元/t,较1月初的6296 元/t 上涨1.9%。与同期白纸板下滑行情相比,白卡纸虽然没有走出明显上涨行情,但价格也未快速下滑,表现尚属“差强人意”。

2022 年上半年白卡纸价格能走出上扬表现的主要原因是:首先,由于海外浆厂停机减产的情况较多,叠加欧美国家通常情况严重,以及国内疫情导致跨省运输困难,所以纸浆的美元价格和现货市场价格均明显上涨。其次,从2021 年四季度开始,白卡原纸出口表现较好。2022 年上半年出口延续高位同比增速,叠加广西两大新生产线投产初期,产量释放节奏不快,所以,一季度国内白卡纸供应压力并不明显,且社会渠道库存表现并不充足。再次,白卡纸厂集中度相对较高,龙头纸厂在成本因素的驱动下,多次发布涨价挺价的通知函,所以对行情走势有一定支撑。

然而,在以上有利条件支撑下,白卡纸却没有出现明显的上涨行情,主要原因有三方面:第一,2022年上半年,尤其是二季度开始国内疫情对市场消费影响较大,国内需求增速明显放缓;第二,虽然原纸出口表现较好,但白卡纸供应扩张放量也较为明显,且2022 年三、四季度仍存白卡纸产能新增预期;第三,国内从严从紧的防疫防控政策以及国际环境的复杂演变,使得行业市场信心不足,后市操作并不激进,谨慎采买为主。

此外,二季度末价格略有走低,是广西两大新生产线产量提升以及白卡纸出口量有所回落,同时需求表现疲软低迷,行情淡季明显于往年,纸厂库存压力显现,市场交投进入僵持局面所致。

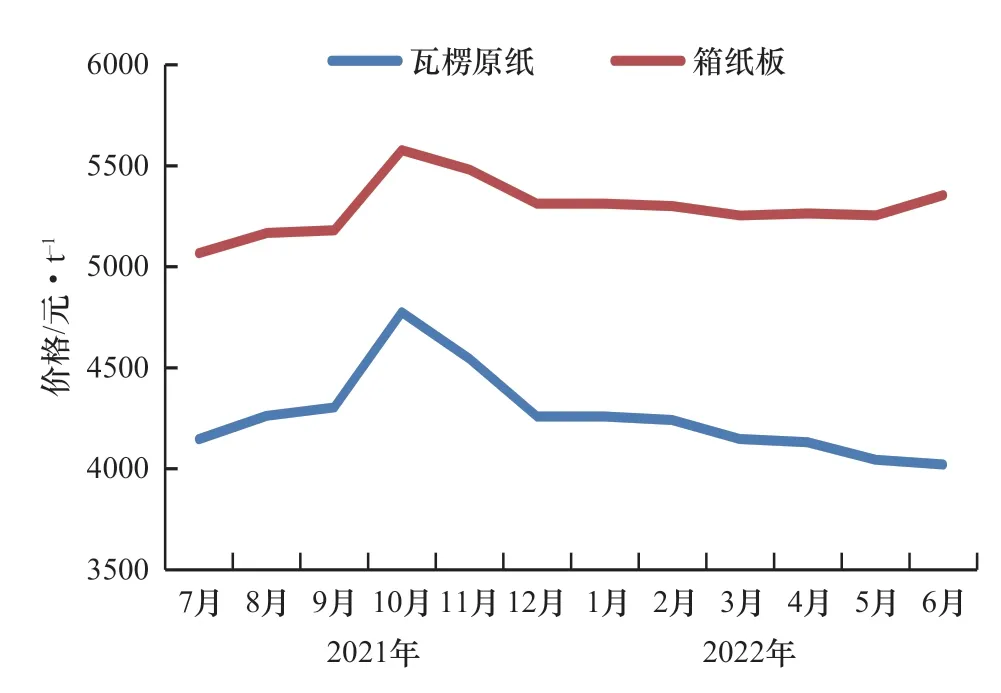

4.2 箱板瓦楞纸

2022 年上半年箱板瓦楞纸(箱纸板和瓦楞原纸的统称)市场整体表现不佳。

价格方面出现分化,其中牛皮挂面箱纸板价格2—3 月小幅走低后,6 月开始走高,而再生箱纸板和瓦楞原纸价格持续走低(见图8)。牛皮挂面箱纸板价格走高主要受木浆高成本支撑。再生箱纸板和瓦楞原纸价格持续走低主要因为需求疲软和废纸价格同步走低。

图8 2021 年下半年—2022 年上半年箱板瓦楞纸价格

供应方面表现同样不佳。第一,国内纸厂开工不佳。2022 年上半年纸厂停机较为普遍,尤其是3—4 月,在需求压力较大的情况下,大量纸厂出现停机检修情况,5—6 月停机情况有所减少,但依然存在。第二,新产能陆续投产,据不完全统计,2022 年箱板瓦楞纸新投产产能150 万t,其中包括广东山鹰65 万t 箱纸板、湖北玖龙60 万t 箱板瓦楞纸、郑州东淼15 万t 瓦楞原纸、山东新泉林10 万t 瓦楞原纸。第三,进口纸对市场产生的供应压力不大。进口纸到港量同比减少,受进口纸报价较高、国内市场需求低迷以及人民币贬值影响,下游对采购进口纸的热情不高。上半年,牛皮箱纸板进口量同比降低29%,再生箱纸板进口量同比下降5%,瓦楞原纸进口量同比下降19%。

需求方面,2022 年以来,国内经济整体表现低于预期,国家统计局发布的2022 年上半年国民经济运行情况表明,上半年国内生产总值(GDP)同比增长2.5%,其中二季度同比增长0.4%。需求增速明显放缓,下游纸箱厂和纸板厂订单不足,纸厂出货缓慢,库存持续高位。

回顾2022 年上半年,需求端的低迷表现是导致上半年整体行情疲软的最主要原因。需求不佳导致纸厂出货放缓、库存增高、开工不佳等一系列连锁反应。同时成本端的不同表现对产品价格走势产生影响。

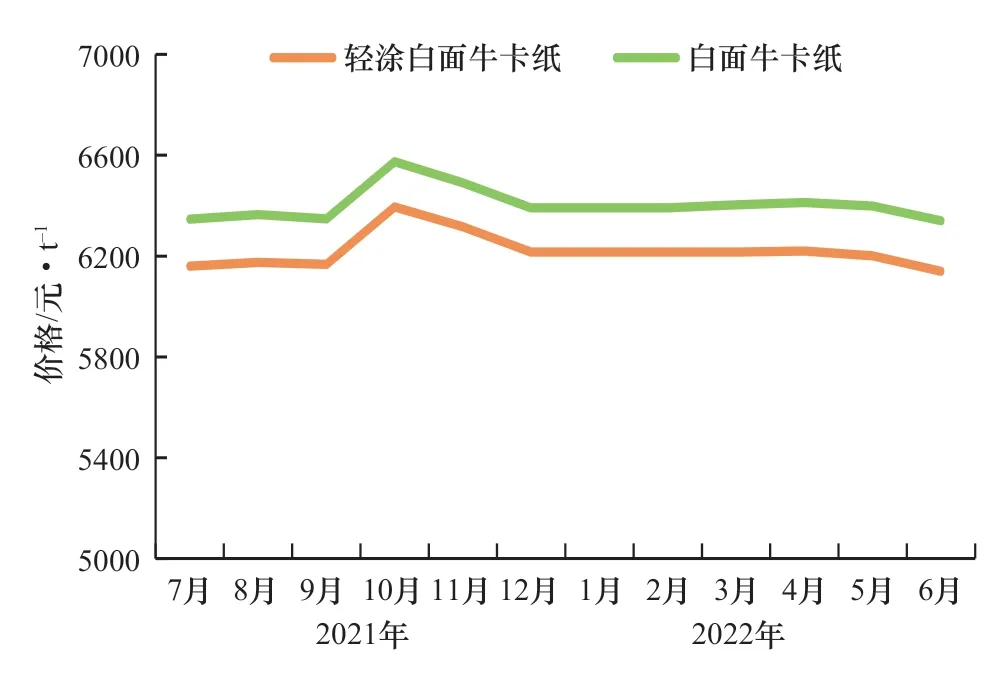

4.3 白面牛卡纸、轻涂白面牛卡纸

2022 年上半年,白面牛卡纸与轻涂白面牛卡纸市场走势基本相同(见图9),玖龙、世纪阳光、山鹰等主流纸厂出货价格均小幅走低。白面牛卡纸和轻涂白面牛卡纸价格走低同样受到需求疲软和国废价格下降影响。但相对来说,白面牛卡纸和轻涂白面牛卡纸价格下跌幅度比再生箱纸板和瓦楞原纸略小,这一方面是因为白面牛卡纸和轻涂白面牛卡纸生产企业较少,市场竞争格局相对稳定;另一方面夏季为白面牛卡纸和轻涂白面牛卡纸需求旺季,需求虽较同期低迷,但仍有一定支撑。

图9 2021 年下半年—2022 年上半年白面牛卡纸、轻涂白面牛卡纸价格