林业产业资产证券化风险测度研究

——基于AHP层次分析法和模糊综合评价法

2022-10-17朱子超刘金龙

朱子超,刘金龙

(招商银行股份有限公司,广东 深圳 518040)

1 引言

在我国经济社会发展和银行金融创新的双轮驱动下,林业产业资产证券化(ABS)迎来了机会之窗。林业产业是一个涵盖了国民经济第一、第二、第三产业的综合型产业。近20年来其总产值高速发展,带来了十分可观的经济效益、社会效益和生态效益。但长期以来,市场化的林业金融支持非常滞后,在一定程度上制约了林业产业发展。随着林业产业结构不断优化、林业金融政策支持力度不断增大、资本市场日趋成熟、商业银行金融创新日益迅速,资产证券化成为解决林业融资困境、间接引入社会资本的重要手段。林业产业资产证券化,是指以林业产业基础资产未来可产生的稳定的现金流为偿付条件,在公开市场上发行证券的过程。商业银行借助表内资金或者理财资金,在公开市场认购“林业产业资产支持证券”,以达到为林业企业融资的目的。如此一来,既盘活了林业企业沉重的资产,又开拓了商业银行的金融实践之路。由于资产证券化属于银行的表外业务,不受巴塞尔协议中对于核心资本充足率、资本充足率的严格限制,因此商业银行存在借助资产证券化进行监管套利的可能(杨继光,2009),表面上看没有资本成本的消耗,实际上却加剧了整体商业银行的风险累积。

2 文献回顾与评述

2.1 林业产业资产证券化风险研究

林业经济学者潘焕学(2006)在研究中首次提出森林资源ABS这一理念,从信贷供给和信贷需求两个角度,分别分析了林业资产证券化的必要性和可行性。那洪生(2009)通过研究国外和国内的林业产业发展特点,认为我国林业ABS缺少完善的制度条文和必要的风险管理措施。张瑜(2009)从资本市场的角度分析了林业上市公司与资本市场的相互作用,认为资本市场的成熟对林业产业ABS的发展有促进作用。卢伟(2010)通过永安林业的例子具体分析了证券化一般原理和可行性,得出林业产业资产证券化具有风险易可控和融资成本较低的结论。盛均全(2012)通过理论与实践相结合的方法,提出了我国林业产业资产证券化融资模式的一般模型和风险因子。刘士磊(2013)从模式选择的角度分析了森林资源资产证券化的可行性,并通过结合AHP层次分析法和SWOT模型全面研究出了林业产业资产证券化的SWOT因子及各维度影响程度,得到了各个风险的权重。杜鹏(2015)通过案例分析的方法,以广州某森林旅游景区为例,分析了未来门票收益权证券化的运作模式,提出资产产权问题是很大风险所在,会导致资产证券化业务无法进行。刘龙龙(2017)通过案例分析的方法,研究了云南某森林景区未来收益资产证券化的融资模式和风险防范。建议建立政府主导型市场、加强信息披露、完善法律体系和降低投资者准入标准等。

2.2 文献回顾综述

在文献回顾中,已有诸多学者从林业经营和资产证券化角度分析了其中的风险因子。但已有文献却忽视了在投商行一体化下,当商业银行作为投资者进入资本市场时,如何建立授信风险评价标准、如何更加有效地进行林业产业供给侧创新这一亟待解决的课题。

3 理论依据和研究方法

3.1 理论依据和指标体系构建

本研究首先通过专家调查问卷的方式,得到本研究的研究对象——AHP层次分析模型,如图1所示。

图1 林业产业资产证券化风险测度AHP层次分析模型

3.2 研究方法

3.2.1 AHP层次分析法综述

本研究采用模糊层次分析法对资产证券化风险进行定量分析,模糊层次分析法是层次分析法(AHP)和模糊综合评价法的结合运用,前者用于分析各个风险因素的权重,后者用于分析各个林业产业的风险评语隶属等级和整体风险得分。

3.2.2 AHP层次分析法数学公式说明和数学分析步骤

(1)求判别矩阵A(Judgement Matrix)。设受某准则(例:风险)支配的元素,, …,相对于的重要性测度(排序测度)分别为,, …,, 则个元素之间通过相应测度的两两比较,形成相对测度比,其矩阵形式为:

(2)计算重要性排序。根据Perror-Frobineus理论可以得到比正反矩阵更广泛的非负不可约矩阵存在唯一模为最大的特征根,其对应的特征向量全部由正分量组成。即由=,其最大特征根所对应的特征向量=(,, …,)。

为判断矩阵的最大特征根,归一化处理后的向量就是排序用的权重向量。这种求得权重向量的方法称为特征根法(Eigenvalue Method)。

(3)求最大特征根。

(4)求判别矩阵的一般一致性指标值。

=(-)(-1),为对应矩阵的维度

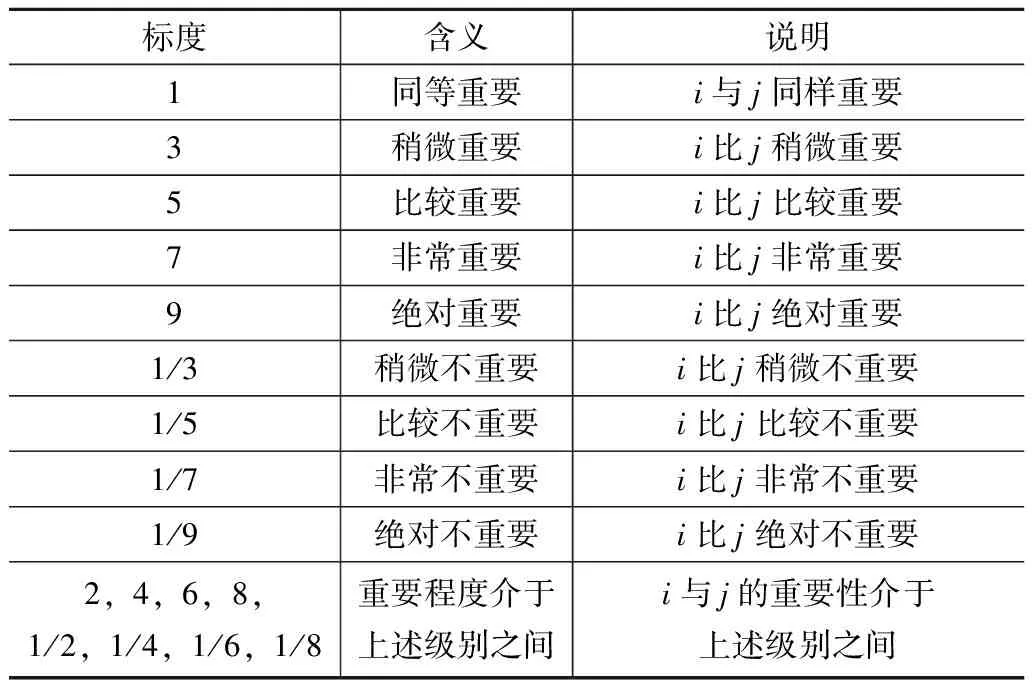

(5)求判别矩阵的随机一致性比率。=,其中为判断矩阵的平均随机一致性指标,的值可由表1得出。

表1 判别矩阵标度与含义

(6)APH一致性判别标准。若值小于0.1,则说明有较好的一致性。在一致性检验中包含了层次单排序检验和层次总排序检验。

(7)群决策选择。在此次研究中,各专家群决策各权重结论值,直接等于所有专家的各相应权重值的平均值。如果各专家影响因子不同,则平均值为各专家的加权平均值。

3.2.3 模糊综合评价核心观念“隶属度”定义和数学分析步骤

模糊综合评价法是一种基于模糊数学的评价方法。模糊数学在模糊理论的基础上发展而来,将所讨论的对象限制在一定的范围内,那么所讨论对象的全体为论域,用表示。在论域中,对于任意一个属于论域的元素x,若x以某个程度(∈[0, 1])属于集合,而不是∈或者x不属于,那么集合称为模糊集合。在经典数学中,一般采用特征函数表示元素和集合的关系,而特征函数的取值只有1(元素x在论域中)和0(元素x不在论域中)两种情况。在模糊集合中,特征函数的取值在区间[0, 1]上,教授用隶属度函数来表述。隶属度是指,设论域,如果存在():→[0, 1],则称()为∈的隶属度,则()为的隶属度函数。该评价法根据模糊数学的隶属度理论,即通过数学的方法将一些主观的、难以界定的模糊评价进行定量划分,得到量化测度结果。

4 定量分析过程

4.1 AHP层次分析法——构造判别矩阵

借助AHP软件,构造林业产业资产证券化风险测度判断矩阵、信用风险测度判断矩阵、证券化风险测度判断矩阵、环境风险测度判断矩阵、银行内部风险测度判断矩阵五个风险测度判断矩阵。

4.2 层次单排序和一致性检验

AHP层次分析法要检验判别矩阵的一致性,即评价中前后逻辑是否一致。其中,依据前述一致性检验标准,值可由表2得出。

表2

资料来源:根据窦玉丹(2011)研究整理制作。

根据萨蒂教授的研究,当判断矩阵的<01或=即CI=0时,则认为该判别矩阵具有满意的一致性。

4.2.1矩阵层次单排序与一致性检验

=(03436 04985 00538 01041);(·)=(1405 20313 02216 04299);=∑()n=41031,=09,n=4;=(λ-n)/(n-1)=(41031-4)(4-1)=00344;==0034409=00382;因为<01,所以矩阵通过了一致性检验。

4.2.2矩阵层次单排序与一致性检验

=(0672 02329 00951);(·)=(20309 07038 02872);=∑()=3022,=058,=3;=(-)(-1)=(3022-3)(3-1)=0011;==0011058=00189;因为<01,所以矩阵通过了一致性检验。

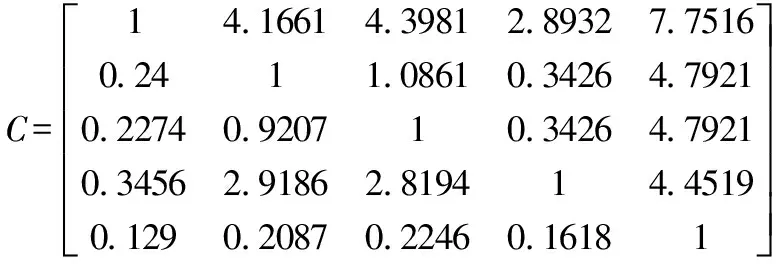

4.2.3矩阵层次单排序与一致性检验

矩阵归1化最大特征向量(权重向量): =(04759 01205 01145 02534 00357);(·)=(24914 0617 05825 13131 0189);λ=∑()n=51834,=112,n=5;=(λ-n)/(n-1)=(51834-5)(5-1)=00458;==00458112=00409;因为<01,所以矩阵通过了一致性检验。

4.2.4矩阵层次单排序与一致性检验

=(05897 01636 01994 00474);(·) =(24771 067 0815 02004);=∑()n=41539,=09,n=4;=(λ-n)/(n-1)=(41539-4)(4-1)=00513;==0051309=0057;因为<01,所以矩阵通过了一致性检验。

4.2.5矩阵层次单排序与一致性检验

=(05934 0335 00716);(·)=(17864 10086 02155);=∑()=30106,=058,=3;=(-)(-1)=(30106-3)(3-1)=00053;==00053058=00091;因为<01,所以矩阵通过了一致性检验。

上述的计算结论表明,在层次待排序中,各个矩阵均通过了一致性检验。

4.3 层次总排序一致性检验

进行完层次单排序一致性检验后,要进行层次总排序的一致性检验。层次总排序依然要通过计算值进行判断。=(0343638×0011+0498481×00458+00538074×00513+0104073×00053)(0343638×058+0498481×112+00538074×09+0104073×058)=00346。因为层次总排序的<01,通过了一致性检验。因此本次研究中的风险评价模型比较合理,可以用于进一步研究。

4.4 模糊综合评价定量分析

4.4.1 导入评测指标权重集

导入底层指标所对应的结论值权重并建立评测结论集。

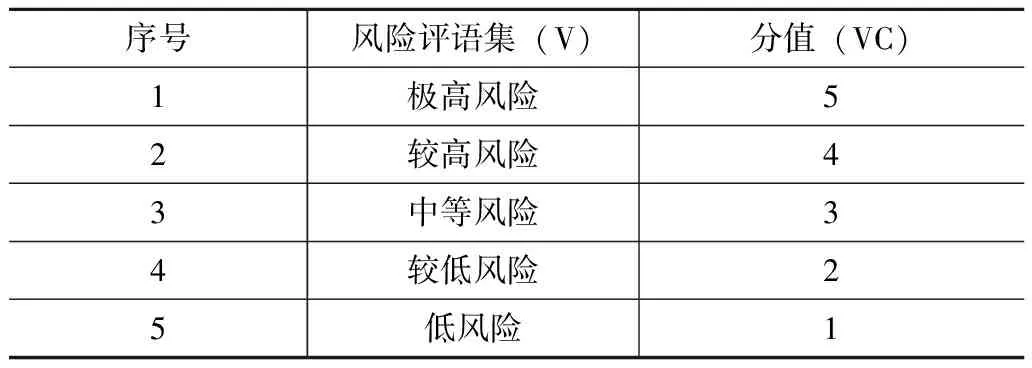

表3 风险评测结论集

根据M银行2021年信贷政策,把信贷风险程度划分为1~5的风险等级标度,若风险得分越接近于5分,则说明风险越高;越趋近于1分,则说明风险越低。

4.4.2 模糊算子选择

根据葛允康和孙英隽(2014)对模糊算子的研究,常见的模糊算子有:(∧,∨)、(•,∨)、(∧,+)、(•,+)。本研究选择(•,+)算子,即1相乘,2相加。之所以选择此加权平均型算子,是因为这种算子在计算中综合性、信息整合性更强。

4.4.3 模糊综合评价分析

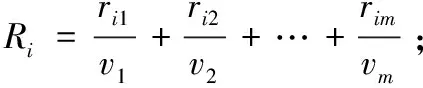

借助于AHP软件,利用前述选定的合成算子进行合成,得到各个风险评价因素的模糊综合评价结论向量。且按照最大隶属度原则,运用加权平均求隶属等级的方法,对评价结果进行综合计算得出最后的风险分数,再根据数据计算结果划分风险域。其中,为模糊综合评判集;为前述重要性权重集;为“备择集”,即专家对评判对象可能作出的各种总的评判结果(元素)组成的集合:极高风险、较高风险、中等风险、较低风险、低风险;为备择集分值1~5分;为模糊综合得分,其公式为=·。具体步骤为:

依据上述步骤,分别针对林业第一、第二、第三产业进行模糊综合评价。

444 林业第一产业资产证券化模糊综合评价

=·=(0173491;0412494;0345868;00547747;00133726)。

=·=0173491×5+0412494×4+0345868×3+00547747×2+00133726×1=367796

通过模糊综合评价定量分析,林业第一产业资产证券化风险得分367796分。

445 林业第二产业资产证券化模糊综合评价

=·=(000107231;0362523;0430318;0163619;00424676)

=·=000107231×5+0362523×4+0430318×3+0163619×2+00424676×1=311611

通过AHP和模糊综合评价定量分析,林业第二产业资产证券化风险得分3.11611分。

4.4.6 林业第三产业资产证券化模糊综合评价

B=W·R=(0.0126868;0.129019;0.434105;0.352681;0.0715086)

=·=00126868×5+0129019×4+0434105×3+0352681×2+00715086×1=265869

通过模糊综合评价定量分析,林业第三产业资产证券化风险评价得分2.65869分。

5 结果和讨论

5.1 AHP层次分析数据讨论

表4 林业产业资产证券化风险评价权重分配

权重最大的前三位为资产池构建风险(23.72%),原始权益人风险(23.09),债券评级风险(12.63%),这三项已贡献了59.49%。这个比例反映的逻辑是,信贷专家们把“基础资产质量”“资产持有人信用”“债券评级高低”作为首先考量的风险,而这三项都是围绕资产证券化过程展开。这是由我国目前的金融环境、法律环境、银行偏好共同决定的。

5.2 林业第一、第二、第三产业资产证券化风险隶属度计算结果

表5 林业第一产业ABS风险测度隶属度

表6 林业第二产业ABS风险测度隶属度

表7 林业第三产业ABS风险测度隶属度

5.3 模糊综合评价数据讨论

模糊综合评价数据显示,林业第一产业风险评价得分3.67796分,在41.25%程度上隶属于较高风险,在34.59%程度上隶属于中等风险。这主要源于两个原因:其一,林业第一产业参与主体的市场化程度较低,资产很大程度上依赖于国家政策性金融支撑,商业银行虽可介入但很难有平等的议价地位;其二,现有商业银行介入林业第一产业的方式主要以“信贷资产证券化”为主,这种模式类似于间接的“资产收益权转让”,因此商业银行较为谨慎。林业第二产业风险评价得分3.11611分,在43.03%程度上隶属于中等风险,在36.25%程度上隶属于较高风险。这主要源于林产品销售价格波动性大、林产品替代成本较低、应收账款难辨真伪。相对于林业第一产业,信贷专家对林业第二产业有更多的宽容空间。林业第三产业风险评价得分2.65869分,在43.41%程度上隶属于中等风险,在35.27%程度上隶属于较低风险。林业第三产业是面向消费者,市场化程度很高,属于可预期现金流明确的朝阳产业。

6 结论和政策建议

6.1 结论

本研究基于AHP层次分析法和模糊综合评价法得出以下结论:①在全部分析指标中,“证券化风险”“信用风险”“银行内部风险”“环境风险”是林业产业资产证券化最主要的风险。②在林业三个产业中,林业第一产业资产证券化隶属偏较高风险,林业第二产业资产证券化隶属中等风险,林业第三产业资产证券化隶属中等偏较低风险。③从更容易盘活林业资产,更容易促成银行投资角度,银行要优先发展林业第三产业资产证券化,适当发展林业第二产业资产证券化,审慎发展林业第一产业资产证券化。

6.2 政策建议

上述研究结论具有重要的政策含义。于林业企业而言,获得了一个极好的审视自身资产价值和融资可能性的窗口;于银行而言,在“资产管理-投行管理-财富管理”的金融创新之下,亟待转变思维,更多地从“资产”角度而非“企业”角度挖掘商机。林业产业是一个横跨三大产业的复杂系统,资产证券化也是一项复杂的工程,但“盘活资产”“互利共赢”的理念将两者慢慢拉拢在一起。从微观方面,林业产业资产证券化能否从理论走向实践,主要在于林业产业能否满足当下银行普遍的信贷风险偏好,商业银行更加关注“林业资产现金流稳定性”“林业资产权属人信用”和“林业证券化资产债券评级”。宏观方面,商业银行更愿意投资市场化程度高、透明度较高、流动性较好的资产。相对比而言,林业第三产业有着巨大的发展潜力,特别是森林生态公园的门票收入会成为一类“未来收益权”类的优质资产。林业企业要抓住机遇,主动利用好森林资源发展第三产业,盘活林地存量。