逆周期资本监管的规则设计与使用权衡

2022-09-29许友传

许友传

(复旦大学 经济学院,上海 200433)

一、 引 言

早在十年前,《关于中国银行业实施新监管标准的指导意见》(银监发〔2011〕44号)就指出,要统筹考虑经济周期和金融市场的发展变化趋势,引入逆周期资本监管框架,在银行体系出现系统性信贷过快增长时计提逆周期超额资本。《商业银行资本管理办法(试行)》(银监会令2012年第1号)第24条规定:在特定情况下,应在最低资本要求和留存资本要求的基础上计提0—2.5%的逆周期资本。《关于实施〈商业银行资本管理办法(试行)〉过渡期安排相关事项的通知》(银监发〔2012〕57号)指出,若过渡期内需计提逆周期资本,将同时明确达标时限。《银监会对十二届全国人大五次会议第7160号建议的答复》( 银监函〔2017〕53号)确认:我国商业银行的逆周期资本要求为0%,银监会正配合央行制定逆周期资本监管规则,将根据经济运行和银行业经营的实际情况,科学慎重选择逆周期资本监管的参考指标和实施方案。

在沉寂三年之后,央行和银保监会共同发布了《关于建立逆周期资本缓冲机制的通知》(1)只闻报道,未见原文。,据称首次明确了我国逆周期资本缓冲的计提方式、覆盖范围及评估机制,且将逆周期资本缓冲的初始比率设置为零。由此推断:第一,我国逆周期资本监管可能仅包括计提规则,属巴塞尔银行业监管委员会(Basel Committee on Banking Supervision,简称BCBS)单边规则之继承(2)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.;第二,我国逆周期资本属事后经验规则,这能在“从我国实际出发,参考国际惯例及BCBS的有关要求制定”的声明中管窥一斑(3)见央行官网,http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4106894/index.html。;第三,我国逆周期资本监管由央行主导,其目标导向是银行体系的信贷供给,而非传统意义上的逆周期调控,后者侧重于货币政策的结构性运用及逆周期调节。(4)譬如,2019年1月的央行工作会议指出:充分发挥货币政策的逆周期调节和宏观审慎评估的结构引导作用,……保持对实体经济的支持力度。同年1月,央行行长易纲就贯彻落实中央经济工作会议精神接受采访时指出:2018年,面对稳中有变、变中有忧的内外部形势……采取了一系列逆周期措施,通过四次降准,为增量开展中期借贷便利等提供了充裕的中长期流动性。

导致逆周期资本监管难落地的可能原因在于:其一,我国经济处于下行阶段,即使进行逆周期调节,也倾向于资本释放,而非传统意义上的资本计提;其二,逆周期资本监管规则设计的学术理论跟进相当滞后。当前,似可操作性的逆周期资本规则的设计思路主要有两种:一是BCBS的单边计提规则(5)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.,二是对称性计提与释放规则(6)张小波:《逆周期资本缓冲机制的拓展及其在中国的适用性分析》,《国际金融研究》2014年第5期。,但均属确定性情景下的经验规则,而非以理论为基础的规则设计(简称理论规则),且未体现未来不确定因素及预期对规则设计及其相机抉择的影响。从学术演变的脉络审视,国内外文献之间的分野相当明显。国内文献曾对参考指标的甄选及其周期识别(7)朱太辉、黄海晶:《中国金融周期:指标、方法和实证》,《金融研究》2018年第12期;朱波、卢露:《中国逆周期缓冲资本调整指标研究——基于金融体系脆弱时期的实证分析》,《国际金融研究》2013年第10期;王擎等:《我国商业银行逆周期资本监管的锚定指标选取》,《金融研究》2019年第11期。、BCBS单边计提规则在中国现实场景下的应用或表现进行了研究。(8)李文泓、罗猛:《巴塞尔委员会逆周期资本框架在我国银行业的实证分析》,《国际金融研究》2011年第6期。国外文献则流行从理论层面推演逆周期资本监管的微观基础(9)G. Iasio, “Incentives and Financial Crises: Microfounded Macroprudential Regulation,” Journal of Financial Intermediation 22 (2013): 627-638; H. Gersbach and J.-C. Rochet, “Capital Regulation and Credit Fluctuations,” Journal of Monetary Economics 90 (2017): 113-124.,在DSGE等框架内讨论不同参考指标下的逆周期资本规则的有效性及其福利影响(10)M. Rubio M and J. A. Carrasco-Gallego, “The New Financial Regulation in Basel III and Monetary Policy: A Macroprudential Approach,” Journal of Financial Stability 26 (2016): 294-305; G. L. Liu and T. Molise, “Housing and Credit Market Shocks: Exploring the Role of Rule-Based Basel III Counter-Cyclical Capital Requirements,” Economic Modelling 82 (2019): 264-279.,以及逆周期资本监管与其他政策的组合与搭配问题(11)M. Rubio and F. Yao, “Bank Capital, Financial Stability and Basel Regulation in a Low Interest-Rate Environment,” International Review of Economics and Finance 67 (2020): 378-392.。然而,有一定理论基础且可经验估计(非校准)的逆周期资本计提与释放规则仍然难觅。

逆周期资本监管规则包括经验规则和理论规则,其中经验规则是当前监管所指,但其属单边或对称性双边的确定性规则,未能体现未来不确定预期或前瞻性要素对逆周期资本触发时机及水平的可能影响。与之不同,理论规则期望对逆周期资本进行前瞻性、双边非对称性设计,以确保逆周期资本计提与释放能够自动适应参考指标的周期变动,并为逆周期资本的监管操作提供信号指引。为了清楚阐释逆周期资本监管规则设计的关键技术问题及其改进思路,本文通过回顾银行资本监管的顺周期性及其逆周期监管的相关文献,深入讨论两种规则的常见设计思路、基本要素、技术争议及其可能的改进方向,并提出几种新型规则设计(属理论规则)的构想,以期对国内逆周期资本监管的激活与使用提供有价值的启示。

二、 资本监管的顺周期性及其逆周期监管

(一) 资本监管的顺周期性及其可能机制

现有监管框架似乎假装激励银行持有与其风险决策相当的资本充足水平。(12)A. F. García-Suaza, et al., “The Cyclical Behavior of Bank Capital Buffers in an Emerging Economy: Size does Matter,” Economic Modelling 5 (2012): 1612-1617.早在本世纪初,Ayuso等就在偏调整模型(partial adjustment model)框架内发现银行资本缓冲与商业周期负相关,他们发现GDP每增长1个百分点,银行资本缓冲减少17个百分点。(13)J. Ayuso, et al., “Are Capital Buffers Procyclical? Evidence from Spanish Panel Data,” Journal of Financial Intermediation 13 (2004): 249-264.后续文献普遍认为以模型(或风险)为基础的资本监管放大了宏观经济的周期波动性,产生了明显的顺周期迹象。(14)R. Repullo and J. Suarez, “The Procyclical Effects of Bank Capital Regulation,” Review of Financial Studies 26 (2013): 452-490; A. Hodbod, et al., “Sectoral Risk-Weights and Macroprudential Policy,” Journal of Banking and Finance 112 (2020): 1-28.而且,从结构视角观察,还有以下两个“倾向性”观点:第一,在资本调整成本较低或资本监管较宽松的国家,银行资本缓冲的顺周期性更强(15)A. Guidara, et al., “Banks’ Capital Buffer, Risk and Performance in the Canadian Banking System: Impact of Business Cycles and Regulatory Changes,” Journal of Banking and Finance 37 (2013): 3373-3387; O. Carvallo et al., “The Latin American Bank Capital Buffers and Business Cycle: Are They Pro’-Cyclical?,” Journal of International Financial Markets Institutions and Money 36 (2015): 148-160.;第二,小型银行的资本缓冲更可能是顺周期的。(16)F. B. Bouheni and A. Hasnaoui, “Cyclical Behavior of the Financial Stability of Eurozone Commercial Banks,” Economic Modelling 67 (2017): 392-408; H. Hessou and V. S. Lai, “Basel III Capital Buffer Requirements and Credit Union Prudential Regulation: Canadian Evidence,” Journal of Financial Stability 30 (2017): 92-110.那么,是什么导致银行资本缓冲的顺周期性呢?主流文献认为其微观基础主要有:第一,风险度量局限和资产调整约束;第二,银行个体行为的集体非预期结果及其放大效应。

1. 风险度量局限和资产调整约束

在经济繁荣阶段,信用风险要素(17)信用风险要素如违约概率、违约损失率等。倾向于被低估,银行资本要求相对宽松,且易于进行增量的资本补充,这有助于提高信贷可得性和降低信贷成本,从而促进经济繁荣;而在经济萧条阶段,随着信贷风险的不期而遇或神奇出现,将推动资本要求上行,为了避免落入低于法定最低资本要求之“陷阱”,资本不足银行将不得不在以下两种途径中抉择:第一,主动筹集和补充增量资本;第二,被动缩减增量信贷。然而,经济萧条时期的资本稀缺且昂贵,而且资产价格低迷,若非承担巨大损失,银行常难以及时出售存量信贷,故不得不被动缩减增量信贷,以降低风险加权资产和提高资本充足水平,这必将推动宏观经济的衰退进程。特别在经济衰退阶段,银行难以及时、充分地调整资产结构与杠杆周期有关。杠杆周期理论认为杠杆变化引致了资产价格的繁荣和萧条变动,且坏消息或交易者情绪变化最终会导致大规模的去杠杆行动和破坏性调整(18)T. Adrian and H. Shin, “Liquidity and Leverage,” Journal of Financial Intermediation 19 (2010): 418-437.,资产价格上涨和资产负债表走强的累积过程可能瞬间终止,大规模清算行动必将引发集体性抛售、资产价格下跌,以及资产负债表的负向螺旋(或增强)运动,出售存量资产愈发困难(19)G. Iasio, “Incentives and Financial Crises: Microfounded Macroprudential Regulation,” Journal of Financial Intermediation 22 (2013): 627-638.。

2. 个体行动的集体非理性及其放大效应

第一,对历史情境的短视。银行资本缓冲的顺周期波动可能是其“短视”的证据。(20)S. Stolz and M. Wedow, “Banks’ Regulatory Capital Buffer and the Business Cycle: Evidence for Germany,” Journal of Financial Stability 7 (2011): 98-110.在经济周期的上行阶段,银行基于当前或短时历史信息估计有关信用风险要素,并倾向于低估信贷组合的信用风险,从而放松信贷标准和监测程序(21)G. Jiménez and J. Saurina, “Credit Cycles, Credit Risk, and Prudential Regulation,” International Journal of Central Banking 2 (2006): 65-98.;但在经济萧条阶段,随着信用风险的不期而遇,银行必须增补资本或被动缩减信贷,进而放大了宏观经济的顺周期波动。理论上讲,若银行对组合信用风险进行跨周期或前瞻性估计,其将在经济繁荣阶段提前建立足够的资本缓冲,以吸收未来的信贷风险,进而避免经济下行阶段被动性的信用紧缩。(22)E. Catarineu-Rabell, et al., “Procyclicality and the New Basel Accord- Banks’ Choice of Loan Rating System,” Economic Theory 26 (2005): 537-557.

第二,对未来预期的自负。在动态随机一般均衡(简称DSGE)模型框架内,Bekiros等模拟揭示:在《新巴塞尔协议》的固定资本规则下,与银行资本相关的利好冲击将导致其自满情绪上升,促其扩大信贷供给和降低资本资产比率;然而,当有关利好冲击未实现时,银行资本资产比率将低于稳定状态,进而破坏了银行体系的稳定性。(23)S. Bekiros, et al., “Bank Capital Shocks and Countercyclical Requirements: Implications for Banking Stability and Welfare,” Journal of Economic Dynamics & Control 93 (2018): 315-331.同样在DSGE模型框架内,Clancy和Merola通过模拟代理人对住房需求(偏好)的冲击来演示宏观金融的反馈回路,发现在过度乐观预期的推动下,未来房价的积极预期一定程度上推动了信用风险累积。他们评估了逆周期资本规则在缓解糟糕繁荣阶段风险累积方面的作用,进而发现,要求银行在信贷增长时期建立资本缓冲有助于提高经济对负面冲击的恢复能力。(24)D. Clancy and R. Merola, “Countercyclical Capital Rules for Small Open Economies,” Journal of Macroeconomics 54 (2017): 332-351.

(二) 逆周期资本监管的微观逻辑

宏观审慎观点认为,应该纠正敏感的时点资本要求,主张对银行资本状况进行逆周期管理。逆周期资本监管的微观基础可能在于:

第一,是降低银行家“努力扭曲”的有效工具。在Iasio的DSGE模型中,银行家代价高昂的私人努力有助于降低其资产遭受不利冲击而被清算的可能。资产基本面风险下降改善了银行的融资条件,提高其资产负债表的扩充能力,且更高的持续价值(continuation value)提高了银行家努力投入的动机。然而,资产需求和资产价格上行同时提高了清算支付(payoff in liquidation),并最终降低了银行家均衡的努力水平。(25)G. Iasio, “Incentives and Financial Crises: Microfounded Macroprudential Regulation,” Journal of Financial Intermediation 22 (2013): 627-638.具体而言,在经济景气时期,银行庞大的资产负债表推动了资产需求和资产价格及其清算支付,并减少了银行家监控的最佳努力。周期相依性资本规则表明:当资产基本面风险较低时(如经济周期上行阶段),监管资本要求应较高,这为稳健审慎监管和逆周期资本监管提供了理论基础。

第二,可纠正跨部门、跨状态的资本误配。在一般均衡模型框架内,Gersbach和Rochet揭示信贷周期稳定性是逆周期资本监管的理由。(26)H. Gersbach and J.-C. Rochet, “Capital Regulation and Credit Fluctuations,” Journal of Monetary Economics 90 (2017): 113-124.在合理的条件下,好胜的银行向繁荣状态分配较多的信贷资源,而向糟糕状态配置较少,从而造成跨部门资本的误配,以及信贷、产出、资产价格和工资的过度波动。在经济繁荣阶段,通过实施更严格的资本要求,可以限制银行过度放贷,且在糟糕状态下诱导其提供更多信贷,这有助于增加社会福利。因此,逆周期资本要求纠正了“好”时期的信贷繁荣和“坏”时期的信贷紧缩,繁荣时期严格的资本监管可以纠正跨部门、跨状态的资本误配,以及降低贷款和资本价格波动。

第三,经济下行阶段的“内生”资本要求降低。在Jokivoulle等的一般均衡模型中,银企间的信息不对称会导致逆向选择,使得银行在高风险项目和低风险项目之间进行次优的信贷配置。(27)E. Jokivuolle, et al., “Why do We Need Countercyclical Capital Requirements,” Journal of Financial Services Research 1 (2014): 55-76.在经济下行阶段,当项目成功的概率下降时,与低效项目配置有关的市场失灵降低,从而导致风险为基础的最优资本要求同步下行。

三、 逆周期资本监管的规则设计

(一) 经验规则

经验规则是指如何根据参考指标之变动设计逆周期资本计提与释放的时机和水平,遗憾的是,相关学术跟进相当匮乏和滞后。逆周期资本计提的经验规则由BCBS给出(28)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.,其是各国启用或激活逆周期资本的共同参考基准,张小波的对称性计提与释放规则构想亦来自于此(29)张小波:《逆周期资本缓冲机制的拓展及其在中国的适用性分析》,《国际金融研究》2014年第5期。。

1. 单边计提规则

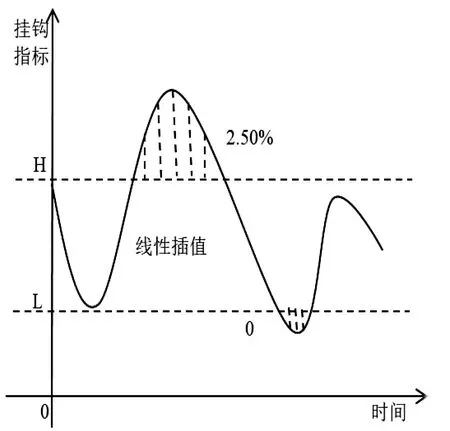

BCBS建议根据信贷占GDP缺口(credit-to-GDP gap)的变动状况设定逆周期资本的计提时机与水平。基本思想如下:

第一,确定挂钩指标(即参考指标)和分离其趋势。BCBS建议的挂钩指标是信贷占GDP缺口,其中信贷指私营、非金融企业部门的信贷,且用H-P滤波法平滑挂钩指标的趋势(30)平滑参数取40万的单边趋势法。,进而分离其周期成分。

第二,确定逆周期资本缓冲的计提时机。BCBS建议逆周期资本计提豁免的下限阈值L为2%,充分计提的上限阈值H为10%。

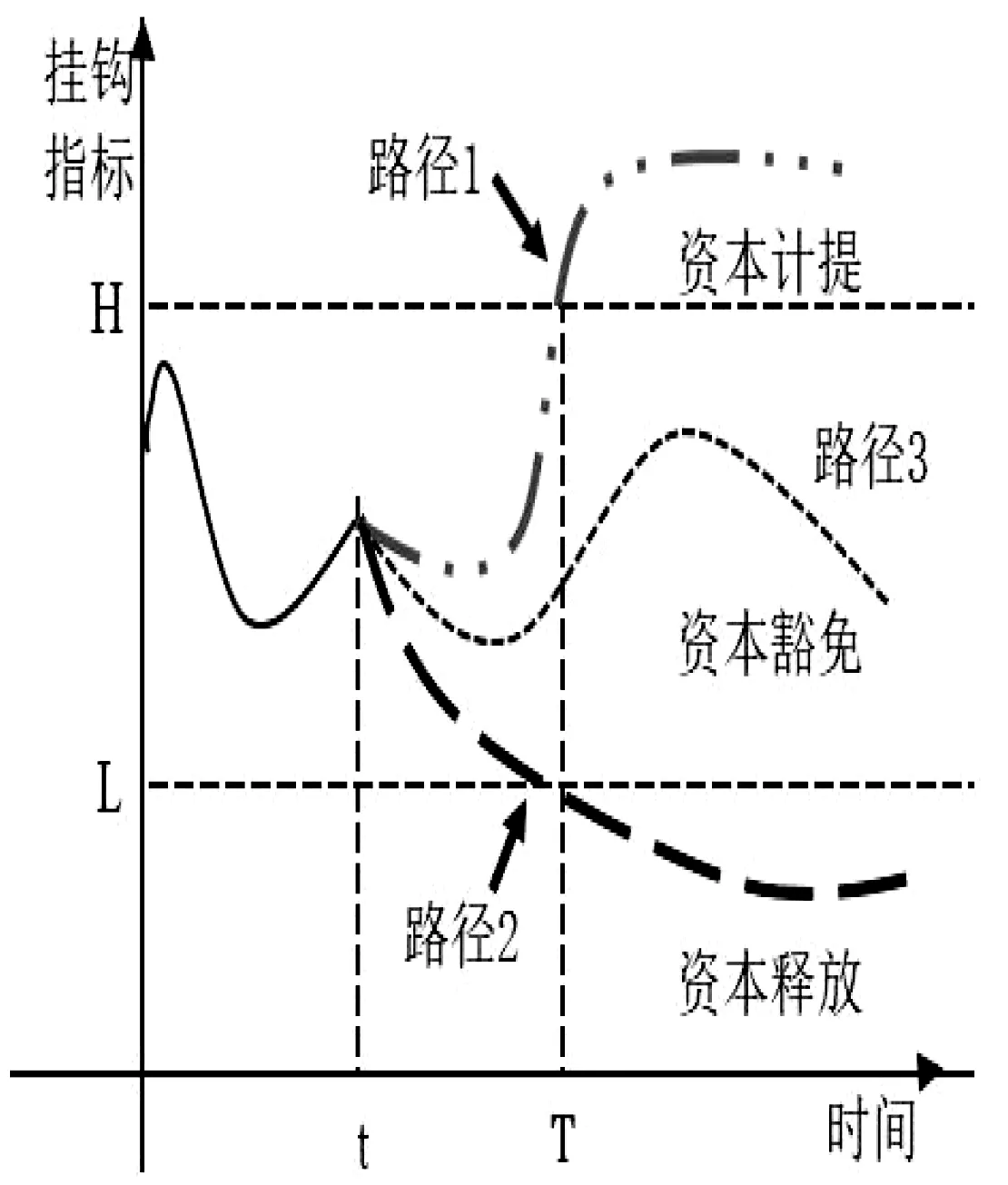

第三,根据挂钩指标变动确定逆周期资本的计提水平。当信贷占GDP缺口小于2%时,逆周期资本缓冲计提豁免,即计提水平取最小值0;当信贷占GDP缺口大于10%时,逆周期资本充分计提,即计提水平取最大值2.5%;当信贷占GDP缺口介于2%和10%之间时,用线性插值方式单调确定逆周期资本的计提水平(示意见图1)。可见,BCBS逆周期资本规则仅包括计提成分,未提及资本释放问题,且蕴含了较多的自由裁量成分。(31)BCBS的挂钩指标是信贷占GDP缺口,且逆周期资本充分计提的触发边界H是10%,计提豁免的触发边界L是2%,当挂钩指标在L和H之间变动时,用线性插值方式单调确定逆周期资本的计提水平。

图1 BCBS的逆周期资本计提规则

2. 对称性计提与释放规则

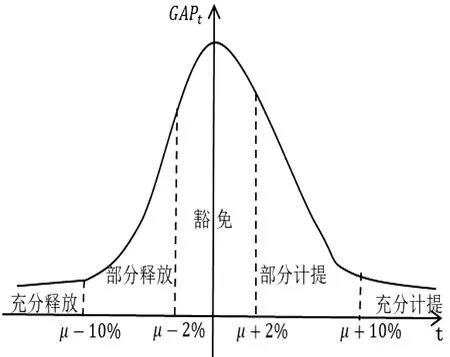

由BCBS逆周期资本计提规则得知,其将信贷占GDP缺口小于2%视为正常信贷供给状态,而将大于10%视为信贷扩张状态。基于此思想,张小波设计了对称性的逆周期资本计提与释放规则。其基本想法是:若信贷占GDP缺口(简称GAP)服从正态分布N(μ,σ2),则当信贷占GDP缺口处于[μ-2%,μ+2%] 时,逆周期资本工具处于豁免区间;当信贷占GDP缺口处于[μ+10%,∞)时,逆周期资本充分计提;当信贷占GDP缺口处于(-∞,μ-10%] 时,逆周期资本充分释放;当信贷占GDP缺口处于其他区间时,按线性插值方式确定逆周期资本的计提与释放水平(示意见图2)。(32)平滑参数取40万的单边趋势法。该规则隐含:当信贷占GDP缺口处于[μ-2%,μ+2%] 时,信贷供给处于正常状态;当信贷占GDP缺口处于(-∞,μ-10%]和[μ+10%,∞) 时,信贷供给分别处于紧缩状态和扩张状态。理论上,若回测表明逆周期资本计提与释放的时机与前述状态划分充分耦合,则相关机制设计是适当的。

图2 对称性计提与释放规则设计

(二) 理论规则

与之不同,理论文献常在DSGE等模型框架内,讨论对不同参考指标作出反应的逆周期资本的传导机制及其福利影响。理论文献曾提出了对信贷增速(33)P. R. Agénor, et al., “Capital Regulation, Monetary Policy, and Financial Stability,” International Journal of Central Banking 9 (2013): 19-238.、信贷产出比(34)P. Angelini, et al., “The Interaction Between Capital Requirements and Monetary Policy,” Journal of Money, Credit and Banking 6 (2014): 2073-1112.、信贷偏离其稳态(35)M. Rubio and J. A. Carrasco-Gallego, “The New Financial Regulation in Basel III and Monetary Policy: A Macroprudential Approach,” Journal of Financial Stability 26 (2016): 294-305.分别作出反应的逆周期资本规则。Liu和Molise还考虑了四种不同的逆周期资本规则,其中基准规则根据BCBS指南设计,规则B和规则C分别对信贷缺口、信贷和产出缺口变化作出反应,规则D对信贷、房价和产出缺口作出反应,这些规则似乎抓住了宏观审慎政策的广泛目标。(36)G. L. Liu and T. Molise, “Housing and Credit Market Shocks: Exploring the Role of Rule-Based Basel III Counter-Cyclical Capital Requirements,” Economic Modelling 82 (2019): 264-279.然而,学界对于合适的逆周期资本规则缺乏共识。

四、 规则设计的其他要素及其争论

(一) 政策目标

1. 信贷相关目标

逆周期资本监管旨在保护银行业免遭信贷过度增长时期或事件的影响(37)或使其免受信贷周期风险的影响。,确保银行体系在更广泛的金融压力状态下拥有资本,并帮助维持经济体系的信贷流动。具体而言,逆周期资本监管的信贷相关目标或有:第一,防止信贷总量的过度增长。在经济上行阶段,信贷过度增长往往造成银行体系杠杆的过度累积及其不稳定性(38)M. Schularick and A. M. Taylor, “Credit Booms Gone Bust: Monetary Policy, Leverage Cycles and Financial Crises, 1870-2008,” American Economic Review 102 (2012): 1029-1061; D. Aikman et al., “Curbing the Credit Cycle,” The Economic Journal 6 (2015): 1072-1109.,其常与更广泛的系统性风险有关(39)W. B. Francis and M. Osborne, “On the Behavior and Determinants of Risk-Based Capital Ratios: Revisiting the Evidence from UK Banking Institutions,” International Review of Finance 4 (2010): 485-518.。逆周期资本监管旨在为银行体系提供额外的资本储备,以应对私营部门杠杆上升引致银行信贷风险之或然增加,并有助于抑制信贷总量的过度增长。(40)E. Jokivuolle, et al., “Why is Credit-To-GDP a Good Measure for Setting Countercyclical Capital Buffers?,” Journal of Financial Stability 18 (2015): 117-126.第二,确保信贷周期的稳定性。逆周期资本监管旨在经济上行阶段计提资本,在经济下行阶段释放资本以平滑信贷周期。(41)H. Gersbach and J.-C. Rochet, “Capital Regulation and Credit Fluctuations,” Journal of Monetary Economics 90 (2017): 113-124.第三,确保银行体系的稳定性。逆周期资本监管有助于抵消金融失衡,增强银行体系应对外部冲击的抵御能力,进而增强银行体系的反应弹性或恢复能力。(42)Basel Committee on Banking Supervision (BCBS), “Towards a Sectoral Application of the Countercyclical Capital Buffer: A Literature Review,” Working Paper No. 32, Bank for International Settlements, 2018.

2. 目标混淆和冲突

第一,混淆逆周期资本监管目标与宏观审慎监管目标。逆周期资本监管旨在控制银行体系信贷总量的过度增长,弱化信贷供给对宏观经济的顺周期影响(43)或降低宏观经济的周期波动性。,与宏观审慎工具更广泛的目标有本质差异。宏观审慎管理包含逆周期资本管理、前瞻性贷款损失拨备管理,以及逆周期贷款收入比管理等工具,旨在确保整个金融体系的稳健性。然而,逆周期资本监管的指向是银行体系,调节对象是银行体系的信贷供给,更加关注银行体系的稳定性。

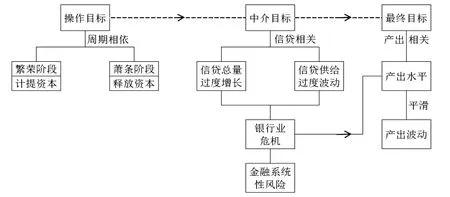

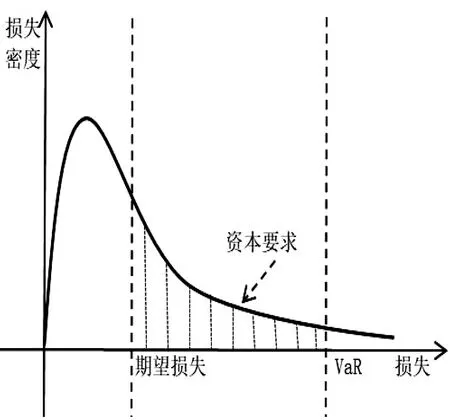

第二,混淆逆周期资本工具的操作目标、中介目标和最终目标。逆周期资本工具的操作目标是相机性资本计提与释放(44)即鼓励银行在经济繁荣阶段提前建立足够的资本缓冲,以便在经济萧条阶段相机使用。;中介目标是平滑信贷供给的异常波动,防止银行危机事件或降低银行体系的系统性风险;最终目标是弱化信贷供给的顺周期影响,降低宏观经济的周期波动性(示意见图3)。

图3 逆周期资本管理的目标体系

3. “合意”目标

若结合逆周期资本监管的中介目标和最终目标,进而确定其操作目标,则将信贷占GDP缺口作为逆周期资本计提与释放的参考指标是“合意”的,因其同时体现了逆周期资本监管平滑信贷波动和弱化其顺周期影响的双重政策意图。

(二) 参考指标

1. 参考指标的筛选原则

Drehman等人指出,参考指标应能为银行资本缓冲的累积与释放提供适当的时机信号;尽可能以规则为基础、透明和有成本效率,且对监管套利行为保持稳健;确保经济繁荣阶段计提的资本缓冲足以吸收未来损失。(47)M. Drehmann, et al., “Counter-cyclical Capital Buffers: Exploring Options,” Working Paper No 317, Bank for International Settlements, 2010.Gonzalez等认为良好的参考指标要能:在适当的时间(48)如危机发生前三年最理想。发出一致的危机预警信号,使用实时数据,有章可循、透明性和有成本效率。(49)R. B. Gonzalez, et al., “Re-anchoring Countercyclical Capital Buffers: Bayesian Estimates and Alternatives Focusing on Credit Growth,” International Journal of Forecasting 33 (2017): 1007-1024.由此可见,合意的参考指标应能:第一,为逆周期资本缓冲的计提与释放提供实时信号,如前瞻性地发出银行危机的预警信号;第二,以规则为基础,且尽可能简单和透明。特别地,参考指标不应属于银行管理目标(如银行特定指标),因其信号容易失真;逆周期资本要求与参考指标变动的具体映射关系不应武断决定(50)或纯经验确定。,应是基于规则的针对性设计。

2. 可能的参考指标

选择参考指标的关键依据在于其能否及时发出银行危机(或系统性风险累积)的预警信号,能够较好体现逆周期资本管理的中介目标和最终目标。文献曾提及的参考指标包括:

第二,兼顾产出变量。信贷产出比考虑了信贷总量随经济规模协同变化的事实。当信贷产出比超出平均趋势时,表明信贷活动超出了经济增长的适度需要,隐含信贷过热或全系统风险的累积。事实上,在大多数金融危机之前,都观察到了信贷产出比平稳上升且远高于其趋势的现象。(53)M. Drehmann, et al., “Counter-cyclical Capital Buffers: Exploring Options,” Working Paper No 317, Bank for International Settlements, 2010.BCBS认为信贷占GDP缺口是信贷总量过度增长和系统性风险累积的一个主要指标,建议将其作为逆周期资本计提的共同参考指标,且诸多文献将之视为信贷周期的自然代理测度。(54)M. Drehmann and M. Juselius, “Evaluating Early Warning Indicators of Banking Crises: Satisfying Policy Requirements,” International Journal of Forecasting 30 (2014): 759-780; R. B. Gonzalez et al., “Re-anchoring Countercyclical Capital Buffers: Bayesian Estimates and Alternatives Focusing on Credit Growth,” International Journal of Forecasting 33 (2017): 1007-1024.

3. 参考指标的信号价值

第二,其他参考指标的表现欠佳。资产价格的趋势偏离或助于识别周期性上涨,然而,在相当多的银行危机事件之前,房价都会出现代价高昂的暴涨,房价高企似乎非系统性地导致代价高昂的银行业危机。(60)C. M. Reinhart and K. S. Rogoff, “Banking Crises: An Equal Opportunity Menace,” Working Paper No. 14587, NBER, 2008.将银行利润指标用于识别风险积累似乎有些不规律(uneven),且银行损失指标的信号识别表现欠佳。(61)V. Borgy, et al., “Measuring Aggregate Risk: Can We Robustly Identify Asset-Price Boom-Bust Cycles?,” Journal of Banking & Finance 46 (2014): 132-150.

4. 参考指标的周期识别

H-P滤波是分离参考指标趋势和识别其周期特征的传统与流行做法。H-P滤波方法简单、直观和易于解释,但其倾向于检测相对短暂时期的趋势变动,可能存在的典型问题有:第一,识别出假性中性周期。Schüler的经验证据表明,当H-P滤波平滑参数取40万时,其隐含的最大持续期是约40年的假性繁荣—萧条周期,信贷占GDP缺口易于遭受假性中性周期的影响。(62)Y. S. Schüler, “On the Credit-To-GDP Gap and Spurious Medium-Term Cycles,” Economics Letters 192 (2020): 109- 245.第二,若金融危机发生的间隔较短,H-P滤波或不能前瞻性地识别或标定异常事件。在信贷时序只有20年的国家,信贷占GDP缺口的滤波平滑结果或有误导性。(63)R. B. Gonzalez, et al., “Re-anchoring Countercyclical Capital Buffers: Bayesian Estimates and Alternatives Focusing on Credit Growth,” International Journal of Forecasting 33 (2017): 1007-1024.第三,可能存在样本末端偏差问题(64)A. Orphanides and S. V. Norden, “The Unreliability of Output Gap Estimates in Real Time,” Review of Economics and Statistics 84 (2002): 569-583.,且实时表现欠佳,难以为稳定政策决策提供明确信号(65)L. J. Christiano and T. J. Fitzgerald, “The Band Pass Filter,” International Economic Review 2 (2003): 435-465.。BCBS也指出,用H-P滤波方法分离出的长期趋势纯粹是一个“统计指标”,监管当局应将其作为分析的起点,且应对经济体系中可持续的信贷水平形成自己的判断。(66)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.

(三) 规则效果

1. 经验效果

由于仅少数国家启动或激活过逆周期资本要求,因此对其实际效果的经验分析相当稀少,只能基于相关学术研究和政策讨论提供的洞见或结果对逆周期资本监管的有效性进行间接和暂时性(indirect and provisional)评估。(67)Basel Committee on Banking Supervision (BCBS), “Towards a Sectoral Application of the Countercyclical Capital Buffer: A Literature Review,” Working Paper No. 32, Bank for International Settlements, 2018.理论上讲,应根据逆周期资本监管的目标来评估其效果。

第一,在周期累积阶段,是否有助于干预信贷增长。在短期内,较高资本要求可能有助于减少信贷活动和经济活动,进而干预周期之累积。(68)Basel Committee on Banking Supervision (BCBS), “Literature Review on Integration of Regulatory Capital and Liquidity Instruments,” Working Paper No. 30, Bank for International Settlements, 2016.Noss和Toffano发现,将资本比率提高15个基点(69)1个基点相当于0.01%。,可使16个季度后的银行贷款中位数降低1.4%。(70)J. Noss and P. Toffano, “Estimating the Impact of Changes in Aggregate Bank Capital Requirements on Lending and Growth during an Upswing,” Journal of Banking & Finance 62 (2016): 15-27.但是,也有文献提供了混杂或相反的证据。Meeks对英国的反事实模拟引发人们对逆周期资本减缓信贷活动的怀疑(71)R. Meeks, “Capital Regulation and the Macroeconomy: Empirical Evidence and Macro-Prudential Policy,” European Economic Review 95 (2017): 125-141.,Jiménez等发现实施更严格的资本要求对西班牙银行体系的信贷规模几乎没有影响。(72)G. Jiménez, et al., “Macroprudential Policy, Counter-Cyclical Bank Capital Buffers and Credit Supply: Evidence from the Spanish Dynamic Provisioning Experiments,” Journal of Political Economy 6 (2017): 2126-2177.

第二,在周期释放阶段,是否有助于维持信贷流动。逆周期资本监管的韧性在于:通过释放缓冲来支持经济下行阶段的信贷增长及维持信贷流动。(73)Basel Committee on Banking Supervision (BCBS), “Towards a Sectoral Application of the Countercyclical Capital Buffer: A Literature Review,” Working Paper No. 32, Bank for International Settlements, 2018.在经济景气时期,提高银行体系的资本要求,将弱化其萧条阶段削减信贷的必要性。(74)J. Benes and M. Kumhof, “Risky Bank Lending and Countercyclical Capital Buffers,” Journal of Economic Dynamics & Control 58 (2015): 58-80.在资本缓冲的释放阶段,采取更加积极的政策立场有助于预防经济进入衰退。(75)D. Clancy and R. Merola, “Countercyclical Capital Rules for Small Open Economies,” Journal of Macroeconomics 54 (2017): 332-351.对西班牙经验的考察表明,资本释放对银行信贷活动产生了实质性的正向影响,但在金融危机后,其效果取决于在动态拨备计划下预留了多少资本。(76)G. Jiménez, et al., “Macroprudential Policy, Counter-Cyclical Bank Capital Buffers and Credit Supply: Evidence from the Spanish Dynamic Provisioning Experiments,” Journal of Political Economy 6 (2017): 2126-2177.

2. 理论影响

理论视角旨在研究外部冲击下的逆周期资本效果,以及其他因素对逆周期资本监管效果的影响。

第一,外部冲击下的逆周期资本效果。较多文献使用各国数据校准的DSGE模型推演逆周期资本监管的效果。理论建构的基础通常基于外部性考虑,且主要刻画负面的外部冲击及其放大机制。Bekiros等将银行资本的信息冲击和意外冲击纳入一个内嵌银行部门的DSGE模型,以捕捉银行在金融危机前的自满情绪,并比较分析了不同逆周期资本规则在确保银行稳定和福利改善方面的效果。其分别对信贷产出比、信贷增速对稳态之偏离、信贷增速作出反应,发现在抑制信贷繁荣、住房需求和家庭债务、确保银行业稳定方面,第一资本规则和第二资本规则更为有效。(77)S. Bekiros, et al., “Bank Capital Shocks and Countercyclical Requirements: Implications for Banking Stability and Welfare,” Journal of Economic Dynamics & Control 93 (2018): 315-331.在真实商业周期的DSGE模型中,Liu和Molise发现当经济遭受负面金融冲击时(如信贷、房地产泡沫破裂),资本要求比率的下降使银行在没有快速去杠杆的情况下能更好地应对冲击,缓解了经济低迷时期的信贷紧缩问题,降低了经济衰退的严重程度。(78)G. L. Liu and T. Molise, “Housing and Credit Market Shocks: Exploring the Role of Rule-Based Basel III Counter-Cyclical Capital Requirements,” Economic Modelling 82 (2019): 264-279.

第二,其他因素对逆周期资本监管效果的影响。Clerc等发现,只有在法定最低资本要求足够高的情形下,逆周期资本要求才能降低产出波动和增加总体福利。另外,逆周期资本监管的效果还取决于其与货币政策的协同。(79)L. Clerc, et al., “Capital Regulation in a Macroeconomic Model with Three Layers of Default,” Working Paper No. 1408, CEMFI, 2014.Rubio等的DSGE模型揭示:较高的资本要求会干扰货币政策目标,更高的资本要求意味着更弱的金融加速器,货币政策姿态需要更加积极,这种政策组合有助于带来更稳定的经济与金融体系。(80)M. Rubio and J. A. Carrasco-Gallego, “The New Financial Regulation in Basel III and Monetary Policy: A Macroprudential Approach,” Journal of Financial Stability 26 (2016): 294-305.Rubio和Yao考虑了低利率环境下的资本监管挑战与效果。(81)M. Rubio and F. Yao, “Bank Capital, Financial Stability and Basel Regulation in a Low Interest-Rate Environment,” International Review of Economics and Finance 67 (2020): 378-392.低中性利率不仅限制了传统货币政策稳定经济的范围,也引发人们对金融失衡和金融稳定风险的担忧。在低利率条件下,Rubio和Yao对逆周期缓冲机制的优化分析表明货币当局应当更加积极地进行逆周期资本管理。(82)Basel Committee on Banking Supervision (BCBS), “Towards a Sectoral Application of the Countercyclical Capital Buffer: A Literature Review,” Working Paper No. 32, Bank for International Settlements, 2018.

(四)文献特点及局限

第一,经验规则的特点与局限。(1)经验规则通常具有较高的自由裁量成分。在参考指标的趋势平滑、计提与释放阈值、线性插值方式、计提与释放水平等方面,经验规则的相机抉择成分明显较高。(2)属单边或对称性规则设计。BCBS的逆周期资本规则仅包括计提成分(83)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.,张小波是双边对称性计提与释放规则。(84)张小波:《逆周期资本缓冲机制的拓展及其在中国的适用性分析》,《国际金融研究》2014年第5期。(3)属于确定性规则。通过观察参考指标的事后变动确定逆周期资本计提与释放的时机与水平,或基于参考指标的确定性分布规律及其数字特征设计逆周期资本计提与释放的时机与水平,属于事后观测或回溯,未包含未来不确定预期或前瞻性要素。

第二,理论规则的特点与局限。(1)基于DSGE的理论规则只能校准,不能或难以进行统计测度或计量估计。有关理论规则在刻画特定冲击的路径或作用机制方面或有优势,但只能用各国数据对模型进行校准,且结论高度依赖于模型设定及其假设。(2)对逆周期资本计提与释放的时机与水平不能提供明确的信息。DSGE框架内的理论规则旨在评估有关机制设计的影响或效果,通常无助于为逆周期资本计提和释放的时机与水平提供明确的信号。

第三,关于逆周期资本监管的有效性或效果。从文献报告的结果来看,不同文献结论的异质性相当明显。这取决于所考察资本措施的性质、时机和力度,且高度依赖于模型设定及其基本假设。(85)Basel Committee on Banking Supervision (BCBS), “Towards a Sectoral Application of the Countercyclical Capital Buffer: A Literature Review,” Working Paper No. 32, Bank for International Settlements, 2018.就逆周期资本监管的效果而言:(1)从现实视角观察,其属于经验命题。唯有启动或激活逆周期资本要求或采取过相关措施,才能事后评价其可能的政策影响。(2)从微观机制视角观察,其有效性取决于银企双方对资本压力的反应。面对监管资本压力,银行如何调整其资本结构和信贷结构(86)逆周期资本监管对信贷周期的干预或调节功能,取决于其对银行资产负债表管理行为的传导或影响。以前的研究揭示,提高资本要求可能诱导银行调整信贷结构(如提高低风险权重资产占比)和资本结构(如提高低质量资本占比)等。、借款人从其他渠道获得替代资金的程度等,均是决定逆周期资本监管效果的关键要素。相关问题或是国家和银行特定的,需要具体情境具体检视。

五、 规则设计构想与使用权衡

(一) 经验规则设计的关键技术问题

1. 资本计提与释放参考指标的异质性

2. 探寻适当的参考指标周期识别方法

参考指标的其他识别方法如:第一,峰谷周期识别法(或称三角法)。Agnello和Schuknecht提出了一种基于峰谷检测的方法,据称能识别覆盖大部分样本的繁荣—萧条时期。(89)L. Agnello and L. Schuknecht, “Booms and Busts in Housing Markets: Determinants and Implications,” Journal of Housing Economics 3 (2011): 171-190.第二,Beveridge和Nelson趋势分解法。(90)S. Beveridge and C. Nelson, “A New Approach to Decomposition of Economic Time Series into Permanent and Transitory Components with Particular Attention to Measurement of the Business Cycle,” Journal of Monetary Economics 7 (1981): 151-174.对差分平稳序列而言,其是不产生伪周期的滤波器。第三,其他时间序列方法。高国华使用马尔科夫区制转移模型对风险状态的周期变迁进行了识别,以作为逆周期资本计提与释放的阈值。(91)高国华:《逆周期资本监管框架下的宏观系统性风险度量与风险识别研究》,《国际金融研究》2013年第3期。彭建刚和左峥使用多重分形方法消除信贷增速的趋势波动,信贷增速的Hurst指数可以指示信贷由扩张转为紧缩的时点,有助于识别缓冲资本释放的时机。(92)彭建刚、左峥:《商业银行逆周期缓冲资本释放时机研究》,《金融监管研究》2014年第6期。Gonzalez等主张用结构化时间序列方法探测参考指标的趋势性、季节性和周期性成分。(93)R. B. Gonzalez, et al., “Re-anchoring Countercyclical Capital Buffers: Bayesian Estimates and Alternatives Focusing on Credit Growth,” International Journal of Forecasting 33 (2017): 1007-1024.参考指标的周期分解旨在为逆周期资本计提与释放及时发出准确的时机信号,其应与银行系统性风险的累积与释放强相关,这是判断周期分解方法是否适当的基本准则,也是有待持续探索的问题。

(二) 理论规则设计的技术权衡

1. 经验规则或理论规则

BCBS主张通过监管判断提前观察潜在的危机,但其自由裁量成分受到干扰、延迟、非一致性的影响。(94)C. Crowe, et al., “How to Deal with Real Estate Booms: Lessons from Country Experiences,” Journal of Financial Stability 3 (2013): 300-319.经验规则蕴含了较多的自由裁量成分:(1)参考指标阈值的监管规定或自由裁量。以逆周期资本计提而言,其触发边界应足够低,以便在重大危机前累积充分的资本;其触发边界也应足够高,以确保参考指标即使持续扩大也无需计提额外的资本。(95)Basel Committee on Banking Supervision (BCBS), “Guidance for National Authorities Operating the Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2010.(2)逆周期资本计提与释放水平的监管规定或自由裁量。逆周期资本计提与释放水平依赖于参考指标的变动,两者的具体映射关系很难自由裁量和具有高适应性。理论规则应在逆周期资本和参考指标之间建立“结构性”关系,进而自动适应参考指标的周期变动(96)或参考指标的周期变动。,这有助于降低设计与执行过程中的自由裁量成分。

2. 事前设计或事后设计

是基于参考指标的历史运动规律事后确定逆周期资本计提和释放的时机与水平,还是基于其未来运动趋势前瞻性设定有关规则,这是两种完全不同的决策范式。当前规则设计基本属于确定性情景下的事后调整,而非事前前瞻性预判;后者旨在刻画参考指标动态随机运动规律的基础上,理论解析和经验估计逆周期资本豁免、计提或释放的状态(97)包括状态概率和状态水平。,进而预测未来特定时点上的逆周期资本动用情况。

3. 对称或非对称性设计

任何逆周期资本操作框架均包含判断要素或成分,特别在资本释放阶段。(98)R. Repullo and J. Saurina, “The Countercyclical Capital Buffer of Basel III. A Critical Assessment,” CEPR Discussion Paper No. 8304, Bank of Spain, 2011.在经济周期的下行阶段,人们希望更快和更充分地释放资本缓冲,以推动宏观经济的快速复苏。显然,这是一组待解的开放性问题,其蕴含的关键技术要点如:(1)当危机来临后,如何根据危机深度和经济恢复程度及时、充分地释放资本缓冲;(2)若逆周期资本计提与释放的参考指标相同,如何根据其周期特征设计双边、非对称性的资本计提与释放规则。

(三) 理论规则设计的几种构想

1. 前瞻性逆周期资本规则

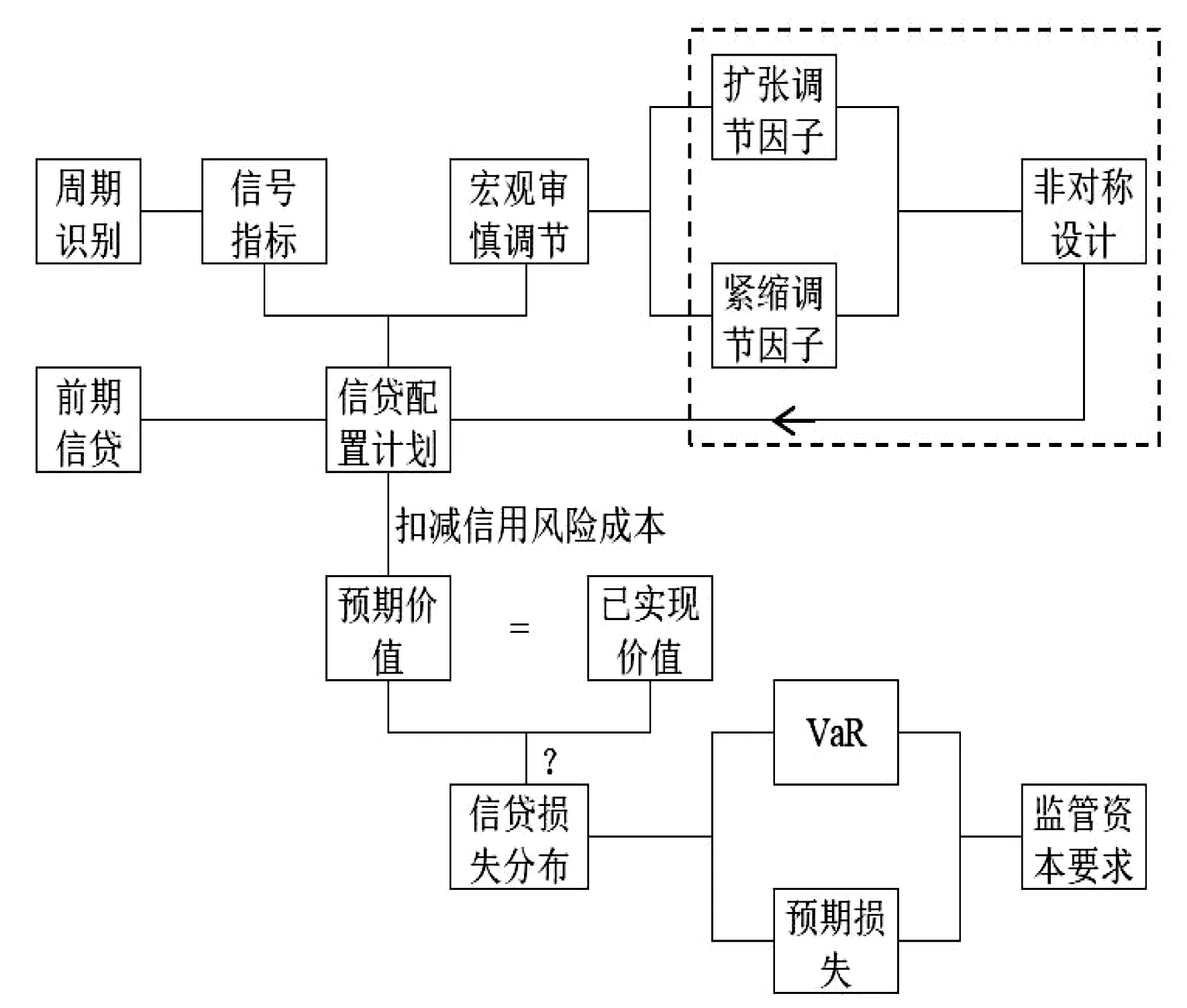

不妨假设参考指标是信贷产出比,则其对数差分是信贷增速与产出增速之差,反映了信贷活动超出经济增长适度要求的程度,是信贷扩张是否正常或过度的信号指标。从随机视角观察,当参考指标随机运动时,则从当前时点来看,其在未来时段内有无穷多条可能的运动路径。当参考指标的运动路径向上触及逆周期资本计提的触发边界H时,监管当局将要求银行体系充分计提逆周期资本;当参考指标向下触及逆周期资本的释放边界L时,监管当局将允许银行体系充分释放逆周期资本;当参考指标介于L和H之间时,逆周期资本工具处于豁免状态或无需动用(示意见图4)。在随机状态下,只要先行刻画参考指标的动态随机运动规律,即可显性求解未来特定时点上的逆周期资本动用(含计提与释放)与豁免规则,其是随机状态下的严谨推理结果,而非主观感知或经验规定。(99)t和T分别视为当前时点和未来时点,参考指标在[t,T]有无穷多条可能的运动路径,其中路径1触发逆周期资本计提,路径2触发逆周期资本释放,路径3处于逆周期资本释放和计提的触发边界之内,逆周期资本工具处于豁免状态。

图4 前瞻性逆周期资本规则设计示意

此规则设计的可能优势包括:第一,是前瞻性逆周期资本管理。它非基于参考指标的事后观测结果决定逆周期资本的使用情况,而是基于参考指标在未来时段内的随机运动状况,预测其是否触及(或越过)逆周期资本计提和释放的触发边界,进而在期望意义求解其状态概率和状态水平。第二,是以理论为基础的规则设计。从当前时点来看,未来任意时点上的逆周期资本仅有三种状态:计提、释放和豁免,且每种状态的状态概率和状态水平均可能有显示解,进而能从期望意义上刻画拟采取的预期综合措施(预期综合措施=计提概率×计提水平+释放概率×释放水平,即逆周期资本的期望水平),其符号和大小揭示是豁免或激活主导,还是计提或释放主导,从而为相机抉择式操作提供理论支撑。

2. 逆周期信贷调控及其资本要求

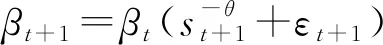

在设计内嵌逆周期调控思维的监管资本要求时,不仅要使其自动适应宏观经济的周期变动,还要体现监管当局的宏观审慎调节倾向(如逆周期信贷调节),即将逆周期信贷调节成分内嵌在监管资本要求之中。其主要思想是:基于经济周期信号指标和银行体系的信贷配置状态,描述监管当局的合意信贷计划,其由宏观审慎调节和非宏观审慎调节共同构成,其中前者体现了监管当局的逆周期调节倾向,后者蕴含了借贷双方的风险驱动情况;当合意信贷计划的预期价值与已实现价值相等时(100)前者指扣减信用风险成本后的理论价值,后者指银行体系实际信贷规模的账面价值。,推导银行体系信贷损失的分布规律,进而求解其条件期望及可容忍最大损失(101)即给定置信度下的在险价值。,两者之差即非预期损失,其与监管资本要求相当(因资本用来覆盖非预期损失)。不妨用符号简略呈现前述想法(简洁示意见图5):

图5 内嵌逆周期调控思维的监管资本要求设计思路

第四,理论推导监管资本要求。根据信贷组合损失的分布规律,求解其条件期望及给定置信度下的VaR,两者差值即内嵌逆周期信贷调节成分的监管资本要求(示意见图6)。

图6 基于损失分布的资本要求示意

3. 非对称计提与释放规则设计

(四) 使用权衡

第一,狭义目标或广义目标。逆周期资本监管旨在调节银行体系信贷供给的异常变动,防范银行业系统性风险的过度累积,以弱化其对宏观经济的顺周期影响。由于该目标主要指向银行体系的系统性风险,不妨将其称为逆周期资本监管的狭义目标,其与宏观审慎政策更广泛的目标体系有着本质区别。宏观审慎政策包含了广泛的政策工具,旨在防范整个金融体系的系统性风险。若根据该广义目标甄选参考指标,则需基于银行体系的信贷增长状况、资产价格的变动状况、资本市场的风险状况、宏观经济状况等,设计多指标合成的参考指标。可预期的是:不同方式合成之参考指标的周期表现或有较高的相似性,但其绝对水平会有明显差异,其对逆周期资本监管的时机识别或有帮助,但难以为逆周期资本计提与释放水平提供一致的结果。譬如,若规定逆周期资本计提的触发边界是10%,则不同参考指标突破该边界的可能性和程度是不同的,进而难以一致确定逆周期资本的计提水平。

第二,总体资本要求与结构性要求。逆周期资本缓冲针对的是整个银行体系的信贷供给(104)BCBS建议将信贷占GDP缺口作为启动逆周期资本要求的参考指标,其中信贷是指私营部门债务资金的所有来源。然而,导致系统脆弱性的因素并非总是广泛的。,而非特定部门、行业或资产(简称部门)的设计,然而,金融危机的历史事件表明信贷和资产失衡往往发生于特定市场部分。(105)Basel Committee on Banking Supervision (BCBS), “Guiding Principles for the Operationalisation of a Sectoral Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2019.逆周期资本等宏观审慎工具过于专注抑制广泛的信贷繁荣和房地产泡沫,而未充分意识到其他特定渠道和风险来源。在一个有限失衡的市场中,有针对性的工具更有效、更易于执行,且有更好的成本效益比。(106)Basel Committee on Banking Supervision (BCBS), “Guiding Principles for the Operationalisation of a Sectoral Countercyclical Capital Buffer,” Consultative Document, Bank for International Settlements, 2019.特别地,若银行体系脆弱性的主导因素是结构性的,则根据该结构性成分的信贷周期设定其逆周期资本要求,能够更加精准地调节其信贷增长及其过度波动,从而使之兼具结构调节功能。

第三,与其他政策的组合与交互。逆周期资本要求旨在对信贷供给和银行弹性直接施加影响。事实上,宏观审慎工具也能对信贷过程的其他部分施加影响,如贷款价值比(Loan to Value ratio)、贷款收入比(Loan to Income ratio)、债务收入比(Debt to Income ratio)、偿债收入比(Service to Income ratio)等基于借款人的措施或限制,通过提高借款人的弹性(或应对危机的恢复能力)来减少银行在经济低迷时期的信贷损失,从而间接增强银行的弹性。就逆周期资本要求和基于借款人措施的交互而言,以下问题有待思考:(1)如何基于政策目标构建分配政策工具的框架。逆周期资本要求在提高银行弹性方面更有效,而基于借款人的措施旨在提高借款人的弹性,如何基于政策目标构建分配政策工具的框架有待理清。(2)两种政策工具的协同问题。譬如,在经济周期的下行阶段,资本要求倾向于越来越有约束力并拖累信贷供给,此时放松基于借款人的措施将有助于支持信贷流动。关于两种政策工具的协同效应及其后果仍有待观察和研究。

六、 结 语

在设计逆周期资本监管的理论规则时,本文仅给出了各种场景下的可能构建思路,并未讨论其现实应用和经验估计问题。与基于DSGE的理论规则不同,我们期望基于主要变量的随机运动规律及其结构关系,理论解析逆周期资本的动用与豁免规则,以及经验估计其具体状态(非校准估计),以为逆周期资本的监管操作提供信号指引。然而,这是一项浩大的工程,非一两篇文章能够充分阐释。就逆周期资本监管的规则设计与运用而言,作者觉得以下两大维度的问题或与经验估计有关:(1)如何客观认识顺周期现象及其作用机制。逆周期资本管理是对顺周期现象的调整,但在现实场景下,顺周期现象可能是国家和银行特定的,需要具体情景进行审慎的经验检视;(2)各种理论规则的经验估计策略或是模型和数据特定的。

第一,顺周期或是银行特定的:小型银行是否有更强的顺周期性。García-Suaza等发现贷款资产比(反映信贷扩张程度)对银行资本缓冲的影响是不对称的,其对大型银行资本缓冲的影响为正,对小型银行的影响为负,即在扩大信贷和承担更高风险时,大型银行倾向于增加资本缓冲,而小型银行并未提高资本缓冲。(107)A. F. García-Suaza, et al., “The Cyclical Behavior of Bank Capital Buffers in an Emerging Economy: Size does Matter,” Economic Modelling 5 (2012): 1612-1617.从这个意义上审视,大型银行的资本缓冲更倾向于逆周期变动,而小型银行的顺周期倾向更加明显,则银行体系信贷供给的顺周期性由小型银行驱动或主导。若果真如此,则逆周期资本要求仅适用于小型银行,而大型银行对之“豁免”。进而言之,大型银行倾向无跨时间维度的系统性风险(108)即顺周期风险。,仅存跨截面维度的系统性风险(109)即大型银行的风险冲击在系统内部的溢出、扩散与传染效应。,若其属系统重要性机构,则对之提出系统重要性附加资本要求即可。这种“颠覆”逆周期资本监管的逻辑推断或是国家、时期和银行特定的,需要实际数据的经验验证,这其中蕴含的经验问题如:(1)银行资本缓冲与经济周期之间的关系是不是国家、时期或银行特定的;(2)大型银行的资本缓冲是否更倾向于逆周期变动,而小型银行更具顺周期性(或小型银行比大型银行更具顺周期性)(110)即大型银行资本缓冲也顺周期变动,但其顺周期性弱于小型银行。。

第二,银行资本缓冲顺周期的作用机制及其条件依赖性。在研究银行资本缓冲顺周期的条件依赖时,Repullo和Suarez曾将商业周期刻画为扩张和衰退两种状态的马尔可夫过程,并假设借款人是银行依赖型的,且银行更新融资困难。前者意味借款人是关系型的融资约束型企业,后者意味银行难以在资本市场及时进行增量的资本补充,两者在“信贷配给”和“资本约束”之间建立了自然联系,是确保资本要求对信贷供给产生顺周期效应的两个必要条件。(111)Repullo R. and J. Suarez, “The Procyclical Effects of Bank Capital Regulation,” Review of Financial Studies 26(2013): 452-490.具体而言,在经济周期的下行阶段,风险为基础的资本要求上升,银行需要进行增量的资本补充,但此时更新融资困难,其不得不压缩增量的信贷供给(112)以满足或提高资本充足水平。,从而导致关系型借款人可贷及可用资金的减少,进而推动了宏观经济的衰退进程。但在现实场景中,不同规模企业的融资依赖性、不同规模银行的融资约束情况明显分层。通常,小型企业更倾向于银行依赖,小型银行在资本市场更新融资更难,而大型企业的融资约束较低,大型银行的资本补充能力较高。在银行结构和企业结构的映射关系中,小型银行与小型企业、大型银行与大型企业之间可能形成了层次清晰的融资关系和传导路径。从这个视角审视,小型银行资本管理的顺周期倾向可能更加明显,且主要通过小型企业的融资扩张与收缩过程发挥作用,但这仅属可能的逻辑推断。关于小型银行资本管理的顺周期性及其作用机制,仍是有待理论解构和经验证实的重要命题。

第三,理论规则的现实应用及其经验估计策略或是模型和数据特定的。以前瞻性逆周期资本规则而言,规则设计旨在锚定信贷产出比的条件下,基于参考指标的随机运动规律,推导未来逆周期资本豁免、计提和释放的状态概率与状态水平,进而在期望意义上刻画逆周期资本的动用和豁免状态。规则运用要求搜集较长时期内的银行信贷总量和实际产出时序,以构建信贷产出比序列,并采用适当的策略或方法估计其动态结构参数,以及识别逆周期资本计提与释放的触发边界等,进而估计未来特定时点的逆周期资本动用与豁免状态。