科创板上市公司定价效率研究

2022-09-08李瑞伦

李瑞伦

(兰州大学 经济学院,甘肃 兰州 730000)

新股发行定价效率的高低关系到发行企业、投资者和承销商等多方面的利益,然而,我国市场普遍存在新股发行首日的收盘价格远高于发行价格的抑价现象,导致定价效率偏低并衍生出诸多问题。比如:收盘价与发行价之间的巨大价格差值会给投资者带来套现机会,众多投资者的套现行为会严重影响股票市场资金的流向,影响市场波动状况;新股带来的高收益会吸引大量投资者进行申购,资金会大量囤积于一级市场,降低了市场资源的配置效率。因此,对科创板这一新生板块定价效率的研究是很有必要的。笔者通过找出影响定价效率的相关因素并提出适当的建议,为科创板的健康发展提供相关依据。

1 文献综述

陈训波等(2013)指出,在定价方面,政府的不断干预导致市场改革的不彻底,提高定价效率要使政府退出对价格的干预,让市场改革回归本源[1]。陈鹏程等(2015)认为,承销商的高声誉在缓解市场情绪、降低信息不对称等方面对定价效率起着关键作用[2]。周孝华等(2017)研究认为,承销商会为了获得更高的承销收入,会利用投资者情绪提高股票的发行价格。同时也会为了自身声誉考虑,避免投资者情绪被过度利用[3]。马超群等(2018)发现,新股发行前的媒体报道影响首日收益率[4]。因为发行定价上面没有完全反映出媒体报道的信息,影响了上市首日信息的不对称程度,这些没有反应出来的信息影响了投资者的决策,进而影响了首日收益率。

对国内有关新股发行定价效率的文献进行总结归纳,发现学者们在承销商、媒体报道、投资者、行政干预等方面影响定价效率的研究中有着重要的成果。定价效率的高低不仅仅是由一级或二级市场某一方面单独决定的,而是受二者共同作用影响。

2 变量设计与模型构建

2.1 变量设计

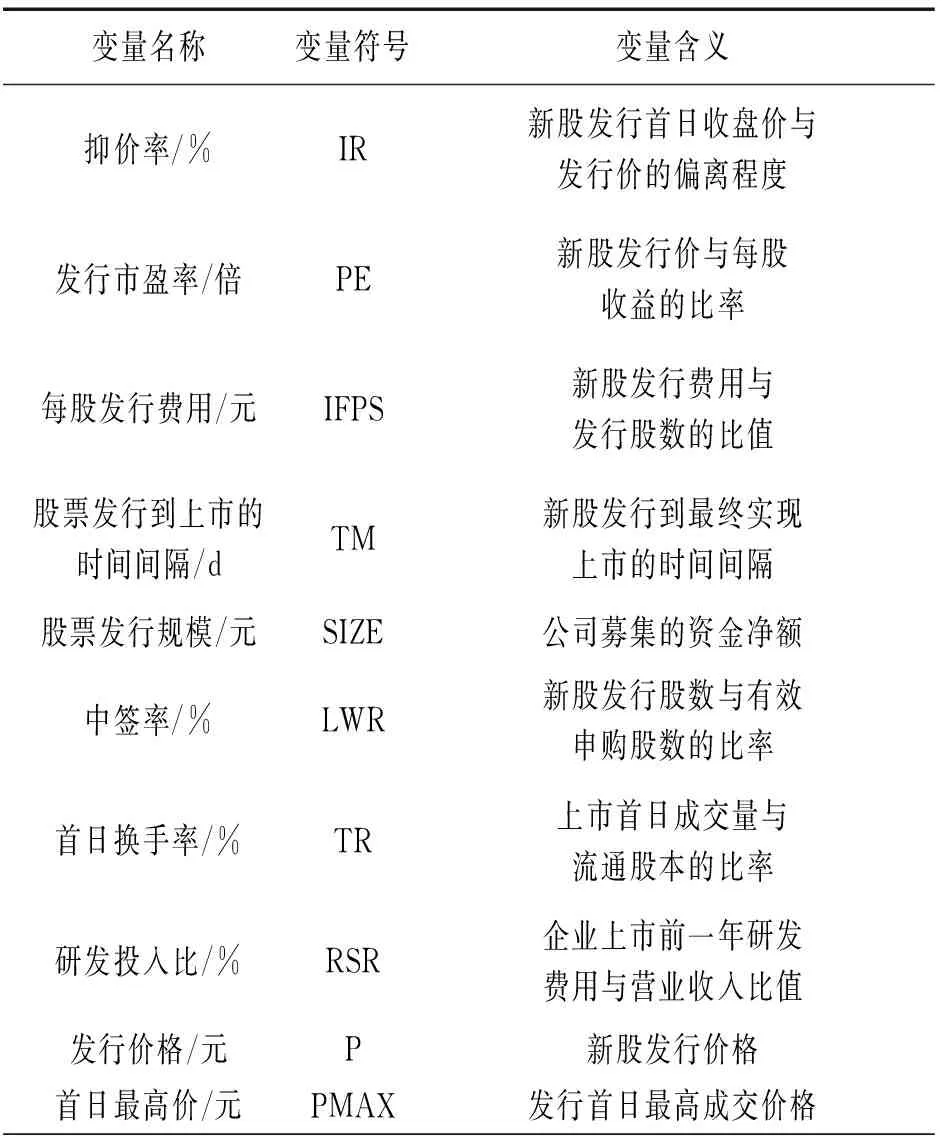

文章实证研究借鉴其他学者的研究成果,结合科创板实际情况,最终确定将抑价率(IR)作为被解释变量,将发行市盈率(PE)、每股发行费用(FPS)、股票发行到上市的时间间隔(TM)、股票发行规模(SIZE)、中签率(LWR)、换手率(TR)、企业研发投入比(RSR)、发行价格(P)、首日最高价(PMAX)这9个因素作为解释变量,下面将对涉及的变量进行相应的解释和说明。

2.1.1 被解释变量

抑价率(IR),假设新股发行价格为P0,新股发行首日收盘价为P1,那么抑价率(IR)可以表示为:

(1)

通过抑价率反映新股定价是否合理,当IR>0时(显著>0),说明上市首日获得超额收益,股价被低估;当IR<0时,说明新股定价偏高,新股首日就跌破了发行价。

2.1.2 解释变量

2.1.2.1 发行市盈率(PE)。

(2)

发行市盈率是衡量股票的价格水平是否合理的指标,学者们在研究定价效率问题上也通常会将市盈率作为一个重要指标。该指标高意味着该公司新股的股价可能被高估,使得投资者可能会对该股票进行抛售,股价下降,使得抑价率也随之下降。同时,发行市盈率也可以反映上市公司的成长性和盈利性,市盈率高代表该公司的发展前景良好,使得投资者偏好该公司的股票,造成股票价格和抑价水平上升。因此,发行市盈率对抑价率的影响是不确定的。

2.1.2.2 每股发行费用(IFPS)。

(3)

股票每股发行费用关系着发行价格的高低,进而影响抑价率。每股发行费用低使得发行价格低,吸引大量投资者的购买,反而提高了股票价格和抑价率。这一变量的选取是考虑到企业发行成本对抑价率的影响。

2.1.2.3 股票发行到上市的时间间隔(TM)。在我国新股发行到公司最终上市之间一般都存在一定的时间间隔,而这一时间的长短可能会影响投资者的预期,从而影响抑价程度的高低。选取此变量的目的是检验股票发行到上市的时间间隔导致的信息不对称性对抑价率的影响。

2.1.2.4 股票发行规模(SIZE)。一般来说,新股发行的规模越大股价被操控的可能性就越低,股价波动幅度就越小,抑价率越低。且发行规模大的公司受到的监管更为严格,信息披露状况也越好,很大程度上减少了信息不对称的情况,降低了抑价率。

2.1.2.5 中签率(LWR)。

(4)

中签率反映了股票流通的集中程度,也反映了投资者对该公司价值的认可程度。中签率越低意味着有效申购股数越多,投资者对该公司的认可程度就越高,新股发行首日涨幅就越大从而抑价率越高。此变量是体现二级市场投资者反应的指标。

2.1.2.6 换手率(TR)。

(5)

“换手率”也叫“周转率”,反映了股票流通性强弱和交易的活跃程度。新股发行首日换手率越高,说明投资者对该股的热情越高,从而导致股价上升幅度增加,抑价率升高。此变量是与二级市场相关的因素,主要体现投资者情绪对抑价率的影响。

2.1.2.7 研发投入比(RSR)。

(6)

研发投入比是企业的研发费用与营业收入的比值,反映出企业的研究创新能力,从科创板上市的企业多属高新技术企业,相比传统企业可能更加重视在研发方面的投入。

表1 变量含义汇总

2.1.2.8 发行价格(P)。股票的发行价格影响投资者的决策,低发行价格会吸引更多投资者,原因在于低发行价格更能使投资者获得超额收益。

2.1.2.9 首日最高价(PMAX)。上市首日成交的最高价格。科创板取消了首日涨跌幅的限制,首日最高价可能成为投资者的参照,合理的判断股票的价值,减少投机行为。

2.2 模型构建

根据上面变量的选取,建立多元回归模型如下:

IR=α+β1PE+β2FPS+β3TM+β4SIZE

+β5LWR+β6TR+β7RSR+β8P

+β9PMAX+ε

(7)

其中:IR为抑价率;α为常数项;βi为变量回归系数;ε为随机扰动项。

笔者采用多元回归分析方法,逐个分析检验进入模型的解释变量。当解释变量在模型中的P值≤0.05时,说明其对被解释变量影响显著,该解释变量就被留在模型中,如果下一个解释变量被引入模型,使原来的解释变量变得不显著,就要将原变量剔除掉。当没有不显著的解释变量在模型中被剔除掉,也没有新的显著性解释变量被引入模型,表明本次回归过程结束。通过逐步回归法保留下来的解释变量是对模型具有解释意义的。

经逐步分析解释变量,最终确定回归模型为:

IR=α+β1RT+β2PMAX+β3P+β4FPS+ε

(8)

3 实证过程与结果分析

3.1 样本选取与数据来源

笔者实证研究将截止到2022年2月科创板上市以来的391家企业作为研究对象,因数据缺失原因剔除30家,本次实证样本公司为361家。实证的相关数据从上海证券交易所官网、东方财富网中获得,数据整理分析软件为Excel 2019和SPSS 25.0。

3.2 抑价分布与描述性统计分析

3.2.1 抑价分布

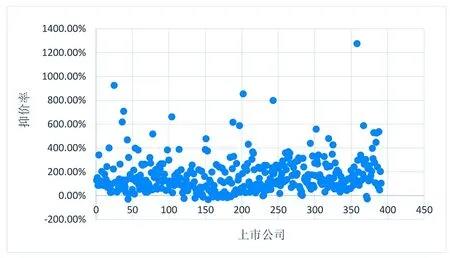

图1 科创板上市公司抑价分布情况

通过对样本的计算,抑价率在100%以下的公司达到150家,在100%~200%间的公司达到123家,200%以上的公司有118家,其中发行首日破发的公司有15家。

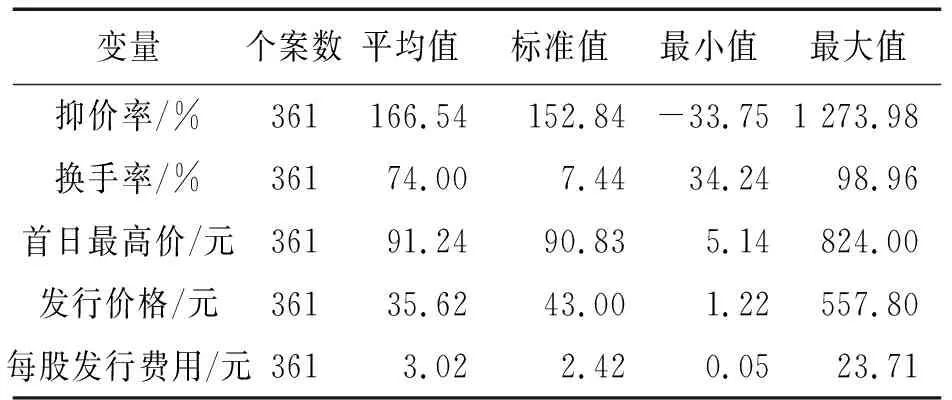

3.2.2 描述性统计分析

在对361个样本主要变量进行描述性统计,可以看出,科创板上市公司的平均抑价率为166.54%,其中最小值为-33.75%,最大值为1 273.98%,标准差为152.84%,最大值与最小值有较大的差距,说明科创板上市公司依然存在严重的抑价现象,且远远超过正常的投资收益率。从换手率来看,换手率平均为74%,最小值为34.24%,最大值为98.96%,标准差为7.44%。发行首日最高价平均为91.24元,最大值为824元,最小值为5.14元,标准差为90.83元,说明市场投资者存在投机的行为。平均发行价格为35.62元,最大值为557.80元,最小值为1.22元,标准差为43元。平均每股发行费用为3.02元,最大值为23.71元,最小值为0.05元。

表2 主要变量描述性统计

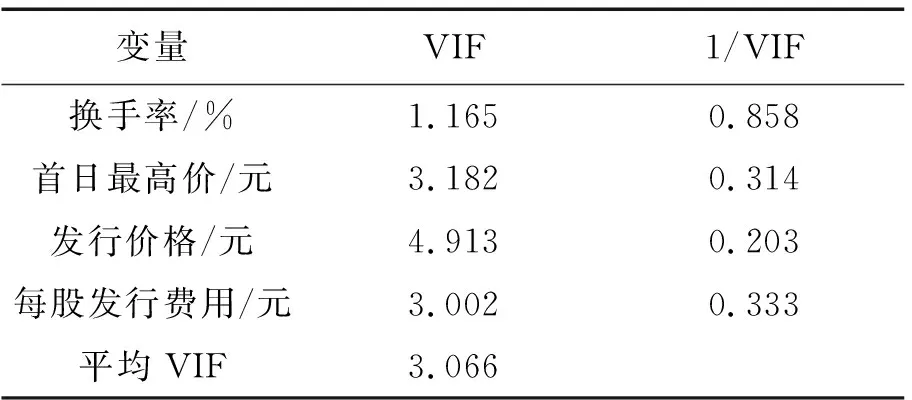

3.3 多重共线性分析

若变量之间存在多重共线性,会严重影响结果的准确。由表3可以看出,各解释变量的VIF值均小于10,可以认为解释变量之间不存在严重的多重共线性,回归结果可靠。

表3 VIF检验结果

3.4 回归结果与分析

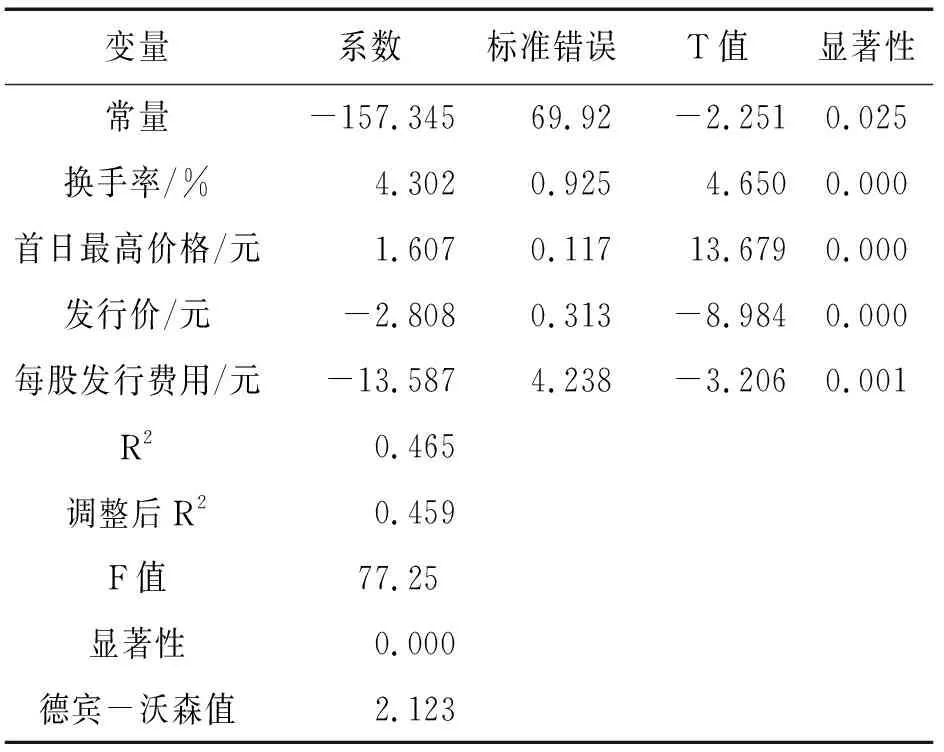

表4 回归结果

从表4回归结果中可以看出,R2=0.465,调整后的R2=0.459,该模型拟合度较好。其中F值为77.25,显著性值为0.000,<0.05,说明该模型具有统计学上的意义,以上数据显示选用此模型是合理的。从实证结果可以看出,模型最终确定的解释变量有4个,分别是换手率、首日最高价、发行价格和每股发行费用。由回归结果德宾-沃森值可以看出,2.123在2附近,所以模型不存在一阶自相关,模型可靠。

换手率与抑价率呈正相关关系。换手率反映了投资者情绪,科创板上市首日的换手率极高,说明投资者对其有较高的认可度并积极参与股票交易,高换手率说明投资者热衷短线操作,二级市场存在浓厚的投机氛围。在回归方程中换手率的系数最大,为4.302,作为市场情绪因素,对抑价率的影响最为显著。

首日最高价与抑价率呈正相关关系。因为在科创板上市首日没有涨跌幅的限制,价格完全由市场决定,首日最高价反映了投资者对股票的较高估值,投资者会出现非理性投资行为,盲目追高股价,进而导致科创板较高的抑价率。

发行价格与抑价率呈负相关关系。低发行价格的新股会吸引大多投资者,因为低发行价格的新股往往能为投资者带来超额收益。因此发行价越低,抑价率也就越高。

每股发行费用与抑价率呈负相关关系。从科创板来讲,每股发行费用包含了新股发行所需要支付的保荐费、承销费、审计和验资费等费用,是新股发行每股耗费的成本。一般来说,每股发行费用越高代表发行成本越高从而发行价越高,收盘价上升的空间就越小,从而与发行价的偏离就越小,导致抑价率较低。

4 结论与建议

通过以上分析得出科创板二级市场存在着投机行为。我国的资本市场起步晚,发展不成熟,存在大量的非理性投资者,他们的专业知识薄弱,并且不能及时的发现市场风险,在做投资决策时往往容易受到外界环境的影响,盲目跟风的投资行为较为严重。通过加快发展有专业的研究人员、能够很好地识别企业的成长性和风险的机构投资者,教育引导个人投资者,使投资环境变得理性,市场变得更加成熟,从而提高定价效率。

提高科创板的定价效率,单纯的改变某一相关要素是达不到目的的,要从整体考虑。借鉴西方发达国家成熟市场的先进经验,总结我国资本市场多年来的历史经验,结合发展现状,从实践中探索解决定价效率问题的方法。