地方政府债券风险溢出及其宏观机理

——基于金融市场的分析

2022-08-29李程杨奕

■李程 杨奕

一、引言及文献综述

2015年新《预算法》实施,地方政府债券全面“自发自还”。自此,地方政府债券规模不断扩大。截至2022年2月底,我国地方政府债券余额高达31.47 万亿元,规模居于债券市场首位,已成为地方政府重要的直接筹资工具。同时,由于发行主体的特殊性,地方政府债券成为连接政府与市场之间的一道桥梁,对于金融市场的稳定运行具有重要作用。

地方政府债券规模在急剧扩张的同时,也带来了一定的风险隐患。吴洵等[1]研究了经济发展水平对地方政府债务风险的影响,认为固定资产投资额与地方政府债务风险之间存在正相关性。张曾莲等[2]认为财政赤字会推升地方政府债务风险,但这种增强作用存在一定的“门槛效应”。刘禹君[3]指出房价的升高在短期内对地方政府债务风险存在抑制作用。林源等[4]通过分析30个省份的地方政府债务数据,得出预算软约束会加大地方政府债务风险的结论。可见,众多不确定性因素会对地方政府债务风险造成影响,因此对地方政府债券风险的关注显得尤为重要。

同时,随着金融管制的放松,各市场间的关联性显著加强,信息的传递以及跨市场的交易行为不断推升传染风险,单个市场的异常波动和市场间的共振极有可能转变为系统性风险。Arellano 等[5]认为地方政府债务规模过大会形成主权债务危机,通过实体经济间的风险传递,地方政府债务风险很容易转化为金融风险。王璐[6]认为地方政府债券风险具有多样性、复杂性和不确定性等特点,因此地方政府债券风险会沿着金融与财政方向传递,造成系统性金融风险与社会整体风险。马亚明等[7]通过构建基于多部门与市场的金融风险压力指数,认为地方政府债务会对压力指数产生正向溢出影响,尤其在遭受重大经济事件冲击时,这种溢出作用会更加显著。

一直以来,国内外有不少关于风险溢出效应的文献研究。Andreou 等[8]基于多元GARCH 模型研究发现多个经济体的外汇市场与股票市场间存在着双向波动溢出效应。Jaworski 等[9]基于Copula 模型,对金融危机发生后的法国、英国等国家金融市场间的风险溢出效应进行探究。高扬等[10]以绿色债券市场为主体,利用VAR模型的预测误差方差分解方法探究了其与其他金融市场间的风险溢出效应,认为绿色债券市场与国债、公司债、企业债等传统固定收益市场间的风险溢出效果要更加显著,而与股票、外汇市场间的风险溢出则相对不明显。张蕊等[11]、刘超等[12]分别采用CoVaR以及改进的非对称CoVaR方法探究了金融机构对金融系统的风险溢出效应,认为监管者应该重点关注银行类金融机构的风险溢出现象。曾志坚等[13]在MVMQ-CAViaR的基础上探究了公司债与股票市场间的尾部风险溢出效应,认为在公司债违约频发阶段,两市场间存在不对称的双向风险溢出,并且公司债对股票市场溢出要高于股票市场对公司债的溢出。

已有文献主要研究了金融市场内部各子市场之间的风险溢出效应,但是以地方政府债券作为核心,探究其和其他金融产品之间的风险溢出关系的文献较少。对此,本文以地方政府债券市场为研究对象,探究其与其他金融市场之间的相关关系以及波动溢出效应,对于市场监管者明确地方政府债券市场与其他市场之间的关系,防范系统性金融风险,维持金融体系的稳定具有重要意义。

本文的边际贡献主要在于:其一,以地方政府债券市场为中心,系统研究了其与公司债、金融债市场以及股票、基金、保险市场之间的关系,探究了地方政府债券市场在金融市场风险溢出中所处的独特地位。其二,在研究设计过程中,充分考虑了市场风险的动态时变特征,全面刻画了样本区间内地方政府债券市场与其他市场之间的关联性,把握了风险溢出效应的全貌。其三,采用计量方法对地方政府债券市场与其他市场间风险溢出效应的宏观机理进行研究,在一定程度上为系统性风险的控制提供了更多的决策依据和参考。

二、理论分析及研究设计

(一)理论分析

1.地方政府债券市场与其他市场关联性及风险溢出作用机制

本文选取的固定收益市场为公司债市场以及金融债市场。对于市场关联性来说,债券市场的同质性使得地方政府债券市场与公司债、金融债市场间具有较强的相关性。同时,熊琛等[14]认为金融机构是地方政府债券的主要持有者,地方政府债券直接存在于金融部门的资产负债表之中,因此地方政府债券市场与金融债市场风险会通过金融部门相互传导加强。任晓珠等[15]认为地方政府债券风险过大,会引发区域内金融市场的动荡,导致商业银行质疑企业的还款能力,进而影响公司融资行为,抑制公司的发展。同时,一些持有政府债券的企业会将其作为抵押物,地方政府债券风险的增加,会在一定程度上造成企业杠杆风险的扩大,进而引发公司债市场的波动。因此,地方政府债券与两债券市场间风险应是联动关系。对于风险的溢出来说,由于政府信用的担保,与金融债和公司债相比,地方政府债券市场的波动相对较小。一般而言,企业债、金融债对地方政府债券的风险溢出要强于地方政府债券对二者的风险溢出。

本文选取的浮动收益市场为股票市场、基金市场以及保险市场。与地方政府债券市场的“保值”功能相比,股票、基金与保险市场更加注重高风险下的高收益,因此其市场波动性较大,投机性更强。对于市场关联性来说,王璐等[16]指出由于我国金融市场的分割,债券市场与股票市场之间的相关性较小,说明两市场在流动性以及资源配置方面存在一定的问题。而一些学者也通过实证检验指出股票市场与债券市场之间存在一定的“避险效应”。史永东等[17]认为股票市场与银行间债券市场整体上存在着“跷跷板效应”:当股票市场异常下跌时,由于银行间市场与交易所市场参与主体的差异,这种“跷跷板效应”会减弱;而当股票市场异常上涨时,由于资金的同向运动,“跷跷板效应”则会转变为“联动效应”。李湛等[18]也指出债券市场与股票市场间的关联关系具有显著的时变性,在市场波动性较大时,债券市场“资金避险池”的作用会更加明显。因此,地方政府债券作为债券市场的重要组成部分,与股票、基金和保险市场在一定程度上也应该存在着“跷跷板效应”。对于市场风险溢出来说,我国股票市场在市场效率与资源配置上具有优势,因此股票市场对债券市场的风险溢出相对来说要更为显著。同时,股票、基金与保险市场的高风险性在一定程度上也决定了其在风险溢出的主动地位。基于此,本文提出如下假说:

假说1:地方政府债券与金融债、公司债市场呈正相关,即存在“联动效应”。地方政府债券与股票、基金以及保险市场呈负相关,即具有“资金避险池”功能。

假说2:风险溢出具有不对称性。地方政府债券与固定收益市场间的相关性强于其与浮动收益市场间的相关性。其他市场对地方政府债券的风险溢出强于地方政府债券对其他市场的风险溢出。

2.影响地方政府债券风险溢出的宏观机理研究

(1)财政政策的影响

地方政府作为地方债券的发行主体,其财政收入是债券重要的偿债来源之一。一般而言,地方政府的财政实力越强,地方债券违约的可能性就越小。而财政赤字的扩大会在一定程度上造成地方政府债务风险的加剧,导致地方政府债券市场与其他市场间风险的溢出。但适度的财政赤字也是积极财政政策的重要体现,财政赤字增加和财政支出增加直接相关,而财政支出增加一般伴随着固定资产投资的增加,这有利于经济增长。2020年初,新冠肺炎疫情的暴发以及国内外局势的不确定给我国经济发展以及社会稳定带来了巨大冲击,为稳定经济社会运行,我国实施了积极的财政政策,减税降费,扩大政府财政赤字规模,财政赤字率达到3.6%,首次超过欧盟安全警戒线3%。尹旭等[19]指出在新冠肺炎疫情下财政赤字率的提高对我国基础设施以及民生服务等领域具有重要的促进作用,同时向市场释放了积极信号,促进了企业的稳定经营以及经济的快速复苏,可见适度的财政赤字反而有利于社会经济与金融市场的稳定,从而对地方政府债券市场风险的溢出起到抑制作用。因此,本文提出如下假说:

假说3:适度的财政赤字和固定资产投资增加会降低地方政府债券市场与其他市场间的风险溢出。

(2)货币政策的影响

地方政府债券风险同时也受到货币政策影响,货币政策从货币供给和利率两个角度影响地方政府债券和其他金融产品之间的风险溢出。一方面,秦勇[20]指出财政赤字货币化导致财政政策的货币化,地方政府发债也会导致其信用扩张,地方政府专项债券、国债与地方政府一般债券已经被人民银行纳入社会融资规模统计,政府债券已经成为重要的货币供给渠道。因此,政府债券的风险也会通过货币供给的渠道传递出去,向其他金融子系统溢出。金融深化会强化这种溢出效应。另一方面,利率提高会导致债券付息成本提高,债券风险上升,对其他金融产品的溢出也增加,但是在债券市场内部,利率上升使得公司债、金融债的利息负担同样上升,由于存在债券联动性和风险变化的同步性,各类债券之间的风险溢出反而由于利率的提高而被弱化。由此,本文提出如下假说:

假说4:金融深化程度上升会导致地方政府债券对其他金融市场的风险溢出增加,但利率上升会降低地方政府债券风险在债券市场内部的溢出效应。

(二)研究设计

1.相关性分析

在众多研究中不难发现,金融时间序列的条件相关系数大多不是固定不变的,而是具有较强的时变特征。为更好地刻画地方政府债券与各市场之间的动态相关性,本文采用Engle[21]提出的动态条件相关模型,即DCC-GARCH(Dynamic Conditional Corre‐lation Model)模型进行测度。Engle[21]建议从两部分对DCC-GARCH 模型进行构建:第一步,对原始数据采用单变量GARCH 模型进行拟合,提取其条件方差,除以残差后得到标准化残差序列;第二步,将标准化残差序列用于估计DCC-GARCH 模型的参数。模型构建如下:

(1)单变量GARCH模型

一般来说,金融时间序列中金融资产收益率的分布普遍存在自相关性、波动聚集性和尖峰厚尾等特征。在实证过程中发现,GARCH(1,1)模型既具有简洁性,又可以较好的拟合大部分金融时间序列的波动特征。因此,本文采用基于t 分布的GARCH(1,1)模型对不同金融市场的收益率序列进行单变量建模。

(2)多变量DCC-GARCH模型

本文研究地方政府债券市场与其他市场之间的相关关系,因此构建两变量DCC-GARCH模型如下:

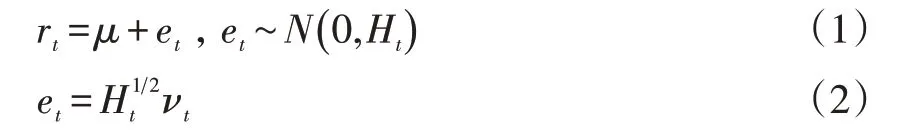

其中,式(1)和式(2)对DCC-GARCH 模型的条件均值进行了描述。rt为两金融市场变量组成的收益率向量,μ为常数向量,et为收益率模型残差项,服从均值为0,条件协方差矩阵为Ht的正态分布。

动态条件协方差矩阵Ht可以由式(3)表示。其中,Dt为单变量GARCH(1,1)模型所得的条件标准差组成的对角矩阵,Rt为所求解的两市场序列的动态条件相关矩阵,、分别为两市场GARCH(1,1)模型的标准化残差序列,Qt为标准化残差序列的条件协方差矩阵,St为由标准化残差序列得到的无条件方差矩阵,λ1与λ2为两系数矩阵,分别表示DCC-GARCH(1,1)模 型 中ARCH 项 系 数 与GARCH项系数。

因此,地方政府债券市场与其他市场之间的时变相关系数可以由式(6)得到。

2.波动溢出TVP-VAR-DY模型

本文在研究金融时间序列间的波动溢出时,借鉴Korobilis 等[22]将TVP-VAR(时变参数向量自回归)模型与Diebold等[23]溢出指数相结合的方法。该方法不仅保留了传统VAR模型的优点,同时又可以准确捕捉各变量间的动态时变特征,对于本文后续采用溢出指数建立模型探究风险溢出的影响因素具有显著的优越性。其主要过程如下:

(1)TVP-VAR模型

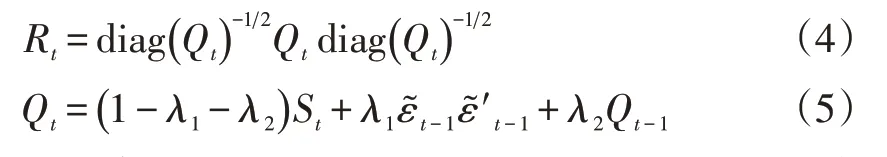

本文主要度量地方政府债券市场与其他市场之间的双向溢出效应,因此对单变量GARCH(1,1)模型提取的市场波动率序列建立两变量滞后p 阶的TVP-VAR模型:

其中,yt为两市场波动率序列的列向量,Φ1,t,…,Φp,t为时变系数矩阵,At为下三角矩阵,其对角线元素均为1,Σt=diag( )σ1,t,σ2,t为时变协方差矩阵。(2)计算时变溢出指数

上述TVP-VAR 模型可以通过蒙特卡洛方法进行估计,估计结果用于计算市场间的时变溢出指数。首先将TVP-VAR模型转换为TVP-VMA的形式:

将变量j对变量i向前H期的预测误差方差的贡献度表示为θij,t(H):

对式(10)进行标准化处理,变量j对变量i的波动溢出系数表示如下:

三、实证分析

(一)数据选取

本文选取“中债-地方政府债全价指数”作为地方政府债券市场的代理变量。对于其他固定收益市场,分别选取“中债-公司债总全价指数”“中债-金融债券总全价指数”来代表公司债市场以及金融债市场。同时,对于浮动收益市场,本文选取“沪深300 指数”“中证基金指数”“中证全指保险指数”分别作为股票市场、基金市场以及保险市场的代理变量。指数数据均来源于Wind 数据库,时间区间为2013年1月4日至2022年2月25日,所有价格变量均为日度收盘价。剔除节假日以及其他原因未进行交易的天数外,共计2222个观测数据。

同时,对各市场指数的日度收盘价进行对数差分化处理,得到该市场对数收益率,计算公式为:

(二)描述性统计分析

表1给出了各市场对数收益率序列的描述性统计分析结果。可以看出,各市场收益率偏度值不为0,序列呈现不对称性。同时,六个市场指数收益率的峰度值均显著大于3,体现了各市场对数收益率序列的“尖峰厚尾”特征。此外,J-B 检验表明所有市场的收益率序列在5%的显著性水平下均为非正态分布。ADF 检验则表明所有的序列均具有平稳性。对各个市场收益率的前10 阶矩阵进行Ljung-Box 检验,结果表明所有市场指数的收益率序列均不具有白噪声特征,序列具有显著的自相关性。由ARCH-LM 检验可知,所有序列均存在异方差。上述检验结果验证了基于t 分布GARCH(1,1)模型对各市场对数收益率建模的合理性。

表1 各市场指数对数收益率描述性统计分析结果

(三)边缘分布拟合

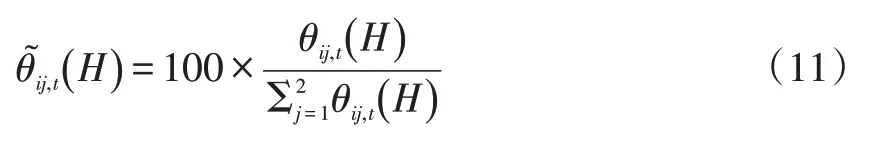

基于各市场金融时间序列的上述特征,本文采用t 分布GARCH(1,1)模型对单个市场收益率序列进行建模,便于后续波动率的提取以及地方政府债券市场与其他市场间的相关系数的度量。拟合结果如表2所示。

表2 t分布GARCH(1,1)边缘分布拟合结果

从表2可以看出,各市场收益率序列GARCH建模结果中α>0,β>0,α+β<1,并且十分接近于1,说明各序列变动平稳,模型具有实际意义。t分布自由度系数在1%的水平上均显著,表明t 分布较好的拟合了收益率的边缘分布序列。同时,ARCHLM统计量结果接受设定原假设,表明残差模型中不存在GARCH 效应。因此,基于t 分布的GARCH(1,1)模型较好的拟合了各市场对数收益率的边缘分布,提取了各序列特征。

(四)各金融市场的动态相关性测度

利用GARCH(1,1)模型对各市场对数收益率序列进行建模后,为探究地方政府债券市场与其他市场间的关联性,用各市场单变量GARCH 模型提取的标准化残差求解DCC模型参数,所得地方政府债券市场与其他市场间的DCC-GARCH 模型拟合结果如表3所示。

表3 地方政府债券市场与其他市场间的DCC-GARCH模型拟合结果

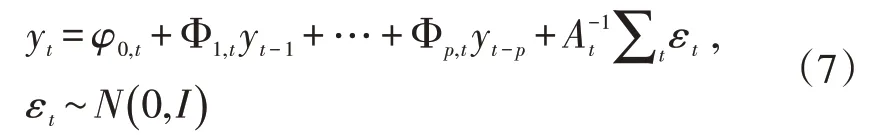

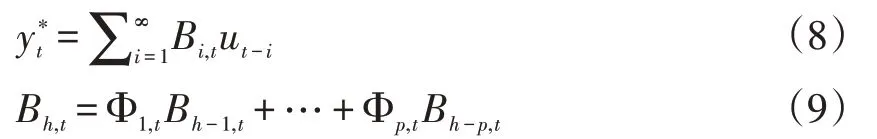

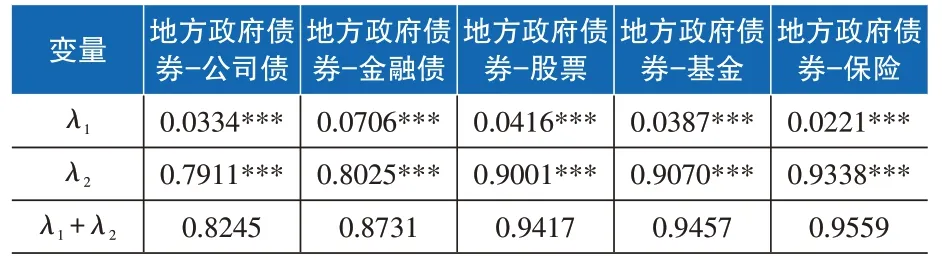

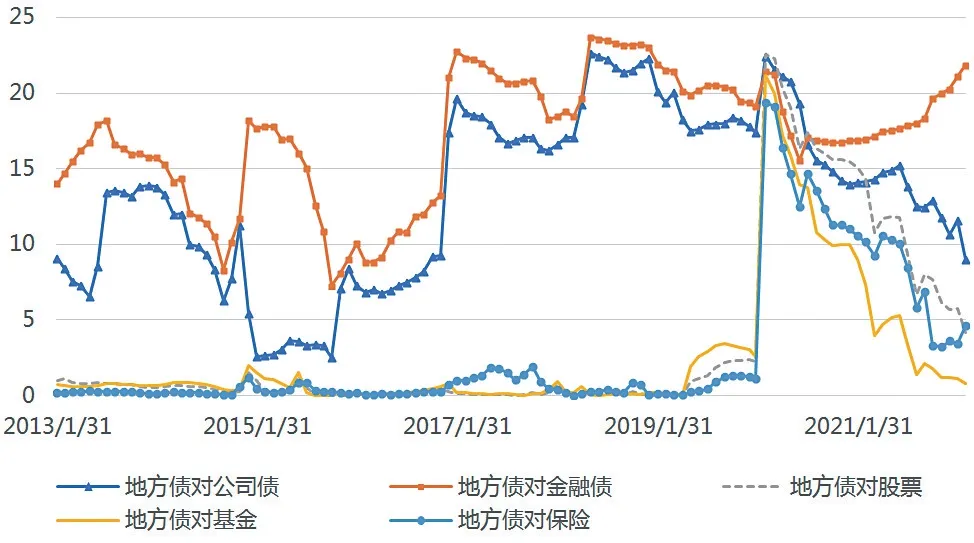

表3中,λ1表示市场信息对地方政府债券市场与其他市场相关关系的影响程度,λ2表示市场信息冲击对相关性影响的持续性。根据表3结果可知,地方政府债券市场与其他市场构建的DCC-GARCH模型中所有参数λ1>0,λ2>0,λ1+λ2<1,且接近于1,说明地方政府债券市场与其他市场之间的动态相关性十分显著。同时,信息变化对地方政府债券市场与金融债市场间相关关系的冲击性更强,而地方政府债券市场与股票、基金、保险三种浮动收益市场的相关性更具有持续性。为全面准确地刻画地方政府债券市场与其他市场之间的相关性,将样本区间内的动态相关系数绘制于图1和图2。

图1 地方政府债券市场与公司债、金融债市场动态相关关系

图2 地方政府债券市场与股票、基金、保险市场动态相关关系

首先,同为固定收益市场,公司债与金融债两市场与地方政府债券市场之间的动态相关性是较强的。公司债与地方政府债券市场之间的动态相关系数平均分布在0.5—0.6 区间内,而金融债与地方政府债券市场之间的动态相关系数大部分分布在0.6—0.8之间,大于公司债市场。从参与主体来看,以商业银行为代表的金融机构是地方政府债券市场最主要的参与者,地方政府债券市场的信息会通过金融机构的资产负债表直接反映至金融债市场,导致两市场间具有较高的相关性。同时,二者与地方政府债券市场间的相关系数均为正,表现出一定的同向性,说明两市场与地方政府债券市场之间的波动变化是相互传递、相互加强的联动关系。比较来看,两市场与地方政府债券市场之间的动态相关系数变化具有同趋势性,面对市场刺激或者重大经济事件,两动态相关系数为同增或同减。从图1来看,金融债与地方政府债券之间的相关关系的波动影响更强,即市场信息对金融债与地方政府债券之间的相关性影响更大。因此,债券市场内部的风险联动也是我国金融风险防控的重点之一。

其次,对于股票、基金、保险等浮动收益市场,三组动态相关系数在0值上下波动,正负交替,地方政府债券与三个市场之间的相关性具有较大的不确定性。在样本区间前期,这种变化是比较频繁的;自2017年以来,这种相关性渐渐趋于稳定,大多呈负相关性,地方政府债券市场与股票、基金和保险市场之间是此消彼长的关系。当股票市场繁荣时,会吸引债券市场的资金进入股票市场,债券市场相对萧条;当股票市场萧条、资产价格下跌时,恐慌的投资者们将抛售股票转而持有风险较低的地方政府债券,造成地方政府债券市场的繁荣。这在一定程度上说明了地方政府债券市场与其他三个市场之间的“跷跷板效应”,因此地方政府债券能够作为股票、基金与保险市场的长期对冲保值产品。同时,2020年新冠肺炎疫情的暴发造成国际金融市场动荡,加大了地方政府债券市场与股票、基金、保险市场之间的负相关性,将其推向一个高点,因此地方政府债券也是股市危机避险资产的选择之一。

从这种动态相关性的大小来看,三组相关系数波动区间分布大致为[-0.2,0.2],与两债券市场相比,股票、基金、保险市场与地方政府债券市场之间的相关性是较弱的,这也从侧面反映出我国地方政府债券市场存在资源配置效率不高、流动性较差等问题。

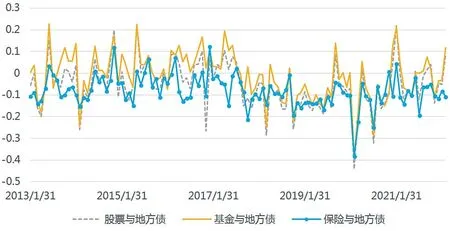

(五)地方政府债券和其他金融市场间的波动溢出效应测度

为进一步探究地方政府债券市场与其他五个市场之间的风险溢出效应,本文提取各市场收益率序列经GARCH(1,1)模型拟合后的波动率,采用TVPVAR-DY 模型对各市场波动率序列进行建模处理,求解得到地方政府债券市场与公司债、金融债、股票、基金、保险市场间的双向溢出指数。

在对各市场波动率进行建模之前,本文采用ADF 方法对各市场金融序列的平稳性进行了检验。结果显示,六个市场波动率序列均为平稳数据。同时根据AIC、SIC和HQ准则,确定地方政府债券市场波动率与其他市场波动率序列的最优滞后阶数均为1 阶,本文选择10 作为预测步长。其静态溢出结果如表4所示。

表4 地方政府债券市场与其他市场双向溢出效应结果

观察地方政府债券市场对其他市场的风险溢出可知,同为债券市场,地方政府债券对公司债和金融债的风险溢出是最大的,其中金融债要高于公司债,达到了34.3%。在浮动收益市场中,地方政府债券市场对股票市场的风险溢出最大,为6.7%,其次为保险市场与基金市场,分别为5.4%和4.8%。反观其他市场对地方政府债券市场的波动溢出情况,与地方政府债券市场对其他市场的溢出情况基本保持一致。

从数值上来看,无论是地方政府债券市场对其他市场的溢出,还是其他市场对地方政府债券市场的溢出,股票、基金以及保险这三种浮动收益市场间的波动溢出要显著低于公司债与金融债,这在一定程度上也反映出地方政府债券与三种市场间的风险对冲功能。比较来说,地方政府债券市场受到股票、基金与保险市场的风险溢出较小,对三种市场传播风险的能力较弱,在面对经济风险波动时,能够起到一定的隔断作用,即发挥了地方政府债券市场的“资金避险池”功能,降低了系统性金融风险爆发的可能性,对于投资者来说也是一种缓冲。

同时,地方政府债券市场与其他市场之间具有强不对称的双向风险溢出效应,其他市场对地方政府债券市场的风险溢出均要高于地方政府债券市场对其他市场的风险溢出。地方政府债券作为一种由地方政府担保的金融产品,虽然有违约情况的发生,但相比于其他资产来说风险较小,市场波动性也较低,因此其对外的风险溢出能力也较为有限。同为债券市场,公司债以及金融债的违约风险要大于地方政府债券,因此两者对于地方政府债券市场的溢出较强。我国的股票、基金和保险市场在流动性和资源配置效率上要强于地方政府债券市场,因此这些市场产品价格的波动更能优先捕捉市场信息的变化,在风险传递过程中,股票、基金和保险市场占据了主导地位。地方政府债券市场与其他市场间双向溢出效应的不对称性,在一定程度上反映了地方政府债券市场在风险传递中所处的被动地位,相比于对外溢出,地方政府债券市场更多是作为风险溢出的被动接受者。因此,在风险传递防范过程中,不必过于焦虑地方政府债券市场的对外溢出,应更加关注其他市场对地方政府债券的风险传递。

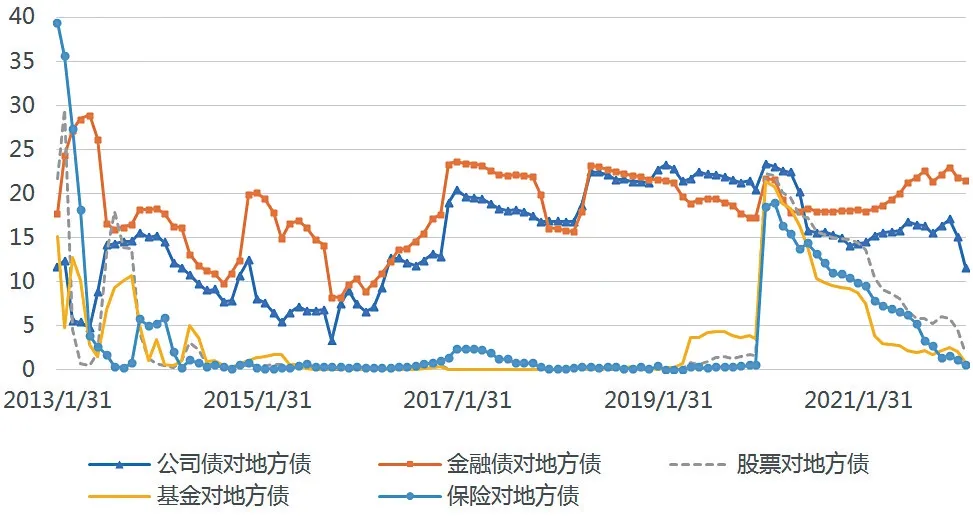

为充分准确地捕捉样本区间内地方政府债券市场与其他市场之间双向风险溢出的动态变化,本文提取模型中的动态风险溢出指数,将各市场间的时变溢出特征绘制于图3和图4。

图3 地方政府债券市场对其他市场的动态溢出指数

图4 其他市场对地方政府债券市场的动态溢出指数

观察图3可知,相较于浮动收益市场,地方政府债券市场对公司债和金融债的风险溢出要更加明显,且具有较大的波动性。因此,地方政府债券对两债券市场的风险溢出受市场信息的冲击更加显著。对于股票、基金和保险市场来说,在样本区间前期地方政府债券市场对其风险溢出是较弱的,基本低于4%,但2020年新冠肺炎疫情的暴发和国内外局势的动荡,给金融市场带来了巨大的波动影响,导致地方政府债券市场对资本市场的风险溢出急剧增加,甚至高达20%。

观察图4可知,股票、基金以及保险市场对地方政府债券市场的风险溢出效应在样本区间前期是相对较大的,但在2014年后到新冠肺炎疫情暴发之前,三种市场对地方政府债券市场的溢出效应一直保持着较低的平稳状态,这在一定程度上体现了地方政府债券市场的长期资金避险功能。同样,金融债与公司债对地方政府债券市场风险的溢出仍然远远高于三种浮动收益市场。

结合图3与图4分析可知,新冠肺炎疫情暴发以来,由于我国采取积极的防控措施以及合理的稳经济政策,社会发展趋于稳定,经济平稳复苏,地方政府债券市场对外溢出及其受到的溢出均存在明显的下降趋势,但这种趋势在金融债市场与地方政府债券市场之间并不十分显著,甚至两者之间的风险溢出效应仍在不断增强。因此,我国现阶段以及未来应重点关注金融债市场与地方政府债券市场之间的关系,积极推动地方政府债券市场投资主体的多元化,有效分散金融债以及地方政府债券市场之间的风险传递。

(六)财政和货币政策对风险溢出的影响研究

一般来说,市场风险溢出主要受两方面因素影响。一是财政货币政策。同为我国金融系统的子市场,地方政府债券市场与其他市场受到相同的宏观政策基本面因素的影响,当宏观因素发生变化时,可能会导致所有市场发生波动。同时,市场的波动也可能会反过来影响宏观基本面,进而造成其他市场的协同共振效应。二是市场风险传染。即使在宏观信息不发生变化的前提下,某一市场的波动也可能会造成信息的累积,通过交易者的投资行为等传导至其他市场,造成市场间的风险溢出。因此,本文对双向动态溢出指数建立计量模型,探究地方政府债券市场与其他市场之间风险溢出效应的影响因素。

在宏观因素指标选取方面,本文从金融深化水平、财政赤字水平、利率水平以及经济发展水平四个角度进行衡量。其中,选用广义货币发行量M2 与GDP 之比来表示金融深化水平。该比值越大,表明经济货币化程度越高。采用财政赤字额与GDP 之比即财政赤字率衡量财政赤字水平。选择三年期贷款利率与通货膨胀率之差表示金融市场的实际利率水平。其中,通货膨胀率由消费者物价指数的同比增长率来表示。我国的经济发展水平则选择固定资产投资额与GDP之比来衡量。

针对市场风险传染,本文采用各市场的风险溢价来衡量该市场的风险大小。在金融市场上,一般认为国债是无风险资产,因此选用三年期国债利率代替市场的无风险利率,以各市场的对数收益率减去三年期无风险国债利率来衡量该市场的风险溢价。

考虑到宏观数据的可得性,本文以月度数据为基础对地方政府债券市场与其他市场间风险溢出的影响因素进行探究,上述数据均来源于Wind 数据库。同时,本文对广义货币发行量M2、财政赤字额以及固定资产投资额进行处理时,采用的月度GDP数据为EViews 软件采用二次插值法由季度GDP 数据转化而来。对各市场间月度平均风险溢出指数、各宏观经济指标以及各市场风险溢价数据进行ADF 检验后,上述所有金融序列都具有平稳性,满足计量模型建立条件。由于篇幅原因,结果不进行展示。因此,本文以地方政府债券市场与其余五个市场之间的月度平均溢出指数作为被解释变量,以金融深化水平、财政赤字水平、实际利率水平、经济发展水平四个宏观因素以及各市场风险溢价这一市场因素作为解释变量,建立回归模型,对地方政府债券市场与其他市场的风险溢出效应影响因素进行探究。结果如表5所示。

表5 地方政府债券市场与其他市场双向风险溢出效应影响因素计量结果

从金融深化水平来看,地方政府债券市场对其他市场的风险溢出受其影响较大,且这种影响是正向的,即金融深化程度越高,地方政府债券市场对其他市场的风险溢出越大。但金融深化水平对地方政府债券市场受到其他市场的风险溢出几乎没有什么影响。地方政府债券凭借其相对稳定性吸引了大量较为成熟的低风险投资者,对比而言,其他市场参与者存在一定的投机心理,对于相对成熟的地方政府债券投资者来说,其他市场的波动对其行为选择的影响并不会随着金融深化程度的扩大而显著增强,因此金融深化对地方政府债券市场受到其他市场的溢出影响较小。

从财政赤字水平来看,其对地方政府债券市场与其他市场之间的双向风险溢出均具有显著负影响,即财政赤字率越高,地方政府债券市场与其他市场间的风险溢出反而越小。地方政府的财政缺口,虽然会在一定程度上增加政府的偿债压力,但是财政支出在调整经济结构、促进就业、扩大内需、维持经济长久发展方面发挥着重要作用,进而增强金融市场的稳定性。根据地方政府债券市场与其他市场间的动态溢出指数可知,在疫情将市场间的风险溢出推向一个高点后,积极的财政政策以及适度的赤字率有效降低了市场间的风险溢出效应,进一步佐证了这个结论。

从实际利率水平来看,总体而言,实际利率水平的提高会增强浮动收益市场与地方政府债券市场的风险溢出,但是对于公司债与地方政府债券的风险溢出而言,实际利率水平的提高反而会降低两者之间的风险溢出效应。实际贷款利率的提高会导致市场融资成本的扩大,从而促进各市场间的风险溢出,但对于公司债市场而言,利率上升可能使得债券利差减小,风险溢价下降,这在一定程度上抑制了地方政府债券市场与公司债之间的风险溢出效应。

从经济发展水平来看,固定资产投资对地方政府债券市场与其他市场之间的风险溢出效应均具有较强的解释力,且回归系数为负,说明固定资产投资额占GDP 之比越高,经济发展水平越好,地方政府债券市场与其他市场间的风险溢出越小。固定资产投资能够扩大社会总需求,促进经济增长,政府偿债能力提高,因此风险溢出会显著降低,系统性危机发生的可能性较小。反过来,企业业绩良好,其他子市场对地方政府债券市场的风险溢出也会变小。

对于地方政府债券市场对外溢出而言,除去公司债市场,地方政府债券风险溢价均会显著增强地方政府债券市场对其他市场的风险溢出,同时这种促进作用在地方政府债券市场与股票市场之间表现得更加明显,影响系数最大。对于地方政府债券市场受到的风险溢出而言,公司债以及金融债市场的内部风险会显著促进其对地方政府债券市场的风险溢出,而股票、基金和保险市场的风险溢价几乎不会影响其对地方政府债券市场的风险溢出。这在一定程度上体现了地方政府债券市场与三种浮动收益市场间的“风险对冲”作用,当股票、基金、保险市场内部出现异常波动时,地方政府债券受其影响较小,因此可以积极发挥“资金避险池”功能。

四、结论及政策建议

本文以地方政府债券市场为主体,基于DCCGARCH 模型研究了其与公司债、金融债、股票、基金、保险市场之间的相关关系,同时采用TVPVAR-DY 模型对地方政府债券市场与其他市场之间的风险溢出效应进行量化,并从财政货币政策与市场风险传染两个角度对地方政府债券市场风险溢出效应的影响因素进行探究,得到如下结论:

第一,从市场关联性角度来看,地方政府债券市场对公司债、金融债两固定收益市场相关性较强,且呈正相关,表现为“联动效应”;对股票、基金、保险市场的相关性较小,同时在方向上具有不确定性,近年来多呈负相关,表现为“跷跷板效应”。

第二,从地方政府债券市场风险溢出效应角度来看,地方政府债券市场对股票、基金和保险市场的风险溢出要显著低于其对金融债、公司债的风险溢出,表现了地方政府债券市场与三种市场间的“资金避险池”功能。地方政府债券市场与其他市场间存在着强不对称的风险溢出效应,其他市场对地方政府债券市场的风险溢出要显著强于地方政府债券市场对其他市场的风险溢出,体现了地方政府债券在市场风险溢出中所处的被动地位。

第三,从风险溢出的宏观机理角度来看,财政政策方面,财政赤字额以及固定资产投资对地方政府债券市场的风险溢出均具有较强的解释力,且呈负相关性,即适度的财政赤字会促进经济发展,进而降低地方政府债券市场的风险溢出。金融深化程度上升会促进地方政府债券风险的对外溢出,但其对地方政府债券市场受到的风险溢出影响较小。实际利率水平的提高会促进地方政府债券市场与股票、基金、保险市场间的风险溢出,而对地方政府债券市场与公司债的溢出具有抑制作用。风险溢价方面,地方政府债券溢价会在一定程度上促进地方政府债券风险的对外溢出,而仅有公司债和金融债的溢价会增强其对地方政府债券市场的风险溢出。

基于上述研究结果,本文提出如下建议:

第一,考虑地方政府债券市场与股票、基金以及保险市场的“跷跷板效应”,明确地方政府债券市场的风险对冲功能,同时丰富地方政府债券品种,引入地方债指数期货、期权等创新性金融对冲产品,充分发挥地方政府债券的“资金避险池”功能。

第二,由于地方政府债券市场与金融债、企业债市场之间具有较高的风险溢出效应,因此要健全地方政府债券市场,实现投资主体多元化,引入非金融机构或个人投资者,以分散地方政府债券风险在金融部门和企业部门的积累。

第三,地方政府债券溢价会显著影响其对外风险溢出效应,因此应加强地方政府债券市场的风险防范,完善地方政府债券定价机制和风险管理体系,增强地方政府债券市场的流动性,加强对地方债务的信用评级。

第四,由于财政赤字率的提高会抑制地方政府债券市场的风险溢出,因此要合理发挥适度财政赤字的积极效果,稳定社会经济,促进金融发展,有效降低市场风险溢出,避免系统性金融风险的发生。

第五,由于金融深化程度上升会促进地方政府债券风险向其他金融市场的溢出,应该控制货币量的过快增长,保持宏观杠杆率稳定,促进财政政策和货币政策的配合,进行适度的财政赤字货币化,避免发生剧烈的通货膨胀。

综上,市场监管者应关注宏观因素变化,及时对市场间的风险联动进行预警,促进金融市场的健康发展。另外,由于地方政府债券市场在风险溢出中处于被动地位,因此现阶段对于地方政府债券风险不必过于担忧,应积极发挥市场定价机制,有效合理地控制其他金融市场风险向政府债券的传导。■