市场冲击、宏观调控与国有企业逆周期调节效应*

2022-08-22杨红丽黄建忠

杨红丽 黄建忠

引 言

2021年中央经济工作会议首次提出,中国经济发展面临需求收缩、供给冲击、预期转弱三重压力。2022年以来,疫情反弹、俄乌冲突、全球经济滞胀加重,进一步压低了中国经济增长预期。为了贯彻落实稳中求进总基调,稳住宏观经济大盘,亟须通过宏观调控政策来应对“三重压力”。对于宏观调控政策的干预效果,学术界一直存在争议。有的研究认为,宏观调控是中国经济在历次危机后没有出现欧美国家那样的大衰退的重要原因。(1)郭婧、马光荣:《宏观经济稳定与国有经济投资:作用机理与实证检验》,《管理世界》2019年第9期。有的研究认为,政府政策对市场机制造成了扭曲,迟滞了经济的自我恢复。(2)He Z., Kondor P., “Inefficient Investment Waves”, Econometrica, 84(2), 2016, pp.735-780.本文认为客观评估中国宏观调控政策的效果需要对宏观政策的长、短期效应进行综合诊断,同时,需要对不同所有制企业的反应机理展开深入分析。

按照国际经济周期理论,私有企业具有亲周期性或顺周期性,为了抵御市场的不确定性风险往往会降低杠杆,减少或推迟投资,从而导致经济进一步衰退。(3)Bloom N., “The Impact of Uncertainty Shocks”, Econometrica, 77(3), 2009, pp.623-685.与私有企业不同,国有企业具有亲政策性,体现的是国家政策意图。(4)Nurgozhayeva R., “State Ownership in Terms of Transition: Curse or Blessing”, Cornell International Law Journal, 50(1), 2017, pp.47-76.在刺激政策的作用下,国有企业会采取逆周期行为,增加信贷和投资,以阻止经济的下滑。可见,中国经济在受到危机冲击后往往表现出更强的稳定性,与中国特有的所有制经济结构有关,国有企业逆周期调节起到了熨平短期经济波动的作用,是宏观调控的重要载体。

需要注意的是,宏观调控政策也会给中长期经济发展带来杠杆率过高和产能过剩等负面影响。2014年中国非金融部门的整体杠杆率居高不下,催生了大量“僵尸企业”,部分行业出现了严重的产能过剩,引起了政策层和学术界的广泛关注,大量研究认为政府行为、信贷歧视是“僵尸企业”和产能过剩出现的重要原因。(5)刘莉亚等:《僵尸企业与货币政策降杠杆》,《经济研究》2019年第9期;周密、刘秉镰:《供给侧结构性改革为什么是必由之路?——中国式产能过剩的经济学解释》,《经济研究》2017年第2期。本文认为“僵尸企业”和产能过剩的成因并不仅仅是信贷歧视和政府干预。2008年金融危机后,宽松的货币政策使融资成本大大降低,可是非国有企业并没有增加投资和信贷,只有国有企业采取逆周期行为,增加了投资和信贷,可见,“僵尸企业”和产能过剩是刺激政策和国有企业“亲政策性”叠加效应的产物。

综上,本文将宏观经济政策有效性和中国特有的所有制经济结构联系起来,利用不同所有制企业对政策冲击的行为反应来解释宏观调控的短期和中长期效应,以期为增强宏观调控政策跨期调节效果、实现宏观经济平稳增长提供理论证据和经验借鉴。

市场冲击、宏观调控与企业行为:政策背景和理论机制

(一)政策背景

近年来,外部冲击和突发事件频繁发生,给宏观经济稳定带来了巨大挑战。为了有效发挥宏观调控政策稳定经济的作用,同时避免产生超出预期的不利影响,有必要对宏观调控政策的效果做全面的分析和诊断。本文以2008年金融危机为准自然实验对宏观调控政策的微观机理和长短期效应进行实证检验。以2008年金融危机为研究背景的原因主要有两点:一是可获得的中国工业企业数据库的时间跨度为1998—2013年;二是此次金融危机对中国经济增长产生了巨大冲击,为分析宏观调控政策的微观机制提供了机会。

2008年金融危机后,中国的出口额从2008年9月的1370亿美元下降到2009年2月的650亿美元;GDP增长率从2008年第三季度的9.5%降低到2009年第一季度的6.4%。为了防止经济增速进一步下降,我国出台了一系列宏观调控政策。2008年11月,中央出台了“四万亿刺激计划”,主要投向基础设施和民生工程。为了推动刺激计划的实施,2009年3月,银监会发文鼓励地方政府激励银行等金融机构确保中央政府投资项目的资金需求。2009年8月,财政部也发文放松了对地方政府投资项目融资方式的监管。2009年初,中央通过了调整振兴产业规划,涉及钢铁、汽车、船舶、石化、纺织、轻工、有色金属、装备制造、电子信息和物流共十个产业,也称为“十大产业振兴规划”,是保增长、扩内需、调结构的重要措施。

可见,2008年之后,企业实际上面临着市场和政策的双重冲击,这两者都会对企业的微观决策产生重要影响。

(二)市场冲击、宏观调控影响企业投资和负债的理论机制

从理论上来说,外生的市场冲击使得流动性风险和违约风险急剧上升,企业普遍对市场缺乏信心,私人企业往往会减少投资和生产,通过自我修正抵御市场冲击带来的风险。同时,为了防范市场不确定性带来的违约风险,企业往往会降低债务杠杆,以化解需求下降可能带来的债务风险。可见,按照国际经济周期理论,非国有企业会减少投资和负债率,通过顺周期行为来抵御市场不确定性带来的风险。

假说1:企业受市场冲击的影响,会下调投资和负债率。

政府实施宏观调控的目的是刺激企业逆经济周期行事,通过增加投资和信贷来防止经济进一步衰退。宽松的货币政策会降低企业的融资成本,刺激企业增加信贷,而积极的财政政策会使总需求增加,弥补外贸需求下降的冲击,从而拉动企业增加投资和产出。但是,当处于严重金融危机时,企业普遍对市场缺乏信心,很可能陷入“流动性陷阱区”,导致刺激政策对私有企业的作用十分有限。然而,国有企业负有一定的社会责任,体现国家政策意图,能够超越商业利益的约束而采取逆经济周期行事的决策。因此,国有企业在刺激政策的作用下,会增加负债和投资,采取逆周期的行为,短期内起到稳定经济的作用。

假说2:国有企业在刺激政策的作用下,会显著增加投资和负债率。

(三)市场冲击、宏观调控影响企业进入和退出的理论机制

宏观调控政策不仅仅会影响在位企业的信贷和投资决策,还会影响企业的进入和退出决策。所有制偏向的政策可能导致补贴和资金更多流入国有企业,从而使得国有企业具有更高的进入率和更低的退出率,进而起到稳定宏观经济的作用。另外,大量非国有企业退出,可能产生“真空效应”,吸引更多的国有企业进入,甚至出现“民退国进”的现象。所以,在宏观调控政策的作用下,国有企业和非国有企业在进入退出方面可能存在显著差异,国有企业可能挤占非国有企业的资源。

假说3:政策冲击使得国有企业具有更高的进入率和更低的退出率。

(四)宏观调控政策产生中长期负面效应的理论成因

刺激政策的目的是实现短期宏观经济的稳定,但也可能带来一些不符合预期的中长期后果。首先,宏观调控政策刺激企业增加固定资产投资,短期内缓解了经济的下滑,但是,如果有效需求没有实质性增加,企业的过度投资很容易导致后期出现库存积压甚至产能过剩。其次,宽松的货币政策和积极的财政政策使国有企业不断加杠杆,导致企业负债率过高,当政府停止刺激政策之后,一些国有企业的经营绩效开始恶化,加上缺乏有效的退出机制,很可能成为“僵尸企业”。因此,以刺激投资和信贷为主要手段的宏观调控政策是国有企业后期出现产能过剩和“僵尸企业”的深层次原因。

假说4:国有企业逆周期行为会催生产能过剩和“僵尸企业”。

市场冲击、宏观调控对企业的影响效应:基于中国工业企业数据的实证检验

(一)数据来源

本文使用的微观数据主要是2005—2013年中国工业企业数据,其中,2010年的数据存在严重错误和缺失,没有纳入研究样本。另外,在新进企业的界定中,需要使用2004年的工业企业数据。工业企业数据库包含了所有国有企业和规模以上非国有企业样本,为了保证不同所有制企业之间具有可比性,剔除了非规模以上国有企业样本。在工业企业数据库的匹配过程中,校正了企业所属行政代码和行业代码,并对数据进行了清洗,去除重要指标缺失的样本和不符合会计准则的异常样本,删除工业总产值、销售产值、资产总计、负债总计、实收资本、固定资产合计小于等于0的样本,以及资产总计小于流动资产、流动负债大于负债合计、职工人数少于10人的样本。

(二)变量说明

1.被解释变量。(1)企业负债率以企业负债合计与资产总计之比来衡量,并剔除负债合计大于资产总计的样本。(2)固定资产投资等于本年固定资产减上一年固定资产加本年折旧,计算过程中进行了消涨处理。由于投资存在大量负值,不宜取对数,通过除以平均投资额做标准化处理。(3)新进企业率是指每年各个省各个行业中国有企业、非国有企业的新进企业占比。(4)企业退出是一个虚拟变量,企业退出为1,否则为0。

2.解释变量。(1)国有企业为虚拟变量,1为国有企业,0为非国有企业。按照注册资本、登记注册类型、国有控股情况等变量对企业所有制进行细致划分,2009年缺少国有资本、外商资本等注册资本变量,则利用企业登记注册类型、国有控股情况等变量补充完整。(2)“四万亿刺激计划”在各个省区市投入的强度用省区市异常贷款比来表示,等于2009年银行贷款除以地区生产总值再减去其前5年的平均值,异常信贷比越高的省区市受到“四万亿刺激计划”的影响越大。(6)Chen Z., He Z., Liu C., “The Financing of Local Government in China: Stimulus Loan Wanes and Shadow Banking Waxes”, Journal of Financial Economics, 137(1), 2020, pp.42-71.(3)“十大产业振兴规划”为虚拟变量,企业属于十大产业取1,否则取0。

3.其他核心变量。(1)“僵尸企业”的测算。首先,基于企业债务和利息支出信息识别企业是否存在利息减免、利率折扣、贷款展期等多种形式的信贷补贴;然后,通过企业利润水平等信息进行修正;最后,将收益低迷而获得持续信贷支持的企业认定为“僵尸企业”。(7)谭语嫣等:《僵尸企业的投资挤出效应:基于中国工业企业的证据》,《经济研究》2017年第5期。(2)产能过剩指标为虚拟变量,根据2016年国家统计局公布的分行业工业产能利用率,将产能利用率低于70%的行业定义为产能过剩行业。

4.控制变量。利用2007年《中国投入产出表》测算出各个细分行业的上游度,上游度数值越大表示该行业越靠近产业链上游。(8)Antràs P., Chor D., Fally T., Russell H., “Measuring the Upstreamness of Production and Trade Flows”, American Economic Review, 102(3), 2012, pp.412-16.其他控制变量包括出口交货值对数、销售利润率、以资产对数衡量的企业规模、以固定资产净值加存货再比上资产总计衡量的有形资产比、市场集中度(CR8),以及省份、行业、所有制层面的行业集中度、平均劳动生产率、平均固定资产、平均企业规模和平均企业存续年限。

(三)计量模型设定与识别策略

1.检验市场冲击、宏观调控对企业投资和负债的影响

私有企业对政策不敏感,受到市场冲击后往往采取顺周期行为,而国有企业具有亲政策性,会增加信贷和投资,采取逆周期行为。为了验证以上假说,分别从固定资产投资和负债率两个方面进行回归,模型设定如下:

Yit=β0+∑γtStateownedit×Yeart+∑δtUpstreamj×Yeart+τXit+αi+αt+εit

(1)

其中,Yit是企业固定资产投资或者企业负债率。模型(1)中国有企业×年份的交互项(Stateownedit×Yeart)是核心解释变量,检验国有企业投资和负债的动态效应,如果t年的交互项系数显著为正,则表示t年国有企业相比非国有企业增加了投资(负债)。模型(1)中行业上游度×年份的交互项(Upstreamj×Yeart)刻画了市场冲击对企业投资和负债的动态影响。Xit是各种控制变量,包括企业销售额、出口、销售利润率、企业规模以及有形资产比等,αi和αt分别为企业固定效应和年份固定效应。

2.“四万亿刺激计划”和“十大产业振兴规划”政策效应的分离与检验

企业所处省区市或者行业不同,受到宏观调控政策的影响亦不同。模型(2)检验政策强度对国有企业投资和负债的影响:

Yit=β0+∑θtStateownedit×Yeart×Stimulusp+∑γtStateownedit×Yeart×Promotionj+I+∑δtUpstreamj×Yeart+σZit+τXit+αi+αt+εit

(2)

其中,Stimulusp是p省2009年的异常信贷比,衡量了“四万亿刺激计划”在不同省区市的投入强度。Promotionj是企业所在行业是否被纳入“十大产业振兴规划”。两个三交互项衡量了不同宏观经济政策对国有企业投资和负债的影响。回归控制了Stateownedit、Yeart、Stimulusp和Promotionj的两两交互项和一次项,用I来表示。

3.检验市场冲击、宏观调控对企业进入和退出的影响

市场冲击和宏观调控不仅仅影响在位企业的投资和负债等决策,还会影响企业的进入和退出决策。为了检验外生冲击下,国有企业是否具有更高的进入率和更低的退出率,按照模型(3)和模型(4)分别回归。

Enterjpst=β0+∑θtStateownedjpst×Yeart+τXjpst+αjps+αt+εjpst

(3)

Exitit=β0+∑θtStateownedit×Yeart+τXit+αi+αt+εit

(4)

其中,模型(3)中的Enterjpst是p省j行业不同所有制企业的新进企业率;Stateownedjpst是虚拟变量,1表示国有部门,0表示非国有部门;Xjpst为控制变量,包括省份、行业、所有制层面的平均固定资产、劳动生产率、企业规模、企业存续年限和市场集中度,控制了省份×行业×所有制的固定效应以及年份的固定效应。模型(4)使用Probit和Logit模型分别进行回归,Exitit是企业退出的虚拟变量,企业退出取1,否则取0;Xit是企业规模、负债率、利润率和劳动生产率等控制变量,同时也控制了企业固定效应和年份固定效应。

为了检验是否如人们所担忧的那样,宏观调控政策使得国有企业大量进入非国有企业退出的领域,本文使用模型(5)加以检验。

(5)

4.检验国有企业逆周期行为导致后期出现“僵尸企业”和产能过剩

首先,使用模型(6)来识别国有企业在刺激政策作用下,逆周期增加投资和负债是导致其成为“僵尸企业”的重要原因。

(6)

其次,使用模型(7)检验产能过剩也是国有企业逆周期行为产生的后果。

Yit=β0+∑θtOvercapacityj×Yeart+∑δtUpstreamj×Yeart+τXit+αi+αt+εit

(7)

其中,Overcapacityj表示企业所在的行业在2015年是否存在严重的产能过剩。如果实证结果发现,产能过剩行业中的企业在2008—2009年进行了更多的投资和负债,则可以说明,国有企业逆周期增加投资和负债导致后来出现产能过剩。

(四)实证结果分析

1.市场冲击、宏观调控影响企业投资和负债的基准回归分析

表1为模型(1)的回归结果,第1—2列分别检验了在市场和政策的冲击下,国有企业相对于非国有企业而言,在投资和负债方面的动态反应。

表1 市场和政策冲击下企业投资和负债率的基本回归

表1第1列是企业固定资产投资对冲击的反应,将国有企业×年份交互项的系数和置信区间做成图1,结果显示,金融危机爆发后,国有企业在2008年和2009年大幅增加了固定资产投资,具有明显的逆周期性,短期内起到了稳定经济的作用。2012年中央开始推行供给侧结构性改革,提出“去产能、去库存、去杠杆、降成本、补短板”的政策方向,从图1中可以看到,2012年之后国有企业的固定资产投资开始有所下降。可见,国有企业的投资行为和国家宏观经济政策的目标高度一致,是宏观经济调控的重要载体。

图1 国有企业投资变动 图2 国有企业负债率变动

表1第2列是企业负债行为对冲击的反应,将国有企业×年份交互项系数和置信区间画成图2,可以看到2007年受市场影响,国有企业的杠杆率有细微的下调,但是2008年之后,在宽松的货币政策和积极的财政政策的作用下,国有企业的负债率大幅度上升,具有明显的亲政策性。由于危机后非金融部门的整体杠杆率持续升高,2012年《政府工作报告》提出,为了遏制物价过快上涨,国家开始实施稳健的货币政策,但是国家重大在建、续建项目的资金仍然可以得到保证。从图2中可以看到,尽管2012年以后货币政策有所收紧,但是国有企业的负债却居高不下,可能已经出现大量依靠银行信贷维系经营的“僵尸企业”。

表1第1列和第2列中上游度×年份的交互项衡量了企业对市场冲击的反应,结果显示,为了应对市场的不确定性,企业普遍采取了“减少投资”和“降杠杆”的行为策略,表现出一定的顺周期性。其他控制变量的回归结果表明,在样本期内销售额高的企业具有更高的投资和更低的负债率;企业出口对投资的影响不显著,但是出口企业受到金融危机的冲击更大,所以具有更高的负债率;利润率对投资的影响不显著,但是,利润率高的企业获取自有资金的能力更强,对外部融资的需求更低,因而负债率更低;企业规模的系数显著为正,说明大企业破产可能性更低,融资能力更强,因而负债率更高且投资额更大;有形资产比的系数显著为负,说明在本文的样本中,无形资产和声誉对企业获取信贷有更大的影响。

2.不同调控政策影响企业投资和负债的回归分析

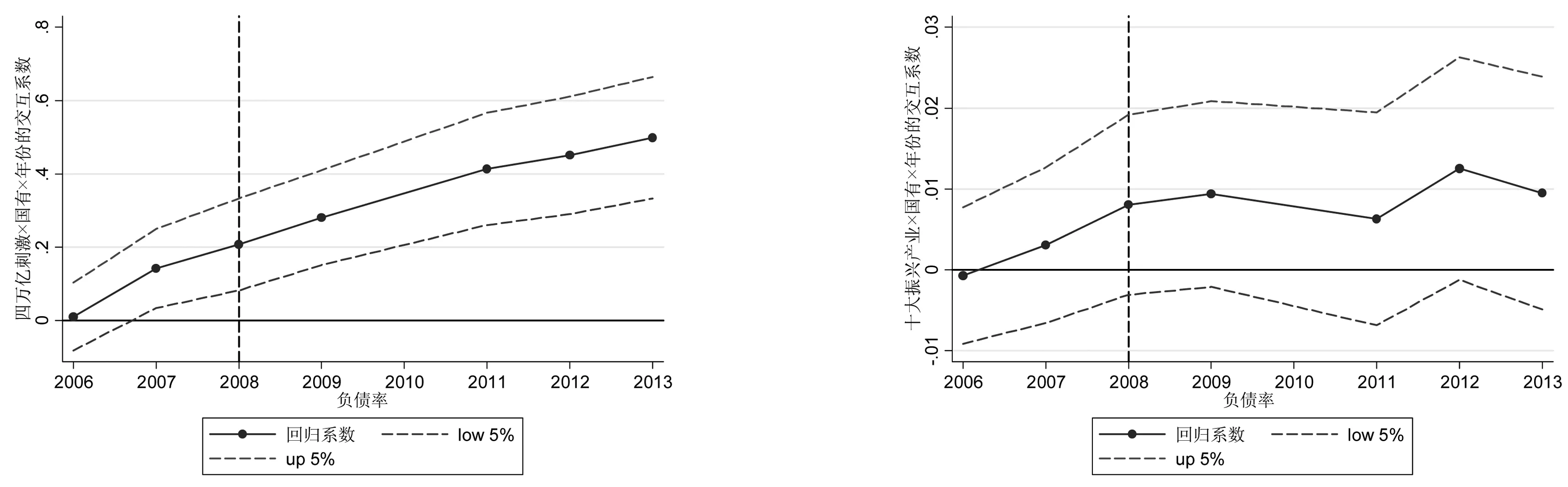

按照模型(2),使用“四万亿刺激计划”和“十大产业振兴规划”检验政策冲击强度对国有企业投资和信贷的影响。为了便于分析和节省篇幅,不报告回归表格,将回归结果中国有企业×四万亿刺激×年份的三交互项系数和置信区间,以及国有企业×十大振兴产业×年份的三交互项系数和置信区间分别画成图3、图4、图5、图6。其中,图3和图5分别是“四万亿刺激计划”作用下国有企业的投资和负债反应,图4和图6分别是“十大产业振兴规划”作用下国有企业的投资和负债反应。结果显示,“四万亿刺激计划”对国有企业2009年的投资有显著正向影响,而“十大产业振兴规划”对国有企业投资的影响不显著。另外,“四万亿刺激计划”对国有企业的负债率有显著正向影响,而“十大产业振兴规划”对国有企业负债率的影响较小,仅在2012年具有显著性。这也表明,需求侧的“四万亿刺激计划”通过市场需求的增加有效拉动了国有企业的投资和信贷,而供给侧的产业扶持政策对投资和信贷的刺激作用较小。

图3 “四万亿刺激计划”和国有企业投资 图4 “十大产业振兴规划”和国有企业投资

图5 “四万亿刺激计划”和国有企业负债率 图6 “十大产业振兴规划”和国有企业负债率

3.市场冲击、宏观调控影响企业进入和退出的回归分析

基于2005—2012年省、行业、所有制层面的面板数据,按照模型(3)进行回归,检验市场和政策冲击下,国有企业与非国有企业在新进企业率方面的差异。将国有企业×年份的交互项和置信区间画成图7,结果显示,2008年之后,国有企业具有更高的新进企业率。然后,基于2005—2012年工业企业非平衡面板数据,按照模型(4)使用Probit模型检验国有企业与非国有企业在企业退出方面的差异。(9)使用Logit模型做稳健性检验时,回归结果一致。将国有企业×年份的交互项系数和置信区间画成图8,结果显示,在危机爆发后,国有企业的退出率显著低于非国有企业。可见,危机爆发后,国有企业确实有更高的进入率和更低的退出率,起到了稳定就业和宏观经济的作用。控制变量的回归结果表明,新企业主要进入较为年轻的新兴行业,以及市场集中度高、竞争不太激烈的行业,而退出的企业往往是规模更小、负债率更高、利润率更低、劳动生产率更低的企业。

图7 国有企业新进企业率 图8 国有企业退出率

为了验证国有企业是否会因为真空效应而出现“民退国进”的现象,按照模型(5)进行回归。表2第1列的全样本回归结果显示,上一期非国有企业退出比和上一期国有企业退出比的系数都显著为正,说明企业退出确实具有一定的真空效应,会吸引新企业进入。第2列的结果显示,非国有企业更多地进入非国有企业退出的领域,很少进入国有企业退出的领域,表明国有垄断性壁垒依然存在,非国有企业很难进入国有垄断行业。第3列的结果显示,国有企业更多地进入国有企业退出的领域,并没有大量进入非国有企业退出的领域,说明“民退国进”现象并不突出,不用过分担心刺激政策会使国有企业挤占非国有企业的资源和空间。第1列中控制变量的回归结果表明,从整体上来看,新进企业较多的行业具有更低的固定资产、更高的劳动生产率、更短的存续年限,企业平均规模并没有显著影响。第2列和第3列中控制变量的回归结果表明,国有企业对市场集中度并不关心,而非国有企业偏向于进入市场集中度较高、竞争较不激烈的行业。

表2 市场和政策冲击下企业进入退出的真空效应

4.企业逆周期行为催生“僵尸企业”和产能过剩的回归分析

按照模型(6)进行回归,验证2011—2013年成为僵尸的企业在2008—2009年是否逆周期性地增加了投资和负债。将“僵尸企业”×年份的交互项系数和置信区间画成图9和图10,结果显示,2011—2013年出现的“僵尸企业”在2008年金融危机后显著增加了投资和负债。前面已经证实国有企业会逆周期增加投资和负债,因此,可以认为在宏观调控政策作用下,国有企业因亲政策性而增加投资和负债是后期出现“僵尸企业”的重要原因。

图9 “僵尸企业”的投资 图10 “僵尸企业”的负债率

类似的,使用模型(7)检验2015年后产能严重过剩行业中的企业是否在2008年金融危机后增加了投资和负债。图11和图12由产能过剩行业×年份的交互项系数和置信区间画成,分别表示产能过剩行业中的企业相对于非产能过剩行业中的企业,在不同年份的投资和负债反应。结果显示,严重产能过剩行业中的企业在2008年金融危机后显著增加了投资和负债。由于投资和负债行为被设定在严重产能过剩出现之前,因此,这说明国有企业逆周期增加投资和负债导致中长期出现了严重的产能过剩。这也提醒我们,在以“促投资、保增长”为政策目标的宏观调控下,如果企业投资增加而消费没有实质性的增长,那么国有企业的逆周期行为很可能导致后期出现“僵尸企业”和产能过剩等负面效应。

图11 产能过剩和企业投资 图12 产能过剩和企业负债率

5.拓展性分析

为了回答为什么国有企业在宏观调控政策的作用下增加投资和信贷会造成杠杆率过高和产能过剩的问题,本文对国有企业增加投资和信贷的异质性展开进一步分析,通过检验企业规模、盈利能力、隶属关系对国有企业投资和负债行为的影响,寻找宏观调控政策产生中长期负面影响的深层次原因。回归结果表明:(10)因篇幅所限,没有报告回归结果的表格。(1)大型国有企业在受到冲击后进行了更多的投资,且2012年之后的负债率也更高。(2)国有企业的盈利能力并不会影响其投资和负债率,表明国有企业在政策冲击下增加投资和信贷并没有经济基本面的支持,为后期“僵尸企业”的出现埋下了隐患。(3)危机后,无论是地方国有企业还是中央直属国有企业,其投资都显著高于非国有企业,同时,其负债率都出现了明显上升。

可见,在市场冲击和宏观调控政策的共同作用下,无论是地方国有企业还是中央直属国有企业都普遍采取了逆经济周期的行动,通过加杠杆、加投资在短期内起到了稳定经济的作用。但是,盈利能力较差的国有企业也增加投资,缺乏经济基本面的支撑,最终出现绩效下滑,加上缺乏退出机制,最终成为依靠信贷维持经营的“僵尸企业”。另外,信贷和投资的增加主要集中在大型国有企业中,这有利也有弊。大企业有利于创新并促进经济增长,但是,大企业也更加墨守成规,容易产生寻租行为,阻碍经济发展。此外,中央直属国有企业相对地方国有企业而言,投资更多、负债率却更低,因此,政府应继续实施“抓大放小”战略,这既可以保持国有部门调节经济的主要功能,又可以推进国有企业的市场化改革。

结论与政策建议

本文基于中国工业企业数据,检验市场冲击和宏观调控下不同所有制企业的投资和负债行为反应,结果显示:(1)国有企业在市场和政策的双重冲击下,会逆周期增加信贷和投资,短期内起到了稳定宏观经济的作用,而且“四万亿刺激计划”比“十大产业振兴规划”的政策效果更为显著。(2)危机后,国有企业具有更高的进入率和更低的退出率,在一定程度上起到了稳定就业和经济增长的作用,而且新进国有企业并没有大量进入非国有企业退出的领域。(3)国有企业在刺激政策的作用下逆周期增加投资和信贷会导致中长期出现杠杆过高和产能过剩等问题。

根据以上研究结论,提出如下政策建议:

第一,积极利用经济稳定政策应对“三重压力”。在国内和国际环境复杂多变的新形势下,中国经济增长下行压力不断加大,亟须实施有效的宏观调控,稳住宏观经济大盘,扭转增长预期,防止经济衰退。鉴于需求拉动对企业投资和产能的刺激作用远比产业扶持政策更大,建议政府加大消费和投资等需求刺激政策的力度。消费和投资政策的组合既可以更大幅度地提振内需,又可以避免仅投资增长而消费没有增长所带来的产能过剩问题。

第二,充分发挥国有企业稳定经济的作用。国有企业具有亲政策性,可以克服商业利益的束缚,是宏观调控政策实施的重要载体。各级政府可以加大对医疗、教育等民生工程的投入,加快对重点基础设施的建设和改造,推进“卡脖子”工程等攻关项目的建设,通过政府项目拉动国有企业投资。同时,应尊重国有企业的市场主体地位,不干预企业具体的经营决策,避免政府过度干预给国有企业发展带来不利影响。

第三,通过跨周期调节实现经济平稳增长。在国有企业逆周期调节的作用下,中国经济往往在危机后表现出更强的稳定性,这也使得宏观调控所带来的长期不利影响很容易被忽视。为了趋利避害,实现宏观经济的平稳增长,政府需要制定兼顾短期内稳定经济和长期内保障市场效率的跨周期调节政策。在宏观经济稳定之后,充分发挥市场机制调配资源的决定性作用,提高企业长期效益,防止出现短期稳定而长期波动加剧的结果。

第四,制定无所有制偏向的政策,并削弱信贷歧视和信贷配给。无所有制偏向的信贷支持,从长期来看有利于资金的合理配置,危机时期,私有部门往往顺周期行事,政策对私有部门的刺激作用十分有限,信贷资金会更多流入国有部门,满足国有部门稳定经济的资金需求。待到经济复苏时,私有部门自然会增加资金需求,如果能够保障资金的自由流动,那么资金就会更多流入私有部门,从而达到新的均衡,实现资源的动态优化配置。