“偿二代”下寿险公司内含价值变化分析

2022-08-11姜加强东莞城市学院

姜加强 东莞城市学院

保险公司作为国家重要的金融机构,其功能主要是协助被保险人管理风险、促进社会经济稳定发展,在国民经济健康发展中发挥着举足轻重的作用。“偿付能力”作为保险监管的重要内容,是防止保险公司在遭遇不利事件或情形的冲击时,丧失持续经营能力或失去偿付债务的能力,以及保证保险公司达到的自有资本要求。欧盟从2001 年就开始建设“偿付能力Ⅱ”(简称欧盟“偿二代”)。中国原保监会2015年2 月公布了保险公司偿付能力监管规则17 项标准,并且决定自2016年1月起正式实施中国风险导向的偿付能力监管体系(以下简称“偿二代”)。与“偿二代”配套的《精算实践标准:人身保险内含价值评估标准》(中精协会2016年36号文)于2016年11月也正式实施,此前的“偿付能力I”(简称“偿一代”)下《人身保险公司全面风险管理实施指引》宣布废止。

2021 年12 月30 日,中国银保监会正式发布《保险公司偿付能力监管规则(Ⅱ)》(简称“偿二代”二期)。这个新的监管规则对于评估内含价值的影响本文不涉及。

一、“偿一代”下内含价值评估

寿险公司的评估价值在公司业务战略、辅助监管上起到很大作用。内含价值是寿险公司评估价值的最核心、最主要的组成部分。

评估价值=内含价值+一年新业务价值×新业务倍数

在“偿一代”监管下,内含价值指调整后资产净值,加上本公司就维持此业务运作所要求持有的法定最低偿付能力额度的成本作出调整后的有效人寿保险业务的价值。

内含价值=调整后资产净值+有效业务价值(扣除成本后)

二、“偿二代”下内含价值评估

(一)“偿二代”监管要点

定量监管要求、定性监管要求和市场约束机制是“偿二代”的三支柱,同时强调了风险导向、行业实际和国际可比三个特征。原保监会监管规则17项标准构建了标准化的风险管理和计量要求。

第一支柱是定量监管要求,主要防范能够用资本量化的保险风险、市场风险、信用风险三大类可量化风险。

第二支柱是定性监管要求,其核心方法是风险综合评级,综合对可量化风险的定量评价和对难以量化风险的定性评价,对保险公司总体的偿付能力风险水平进行全面评价。

第三支柱是市场约束机制,主要通过公开信息披露和提高透明度的手段来发挥市场监督约束作用。

通过强制性公开披露制度、监管信息披露制度和风险评级,促使偿付能力发挥更大的市场作用。

“偿二代”与“偿一代”相比存在较大差异,监管规则调整了相关计算准则,增加了实际资本的重新定义和分级,对最低资本中的承保风险、市场风险和信用风险,采用超额累进机制细化不同规模下的风险因子,引入多重标准衡量保险风险、经营风险,从而更客观反映风险水平,更好地反映了公司业务、投资及经营管理等多方面的风险情况,与公司规模不再直接挂钩。

(二)“偿二代”下内含价值评估

从形式上看,“偿二代”下内含价值评估公式与“偿一代”一样,但是,内含价值评估的计算需要涉及大量未来经验的精算假设;未来经验精算假设不同,相关差异可能较大。而精算假设是在特定的监管规则下设立的,因此“偿二代”下对于内含价值评估带来较多与“偿一代”的差异。

▶图1 寿险公司评估价值构成

基于数据的可获得性(每个保险公司实行“偿二代”的时间不一样)、可靠性和结论的说服力,笔者选取了上市公司新华人寿2015 年财报数据和平安人寿2015年、2016年财报数据,可以直观地看出不同偿付能力监管规则下内含价值的变化,如表1、表2和表3所示。

从表1、表2 和表3 列示数值结果可以看出,“偿二代”标准对比“偿一代”标准,内含价值变化比率并不显著,但是都稍微有所增长。同时,各个表也表明,调整后净资产在“偿二代”下增长比率较大,特别是新华人寿,高达53.66%。与之相反,扣除成本后有效业务价值在“偿二代”下却下降了,但下降的比率没有调整后净资产变化幅度显著。

三、“偿二代”下内含价值变化分析

从形式上看,“偿二代”下内含价值评估仍旧是由调整后净资产和扣除成本后有效业务价值组成,虽然最终评估值变化不大,但是组成内含价值的调整后净资产和扣除成本后有效业务价值变化都较大,下面笔者分别分析其背后原因。

(一)调整后净资产变化

不管是“偿一代”还是“偿二代”标准,调整后净资产计算公式都是:

调整后净资产=总资产-(准备金负债+其他负债)

不同之处在于“偿一代”下准备金负债是法定准备金,而“偿二代”下是相应负债。相应负债是“偿二代”新引入的负债概念,计算公式是:

▶表1 新华人寿2015年12月31日内含价值(单位:百万元)

▶表2 平安人寿2015年12月31日内含价值(单位:百万元)

▶表3 平安人寿2016年12月31日内含价值(单位:百万元)

相应负债=寿险合同负债+剩余边际=最优估计准备金+风险边际+剩余边际

事实上,公式右边就是会计保险合同准备金。由于法定准备金远远大于会计合同准备金,所以“偿二代”下调整后净资产反而大于“偿一代”下调整后净资产,这与表1、表2和表3列出结果相符合。

(二)扣除成本后有效业务价值变化

有效业务价值是评估日有效保单未来产生的可分配利润的现值,可分配利润是税后股东利润与偿付能力额度成本之差,即:

可分配利润=税后股东利润-偿付能力额度成本

既然有效业务价值是一个现值,那么价值由贴现率的大小和未来自由现金流决定。未来自由现金流即可分配利润,由投资回报率及其他一系列精算假设决定。笔者把扣除成本后有效业务价值现值模型表示如下:

扣除成本后有效业务价值现值=∑ct/(1+r)t,ct=投资资产×(1+i)t

其中,ct表示未来t时期的可分配利润现金流,i表示投资回报率,r表示贴现率。

通常影响未来现金流的精算假设包括:死亡率、发病率、保单失效率和退保率、佣金率、红利和税率等。根据各寿险公司年报的敏感性测试结果,投资回报率是最敏感的因素,是影响未来现金流大小最重要的精算假设。在“偿二代”下,风险导向监管的结果就是保险公司要依据保险产品风险类别不同而作出不同的精算假设。很自然地,投资回报率假设的改变必导致可分配利润这个现金流的变化。

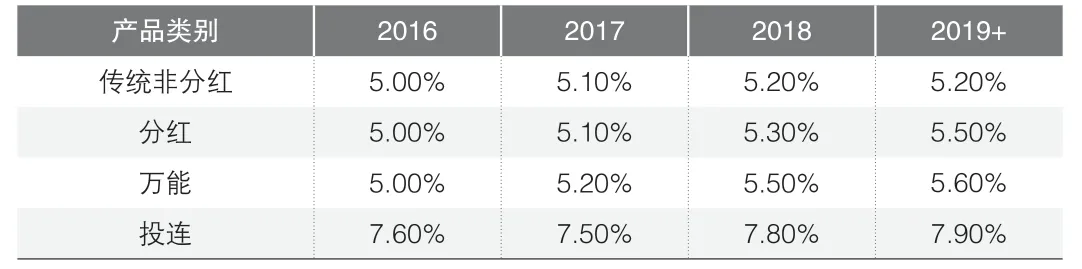

表4、表5 展示了新华人寿在“偿二代”监管规则实行前后投资回报率假设变化情况。表4展示了“偿二代”规则实行前的假设,表5展示了“偿二代”规则实行后的假设。我们可以清楚地看出,投资回报率假设对投连险以外的产品有至少50 个基点的下调,以满足更严监管要求和更保守的风险控制态度;同时,贴现率仍旧使用比所有其他人寿保险公司更为保守的11.5%,其他人寿保险公司(包括平安人寿)采用11%的贴现率。

基于以上分析,我们很容易理解表1中新华人寿在“偿二代”下有效业务价值将比“偿一代”下减少,主要是由于投资回报率下调导致,而在两种监管标准下贴现率保持不变。

从平安人寿的2015年和2016年财报看,类似于新华人寿,其对于内含价值评估也相应下调了投资回报率,但是下调幅度不同。由于资产规模巨大,公司产品结构复杂,保险经营长期稳定,所以平安人寿根据运营经验对于非投连型寿险仅仅下调25个基点。但是,由于平安人寿资产规模很大,这样调整仍旧带来将近-10%的变化,如表2、表3所示。

四、提升“偿二代”下内含价值的途径

提高内含价值是寿险公司的首要任务,根据内含价值的组成结构,笔者从三方面来探讨内含价值增长的途径。

(一)内生增长途径

既然有效业务价值是对未来现金流按照很高的年贴现率贴现的现值之和,那么内含价值将按照不低于贴现率的速度增长。也就是说,内含价值会随着有效业务价值的释放而不断增长,从而导致内含价值增长,这是内生增长。显然,随着内含价值增长,有效业务偿付能力成本也会下降,从而推动内含价值进一步增长。

如前面所述,在“偿二代”下由于投资回报率假设下降导致现金流下降,在贴现率不变的情况下,有效业务价值会下降,从而带动内含价值下降。因此,提高业务品质和管理运营效率,从而增加投资资产,以抵消回报率下降带来的影响,这也是寿险公司提升内含价值的重要途径。

(二)分散效应带来增长途径

“偿二代”监管从2017年开始增加披露分散效应概念,这其实是保险“风险中和”的概念,但是在“偿二代”最低资本测算中要求进行量化计算。“偿二代”风险分散效应包含两个方面:新业务内部及新业务与有效业务间的风险分散效应。根据“偿二代”监管,由于不同业务风险间可以抵消中和一部分风险,资本要求减少,可分配利润增加,内含价值随之提升。如表6揭示平安人寿分散效应直接导致内含价值的增长。

▶表4 2015年12月31日新华人寿评估有效业务价值的投资回报率假设

▶表5 2016年12月31日新华人寿评估有效业务价值的投资回报率假设

▶表6 平安人寿分散效应对内含价值的价值增量(单位:百万元)

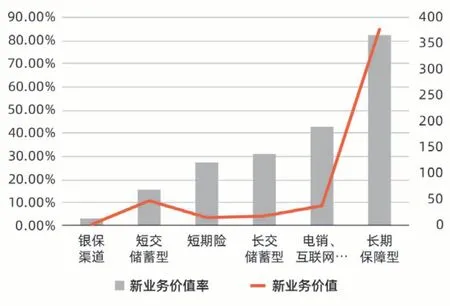

▶图2 平安人寿不同产品的新业务价值及新业务价值率

分散效应会要求改善寿险公司产品结构以达到消除风险的目标,比如养老年金长寿风险与早逝风险会部分相互抵消;同时,也会促使公司朝着增加长期保障型产品而减少长期储蓄型产品方向转型,因为在“偿二代”下长期保障型产品有更高的利润率,长期储蓄型产品则相反,这些变化从图2可以明显看出。

五、结论

如果说“偿二代”偿付能力反映的是风险导向下的各公司对风险的抵御能力,“偿二代”内含价值则是各公司在经营风险时获取收益的结果展现,“偿二代”内含价值是风向标,指导保险公司在风险和收益平衡中寻求健康发展。

本文探讨了借助内生增长和分散效应两个途径来提升内含价值。内生增长实际是提高有效业务的运用效率,分散效应实际是改善产品结构和优化业务线,平衡质和量的关系。

随着“偿二代”二期的发布和全面实施穿透,监管体系完善了长期股权投资的实际资本和最低资本计量标准,大幅提升了风险因子,对具有控制权的长期股权投资(子公司)实施资本100%全额扣除,促使保险公司专注主业,防止资本在金融领域野蛮生长。同时,新的监管规则还规定保险公司不得将投资性房地产的评估增值计入实际资本,从而引导保险资金更大力度支持实体经济,这一监管新规对于内含价值的评估又会产生新的影响。