逆势再上市:高瓴赋能5年,百丽“能”了吗?

2022-07-19符胜斌

符胜斌

在以531 亿港元私有化百丽国际之后,高瓴、鼎晖及百丽国际管理层对百丽国际进行了诸多业务重组和股权重构,业务重组的重点是“赋能”,股权重构的重点是先后将滔搏、百丽时尚运作上市。

尽管如今高瓴等已录得不菲的投资收益,但仔细梳理百丽时尚的营运效果可以发现,其收入规模和质量均较私有化前有所下降。

实际上,这5 年时间里,高瓴更着眼于通过债务下沉和大额支付股息的方式,转移或消化私有化投资成本,百丽时尚和滔搏皆是如此。由此带来的直接后果是,百丽时尚资产负债率大幅攀升,财务费用急增,经营成果基本被“摘取”。对高瓴而言,私有化百丽国际无疑是一桩极好的“生意”。

时隔近5年后,2022年3月16日,“鞋王”百丽国际以百丽时尚的名字向港交所提交上市申请书,欲重返资本市场。此次,与之共舞的是高瓴和鼎晖两大资本。

虽有两大资本的“加持”,但百丽时尚IPO的大环境并不乐观。2022年第一季度,香港新股市场的融资数量和金额均较上年同期大幅下调。根据德勤的统计,香港市场发行新股15只,融资136 亿港元,较2021 年第一季度发行32 只新股、融资1328 亿港元分别下跌53%、90%,创下近5 年新低。

面对不利的融资环境,高瓴和鼎晖会如愿完成私有化百丽国际后的关键一环吗?

高瓴和鼎晖私有化百丽国际的对价是531亿港元,这是2017年港股和A股市场最大的一起并购交易。当时百丽国际所处的鞋类、服装行业处于巨变之中。

一方面,百丽国际的营业收入和利润持续大幅下跌,其为适应行业变化而开展的转型,历时4 年也以失败告终。百丽国际私有化时的市值与其2007 年上市时相当,上市10 年的市值增幅几乎为零。企业发展面临巨大挑战。

另一方面,百丽国际的“鞋王”地位仍存,资产负债率低、无有息债务、现金流强劲。私有化时,百丽国际资产负债率仅为16.1%,处于很低的水平,有息债务为零,财务压力极小。百丽国际的EBITDA(税息折旧及摊销前利润)高达68.87亿元,每年经营活动产生的现金净流量在50亿元左右,不仅能满足资本性支出需要,还能持续向股东分红。

两方面因素的共同作用下,百丽国际成为一个理想的“杠杆收购”标的公司。高瓴牵头,发起了对百丽国际的私有化。不过,从此后百丽国际的股权变动看,这起私有化更像是配合百丽国际管理层实施收购(MBO)打的掩护。

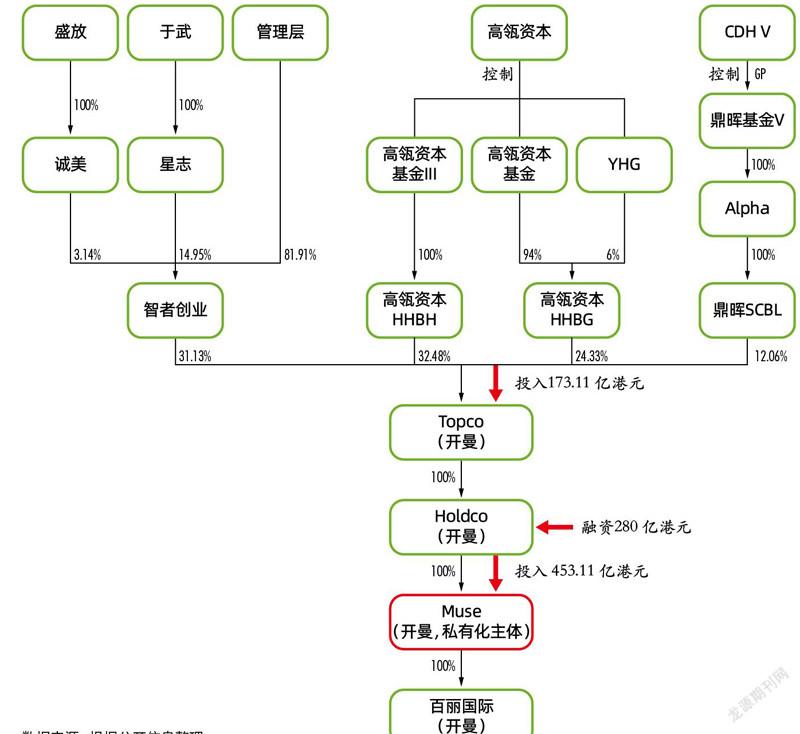

高瓴私有化百丽国际的方式是协议安排,以两步走的方式完成私有化(详见本刊2019 年12 月文章《格力VS百丽国际:高瓴的资本阳谋》),形成高瓴控制下的百丽国际新架构(图1)。

数据来源:根据公开信息整理

这个架构,从下往上看:百丽国际是私有化的标的公司;Muse是私有化百丽国际的主体,由其收购百丽国际100%股权;Holdco是融资平台,用于归集融得的债务资金280亿港元;Topco也是融资平台,但主要用于归集股东投资的股本资金173.11亿港元,其中,高瓴出资142.8亿港元、鼎晖出资30.31 亿港元、智者创业所持有的百丽国际持有14.72%股份(折合78.21 亿港元),三者合计出资约531.32亿港元。

再往上,就是私有化百丽国际的投资者。其中,比较特殊的是智者创业。智者创业的投资人主要是盛放、于武等百丽国际管理层。盛放是百丽国际创始人之一的盛百椒的侄子,时任百丽国际新业务部总裁,于武时任百丽国际体育事业部总裁。

再从上往下看这个架构,则可以看出资金的流向。高瓴、鼎晖等向Topco投入173.11 亿港元股本金,这笔资金继而流向Holdco。在此基础上,Holdco对外融资280 亿港元,汇集成一股更强大的资金流“奔向”Muse,以供其私有化之用。

私有化完成之际,智者创业持有百丽国际31.13%股权,有着相当的话语权。换言之,高瓴牵头的私有化,从一开始就获得了百丽国际管理层的“鼎力支持”。

当时有分析认为,高瓴此次牵头的私有化,目的之一是配合完成百丽国际的MBO。百丽国际此后的股权重组,也印证了这一观点。

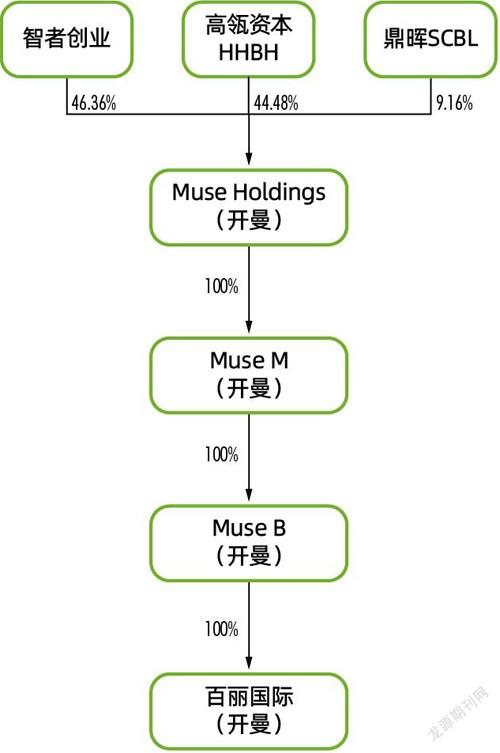

首先是高瓴将私有化后的架构进行调整。主要是将Topco、Holdco、Muse这三家持股平台公司分别调整为Muse B、Muse M和Muse Holdings,智者创业、高瓴、鼎晖等转而持有Muse Holdings股权。

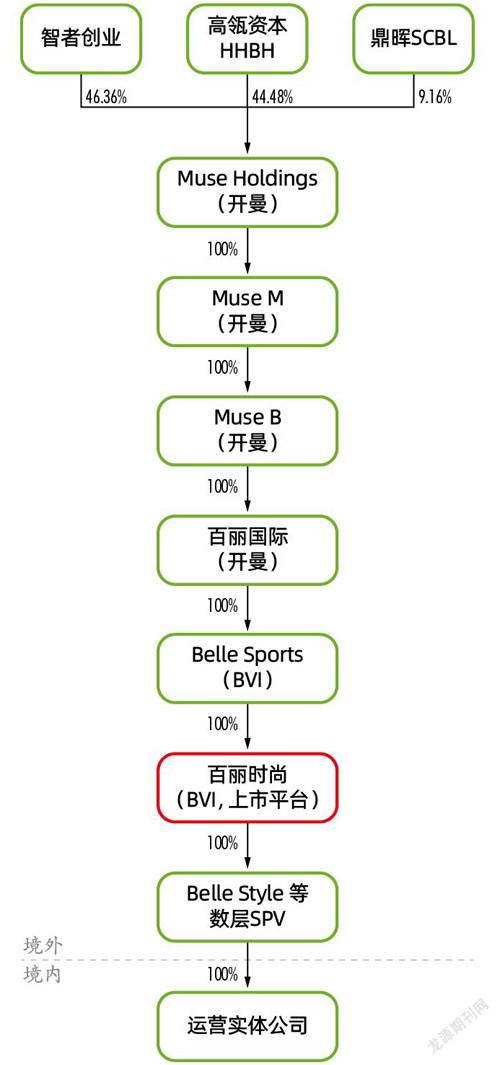

接着,高瓴、鼎晖分别将其所持Muse Holdings的12.33%、2.9%股权(合计15.23%股权)转让给智者创业,后者持有Muse Holdings的股比达到46.36%,实际控制了私有化后的百丽国际(图2)。按私有化价格估算,智者创业为收购这些股份预计支付了38.28亿港元。

数据来源:根据公开信息整理

至此,百丽国际完成了MBO。接下来,就是百丽国际的内部重组。

百丽国际的创始人是邓耀、盛百椒两位老先生,主营业务是鞋类和服装销售两大类,主要业务平台分别是百丽国际和滔搏(06110.HK)。百丽国际的内部重组,也依此分两条主线展开。

首先是滔搏的上市和上市后的剥离。

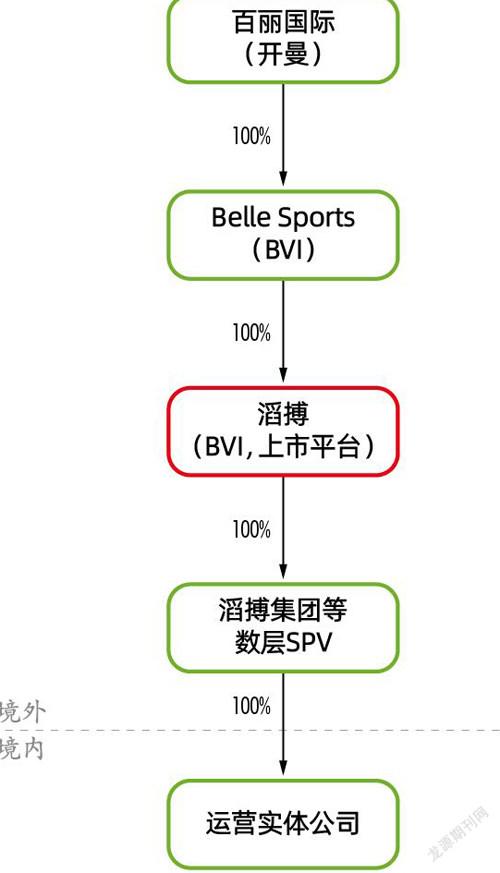

滔搏主要从事阿迪达斯、耐克等一、二线体育品牌服饰的代理销售业务。2018 年9 月,百丽国际在BVI成立了百丽体育(“Belle Sports”),并将百丽国际的运动服饰销售业务全部归集到该公司(图3)。此后,滔搏以IPO方式在港股上市。

数据来源:根据公开信息整理

上市之后,百丽国际实施了两次关键的股权重构,将滔搏剥离出百丽国际。

第一次是打通持股通道,智者创业、高瓴和鼎晖直接持有滔搏。

此次变动前,3 家股东都是通过百丽国际、百丽体育间接持有滔搏的股权。2020 年底,百丽体育将其持有滔搏的78.4% 股权分派给智者创业、高瓴和鼎晖,完成后,3 家股东直接持有滔搏36.35%、34.87%、7.18%股权。

第二次是智者创业向其出资人分派滔搏部分股份。

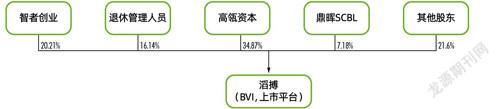

智者创业是盛放、于武联合百丽国际其他管理人员共同出资设立的持股平台。这些出资人中,有些已是退休人员,有退出的愿望。为此,智者创业向这些人分派了16.14%的滔搏股份,继续持有剩余约20.21%股份(图4)。

表面上,高瓴又重回滔搏第一大股东地位,但实际上,滔搏的控制权还是掌握在盛百椒、盛放、于武等百丽国际高层手中。

滔搏董事会有9 名成员,6 名非独立董事,3名独立董事。6名非独立董事中,4名董事长期在百丽国际工作,且担任董事长、CEO、财务负责人等关键职务,高瓴、鼎晖各派1名董事。另外,经营层还有3名成员,也都长期在百丽国际工作。

也就是说,高瓴在私有化百丽国际、重组滔搏上市后,并未对百丽国际的管理团队和核心成员做重大调整。

类似的情形也反映在高瓴重组的另一条主线,百丽国际鞋类业务上市运作中。

百丽国际剥离滔搏后,主营业务是剩下的鞋类和少量的服装业务。

为运作上市,百丽国际采取了与滔搏相似的架构,先在BVI设立百丽品牌(Belle Brands)和百丽时尚,继而将旗下业务重组归入百丽时尚旗下,并以百丽时尚作为上市平台(图5)。

数据来源:根据公开信息整理

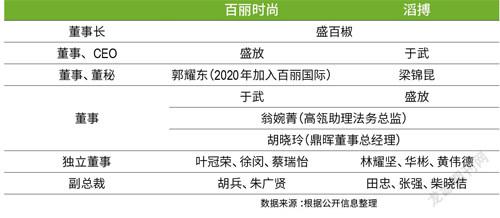

百丽时尚的管理团队与滔搏高度重合,尤其是董事会,除了董秘、独立董事不同之外,其他非独立董事均同在两家公司任职,并且,盛放、于武两人有“交叉任职”的意味(表1)。

百丽时尚和滔搏“相似”的管理层安排,折射出两大问题。

一是百丽时尚与滔搏之间的独立性究竟有多强?两家公司的核心管理团队高度重合,又同被智者创业控制,这不禁让人思考,二者是否有足够的独立性,管理层是否有足够的措施和动力保障两家公司中小股东的利益?

二是智者创业会不会“分家”?百丽国际私有化时,两位创始人邓耀、盛百椒分别套现了110.3 亿港元、31.77 亿港元,并且都没有投资智者创业。邓耀归隐,盛百椒则以“高级打工人”的身份继续负责企业的经营管理。

二人的后辈,选择也不相同。邓耀的儿子邓敬来选择了创业,目前是托特衣箱的创始人。盛百椒的侄子盛放则继续留在百丽国际,并参与了MBO。

在邓、盛两个家族之外,于武或许是更重要的角色。

于武在2006年加入百丽国际,至今已为百丽国际工作了16年,是一名“百丽老人”。私有化时,于武持有智者创业14.95%股权,超过盛放3.14%持股比例。从某种程度上而言,于武更像是百丽国际私有化后的“话事人”。

现在百丽时尚与滔搏已经实现业务“分家”,只是同被智者创业控制。

这两家公司的管理层安排,是不是存在这样一种可能:百丽时尚和滔搏最终将会被盛放、于武分别控制,进而正式“分家”?

百丽时尚上市后,或许会参照滔搏的股权重構过程,取消中间层的持股平台,由智者创业直接持股,继而盛放、于武相互从对方公司退出。其后,随着高瓴、鼎晖等外部投资人的减持或退出,盛放、于武二人将成为各自公司的第一大股东和实际控制人。

截至目前,滔搏的股权重构告一段落,百丽国际的重组大计走完几近一半。百丽时尚上市,剩下的一半就将完成。

这里面最值得关注的是,经过高瓴近5年的“赋能”,百丽时尚更好、更强、更优了吗?

高瓴私有化百丽国际时,一个响亮的宣传口号是利用自己的资本网络优势,赋能百丽国际,推动其数字化转型。5 年时间过去了,百丽时尚“能”

了吗?

根据百丽时尚招股书介绍,高瓴在优化品牌组合、发力线上业务、强化购物中心销售渠道、强化数字化管理、探索新业务模式等5个方面对百丽国际“赋能”。截至上市时,百丽时尚已拥有20个品牌组合,基本覆盖所有鞋履市场;主要电商平台及社交媒体平台的收入贡献由私有化时的不足7%增加至目前的25%以上;拥有中国最庞大的鞋服零售网络等。

这些措施,对改善百丽国际的经营业绩起到了一定作用。比如存货周转天数,私有化前,百丽国际鞋类业务的存货周转天数在200天左右,目前下降至173天。百丽时尚大概能较此前提前1个月完成鞋履销售,经营效率有所提升。

但百丽时尚的其他主要经营指标,似乎表明“赋能”并非易事。存货周转率指标的改善,降价销售或许也起到了一定的作用。

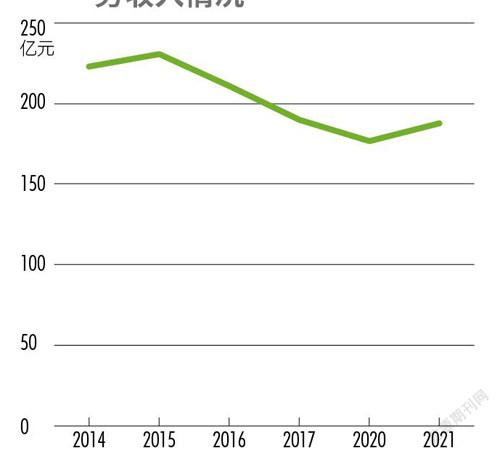

其一,鞋类销售收入规模较私有化前没有提升。

2020-2021 年,百丽时尚鞋业务分别实现营业收入176.62 亿元、187.68 亿元。2021 年的收入水平相当于百丽国际2017年退市时的鞋类业务收入水平。而2017年是百丽国际私有化前4年中鞋类业务收入最低的一年(图6)。

數据来源:根据公开信息整理

从行业发展角度看,2017 年我国时尚服装和鞋履的市场规模约1.36万亿元,2021 年达到约1.39 万亿元,增长约300亿元。百丽时尚的收入增长速度已滞后于行业发展速度。

其二,鞋类业务收入规模下降的同时,含金量也在下降。主要表现是毛利率和主营收入现金含量的双降。

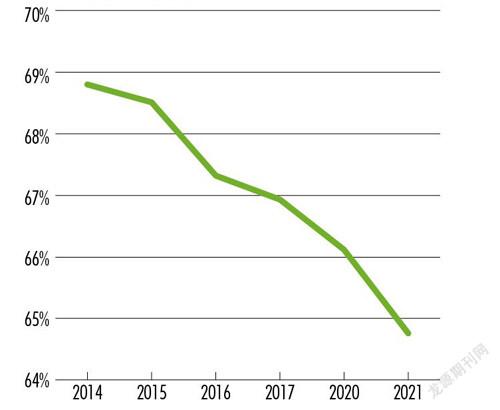

收入的变化或许会受资产重组的影响,比如,百丽国际私有化后,出售、清算了部分业务,这将会影响收入的增长幅度。但百丽时尚的毛利率也在逐年下降,不仅没有改变私有化前百丽国际鞋类业务毛利率不断下滑的趋势,而且已显著低于私有化前的水平(图7)。

数据来源:根据公开信息整理

毛利率下降的同时,百丽时尚的主营收入现金含量也从2020年的30%下降至2021年的24%。

2020 年,百丽时尚的贸易应收款为13.88亿元,2021年增加至19.38亿元,增长了39.6%。与此同时,百丽时尚的营业收入从201.14 亿元增加至217.37亿元,增长了8.07%。这表明百丽时尚或许实施了更为激进的销售策略,采取了更加宽松的账期以扩大销售规模。

受此影响,百丽时尚同期经营活动产生的现金净流量从51.78亿元下降至44.33 亿元,下降14.39%,主营收入现金含量从30%下降至24%(表2)。

数据来源:根据公开信息整理

或许,高瓴“赋能”措施的效果尚需更多的时间方能充分体现。但此时的百丽时尚却因高瓴的其他运作,背上了沉重的债务负担。通过上市募资,化解部分债务压力,成为百丽时尚逆势上市的主要原因之一。

百丽时尚要还的钱很多,既要还银行的钱,又要还高瓴的钱。

2017年私有化时,百丽国际资产合计317.46亿元,负债51.22亿元,资产负债率仅16.1%。

更为重要的是,百丽国际51.22亿元负债主要是经营性欠款,既没有银行借款等有息债务,也没有关联方借款。2017年,百丽国际还获得了约3亿元的利息收入。

但到了百丽时尚上市时,债务状况发生了翻天覆地般的变化。

截至2021年2月底,百丽时尚资产合计160.98亿元,负债138.09亿元,资产负债率达85.78%。对比2017年,资产负债率剧增,债务规模飙升。

百丽时尚的138.09亿元债务,主要由70亿元百丽国际借款、42亿元经营性欠款、10 亿元银行短期借款和10亿元递延所得税负债等构成。

债务增加,意味着流入企业的现金增加。正常情况下,企业应当会运作这部分资金去扩大再生产,进而体现为资产和收入的增加。但实际上,百丽时尚的收入并没有显著增长。那么,这笔巨额资金去了哪里?

答案是偿还高瓴私有化百丽国际时的债务,具体方式可能是债务下沉和支付股息。

高瓴私有化百丽国际时,共投入资金453 亿港元,其中股本投入173亿港元、融资280亿港元。对于前者,高瓴将在百丽时尚上市后,以减持退出方式收回,期间获得股息回报以满足其投资人的回报需要。对于后者,高瓴需按借款合同偿还本息,利息主要用百丽时尚的分红支付,本金则需要百丽时尚承担。

高瓴采取了债务下沉的方式让百丽时尚承担债务,即以百丽国际向百丽时尚提供借款的方式下沉转移:百丽国际先向银行融资70亿元,再将这70亿元借给百丽时尚。此后,百丽时尚以支付股息方式将这笔资金返回给百丽国际,由百丽国际偿还此前私有化的债务。

如果按此循环操作下来,最终是百丽时尚欠百丽国际280亿港元、百丽国际欠银行280亿港元,而不是私有化时由百丽国际单独欠银行280亿港元。280亿港元的偿债主体由百丽国际变成了百丽时尚。

杠杆收购中,收购方一般是将收购主体与标的公司直接合并以实现偿债主体的变更。高瓴现在采取的只是一种变通方式。

只不过奇怪的是,为何不由百丽时尚直接向银行融资,再以支付股息方式将资金转移至百丽国际偿还私有化债务,百丽国际为何要处在百丽时尚和银行之间?

或许这与银行的要求有关。

按照这种思路,在转移债务的同时,高瓴从百丽时尚索取着高额分红。

2020 和2021 两个财年,百丽时尚向股东分红70 亿元、42.27 亿元,2021年3月1日至11月30日,再次分红20亿元,仅可见时段百丽时尚的分红额就达到132亿元。

132 亿元资金主要来自于两部分:一是70亿元百丽国际借款;二是百丽时尚的经营积累,2020 至2021年,百丽时尚累计实现经营活動现金净流量约96亿元。二者合计约166亿元。也就是说,百丽时尚用于自身经营发展的资金可能只有约34亿元,大部分经营成果被高瓴“摘取”。

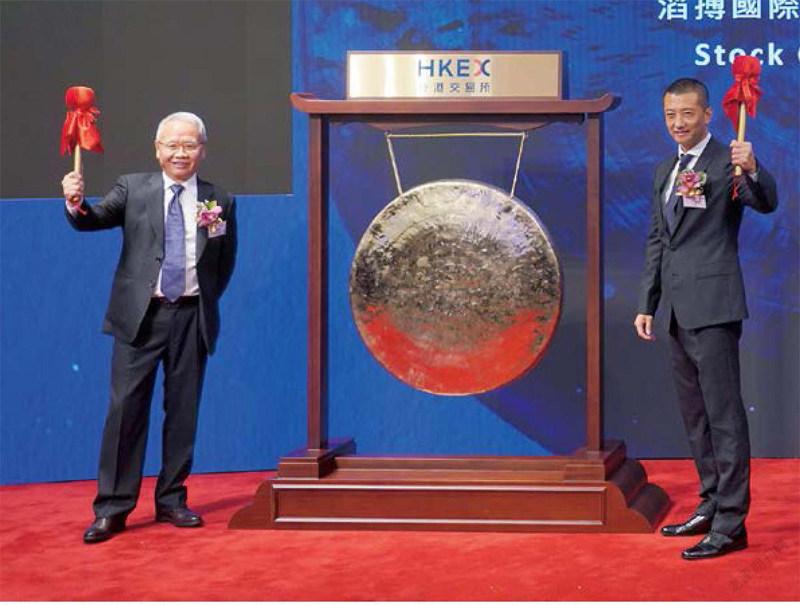

滔搏董事长盛百椒(左)与执行董事兼首席执行官163a0bb06069055019bcec54b36e1707f6c2fa95a89c5e9ca6ed1170f80cfabe于武(右)共同敲响滔搏上市铜锣。

百丽时尚在招股书中还表示,此次上市所募集的资金将首先用于偿还银行借款。

由于百丽国际已经拆分为百丽时尚和滔搏,高瓴453亿港元的投资收回也分别由二者承担。百丽时尚的债务处理模式,只不过是滔搏的翻版,二者的运作手法几乎一样。

滔搏上市时,债务规模飙升至142.68亿元,主要是百丽国际等关联方借款35.6亿、应付股息35亿元、银行借款13亿元等。2017-2019年财年累计分红约79亿元,分红资金主要来源是百丽国际借款、自身经营积累和银行借款等。滔搏上市募资76.22 亿港元,用于偿债和分红的资金约61亿港元,占募资总额的80%。

上市后,高瓴以10.5 港元/股的价格减持了滔搏2.77亿股,变现约30亿港元(折算26 亿元)。但截至2022年5月25日,滔搏的市值362亿元,较其上市后的最高市值829亿元,跌去近六成,较发行时的527亿元市值,跌去近三成。

百丽时尚上市后,又将是怎样的命运?

从回报角度看,高瓴、鼎晖私有化百丽国际是一笔不错的投资。

二者私有化的投资成本是453亿港元(折算约388亿元)。在滔搏、百丽时尚两家公司分别上市时,二者就通过分红收回了约211亿元;后来通过减持滔搏股份,变现约26亿元,合计收回约237 亿元。与此同时,高瓴、鼎晖还实现了106亿元债务的转移,其在私有化时的280亿港元(折合约240亿元)债务融资,预计已基本得到清偿。

在此基础上,高瓴、鼎晖还持有百丽时尚、滔搏价值不菲的股权,仅滔搏股份的市值就达152亿元,已超过173亿港元(折合约148亿元)的股本投入。再加上百丽时尚上市后的股份价值,高瓴、鼎晖应能获得不菲的投资收益。

这里面,赋能起到了多大作用,无论是在百丽时尚,还是在滔搏上,都难以明确。但可以肯定的是,百丽国际优质的资产,在其中起到了非常关键的作用。

无论是私有化前,还是私有化后,百丽国际的现金流都非常强劲。这为其承接债务、支撑高额分红提供了有利条件。尤其是私有化前极低的资产负债率,为其后续的债务扩张奠定了扎实基础。

邓耀、盛百椒等创始人打下的基础,功不可没。

这个案例给我们的启示是,对投资而言,资产是能够带来回报的工具或者资源。一项资产好坏的评价因素要从客观、主观两方面去分析。客观评价因素主要从资产带来的预计现金流是否充足、预期回报时间长短、投资成本高低等方面去衡量。主观评价因素则要从自身运营管理能力、问题解决能力等方面去权衡。好的主观因素和好的客观条件相结合,一项资产就会成为好资产,一个投资才会成为好投资。