纵向兼任高管会提高企业股权融资成本吗

2022-07-19韩金红王聪

韩金红 王聪

【摘要】对于纵向兼任高管这一公司治理方式的作用, 我国监管层面和理论层面尚存在一定争议。 以2008 ~ 2019年A股上市公司为样本, 从股权融资视角研究纵向兼任高管对我国上市公司经济行为的影响, 研究结果表明, 纵向兼任高管会提高企业的股权融资成本, 且纵向兼任董事长比总经理对企业股权融资成本的提高效应更显著。 通过探究其影响机制发现, 纵向兼任高管会加剧大股东掏空行为, 进而提高企业的股权融资成本。 进一步分析发现, 在股权制衡度低、董事会规模小、兼任强度大、审计质量低的上市公司中, 纵向兼任高管对企业股权融资成本的提高效应更显著。 本文以纵向兼任高管这一特殊公司治理机制为切入点, 拓展了股权融资成本影响因素的相关研究, 为评估纵向兼任高管的经济后果以及企业制定合理的融资决策方案提供了参考依据。

【关键词】纵向兼任高管;兼任职务类别;股权融资成本;掏空效應

【中图分类号】F233 【文献标识码】A 【文章编号】1004-0994(2022)14-0033-10

一、引言

在新兴市场国家, 兼任高管是大股东控制上市公司的有效手段[1] 。 我国作为新兴市场国家, 全部A股上市公司中纵向兼任高管的占比已经超过50%[2] , 然而对于纵向兼任高管这一特殊公司治理模式的态度及其发挥的作用, 监管层面和理论层面均存在一定的争议。

在监管层面, 从“三分开”到“五分开”再到证监会最新提出的“三分开, 两独立”原则[3] , 证监会一直在限制大股东兼任上市公司高管的行为, 抑制大股东对上市公司的掏空。 然而, 国务院国有资产监督管理委员会却持不同的态度。 在国企改革中, 国资委更愿意实施大股东兼任高管这一公司治理制度, 以便更有效地控制国有上市公司, 减少内部人控制问题, 实现国有资产的保值增值[4] 。 在理论层面, 不同于其他公司治理方式, 纵向兼任高管具有双重效应, 其不仅更加便于大股东监督管理者[5] , 提高会计信息质量[6] , 降低公司违规倾向和频率[7] , 同时也会加剧大股东对上市公司的掏空[8] , 损害上市公司价值[4] , 降低现金持有的价值相关性[9] 。

股权融资作为企业重要的融资方式之一, 推动着企业的正常运行以及资本市场资源的有效配置[10] , 那么纵向兼任高管影响企业股权融资成本的作用机理是怎样的呢? 本文将对此展开理论分析与实证检验。

本文的研究贡献在于: 第一, 首次从纵向兼任高管视角分析其对股权融资成本的影响。 将股权融资成本影响因素从一般公司治理机制延伸至纵向兼任高管这一特殊公司治理机制, 拓展了股权融资影响效应的相关理论。 第二, 为企业完善公司治理方式提供了新思路。 本文检验了纵向兼任高管对股权融资成本的影响机制, 发现纵向兼任高管通过加剧大股东掏空, 进而提高企业股权融资成本。 第三, 进一步分析了兼任职务类别、兼任强度、股权制衡度、董事会规模、审计质量不同的上市公司中, 各因素对纵向兼任高管与股权融资成本关系的影响, 为上市公司进一步制定完善的公司治理制度以对公司行为产生积极影响提供了经验参考。

二、文献评述

(一)纵向兼任高管经济后果研究

在成熟的市场经济中, 纵向兼任高管有助于缓解股东与管理者间的代理冲突, 提升公司价值[5] , 家族企业大股东同时为该企业董事长或总经理可以提高家族企业价值[11] 。 而在转型市场经济中, 纵向兼任高管这一公司治理方式发挥着两种不同的治理效应[6] 。 一方面, 纵向兼任高管便于大股东监管管理者的行为, 有效控制管理者的盈余管理动机, 降低公司违规倾向和频率[7] , 进而提高上市公司会计信息质量[6] 。 另一方面, 纵向兼任高管更加便于大股东掠夺中小投资者的利益, 对上市公司价值产生不利影响[4] , 使得上市公司聘请“四大”进行审计的概率降低, 并且非国有企业将会面临较高的审计费用[12] 。

(二)股权融资成本影响因素研究

国内外学者从多重视角研究了股权融资成本的影响因素, 本文主要从公司治理角度对已有文献进行归纳梳理。 首先, 从内部治理角度来看。 蒋琰等[13] 研究认为, 董事会治理机制与股权融资成本呈显著负相关关系。 同时, 完善的内部控制制度有利于降低股权融资成本[14] 。 而上市公司对管理层的股权激励会使得管理者更加过度自信, 而过度自信管理者的行为会使得公司的股权融资成本更高[15] 。 对股权集中度与股权融资成本的关系学者们则持不同观点: 有研究认为, 股权集中度较高时, 股东会发挥积极监督作用, 降低股权融资成本; 也有研究认为, 股权集中度较高便于大股东谋取私利, 从而提高股权融资成本。 其次, 从外部治理角度来看。 中小投资者法律保护和利益保护与股权融资成本呈负相关关系[16,17] 。 机构投资者的参与能够有效监督公司治理行为, 从而降低股权融资成本[18] 。 此外, 现有研究表明, 信息披露质量[19,20] 、新会计准则的实施[21] 、管理层语调[22] 、关键审计事项[23] 、贸易摩擦[10] 等因素会对股权融资成本产生不同的影响。

综上所述, 公司治理对股权融资成本的影响是国内外研究重点关注的问题。 学者们主要围绕董事会治理、投资者保护等因素对股权融资成本的影响展开研究, 对于纵向兼任高管这一特殊治理方式会对股权融资成本产生何种影响, 鲜有学者进行讨论。 在我国, 纵向兼任高管已广泛存在于上市公司, 不同于其他公司治理机制, 该机制可以发挥“监督”和“掏空”两种不同的治理效应, 从而产生不同的经济后果。 那么纵向兼任高管会对企业股权融资成本产生何种影响?哪种效应将会占据主导地位? 纵向兼任高管影响股权融资成本的传导机制又是怎样的? 本文将以纵向兼任高管为出发点, 针对上述问题展开分析。

三、理论分析与研究假设

(一)纵向兼任高管与股权融资成本

作为一种特殊的公司治理机制, 纵向兼任高管具有双重效应。 那么纵向兼任高管是发挥监督效应、缓解第一类代理冲突, 还是发挥掏空效应、加剧第二类代理冲突? 本文基于委托代理理论, 对纵向兼任高管与股权融资成本之间的关系进行分析。

从监督效应假说出发, 纵向兼任高管便于大股东监督管理者的行为, 有利于提高企业会计信息质量[6] , 从而降低股权融资成本。 纵向兼任高管可降低股东与管理层之间的信息不对称, 抑制管理层获取私有收益的行为, 有利于减少管理层对会计信息的操纵, 降低公司违规倾向和频率[7] , 从而提高上市公司会计信息质量[6] 。 而上市公司信息披露质量的提高, 一方面会降低企业与投资者之间的信息不对称程度, 提高股票流动性[24] , 降低投資者的交易成本和交易风险, 进而降低股权融资成本[19] ; 另一方面, 会增加投资者对企业经营相关信息的获取量, 这会降低投资者对企业未来经营风险的预期[25] 、投资者将会承担的风险[26] 以及投资者所要求的投资回报率[20] , 进而降低股权融资成本[27] 。

从掏空效应假说出发, 纵向兼任高管便于大股东侵占中小股东的利益, 为大股东攫取私人利益提供渠道[28] , 加剧大股东对上市公司的掏空[4] , 从而提高股权融资成本。 一方面, 纵向兼任高管会加强大股东对管理层所做决策的直接干预[2] , 为大股东通过隧道挖掘占用企业的内部资金和资源提供便利[29] , 从而恶化上市公司经营业绩[30] , 增加经营风险。 此时投资者会提高股票风险溢价来弥补不确定性风险, 从而会提高企业股权融资成本[23] 。 另一方面, 纵向兼任高管会增强大股东的掏空动机和能力, 为大股东进行与担保相关的关联交易提供渠道, 加剧大股东对中小股东利益的侵占[31] , 损害上市公司的价值[4] , 导致投资者承担更多预期无法分散的风险, 从而投资者会要求更高的投资回报, 由此提高公司的股权融资成本[32] 。

综上, 纵向兼任高管既可以作为大股东监督管理者的有效方式, 发挥监督效应, 缓解第一类代理冲突, 提高上市公司会计信息质量, 进而降低股权融资成本; 也可能成为大股东侵占中小股东利益的渠道, 发挥掏空效应, 加剧第二类代理冲突, 从而加剧大股东侵占上市公司利益的行为, 进而提高股权融资成本。 那么纵向兼任高管对股权融资成本的影响效应中, 是监督效应还是掏空效应居于支配地位呢?

基于以上分析, 本文提出以下竞争性假设:

假设1a: 上市公司纵向兼任高管会降低股权融资成本。

假设1b: 上市公司纵向兼任高管会提高股权融资成本。

(二)纵向兼任高管、兼任职务类别与股权融资成本

从权力差异角度分析, 在我国企业中董事长是总经理的上级, 两者先天的权力差距使得各自具有不同的权力配置, 这会影响企业的经营决策, 进而影响企业的经营效果[33] 。 通常情况下, 上市公司董事长是企业的法人代表, 其对企业的发展具有重大决策权, 而上市公司总经理需要执行董事长的决定, 向董事长负责。 由上述分析可知, 与总经理比较而言, 董事长在企业中拥有更大的权力[34] 。 纵向兼任高管会以两种不同的方式影响企业股权融资成本, 而高管所拥有的权力大小将决定两种影响最终发挥作用的大小。 因此, 与总经理相比较而言, 拥有更大权力的董事长纵向兼任, 不管是产生监督效应还是掏空效应, 均会对股权融资成本有更显著的影响。

从利益代表差异角度分析, 在上市公司中, 董事长与总经理职责相分离是一种有效的公司治理方式。 董事长和总经理各自代表不同相关方的利益: 董事长是股东权益的最高代表, 负责委派和任命总经理并监督其工作; 总经理是管理层利益的最高代表, 负责有效执行董事长制定的公司战略[33] 。 因此, 董事长或总经理纵向兼任对股权融资成本的影响程度必然存在一定差异。 基于监督效应和掏空效应, 董事长与股东为一致利益人, 董事长以股东利益最大化为目标, 因此纵向兼任董事长不仅更加便于大股东监督管理者, 也更加便于大股东掏空上市公司; 而总经理仅代表管理层的利益, 纵向兼任总经理实现了大股东所有权和经营权的统一, 其监督和掏空作用均相对较弱[29] 。 因此, 无论纵向兼任高管对股权融资成本产生何种效应, 董事长纵向兼任产生的效应都更显著。

综上, 董事长代表股东的利益且拥有更大的权力, 因此无论纵向兼任高管对股权融资成本发挥降低效应还是提高效应, 相比总经理纵向兼任而言, 董事长纵向兼任对股权融资成本的影响都更显著。 基于此, 本文提出以下竞争性假设:

假设2a: 相比总经理纵向兼任, 董事长纵向兼任对股权融资成本的降低效应更显著。

假设2b: 相比总经理纵向兼任, 董事长纵向兼任对股权融资成本的提高效应更显著。

四、研究设计

(一)样本选择与数据来源

受2007年会计准则变更和股权融资成本度量方法的影响, 本文选取2008 ~ 2019年我国A股上市公司作为研究样本, 借鉴郑杲娉等[4] 、潘红波等[35] 的研究, 样本的筛选情况如下: ①剔除ST、PT上市公司; ②剔除金融类上市公司; ③为了排除政治因素的影响, 剔除政府部门直接控制的上市公司; ④剔除eps2-eps1<0(eps1、eps2分别为分析师预测的t+1、t+2年每股收益均值)的上市公司; ⑤剔除数据存在缺失值的样本公司。 对样本数据中的所有连续变量进行了上下1%水平上的缩尾处理。 本文所有相关数据均来自国泰安数据库, 并利用Stata 15.0进行统计分析。

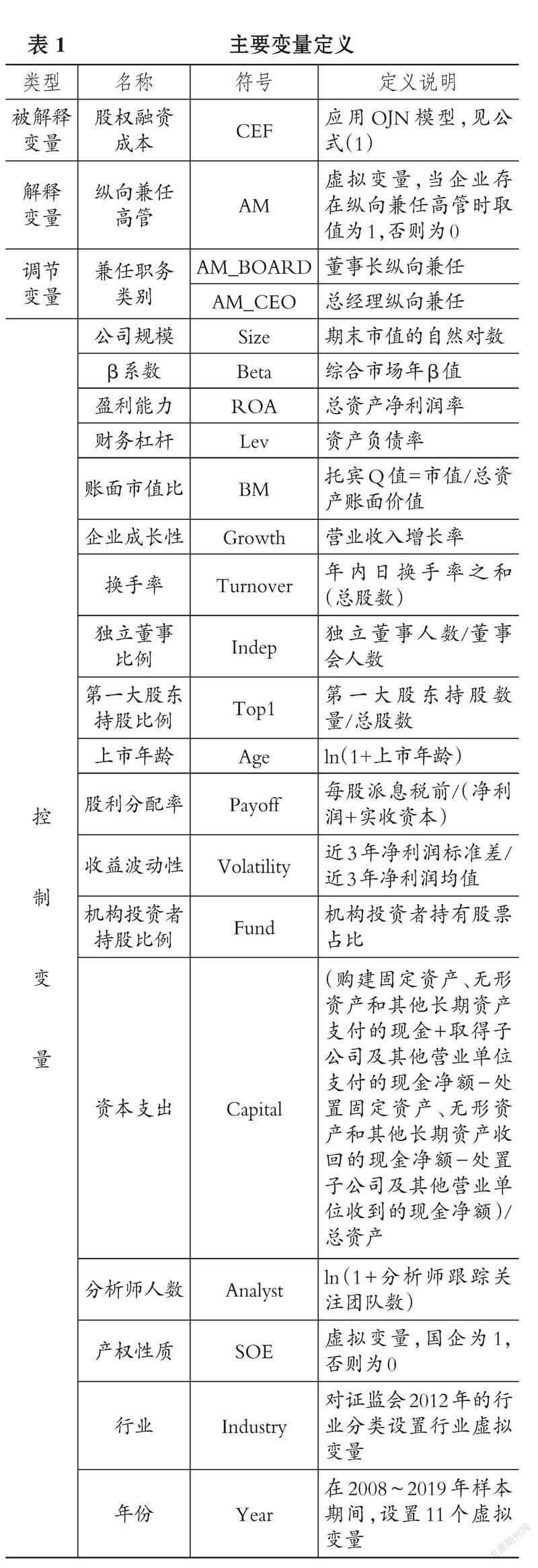

(二)变量定义

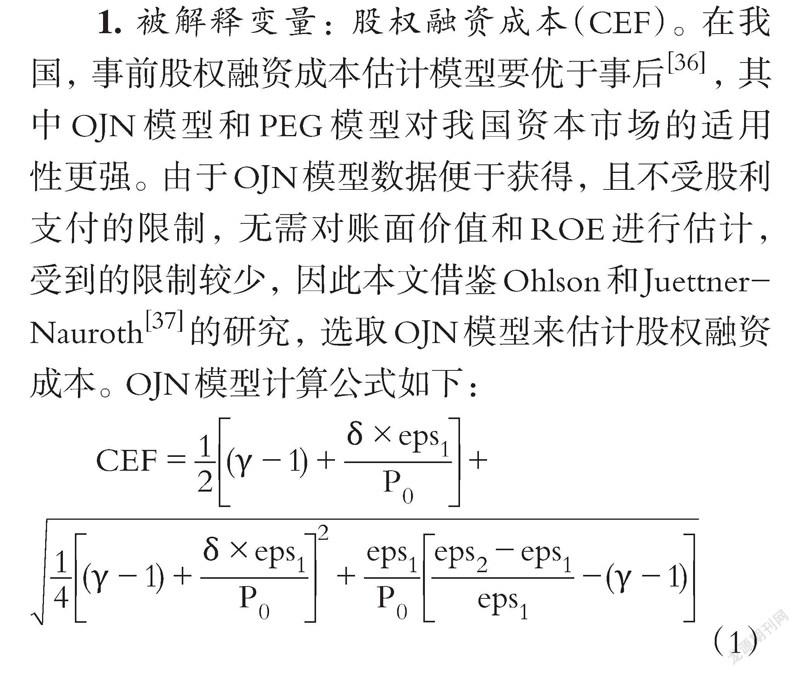

1. 被解释变量: 股权融资成本(CEF)。 在我国, 事前股权融资成本估计模型要优于事后[36] , 其中OJN模型和PEG模型对我国资本市场的适用性更强。 由于OJN模型数据便于获得, 且不受股利支付的限制, 无需对账面价值和ROE进行估计, 受到的限制较少, 因此本文借鉴Ohlson和Juettner-Nauroth[37] 的研究, 选取OJN模型来估计股权融资成本。 OJN模型计算公式如下:

(1)

其中: γ-1为长期盈余增长率, 参考前人的研究, 将其设定为0.05; δ为目标年度前三年的股利支付率均值; P0为目标年度上年末的股票收盘价; eps1、eps2分别为分析师预测的t+1、t+2年每股收益均值。

2. 解释变量: 纵向兼任高管(AM)。 纵向兼任高管(AM)为虚拟变量。 借鉴郑杲娉等[4] 的研究, 如果大股东是自然人, 某上市公司的董事长或总经理为第一大股东或实际控制人, 或者大股东是法人, 某上市公司的董事长或总经理在第一大股东处或者实际控制人处任职, 那么纵向兼任高管(AM)取值为1, 否则为0。

3. 调节变量: 兼任职务类别(AM_BOARD/AM_CEO)。 为了对比董事长和总经理纵向兼任对上市公司股权融资成本的不同影响, 借鉴郑杲娉等[4] 的研究, 将纵向兼任高管(AM)分为董事长纵向兼任(AM_BOARD)和总经理纵向兼任(AM_CEO)两组, 同时剔除两职合一纵向兼任的情况。

4. 控制变量。 本文借鉴叶陈刚等[38] 、程小可等[10] 对股权融资成本的相关研究, 选取公司规模(Size)、β系数(Beta)、盈利能力(ROA)、财务杠杆(Lev)、账面市值比(BM)等控制变量, 并且控制了行业和年度效应, 同时依据公司和年度进行聚类处理。

各变量定义及说明如表1所示。

(三)模型设计

基于以上分析, 为检验假设1, 本文构建如下模型:

CEF=β0+β1AM+β2Size+β3Beta+β4ROA+

β5Lev+β6BM+β7Growth+β8Turnover+β9Indep+

β10Top1+β11Age+β12Payoff+β13Volatility+

β14Fund+β15Analyst+β16Capital+β17SOE+Year+

Industry+ε (2)

模型(2)用于检验纵向兼任高管(AM)对股权融资成本的影响。 若AM的系数β1显著为负, 则表明纵向兼任高管会降低企业股权融资成本, 即假设1a成立; 若AM的系数β1显著为正, 则表明纵向兼任高管会提高企业股权融资成本, 即假設1b成立。

为检验假设2, 本文将总样本分为董事长纵向兼任(AM_BOARD)和总经理纵向兼任(AM_CEO)两组, 然后进行分组回归。

五、实证结果及稳健性检验

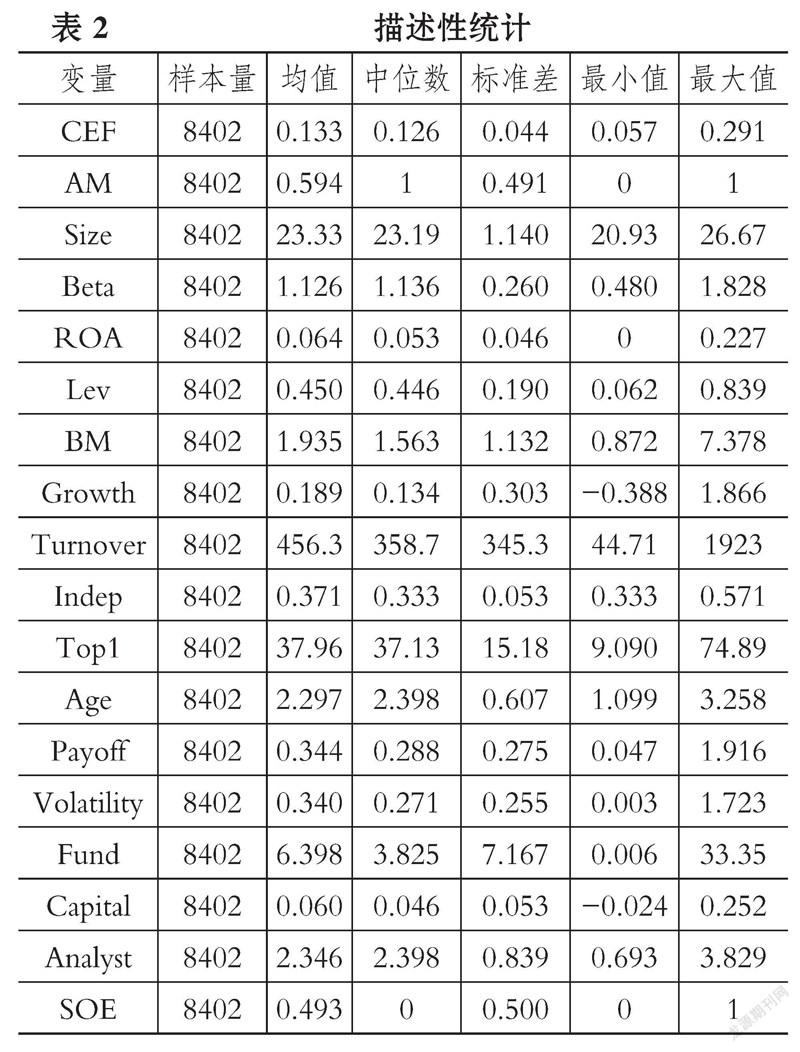

(一)描述性统计

本文对模型中各个变量进行了描述性统计, 结果如表2所示。

由表2可知, 股权融资成本(CEF)的均值为0.133, 与叶陈刚等[38] 计算的股权融资成本均值基本一致, 表明本文计算的股权融资成本的可靠性较高; 其最大值为0.291, 最小值为0.057, 这表明各上市公司的股权融资成本存在较大差异。 纵向兼任高管(AM)的均值为0.594, 说明有59.4%的上市公司运用纵向兼任高管这一治理方式, 与郑杲娉等[4] 的研究结果57.26%基本一致, 表明纵向兼任高管这一特殊治理方式在我国上市公司中得到普遍应用。 企业规模(Size)、β系数(Beta)、总资产收益率(ROA)等控制变量的描述性统计结果均分布在合理范围内, 且与前人研究基本保持一致。

(二)均值—中位数差异检验

本文进行了均值—中位数差异检验, 结果如表3所示。

由表3可知, 采用纵向兼任高管这一公司治理机制的上市公司, 其股权融资成本均值(0.134)和中位数(0.127)均大于未采用纵向兼任高管治理机制上市公司的均值(0.131)和中位数(0.124), 经过均值T检验和中位数Z检验, 两者在1%的水平上存在显著差异, 初步支持了假设1b。

(三)相关性分析

为了检验主要变量之间是否存在严重的共线性, 本文进行了Pearson相关性分析。 结果发现各变量间的相关性系数均小于0.5, 说明本文变量选取合理。

(四)多元回归分析

为了考察纵向兼任高管对企业股权融资成本的影响, 本文对模型(2)进行回归, 回归结果如表4所示。

由表4可知, 三组回归结果的F值均在1%的水平上显著, 并且调整后R2均接近于30%, 说明回归模型不仅在总体上具有良好的显著性, 其对股权融资成本的解释能力也较强。

在全样本中, 纵向兼任高管(AM)与股权融资成本(CEF)的回归系数为0.002, 且在1%的水平上显著。 这表明纵向兼任高管与股权融资成本显著正相关, 即纵向兼任高管会提高企业股权融资成本, 验证了假设1b。

从高管异质性角度区分兼任职务类别后, 董事长纵向兼任(AM_BOARD)与股权融资成本(CEF)的回归系数为0.002, 且在1%的水平上显著; 而总经理纵向兼任(AM_CEO)经统计检验不显著。 这表明与总经理纵向兼任相比而言, 董事长纵向兼任对企业股权融资成本的提高效应更显著, 验证了假设2b。

(五)稳健性检验

1. 替换股权融资成本的衡量方式(PEG模型)。 本文借鉴Easton[39] 、张修平等[21] 的研究, 采用市盈率增长模型(PEG模型)替换股权融资成本(CEF)的衡量方式, 以对主假设回归结果进行稳健性检验。 PEG模型计算公式如下:

(3)

其中: P0为目标年度上年末的股票收盘价; eps1、eps2分别为分析师预测的t+1、t+2年每股收益均值。 变量定义与OJN模型相同。

改变股权融资成本衡量方式后, 主假设回归结果如表5所示。

由表5可知, 全样本中纵向兼任高管与股权融资成本的回归系数为0.002, 且在1%的水平上显著, 这表明纵向兼任高管与股权融资成本显著正相关, 验证了假设1b。 在按兼任职务类别分组后, 董事长纵向兼任与股权融资成本的回归系数为0.002, 且在1%的水平上显著, 而总经理纵向兼任经统计检验不显著, 这表明与总经理纵向兼任相比而言, 董事长纵向兼任对股权融资成本的提高效应更显著, 验证了假设2b。 该回归结果与前文主假设回归结果完全吻合, 说明结论可靠。

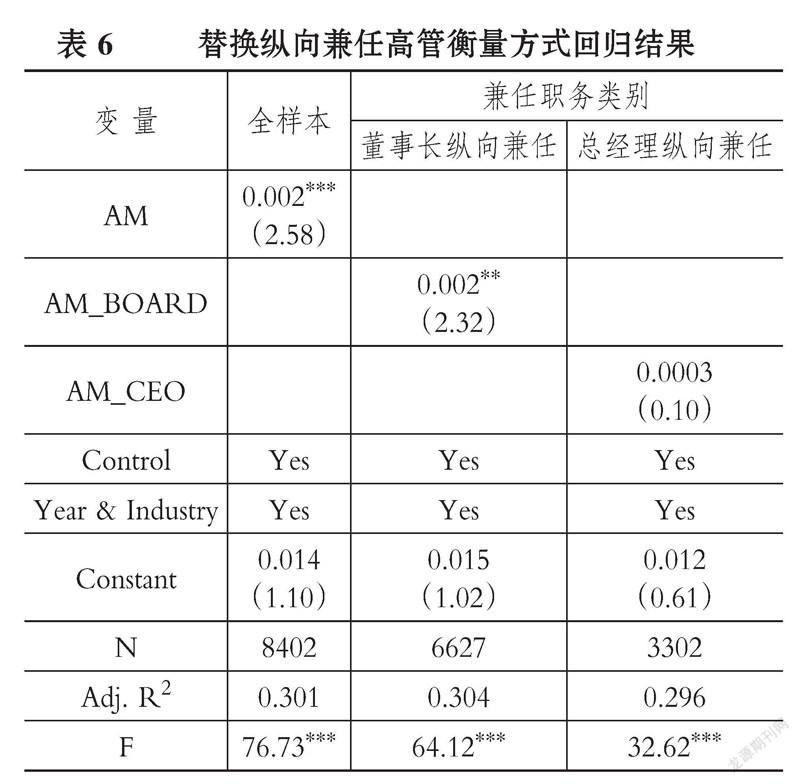

2. 替换纵向兼任高管的衡量方式。 本文借鉴潘红波、韩芳芳[6] 的研究, 重新定义纵向兼任高管并运用多元回归分析进行实证检验。 潘红波、韩芳芳[6] 对纵向兼任高管(AM)的定义为: 上市公司董事长或总经理到大股东(前十大股东)单位兼任董事或高管, 或大股东(前十大股东)的董事或高管到上市公司兼任董事长或总经理, 若满足该定义, 则AM取1, 否则取0。

改变纵向兼任高管衡量方式后, 主假设回归结果如表6所示。

由表6可知, 全样本中纵向兼任高管与股权融资成本的回归系数为0.002, 且在1%的水平上显著, 这表明纵向兼任高管与股权融资成本的正相关关系仍然成立, 进一步验证了假设1b。 在按兼任职务类别分组后, 董事长纵向兼任与股权融资成本的回归系数为0.002, 且在5%的水平上显著, 而总经理纵向兼任经统计检验依然不显著, 再次证明与总经理纵向兼任相比而言, 董事长纵向兼任更能显著提高企业的股权融资成本, 进一步验证了假设2b。 该结果再次证明了前文主假设回归结果是可靠的。

3. 内生性问题。

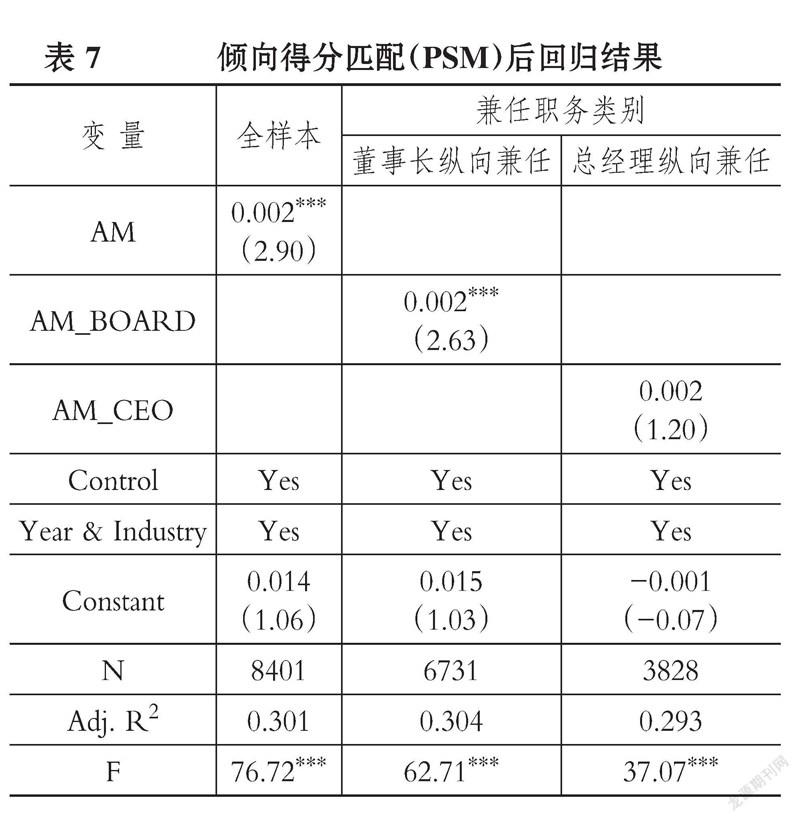

(1)倾向得分匹配(PSM)。 为了解决内生性问题, 参考潘红波、张哲[35] 的研究思路, 采用倾向得分匹配(PSM)方法进行检验。 本文采用核匹配作为整体匹配法, 使用核函数对匹配个体之间不同的距离赋予相应的权重。 本文应用核匹配的核函数为二次核, 带宽为0.06, 匹配后几乎不损失样本, 各变量匹配后标准化差异均小于10%, 满足平衡性检验。 将匹配后的样本重新进行多元回归分析, 回归结果如表7所示。

由表7可知, 进行倾向得分匹配(PSM)后, 全样本中纵向兼任高管与股权融资成本在1%的水平上显著正相关, 验证了假设1b。 按兼任职务类别分组后, 董事长纵向兼任与股权融资成本在1%的水平上显著正相关, 总经理纵向兼任经统计检验不显著, 验证了假设2b。 该结果与前文结论完全吻合, 说明结論稳健。

(2)滞后一期。 为了解决解释变量可能带来的内生性问题, 本文借鉴卫聪慧等[12] 的研究, 选取滞后一期的纵向兼任高管(L.AM)及区分高管异质性后滞后一期的董事长纵向兼任(L.AM_BOARD)和滞后一期的总经理纵向兼任(L.AM_CEO), 观察各滞后变量与股权融资成本的关系。 回归结果如表8所示。

由表8可知, 滞后一期的纵向兼任高管与股权融资成本在5%的水平上显著正相关, 滞后一期的董事长纵向兼任与股权融资成本在5%的水平上显著正相关, 而滞后一期的总经理纵向兼任与股权融资成本在统计上不显著。 该结果再次验证了假设1b和假设2b, 说明本文结论是稳健的。

六、影响机制检验

由上述实证结果可知, 纵向兼任高管会提高股权融资成本。 那么纵向兼任高管是通过怎样的传导机制来影响股权融资成本的呢? 下面将进一步分析与检验该问题。 本文借鉴Jiang等[30] 的研究, 选取大股东资金占用OREC(其他应收款占总资产比例)和与担保相关的关联交易(与担保相关的关联交易额占总资产比例RPT、与担保相关的关联交易次数NRPT)作为大股东掏空(Tunnel)的代理变量, 以进行影响机制检验。 借鉴温忠麟、叶宝娟[40] 的中介效应检验程序, 来验证纵向兼任高管对股权融资成本的影响机制。 具体模型如下所示:

Tunnel=α0+α1AM+α2Size+α3Beta+α4ROA+

α5Lev+α6BM+α7Growth+α8Turnover+α9Indep+

α10Top1+α11Age+α12Payoff +α13Volatility+

α14Fund+α15Capital+α16Analyst+α17SOE+

Industry+Year+ε (4)

CEF=γ0+γ1AM+γ2Tunnel+γ3Size+γ4Beta+

γ5ROA+γ6LEV+γ7BM+γ8Growth+γ9Turnover+

γ10Indep+γ11Top1+γ12Age+γ13Payoff +

γ14Volatility+γ15Fund+γ16Capital+γ17Analyst+

γ18SOE+Industry+Year+ε (5)

影响机制检验结果如表9所示。

由表9可知, 模型(2)中AM的系数β1显著为正, 模型(4)中AM的系数α1显著为正, 模型(5)中Tunnel(OREC、RPT和NRPT)的系数γ2显著为正, 表明间接效应显著。 进一步检验是完全中介、部分中介还是遮掩效应, 模型(5)中AM的系数γ1显著为正, 且α1γ2也显著为正。 由此, 大股东掏空的部分中介效应得以验证。 这表明纵向兼任高管通过加剧大股东资金占用以及与担保相关的关联交易进而提高企业的股权融资成本。

七、进一步分析

(一)股权制衡度的影响

本文借鉴卫聪慧等[12] 的研究, 以第二至第五大股东与第一大股东持股比例之比衡量股权制衡度。 股权制衡度高于年度行业中位数时, 该观测值位于高股权制衡度组, 否则位于低股权制衡度组。 具体回归结果如表10所示。

由表10可知, 在股权制衡度低的组中, 纵向兼任高管对股权融资成本的影响更显著, 在股权制衡度高的组中该影响不显著。 这表明上市公司多个大股东之间的制衡程度较低时, 其对大股东兼任高管发挥掏空效应的抑制作用较弱, 从而强化了纵向兼任高管提高股权融资成本的效应。

(二)董事会规模的影响

本文借鉴王化成等[32] 的研究, 用董事会人数的自然对数衡量董事会规模。 董事会规模大于年度行业中位数时, 该观测值位于董事会规模大组, 否则位于董事会规模小组。 具体回归结果如表10所示。

由表10可知, 董事会规模小的组中, 纵向兼任高管对股权融资成本的影响更显著, 在董事会规模大的组中该影响不显著。 这表明在董事会规模较小的上市公司, 董事会人数较少, 对大股东通过兼任高管实施掏空行为的抑制能力有限, 进而加强了纵向兼任高管提高股权融资成本的效应; 同时也表明董事会规模较大的上市公司对大股东通过兼任高管实施掏空行为的抑制能力较强, 从而削弱了纵向兼任高管对股权融资成本的提高效应。

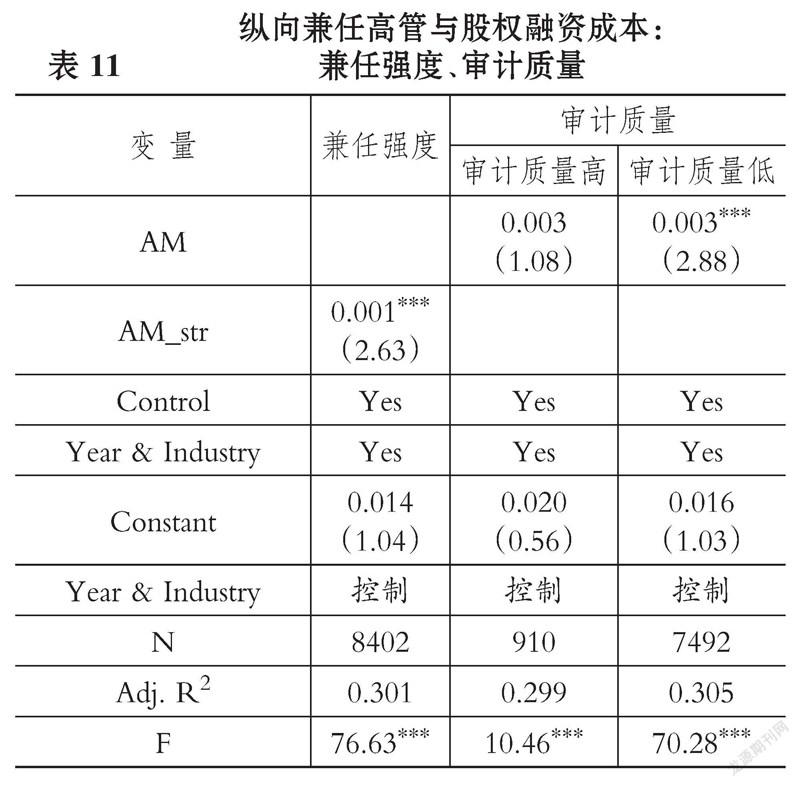

(三)兼任强度的影响

本文参考张桂玲等[29] 的方法定义兼任强度指标AM_str。 上市公司仅有总经理纵向兼任时, AM_str取值为1; 仅有董事长纵向兼任时, 取值为2; 同时有总经理和董事长纵向兼任时, 取值为3; 不存在纵向兼任高管时, 取值为0。 用AM_str替代模型(2)中的AM后进行多元回归分析, 回归结果如表11所示。

由表11可知, 兼任强度AM_str的系数为0.001, 且在1%的水平上显著, 这表明兼任强度与股权融资成本显著正相关, 即兼任强度越大, 上市公司的股权融资成本越高。 该结果一方面验证了假设2b的合理性, 另一方面表明当上市公司同时存在董事长和总经理兼任时, 纵向兼任高管对股权融资成本的提高效应最显著。

(四)审计质量的影响

本文参考一般文献的做法, 采用审计师是否来自国际“四大”会计师事务所衡量审计质量。 审计师来自国际“四大”时, 该观测值位于审计质量高组, 否则位于审计质量低组。 具体回归结果如表11所示。

由表11可知, 在审计质量低的组中纵向兼任高管与股权融资成本的正相关关系更显著, 反之不显著。 这表明对于审计质量低的企业, 外部审计所能发挥的监督作用有限, 那么外部审计师对大股东兼任高管引发的掏空行为抑制作用有限, 因此会加强纵向兼任高管与股权融资成本的正相关关系; 同时表明企业审计质量越高, 就会获得越多的外部审计监督, 从而会越强烈地抑制纵向兼任高管与股权融资成本的正相关关系。

八、结论及建议

本文通过实证分析纵向兼任高管对股权融资成本的作用机理, 发现纵向兼任高管与股权融资成本存在显著的正相关关系, 即纵向兼任高管会提高股权融资成本。 区分高管异质性后, 发现拥有更大权力的董事长纵向兼任对股权融资成本的提高效应更显著。 对上述结论进行稳健性检验后, 两者之间的正相关关系依然成立。 通过机制检验发现, 纵向兼任高管加剧了大股东掏空行为, 使得企业的股权融资成本提高。 进一步分析发现, 兼任强度越大、股权制衡度越低、董事会规模越小、审计质量越低的上市公司, 纵向兼任高管与股权融资成本的正相关关系越显著。 以上结论与我国实际情况和制度环境相符。

基于以上分析, 本文提出如下建议:

第一, 尽管从1998年至今, 证监会持续提出了“三分开”“五分开”“三分开, 两独立”的原则, 但是我国上市公司纵向兼任高管现象依然普遍存在, 并且本文从股权融资视角研究发现纵向兼任高管发挥着掏空效应。 因此, 一方面, 证监会应与时俱进, 根据我国当前实际情况进一步完善和落实“三分开, 两独立”等限制大股东兼任上市公司高管的政策, 严格监管上市公司的经济活动; 另一方面, 我国立法司法机构应不断完善投资者保护法, 建立健全中小投资者利益保护机制, 维护中小投资者利益, 促使资本市场更加公平公正。

第二, 本文发现兼任强度、股权制衡度、董事会规模、审计质量等公司治理因素会影响纵向兼任高管与股权融资成本间的关系。 公司治理水平越低, 对纵向兼任高管掏空效应的抑制作用就越弱, 就越会强化纵向兼任高管对企业股权融资成本的负面影响。 因此, 我国企业应不断完善内外部公司治理方式, 加强股权治理等内部治理机制的监督作用, 同时也要注重审计师等外部治理力量的作用, 使得大股东掏空行为得到有效制约, 从而弱化纵向兼任高管对股权融资成本带来的负面效应。

【 主 要 参 考 文 献 】

[1] Claessens S., Djankov S., Lang L. H. P.. The Separation of Ownership and Control in East Asian Corporations[ J].Journal of Financial Economics,2000(58):81 ~ 112.

[2] 閆珍丽,梁上坤,袁淳.高管纵向兼任与企业投资效率:促进还是抑制[ J].管理工程学报,2021(3):56 ~ 63.

[3] 中国证券监督管理委员会.上市公司治理准则(2018修订).2018-09-30.

[4] 郑杲娉,薛健,陈晓.兼任高管与公司价值:来自中国的经验证据[ J].会计研究,2014(11):24 ~ 29+96.

[5] Anderson R. C., Reeb D. M.. Founding-Family Ownership and Firm Performance: Evidence from the S&P 500[ J].The Journal of Finance,2003(58):1301 ~ 1328.

[6] 潘紅波,韩芳芳.纵向兼任高管、产权性质与会计信息质量[ J].会计研究,2016(7):19 ~ 26+96.

[7] 乔菲,文雯,徐经长.纵向兼任高管能抑制公司违规吗?[ J].经济管理,2021(5):176 ~ 191.

[8] Claessens S., Djankov S., Fan J. P. H., Lang L. H. P.. Disentangling the Incentive and Entrenchment Effects of Large Shareholdings[ J].The Journal of Finance,2002(57):2741 ~ 2771.

[9] Chen X., Yang C.. Vertical Interlock and the Value of Cash Holdings[ J].Accounting and Finance,2021(61):561 ~ 593.

[10] 程小可,沈昊旻,高升好.贸易摩擦与权益资本成本[ J].会计研究,2021(2):61 ~ 71.

[11] Villalonga B., Amit R.. How Do Family Ownership, Control and Management Affect Firm Value?[ J].Journal of Financial Economics,2006(80):385 ~ 417.

[12] 卫聪慧,刘嫦,孙洪锋.纵向兼任高管、产权性质与审计收费[ J].审计与经济研究,2021(2):52 ~ 62.

[13] 蒋琰,陆正飞.公司治理与股权融资成本——单一与综合机制的治理效应研究[ J].数量经济技术经济研究,2009(2):60 ~ 75.

[14] Ashbaugh-Skaife H., Collins D. W., Kinney W. R., Lafond R.. The Effect of SOX Internal Control Deficiencies on Firm Risk and Cost of Equity[ J].Journal of Accounting Research,2009(47):1 ~ 43.

[15] Bebchuk L. A., Cremers K. J. M., Peyer U. C.. The CEO Pay Slice[ J].Journal of Financial Economics,2011(102):199 ~ 221.

[16] Persakis A., Iatridis G. E.. The Joint Effect of Investor Protection, IFRS and Earnings Quality on Cost of Capital: An International Study[ J].Journal of International Financial Markets, Institutions and Money,2017(46):1 ~ 29.

[17] 姜付秀,支晓强,张敏.投资者利益保护与股权融资成本——以中国上市公司为例的研究[ J].管理世界,2008(2):117 ~ 125.

[18] 代昀昊.机构投资者、所有权性质与权益资本成本[ J].金融研究,2018(9):143 ~ 159.

[19] Saad M., Samet A.. Liquidity and the Implied Cost of Equity Capital[ J].Journal of International Financial Markets, Institutions and Money,2017(51):15 ~ 38.

[20] 曾颖,陆正飞.信息披露质量与股权融资成本[ J].经济研究,2006(2):69 ~ 79+91.

[21] 张修平,李昕宇,卢闯,宋秀慧.资产质量影响企业权益资本成本吗?[ J].会计研究,2020(2):43 ~ 59.

[22] 甘丽凝,陈思,胡珉,王俊秋.管理层语调与权益资本成本——基于创业板上市公司业绩说明会的经验证据[ J].会计研究, 2019(6):27 ~ 34.

[23] 赵玉洁,万贻健,方瑄.关键审计事项披露能否降低上市公司的股权融资成本?[ J].审计研究,2020(6):59 ~ 67.

[24] Glosten L. R., Milgrom P. R.. Bid, Ask and Transaction Prices in a Specialist Market with Heterogeneously Informed Traders[ J].Journal of Financial Economics,1985(14):71 ~ 100.

[25] Diamond D. W., Verrecchia R. E.. Disclosure, Liquidity, and the Cost of Capital[ J].The Journal of Finance,1991(46):1325 ~ 1359.

[26] 汪炜,蒋高峰.信息披露、透明度与资本成本[ J].经济研究,2004(7):107 ~ 114.

[27] 支晓强,何天芮.信息披露质量与权益资本成本[ J].中国软科学,2010(12):125 ~ 131.

[28] Shleifer A., Vishny R. W.. A Survey of Corporate Governance[ J].The Journal of Finance,1997(52):737 ~ 783.

[29] 张桂玲,线婷婷,王林江.纵向兼任高管、产权性质与企业投资效率[ J].中央财经大学学报,2020(1):70 ~ 88.

[30] Jiang G. H., Lee C. M. C., Yue H.. Tunneling Through Intercorporate Loans: The China Experience[ J].Journal of Financial Economics,2010(98):1 ~ 20.

[31] Fisman R., Wang Y. X.. Trading Favors Within Chinese Business Groups[ J].American Economic Review,2010(100):429 ~ 433.

[32] 王化成,王欣,高升好.控股股东股权质押会增加企业权益资本成本吗——基于中国上市公司的经验证据[ J].经济理论与经济管理,2019(11):14 ~ 31.

[33] 段梦然,王玉涛,徐瑞遥.两职分离背景下高管权力差距与投资效率[ J].管理评论,2021(8):196 ~ 210.

[34] Kato T., Long C.. CEO Turnover, Firm Performance, and Enterprise Reform in China: Evidence from Micro Data[ J].Journal of Comparative Economics,2006(34):796 ~ 817.

[35] 潘红波,张哲.控股股东干预与国有上市公司薪酬契约有效性:来自董事长/CEO纵向兼任的经验证据[ J].会计研究,2019(5):59 ~ 66.

[36] 毛新述,叶康涛,张頔.上市公司权益资本成本的测度与评价——基于我国证券市场的经验检验[ J].会计研究,2012(11):12 ~ 22+94.

[37] Ohlson J.A., Juettner-Nauroth B. E.. Expected EPS and EPS Growth as Determinants of Value[ J].Review of Accounting Studies,2005(10):349 ~ 365.

[38] 叶陈刚,王孜,武剑锋,李惠.外部治理、环境信息披露與股权融资成本[ J].南开管理评论,2015(5):85 ~ 96.

[39] Easton P. D.. PE Ratios, PEG Ratios, and Estimating the Implied Expected Rate of Return on Equity Capital[ J].The Accounting Review,2004(79):73 ~ 95.

[40] 温忠麟,叶宝娟.中介效应分析:方法和模型发展[ J].心理科学进展,2014(5):731 ~ 745.

【基金项目】国家自然科学基金项目“VIE境外上市模式、盈余质量及企业价值”(项目编号:71662030);新疆维吾尔自治区社

会科学基金重点项目“新疆推进丝绸之路经济带核心区建设研究”(项目编号:20AZD005);新疆维吾尔自治区天山青年计划优秀青年科技人才项目“VIE上市模式与企业资本结构动态调整”(项目编号:2019Q024);新疆财经大学研究生科研创新项目“纵向兼任高管与股权融资成本”(项目编号:XJUFE2021K013)

【作者单位】新疆财经大学会计学院, 乌鲁木齐 830012