三中一华加海通占IPO保荐项目一半新市场和关系户难让小券商弯道超车

2022-07-09王飞

王飞

今年上半年,登陆A股的上市公司数量171家,而去年同期为259家,同比下滑33.98%。但募集资金达到3119.37亿元,相较去年同期(2139.94亿元)增长45.77%。这主要是上半年中国移动、中海油等超级大盘股的上市。融资规模上升,也让为IPO保荐机构的券商相关收入有所增加。上半年,券商整体的承销及保荐收入同比增长4.54%,但到具体的券商则出现分化,高收入依然在头部券商,其他券商则表现一般甚至是下滑。即使有北交所带来的新市场、以及关联关系等加持,如广发、华安等中小券商仍很难借此弯道超车。

据Wind(按上市日期)统计,今年上半年,券商整体的承销及保荐收入125.43亿元,相较去年同期(119.98亿元)增长4.54%。其中,中信证券的承销及保荐收入高达19.13亿元,依然占據第一的位置。中信证券是中国移动的联席主承销商之一,中国移动在A股的募资金额高达519.81亿元,通过中国移动一个IPO项目,中信证券就获得了2.26亿元的承销及保荐收入,这也是中信证券承销及保荐业务收入中最大的一笔,第二位则是亚虹医药IPO项目,收入为1.30亿元。

中金公司是中国移动的另一家联席主承销商,其通过中国移动IPO项目录得2.60亿元的承销及保荐收入。这一笔收入就奠定了中金公司今年上半年的承销及保荐收入的第五的位置,在其之前,除了中信证券,还有中信建投、海通证券和国泰君安。占据收入前五的券商承销及保荐收入均在10亿元以上,相较去年同期均有明显增长。在去年上半年,仅有中信证券和海通证券的承销及保荐收入超过10亿元。

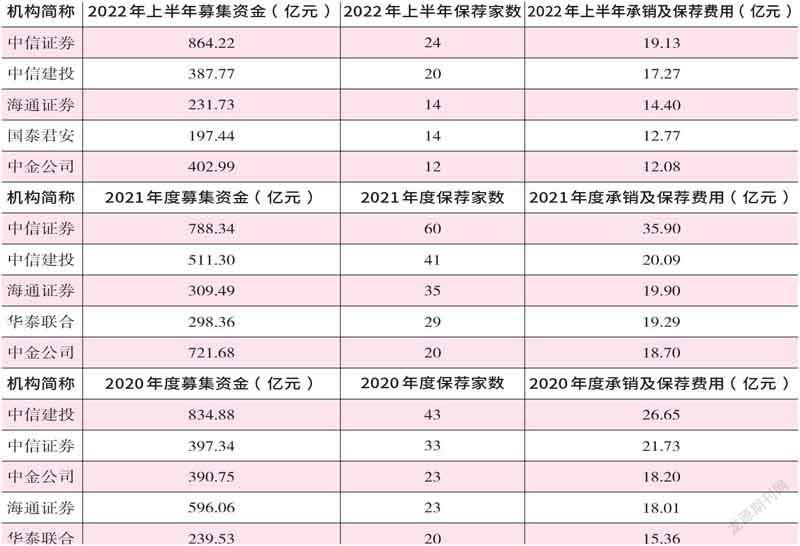

而在过去两年,占据投行收入头部位置的也普遍是这些券商(见附表)。其中,在2020年度和2021年度,占据前五的均是中信证券、中信建投、中金公司、华泰联合和海通证券。并且,上述5家券商的承销及保荐收入占所有券商的比例分别为41.48%和41.21%。在今年上半年,虽然投行收入的头部位置略有调整,国泰君安跻身前五,华泰联合暂列第六,但前五位置的占比进一步提升,达到57.52%。对此,业内人士表示,头部券商投行优势有望继续保持。

在头部券商分享IPO融资规模逆势增长红利的同时,多数券商的承销及保荐收入则表现一般甚至是下滑。这些券商保荐项目数量不多,都是看着头部“吃肉”,而自己“喝汤”。

据《红周刊》梳理,在今年上半年171家登陆A股的上市公司中,券商包括单独保荐和联席保荐共参与175次,其中上述5家头部券商参与的项目共有84次,占比接近50%。而剔除这5家券商外,今年上半年参与保荐项目的共有40家券商。按此测算,平均每家券商今年上半年参与保荐项目仅有2.275次,这相比头部券商动辄十几、二十几次的频率明显偏低。

具体来看,在上述5家券商之外,华泰联合参与的保荐项目次数最多,有12次。而有21家券商仅参与了1次保荐项目,典型的如近几年承销及保荐业务急速萎缩的广发证券,其今年上半年仅参与了百合股份1家公司的保荐项目。而在2015年度~2020年度,广发证券分别参与了14次、15次、34次、7次、16次和6次保荐项目,在2017年更是获得承销及保荐收入的冠军。

此外,与头部券商“聚焦”深交所和上交所IPO公司不同,其他中小券商将其发力点聚焦在了北交所。数据显示,今年上半年共有18家公司登陆了北交所,其中仅有骏创科技1家是头部券商中信建投作为保荐机构,其它公司的保荐机构均是其他中小券商。对此,市场有观点认为,这是其他券商根据自身的资源禀赋,从而打造差异化的竞争优势。

但实际上,目前登陆北交所的上市公司数量明显较低,这尚不足以让其余的40家券商每家获得一次保荐机会。并且在今年上半年上市的171家公司中,北交所上市公司数量占比仅为10.53%。同时,北交所上市公司募资规模普遍不高,今年上半年募资规模最高的是奥迪威,仅为3.84亿元,其余公司中有15家的募资规模处在1亿元~2亿元区间。这表明,其他券商借此增厚其承销及保荐收入相对有限。

需要注意的是,尽管目前头部券商的保荐项目登陆北交所的并不多,但排队的企业也不少。数据显示,截至7月7日,目前拟登陆北交所的IPO公司共有144家,其中有25家是中信证券等5家头部券商保荐的,占比17.36%。这表明,对于拟登陆北交所的IPO项目,头部券商同样不会放弃。而一旦头部券商开始重点布局,留给其他券商的蛋糕可能会更少了。

除了发力北交所IPO项目,其他券商还选择了其他弯道超车方式,如上文提到的广发证券,其或是在依靠“关联方”的优势获得了相关IPO公司的保荐项目。据百合股份招股说明书显示,广发证券今年上半年通过参与公司的保荐项目获得承销及保荐收入0.55亿元,但同时,广发证券的全资子公司广发信德是公司持股5%(占总股本,下同)以上的股东。也就是说,广发证券和百合股份具有关联关系。

根据相关规定,保荐机构与发行人有关联关系的,保荐机构应进行利益冲突审查、出具合规审核意见,并按规定充分披露,若披露仍不能消除影响则应联合一家无关联保荐机构共同履行保荐职责。对此,百合股份招股说明书显示,广发信德持有发行人5.21%股权符合相关规定,不影响广发证券作为保荐机构的独立性。

但多数保荐机构都是通过联合一家无关联保荐机构解决关联关系的问题。比如今年上半年,中航证券和中信建投联合保荐中无人机、国泰君安和海通证券联合保荐天岳先进、海通证券和中航证券联合保荐超卓航科、中金公司和民生证券联合保荐希荻微等。

广发证券单独保荐不得已而为之。据《红周刊》观察,广发证券因在康美药业非公开发行优先股等中未勤勉尽责,广发证券的保荐资格自2020年7月起被暂停6个月。或正是这次承销及保荐业务被暂停,广发证券在2021年并未有一家保荐公司成功上市,直至今年1月才迎来了百合股份。广发股份的首发承销及保荐收入排名也因此滑坡,由2017年的第1位降至今年上半年的第29位。

今年上半年同样只参与了井松智能保荐的华安证券,也是其通过全资子公司华富瑞兴投资管理有限公司持有井松智能1.25%的股权,并因此获得承销及保荐收入0.44亿元。

但依靠“关联方”获得的机会更多是充满了随机性,券商很难借此获得稳定的承销及保荐收入。比如总部位于深圳的一家券商,其在去年共参与了4家公司的保荐项目,其中有两家与其有一定的关联关系,而在今年上半年,这家券商参与的保荐项目仅为1次。