跨国经营递延所得税费用问题研究

2022-07-05邓华

邓华

随着经济的快速发展,科技不断进步,商业模式不断的更新迭代,以及会计准则每年都在不断的进行修订,其目的是为了更好的适应社会经济的发展,同时也是为了和国际会计准则接轨,助力中国企业的全球化进程。财务核算在此过程中扮演的角色越发重要,但是在实际的会计核算的过程中,有一个难点,也是一个痛点在不断的困扰着我们的会计人员,主要是因为一部分随着经济社会发展进行不断制定、修订以及颁布的部门规章与2007年颁布的《中华人民共和国企业所得税法》之间的差距在不断拉大,这就导致了税法和企业会计准则在实际纳税处理时,有一些暂时性差异和永久性的差异,从而形成了当期应缴纳的所得税费用和递延所得税费用。

递延所得税费用定义

广义的递延所得税费用指的是由于经济社会不断发展所带来的企业会计准则(以下简称PRCGAAP)的修订与2007年颁布的《中华人民共和国企业所得税法》之间对于计算所得税费用的差异;狭义的递延所得税费用,有很多人会说是收付实现制和权责发生制所产生的所得税费用的差异,一句话概括,递延所得税,指的是由于企业所得税法的认定标准和会计准则核算的标准不一致所导致的一些暂时性和永久性差异所带来的所得税费用差异。综上所述如果对于纯粹的一个内资企业,无论有没有子公司,无论有没有上市,只要执行了PRCGAAP,并且在没有任何境外投资的子公司的情况下,这个差异就仅仅只有一个差异,即本国的企业所得税法和会计准则之间的差异;但是如果有境外子公司,那么这个递延所得税费用之间的差异就会涉及到大于等于4套法律法规的差异。文章主要探讨三个问题,即不同国家的会计准则中对于未弥补亏损递延所得税费用的賬务处理和合并财务报表中对于递延所得税费用的确认问题,以及对于国内大部分企业5年的亏损的弥补期限的简要探讨。

递延所得税费用的差异来源的探讨

国际上主流的三大会计准则:PRCGAAP,国际会计准则(以下简称IFRS),美国会计准则(USGAAP),其实在计算递延所得税费用的逻辑上差异并不是很大,其主要的原则还是按照暂时性差异和永久性差异来进行划分。对于暂时性的差异其实我们可以理解为会计准则和企业所得税法对于资产和负债的可抵扣金额的差异,这种差异是纯粹的时间性差异。永久性差异是计算会计的税前抵扣金额和税法的税前列支的金额不同。对于税法和企业会计准则的差异,我们一方面从国家治理的角度出发来阐述这个问题,《中华人民共和国企业所得税法》是一部法律,PRCGAAP应该是一部部门规章,首先法律的效力高于行政法规、地方性法规、规章其次法律的更新通常相比于部门规章的更新更加严格。西方国家的法律需要经过议院,中国的法律需要通过全国人民代表大会,时间长,涉及面广;另一方面的原因是前文提到的我们正经历一个流变的时代,从互联网到移动互联网,从移动互联网进入数字化的时代,经济活动方方面面的变化非常大,所以无论在中国还是在西方国家,企业会计准则应当紧随社会经济的发展,从而就造成了这种部门规章和法律的差异在持续不断的加大。例如中国税法规定的超过一定标准的业务招待费、不符合标准的商业保险,罚款支出、研发费用加计扣除等等,当然这跟中国的国情也有密切的关系,比如说鼓励研发,鼓励艰苦朴素,落实廉洁之风,拒绝浪费,高额招待等等;这一系列体现中国特色的永久性差异,本篇文章主要探讨PRCGAAP 和USGAAP在确认递延所得税费用时的差异,尤其是在确认可弥补亏损的金额。

不同会计准则对于为弥补亏损所应确认的递延所得税费用的差异

上文阐述了国际上对于递延所得税的一般会计处理,PRCGAAP与USGAAP在慢慢的驱同,在PRCGAAP中,递延所得税费用=(应纳税暂时性差异-可抵扣暂时性差异+以前年度未弥补的亏损)*所得税税率-未来5年不可以弥补的亏损*所得税税率。而USGAAP中,Defer Income Tax Expense(递延所得税费用)=[Time Difference(时间性差异)* Income Tax Rate(所得税税率)+ Taxable Loss(以前年度未弥补的亏损)* Income Tax Rate(所得税税率)-Unrecovered Taxable Loss(未来不可以弥补的亏损)*Income Tax Rate(所得税税率)]-Defer Tax Provision(预计所得税费用减值准备)。两者在计算公式上看起来差异来源于各个国家税法的差异,主要表现为税率的差异和5年亏损的弥补期限,其他从整个公式的角度看起来没有变化。其实不然,恰恰是因为这个5年弥补期限导致了两者在计算递延所得税的区别,USGAAP在考虑未来亏损弥补额时,由于没有5年弥补期间的限制,其亏损弥补的期限长达20年或者更长,所以对于可弥补亏损额首先需要使用会计估计的假设,其次是由于时间跨度常,需要考虑货币的时间价值。

另外对于未弥补亏损未来可以抵扣的金额来看应该是一个按照税法计算的应纳税所得额,我们从口径相同进行阐述这个问题时,就可以发现,企业对于未来的盈利能力的预测是更加侧重在一个会计的利润,应该说基本上没有任何一家公司对于未来的盈利能力的预测会精确到税法层面,所以本身这个未来可弥补亏损和会计利润进行比较,计算出未来可弥补亏损时是有失偏颇的,当然这是一个难点也是一个痛点,会计人员需要全面了解企业的情况,并且在计算可弥补亏损时需要客观的运用会计估计进行最大限度的合理预估。

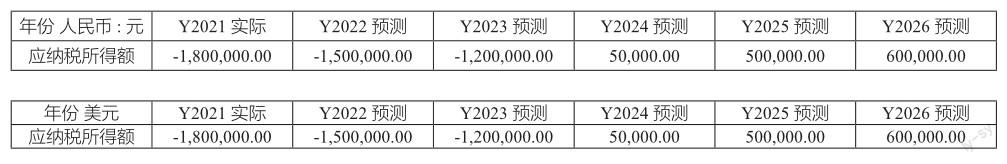

我们假设C企业2021年在中国境内成立,适用的所得税税率为25%,当年汇算清缴的应纳税所得额以及未来应纳税所得额预估如图所示,按照中国的税法和PRCGAAP中所得税会计的相关规定,对于可弥补亏损这部分的递延所得税费用计算分析结果如下:

1.2021年的应纳税所得额为-180万,对于这亏损的180万,只能在5年内抵扣完毕。

2.C公司只能弥补2021年的5万,2025年的50万,2026年的60万。

3.公司2021年度的应纳税所得额为-180万,绝对值大于未来五年可弥补的亏损额。

4.最终可弥补的亏损为115万,递延所得税费用为115万*0.25=28.75万元。

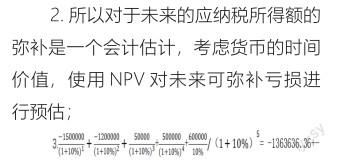

美国税法对于可弥补亏损金额没有5年的这个规定,就其实就对未来可弥补亏损的金额,按照持续经营的假设,就需要又一个相当长的周期预估,所以这部分的递延所得税需要考虑两个问题,一个问题是5年后的应纳税所得额的金额,另一个需要考虑这些应纳税所得额的折现问题。其他信息不变, 我们假设C公司在美国境内成立,5年后按照永续增长率3%,C企业所适用的所得税税率20%,企业加权平均资本成本为10%,我们假设临时性差异未来全部可以进行抵扣应纳税所得额,计算递延所得税费用的金额如下:

1.由于国外对于可弥补亏损没有5年的限制;

991735.54+37566+341507+3725528=1749229.1

最终可弥补的亏损为1749229.10,递延所得税1749229.10*0.2=349845.82美元。

我们可以看出,从所得税会计的角度来说,无论是PRCGAAP 还是USGAAP所遵循的原则是一样的,都是由于税法和会计准则的差异而导致的临时性差异和暂时性差异,而由于中美企业所得税税法对于可弥补亏损的年限不一样,导致最终确认递延所得税费用的金额是不一样的。

跨国公司子公司合并财务报告递延所得税费用确认

上述我们探讨了公司在不同国家的递延所得税费用的会计处理,我们假设C公司是一家美国跨国公司的在华的独资子公司,我们知道这家公司的集团合并财务报表一定是使用美国会计准则编制,下面我们探讨一下跨国公司使用USGAAP进行合并报表并且使用PRCGAAP在中国进行法定审计以及信息披露,从合并财务报告的层面递延所得税费用的会计确认。在现实工作中,由于大型集团合并财务报告的要求,在合并财务报告层面需要使用非PRCGAAP,C公司通常会设置两套账簿,一套是USGAAP的账簿,另外一套是PRCGAAP的账簿;USGAAP账簿里面的财务信息主要是用于集团企业财务报表合并,而PRCGAAP的报表主要是在华的法定审计以及纳税申报等等相关的信息披露,但是在合并财务报告层面确认被合并企业递延所得税费用时,很多跨国公司会陷入一个困境,集团财务合并财务报告账务组会选择使用哪个税会差进行合并财务报表,有人说应该选择PRCGAAP和《中华人民共和国企业所得税法》的税会差,也有的人说选择USGAAP和《中华人民共和国企业所得税法》的税会差。

笔者认为,由于我们在计算临时性差异和永久性差异使用的是PRCGAAP中的资产和负债的账面价值和《中华人民共和国企业所得税法》的账面价值进行计算而来的,而不是使用USGAAP中的资产和负债的账面价值和《中华人民共和国企业所得税法》价值进行计算而来的,比如说中美会计准则中对于固定资产的账面价值,中美会计准则对于固定资产的账面价值由于折旧年限的不同,所导致的固定资产的账面价值不同,但是我们在计算年度企业所得税时使用的是PRCGAAP的账面价值和《中华人民共和国企业所得税法》的账面价值,所以当期的所得税费用以及递延所得税费用所使用的账面价值基础应该一致,我们应该选择中国会计准则中所确认的递延所得税费用以及递延所得税资产和递延所得税负债的金额作为跨国公司合并财務报告中的合并金额。所以说,无论是中国的公司在国外进行跨国经营,中国总部使用PRCGAAP进行合并财务报表,还是美国的公司在中国经营,使用USGAAP进行合并财务报表,我们都应该使用在实际经营国家所确认的当期所得税费用以及递延所得税费用进行财务报表合并。

递延所得税的处理对于中国企业所得税的思考

其实在计算递延所得税费用时,PRCGAAP和USGAAP的差异度很小,差别就是两国的企业所得税的差异以及税法对于可弥补亏损年限的差异所导致的在计算递延所得税费用的方法中,考虑了货币的时间价值,也就是说在计算递延所得税费用时,使用了会计估计。而在PRCGAAP中我们使用了5年作为企业亏损最长的弥补期限体现了在PRCGAAP进行可持续运营的假设中又增加了一个经营活动的计划性,从国家治理一直到企业运营,体现了5年计划的必要性以及可持续性。但是我们生活在一个流变的时代,科技不断进度,商业模式不断更新迭代,尤其是在创业板上市的公司,上市的条件进一步进行松绑,尤其是在盈利能力方面,不再强调三年盈利持为正且持续增长等相对严格的指标,而是注重企业的创新和研发、注重企业长期发展的潜力,企业的短期的亏损并不代表企业的未来不具有盈利能力,所以国家税务总局和财政部共同发布,自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年,这一税收政策也在慢慢和其他国家在税收政策上进行接轨,对于高新技术企业的可弥补亏损的递延所得税费用的确认需要更加合理的会计估计,与此同时《企业所得税法》如果在未来对于亏损的5年期限取消或者进一步扩大实施企业的范围,那么可弥补亏损的计算方法,我们可以参考USGAAP中对于未来可弥补亏损,考虑使用货币时间价值的会计估计方法。

(拜耳作物科学(中国)有限公司)