国铭铸管经营上增收不增利销售激增欠缺商业逻辑合理性

2022-06-25赵文娟

赵文娟

2021年12月,山钢集团将所持济钢集团100%股权划转至济南市国资委,这意味着济钢集团正式由省属国企控股子公司转变为济南市属国企,而就在本次股权划转的同时,济钢集团也在积极打造属于自己的上市公司。同年同月,济钢集团直接持股43.15%的国铭铸管股份有限公司(以下简称“国铭铸管”)向上交所递交了招股书申报稿,拟在沪市主板上市募资6.99亿元。

国铭铸管是一家有着辉煌历史的老牌鲁企,由原山东球墨铸铁管有限公司搬迁改名而成,在济南已有60余年历史,山东省第一炉生铁就诞生在该公司。作为引入民营资本实施混改的范例,国铭铸管被寄予厚望。此次若能借力资本市场完成上市融资,将意味着国铭铸管第二次混改成功。当然,若从目前国铭铸管所披露的相关信息看,公司面临的问题仍然不少。

国铭铸管主要从事球墨铸管研发、生产和销售,球墨铸管主要用于市政供排水管网并经推广可用于热力等其他管道。2019年至2021年期间,在营收分别较上年增长16.60%、12.80%和24.52%的同时,扣非后归母净利润表现并不稳定,同期增幅分别为-33.28%、91.39%和-23.24%,其中2019年和2021年陷入了“增收不增利”的窘境。

这并不是什么好现象,《红周刊》发现,国铭铸管在2021年营收达50.58亿元情况下,所实现的1.52亿元扣非后归母净利润反而比实现营收30.88亿元的2018年要低,2018年时,公司实现的扣非后归母净利润为1.55亿元。进一步推算可发现,2018年至2021年,国铭铸管的营收复合增长率为13.13%,而扣非后归母净利润的复合增长率却为-0.49%,增收不增利的现象非常明显。

数据来源:Wind

从国铭铸管的解释来看,公司净利润的下滑与上游原材料价格上涨压力是分不开的。据了解,球墨铸管行业上游主要包括铁矿石、焦炭等行业。Wind显示,近年来国产铁矿石及进口铁矿石价格整体呈上涨趋势,尤其是2020年下半年至2021年上半年,铁矿石价格出现快速上行,直到2021年下半年,铁矿石价格才震荡回落。至于焦炭价格,2021年第四季度虽然回落,但总体上自2017年以来一直处于高位震荡状态。如此情况意味着,若铁矿石、焦炭价格仍处于高位震荡,或有进一步上涨,一旦公司无法及时将原材料价格上涨压力传导至下游,则很可能会对公司的经营业绩造成不利影响。

那么,同样面临上游原材料价格上涨的同行企业业绩情况又如何呢?

招股书显示,在国铭铸管同行企业中,只有新兴铸管生产球墨铸管,而青龙管业主营混凝土管、复合钢管等管道产品,龙泉股份主营PCCP等管道产品,二者与国铭铸管成本结构皆不同。因此仅从成本端来说,国铭铸管与新兴铸管可比性更强。Wind显示,2019年至2021年,新兴铸管营收增幅稳定,扣非后归母净利润增幅分别为-46.16%、22.48%、13.95%,只是在2019年因原材料价格上涨而出现增收不增利的情形,而2020年、2021年表现良好。显然,在同样面临原材料采购成本拖累下,新兴铸管盈利抗压能力是要优于国铭铸管的。

另外,虽然国铭铸管没有披露2022年第一季度业绩,但同行可比公司的情况却并不乐观。Wind数据显示,新兴铸管2022年第一季度营收较上年同期下滑2.02%;青龙管业2022年第一季度归母净利润则亏损203.5万元;龙泉股份2022年第一季度营收不仅下滑25.28%,归母净利润亏损高达4484.23万元。在此大环境中,国铭铸管2022年第一季度盈利情况是需要公司补充说明的。

值得一提的是,在国铭铸管增收不增利的情况下,公司的球墨铸管毛利率表现要远超行业龙头,显得十分异常。

招股书显示,公司的球墨铸管毛利率远超行业龙头公司新兴铸管的毛利率表现。2018 年至2021 年,国铭铸管球墨铸管毛利率分别为30.64%、32.58%、22.63%、16.96%,而同期新兴铸管铸管及管铸件毛利率分别为24.56%、23.62%、21.34%、10.25%。对于毛利率的偏高,招股书解释称,与新兴铸管相比,公司更具有交通优势和采购成本优势。可事实上,这一解释很可能站不住脚。

数据来源:招股书

数据来源:招股书

首先,新興铸管是国内球墨铸管行业龙头企业,同时也是全球球墨铸管最大的供应商之一。根据中国铸造协会统计,2020 年新兴铸管在我国主要球墨铸管生产商中的产量占比高达32.78%,而国铭铸管仅有6.02%,因此新兴铸管更具议价能力与话语权。国铭铸管也表示,新兴铸管其球墨铸管产量、销量较大幅领先于公司及其他竞争对手,其定价策略对我国球墨铸管市场价格有较大影响。不仅如此,国铭铸管自身的原材料成本传导能力其实也是非常有限的,譬如2020 年至2021 年,公司在球墨铸管单位成本分别增加1.40%、22.57% 的情况下,2020年球墨铸管销售单价不增反降3.72%,而2021 年销售单价虽然增长,但也仅增长了11.90%。

其次,球墨铸管行业的原材料价格都是透明的。公开信息显示,新兴铸管是全球最大的球墨铸铁管生产制造商,目前产能达300 万吨,是国铭铸管目前50 万吨产能的6 倍。因此在采购原材料方面,新兴铸管相比国铭铸管不仅更具议价能力,且生产过程中同样更具规模优势。

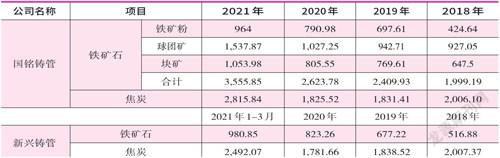

从招股书披露的数据来看,事实也确实如此。作为球墨铸管行业的核心原材料,无论是铁矿类采购还是焦炭采购,国铭铸管并不像其所说那样具备优势。如附表,2018 年至2021 年公司铁矿类(铁矿粉、球团矿、块矿)平均采购单价要远高于新兴铸管2018年至2021 年1~3 月采购铁矿石平均价格。焦炭采购方面,2018 年和2019年,国铭铸管和新兴铸管的平均采购价格差别不大,但在2020 年和2021 年第一季度,新兴铸管采购焦炭的单价要比国铭铸管更低。

很显然,就上述分析看,国铭铸管所解释的成本优势及其毛利率的真实性,是存在很大疑问的。

国铭铸管控股股东股权股转之前,2019年和2020年的第一大客户一直是关联方山钢集团下属企业,销售金额分别为6.58亿元、2.09亿元。股权划转之后,欧冶链金再生资源有限公司(以下简称“欧冶链金”)突然新增为公司2021年的第一大客户,销售金额高达4.31亿元。值得一提的是,在首次披露的招股书中,欧冶链金作为公司2021年上半年的第一大客户销售额同样是4.31亿元,这说明欧冶链金在2021年下半年并未对公司进行采购。

招股书披露,山钢集团下属企业和欧冶链金向国铭铸管从采购的并非是球墨铸管,而是生铁。报告期内,公司三成以上主营业务收入来自生铁销售,销售价格方面,生铁属于标准化程度较高的大宗商品,市场价格较为公开透明(如图2)。其中可以明显看出,2021年上半年,生铁价格快速上行,触及三年来最高。那么问题在于,欧冶链金为何在2021年上半年生铁价格大幅上涨的时候大量采购,而在下半年价格回落的时候却不再采购了呢?甚至在2021年上半年,公司一半以上的生铁都销售给了欧冶链金。因此,国铭铸管对欧冶链金销售激增的原因及其商業逻辑合理性是值得怀疑的。

除此之外,国铭铸管在报告期内还存在大量的关联交易。

截至招股书签署日,国铭铸管共有3名股东,分别为济钢集团、金玺泰、山东铸信。其中济钢集团为控股股东,持股比例为43.15%;金玺泰为混改引入的战略投资者,持股比例为36.68%;山东铸信为员工持股平台,持股比例为20.17%。除了与济钢集团原控股股东山钢集团下属企业存在大额关联交易外,国铭铸管还与济钢集团下属企业、金玺泰同时存在关联销售、采购的情形,其独立性和公允性是存在疑问的。

除前述所提到的第一大客户为关联方外,关联交易金额较大的还有:报告期内,国铭铸管向济钢集团下属企业济钢城市矿产科技有限公司销售生铁的合计金额为3896.71万元,可同时又向该公司采购了3352.07万元的运输服务。再比如,报告期内,国铭铸管向金玺泰及其实控人金银山实际控制的企业销售水渣、能源产品(高炉煤气、蒸汽)等的金额合计为12975.45万元。与此同时,公司又向金玺泰及其子公司采购铁精粉、球团、能源产品(电力)等金额合计为13301.74万元。可以发现,公司对同一关联方销售和采购的金额其实差异不大。

众所周知,关联交易非常容易产生利益输送问题,因此一直以来也是监管关注的重点,而国铭铸管对同一关联方既销售又采购已经形成了资金闭环,属于高风险模式,让人对公司的经营独立性有所担忧。

与此同时,上述交易的公允性也是存在很大问题的。招股书披露,2020年和2021年,公司向金玺泰及其实控人金银山实际控制的企业销售球墨铸管的均价分别为4533.33元/吨、4634.34元/吨,而向非关联方销售同类产品的均价分别为4641.14元/吨、4817.86元/吨,比前者高出2.32%、3.81%。而更为费解的还有,国铭铸管一方面向金玺泰及其实控人金银山实际控制的企业供暖、供电,另一方面又向金玺泰采购电力,如此做法很值得商榷。