新形势下的黄金投资价值与策略

2022-06-25张启迪编辑白琳

文/张启迪 编辑/白琳

黄金作为中长期内投资前景较好且安全度相对较高的金融产品,其投资价值日益显现。

黄金作为传统避险资产,在资产配置中历来具有不可替代的重要地位。黄金价格在经历了2020年的大幅上涨后,2021年弱势震荡,整体小幅下跌,2022年走势判断则存在较大分歧。从中长期来看,黄金价格仍然受到多种有利因素支撑,投资价值日渐上升。对于个人投资者而言,可考虑通过黄金ETF等方式进行黄金投资,优化资产组合。

2021年以来黄金价格走弱原因分析

2019年和2020年,受新冠肺炎疫情等多重因素影响,黄金价格出现明显上涨,芝加哥商品交易所(COMEX)黄金期货涨幅分别达到1 8.1%和24.8%。2021年,黄金价格并未延续此前的上涨态势,转而下跌3.3%。除了在通胀预期上升以及新冠肺炎变异毒株扩散时期黄金价格小幅反弹以外,全年整体维持弱势震荡。2022年1月,黄金价格继续维持震荡态势(见图1)。

图1 黄金价格走势

关于2022年黄金市场如何发展,市场分歧较大:有观点认为,全球央行货币政策、通胀水平、经济走势以及疫情发展等因素均会影响黄金价格走势,由于不确定性较高,预计黄金价格波动较大;也有观点认为,由于美联储持续收紧货币政策,黄金价格将显著承压,预计将出现下跌;还有观点认为,受市场流动性收紧和新变种病毒加速传播的影响,股市可能出现暴跌,出于避险需求投资者将持续涌入黄金市场,引发黄金价格新一轮上涨。要判断未来黄金价格走势,首先要分析2021年以来黄金价格走弱的原因。

2021年以来,以下因素使得黄金价格表现不及预期。一是疫苗接种率持续提升。全球至少接种一剂疫苗接种率由2020年末的0.09%上升至2022年1月末的61%。虽然新冠变异毒株导致突破性病例越来越多,但新病例中轻症患者居多,并未如前一轮疫情一样给医疗资源造成严重挤兑。这使得虽然疫情持续扩大,但避险情绪并未明显上升。二是全球经济持续复苏。在前期刺激性政策的支持下,再加上供给端不断恢复,全球经济延续了2020年下半年以来的复苏态势。国际货币基金组织(IMF)2022年1月预测2021年全球实际经济增速为5.9%,而2020年仅为-3.12%。经济持续复苏使得避险情绪大幅下降,大量资金流出黄金市场并涌入股票市场。三是美联储持续传递紧缩预期。由于美国劳动力市场出现显著改善,通胀不断走高,致使美联储不断释放紧缩信号,黄金价格持续承压。四是美元指数出现上涨。2021年美元指数全年上涨6.7%,受美联储紧缩预期增强影响近期美元指数再度走强。由于国际黄金以美元计价,美元指数与黄金价格高度相关,美元指数上升很大程度上抑制了黄金价格的表现。

黄金投资价值日渐上升

低利率仍将是全球经济新常态

从整体趋势来看,未来很长一段时间全球经济将处于“低利率”新常态。主要有以下原因:一是高债务。新冠肺炎疫情爆发后大规模扩张性政策的实施导致全球宏观杠杆率再度上涨。国际清算银行(BIS)数据显示,全球宏观杠杆率由2019年末的245.3%上升至2021年上半年末的272.9%,再创历史新高。在高债务条件下,任何利率上行都将导致有息债务负担明显上升。因此,未来利率水平大概率处于易降难升的局面。二是人口老龄化。世界银行数据显示,全球60岁以上人口占总人口的比重由1960年的4.97%上升至2020年的9.32%。随着人口老龄化不断加深,不仅劳动力供给减少,劳动力成本上升,总需求也将出现永久性下降。三是全要素生产率增速放缓。当前可能正在爆发的以信息技术、生物技术、新能源技术等为代表的第四次科技革命对全要素生产率的影响可能相对有限。四是贫富分化加剧。全球范围内大都存在不同程度的贫富分化问题。以美国为例,美国商务部普查局数据显示,美国家庭住户收入基尼系数从1968年的0.35上升至2020年的0.46。人口老龄化、全要素生产率增速放缓以及贫富分化加剧都将导致潜在经济增速出现下降,利率水平也将因此维持在低位。黄金价格与实际利率具有较强的负相关性,利率水平维持在低位使得持有黄金的机会成本也相对较低,有利于黄金价格上涨。

黄金需求有望持续增长

全球金融危机后,黄金供求形势总体相对稳定,总供给和总需求总体维持在4000—5000吨。未来有以下因素可能使得黄金需求出现上升,并进一步助推黄金价格上涨。一是新兴经济体经济持续增长。中国和印度是全球第二和第五大经济体,经济增速名列前茅。中国和印度珠宝行业对黄金的需求占黄金总需求的比重约为25%。随着经济持续增长,中国和印度对珠宝的消费需求也会不断上升,对黄金的引致需求也会持续增加。二是黄金ETF市场不断扩容。近年来黄金ETF市场发展迅速。世界黄金协会的数据显示,截至2020年末,黄金ETF持有黄金的规模上升至3764吨,比2019年增长30%。由于黄金ETF大幅降低了投资者对黄金市场的准入,未来会有越来越多的投资者增持黄金。三是机构投资者对黄金的战略配置需求不断上升。黄金拥有其他资产所不具有的独特属性。黄金本身既不是任何一方的负债,也不受地缘政治因素的影响,是公认的避险资产,可以有效应对不确定性。黄金与其他资产相关性低,流动性也较强,加入投资组合后可以有效提高风险收益比。黄金的上述特点使其作为机构投资者战略资产的配置价值日渐上升。

信用货币价值受到挑战

新冠肺炎疫情暴发后,全球主要经济体大都采取了大规模扩张性货币政策和财政政策稳定经济,央行资产负债表和政府杠杆率也因此大幅上升。央行资产负债表方面,圣路易斯联储数据显示,2020年2月末至2021年末,美联储总资产由4.16万亿美元上升至8.76万亿美元,扩表超过1倍;欧洲央行总资产由4.69万亿欧元上升至8.57万亿欧元,增幅为83%;日本央行总资产由584.9万亿日元上升至723.8万亿日元,增幅为24%。政府杠杆率方面,国际清算银行数据显示,2019年至2021年上半年末,美国政府杠杆由103.5%上升至124.9%,欧元区政府杠杆率由96%上升至111.3%,日本政府杠杆率由215.9%上升至234.6%,三大经济体政府杠杆率均已达到历史最高水平。虽然强力宽松的经济政策有效稳定了宏观经济,但同时带来了流动性泛滥、政府杠杆率大幅上升等一系列问题,导致信用货币价值出现下降。黄金作为长期以来价值最稳定的货币,其价值势必将持续受到投资者关注。不论是个人投资者、机构投资者还是中央银行对黄金的增持可能都将持续上升。

不确定性持续上升

展望未来,投资者不论是在短期内还是长期内均面临诸多不确定性。一是疫情形势存在不确定性。如果新冠肺炎疫情继续泛滥,将再次对经济增长产生较大影响,全球供应链也将受到冲击,进而推升通胀水平。二是全球经济复苏前景存在不确定性。短期来看,全球经济复苏仍将继续受到疫情的影响,疫情再次扩大可能减缓全球经济复苏进程。中长期来看,受到人口老龄化、全要素生产率放缓以及高杠杆等因素的制约,全球经济增长前景并不乐观。发达经济体可能在未来若干年内进入长期经济停滞状态。三是美联储加速紧缩对金融市场的影响存在不确定性。当前美联储不仅考虑加息,而且可能启动缩表。如果美联储2022年加息3次且缩表落地,全球金融条件将出现大幅收紧,可能导致风险资产价格大幅下跌。四是全球地缘政治环境存在不确定性。目前美俄局势因乌克兰问题持续紧张,中国周边环境也面临较大地缘政治压力,逆全球化、单边主义、霸权主义威胁有增无减。地缘政治环境的不确定性具有长期性,任何潜在冲突的爆发都可能导致避险情绪大幅上升,助推黄金价格上涨。

本轮美联储紧缩或对黄金价格影响有限

市场看空黄金的主要逻辑是美联储将开启紧缩周期。无论从理论 还是历史经验来看,美联储紧缩确实会对黄金价格产生不利影响。美联储紧缩一方面会导致金融条件收紧,实际利率水平上升,另一方面美元指数会走强,以上都会对黄金价格产生负面影响。然而,本轮美联储紧缩对黄金价格影响可能相对有限。

美联储紧缩不具有可持续性

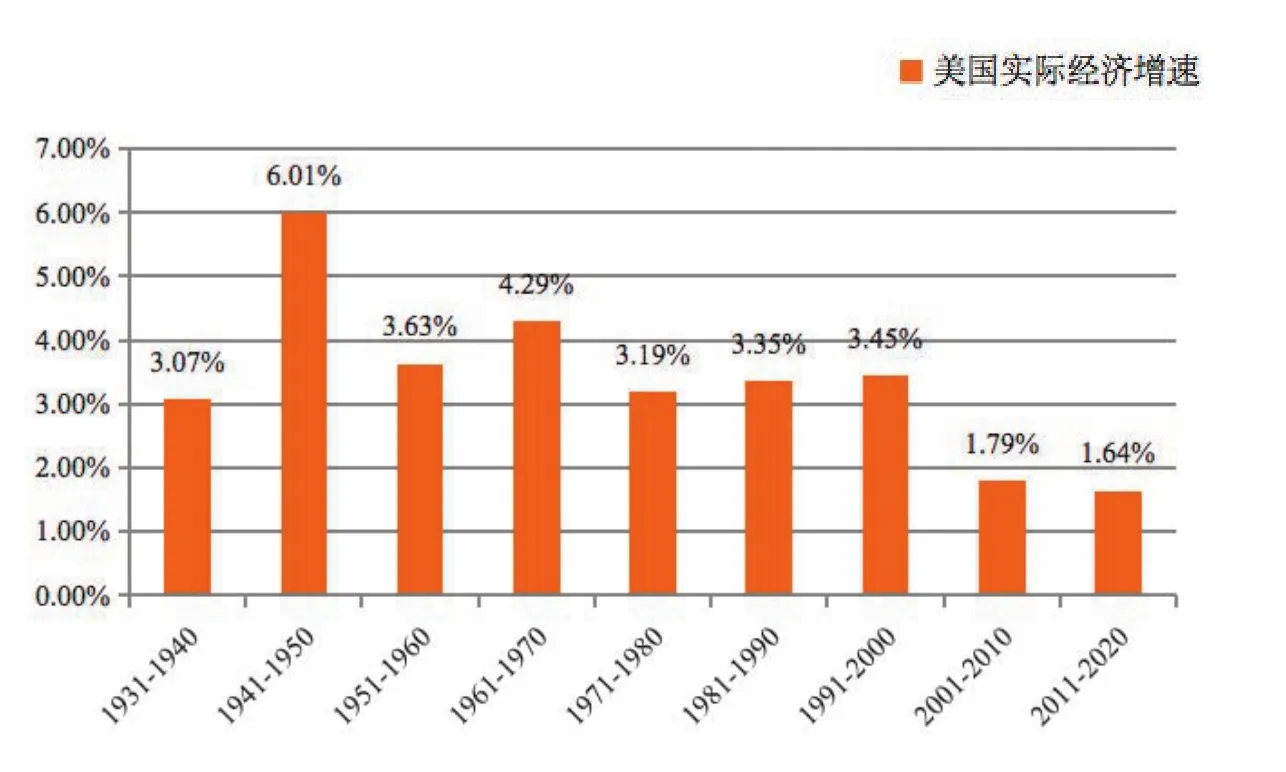

近期美联储表态偏“鹰”,然而全部落地难度较大,主要原因在于美国潜在经济增速持续下降。2000年以后美国进入低增长阶段,2001—2020年美国实际经济增速仅为1.72%,大幅低于过去60年的经济增速(见图2)。由于人口老龄化以及全要素生产率放缓等原因,美国潜在经济增速已经大幅下降。潜在经济增速下降意味着均衡利率水平也出现了下降,本轮美联储加息高度也将相对有限。相比于加息,缩表实施的不确定性更大。与疫情前相比,美国商业银行的合意准备金规模上升,美联储至今无法确定在充足准备金框架下多大规模的资产负债表是合适的。另外,考虑到疫情后美国股票、房地产等资产价格出现大幅上涨,美联储紧缩可能引发金融市场出现动荡。如果美联储紧缩速度过快引发市场恐慌,也可能中断紧缩进程。

图2 1931年至2020年美国实际经济增速变化趋势

当前黄金价格已部分反映美联储紧缩预期

随着美国经济持续复苏,劳动力市场不断改善,再加上通胀不断上升,美联储在2021年下半年就开始释放紧缩信号。黄金价格2021年以来表现不佳与美联储紧缩预期不断上升高度相关,这也是黄金价格面临诸多有利因素却没有出现上涨的重要原因。2022年1月美联储议息会议继续偏“鹰”,黄金价格仅出现小幅下跌,说明黄金价格可能已经相对充分地消化了美联储紧缩预期。除非美联储紧缩速度和幅度大幅高于当前市场预期,否则不会对黄金价格再度构成重大利空。如果疫情持续扩大影响美国经济复苏,通胀水平也出现下降,美联储紧缩进程放缓甚至再度转向宽松也未可知。如果上述情况发生,反而会对黄金价格构成利好。

黄金价格可能开启中长期上涨周期

美联储近期表态并不影响黄金价格的中长期走势。主要有以下原因:第一,考虑到美国潜在经济增速已经趋于下降,即便美联储开启紧缩,预计紧缩周期可能大幅短于过往周期;第二,鉴于美国潜在经济增速并不高,美联储加息高度也将相对有限。即使美联储启动缩表,预计缩表规模也不会很大。短期来看,美联储紧缩可能会一定程度上压制黄金价格的表现,然而,黄金价格同样存在黄金需求持续增长、信用货币价值下降以及不确定性持续上升等多重利好。如果美联储紧缩超预期,那么黄金价格可能出现短期调整,然而在多重有利因素的加持下预计调整幅度也会相对有限。黄金的上述有利因素具有长期性,在美联储紧缩预期消化之后,黄金价格很可能将开启中长期上涨周期。

黄金个人投资价值值得关注

黄金不仅对机构投资者来说战略配置价值日趋上升,对个人投资者而言,其投资价值亦值得关注。一是当前国内投资渠道依然相对有限,黄金作为中长期内投资前景较好且安全度相对较高的金融产品,其投资价值日益显现。二是风险资产价格波动可能较大。2022年无论是宏观经济还是金融市场均面临较大不确定性,股票等风险资产价格不确定性上升,债券等固定收益类产品收益率又偏低,对个人投资者来说投资难度不断加大。黄金兼具消费和投资属性,不仅可以有效应对不确定性,而且受益于经济增长。尤其是在当前利率环境下个人投资黄金的机会成本更低。三是黄金价格趋势不确定性较小。从中长期来看,黄金有利因素偏多,对个人投资者来说,将黄金作为资产配置的一部分,可以有效降低整体投资组合的不确定性。

择时方面,2022年下半年可能出现黄金投资理想窗口。考虑到当前美联储加息和缩表路径尚未明朗,未来一段时间内黄金价格仍将受到美联储货币政策的扰动。根据计划,美联储将于3月议息会议讨论缩表问题,预计下半年美联储紧缩路径将会较为明确,黄金价格也将更加充分地消化美联储紧缩预期,之后投资黄金安全度更高。

投资方式方面,黄金ETF是投资黄金的较好方式。对个人投资者来说,投资黄金仍应关注安全性问题。虽然黄金本身属于安全资产,但是黄金期货、纸黄金等投资方式由于金融属性更强,风险并不低。对个人投资者来说,除了实物黄金投资以外,黄金ETF可能是较好的方式。近年来国外黄金ETF规模增长迅速,国内仍处于起步发展阶段。黄金ETF大幅降低了投资者的准入门槛,具有交易便捷、交易成本低、流动性强等优点。可根据个人资产情况、流动性需求等因素综合考虑配置一定比例的黄金,以优化投资组合、提高个人收益。