城市商业银行破产风险影响因素的实证研究

2022-06-16叶子情戴志辉王涛

叶子情 戴志辉 王涛

摘要:中国经济的持续增长吸引了大量海外金融机构的进入,从而导致中国金融市场的格局发生了很大的变化。随着市场竞争不断加剧,银行面临的各种风险也随之提高,以前很难出现的银行破产现象开始出现。本文选取了目前在沪深上市的16家城市商业银行作为研究对象,根据其年报提供的数据,研究其近5年破产风险的发展变化情况,希望通过分析找出其破产风险变化规律及其影响因素,为商业银行进行风险管理提供依据。

关键词:破产风险;贷款增长率;拨备覆盖率;存贷款比率

1 引言

中国经济长期以来保持较高的增长速度,尤其是近两年仍然能够克服重重困难,持续健康稳定发展。中国经济的持续发展引起全世界的广泛关注,大量海外金融机构纷纷进入中国建立分支机构,分享中国经济增长所带来的红利。随着大量海外金融机构的进入,中国金融市场原有的市场格局也随之发生了改变,竞争主体的增加引起市场竞争的不断加剧,金融机构中特别是银行业,因经营管理不善出现了经营危机,甚至破产倒闭的银行也开始出现。

中国的商业银行按细分行业可以分为国有大型银行、股份制银行、城市商业银行和农村商业银行。中国商业银行通常都采用总分行制的组织形式,这种组织形式能够有效地防范和化解系统性风险,单一银行的经营风险能够被有效地隔离,而不会引起整个银行出现破产风险。当商业银行的分支机构越多时,这种风险隔离的效果越明显。城市商业银行和农村商业银行由于受资源和能力的限制,无法大范围的开设分支机构,导致其风险管理和风险控制能力相对于国有大型银行和股份制银行要差一些,其所面临的破产风险也相应更大一些。市场上出现破产的银行也主要集中在城市商业银行和农村商业银行,这也说明城市商业银行和农村商业银行更应该重视其所面临的破产风险,更需要关注银行破产风险的影响因素。

2 研究假设和模型设计

2.1 研究假设

为了研究城市商业银行破产风险影响因素,本文共选取贷款增长率、拨备覆盖率、存贷款比率、不良贷款率四个指标进行分析,从而得出这些指标对银行破产风险的影响程度[1]。

2.1.1 贷款增长率反映贷款的变化情况,贷款增长率越高说明商业银行的信贷扩张能力越强,成长空间越大,银行盈利能力和抵御风险的能力越强,同样也要求银行信贷的增长速度符合所在区域的经济发展速度,盲目信贷扩张会增加破产风险。在可控的范围内商业银行贷款增长率越高,商业银行的破产风险越小。

假设H1:贷款增长率越高有助于商业银行抵御破产风险;

2.1.2 拨备覆盖率是银行实际计提贷款损失准备对不良贷款的比率。从宏观上反映银行贷款的风险程度及社会经济环境等其他方面,是考察银行财务是否为稳健,风险是否可控的重要指标。拨备覆盖率越高,说明商业银行预提的风险准备越充足,其所面临的破产风险越低,但过高的拨备覆盖率会降低银行的盈利能力,从而引起其破产风险的上升。一般来说,银行的拨备覆盖率会保持在合理的水平之上,以降低其所面临的破产风险。

假设H2:拨备覆盖率越高代表商业银行有足够的资金来抵御风险的影响,有利于减少其破产风险;

2.1.3 存贷款比率是商业银行贷款余额与存款余额的比值,该比率越高表明银行用于信贷投放的资金越高,其资产使用效率和盈利能力越强,会增加银行贷款利息收入或减少存款利息支出。该比率越高,表明存款对应的贷款资产越多,银行的流动性就越低,银行面临的流动性风险越大。因为存款存在刚性兑付的要求,一旦银行出现流动性风险产生挤兑现象,那么银行的破产风险会大大提高。

假设H3:存贷款比率的提高会增加商业银行的破产风险;

2.1.4 不良贷款率是指商业银行不良贷款占贷款总额的比值,贷款按风险基础分为正常、关注、次级、可疑和损失五类,后三类合称为不良贷款。该指标是评价金融机构信贷资产安全状况的重要指标之一。不良贷款率高,可能无法收回的贷款占总贷款的比例越大;不良贷款率低,说明金融机构不能收回贷款占总贷款的比例越小。

假设H4:不良贷款率的降低有利于商业银行破产风险的减小;

2.2 模型建立

商业银行的破产风险受各种内外部因素影响,相对来说能够反映其信贷业务的各项指标对其影响可能会更大,因此本文选取贷款增长率、拨备覆盖率、存贷款比率、不良贷款率四个指标进行研究,通过建立简单的线性回归模型研究其对商业银行破产风险的影响。

其中,LGRωi是银行ω在第i年的贷款增长率;PCωi是银行ω在第i年的拨备覆盖率;LDRωi是银行ω在第i年的存贷款比率;NLRωi是银行ω在第i年的不良贷款率;Yωi-1是银行ω在第i-1年的银行破产风险;εωi为误差项。

2.3 银行破产风险度量

本文参考了国内外学者的方法,采用衡量银行破产概率的指标值—ZSCORE来衡量银行风险[2-3]。具体地,银行ω在i年的ZSCORE为

其中, CARωi是银行ω在i年的资本资产率(即净资产/总资产),ROAωi是银行ω在i年的资产收益率,SDROAω是银行ω在样本期内资产收益率的标准差。ZSCORE越大,表明银行破产的概率就越小。

2.4 贷款增長率的度量

银行的贷款增长率是指本期增量除以期初余额的比值,银行ω在第i年贷款增长率为

LGRωi=CIωiIBωi

其中,CIωi是银行ω在第i年的当期增量,〗IBωi是银行ω在第i年的期初余额。

2.5 拨备覆盖率的度量

银行的拨备覆盖率取决于一般准备、专项准备、特种准备、次级类贷款、可疑类贷款和损失类贷款。具体地,银行ω在第i年的拨备覆盖率为

PCωi=GPωi+SPωiSBLωi+SPLωi+LOSS-TYPELOANSωi

其中,GPωi表示银行ω在第i年的一般准备,SPωi表示银行ω在第i年的专项准备,SBLωi表示银行ω在第i年的次级类贷款,SPLωi表示银行ω在第i年的可疑类贷款,LOSS-TYPELOANSωi表示银行ω在第i年的损失类贷款。

2.6 存贷款比率的度量

银行的存贷款比率是指将银行的贷款总额与存款总额进行对比,银行ω在第i年的存贷款比率为

LDRωi=TLωiTDωi

其中,TLωi表示银行ω在第i年的貸款总额,TDωi表示银行ω在第i年的存款总额。

2.7 不良贷款率的度量

银行的不良贷款率取决于次级类贷款、可疑类贷款、损失类贷款和各项贷款。具体地,银行ω在第i年的不良贷款率为

NLRωi=SBLωi+SPLωi+LOSS-TYPE LOANSωiLOANS

其中,SUBPRIME LOANSωi表示银行ω在第i年的次级类贷款,SUSPICIOUS LOANSωi表示银行ω在第i年的可疑类贷款,LOSS-TYPE LOANSωi表示银行ω在第i年的损失类贷款,LOANS表示各项贷款。

3 实证分析

3.1 样本数据来源

商业银行通常分为国有大型银行、股份制银行、城市商业银行、农村商业银行四大类,这四类银行从其面临的破产风险而言无论是理论上还是实际情况都是逐渐增大的。本文选取城市商业银行作为研究对象研究银行的破产风险具有比较好的代表性。由于数据的可得性,选择了在沪深上市的16样城市商业银行作为样本数据,根据这16家城市商业银行2016-2020年共5年的年度报告,获取相关数据进行统计分析和研究。

3.2 实证分析

本文将ZSCORE作为因变量Y,贷款增长率、拨备覆盖率、存贷款比率、不良贷款率分别作为自变量X1,X2,X3,X4,前一年的ZSCORE值作为控制变量X5,对各组数据取对数后并利用eviews进行多元线性回归分析。

从表1可以以看出:

(1)从系数的显著性来看,X1、X2、X3都小于5%的显著性水平,说明贷款增长率、拨备覆盖率、存贷款比率对商业银行ZSCORE值影响都很显著;

(2)X1的系数0.246966,贷款增长率与ZSCORE存在正向变动关系,说明贷款增长率越高,商业银行的Z值越大,其破产风险越小。

(3)X2的系数为1.146188,拨备覆盖率与ZSCORE存在正向变动关系,说明拨备覆盖率越高,商业银行的Z值越大,其破产风险越小,而且该值是三个变量系数值绝对值最大的一个,说明其对Z值的影响最大。

(4)X3的系数为-1.109395,说明存贷款比率与ZSCORE存在反向变动关系,存贷款比率越高,商业银行的Z值越小,银行的破产风险越大。

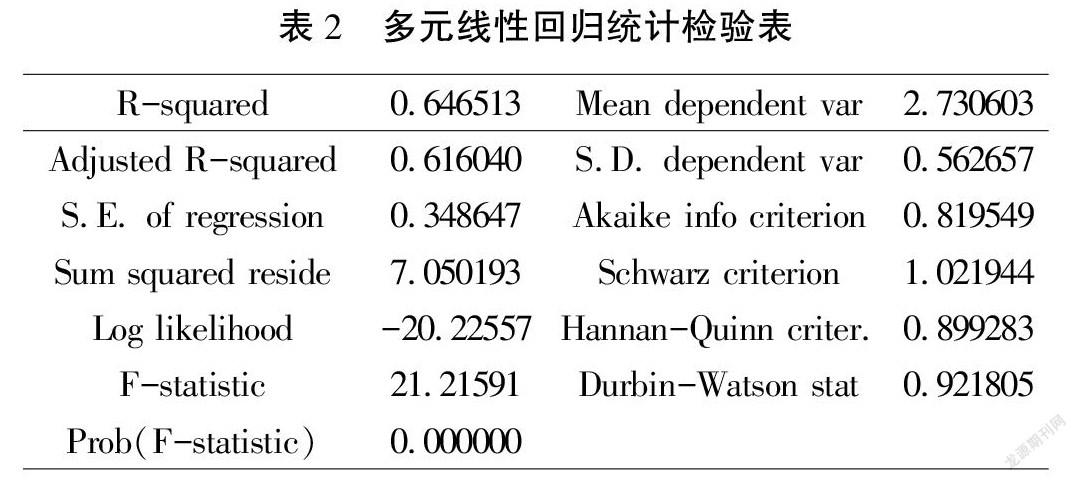

从表2可以看出:

(1)从模型整体的拟合度来看,样本的可决系数R-squared值为0.64,调整可决系数值为0.61,两个值都没有达到拟合度0.8的临界值,模型的拟合度一般。

(2)从模型整体的显著性来看,F值为21.21591,相应的Prob.值为0.000,判定原方程总体上的线性关系显著成立[4]。

模型的多元线性回归方程为:

y=0.931631+0.246966X1+1.146188X2-1.109395X3+0.544978X4+0.709449X5

根据上述表达式得出贷款增长率每上升一个单位则会引起ZSCORE增加0.246966;存贷款比率与ZSCORE是呈反向关系变动的,每上升一个单位则会引起ZSCORE减少1.109395;拨备覆盖率是与ZSCORE是呈正向关系变动的,且1.146188的绝对值大于其他变量的系数绝对值,因为X的系数大小表示着X对Y的影响程度,X前的系数绝对值越大,则对Y的影响越大,所以拨备覆盖率对ZSCORE的影响是最大的,且ZSCORE随拨备覆盖率增加而增加,而银行破产风险随ZSCORE增加而减少[5]。

4 结语

本文运用最小二乘法对城市商业银行破产风险的影响因素进行多元线性回归,得出以下结论:一是贷款增长率与银行破产风险呈负相关,说明商业银行可以在一定程度上提高贷款增长率,增强资金流动性,从而减少银行破产风险;二是拨备覆盖率与银行破产风险呈负相关,说明商业银行可通过提高拨备覆盖率,更好地满足资金流动性,保证预期收益,减少银行破产风险;三是存贷款比率与银行破产风险呈正相关,说明商业银行能通过增加存款,减少贷款数额的方式,降低银行破产风险。

为此,我们提出以下建议:第一,商业银行应在符合区域经济发展速度的条件下,有效提高信贷扩张能力,同时避免盲目扩张,拓展服务性收费业务,从而在一定程度上减少银行破产风险;第二,商业银行应根据市场经济形势的变化适时调整自身的经营策略,建立完善的风险识别与防范体系,制定风险应急处置方案,强化风控人员专业知识储备,通过提高拨备覆盖率,显著增强银行抗风险能力,有效降低破产风险,推动商业银行健康发展;第三,商业银行应通过增加存款,减少贷款数额,增强银行资产使用效率,防止流动性风险的产生而导致银行挤兑现象的出现,从而提高银行抵御破产风险的能力。

参考文献

[1] 陆静,王漪碧,王捷.贷款利率市场化对商业银行风险的影响——基于盈利模式与信贷过度增长视角的实证分析[J].银行业研究.2014(6):50-58.

[2] 张羽,李黎.非利息收入有利于降低银行风险吗?——基于中国银行业的数据[J].南开经济研究, 2010(4):69-91.

[3] Demirgüc-Kunt, A. and Huizinga, H. Bank Activity and Funding Strategies: The Impact on Risk and Returns[J].Journal of Financial Economics, 2010 (98): 626-650.

[4] 郭梦娟. 企业社会责任与破产风险[D].河南财经政法大学,2020.

[5] 冉宜峰. 内部人控制、过度融资与破产风险[D].浙江大学,2020.