靠“小纸杯”走向世界的恒鑫生活 外销遇阻后冲刺创业板胜算几何?

2022-06-11丁爽

丁爽

瑞幸咖啡、喜茶、星巴克等知名餐饮品牌的供应商合肥恒鑫生活科技股份有限公司(以下简称“恒鑫生活”)正在谋求创业板IPO,纸制与塑料餐饮具为该公司主要产品。

从近年的经营数据变化情况来看,恒鑫生活的业绩并不稳定,长期来看,营收结构的变化、原材料价格上涨、难以转嫁的成本压力,均持续压缩着其盈利空间。“禁塑令”来袭,但自身所涉产品收入规模仍在扩大,难免令人对其未来收入有所担忧。此外,目前其产能利用率较低,公司却仍然计划大幅募资扩产,恒鑫生活前路面临着诸多挑战。

招股书显示,2019年-2021年,公司营业收入分别为5.44亿元、4.24亿元和7.19亿元,同期净利润分别为7026.56万元、2487.66万元和8123.61万元,3年内,恒鑫生活的业绩波动较大。其中,2020年恒鑫生活的营收、净利润分别同比下滑22.03%和64.6%,分析其中原因,与其外销收入的下滑有莫大关系。

2019年,外销收入在恒鑫生活的主营业务收入中占绝对主导地位,年内其外销收入高达4.19亿元,占比达78.88%,其中,仅对美国的出口额即占主营业务收入的25.27%。至2020年,在疫情、中美贸易摩擦、PLA原料供应多因素影响下,恒鑫生活的外销收入锐减至2.94亿元,同比下降29.86%,导致其当年营业收入大幅下降。

营收大幅减少导致其净利润出现波动的同时,2020年恒鑫生活的投资损失有所扩大,也加剧了公司净利润水平的下滑。

恒鑫生活通过子公司安徽恒鑫持有吉林中粮30%的股份,由于报告期内吉林中粮持续亏损,使恒鑫生活在报告期各期均出现投资损失,其中2020年投资损失达919.69万元,为当期净利润的36.97%,使得其当年业绩雪上加霜。

至2021年末,吉林中粮净亏损达3747.47万元,使得恒鑫生活当期的投资损失达1124.24万元,为当期净利润的13.84%。

在诸多因素影响下,报告期内,恒鑫生活的盈利空间正在不断收窄,报告期内,公司综合毛利率分别为43.12%、32.6%和27.21%。2020年,公司开始将运输成本、包装费计入主营业务成本,导致毛利率大幅下滑,除此之外,其毛利率快速下滑,与其海外收入的收缩及主要原材料价格的大幅上涨也有很大的关系。

经过2020年外销收入的大幅下滑,2021年恒鑫生活的外销收入仅为3.67亿元,未恢复至2019年水平。外销收入的减少,不仅影响了其整体收入,也使得其毛利率出现下滑,进而影响了公司的利润表现。

恒鑫生活在招股书中表示,其产品在境外市场的价格优势比较明显,议价空间较大,外销毛利率能保持在较高的水平。根据招股书介绍,若成本金额中不包含运输费和包装费,2019年-2021年,该公司外销毛利率分别为44.18%、44.37%和38.27%;同期内销毛利率为33.17%、31.64%和33.81%。可见其外销毛利率均高于内销毛利率,但随着其外销收入占比的下降,其综合毛利率水平也有所降低。

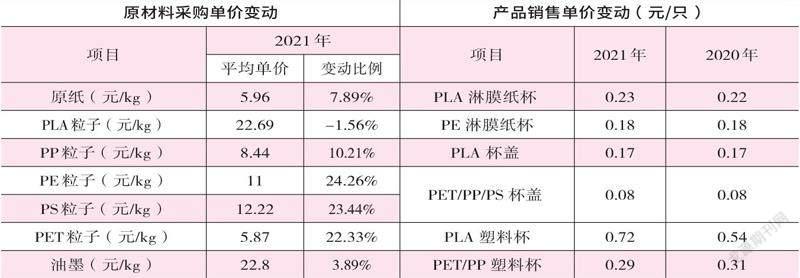

另外,根据招股书介绍,恒鑫生活的主要原材料包括原纸和PLA(聚乳酸)粒子等。报告期内,直接材料占恒鑫生活主营业务成本的比例分别为72.37%、67.96%和70.72%,因而,其主要原材料的价格变动对公司成本的影响较大。

2021年,恒鑫生活的主要原材料价格均出现大幅上涨。如表1所示,2021年,除了PLA粒子外,恒鑫生活的主要原材料的采购单价均有所上涨。

然而,成本压力虽然大幅上升,但恒鑫生活的产品售价并没有得到全面提升。2021年,其五种主要产品中,仅PLA淋膜纸杯和PLA塑料杯的销售单价每只分别提升了0.01元和0.18元,其PE淋膜纸杯、PLA杯盖、PET/PP/PS杯盖产品仍维持原价,PET/PP塑料杯产品的售价甚至向下调整了0.02元/只。

其下游客户均为知名消费企业,从其2021年的产品售价表现来看,恒鑫生活难以将其原材料涨价的压力转嫁给下游客户。两面夹击之下,其盈利空间不断收窄。

恒鑫生活的主要产品按能否生物降解,分为可降解和不可降解两类。虽然恒鑫生活在招股书中多次强调,可生物降解餐饮具为公司主要产品,但报告期内,其不可生物降解餐饮具的销售收入分别为2.42亿元、1.98亿元和2.84亿元,占当期主营业务收入的45.61%、47.65%和40.81%。从数据来看,其不可生物降解餐饮具的收入比例虽然有所下降,但整体来看金额还在不断增加。

随着环境保护在社会层面形成共識,不可生物降解餐具未来的市场空间无疑会逐渐萎缩。其中,全世界范围内,不可生物降解的塑料制品的淘汰进程正在加速,据国际能源署统计数据,过去5年中,有60多个国家实行对一次性塑料实施禁令或征税,欧盟、美国和中国等主要经济体甚至开始将“限塑令”升级成“禁塑令”。

对于不可生物降解塑料餐饮具的淘汰,国内已有政策规定了明确的时间节奏。《关于进一步加强塑料污染治理的意见》提出2020年、2022年、2025年三大限塑目标时间节点,以前述时间节点为限,由各省省会、直辖市到地级市、村镇,陆续禁用不可降解塑料袋、塑料餐具、快递塑料包装、酒店塑料用品。按照上述禁塑节奏,距离境内全面淘汰不可降解塑料餐饮具的最终节点已经不远。

然而,在恒鑫生活的塑料餐饮具产品中,不可生物降解的有PET/PP/PS杯盖和PET/PP塑料杯两种产品,报告期内,两类产品的销售额合计为3538.64万元、5112.74万元和1.13亿元,分别占当期主营业务收入的6.67%、12.31%和16.19%。其不可生物降解的塑料餐饮具销售金额逐年攀升,在主营业务收入的占比也不断提高,对该公司的营收增长有重要的推动作用。

然而,上述产品占比不断加大,不由让人担心在“禁塑令”推进之下,恒鑫生活能否做好准备迎接挑战。若公司在“禁塑令”推进之前难以完成营收结构的转换,公司业绩恐怕会受到不小影响。

数据来源:招股书

“年产3万吨PLA可堆肥绿色环保生物制品项目”是恒鑫生活本次主要的募投项目。根据招股书,该项目总投资6亿元,计划建设年产3万吨PLA可堆肥绿色环保生物制品的智能工厂,生产产品包括PLA纸杯、杯盖、杯套、纸碗、刀叉勺、吸管等。恒鑫生活拟将此次募集资金的5.38亿元投向该项目。

实际上,当前恒鑫生活对其拟扩产项目的信息披露并不详细,其针对该项目的产能以“吨”计量,而在披露目前产品的产能时则均以“只”为计量单位,两者披露口径并不一致,很难对募投前后产能情况进行对比分析。且招股书内,恒鑫生活并未单独披露其可降解产品的产能利用率情况,而是以纸质餐饮具、塑料餐饮具为口径披露产能利用率,对其相关扩产项目的产能去化情况参考性不强。以其目前披露信息,难以准确衡量其扩产项目的产能消化前景,因此,恒鑫生活或需针对其拟扩产产品当前的产能利用情况及去化情况等信息进行补充披露。

实际上,若大致估算,恒鑫生活的产能去化能力令人担忧。从其拟扩产产品来看,主要为可降解的纸质餐饮具,那么其目前纸质餐饮具的销售情况和产能利用情况如何呢?据披露,报告期内,其纸质餐饮具的产能利用率分别为95.47%、69.77%和77.64%,整体有所下降,且最近两期的产能利用率并不高,存在产能闲置的情况。

数据来源:招股书

其实近3年,恒鑫生活处于不断扩大自身产能的过程中。招股书显示,2019年-2021年,恒鑫生活的纸质餐饮具产能分别为22.66亿只、23.46亿只和27.3亿只,但随着其产能不断扩大,报告期内产量却分别为21.63亿只、16.37亿只和21.2亿只,整体呈现波动下行趋势。公司的销售模式为“以销定产”,相关产品的销量分别为21.5亿只、16.07亿只和20.95亿只,2020年公司纸质餐饮具产品销量出现大幅下滑,在2021年仍未恢复2019年水平。由此来看,基于下游需求的波动,恒鑫生活自身产品的销售并未跟上扩产的进度,导致公司在近年来产能利用率不高。

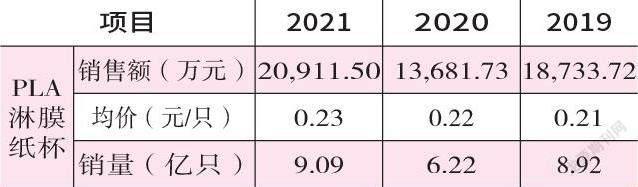

具体来看,恒鑫生活纸质餐饮具中的主要产品既包含可降解的PLA淋膜纸杯,也包括不可降解的PE淋膜纸杯等,根据其扩产产品的种类,PLA淋膜纸杯的销售情况更具备参考性,那么,其PLA淋膜纸杯的销量如何呢?

根据其招股书披露的销售额及销售均价数据可以估算,2019年-2021年,恒鑫生活PLA淋膜纸杯产品的销量约为8.92亿只、6.22亿只和9.09亿只(详见表2),其该产品在2020年销量出现大幅下滑后,2021年又有所回升,但相较2019年仅微增长1.91%。

招股书中,恒鑫生活表示,公司在多年的发展过程中,积累的客户资源包括瑞幸咖啡、星巴克、Manner咖啡、喜茶、蜜雪冰城、Coco都可茶饮、麦当劳与汉堡王等。实际上,国内自2020年发布“限塑令”以来,相关不可降解产品的替代已经加速,其列举的诸多消费品牌,早已主动进行了相关产品的替代,如2021年1月1日前,喜茶全国所有门店已全面完成一次性不可降解塑料制品的替換,热饮杯也全面替换为PLA淋膜纸杯。然而,从恒鑫生活PLA淋膜纸杯的销量情况来看,其2020年销量竟然大幅下滑,2021年相比2019年也并未出现大幅增加。

且从其列举的主要客户可以看出,新茶饮行业对其影响较大,但据中国连锁经营协会发布的《2021新茶饮研究报告》显示,新茶饮市场开始经历阶段性放缓,2020年行业增速为26.1%,2021年-2022年降至约19%,预测未来2-3年,将调整为10%~15%。行业增速放缓的情况下,对相关产品的消费量增长恐怕也将不如预期。

上述背景下,恒鑫生活的扩产计划不免令人担忧。至2021年末,恒鑫生活的资产总额仅为7.28亿元,而其该募投项目的规模就高达6亿元,在项目3年的建设期后,恒鑫生活的生产规模或将翻倍。届时,若其仍保持当前的业绩增速,恐怕难以消化新增产能,从而造成产能闲置和资源浪费,而新增产能也会使得资产折旧大幅增加,对公司业绩造成影响。