税收国家及其治理任务*

2022-06-06张长东

张长东

国家治理“首先指国家的最高权威通过行政、立法和司法机关以及国家和地方之间的分权,从而对社会实施控制和管理的过程。国家治理首要的和最基本的目的是维护政治秩序,以及保障政府能够持续地对社会价值进行权威性的分配”。①徐湘林:《转型危机与国家治理: 中国的经验》,《经济社会体制比较》2010 年第5 期。国家治理面临着多重任务和挑战,由此派生出三大治理任务:社会控制、合作和代理人规制。前二者事关国家和民众之间的关系,代理人规制则是由国家权力的内部授予和分工而带来的问题。②此处综合了Gandhi 和Svolick 的观点。Svolick 认为另外一个治理挑战是统治者之间的权力分享,事关政权长治久安,因与本文关系不大,此处存而不论。Jennifer Gandhi,Political Institutions under Dictatorship, Cambridge: Cambridge University Press, 2008; Milan Svolik,The Politics of Authoritarian Rule, Cambridge: Cambridge University Press, 2012.

在国家治理的众多制度性工具中,财税体制是其中的关键制度。“财政是国家治理的基础和重要支柱,科学的财税体制是优化资源配置、维护市场统一、促进社会公平、实现国家长治久安的制度保障。”③《中共中央关于全面深化改革若干重大问题的决定》,北京:人民出版社2013 年版,第19 页。作为财政体制的收入的一面,税收更是国家治理的重要基础和支柱。除了提供行政、立法和司法机关开支所需资金,是国家能力的重要基础之外,④斯考克波提出国家能力及其两大重要影响因素:充分的财政资金和内聚的官僚体制。西达•斯考克波:《找回国家》,载彼得•埃文斯、迪特里希•鲁施迈耶、西达•斯考克波主编《找回国家》,方力维等译,北京:生活•读书•新知三联书店2009 年版。税收还是国家和民众接触最为深刻、直接的地方。因此税收体制的变化,对重塑国家社会关系、政府市场关系乃至国家自身结构,都起着重要的作用。税收对国家治理起作用的机制有多种,学界也有许多研究。①如Slater 和Fenner 认为税收制度为“基础性国家权力”提供了四大机制。首先,税收制度可以汲取收入以支持政府履行各项职能,包括国家强制能力和公共服务的提供,以及对政权支持者的笼络,进行制度建设和联盟构建。其次,一个有效的税收制度需要能获得公司和个人的信息,而这和官僚机构发展是相互促进的,也有助于构建国家渗透社会的能力。第三,税收制度可以用来强制对手,而这带来第四点:税收制度可以培养对国家的依赖性。参见Dan Slater, Sofia Fenner, “State Power and Staying Power: Infrastructural Mechanisms and Authoritarian Durability”,Journal of International Affairs, Vol.65,No.1, 2011, pp.15-29。Mann 发展了基础性权力的概念,指国家渗透社会在其领域内执行政策的能力。参见Michael Mann,The Sources of Social Power, Vol. 1, Cambridge: Cambridge University Press, 1986。米格代尔提出了一个类似的概念——国家能力——并列出了四种类型的国家能力:渗透、管制、汲取和(以特定的方式)挪用(资源)。参见米格代尔:《强社会与弱国家:第三世界国家的国家社会关系和国家能力》,张长东等译,南京:江苏人民出版社2009 年版。本文试图从另外一个理论视角,即从税收对国家治理三大任务(社会控制、合作和代理人规制)的影响机制的视角,讨论不同税收体制下三大治理任务的本质和挑战。②作者在之前的作品中,提出了税收国家转型和三大治理任务之间的关系的分析框架,但主要局限于对“半税收国家”的分析。参见Changdong Zhang,Governing and Ruling:The Political Logic of Taxation in China, Ann Arbor: University of Michigan Press,2021。本文在此基础上,进一步拓展这一分析框架,使其涵盖更多的税收国家类型。国家治理现代化还意味着把握好安全和发展的关系,这也意味着我们要在三大治理任务中保持一个动态平衡。

社会经济发展,尤其是伴随着经济社会体制转型的发展,会对国家治理带来新的、更强的挑战,造成转型过程中的治理危机甚至导致制度崩溃。③亨廷顿:《变革社会中的政治秩序》,王冠华等译,北京:生活•读书•新知三联书店1989 年版;徐湘林:《转型危机与国家治理: 中国的经验》,《经济社会体制比较》2010 年第5 期。发展和转型带来的挑战具体也体现在对三大治理任务提出新的要求。国家需要及时调整其治理策略和手段,才能有效避免转型危机和治理危机。与经济社会体制转型相伴的一个转型是税收体制的转型:税收体制的转型可以充当经济社会体制乃至政治体制转型的起因和突破口,同时又深受经济社会体制和政治体制的影响。因此从税收体制切入研究三大治理任务,并由此探索国家治理体系和能力现代化是一个很好的角度。本文试图从税收体制如何有效支撑国家治理三大任务出发,讨论不同类型的税收国家之下国家治理面临的治理难题。文章先从理论上分析社会控制、合作和代理人规制三大治理任务的涵义及其关系,然后提出税收国家的类型学,在此基础上分析不同的税收国家对三大治理任务的具体挑战及可能的内在悖论,并在结论部分,结合韦伯的支配理论进行进一步的讨论。

一、国家治理三大任务

国家治理通常面临的三大任务是社会控制、合作和代理人规制。

社会控制,简而言之是国家获得民众的服从而非各种形式的反抗。米格代尔将社会控制定义为“使民众服从国家规则的新能力”,也是“民众社会行为的自身意愿、其他社会组织所寻求的行为都成功地符合国家规则所要求的。社会控制是权力,或更精确地说是迈克尔曼所谓的基础性权力”。④米格代尔:《强社会与弱国家:第三世界国家的国家社会关系和国家能力》,第24 页。也有学者提出“政治控制”概念,并将其界定为“政治领导人使用的让民众对国家政策广泛服从并最小化政治抵制的各种策略”,这是一个涵盖性概念,包含暴力镇压、意识形态教化、福利待遇吸纳和渗透等各种手段,并做了类型学区分。⑤Hassan, Mai, Daniel Mattingly and Elizabeth R. Nugent, “Political Control”,Annual Review of Political Science, Vol. 25, No.1,2022, pp.6.1-6.20.服从包括对法律法规和政策的服从,包括遵从成本很低的不闯红灯、不酒后驾驶,以及遵从成本较高的依法纳税乃至(冒生命危险)战争期间服兵役等等。不服从则包含从革命、集体暴力反抗等激烈形式到较为消极的不服从、“弱者的武器”⑥詹姆斯•C. 斯科特:《弱者的武器》,郑广怀、张敏等译,南京:译林出版社2011 年版。等不同程度的形式。有学者从税收遵从的角度出发,提出了纳税人服从税务部门的五种动机状态:积极的服从包括忠诚和屈从,而消极动机则包括抵制、摆脱(躲在税务部门的视野之外)和玩“警察与小偷游戏”,并进行了概念界定和实证分析。⑦参见Valerie Braithwaite 主编的Taxing Democracy:Understanding Tax Avoidance and Evasion,转引自科齐勒:《税收行为的经济心理学》,北京:中国财政经济出版社2012 年版,第124—125 页。本文将原文的commitment 改译为“忠诚”而非“承诺”,以更好体现语义。

社会控制要求的是民众消极的服从,可能能在短期乃至于中期维持一个国家的秩序,但国家的繁荣和发展却要求民众在消极服从之外,积极提供各种形式的合作。合作可以采取不同的形式:资本持有者进行的资本投资(扩大再生产或者技术创新)以及对员工的培训投资、个人与家庭对人力资本的投资、劳动者的积极工作、①与其相反是斯科特称之为各种形式的“日常反抗”和躲避——“不被统治的艺术”。对社会资本的投资、②燕继荣:《投资社会资本——政治发展的一种新维度》,北京:北京大学出版社2006 年版。通过各种形式积极参与政治等等。各种形式的合作能够有效促进经济发展,提高治理效能,从而促进政治发展。

社会控制与合作的关系是什么样的呢?一种简单但也符合直觉的观点是二者互斥:强有力的社会控制会获得更多服从,但却可能会导致更少的合作。以税收为例,以暴力为后盾的掠夺性税收会带来更多的服从,但却会削弱民众合作意愿,减少投资从而破坏经济增长。这正是著名的诺斯悖论:统治者一方面想最大化其税收收入,另一方面却不想牺牲经济增长。③诺斯将国家定义为“是一种在行使暴力上有比较优势的组织,它对纳税选民拥有的权力决定其地理疆域的延伸”。国家处于“规定和强制实施所有权的地位”,理解国家的关键在于“潜在的利用暴力来实现对资源的控制”,参见道格拉斯• 诺斯:《经济史中的结构与变迁》,上海:上海人民出版社1994 年版,第20 页。Acemoglu 等人则基于殖民地历史验证了这一观点。Acemoglu, Daron, Simon Johnson, and James A. Robinson, “Reversal of Fortune: Geography and Institutions in the Making of the Modern World Income Distribution”,The Quarterly Journal of Economics, Vol. 117, No.4, 2002, pp.1231-1294.但进一步分析却发现二者并非互斥关系,而在某些条件下可能是相互促进的。这一逻辑背后有两个预设,一是其微观基础是纳税人服从(纳税)则会简单失去其部分收入,但并未考虑到统治者提供的公共物品对纳税人的价值。这也就涉及了第二个预设——其国家理论是个掠夺型的自主性国家:统治者从被统治者手中榨取税收供一己之用。其派生假设则是:税收是一个“警察与小偷游戏”。但这两个预设都并不一定成立。其一是纳税人既会考虑成本(纳的税),也会考虑收益(政府提供的公共物品)。其二是国家未必是掠夺型的自主性国家。如果有某种机制能够保证税收能被用于提供公共物品——而公共物品的提供又是纳税人群体自身所无法提供的,那么可能形成一种正和博弈(双赢结果)而非零和博弈。譬如,在一项跨国的定量研究中,蒂蒙斯(Timmons)发现国家和纳税者之间是交换关系:纳税人交税获得相应的公共服务,(富人纳税的)累进税为主的国家更侧重保护(富人所想要的)产权,而(穷人纳税的)累退税为主的国家更注重(穷人关心的)社会福利。④Jeffrey F. Timmons, “The Fiscal Contract: States, Taxes, and Public Services”,World Politics,Vol. 57, No. 4, 2005, pp.530-567.因此,纳税从“警察与小偷”关系变成了“公司与客户”的交换与合作关系。贝斯利(Besley)和培森斯(Persson)在其著作中则更进一步,提出“发展集群”(development cluster)概念和理论,认为一个有效国家需要具备三大国家能力:财政能力、法治能力以及用以改善集体能力,⑤国家支持市场运行以及各种公共物品用于公共利益而非服务特殊利益的能力,相当于前文提到的国家是非掠夺型的自主性国家。有效国家和和平环境一起构成了发展的支柱。⑥Timothy Besley, Torsten Persson,Pillars of Prosperity:the Political Economics of Development Clusters, Princeton, N.J.: Princeton University Press, 2011.

国家在获取公民服从时面临的挑战主要来自其他社会群体制定的规则可能和国家法律政策相冲突、国家合法性不足、执行力不够等等。就税收而言,理论上讲,国家可以用两个极端的方法征税:暴力和意识形态(改变纳税人想法)。但受交易成本和讨价还价能力限制,暴力征收的成本可能很高,甚至高于收入。而意识形态发挥作用则需要一定程度的纳税人的自愿服从。列维认为:为了降低征税成本,纳税人的某种“准自愿服从”(quasi-voluntary compliance)非常重要。问题的关键是纳税人在何种情况下会自愿缴纳呢?列维认为两个条件非常重要:一方面,纳税人认为政府是公正的、会将税收用之于民,而且其他纳税人也在依法纳税而非偷税漏税;另一方面,政府存在惩罚措施,对违法者进行严惩。⑦Margaret Levi,Of Rule and Revenue, Berkeley: University of California Press, 1988.刘易斯构建了一个态度行为模型,认为除了纳税人个体特征(社会经济地位)和个体人格特征之外,对政府和财政税收部门,乃至于税务检查官个人的态度都会影响纳税人纳税动机和行为。⑧Alan Lewis,The Psychology of Taxation, Oxford: M. Robertson, 1982,转引自科齐勒:《税收行为的经济心理学》,第76 页。而取得社会合作则需要国家一方面能保证基本的秩序和法律,另一方面能够限制自身权力不去掠夺社会。后发国家需要强大的动员能力,动员包含将人员纳入特定的组织框架,从而使国家领导者们能建立更强大的军队、征集更多的税收、进行投资推动工业化,以及完成任何其他复杂的任务。这也意味着后发国家需要获得更多的服从和合作。

要获得服从与合作,需要有效的代理人规制——这也是第三个治理挑战。面对一个规模较大的社会,要进行社会控制和取得合作,国家需要依靠各种代理人进行统治和治理,这就形成了委托—代理关系,在多层级政府则形成多重的委托代理关系。委托—代理或分权可以采取不同的形式、不同维度的不同组合。①如政治、行政、经济(财政)和司法四个维度。要获得民众的服从和合作,国家还需要有能力对其代理人进行有效控制,使其按统治者意志行事而非利用代理人(相对于委托人的)信息优势和(相对于民众的)权力优势从中渔利。②这个分析预设了统治者有较低的贴现率和/ 或良善的动机。当这一预设不成立的时候,作为代理人的官僚体系如果未被有效规制,可能会加剧掠夺性,也可能会限制统治者专断的掠夺权。Gregory 在分析苏联计划经济体制的时候,提出了一个类型学并认为苏联计划经济不是坐寇模式或专家治理模式,也不是独裁兼裁判模式,而是自利的独裁者模式。参见Paul R. Gregory,The Political Economy of Stalinism:Evidence from the Soviet Secret Archives, Cambridge: Cambridge University Press, 2004。代理人不受控制的行为,尤其是掠夺性行为,不仅会带来各种形式的抗争,从而削弱社会控制,还会降低民众合作的意愿,从而造成治理危机。换而言之,只有代理人被规制的官僚体制才能提供贝斯利和培森斯所提出的集体能力。代理人规制可以进一步细分为两类:作为央地关系的代理人规制和作为一级政府中的领导和下属部门之间关系的代理人规制(如县领导和县财政局)。与国家和民众之间存在服从和合作关系一样,委托人和代理人之间也存在代理人的服从和合作问题,以及背后的约束和激励。

图1 三大治理难题间关系

二、税收国家类型

税收国家的类型划分往往是以国家的主要财政收入来源为标准。在“税收国家的危机”一文中,熊彼特区分了领地国家(domain state)、税收国家、租金国家(rentier state)。③Joseph Alois Schumpeter, “The Crisis of Tax State”, in Joseph Alois Schumpeter, Richard Swedberg, eds.,The Economics and Sociology of Capitalism, Princeton, N.J.: Princeton University Press, 1991, p. 100.克鲁格进一步系统比较了领地国家与税收国家,比较了其财政理论、治理方式、政府及官员、国家职责、政治参与等多个维度。④转引自W.M.奥姆罗德、玛格丽特•邦尼、理查德•邦尼主编:《危机、革命与自维持型增长:1130—1830 年的欧洲财政史》,上海:上海财经大学出版社2020 年版。国内学者刘守刚、马骏称“领主国家”为“家财型国家”,并进一步细分为传统的和现代的家财型两类:传统的家财型国家指君主制下君主直接占有领地并从领地获得主要收入;现代的家财型国家主要是指那些实行计划经济体制的国家,在这些国家,广泛的国家所有制使得国家的财政收入主要来源于国有企业上缴的利润。⑤马骏:《中国财政国家转型:走向税收国家?》,《吉林大学社会科学学报》2011 年第1 期。租金国家是指那些主要依靠国家垄断的自然资源(如石油、矿产)出口而获取租金收入而非税收收入的国家。狭义的税收国家指国家通过常规性的征税获得主要财政收入的国家形态。也有学者在税收国家基础上进一步提出财政国家概念,指可以通过以未来税收为抵押的借贷获取临时性的大量资金的税收国家。在熊彼特类型学基础之上,李伯曼(Lieberman)进一步拓展和细化了基于税收国家的类型学,提出了五类税收国家:弱税收国家(Skeletal state,直译为骨瘦如柴型国家,接近于传统的国家)、租金国家、传统计划经济体制国家(类似于刘守刚现代型家财国家),以及根据精英阶层是否纳(更多的)税而细分出的两类税收国家:对抗型税收国家(精英群体不纳税)和合作型税收国家(精英群体与国家合作,纳税)。奥姆罗德等人在此基础上加入贡纳国家,其特征为:偶尔征收局限于特定用途的贡金或援金,横征暴敛和敲诈勒索发挥重要作用,战时会降低铸币重量和成色等。①W. M.奥姆罗德、玛格丽特•邦尼、理查德•邦尼主编:《危机、革命与自维持型增长:1130—1830 年的欧洲财政史》,第6 页。与这一概念异曲同工,刘志伟提出了由赋税、差役和土贡构成的贡赋体制这一税收国家类型。②刘志伟:《贡赋体制与市场:明清社会经济史论稿》,北京:中华书局2019 年版。

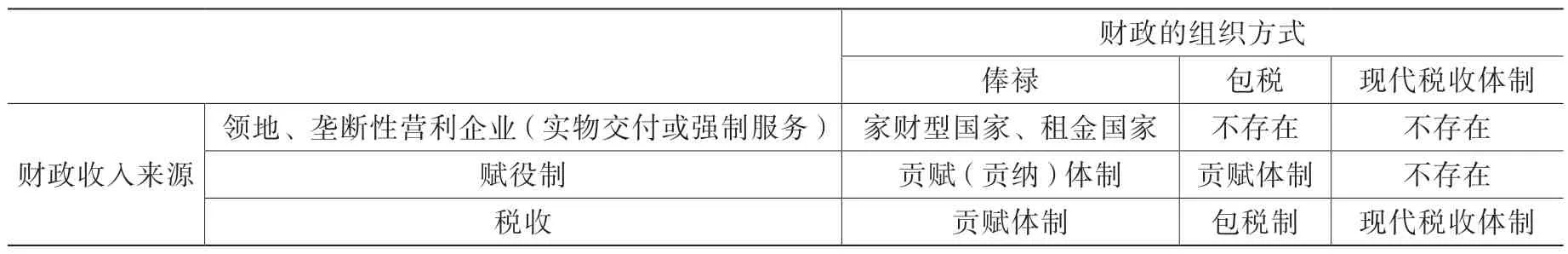

基于国家的财政收入来源,斯威德伯格认为韦伯归纳和区分了三种国家财政类型:通过居统治地位的政治组织所属的生产单位而发生的财政,通过赋役制③社会中的一些群体被授予特权,以及与特权和身份相伴的义务。组织起来的财政,以及居统治地位的政治组织既无自己的生产单位又无赋役制时的(税收)财政。④理查德• 斯威德伯格:《马克斯• 韦伯与经济社会学思想》,何蓉译,北京:商务印书馆2007 年版。但这个理想型类型学存在一些问题,如赋役制并不排斥税收,而可能是税收国家的一个亚类型:某些群体享有免税特权但需要承担相应义务(如封建制下的贵族);也可能是享有免税特权但其承担义务没有合约约定(如帝制中国的士绅阶层)。除了财政收入来源,韦伯还强调了财政的组织方式:现代税收体系、包税(统治者通过出售其征税权以获得稳定的收入)和俸禄(授予个人终身收入的权利以换取服务)。如果把前文归纳的税收国家类型纳入由两个维度构成的更为复杂的税收国家类型学中,我们可以得出表1。

表1 税收国家二维度类型学

不同的税收国家,面临着不同的治理任务。而国家应对治理难题的策略与方法,短期影响国家的稳定,长期影响其发展和长治久安。

三、传统税收国家面临的治理挑战与悖论

税收体制如何影响国家治理,尤其是如何应对三大治理挑战?不同类型的国家,其面临的三大治理任务性质和挑战也各不相同。不同的经济体制及其税收体制在代理人规制、获得民众的服从和合作方面也成效不一,治理绩效大相径庭。

税收对国家的重要性在于,税收首先是国家和民众之间的一种强制关系,无论奥尔森的常驻的匪帮理论还是梯利(Charles Tilly)的有组织的暴力团体理论,都将国家视为依靠暴力榨取税收的组织。⑤Mancur Olson, Dictatorship, “Democracy, and Development”,American Political Science Review, Vol. 87, No. 3, 1993;查尔斯•梯利:《发动战争与缔造国家类似于有组织的犯罪》,载彼得• 埃文斯、迪特里希• 鲁施迈耶、西达• 斯考克波主编《找回国家》。然而税收也可能是一种交换关系:政府强制收税并提供不同程度的公共服务作为回报,作为纳税人的民众则根据政府提供的公共服务的质量和数量“准自愿”地纳税——即使奥尔森和梯利也认为依靠暴力征收的是一种“保护费”,背后存在统治者和被统治者之间的交换。正如财政公民权理论所言,“税收是个人与政府之间最广泛和最持久的关系之一,它有助于定义公民身份的社会和文化意义。纳税过程有助于建立公民身份,它证实了作为更广泛的政治和社会社群的成员的财政责任”。⑥Ajay Mehrotra, “Fiscal Forearms”, in Kimberly Morgan and Ann Shola Orloff, eds.,The Many Hands of the State, Cambridge:Cambridge University Press, 2017, pp. 284-305, p.258.

克鲁格提出了从领地国家向税收国家转型的理论模型,从财政理论、治理方式、政府与官员、收入来源和经济政策,到政治参与等方面,对二者进行了比较。基于这一模型,邦尼和奥姆罗德进一步发展出了一个包括更多类型税收国家的分析模型“欧洲国家财政史变迁概念模型构建”⑦W.M.奥姆罗德、玛格丽特•邦尼、理查德•邦尼主编:《危机、革命与自维持型增长:1130—1830 年的欧洲财政史》,第4—8 页。。这个模型列举并从财政理论、治理方式、政府与官员、收入来源和经济政策,到政治参与等十八个方面比较了贡纳国家、领地国家、税收国家和财政国家的异同。理查德•邦尼在其撰写和主编的系列丛书中进一步讨论了欧洲国家从12 世纪到19 世纪经历的多次税收国家转型,及其带来的治理难题的转换和解决之道。①理查德•邦尼:《经济系统与国家财政:现代欧洲财政国家的起源13—18 世纪》,沈国华译,上海:上海财经大学出版社2019年版;理查德•邦尼主编:《欧洲财政国家的兴起:1200—1815 年》,沈国华译,上海财经大学出版社2016 年版;W.M.奥姆罗德、玛格丽特• 邦尼、理查德• 邦尼主编:《危机、革命与自维持型增长:1130—1830 年的欧洲财政史》。

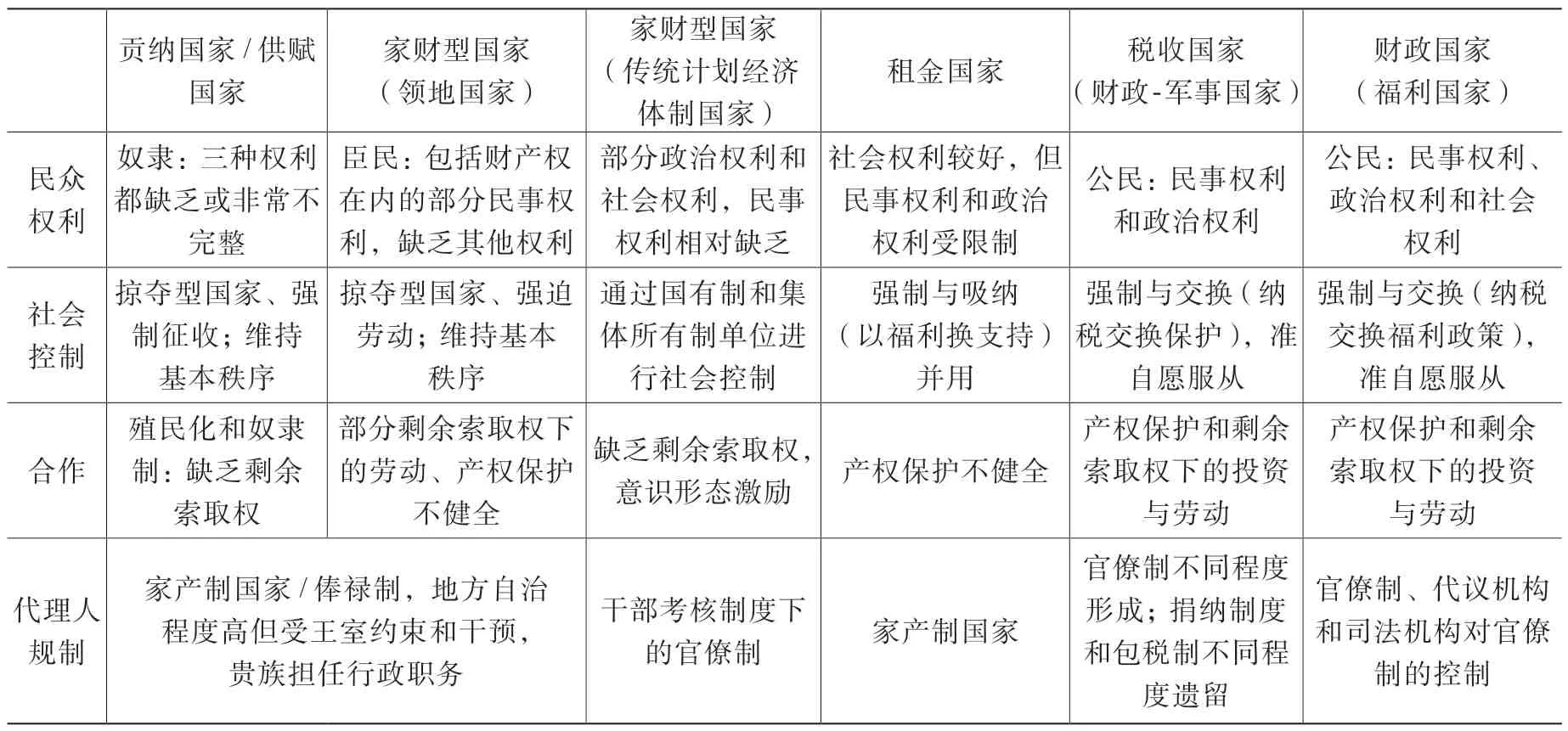

在不同的税收国家类型下,统治者与被统治者、国家与民众的关系差别很大。一个重要的区别是被统治者所享有的公民权利的种类,据此可以被区分为奴隶、臣民、市民和公民。公民权利“是给予那些共同体中的所有成员的一种身份(status)。所有拥有这种身份的人都拥有平等的权利与义务(它是被赋予的) ”。具体包含三个层次的权利:第一个层次是“民事权利”(civil rights),它由那些个人所必需的权利——人身自由、言论自由、思想自由和信仰自由、财产权、订立有效契约的权利以及司法权利构成。第二个层次是“政治权利”(political rights),即民主参与权:选举权与被选举权。第三个层次是“社会权利”(social rights),指经济权利和福利权利即最低标准的福利和收入权利。②丰华琴:《公民资格理论与战后英国社会政策转变》,《史学月刊》2010 年第4 期;蒋勤:《马歇尔公民资格理论评述》,《社会》2003 年第3 期。奴隶总体上三种权利都缺乏,臣民得到了部分或全部的民事权利,市民得到了全部的民事权利和部分政治权利,而公民则享有三种权利。

这些权利的差异在财税体制上得到了很好的体现并很大程度上受财税体制影响。刘志伟认为赋役体制下,虽然国家的主要收入构成是田赋和人役,但不能简单将其等同于土地税和人头税,因为赋役体制是基于王朝体制下编户齐民对君主的臣属关系,是对君主的义务和责任,而非税收所体现的公民对国家的义务。③刘志伟:《贡赋体制与市场:明清社会经济史论稿》,北京:中华书局2019 年版,第23—24 页。臣民与市民不同,韦伯将市民身份界定为某个政治共同体(典型情况是国家)的成员资格,以及与此成员资格相关的某种权利感。

这些差别也进一步体现在社会控制、合作和代理人规制三个方面。

表2 税收国家类型与治理挑战

在家财型国家和租金国家,因为国家直接掌控生产资料(土地、国营企业、矿产)并直接以租金、利润上缴等形式获取财政收入,不存在税收或者税收所占比例很低。因此,其面临的治理难题主要不是社会控制或获得服从,而更多来自取得合作(如何让不占有生产资料而缺乏剩余索取权的农民或工人能够积极工作而非消极怠工)和代理人规制,但也有一些具体的差异。在传统家财型国家中,土地是主要生产资料,农业是主要产业。农民在土地上劳作并有部分剩余索取权,因此相对于贡纳制度下的奴隶,有更强的积极性从事生产乃至于投资。其治理挑战往往来自代理人规制,俸禄制下的政府官员,当王室约束下降或者王室本身因为战争或奢靡,往往会横征暴敛。而且因为赋税负担和阶层特权相绑定,往往需要底层民众来承担,使得民众不堪重负而从服从转变为反抗。如大革命前的法国没有实施统一税制,而是给予贵族、中产阶级和农民不同的税负。有学者则提出路易十四以税收形式从社会低等级阶层敛取钱财再分配给由享受免税的贵族、捐班出身的官员和其他特权分子等构成的社会高等级阶层。“首先是一种国王与贵族分享资源的机制”。①迈克尔• 克瓦纳:《从路易十四到法国大革命的直接税收和君主政体的多变性:一个特权阶层的福利国家?》,载W.M. 奥姆罗德、玛格丽特• 邦尼、理查德• 邦尼主编《危机、革命与自维持型增长:1130—1830 年的欧洲财政史》,第416 页。而同样处于君主专制主义统治之下但官僚制更为发达的帝制中国的王朝,虽然更多的官僚来自科举制而非贵族,但总体情况却非常相似。在“原额主义”②岩井茂树:《中国近世财政史研究》,付勇译,南京:江苏人民出版社2020 年版,第1—2 页。或“不完全财政”③“不完全财政”指不能因事设费、在制度上存在支出缺口的财政体制。具体而言,政府的财政支出是按照其“经制”来安排的,(以清朝为例)《会典》《则例》等法典式文献对国家每年正常的财政收支规定相对固定的额度。无论社会经济情况发生怎样的变化,均不得突破经制所规定的支出范围和额度。何平:《清代不完全财政制度下的赋税负担与税收失控》,《税务研究》2000 年第2 期。的财税体制之下,代理人规制问题成为一个结构性问题,并最终产生“国民两困”的政策效应。不完全财政体制的特点是在财政支出上当支而不支,“事务”与“财力”不对称,形成财政支出缺口,从而衍生出一系列弊端。首先,“俸禄低微,官员们便在施政过程中贪污行贿、额外苛索。官吏薪俸低微、地方经费缺乏、军费开支不足,在这三个因素的作用下,民众负担加重、国家税收失控,最终出现统治危机”。④何平:《论不完全财政体制对清代社会的破坏机制》,《学术研究》2004 年第6 期。而开明有为的君主及其能臣旨在规制官员、约束税收权力的改革,虽然一开始可能有所成效,但最后都陷入“积重难返”的黄宗羲定律之中。

因其他传统类型税收国家及其转型的讨论文献众多,本文不再赘述,而是集中对现代家财型国家和财政国家两类强大国家的治理挑战展开讨论。

四、现代家财型国家的治理挑战及其转型

在表3 的比较基础上,我们进一步比较分析现代家财型国家和财政国家面临的三大治理难题。

表3 不同经济体制下的治理难题

在现代家财型国家(传统计划经济体制国家)下,出现了政治上“执政党的政治集权、党和国家的相互渗透”、国家所有权的支配地位、官僚协调机制的主导地位等特征,经济上则表现为计划安排、数量驱动、父爱主义和预算软约束的制度特征。其制度绩效则是“强制增长、持续性的短缺经济、工作岗位劳动力缺乏与失业”等。⑤雅诺什• 科尔奈:《社会主义体制:共产主义政治经济学》,张安译,北京:中央编译出版社2007 年版,第343 页。国家实现了对社会的全面控制。在城市地区,国有企业占支配地位,实行的是利润上缴、统收统支政策,税收的地位被边缘化。在农村地区,则实行了土地集体所有制和公社—生产队制度,粮食统购统销。市场基本被取缔,主要局限于生产队之间互通有无,因此税收虽然存在但重要性却很低。单位制、公社制度和户籍制度相互配合,个体的公民高度依附于单位或集体,缺乏空间和职业方面的社会流动性。但这并不意味着实际运作中,国家对公民个体的全面社会控制。许多基于实证的研究发现庇护主义和关系学作为非正式制度,①关于城市单位制的实际运行,参见Andrew G Walder,Communist Neo-traditionalism:Work and Authority in Chinese Industry,Berkeley: University of California Press, 1986,以及杨美惠:《礼物、关系学与国家——中国人际关系与主体性建构》,赵旭东等译,南京:江苏人民出版社2016 年版。关于农村,参见Oi, Jean Chun,State and Peasant in Contemporary China:The Political Economy of Village Government, Berkeley: University of California Press, 1989。对正式制度运转做了补充,甚至替代了正式制度的运作:非人格化的正式制度很容易蜕化为个人间的庇护关系,一些人能够通过社会关系绕过正式制度获得各种资源。

在强化社会控制的同时,国家却面临着取得合作的难题:意识形态激励随着时间弱化,丧失了个人物质激励的个体们的工作积极性也随之弱化。用韦伯的话说则是随着卡里斯玛权威的式微,工人和农民的劳动积极性因平均主义大锅饭和缺乏剩余索取权而逐渐降低。而作为另一种合作形式的企业投资,因为企业都是公有制的且面临预算软约束,各个企业的投资冲动不可抑止,出现扩张冲动和投资饥渴。②雅诺什• 科尔奈:《社会主义体制:共产主义政治经济学》。关于苏联计划经济体制的建立及其运行的一个深入个案研究,参见Paul R. Gregory,The Political Economy of Stalinism:Evidence from the Soviet Secret Archives, Cambridge: Cambridge University Press, 2004。

作为家财型国家的传统计划经济体制国家通过“剑与火”自上而下地实行了“市场协调必须结束,或者最多只能扮演微不足道的角色,而取而代之的是集中化的官僚协调”。这意味着社会控制和合作问题很大程度上都转化为代理人规制问题:工人和农民各自是企业经理或者生产队队长的代理人,其劳动积极性更多不是自我激励而是委托人监督和激励的产物;企业经理和生产队队长则又是政府的代理人,其投资决定也出于政治逻辑而非经济逻辑。然而,信息使用和激励机制却是相互分割的,长长的委托代理链条则把这些问题进一步放大,因此,这样的一套制度并不能有效地进行代理人规制。③雅诺什•科尔奈:《社会主义体制:共产主义政治经济学》,第102 页。一个与改革开放前中国官僚体制研究的经典参见Harry Harding,Organizing China:The Problem of Bureaucracy,1949-1976, Stanford, Calif.: Stanford University Press, 1981。一个与苏联官僚体制研究参见 Paul R. Gregory,Restructuring the Soviet Economic Bureaucracy, Cambridge: Cambridge University Press, 1994。

而这些分析,也和科尔奈对官僚协调、市场协调、自律协调、道德协调和家庭协调在经典社会主义体制下的变迁的归纳非常契合: “自律机制逐渐萎缩,为集体自愿工作的热情日益消退,家庭和社区生活开始处于附属地位。还有一样东西也接踵而至:官僚机制的自我繁殖和极度扩张。”④雅诺什• 科尔奈:《社会主义体制:共产主义政治经济学》,第102 页。这一套制度变得不可自我维持,改革不可避免。

面临日益增长的各种危机,不同的计划经济体制国家采取了不同的改革措施。我国的经济体制改革一开始以放权让利为特征。放权让利在税收体制上体现为分灶吃饭,其利弊都很明显。一方面国家通过放权给地方政府提供了强大的激励,地方政府通过发展乡镇企业等手段,促进了经济发展。但另一方面却放权过度而约束不足,因此造成了一系列代理人规制不力的问题。就央地关系而言,地方政府截留了大部分税收使得中央政府财力不足、地方政府各自为政使得诸侯经济主导而无法形成一个全国共同市场。与此同时,因为“分灶吃饭”体制下,不同层级内部各个官僚机构需要自收自支,筹措足够的财政资源。除了兴办企业之外,乱收费乱罚款乱摊派之风盛行。某种程度上,分灶吃饭的财政体制以及与之相配套的行政分权造成了国家权力的地方化、官僚行政体系的封建化。因此,放权让利为主的改革虽然通过提供更多激励在短期内解决了合作问题而带来了经济增长,但代理人规制不力的问题却使得经济进一步发展面临各种困境。而对社会控制的削弱则伴随着不同程度的社会不稳定问题。

在中国,经历了十余年以放权让利、摸着石头过河为特征的渐进改革后,党中央于十四届三中全会之后决定实行总体性的制度改革,建立社会主义市场经济体制。其中重要的一个举措是税收权力的重新集中,1994 年的分税制改革重新划分税种并将其分类,建立国税局和地税局两套垂直管理的税收系统,将税收权力从地方政府手中收回,有效提高了中央政府的税收收入并规范了税收行为。此后,1998 年以来包括收支两条线、国库统一支付等为主要内容的“静悄悄的革命”,①收支两条线和国库统一支付意味着规范包括税收在内的政府收入权力、清理小金库等,从而改善了乱收费乱罚款问题。除此之外,在支出和预算管理方面,推行了政府采购、部门预算和绩效预算改革。有效改善了代理人规制问题:加强了上级政府对下级政府、各级政府对下属机构的控制。因为使得这些官僚机构更接近于韦伯定义的现代官僚机构:从法律上和实践上看,行政职位的拥有者要和该职位的服务能带来的收入(无论是寻租所得还是服务收费)严格分开。②Max Weber,Economy and Society?an outline of Interpretive Sociology, New York,: Bedminster Press, 1968, pp. 218-219.这一改革改善了合作问题,为后续的经济发展带来了新的动力。③进一步的研究,如市场和官僚制在改革开放时期的共演,参见Yuen Yuen Ang,How China Escaped the Poverty Trap, Cornell University Press, 2016. 而作者在另一本书里则进一步探讨了代理人规制问题,并探讨了税收制度对三大治理问题的正面和负面影响,见Changdong Zhang,Governing and Ruling:The Political Logic of Taxation in China。总而言之,我国目前处于从传统计划经济体制国家向财政国家转型的过程之中。

五、财政国家的累进税制转型:再分配及其难题

前文提到,李伯曼把税收国家进一步分为对抗型税收国家(精英群体不纳税)和合作型税收国家(精英群体与国家合作,纳税)。为何有的国家变成了对抗型税收国家而有的国家则形成了合作型税收国家呢?这又可以进一步细分为两个相关联的问题:累进税的起源是什么,以及累进税制下富人如何避税?因为累进税的征收往往和福利国家相伴随,因此本节将这一问题置于财政国家的类型之下进行分析。

欧洲历史上,一个国家税收增长——尤其是大幅度增长——往往是和战争相关的:当面临生死存亡的战争威胁之时,既有税种的税率提高、新税种被征收,因而税收占国民收入的比重在短期内大大提高。更进一步,国民被动员起来积极参军,乃至物品人员被征用。即使这样,也不足以满足战争短期内对财政的需求,统治者往往借助于借贷。战争结束之后,往往会伴随税负的下降,但由于战争期间官僚机构和军队的扩张、政府功能的扩展等产生的棘轮效应,以及包括归还战争贷款、支付复员军人等等各种刚性支出,税负很难下降到战前的水平,而维持在战前和战争期间的一个中间值。二战后,因停战而节省下来的部分开支被用于福利支出,导致福利国家在西方的普遍兴起,④Theda Skocpol,Protecting Soldiers and Mothers:the Political Origins of Social Policy in the United States, Cambridge, Mass.: Belknap Press of Harvard University Press, 1992。近代福利国家的产生在一战之前,主要是俾斯麦时期的德国,政府主动制定福利计划以削弱工人们对民主党派的支持。参见Hermann Beck,The Origins of the Authoritarian Welfare State in Prussia:Conservatives,Bureaucracy,and the Social Question 1815-70, Ann Arbor: University of Michigan Press, 1995。福利国家的一般理论参见哥斯塔• 埃斯平-安德森:《福利资本主义的三个世界》,苗正民、滕玉英译,北京:商务印书馆2010 年版。因而改变了国家社会关系。

斯基夫(Kenneth Scheve)和斯塔萨维奇(David Stasavage)也认为动员型战争对累进税制的产生起了很大作用。他们认为有三种和公平观相关的原则:平等对待原则(不论贫富都支付一定额度或收入比例的税收)、支付能力原则(富者支付更高比例的税收)和补偿原则(富人因为在其他方面得到了优待和特权而需要支出更多税收作为补偿)。基于选举权的再分配理论认为,随着选举权不断扩大而涵盖越来越多的穷人,累进税制成为低收入人群的政治诉求,而候选人为了获得多数票而迎合这一诉求推动了累进税制的立法。但通过考察累进税的历史,斯基夫和斯塔萨维奇发现这一选举—再分配理论并不符合史实,相反,他们发现补偿原则起了重要作用:大规模的动员型战争(在民主国家)促进了累进税制的发展。作者认为在战争背景下,穷人比富人更可能服兵役。当如一战、二战这样的大规模动员型战争发生而需要实行普遍义务征兵制时,穷人依旧比富人参战可能性高。而且如马克思所言,在穷人牺牲的同时,部分富人因提供战争所需的货物或服务而大规模获利。从补偿原则出发,穷人要求富人承担相对应的代价,即支付更高的税收比例。这一过程构成新的社会契约:穷人出人(征兵)、富人出钱(纳税)。⑤Kenneth Scheve, David Stasavage,Taxing the Rich:A History of Fiscal Fairness in the United States and Europe, Princeton, N.J.:Princeton University Press 2016。一个更早的研究见Levi, Margaret,Consent,Dissent,and Patriotism, New York: Cambridge University Press, 1997。

李伯曼则认为阶级间和阶级内部关系以及与此有关的国家政治共同体(National Political Community)的界定——即如何界定“他们”和“我们”的政治认同——决定了公民行为的动机,从而决定累进税能否被制定并执行。具体而言,南非存在高水平的阶级之间和阶级内部的团结,而使得富人阶层既有必要(面临穷人的威胁)也有集体行动的意愿去支付累进的个人所得税;而巴西则存在阶级之间的分化和阶级内部的碎片化,从而富人阶层不愿意支付累进税。①Evan S. Lieberman,Race and Regionalism in the Politics of Taxation in Brazil and South Africa, New York: Cambridge University Press, 2003.

累进税的立法是一个问题,累进税能否被有效执行,尤其是能否对最富裕的群体征税是另外一个问题。从本文的分析框架出发,福利国家的危机可以被分解为两类危机:一是为福利国家的公共支出付费的服从问题,二是福利国家带来的合作问题。具体而言,高福利恶化了合作:造成了作为劳动力的个体就业意愿下降、不愿投资人力资本的“福利陷阱”,②对于这两个问题存在较大的实证研究的争论,学者们发现不同的福利制度,甚至具体的福利政策安排,对不同的就业群体的就业选择影响很不同。如Bargain, Olivier, and Karina Doorley, “Caught in the trap? Welfare’s Disincentive and the Labor Supply of Single Men”,Journal of Public Economics, Vol. 95, Issues 9–10, 2011, pp.1096-1110。戈斯塔• 埃斯平-安德森:《政治对市场》,沈国华译,上海:上海财经大学出版社2022 年版,第五章。和作为资本的企业因为面临高税率投资意愿下降而抑制投资。这方面的讨论较多,本文不再赘述。福利国家带来的服从问题,尤其是富裕阶层的服从问题,这些年有一些新研究,值得讨论。温特斯(Jefferey Winters)认为那些最有纳税能力的人往往是那些最有能力去避免纳税的人——寡头,而日常的民主参与并不能削弱他们的这一能力。寡头是掌控着大量物质资源——这些物质资源能被用来保护或提升其个人财富和社会地位——的行为者。无论社会上存在何种权力形式,巨额财富总是能提高寡头们保护并促进其核心利益的能力。换而言之,巨额财富使寡头们面临保护其财富的挑战但同时又为其提供了保护财富的独特权力。即使在法治化程度很高的国家,寡头们为了获取国家对产权的保护而放弃私人武装且缴纳税款,也能通过寻求法律的漏洞而保护自己的财富和收入免受高额税负之苦:通过一个由高度专业化的律师、会计师、游说者和财富管理公司组成的专业队伍(“收入保护行业”)为其合法避税,同时通过政治手段使得税收制度变得足够复杂和不确定。③Jeffrey Winters,Oligarchy, New York, NY: Cambridge University Press, 2011.哈克和皮尔逊也认为美国出现了财阀统治,但提出了一个不同的解释:极端富裕的群体通过利用政治制度中的缺陷而实现了少数人统治,操控政治议程,通过右翼民粹主义的做法将多数人的注意力从美国存在的极端不公平转移到次要问题(如国内的种族问题、移民问题)上,造成社会分裂。④雅各布• 哈克、保罗• 皮尔森:《推特治国:美国的财阀统治与极端不平等》,法意译,北京:当代世界出版社2020 年版。

在一些发达国家,税收国家转型出现了一些新现象,其中一个重要现象是在高税负、高福利的背景下,面临增税会带来的选民抵制,政府转向依靠债务来为公共服务筹资,尤其是为非动员型战争筹资。这样一方面战争因避开民众反对而得以实行,另一方面政府债务也不断增长。⑤Sarah E. Kreps,Taxing Wars:the American Way of War Finance and the Decline of Democracy, New York: Oxford University Press, 2018.

结论与讨论

本文分析讨论了国家治理三大任务及其在不同税收国家类型下的表现和内在矛盾,发现不同类型的税收国家在社会控制、合作和代理人规制三大治理任务中存在某种程度的选择困境,即加强一个治理任务往往需要以牺牲另一个为代价。当然,某种程度上我们需要跳出国家中心视角,重新审视三大治理任务。比如我们完全可以不再片面强调自上而下的代理人规制和社会控制问题,而探寻国家和社会的双向控制可能性:让公民和社会行为者通过代议机构、舆论监督等方式自下而上对政府进行监督从而加强代理人规制。⑥Robert Alan, Dahl,Polyarchy; Participation and Opposition, New Haven: Yale University Press, 1971.这一机制在部分西式民主国家中取得了一定的成功,但如前文所述,在对极端富裕群体时却失效了。全过程人民民主可以发挥制度优势,既做到加强代理人规制也做到累进性税收征收的全面公正性。

图2 重新审视三大治理难题之间的关系

从更抽象的概念层面,三大治理任务和韦伯提出的支配理论相联系。支配是“一群人会服从某些特定的(或所有的)命令的可能性”,①韦伯:《韦伯作品集II:经济与历史、支配的类型》,桂林:广西师范大学出版社2004 年版,第297 页。其中主要包括社会控制这一面,但对合作这一面却未能突出。韦伯进而提出,支配者的支配需要借助于“管理干部”。干部团体受委托执行一般性的政策和指令——而他们执行支配者命令的动机是多元的:习惯、物质利益、感情和理想动机,以及正当性(legitimacy,或译为合法化)。②科尔奈也列举了一个动机列表:政治和道德动机、工作认同感、权力、威望、物质福利、平静的生活和害怕惩罚。参见雅诺什•科尔奈:《社会主义体制:共产主义政治经济学》,第112 页。基于不同的服从动机,韦伯提出三种支配的理想型:卡里斯玛支配、传统支配与法理型支配。换而言之,韦伯对支配的讨论,侧重讨论了社会控制和代理人规制两方面内容,对合作并未专门讨论——但这并不意味着没有讨论,只是这些讨论散见于他的著作各处。韦伯对经济体制类型和支配类型关系的论述也对税收国家类型和三大治理任务之间的关系很有启发。本文以税收类型为视角,从三大治理任务出发,充实和整合这一讨论,并对合作问题展开分析,从而做出理论方面的探索。当然,这一探索还局限于概念的层面,需要进一步结合实证研究来展开。③作者在另一个研究中对半税收国家面临的三大治理问题及困境展开了实证分析,参见Changdong Zhang,Governing and Ruling:The Political Logic of Taxation in China, 2021。

斯威德伯格认为韦伯财政社会学“最令人激动和最有创新性的部分”是“对财政与支配类型之间关系的解释”。④理查德• 斯威德伯格:《马克斯• 韦伯与经济社会学思想》,第85 页。韦伯讨论了国家的财政途径对资本主义类型的影响,认为只有现代税收体系才对理性资本主义有积极影响,包税制、家财型和赋役制对政治资本主义有积极影响但对市场资本主义有消极影响,俸禄制、实物给付和强制性服务对所有资本主义形式都有消极影响。⑤理查德• 斯威德伯格:《马克斯• 韦伯与经济社会学思想》,第83 页。这也启发我们在进一步的研究中将税收体制放在更广阔的政治经济体制下考察,分析整体体制对三大治理难题的影响。