私募股权投资对企业经营绩效的影响研究

2022-06-03张翠婷丁华

张翠婷 丁华

摘 要:为推动制造业的高质量发展,解决中小型制造业企业的融资难问题,私募股权投资因其独特的投资特征逐渐成为值得考虑的融资手段。本文通过 2018—2020年上市的208家中小型制造业企业的经营数据,建立多元线性回归模型,用实证检验分析了私募股权投资对中小型制造业企业经营绩效的影响。研究得出,有私募股权投资参投的中小型制造业企业的经营绩效更高;私募股权的持股比例与 中小型制造业企业的经营绩效之间的关系不显著;私募机构联合投资数量与中小型制造业企业的经营绩效有正相关关系。

关键词:私募股权投资;中小型制造业企业;经营绩效;企业融资;联合投资

本文索引:张翠婷,丁华.<变量 2>[J].中国商论,2022(11):-096.

中图分类号:F272.92 文献标识码:A 文章编号:2096-0298(2022)06(a)--04

制造业是促进国家经济发展的重要产业,发展制造业对于我国居民生活水平和综合国力具有积极的推动作用。我国“十四五”规划更是提出“要保持制造业比重基本稳定,增强制造业竞争优势,推动股权投资、债券融资等向制造业倾斜,使制造业能够高质量发展。”

工信部《关于印发中小企业划型标准规定的通知》显示,中小型制造业企业是指企业职员在20~1000人,或企业的营业收入在300万~40000万元的制造业企业,其劳动力、劳动手段和产品制造集中程度等较高,在经营生产以及投资上能有稳定的经济效益。中小型制造业企业大多在中小板、创业板和科创板上市,其在未上市前的创业阶段普遍面临融资困难的问题,而私募股权投资(PE)因其独特的投资特征逐渐成为中小型制造业企业一种重要的融资方式。

私募股权投资指采用非公开的形式投资非上市企业的股权,或上市企业的非公开交易的股权,同时提供资金和技术支持以及改善企业治理环境等,并促进企业经营发展、最终实现上市退出并获得收益。本文的主要研究方向是私募股权投资的参与对中小型制造业企业经营绩效的影响,希望促进更多的制造业企业与私募股权投资机构之间的融资合作。

1 文献综述及研究假设

1.1 文献综述

国内外的众多学者对私募股权投资和企业的经营绩效关系方面有不同程度的研究。对于私募股权投资与企业经营发展方面,Robinson(2016)发现由于私募股权投资公司拥有强大的人员管理与更强大的运营管理能力,所以拥有私募股权的公司比政府、家族和私人拥有的公司管理得更好。冯慧群(2016)认为中小企业引进私募股权投资基金对中小企业的经营发展将起到重要的推动作用。李维林等(2018)认为中小高新企业中私募股权投资的高持股、高联合投资以及有国有背景都会使企业产生正向影响。也有学者持有不同观点,蒋序怀等(2015)通过研究发现在私募投资机构入股企业当年至企业上市期间以及股份减持期间,私募投资机构投资对企业的业绩影响均不明显。

在大部分学者看来,私募股权投资会使企业的经营状况改善。学者们的研究对象覆盖了国内外的大中小企业,但是对于某些行业细分的研究比较缺乏。本文在上述研究的基础上,引入净利润率作为经营绩效指标,研究私募股权投资对中小型制造业企业这一细分领域的經营绩效的影响。

1.2 研究假设的提出

首先,私募股权投资机构作为专业投资者入股之后,不仅能对这些中小型制造业企业进行资金支持,为了实现投资回报,还会对企业的经营状况进行监督,改善企业经营状况,使这些中小型制造业企业在日后的发展中更具优势,更容易实现企业绩效的提升。据此本文提出假设1:有私募股权投资参投的中小型制造业企业的经营绩效高于没有私募股权投资参投的中小型制造业企业的经营绩效。

其次,私募投资机构作为机构投资者入股企业,拥有企业的相对控制权,其持股比例越高,越有积极性为这些中小型制造业企业提供增值服务,还能对企业的大股东起到制衡作用,避免一家独大,提升企业管理水平。据此本文提出假设2:私募股权投资机构的持股比例越高,越能促进中小型制造业企业绩效的提高。

最后,根据社会网络理论,私募投资机构的联合数量越多,对信息掌握得更全面,更有利于形成具有共同利益的社会关系网络。机构之间通过优势互补,能为企业的经营发展提供更多优质的合作渠道与客户,有利于中小型制造业企业经营绩效的提升。据此本文提出假设3:联合投资的私募股权投资机构数越多,越有助于中小型制造业企业绩效的提升。

2 研究设计

2.1 样本选择

本文选取2018—2020年在中小板、创业板和科创板上市的中小型制造业企业作为研究对象,原因是私募股权投资大多面向处于创业阶段的中小型企业,而主板市场基本为大型成熟企业,私募股权投资对其经营绩效的影响程度可能不显著。同时,为了保证私募股权投资为创业投资,防止那些在股市中赚取风险利润的热钱投资,本文的中小型制造业企业的股东名单、经营数据等都为上市时的数据。文中对于研究样本筛选如下:(1)对于退市、数据不符合的样本进行剔除;(2)对于有私募机构持股的样本,持股3%以下的进行剔除。共获得研究样本208家。在样本的十大股东信息中寻找带有“私募”“创业投资”“股权投资”等字样的股东名单,通过筛选,其中有私募股权参投的样本138家,没有私募股权参投的样本70家(数据主要来源于国泰安数据库)。

2.2 变量设定

2.2.1 被解释变量

中小型制造业企业能持续进行生产销售才能保持企业活力,获得更高的经营利润,因此本文选择净利润率(NET)作为经营绩效的衡量指标,来验证私募股权投资对中小型制造业企业经营绩效的影响。净利润率是指企业的净利润占销货净额的百分比,该指标能综合反映出企业的经营效率。

2.2.2 解释变量

本文研究的核心内容是私募股权投资对经营绩效的影响,故引入虚拟变量PE,中小型制造业企业有私募股权投资参投的赋值为1,没有为0。对于私募股权投资特征的研究则引入私募股权持股比例(PER)及其联合投资数量(COUNT)。

2.2.3 控制变量

本文选取资产负债率、企业规模、前十大股东的持股比例作为控制变量。不同的制造业企业成立和上市的时间不尽相同。所以本文还选取了不同年份的GDP增速(GDPR)及上市年龄(AGE)对模型加以控制。具体的变量定义描述如表1所示。

2.3 回归模型的建立

根据上文中的三个研究假设以及解释变量、控制变量的设定,本文建立如下模型。

GDP增速 GDPR GDP年度增速

模型一:

模型二:

模型三:

3 实证结果分析

3.1 描述性统计

表2为上述模型所包含变量的描述性统计分析,将总体样本、有无私募股权投资的样本分类进行比较,可以直观地看出各类样本各项指标的情况。

根据表2中数据结果分析,有私募股权投资(PE)的样本企业净利润(NET)的平均值为19.70%,高于没有PE参投的样本企业值17.89%,一定程度上说明PE的参投会提高中小型制造业企业的经营绩效。在表2中PE的均值为0.66,说明在中小型制造业企业中有66%的企业有PE参与控股;表3中私募股权投资持股比例(PER)均值为11.65%,其中最大持股比例为52.74%,最小持股比例为3.06%,两者相差较大,既说明PE机构在制造业企业中参股比例的区别很大,又说明了不同的制造业企业中对于PE参与能带来价值认可度区别很大;PE联合投资数量(COUNT)均值为2.53,说明被投资的中小型制造业企业获得两家及以上的机构联合投资的现象较普遍。

在控制变量描述性统计中,有无PE的制造业企业的资产规模(SIZE)、上市年龄(AGE)、GDP增速(GDPR)、十大股东(TOP10)的均值差别不大。对于资产负债率(LEV),有PE参与的样本均值相对较低,可能原因是有了PE的企业的融资问题得到了相对改善。

通过以上数据的描述性分析,可以得出各变量数据之间的区别与联系以及PE参投对中小型制造业企业经营绩效有正向影响作用,下面将通过EViews计量软件进一步分析私募股权投资对中小型制造业企业经营绩效的影响。

3.2 相关系数检验

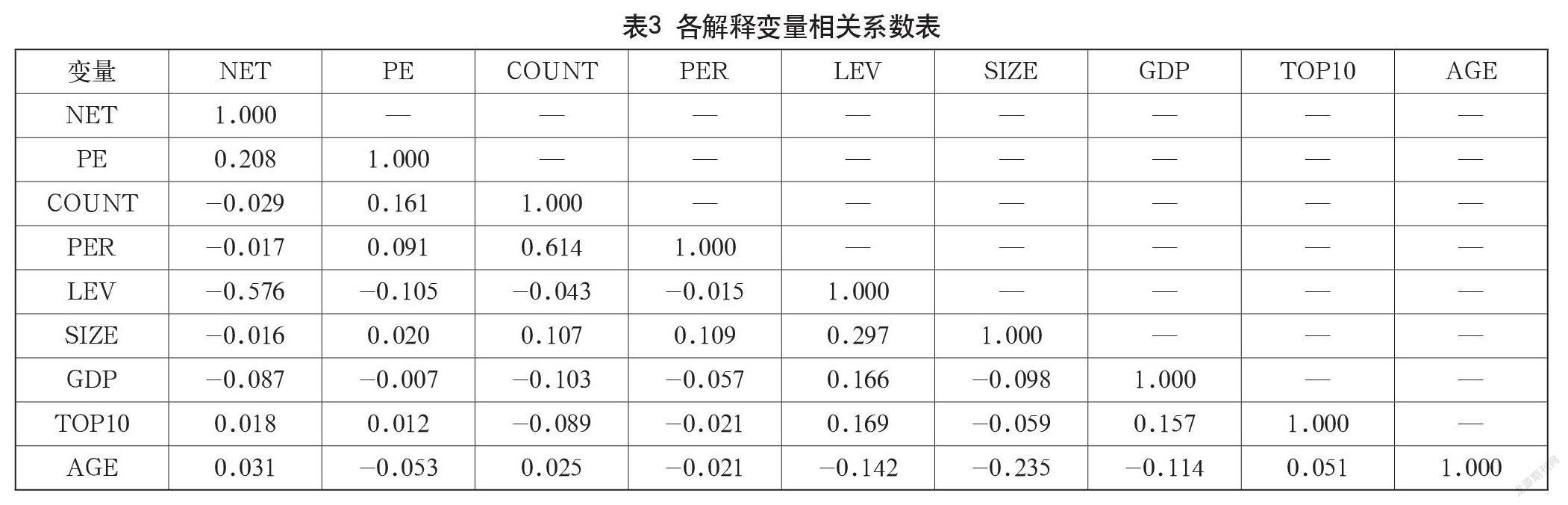

为了防止变量有多重共线性,对所有变量进行相关系数检验。检验结果如表3所示,各变量的相关系数在[-0.576,0.614]之间,表明各变量之间的相关性较弱,不存在严重的多重共线性,可以进行多元回归分析。

3.3 上市当年模型回归结果分析

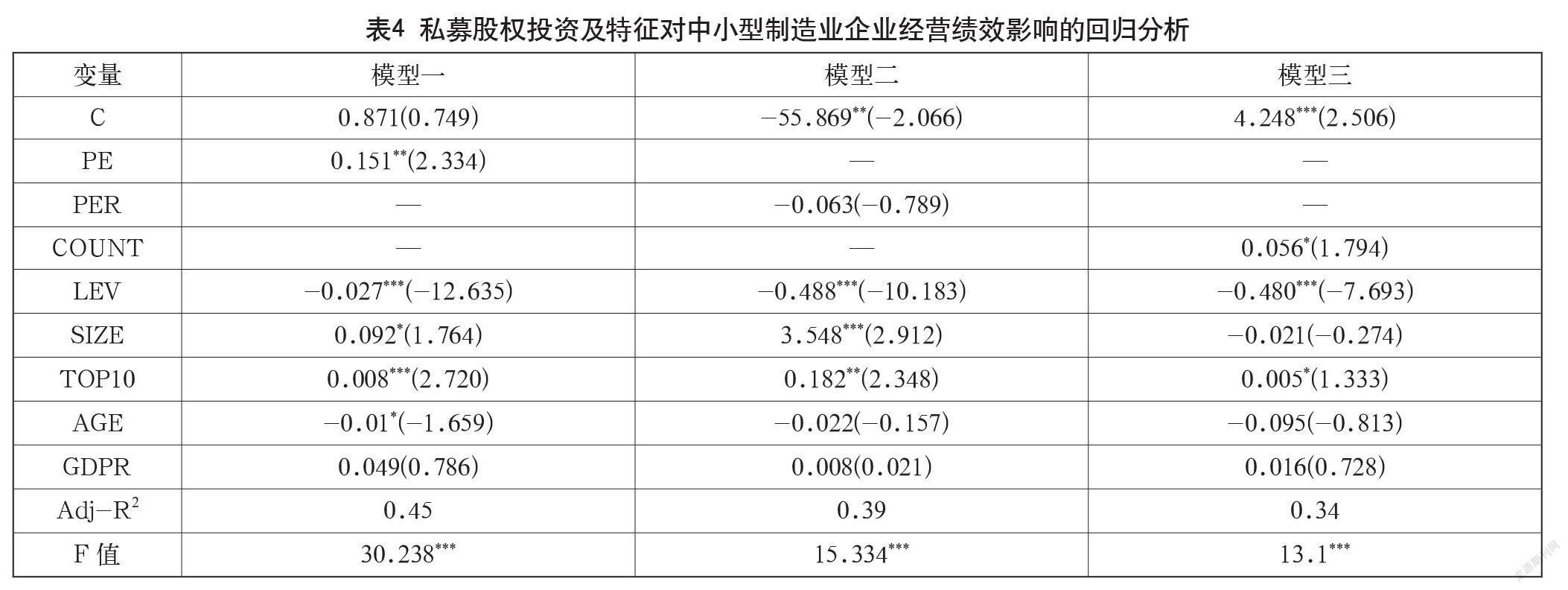

通过EViews9.0对本文建立的模型进行检验,经过White检验,在5%的显著性水平下模型不存在异方差,说明其具有较好的稳健性,具体的回归分析数据经整理如表4所示(表中数值为模型中变量的相关系数,括号中的数值为其F统计值,*代表显著性水平)。从表4数据可知,三个模型的拟合优度都较好,并且F统计量均在1%显著性水平上显著。

从模型一可以看出,私募股权投资能够促进中小型制造业企业的经营发展,解释变量PE通过显著性检验,并且在5%的水平上显著,可以接受原假设1。从系数来看,PE每增长一个基点使净利润率(NET)增长0.15,这说明PE对中小型制造业企业经营绩效的促进作用明显,对于企业经营发展的作用也高出其他变量。资产负债率(LEV)显著性较高,和企业净利润率呈现负相关关系,这说明企业要将负债控制在合理范围之内。

在模型二中,解释变量PE持股比例PER不显著,拒绝原假设2。这与预期不相符,通过改变控制变量以及改变模型结构后,发现其仍然不显著。这并不能绝对说明私募股权持股比例与制造业企业经营绩效无关,不显著的原因可能是其达到一定的持股比例,虽然能解决中小型制造业企业融资问题,但也限制了企业的经营发展及创新能力。

在模型三中,私募联合投资数量COUNT系数是0.056,在10%的水平上显著,说明私募联合投资数量与中小型制造业企业经营绩效呈正相关,联合投资数量越大,越能促进投资企业经营绩效的提升,接受原假設三。控制变量GDPR显著并与净利润呈正相关,说明经济发展能够促进企业的经营绩效。

4 结语

本文以2018—2020年上市的208家中小型制造业企业为例,通过运用多元线性回归模型,用实证检验分析了私募股权投资对中小型制造业企业经营绩效的影响。研究得出,有私募股权投资参投的中小型制造业企业的经营绩效高于没有私募股权投资支持的企业;私募股权投资的持股比例与企业的经营绩效之间的关系不显著;联合投资的私募股权投资机构数量与企业的经营绩效呈正相关关系。

通过上述研究结论,本文提出的建议为:一是政府应采取适当的奖励措施大力支持私募股权投资机构投资于中小型制造业企业,让更多未上市的中小型制造业企业摆脱创业时融资困难、融资成本高的困境,推动制造业高质量发展。二是引入私募股权投资的中小型制造业企业应充分重视利用私募股权投资机构的运营管理能力,借此改善企业的经营管理水平。三是私募股权投资机构的控股比例控制要在适当的范围,不能过度控制企业,既要满足企业的资金需求,又不能阻碍企业的自我发展与创新能力。四是要鼓励私募股权投资机构之间的联合投资。多家机构同时投资,会给企业提供更多的社会资源,有利于中小型制造业企业经营绩效的提升。

参考文献

刘加峰.制造业企业融资难问题的解决对策和建议[J].企业改革与管理,2020(23):103-104.

Robinson D T,Sensoy B A.Cyclicality,Performance Measurement,and Cash Flow Liquidity in Private Equity[J].Journal of Financial Economics,2016,122(3):521-543.

馮慧群.私募股权投资具有公司治理效应吗?[J].会计之友,2016.

李维林,刘博楠.私募股权投资对中小高新企业的影响:基于新三板创新层的研究[J].山东社会科学,2018(3):118-123.

李成洲.私募股权投资对创业板企业的影响研究[J].现代商业,2017(18):62-63.

蒋序怀,苏月中,陈小燕.私募股权投资有助于提升中小企业绩效吗[J].广东财经大学学报,2015(4):103-113.

王爱群,贺子聪.私募股权投资对创业板上市公司企业价值的影响[J].大连理工大学学报:社会科学版,2019,40(2):27-35.

张永明,潘攀,邓超.私募股权融资能否缓解中小企业的投资不足[J].金融经济学研究,2018(3):82-94.

孔祥贞,覃彬雍,刘梓轩.融资约束与中国制造业企业出口产品质量升级[J].世界经济研究,2020(4):17-29.

Research on the Impact of Private Equity Investment on Business Performance

—— Based on Small and Medium-sized Manufacturing Companies Listed from 2018 to 2020

Shenyang University of Chemical Technology Shenyang, Liaoning 110142

ZHANG Cuiting DING Hua

Abstract: In order to promote the high-quality development of manufacturing and solve the financing difficulties of small and medium-sized manufacturing enterprises, private equity investment has gradually become a financing tool worth considering because of its unique features of investment. Through the operation data of 208 small and medium-sized manufacturing enterprises listed from 2018 to 2020, this study establishes a multiple linear regression model to empirically test and analyze the influence of private equity investment on the business performance of small and medium-sized manufacturing enterprises. The study concludes that the business performance of small and medium-sized manufacturing companies with private equity’s participation is higher; the relationship between the shareholding ratio of private equity and the business performance of small and medium-sized manufacturing companies is not significant; the number of joint investments by private equity institutions has a positive relationship with the business performance of small and medium-sized manufacturing companies.

Keywords: private equity investment; small and medium-sized manufacturing enterprises; business performance; corporate finance; joint investments