非利息收入对上市商业银行经营绩效的影响研究

2022-06-01高彦冰姜丽丽

高彦冰,姜丽丽

(宿迁学院,江苏 宿迁 223800)

一、 引言

2021 年上半年上市商业银行的业绩报告表明,多数上市商业银行在上半年的净利润都有增长。 其中,中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行和邮储银行的净利润均出现回升,比上一年同期增长9.9%~21.8%。 随着近年来利率市场化改革的不断推进、互联网金融的发展以及全球商业银行的竞争日益激烈,以传统信贷业务为主要收入来源的中国商业银行面临的压力将持续加大。 因此,我国商业银行应立即着手改变盈利结构,促进非利息收入业务的发展。 事实上,中间业务收入的规模与其在营业收入中的占比,已成为衡量一家银行是否具有生机和活力的指标。

陈芙对中国商业银行非利息收入业务影响进行了研究。 孔丹凤和王祥讨论了非利息收入对中美商业银行收益和风险的影响。 赵胜民和刘笑天发现互联网金融影响了商业银行的非利息收入。 胡东婉和朱安琪在大陆与香港的上市银行中选取了35 家作为样本,采用动态面板数据分析方法进行模型分析,发现非利息收入与银行绩效呈负相关关系,非利息收入占比的提高降低了商业银行经营绩效。 李琼和单承芸利用2011 ~2016 年的数据,对我国25 家上市银行进行研究,发现全体上市银行非利息收入占比的提高使得经营绩效提高,但是没有显著影响。 郭浩进行了非利息收入对银行系统性风险影响的实证研究。 韩邵飞研究了第三方支付对商业银行中间业务的影响。 王蕴鑫以我国16 家A 股上市商业银行2009 ~2018 年的财务数据为样本,通过实证分析的方法,建立面板固定效应模型进行回归,深入研究了非利息收入对银行盈利能力的影响。 结果发现非利息收入占营业收入比重的增加能够明显提升银行的盈利能力,并且在经营范围内,此促进作用不存在倒U 型效应,从而银行可以在控制好风险的前提下,通过扩大非利息业务来增加利润。

近年来,银行业不断持续推进传统业务向中间业务的转型升级,中间业务的比重不断提高,利润结构也趋于优化。 但是,我国银行中间业务的发展仍存在着中间业务收入占整体收入比重低、业务结构不够均衡完善、行业间业务和产品种类少、同质化竞争激烈等问题,需要进一步改进。 中间业务是一种需要高新技术并为客户提供服务的轻型业务,我国银行的中间业务同质化竞争激烈,其背后的问题显然是我国中间业务相关人才储备的严重缺乏。 国内目前进行商业银行中间业务开发的人员原先几乎都是传统业务工作人员,他们如今进行中间业务的拓展会因为缺乏经验和素质而导致事倍功半,影响中间业务的发展。 除了在银行卡、结算等传统中间业务上继续努力外,国内商业银行也应该在咨询服务、金融衍生品等技术含量高、附加值高的中间业务上持续加油,进而产生规模效应。 一些政策支持且市场需求量大的中间业务,如:资产管理、项目融资、兼收并购、银团贷款等,也仍处于低水平发展阶段,还有很大的进步空间。

二、 上市商业银行非利息收入发展现状

截至2020 年底,我国上市银行已达54 家,具体情况见表1。

表1 我国上市银行种类

续表

2020 年年报数据显示,54 家中国上市银行的总资产达到218.26 万亿元。 这些银行近年来都通过加速发展非利息业务,使得自身盈利能力增强,市场份额扩大和竞争压力缓解。

为更好地分析上市商业银行非利息收入发展情况, 本 文 选 取 工 商 银 行(601398)、 建 设 银 行(601939)、中国银行(601988)、农业银行(601288)、招商银行(600036)、邮储银行(601658)、交通银行(601328)、浦发银行(600000)、民生银行(600016)、兴业银行(601166)、江苏银行(600919)、上海银行(601229)、浙商银行(601916)、南京银行(601009)、宁波银行(002142)、中信银行(601998)、光大银行(601818)、平安银行(000001)、北京银行(601169)、华夏银行(600015)、渝农商行(601077)、杭州银行(600926)、长沙银行(601577)、贵阳银行(601997)、郑州银行(002936)、成都银行(601838)、重庆银行(601963)、青岛银行(002948)、苏州银行(002966)和青农商行(002958),共30 家上市银行2012~2020年的数据进行分析。 这些银行的非利息收入整体呈现先增加后减少再增加的趋势,年均增长率达到6.54%,在2017 年前后达到近年来的最高值,且2017 年该项收入总额约为2012 年的2 倍,具体情况详见表2。

表2 2012~2020 年30 家上市银行非利息收入总额

以2020 年为例,我们可以具体看看各家上市商业银行的非利息收入情况。 详见表3 和图1。

图1 2020 年部分上市银行非利息收入

表3 2020 年各银行非利息收入情况 单位:亿元

从表3 和图1 中可以看出,2020 年工商银行和建设银行的非利息收入分别为1312 亿元和1146 亿元,遥遥领先同业。 紧随其后的为招商银行、中国银行、农业银行,三家股份行的非利息收入都在700 亿元~800 亿元之间。 成都银行和青农商行最少,其非利息收入都不足5 亿元。 总而言之,大型银行比中小型银行的非利息收入普遍会更高一些。

以较为典型的宁波银行为例,其非利息收入和非利息收入占比都在2016 ~2019 年呈下降趋势,其他年份呈上升趋势。 非利息收入占比在2016 年达到峰值后出现了为期三年左右的缓慢减少,但又在2020 年恢复增加。 非利息收入的基本变化情况与非利息收入占比一致,但在2020 年的增加后达到2012 年的6 倍以上,成为近年来的最高值63 亿元。具体情况详见图2。

图2 宁波银行2012~2020 年非利息收入情况

三、 实证分析非利息收入对上市商业银行绩效的影响

(一)数据来源

本文选取2012 ~2020 年30 家上市银行的数据,并对所有银行进行实证分析。 这些数据是根据东方财富网公布的各银行年度财务报告汇总和处理得出。

(二)变量选取

1. 因变量

本文选取净资产收益率(ROE)表示银行绩效。这一指标反映了股东的股本回报水平,可以用来衡量商业银行运用自有资本的效率。

2. 自变量

本文选取非利息收入占比(NIR)来代表非利息收入的发展水平和发展程度。 非利息收入的主要来源是中间业务,它在一定程度上反映了商业银行的竞争能力和创新能力。 一般来说,拥有较丰富的中间业务品种,非利息收入占比高的银行,可获得的ROE 更高,其在市场价值上也能获得更多的认可。

3. 控制变量

本文选取银行资产(ASSET)、不良贷款率(NPI)作为控制变量。 银行资产反映了银行规模的大小。 由于银行资产的数值较大,本文进行实证分析时采用了该数值的对数形式lnASSET。 银行资产数量对上市商业银行的绩效通常应该为正影响,但还会受到资产结构的影响,其对上市商业银行绩效的影响方向不确定。

不良贷款率能够反映商业银行回收贷款的风险程度和贷款质量。 一般而言,不良贷款率越低,商业银行收回贷款的风险越小,经营绩效越高,与ROE成反比。

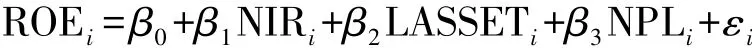

(三)模型构建

利用计量回归模型,来详细分析非利息收入占比对上市商业银行绩效影响,计量模型如下:

(四)实证结果

本文运用EViews7.0 进行Hausman 检验,结果如表4 所示,从表4 的结果中,我们可以完全拒绝原假设,因此选择固定效应模型。

表4 非利息收入占比对上市商业银行绩效影响的Hausman 检验结果

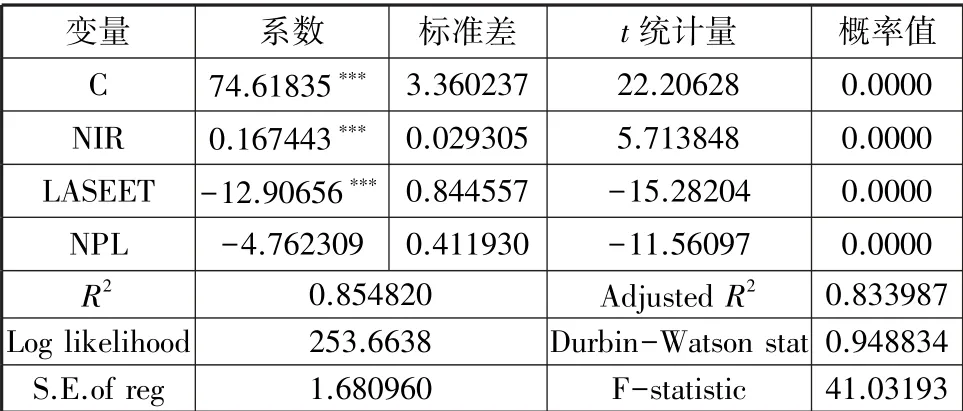

结果详见表5:

表5 非利息收入占比对上市商业银行绩效影响的计量回归结果

(五)实证结果分析

从表5 可以看出,非利息收入的占比对上市商业银行的绩效具有显著的正影响,与理论分析相一致。商业银行应通过多种方式增加非利息收入,提高经营绩效。 银行资产规模对上市商业银行的绩效具有显著的负向影响,这充分表明商业银行的绩效受银行资产结构的影响大于规模的影响。 不良贷款率对上市商业银行具有显著的负面影响,为了提高商业银行的经营绩效,商业银行应尽可能地降低不良贷款率。

四、 对策建议

(一)提高非利息收入占比

非利息收入能显著提升银行的盈利能力。 因此,银行应增加对非利息业务的投入,这样既增加了银行的利润,又促进了银行的多元化转型,为银行的长远发展奠定了基础。

1. 注重突破创新能力

商业银行向多元化企业转型,发展中间业务,实现非利息收入增长的关键一方面是巩固当前产品质量,关注现有产品的改进,另一方面是提高创造新产品的能力,关注新产品和服务的创新。

2. 深度整合各项业务

如今,随着客户的需求从单一的去银行柜台进行存款、贷款、汇兑等业务,转变为基于电子设备进行线上处理的综合服务,加强银行的综合经营变得越来越重要。 所以,完善商业银行内部各部门业务之间、银行与其合作的新兴互联网公司之间的联动管理机制,共同打造一站式金融服务,实现全产业链的联动。

3. 加强科技转型驱动

如今,各行各业都进入了互联网时代,商业银行也需要尽快跟上时代的脚步,深度融合非利息收入业务与新科技、新技术。 利用区块链和人工智能技术,开发科技含量高的产品,为客户提供更高端的服务。 升级业务管理系统,利用大数据分析技术,深度挖掘客户需求,围绕客户需求制订合理的服务计划,扩大客户数量。

4. 激发培养人才活力

产业竞争的核心是人才的竞争。 只有银行具备了吸引和留住人才的条件,人才才会为银行做出贡献。 此外,银行不仅需要及时从市场引进人才,特别是金融技术应用人才,为商业银行的经营注入新的活力,还需要加强内部人员培训,通过培训进一步提高人才的专业水平和生产力。

(二)调整银行资产结构

银行的资产结构显著影响银行的盈利能力。 银行可根据政策变化和新技术发展及时调整资产结构,增强银行在同业中的竞争力。

1. 适当调整贷款资产规模

尽可能降低中长期贷款比例,扩大个人贷款业务市场可以降低银行贷款风险。 此外,适度控制融资规模,以品质取胜,可以获得更多的资产收益。

2. 创新中间业务,加强风险防控

为了增加利润,提高非利息收入占比和开发中间业务是商业银行必须立即执行的重要任务。 在发展中间业务的过程中,不仅必须注重创新,实施精准营销,还要注意防范和控制潜在的风险,加强法治建设和行业监督管理,实现相关信息公开透明化。

3. 实施资产证券化

证券资产流动性强,适当提高证券资产比例所获得的收益将高于简单借贷。 资产证券化一方面可以提高银行的资金聚集能力,另一方面可以丰富银行的产品,促进金融市场的繁荣与发展。

4. 加强建设货币市场和资本市场

货币市场可以向银行提供短期、高流动性、低风险的金融产品,保证银行的资产的安全性。 资本市场可以将资金流向对资金有需求的地方,提高资金的使用效率,从而优化商业银行的资本结构。

(三)降低不良贷款率

银行的不良贷款率与银行的运营风险呈正相关,银行应制定相关政策和措施不断降低不良贷款率,提高放贷能力,增加利润。

1. 建立有效的贷款风险审批流程

现代商业银行应研究信用风险防范,建立一套合理、规范、科学的审批程序和防范措施,提高对信用风险的预测、监控和识别能力。 同时,优化对风险管理岗位的设置。 在不同级别创造岗位,并相应授予信贷业务审查和批准权限,以确保拥有最终批准权限的人不审查,有利于相关人员多角度揭示贷款风险,进一步夯实风险防范体系。

2. 采取有效的贷款管理方法

从出现逾期欠息,贷款成为不良贷款,直到银行失去清偿贷款,银行必须准确把握这整个过程中不良贷款的发展变化规律,充分分析和总结各阶段不同借款人的资产状况、内心波动和银行业务关系。由此,银行可以正确预测不良贷款的下一步发展,这有助于银行争取时间,制定相应的办法来管理不良贷款。 银行的管理决策决定了贷款的未来,因此,银行应制定正确的补救措施,采取有效的管理措施,最大限度地减少贷款损失。