财务杠杆对公司绩效的影响研究

2022-05-30仲屹仲旦彦

仲屹 仲旦彦

摘要:房地产行业在促进经济飞速发展和提高人民生活水平等方面起到了举足轻重的作用。对于房地产企业来说,有巨大的资金需求量、资产规模,其收益周转期也更长,且债务风险高。为了公司的长远发展和扩大经营的需要,仅依靠自身的经济现状,难以满足庞大的经济缺口。负债增长的问题使得企业举步维艰,破产也时有发生。如今要求房地产企业降低杠杆率和资产负债率,也成了当前热议的话题,2020年8月国家发布了“三道红线”政策,想要依赖宏观调控的方式,改善当今房地产行业负债率高的局面。因此分析房地产行业财务杠杆与公司绩效的关系,并提出行之有效的方法措施对企业发展来说有重要意义。文章从国泰安数据库中选取我国房地产上市公司的数据,通过对数据的分析和处理,决定以2015~2019 年間的111家企业为文章分析对象。运用了SPSS22.0软件对筛选所得数据,用来构建模型,并且进行了描述性统计、相关性分析和回归分析。然后,根据实证分析的研究结果,得出结论:资产负债率与公司绩效之间呈负向关系,财务杠杆系数与公司绩效之间也呈负向关系。最后,文章根据当前状况,提出了一些指导性的相关建议。

关键词:房地产;财务杠杆;公司绩效

一、研究背景

现如今的房地产企业正处在繁荣发展的时期,在我国国民经济发展中,它占据了支柱性产业的地位。房地产企业不仅仅在促进我国经济发展方面发挥了难以估量的作用,同时还能够对人民生活质量和生活方式产生巨大积极影响。较之于其他行业,房地产有更大的资金需求量、资产规模大,其收益周转期更长,且债务风险高。为了扩大公司规模和长远发展,仅依靠自身的经济难以满足庞大的经济缺口,房地产企业更加倾向于以银行借款的方式来缓解资金缺口。通过这样的举债方式,达到筹集资金的目的,不可避免地造成企业负债过多、现金流短缺、资金周转遇到更大问题的现状。负债增长的问题使得企业发展变得举步维艰,破产一事也时有发生。因此本文研究财务杠杆与公司绩效的关系,分析举债经营对于房地产企业的影响,帮助了解行业发展状况,树立风险意识,使得房地产企业绩效水平逐步提升,能够保持长期平稳发展。

二、房地产企业财务杠杆和公司绩效实证模型及数据来源

(一)本文研究假设

在学术界和现实生活中,关于房地产公司绩效的研究影响深远。基于房地产企业更愿意依赖于银行借款筹得资金的方式来筹资,使其面临高负债、资金短缺的现状,分析财务杠杆与房地产绩效的关系,以促进公司绩效稳步提高。

1. 房地产企业资产负债率对企业绩效影响的假设

房地产企业周期长,往往需要大额资金维持运作。为提升盈利能力,企业多会选择通过增加负债筹资来满足需要。资产负债率,是反映公司长期偿债能力的指标,其大小会影响公司的运作水平。企业拥有较高资产负债率,会导致企业偿债能力变弱,也缺乏举债能力。如此,资产负债率高这一现象,使得债权人在选择时,保持审慎的态度,导致公司错失部分优秀项目。

H1:房地产行业资产负债率与公司绩效呈现负向相关。

2. 房地产企业财务杠杆系数对企业绩效影响的假设

拥有高额负债,需要偿付的利息费用也随之增加,企业选择举债,使得大量融资成本的存在,提高了财务杠杆系数。高财务杠杆系数,使得企业面临更大的风险,一定程度上阻碍了企业发展。

H2:房地产行业财务杠杆系数与公司绩效呈现显著负向相关。

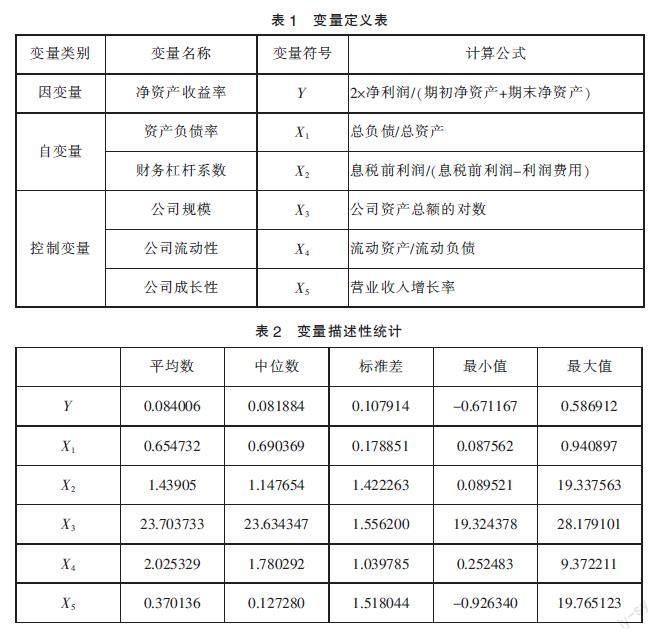

(二)变量设计

1. 因变量(Y)

查阅了国内外文献资料,众多学者一致同意,将净资产收益率(ROE)视为评价企业绩效的常见指标,本文中也同样选取净资产收益率数据,来衡量公司经营状况和发展潜能。净资产收益率,也叫股东权益收益率,是净利润与股东平均权益的比值。当该指标结果越高的时候,公司能够创造的价值越高,盈利能力越强,经营情况越好,公司绩效越高。

2. 自变量(X)

在现有的理论体系之中,用于评价财务杠杆的指标较多,学者意见也纷繁复杂,思索再三,考虑到研究结果的精确性和全面性,本文采用以下三个指标分别衡量财务杠杆的大小。

资产负债率,体现公司依靠负债提供资金的比率。当公司资产负债率增高,公司呈现举债越多,偿债能力弱的状况,将面临更大财务风险。

3. 控制变量

根据学者对于公司绩效的研究,作用于绩效的因素不胜枚举,为了提高研究准确度,剔除其他因素影响实验结果,综合公司发展水平,选取了以下四个重要变量作为控制变量。

(三)模型设计

根据上述研究设计,拟建立以下两种模型:

模型一:Y=α+β1X1+β3X3+β4X4+β5X5+ε

模型二:Y=α+β2X2+β3X3+β4X4+β5X5+ε

(四)样本选取及数据来源

本文选择了房地产上市公司为研究对象,把2015~2019年度上市公司的年报数据作为研究样本,利用国泰安数据库,查找搜集信息,并对所需数据进行整理归纳。其中,选择的研究对象是正常、持续经营、稳定的房地产上市公司,同时,筛选剔除了财务状况出现异常的ST股,异常以及缺失的数据,可能带来极端值或不持续经营的上市公司的财务数据,用以维护本文实证数据和实证结果的全面、真实、可靠、可信。经过以上处理,最终得到了111家房地产公司,共计555个样本数据,相关统计分析运用到了Excel和SPSS22.0软件进行实证展开。

三、房地产企业财务杠杆和公司绩效实证分析

(一)描述性统计

本文首先对111家房地产上市公司2015~2019年的数据进行了描述性统计分析,运用统计软件SPSS22.0得出分析结果,从表1、2可知:表示净资产收益率的Y,最大值达到58.69%,而最小值为-67.11%,二者相差135个百分点,可见房地产行业内部盈利能力相差距大,分化严重,有上市企业经营绩效良好,但也有企业呈亏损状态。Y的平均数为0.084006,中位数为0.081884,可见绝大多数房地产企业难以达到行业均值,其收益主要由龙头公司拉动。

表示资产负债率的X1,表中中位数大于平均数,呈右偏数据分布,其最大值达到了0.940897,可以看出整个房地产行业偏向于负债经营,其均值达到了65.47%,明显高于其他行业,负债率过高,容易造成现金流的风险,企业难以偿还到期负债,容易面临破产风险。X2代表了财务杠杆系数,在最小值仅为0.089521的情况下,最大值达到了19.337563,该系数体现了房地产内部对风险的态度,有巨大差异。平均数到达了1.43905,而中位数为1.147654,呈偏左的分布状态,大部分房地产公司财务杠杆系数小于行业平均值,几乎不举债经营,其管理者偏向于风险厌恶者。而部分大型房地产公司偏好高杠杆率,凭借高额负债运营和税盾作用,获得更高收益,同时也将面临更高的风险。

控制变量中,代表公司规模的指标X3,总体来说规模庞大,但最大最小值相差巨大,體现了房地产公司总体规模大,内部差异大的特点。流动比率X4,其均值为2.025329,流动性指标大于2,说明房地产短期偿债能力较为可观。成长性指标X5表现了公司一年成长能力,受行业政策影响巨大,大部分公司呈平缓增长趋势,少数公司发展飞速,增长率相对较大。

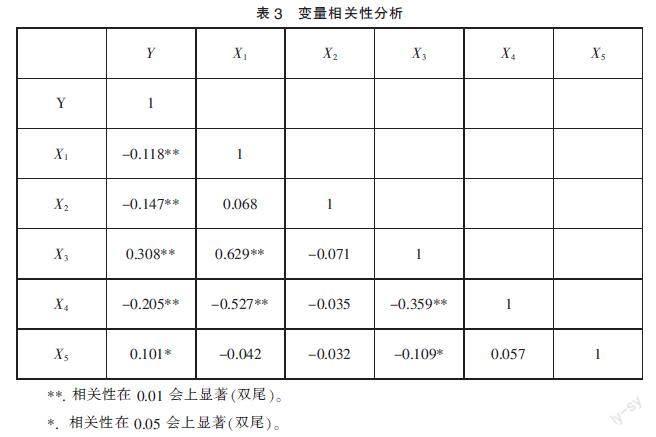

(二)相关性分析

运用统计软件SPSS22.0,对111家房地产上市公司2015~2019年的数据进行了相关性分析,得出分析结果,从表3可知。

关于自变量与因变量的关系,Y与X1的相关系数小于0,即资产负债率对净资产收益率的变化是反向相关的,当企业资产负债率上升时,净资产收益率会出现下降的情况。Y与X2的相关系数是-0.147,可以看到财务杠杆系数对净资产收益率是负向变化,杠杆系数上升,净资产收益率下降。Y与X3的相关系数是0.308,即企业规模影响企业净资产收益率,呈正向关系。Y与X4呈负相关,流动比率与净资产收益率反向变化。流动比率越大,企业盈利水平弱。流动Y与X5的相关系数是0.101呈正向变化,公司成长性越强,发展能力越好,公司绩效水平高,净资产收益率越高。

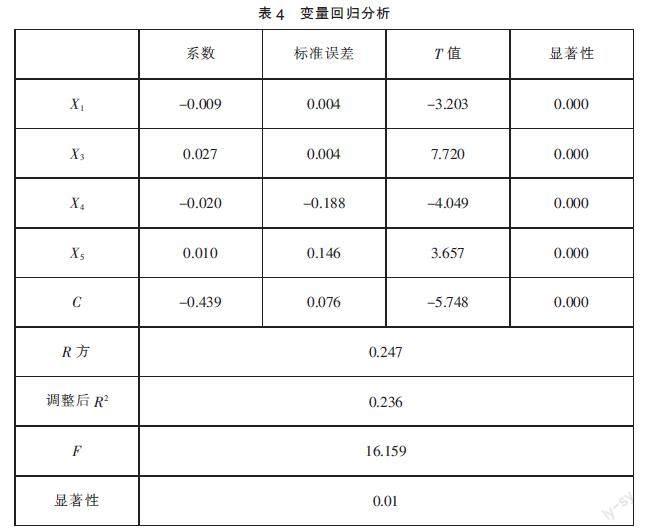

(三)回归分析

运用统计软件SPSS22.0,对111家房地产上市公司2015~2019年的数据进行了回归性分析。样本的拟合回归与样本数据间的拟合程度可以由表4得知,可以被决定系数 R方表示。在此回归结果中,模型一R方为0.247,调整后的R方为0.236,R方小于0.3,说明拟合程度较为一般,得到模型各解释变量对公司绩效的产生的解释能力比较薄弱的结果。但是可以得知,Y与X1之间系数为-0.009,由此说明,Y与X1呈负相关。X1的增加会导致Y的减少,X1的减少会导致Y的增加。

其方程为Y=-0.439-0.009X1+0.027X3-0.020X4+0.010X5

样本的拟合回归与样本数据间的拟合程度可由表5得知,可以被决定系数 R方表示。在此回归结果中 R方为是0.343,调整后的 R方为0.339,数据大于0.3,可见拟合优度还不错,该模型自变量可以较好地解释应变量。而Y与X2之间的系数为负数-0.109,可见两者呈相反变化关系。随着X2的增加Y值在减小,反之,Y增加。

其方程为Y=-0.235-0.109X2+0.016X3-0.018X4+0.007X5

四、研究结论及政策性建议

(一)研究结论

本文以房地产行业上市公司为研究对象,选取 了2015~2019年度的年报数据为研究的样本,经筛选之后最终得到五年间111家上市公司555个数据来作为本文观测对象。运用了SPSS22.0软件进行描述性统计分析、相关性分析和回归性分析,来研究财务杠杆对公司经营情况的影响,经过研究分析得出以下结论。

通过描述性统计发现,房地产企业之间的经营管理理念不尽相同,各个企业的财务指标幅度相差较大。在资产负债率和财务杠杆系数方面,可见一斑,管理者对于举债经营态度不同。

经过公司绩效,财务杠杆以及资产负债率之间的关系的研究,得出结论:资产负债率与公司绩效水平的变化呈现负向发展趋势,而财务杠杆系数与公司绩效之间同样也表现了反向变化,两个假设均成立。无可厚非,房地产企业为了长足发展,需要控制负债比率。粗略分析,可能是因为债权人考虑到高负债企业,负债偿还的问题,不愿意过多承担无法收回资产的风险,使得公司没有足够的资金投入有发展前景的项目,不利于公司的经营发展。

(二)政策性建议

第一,加强宏观调控,去杠杆降低风险。政府的宏观调控帮助人们认识市场发展的弱点,维持经济市场健康稳定的发展。而房地产行业与国民经济发展休戚相关,同时对相关行业的影响巨大,往往会有牵一发而动全身的结果,强制政策的实施可能会形成多米诺骨牌效应。国家应积极调控房地产的发展,进行行业指导、监督、调节和控制,完善市场管理方式,遵循循序渐进的原则,着力于平衡发展和整体优化,促进财务杠杆下降。同时完善金融市场秩序,健全市场体系,积极推动多元化融资方式。第二,扩展融资渠道,多元化融资方式。

我国上市公司更倾向于负债融资,房地产企业更愿意通过银行借款获得发展所需要的资金。长久以来,单一的融资方式,对银行和企业都存在不利影响。考虑到现阶段政府调控,公司要主动调整其债务结构,可以选择海外融资、股权融资、借壳上市、与政府合作,以及创新融资方式等等,使公司结构更稳定。

第三,采取适当财务杠杆。万事万物都有其两面性,财务杠杆于企业也像一柄“双刃剑”。企业可以凭借一定负债获得大额收益,正如无利不早起,在利润面前,部分公司管理者往往会忽略风险,更愿意以小博大。然而过犹不及,当企业一味想利用财务杠杆,往往容易陷入风险之中,当负债难以偿还之时,公司往往会面临现金短缺的困境,甚至会阻碍公司进一步发展。因此,公司更应该全面考虑分析外部和内部环境,评估所展望的收益和能承担的风险选择,适合的财务杠杆系数,在获得盈利的同时,积极控制风险。

参考文献:

[1]张红军.中国上市公司股权结构与公司绩效的理论及实证分析[J].经济科学,2000(04):34-44.

[2]梅安察,张云,刘丽香.能源企业资本结构与公司绩效的相关性研究——来自中国上市公司的经验数据[J].现代商业,2011(11):90-92.

[3]李岩松.制造业上市公司资本结构与企业绩效实证研究[D].西安:西北工业大学,2007.

[4]肖作平.上市公司资本结构与公司绩效互动关系实证研究[J].管理科学,2005(03):16-22.

*基金项目:江苏高校“青蓝工程”项目资助。

(作者单位:仲屹,常高新集团有限公司、常州市鸿泰科技小额贷款有限公司;仲旦彦,常州大学怀德学院)