TCL科技并购重组中环电子的协同效应研究

2022-05-30高梓耀

摘要:步入5G时代,通信技术在人类世界中扮演着越来越重要的角色,通信行业公司之间的竞争也愈发激烈,并购重组交易成了通信行业上市公司提升行业内竞争力、巩固市场地位的选择。本文以TCL科技并购中环电子为案例,分析通信行业上市公司并购重组的协同效应,认为TCL科技并购中环电子的交易达到了价值创造,实现了协同效应,有利于TCL科技提升自身竞争力和市场地位。

关键词:通信行业;并购重组;协同效应

一、引言

随着科技的发展,通信行业在我们的历史中发挥着重要作用。通信行业是一个竞争激烈、渗透性强的先进高端行业,在当下激烈的市场竞争中,并购重组成了通信行业上市公司加快公司发展、增强自身行业竞争力、树立市场地位的上乘选择。以5G技术为代表的通信行业势头正热,深刻影响着中国经济体制转型和产业结构调整,也将在中国电信业掀起更大的并购浪潮。

并购通常是指企业之间兼并和收购两类活动:兼并意味着两个或多个独立企业重组为一个企业;而收购通常指一家企业出资购买另一家企业的股份,并获取对被收购方一定比例的控制权。在安索夫看来,协同效应的含义是企业通过发现与自身发展情况相匹配的潜在机遇,从而使得企业的整体价值大于企业各部分价值的总和;Hiroyuki Itami(1987)在前人安索夫的研究基础上,将协同效应划分为互补效应和协同效应,另外在他看来,只有企业的无形资产才可以产生有效的协同效应;J.Fred Weston(2004)认为协同效应分为经营协同、财务协同和管理协同三种。

冯根福(2001)使用杜邦分析法分析了20世纪90年代国内的若干并购案例,研究表明则认为并购交易完成后第一年协同效应并不明显,第二年有所改善,但随着时间的推移,公司协同效应呈递减趋势。张新(2003)也认为并购公司的协同效应呈现先增后减的趋势,随着时间的推移并购交易对公司逐渐造成消极影响。

而李屯(2005)的研究表明上市公司在并购完成后会出现较为明显的协同效應,公司经营利润在很长一段时间内保持上升。张翔(2013)对吉利汽车并购沃尔沃的案例进行了协同效应分析,认为并购为公司带来了可观的协同效应。但白雪洁、孙红印和汪海凤(2016)考察了国内2007至2013年期间内工业行业上市公司,研究表明所选行业公司的市场表现与并购交易不存在显著的相关。张峻睿(2016)运用事件研究法、财务分析法对陌陌并购探探的案例进行分析,研究结果表明并购完成后并购方公司的价值实现了明显的增值,且风险处于可控范围内。窦建元(2020)以大唐电信并购要玩娱乐的并购交易案例,研究发现并购完成后短期内大唐电信股东价值有所增加,中长期绩效略有改善。

本文意图通过分析通信行业上市公司具有代表性和时效性的典型案例来分析并购重组的协同效应,运用财务分析法分析TCL科技并购中环电子案例的协同效应。可以进一步完善我国的公司并购理论,为国内公司的并购行为提供经验和指引。

二、我国通讯业整体及并购现状分析

(一)我国通信行业发展概况

通信行业企业主要是通信设备和产品制造商,包括局域网、广域网、路由器、电话机、总机和交换机。根据通信行业的平均数据显示,截至2020年底,通信行业的上市公司共171家,总市值为11205.28亿元,占沪深市值的1.37%,平均市值为67.50亿元。平均市盈率58.72,平均市净率-7.92,平均市销率5.16。随着科学技术的发展与进步,“5G+”时代的到来将引领中国进入经济发展新阶段。

(二)我国通信行业并购市场现状

近年来,我国并购市场日趋活跃。2016年的交易数量是815例,交易金额4450.1亿元,一年后的2017年交易数量增长到1161例,交易金额增长至12483.31亿元;虽然到2020年交易数量有小幅度的下滑,但交易金额继续大幅上涨,达到32151.91亿元。可以预测随着目前科学技术的高速发展和通信技术的广泛应用,未来通信行业的并购市场将继续保持这样的增长势头。

三、 TCL科技并购中环电子的事件分析

(一)并购方:TCL科技

TCL科技集团股份有限公司(000100.SZ)是国内最大的消费类通信行业公司之一。TCL科技创立于1981年,2004年1月在深交所主板上市,总市值1021.44亿元,总股本140.31亿股。2018年底,TCL科技顺应时代科技潮流,聚焦专业化经营,转型开始主营半导体显示材料,同时以产业为牵引,促进产融结合,拓展投资业务。一直以来TCL科技都是中国乃至世界上以技术创新为驱动,不断提高技术和效率的企业标杆。

(二)被并购方:中环电子

天津中环电子信息集团有限公司是国内大型电子信息企业集团,主要从事通信、半导体材料等产品的研发、生产与销售,目前已发展成为全国大型电子信息产品研发、制造与销售集团公司。公司的半导体材料处于国内领先水平,其区熔单晶硅产品在国内市场占有率高达70%,在国际市场占有率位列前三。

(三)并购交易

此次并购交易价值1097436.25万元,支付方式为现金;并购方式为二级市场收购,并购目的出于战略合作;标的类型为股权且股权转让比例达100%;2020年6月24日董事会预案首次披露,2020年7月10日及7月22日两次股东大会通过,交易于2020年9月28日完成。

被并购方中环电子一直以来始终以开放带动战略作为前进指引,累计引进外资33亿美元。近些年,坐拥先进的技术和雄厚的财力,中环电子建立起了新一代信息技术、新型能源、新型智能设备与服务、核心基础电子部件等四大产业集群。

并购方这边,自2018年以来,TCL科技在推进半导体显示产业发展的同时,还将战略目光聚焦在了技术密集和资本密集的高端技术产业,力图技术的不断升级以及产品的更新换代,推动企业的“二次创业”,发掘新的利润增长点。

无疑,涵盖了新一代四大产业集群的中环电子正切合TCL科技的战略方向和发展理念,成为TCL科技通过并购来拓宽自身业务、实现自身发展的合适选择。本次交易有助于双方发挥资金、技术等优势,通过产业互补、适当整合进而扩展公司业务、合理分散风险;同时也有助于TCL科技资产和利润规模的扩大。

并购交易中,之所以实现并购后企业整体价值大于并购前各部分企业价值总和,是因为并购交易产生了协同效应。下面对此次并购交易所产生的协同效应进行分析。

四、并购的价值分析

(一)盈利能力分析

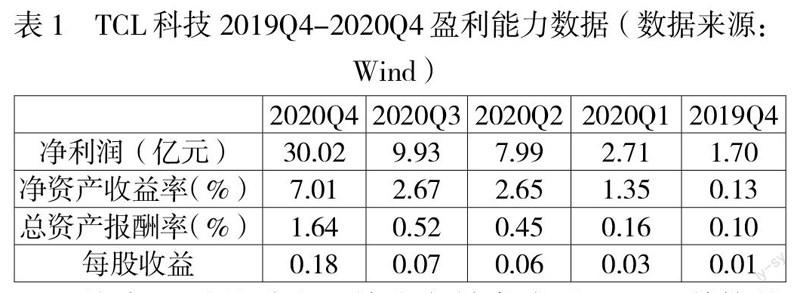

选取TCL科技的净利润、净资产收益率、总资产报酬率和每股收益分析其并购前后盈利能力的变化。并购发生在2020年第三季度,向前选取三季度、向后选取一季度的数据进行分析,数据如表1。因并购发生时间距离本文写作时间较近,数据相对有限,故只向后选取一季度的数据。后文的其他价值创造表现分析同样如此。

从表1可以看出,并购交易完成后,TCL科技的盈利能力获得了一个较大幅度的提升,具体分析如下。公司的净利润和每股收益在并购交易前(2019Q4-2020Q3)总体呈上升趋势,但增长较缓慢,特别是2020Q2-2020Q3几近平稳;而并购交易完成后,这两项数据急速增长,净利润从9.93亿元增长至30.02亿元,增幅202.32%;每股收益从0.07元/股增长至0.18元/股,增幅157.14%。此外,总资产报酬率与净资产收益率的走势同样是并购前总体呈缓慢增长趋势,并购后相对大幅增长。

综上,TCL科技在完成并购交易后,中期内盈利能力大幅提升,但长期内盈利能力是否依然能保持这样的增幅势头还不得而知。

(二)偿债能力分析

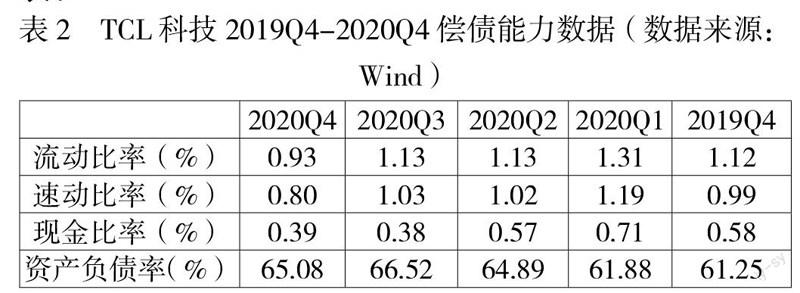

本部分选取TCL科技的流动比率、速动比率、现金比率和资产负债率等指标作为体现其偿债能力的数据,进而分析其并购前后偿债能力的变化。数据如下表:

由数据可知,流动比率和速动比率在并购交易完成后均有一个相对之前大幅度的下滑,其中流动比率由2020Q3的1.13%下降至2020Q4的0.93%,速动比率由1.03%下降到0.80%。现金比率则基本持平。这说明TCL科技在并购完成后短期内偿债能力下降;资产负债率同样在2020Q3来到拐点,停止持续上升的趋势,转而由66.52%下降至65.08%。这表明TCL科技长期内偿债能力上升。

可以看出,TCL科技在并购交易完成后短期内偿债能力下降,长期内偿债能力上升。本次并购交易的支付方式为100%现金支付,且交易金额高达1097436.25万元,因此并购方短期内偿债能力有一定的下滑;但根据资产负债率的表现来看,此次并购交易依然为TCL科技带来了长期偿债能力的提高。

(三)营运能力分析

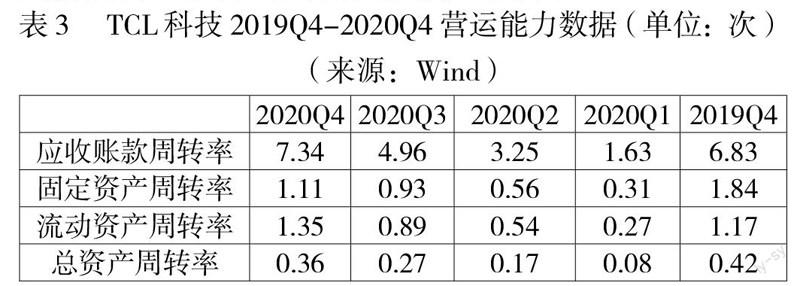

这里选取TCL科技的应收账款周转率、固定资产周转率、流动资产周转率及总资产周转率来分析其并购前后营运能力的变化。数据如下所示:

根据表3,四组数据指标均在2020Q1大幅下滑,随后2020Q1-2020Q4一直稳步上升。然而在并购发生的时点(2020Q3-2020Q4)四组数据的增速并未明显提高,而是延续了之前的增速:应收账款周转率由4.96次提高到7.34次、固定资产周转率由0.93次提升至1.11次、流动资产周转率由0.89次上升至1.35次、总资产周转率从0.27次增加到0.36次。因此在并购交易完成后,TCL科技的营运能力只是继续延续了过去三个季度的增长速度,并未因并购交易而出现明显的变化,此次并购对TCL科技营运能力的影响相对有限。

(四)发展能力分析

选取净利润增长率、净现金流增长率以及净资产收益率增长率分析公司的发展能力变化。数据整理如下表:

根据表4数据,此次并购交易极大提升了TCL科技的未来发展能力。净利润增长率和净资产收益率在2019Q4-2020Q3均维持在负值,而并购交易完成后这两项指标全部大幅提升为正值:净利润增长率由2020Q3的-21.42%增长至2020Q4的67.63%,净资产收益率由2020Q3的-23.12%上升至2020Q4的47.99%。而净现金增长率从2019Q4-2020Q3一直保持增长趋势,到2020Q4则迎来小幅下降,可以推测这是由并购中全部由现金交易所致,预期未来净现金增长率将重归增长。综上所述,此次并购交易极大提升了TCL科技的未来发展能力。

综合前面的分析,本次并购交易实现了价值创造,达到了协同效应的目的。盈利能力方面,TCL科技的净利润、净资产收益率等盈利指标增速均在并购完成后存在明显上扬;偿债能力的表现上,公司流动比率、速动比率、现金比率和资产负债率等指标走势并不相同。代表着短期偿债能力的流动比率、速动比率和现金比率在并购完成后均出现一定程度的下降,本文推测这是由并购支付使得短期内流动资产减少所致;而资产负债率则明显下降,表明并购完成过后公司的长期负债能力有所提升;营运能力层面,TCL科技的应收账款周转率、固定资产周转率等指标在并购交易完成后依然保持了之前的增速,可见并购对公司的营运能力并无明显影响;发展能力方面,并购方的净利润增长率和净资产收益率增长率均在并购完成后迎来大幅增长,转负为正。

虽然现金流增长率存在小幅下滑,但本文推测这是由于并购支付中100%现金支付所引起,长期来看TCL科技的发展能力因并购交易而得到显著提升。

五、结束语

TCL科技并购中环电子的交易实现了协同效应,有助于TCL科技继续提高竞争力,持续健康发展,为股东创造更大价值,为中国经济、社会发展做出更多贡献。建议通信行业上市公司可以通过合适的并购交易创造价值,产生协同效应,助力我国通信行业的发展,助力我国经济腾飞、国力增强。同时,并购交易过程中应当注意企业偿债能力的稳定,侧重营运能力的提升。

作者单位:高梓耀 西南财经大学

参 考 文 献

[1]Hiroyuki Itami,Tsuyoshi Numagami. Dynamic Interaction between Strategy and Technology[J]. Strategic Management Journal,1992,13.

[2]Rumelt Michael B.. A Simplified Technique for Anterior Segment Fluorescein Angiography[J]. Elsevier,1974,78(6).

[3]H. Igor Ansoff,Richard C. Brandenburg. A Program of Research in Business Planning[J]. Management Science,1967,13(6).

[4]龚璐.5G通信技术发展及应用研究[J].信息通信,2020(07):257-259.

[5]张峻睿. 并购价值创造中的协同效应研究[D].青岛大学,2020.

[6]曾亮.XT通信股份有限公司发展现状分析[J].企业科技与发展,2020(02):211-212.

[7]曾旎. 基于行业视角的我国TMT类企业并购协同效应研究[D].西南财经大学,2019.

[8]竇建元. 我国通信行业上市公司并购协同效应研究[D].西南财经大学,2016.