怎样理解外资企业的全球供应链重整?

2022-05-30丁安华

丁安华

观察外资供应链的组织模式,内部垂直一体化已经不是主流形态,而是向外部合约供应商演变,外企与中国内资制造业企业形成合约式的供应链关系,部分内资企业成为外资供应链生态圈中的一员。中国作为全球制造中心的地位并没有下降。

从何谈起:宏观数据与微观现象的矛盾

尽管各种“脱钩”的言论甚嚣尘上,宏观数据显示,中国吸引外资的势头仍然十分强劲。根据商务部统计,今年1-7月,我国实际利用外商直接投资(Foreign DirectInvestment,FDI)累计1239亿美元,同比增长21.5%。

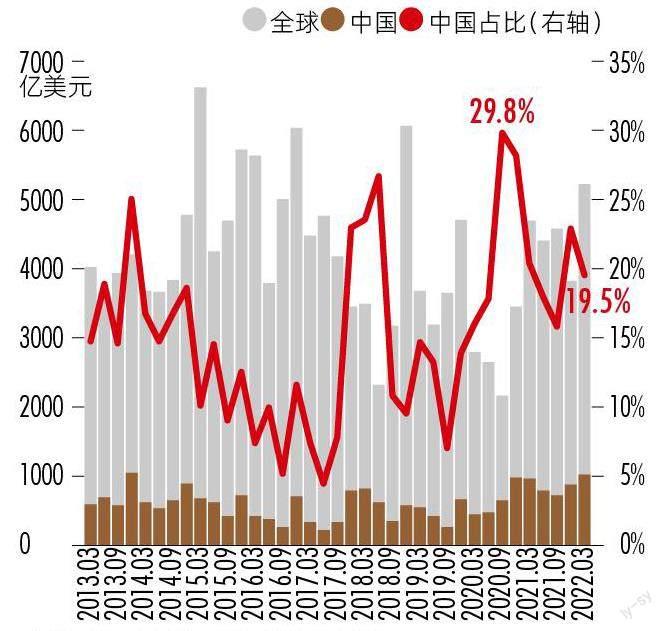

从更长的时间序列观察,进入21世纪,我国迅速融入全球产业链,外商直接投资快速增长;2008年全球金融危机之后,FDI的增长速度有所放缓。2013-2021年间,实际使用外商直接投资金额由1176亿美元增长至1735亿美元,占名义GDP比重由1.2%下降0.2百分点至1%,年复合增速约5%。值得注意的是,新冠流行期间我国的FDI增长速度不降反升(图1)。

从全球来看,中国吸引外来直接投资的规模和增幅都处于领先地位。根据OECD数据,2022年第一季度,全球FDI排前三位的流入国是中国(1010亿美元)、美国(670亿美元)和澳大利亚(590亿美元)。其中,中国FDI占全球FDI的份额为19.5%(图2)。可见,不论从我国FDI流入数据,还是从OECD全球FDI比较,目前均看不到外资“脱钩”的迹象,反而呈现出稳步增加的势头。这无疑是令人惊喜的。

然而,若从中观数据观察,情况明显不同。全国规模以上外商工业企业数目从2013年的5.8万家,下降至2022年7月的4.3万家,减少了26%。而同期我国规模以上工业企业总数从34.4万家增加至44.6万家,增长了30%。

我们应该如何看待宏观数据与微观现实的背离?我们应该怎样理解外资企业的全球供应链重整?这是一个重要的问题。

破解数据的黑箱:“返程投资”

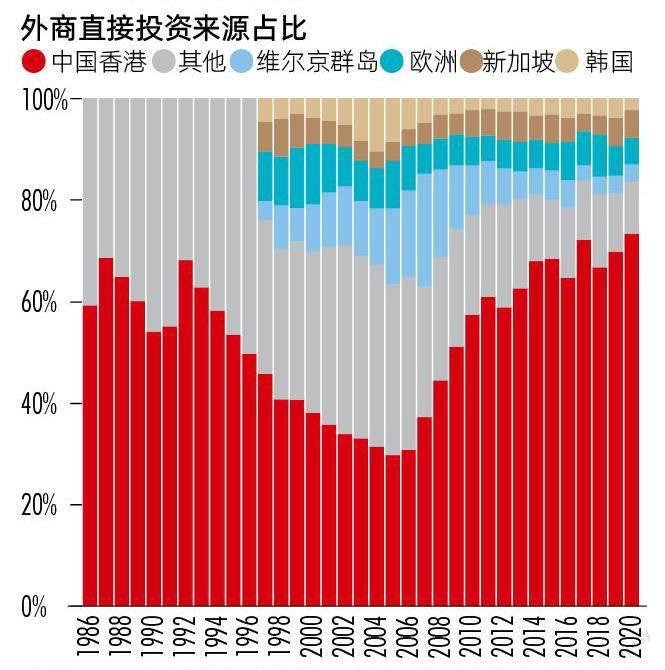

我国外来直接投资的来源地中,中国香港地区举足轻重。改革开放早期,来源于香港的投资占外商直接投资的比重曾高达2/3左右,最早进入内地的投资者主要是爱国港商。小平同志视察南方之后,来源于欧美跨国公司的直接投资迅速上升,特别是中国加入WTO之后,国际资本直接投资中国的趋势迅猛。而早期以“三来一补”为主的港商投资在成本上升、产业升级和环保压力下,逐渐退出内地市场。到了2005年,来源于香港的FDI投资占比降至30%左右的低点。

在此之后,香港对内地的直接投资占比出现大幅反弹,至2011年甚至超过60%,原因可能与2008年全球金融危机导致国际资本收缩相关。2013年之后,来源于香港的直接投资占比进一步上升,突破前期的历史高点,2020年已达73.3%(图3)。

来源于香港的直接投资,对内地经济建设起到了积极的作用。不过,由于香港的特殊地位,也对我们理解外商投资的情况造成分析上的困难(图4)。近十年来,香港对内地的新一轮投资扩张,并非早期的简单重复。改革开放之初,港商回内地投资的主要形态是办厂,多为“三来一补”的劳动密集型生产企业。而这一轮香港对内地投资的增长,不再是早期的港商办厂形态,资本的来源和构成更加复杂多元。其中一个合理的判断是,随着香港与内地经济的进一步融合,内地企业在香港融资之后,再返回内地投资时则非常进取。

事实上,过去几年,内地企业在香港市场上的融资,无论是IPO上市集资,还是发行中资美元債融资,都曾大幅增长。例如,2019年内地房地产开发企业在香港发行的中资美元债净融资规模高达519.6亿美元,若加上内地企业在香港的IPO融资,以及其他形式多样的借贷、股权和债券融资,规模远超千亿美元量级。这部分融资中的相当部分可能以“返程投资”的方式回流内地,是香港对内地直接投资迅速增多、占比回升的主要原因。

图1:疫情期间,我国外商直接投资不降反升

资料来源:Wind,招商银行研究院

图2:2022年第一季度中国吸引的FDI全球占比将近20%

资料来源:OECD,招商银行研究院

图3:来源于香港地区的FDI占比超过70%

注释:1999年前维尔京群岛、欧洲、韩国和新加坡数据缺失,均计入“其他”项。资料来源:Wind,招商银行研究院

图4:香港对内地的直接投资超过千亿美元

资料来源:Wind,招商银行研究院

内地企业“返程投资”的情况,不但发生在香港,也很可能发生在新加坡以及英属维京群岛、开曼群岛等离岸金融中心。所以,仅仅从直接投资数据来判断外资是否“脱钩”,“供应链重组”是否正在发生,都得不到正确的答案。这一现象应该引起更多的研究关注。

外商制造业投资占比下降,服务业占比上升

全球供应链中,生产布局至关重要,制造业始终处于核心地位。外资在中国垂直一体化的生产布局,可以通过外商直接投资的结构数据来观察。

一个突出的事实是,外商的制造业投资占比明显下降,服务业投资占比大幅上升。2020年,FDI中制造业投资占比21%,相较2013年下降18个百分点;服务业投资占比66%,相较2013年上升19个百分点。事实上,FDI中制造业投资规模已于2011年见顶(521亿美元),之后趋势性下行至2020年的310亿美元,绝对金额减少40%。在此期间,我国制造业投资由10.3万亿元翻番至21.4万亿元,在固定资产投资中的占比上升17百分点至41%。此消彼长之间,外资在我国制造业投资中的占比大幅下降。

观察外资供应链的组织模式,内部垂直一体化已经不是主流形态,更多是与中国内资制造业企业形成合约式的供应链关系,部分内资企业成为外资供应链生态圈中的一员。这一现象,与前文提到的外商规模以上工业企业数目的下行,可以互相验证。这就说明,中国作为全球制造中心的地位并没有下降,而是外资供应链的组织方式,从内部垂直一体化向外部合约供应商演变。这一动向,当然是值得关注的。

外商在服务业领域的投资强劲,特别是在研发、信息服务、计算机服务和软件业的投资规模显著攀升。服务业通常是轻资产,制造业才是重资产。内地制造业融入外资全球供应链,一方面说明中国企业在生产环节上具备的成本和效率优势,另一方面也暴露了供应链纽带的脆弱性和不稳定性。在疫情冲击、外需收缩和地缘政治冲突的不利条件下,内地的制造业企业很容易失去订单。

供应链重组:“中国加一”策略

这几年,欧美商界广泛讨论所谓的“中国加一”(China Plus One)供应链重组策略。概念上,这一策略的要点是,外资企业在中国办厂的基础上,寻找另一处地方(例如东南亚或南美)建立生产基地,逐步形成对中国生产的“备份”。

我在调研中发现,简单的搬迁,不可能成为外资重组供应链的主流方案,因为它不符合商业逻辑。冷战以后,全球化进程极大地改变了世界经济的格局,其中最为重要的变化是中国成功地融入全球生产体系,成为全球最主要的生产中心和最具潜力的消费市场。在仍然具有商业利益的前提下,高调撤离中国市场,无异于政治表态,是一种愚蠢的经济行为。

然而,不容否认的是,百年未有之大变局之下,外资企业对其在中国的业务前景感到不安,这种不确定性催生了所谓“中国加一”策略的形成。

从外资的角度,至少在短期内,这一策略似乎鱼与熊掌可以兼得,一方面继续享受中国在市场规模、基础设施和供应链生态等方面的好处,另一方面出于分散风险、降低成本和减少对中国依赖的考虑,做好备份。

我认为,“中国加一”策略正在成为外资供应链重组的主流方式。深究这一策略背后的动机,至少有四个可以识别的因素:一是成本,特别是劳动力成本;二是政策风险,根源是地缘政治环境的变化;三是供应链的灵活性,尽量避免对单一供应链的过度依赖;四是短期利益与长期目标相结合,不激发与东道国的直接矛盾。

今年以来,外资的“中国加一”策略进一步向纵深发展。过去几年,外资垂直一体化的生产基地“加一”布局已经悄然展开,东南亚的越南、柬埔寨、泰国和印尼,南美的墨西哥,均成为“加一”的热门选项。今年以来,内地疫情防控要求加强,外资供应链上的内资企业开始感到明显的压力。过去两个月间,我分别与上海、深圳、青岛、苏州、泉州、长沙的企业家深入座谈。

其中一个发现,就是那些在外资供应链上的生产商,都面临在海外建立“备份”的要求。例如,华东一家为某头部电动车配套的供应商,在外资的要求下,准备在墨西哥“备份”一间生产基地。苏州一家为某外资手机品牌配套的企业,也面临来自外方同样的要求,计划在东南亚设厂。如果不这么做,外商威胁将缩减订单。

总结:几点启发

首先,宏观的外商直接投资数据并没有显示任何“脱钩”的迹象。从全球范围来看,中国对外资仍然具有巨大的吸引力,成为吸引FDI最多的国家之一。同时,必须承认,宏观统计数据有一定的误导,来源于中国香港的外商直接投资大部分是内地资本的“返程投资”。

而且,从全球供应链看,外资在中国的制造业新增投资明显减少。这点可以从规模以上外商工业企业数目的减少得到印证。这说明,外资新增生产布局可能正在悄然发生改变。

重要的是,“中国加一”策略似乎正在成为全球供应链重组的主流方案。“脫钩”不大可能是外资的主动选择,而更可能是外国政客操弄的结果,例如美国芯片法案。而目前还看不到外资大规模主动撤离、迁往海外的迹象。

对于本文内容您有任何评论或欲查看其他资本圈精英评论,请扫描版权页二维码,关注“新财富”微信公众号和我们互动。