泰国与RCEP国家水果贸易出口现状与特征分析

2022-05-30黄沛曦(NOPPHASORNACHAWAPORN)姜文辉

黄沛曦(NOPPHASORN ACHAWAPORN) 姜文辉

摘要:【目的/意义】水果产业在泰国具有重要的地位,对泰国与RCEP国家水果贸易现状及特征进行总结,可以进一步促进泰国水果产业及区域贸易的发展。【方法/过程】在分析泰国水果产业生产的基础上,着重探讨泰国与RCEP国家的水果贸易出口现状,以及双边的竞争性与互补性,并为泰国与RCEP国家水果产业的合作发展提出政策建议。【结果/结论】泰国对RCEP国家水果贸易规模较大,中国是泰国最大的水果出口市场;HS0810(其他鲜果)是泰国水果最主要的出口品类;泰国对文莱、马来西亚、日本、缅甸、韩国、新加坡等6个国家的竞争优势较大,对中国和越南的显示性比较优势较强;同时,泰国对中国和越南的水果贸易表现出一定的互补性,而与其他国家的贸易互补性不足。该研究结果对进一步提升RCEP区域内水果贸易发展水平具有重要意义。

关键词:泰国;水果贸易;竞争性与互补性;RCEP

中图分类号:F752.7 文献标志码:A 文章编号:1637-5617(2022)02-0014-07

Analysis on the Current Situation and Characteristics of Fruit Export Between Thailand and RCEP Countries

NOPPHASORN ACHAWAPORN,JIANG Wen-hui

(Finance and Economics College,Jimei University,Xiamen,Fujian 361021,China)

Abstract:【Objective/Meaning】The fruit industry plays an important role in Thailand. Summarizing the status quo and characteristics of fruit trade between Thailand and RCEP countries can further promote the development of Thailand's fruit industry and regional trade.【Methods/Procedures】Based on the analysis of the production of fruit industry in Thailand,the current situation of fruit trade export between Thailand and RCEP countries was mainly discussed in this paper,as well as the bilateral competitiveness and complementarity. Then,some policy suggestions for the cooperative development of fruit industry between Thailand andw RCEP countries were put forward. 【Results/Conclusions】Thailand's fruit trade with RCEP countries was relatively large,and China was the largest fruit export market for Thailand. HS0810 (other fresh fruit)was the main export category of Thailand's fruits. Thailand had great competitive advantages with Brunei,Malaysia,Japan,Myanmar,South Korea,and Singapore,while had strong revealed comparative advantages with China and Vietnam. At the same time,the fruit trade of Thailand showed certain complementarity to China and Vietnam,while its trade complementarity with other countries was insufficient. The research results were of great significance to further improve the development level of fruit trade within the RCEP region.

Key words:Thailand ;fruit trade ;competitiveness and complementarity ;RCEP

泰國作为东南亚水果的主要产地,在RCEP区域内具有一定的影响力。水果产业历来是泰国GDP的重要组成部分,也是泰国和RCEP国家贸易合作的重点之一。2022年1月1日RCEP协议生效,将进一步减少水果产品的贸易壁垒,增加水果产品的市场需求,促进泰国水果贸易的持续稳定发展。探讨泰国水果生产及贸易特征,分析泰国对RCEP国家水果贸易竞争性与互补性,可以进一步促进泰国水果产业的发展,并深化泰国与RCEP国家之间的贸易合作。

目前,国内外较多的文献主要从农产品贸易展开分析[1-2]。部分文献单独关注水果贸易并展开相关研究,其中多数学者利用相关指标对水果贸易进行分析,如孔媛[3]运用显示性比较优势指数和产业内贸易指数探讨世界水果贸易的比较优势与产业内贸易。周可[4]利用Grubel-Lloyd产业内贸易指数、Bruelhart边际产业内贸易指数、Thom & McDowell水平和垂直型产业内贸易指数探讨中国水果产品的产业内贸易问题。苏青娥等[5]运用显示比较优势指数分析中国和越南水果贸易的竞争力。部分学者从水果贸易现状、影响因素及发展路径方面展开研究。郑国富[6]对泰国水果出口贸易进行分析,认为泰国水果贸易国际竞争力逐步提升,产业内贸易不断增强,并从提升技术含量、加强产业合作、创新贸易方式等方面提出建议。Buheang[7]研究了泰国水果出口至韩国的影响因素,认为泰国的经济水平、泰韩两国的贸易政策、水果的质量,以及泰国农业自然灾害是影响泰国水果出口韩国的重要因素。可以看出,目前关于泰国水果贸易的研究较少,且相关研究主要围绕双边国家展开,尚未有学者专门针对泰国与RCEP国家的水果贸易展开研究。考虑到水果贸易在泰国的重要性,以及RCEP生效对区域贸易的影响,探讨泰国与RCEP国家的水果贸易竞争性与互补性问题,对未来区域贸易合作具有重要意义。

1 泰国水果生产及出口贸易现状

1.1 泰国水果产业国内生产状况分析

泰国是世界上最大的热带水果产地之一,热带水果出口量一直位居世界前列。泰国水果产业在泰国具有重要的地位,据泰国农业部发布的数据,2020年泰国从事水果生产的人数占农业人口的73.62%,水果产业是泰国人民赖以生存的基础产业。

在种植规模上,2018年和2019年泰国水果种植面积3560万hm2,2020年增加300万hm2,总种植面积达到3860万hm2。主要原因是,在新冠肺炎疫情影响下,许多在泰国城市工作的人被迫停业回到自己家乡,劳动力返乡导致水果种植面积小幅提升。

在种植的结构上,泰国地处热带,水果基本都是热带亚热带水果,温带水果较少。目前,泰国水果种植共有50多类,按品种细分,则高达1000多种。尽管水果种类繁多,但主要种植种类只有14类,分别是荔枝、芒果、榴莲、山竹、红毛丹、柚子、菠萝、木瓜、苹果、西瓜、火龙果、龙眼、龙宫果及椰子。

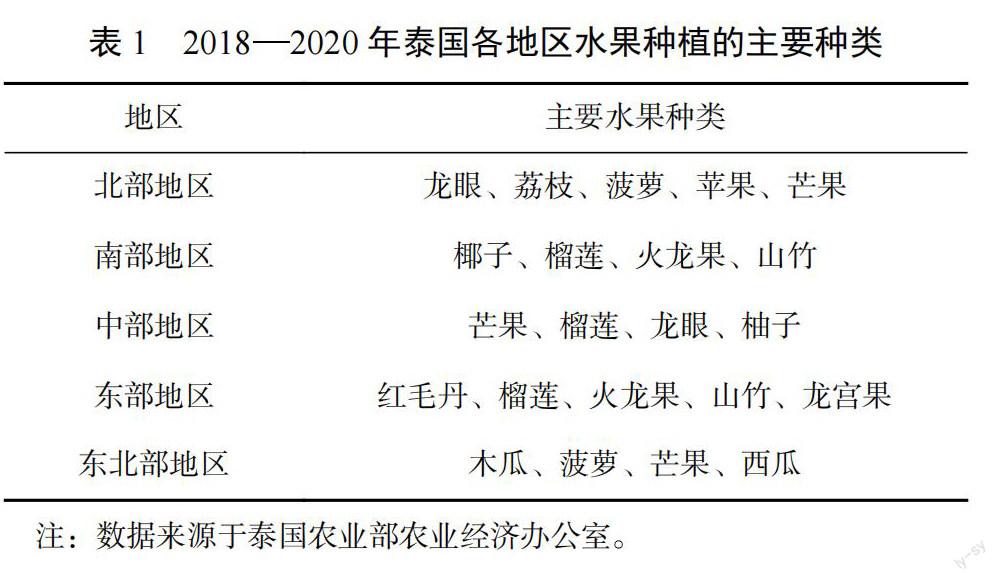

在地理分布上,泰国的行政区域划分为北部、南部、中部、东部和东北部五大地区。这五大区域都具备水果种植的条件,但气候、土壤及农业传统的差异,也使得各地区水果种植的种类有所不同,具体地理分布见表1

1.2 泰国水果出口情况分析

如图1所示,从出口规模和增速来看,2008年泰国的水果出口总额为4.41亿美元,在随后的几年内,泰国水果出口额保持高速增长状态,截至2012年泰国水果的出口总额已高达12.28亿美元。由于2012年底泰国遭遇特大洪水灾害,导致2013年的泰国水果出口出现下滑,2013年出口额仅为10.87亿美元,较2012下降11.47%。但2013年之后,泰国水果的出口规模又保持高速的增长状态。截至2020年,泰国水果出口总额已高达41.9亿美元。

从泰国水果出口额与出口总额的比重来看,2008 年泰国水果出口额占总体出口的份额只有0.25%,但2008—2020年间其出口份额呈递增趋势,截至2020 年泰国水果出口额与出口总额的比重已达到1.81%。可以看出,泰国水果出口地位在出口贸易中出现明显提升。

2 泰国与RCEP国家水果出口贸易现状

2.1 泰国与RCEP国家水果贸易的出口规模

图2显示了2008—2020年泰国对RCEP国家的水果出口规模及出口占比。2008年,泰国与RCEP国家水果贸易出口额为25589.87万美元,除2013年由于泰国2012特大洪水造成的对RCEP国家的水果贸易出口额明显下降外,其他时间基本都保持增长态势。截至2020年,泰国与其他14个国家的水果贸易出口规模已达到359935.23万美元,并且除2013年外,其他年份的水果贸易出口增长率都很高,其中2011年水果贸易出口增长率高达95.17%。

从泰国水果对RCEP国家出口占对世界总出口额比重来看,2008年占比58.08%,除2012年的洪灾影响导致出口占比下降外,2008—2020年,泰国对RCEP 国家水果出口占比始终较高,2017年以来已经超过80%,2020年泰国对RCEP国家的水果出口占比達到85.90%。

2.2 泰国与RCEP国家出口国别市场分析

表2显示了2008—2020年泰国对RCEP国家出口的国别市场占比。2008年,泰国与中国的水果贸易出口额占泰国与RCEP国家水果贸易出口总额的58.34%,位列第1,且远远高于其他国家。与印尼和日本的出口占比分别为13.93 %和7.66 %,位居第2和第3。其他国家与泰国的水果贸易规模相对较小,占比都在4%以下。

2008—2020年期间,泰国对中国、越南的水果出口占比始终保持在较高水平。泰国对中国的出口占比呈现出先下降后上升的趋势,2020年已达到80.86%;泰国对越南的出口占比呈现出先上升后下降的趋势,2019年达到43.70%,但之后出现明显下降,2020年占比11.62%。泰国对澳大利亚、文莱、印尼、日本等其他12个RCEP国家的水果贸易出口占比均呈现下降的趋势,特别是与日本和印尼的出口占比下降较大,分别由2008年的7.66 %和13.93%下降至2020年的0.67% 和1.33%。

2.3 泰国与RCEP国家水果贸易出口结构分析

按照HS 2007统计标准进行分类,其中第08类为水果类产品,具体分类见表3。

表4显示了2008—2020年泰国与RCEP国家水果贸易的出口结构。2008年泰国与RCEP国家水果贸易出口中体量最大的是HS0810类产品,占比48.08%;HS0813类产品位居第2,占比23.80 %;HS0804类产品排在第3位,占比11.35 %。HS0809和HS0814类水果产品的出口量较小,很多年份出口量基本为0。

2008—2020年期间泰国与RCEP国家的水果贸易出口结构变化较大,0810类水果产品贸易出口占比逐年增加。截至2020年,0810类的出口占比已超过60%,达到65.13%,成为泰国对RCEP国家水果贸易出口的第一大品类。此外,HS0801和HS0804类产品在2008—2020年期间的出口贸易占比也呈现出逐年上升的趋势,2020年HS0804类水果已成为泰国对RCEP国家水果贸易出口的第二大品类。HS0803、HS0805和HS0813类水果产品出口占比出现明显下降,特别是HS0813类,出口占比由2008年的23.80%下降到2020年的6.69%。

3 泰国与RCEP国家水果贸易的竞

争性与互补性分析

3.1 贸易竞争力指数(TC指数)分析

贸易竞争力指数是衡量一国进出口贸易竞争力的重要指标,计算公式如下:

式中,Xij表示i国j产品的出口;Mij表示i国j产品的进口。

表5显示了泰国对RCEP国家的贸易竞争力指数。从表5可以看出,2008—2020期间,泰国的水果产品对澳大利亚及新西兰市场一直都存在明显的竞争劣势,而对文莱、马来西亚、日本、缅甸、韩国、新加坡6 个国家一直都表现出较强的竞争优势。对中国市场来说,2008年泰国水果贸易对中国市场处于竞争劣势,之后对中国市场的竞争优势逐渐增大;2017年以后,泰国水果产品在中国的市场表现出一定的竞争优势,且其优势持续扩大。截至2020年泰国的水果产品在中国市场已具备较大的竞争优势。2008年泰国水果在柬埔寨和印尼市场具备极强的竞争优势,但竞争优势逐渐降低,并逐步由较强的竞争优势转变为明显的竞争劣势;与之相反,泰国水果贸易对越南市场逐步由竞争劣势变为竞争优势。此外,2008—2018年期间,泰国水果在菲律宾和老挝市场表现出一定的波动性。2020年菲律宾和老挝扩大了对泰国的水果出口,泰国水果出口对这两国的出口竞争力显著下降,贸易竞争力指数分别由0.52和0.62下降到-0.51和-0.20。

3.2 显性比较优势指数(RCA指数)分析

显性比较优势指数是指一国某种商品出口额占其出口总值的份额与世界出口总额中该类商品出口额所占份额的比率。本文在此基础上计算泰国对RCEP国家的显性比较优势指数,计算公式如下:

式中,Xijn表示i国对j国产品n的出口额;Xij表示i国对j国的出口总额;Win表示i国对世界产品n的出口额;Wi表示i国对世界的出口总额。

表6为泰国对RCEP国家的显性比较优势指数。

从表6可以看出,2008年泰国水果产品在文莱、中国、印尼、老挝以及缅甸5个国家都具有显性比较优势,在其他国家具有比较劣势。2008—2020年期间,泰国的水果产业在澳大利亚、文莱、柬埔寨、印尼、日本、老挝、缅甸、新西兰、新加坡以及菲律宾共计10个国家的显性比较优势逐渐降低。截至2020年,泰国水果产品只对中国和越南具有顯性比较优势,对其他国家都呈现出比较劣势。

3.3 RCEP市场占有率分析

国际市场占有率是一种商品出口量在全球市场上所占的份额。国际市场占有率能够较好地反映一国的商品出口贸易的国际竞争能力和竞争地位的变化状况。本文用一国水果出口量在RCEP市场的份额来表示该国水果在RCEP市场上的竞争力。

表7显示了2008—2020年各国水果在RCEP市场的占有率。从表7可以看出,2008年,中国水果在RCEP市场的市场占有率最高,达到0.16;泰国则位列第2位,占有率为0.12;马来西亚为第3位,占有率为0.11;其他国家在RCEP水果市场的占有率相对较低。2008—2020年期间,泰国、中国以及马来西亚的水果产品在RCEP市场的占有率逐年增高。截至2020年,泰国在RCEP水果市场的占有率最大,达到0.3;中国则位列第2位,占有率为0.2;马来西亚在RCEP水果市场的地位没有变化,仍然为第3位。由此可见,RCEP各国中,泰国水果在RCEP市场上的竞争力较强。

3.4 泰国与RCEP国家的贸易互补性

贸易互补性指数是衡量两国贸易契合度的重要指标,计算公式如下:

Cij=RCAxik×RCAmjk

式中,RCAxik表示用出口来衡量的i国在k类商品上的比较优势;RCAmjk表示用进口来衡量的j国在k类商品上的比较劣势。

表8显示了泰国与RCEP国家水果贸易的互补性指数。由表8可以看出,2008年文莱、印尼、缅甸三个国家与泰国的水果产业具有互补性,并且文莱与泰国的水果贸易互补性指数高达6.23;其他11个国家与泰国的水果贸易则不具有互补性。2008—2020年期间,文莱、印尼、缅甸3个国家与泰国的水果贸易互补性逐年降低,截至2020年,这3个国家与泰国的水果贸易互补性指数已低于1。中国自2012年与泰国的水果贸易具备互补性,并且互补性指数不断提高,截至2020年,中泰两国水果的贸易互补性指数已高达3.95。此外,泰国与越南的水果贸易也在2014年之后具备贸易互补性,但贸易互补性指数逐年降低。其他RCEP国家在2008—2020年间与泰国的水果贸易互补性指数一直小于1,贸易互补性较低。

4 结论与建议

4.1 结论

通过以上分析,本文得出以下结论:(1)从出口贸易规模和出口市场来看,泰国对RCEP国家水果贸易的规模较大且规模不断增加,其中中国是泰国最大的水果出口市场,越南为第二大出口市场。2008—2020年期间,泰国对中国出口市场占比呈现出先下降后上升的趋势,对越南出口市场占比呈现出先上升后下降的趋势,而对其他12个RCEP国家的出口占比均出现下降趋势。(2)从出口产品结构来看,其他鲜果(HS0810)是泰国水果最主要的出口品类。此外,鲜或干的椰枣,无花果,菠萝,鳄梨,番石榴,芒果和山竹果(HS0804)的出口占比有所提升,位居泰国水果产品出口的第二大品类。(3)从贸易竞争性和互补性来看,泰国对文莱、马来西亚、日本、缅甸、韩国、新加坡等6个国家的竞争优势较大,对中国和越南的显示性比较优势较强;同时,2020年泰国对中国和越南的水果产业表现出一定的互补性,而与其他国家的贸易互补性不足。

4.2 建议

4.2.1 调整水果出口结构,扩大贸易互补性 根据前文的分析可知,泰国的水果产品仅与越南和中国市场具备贸易互补性,在其他12个国家的市场均不具备贸易互补性。因此,泰国水果出口企业必须针对RCEP市场进行深入调研,根据不同市场的情况,调整水果产品的出口结构,以扩大泰国水果产品与该市场的贸易互补性,提升自身的竞争力,从而进一步扩大泰国水果在RCEP市场的占有率。

4.2.2 加大水果出口检疫,重视水果出口品质 水果出口品质对一国开拓和维持其海外水果市场极为重要。目前,泰国水果出口产品常常因品质问题,引发进口国的抵制。如2021年,由于泰国出口龙眼质量不达标,中国在泰国出口的龙眼中发现了粉蚧,中国方面禁止泰国66家公司对中国出口龙眼。为了杜绝此类事件再次发生,维护泰国水果的声誉,泰国商务部门与卫生检疫机构应建立高效的联动机制,严格执行水果出口的检疫制度,认真履行出口水果的安全承诺,保证出口水果口感好、质量高、零病虫害,完全符合各国海关制定的进口水果标准。此外,泰国还应该积极完善针对RCEP市场贸易的法律法规条款,统一农产品进出口质量标准,制定化肥、农药残留、病虫害检测等方面明确的可操作可执行的指标体系。

4.2.3 扩大泰国水果产品的附加值 水果属于季节性农作物,收成时堆积如山,难以及时处理,造成大量腐败废弃,浪费严重,而且鲜品保质期较短,不易储藏。为了扩大水果出口并增加水果产品的附加值,泰国可提高水果干品的制作量,一来解决水果保质期较短的问题,从而持续性全年供应RCEP市场,满足日益扩大的需求量。二来可以增加水果产品的出口附加值。以中国市场为例,中国市场主流的果干、果脯企业有良品铺子、百草味、三只松鼠等,泰国可以利用泰国水果质地优良的特性吸引这些企业前往泰国投资建厂,从而有效解决水果出口的先天性不足。

4.2.4 打造水果品牌效应 泰国多数水果产品没有品牌或品牌不出名,导致在国际市场上竞争力较低。目前,泰国的水果产业尚未形成清晰而强烈的品牌意识,对于品牌的概念内涵和价值作用不够明确,而且由于品牌建构和运作需要巨大的资金投入,高昂的成本与巨大的风险往往使农企望而却步。以中国市场为例,泰国出口中国的水果高达20多种,但目前具有知名度的仅有清莱小菠萝、金枕头榴莲以及巴掌榴莲,其他泰国水果的标签均为泰国龙眼、泰国莲雾、泰国椰子、泰国火龙果等等,其知名度远低于具有品牌效应的榴莲及菠萝。泰国农业部应积极打造泰国各类水果的品牌效应,加大现代经济的宣传力度,提高企业的品牌意识,积极建立自主品牌,从而促进泰国水果对RCEP市场的出口。

4.2.5 充分利用跨境电商等销售渠道 泰国水果在RCEP市场的价格高于泰国本土零售价的几倍甚至十几倍,一是因为物流成本增加,二是因为中间商赚取高差价。泰国水果对RCEP市场应多拓展跨境电商等销售渠道。泰国一市长曾在淘宝平台直播售卖泰国大米,上架商品在短短几小时内即被中国消费者抢购一空。可见,与跨境电商结合销售泰国水果一定程度上能提高国外市场占有率。目前,泰国国内主流的电商品牌有Lazada、Shopee等,这些电商品牌覆盖了整个东盟地区以及中国香港及中国台湾地区。此外,中国的1688、淘宝、京东、拼多多等电商均有全球购或泰国馆等购物项目,泰国应充分利用这些平台扩大电商渠道在RCEP市场销售水果。

参考文献:

[1]张海森,谢杰.中国一非洲农产品贸易的决定因素与潜力——基于引力模型的实证研究[J].國际贸易问题,2011(3):45-51.

[2]李雪平,李敏.“一带一路”背景下中泰农产品贸易竞争性与互补性研究[J].决策咨询,2021(6):65—70.

[3]孔媛.世界水果贸易比较优势与产业内贸易研究[J].国际贸易问题,2006(1):18—24.

[4]周可.中国水果产品产业内贸易实证研究[J].改革与战略,2008,24(8):123—125.

[5]苏青娥,何树全.中越水果贸易的竞争力分析[J].经济师 2009(12):208—209.

[6]郑国富.泰国水果出口贸易发展现状与优化路径[J].农业展望 2019,15(1):103—108.

[7] BUHEANG. Study on the Influencing Factors of Thai Fruit Export to South Korea [D]. Chiangmai:Chiangmai University,2021.