碳排放权交易体系制度建设:国际实践及经验借鉴

2022-05-30夏凡王之扬王欢

夏凡 王之扬 王欢

摘 要:建立良好的碳排放权交易体系以对碳排放权进行合理定价,已成为全球各经济体实现绿色低碳发展的关键举措。根据世界银行统计,全球已建立24个碳排放权交易体系,遍及美洲、欧洲、亚洲和大洋洲。本文着重比较国际上运行时间较长且相对成熟的五大碳排放权交易体系:欧盟碳交易市场(EU ETS)、韩国碳交易市场(K ETS)、新西兰碳交易市场(NZ ETS)、加州总量控制与交易计划(CCTP)、美国区域温室气体减排行动(RGGI),分析各碳排放权交易体系的制度框架和实践进展,为我国碳市场运行、实现“双碳”目标提供经验借鉴。

关键词:碳排放权交易制度;国际实践;经验借鉴

DOI:10.3969/j.issn.1003-9031.2022.07.003

中图分类号:F831.0 文献标识码:A 文章编号:1003-9031(2022)07-0024-07

一、碳排放权交易体系的制度框架

碳排放权交易体系(ETS,以下简称“碳市场”)是市场化的节能减排政策工具,以碳排放权为标的资产进行交易,通过市场功能控制温室气体排放,优化产业结构和能源结构,推动经济社会可持续发展。当前,以“顶层设计为基础、交易机制为核心、调控机制为保障”的碳市场制度框架搭建完成,旨在管理碳市场运行、规范碳排放权交易,通过制度安排确保“碳达峰、碳中和”政策目标如期实现。

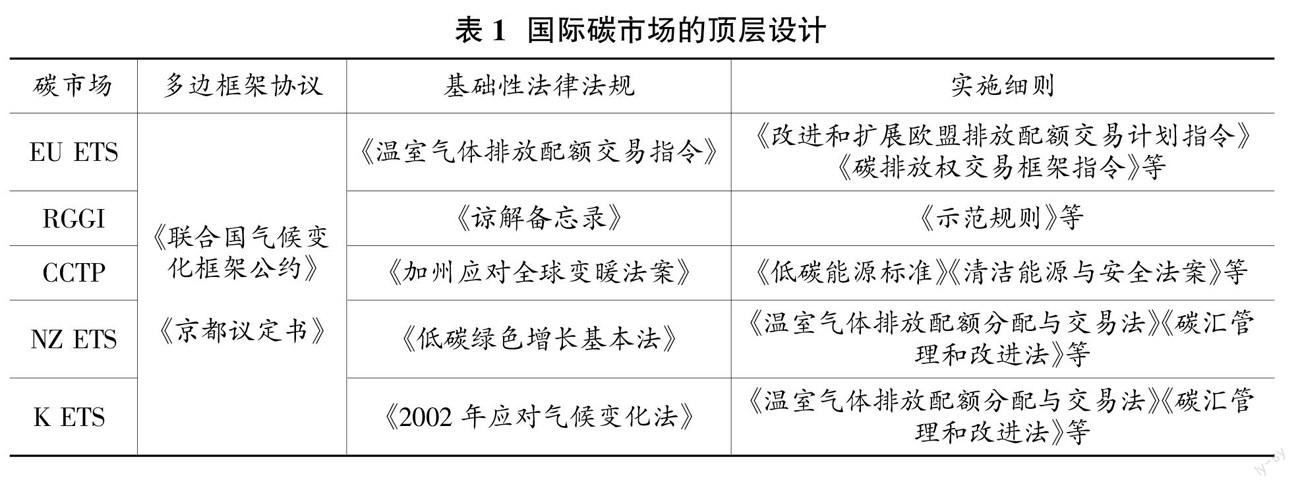

(一)顶层设计:筑牢“多边法律框架协议、基础性法律法规和实施细则”三位一体的碳市场制度基础

一是碳市场的多边框架协议。是指国际社会合作应对气候变化的制度保障,为碳市场提供了重要的规则基础。国际社会经过复杂、漫长的努力,达成了系列多边框架协议,并且由此建立了一些区域性的碳市场。二是碳市场的基础性法律法规。是指各碳市场以法律形式明确碳排放权作为交易标的的法律属性,以及交易各方的权利义务等宏观层面内容,使各碳排放市场构建起坚实、健全的法律保障。三是碳市场的实施细则。即各碳市场基于基础性法律法规框架下的具体实施细则,是对其某一项条款的具体规定,旨在从微观层面指导碳市场的具体运转。

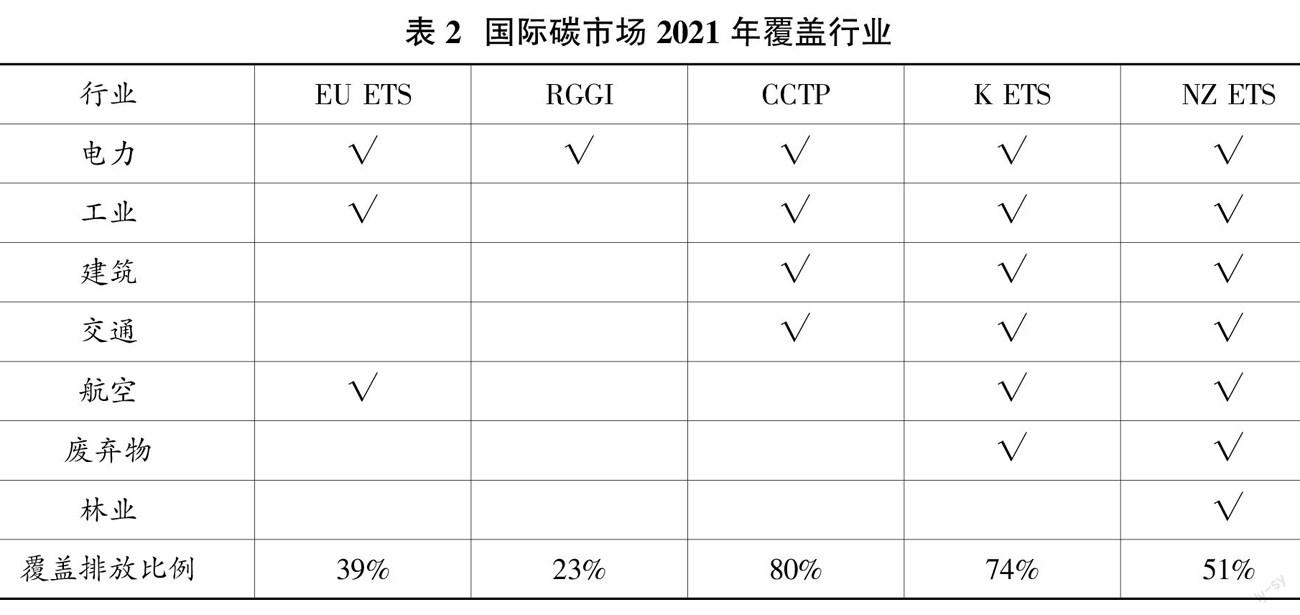

(二)交易机制:针对碳排放配额的核定、分配、交易、履约、监督的全流程管理

一是范围覆盖。包括温室气体覆盖范围(如二氧化碳、甲烷等气体)①和行业覆盖范围(如电力、工业、建筑等行业)。二是总量控制。政府对不同时间范围内碳市场排放量大小予以明确,保证碳排放配额的稀缺性,实现碳排放交易的经济效益,最终实现减排目标。三是配额分配机制。碳市场配额分配分有偿分配、无偿分配及混合模式三种。其中,有偿分配模式分为拍卖(企业通过拍卖竞价等市场化方式有偿地获得配额)和政府定价(企业依据自身需要按照政府定价购买排放权)。无偿分配模式分为基于历史水平的“祖父法”②和基于标准排放率的“基准法”③。混合模式指同时采取有偿分配与无偿分配。四是监测、报告、核查机制(MRV)。对纳入碳市场的经济实体(负有履约义务的控排企业)在生产、经营等过程中产生的碳排放進行监测、检查及审核等,并出具报告的一种经济行为,以实现碳排放数据真实可信。五是履约与惩罚机制。指履约期到期时,评估控排企业完成了对应的减排任务,以及当控排企业未能完成时的具体惩罚措施。一般来说,当控排企业在履约期结束时上缴的碳配额等于其实际碳排放量,即意味着其完成了相应的减排任务。

(三)调控机制:针对碳配额抵消、储存、预借,以及市场连接、调控构建灵活调控机制

一是连接机制。由于单一碳市场规模有限、市场参与者不足,不能发挥有效的市场定价的作用,因此,部分国家和地区已着手探索碳市场的连接,从而创造规模更大、交易更有效、市场流动性更强的碳市场。二是交易价格形成机制。为充分发挥市场在资源配置中的决定作用,碳交易价格一般由市场供需决定。但为避免价格大幅度波动,减少交易风险,在极端情况(如价格触及规定上下限时)政府也会通过多种方式进行调控干预。例如,通常政府给控排企业分配配额时,会适当预留一部分配额,发挥“蓄水池”的调控作用。三是抵消机制。通过减少来自碳市场范围外活动的排放来获取减排量。抵消信用发放前必须经过严格审查,以确保减排的真实性和额外性(即这些减排原本并不会发生)。然后,企业可购买这些信用额度来完成其在碳交易体系下的部分履约义务。四是配额跨期储存和预借机制。配额跨期储存是指市场履约主体将履约期内未使用的排放配额留存到下一个履约期使用。配额跨期预借是指履约主体提前借用下一个履约期的排放配额。

二、碳排放权交易体系的国际比较

(一)顶层设计

1992年的联合国环境与发展大会通过的《联合国气候变化框架公约》(UNFCCC),对温室气体排放进行了“限期”和“限量”的原则性规定。其中并没有强制性限制各国温室气体的排放行为,但UNFCCC的签订对于碳市场形成有重大指导意义。1997年通过的《京都议定书》,为各国共同协作、共担责任、减少温室气体的排放指明了方向,该合约的签订标志着全球碳市场交易规则正式确立。

韩国在2002年通过的《应对气候变化法》、欧盟于2003年通过的《温室气体排放配额交易指令》、加州在2006年通过的《加州应对全球变暖法案》分别成为韩国碳交易市场(K ETS)、欧盟碳交易市场(EU ETS)、加州总量控制与交易计划(CCTP)的基础性法规,为各碳市场建立提供了理论基础和立法保障。

各碳市场为保证碳市场平稳运转,在基础性法律法规的框架下制定了实施细则。欧盟在《改进和扩展欧盟排放配额交易计划指令》和《碳排放权交易框架指令》等实施细则中明确规定了监管主体、监管方式、报告时间与方式、核查的具体步骤。加州先后通过《低碳能源标准》和《清洁能源与安全法案》等法案,具体规定了其总量控制、配额分配、MRV等碳市场交易具体实施细则。韩国的《温室气体排放配额分配与交易法》《温室气体排放配额分配与交易法实施法令》等,从总量控制、配额分配等予以法律明确。

(二)交易机制

1.范围覆盖:工业和电力是各国碳交易市场重点纳入减排的行业,碳市场的覆盖行业和气体范围渐进式扩大。一方面,电力和工业是碳市场首要考虑的覆盖行业。覆盖行业选取,需结合各地不同行业的排放占比、减排成本差异以及本地区减排目标等具体决定。国际碳市场通常将高能源消耗行业覆盖在内,涉及电力、工业、建筑、交通、航空、废弃物、林业等多行业。进入2021年后,本文所述的五个碳市场均覆盖了电力行业,除RGGI(仅覆盖装机容量25MW以上的火力发电厂产生的CO2排放)外,其他市场均覆盖了工业行业。另一方面,碳市场的覆盖行业和气体范围逐渐扩大。EU ETS第一阶段(2005—2008年)只涵盖电力和工业部门的碳排放;第二阶段(2009—2012年)部分工业相关的氧化亚氮排放及欧盟境内的民航业排放被逐步纳入;第三阶段(2013—2020年)铝生产中的全氟化合物(PFCs)排放也被涵盖入内,并扩大工业控排范围。K ETS第一阶段(2015—2017年)纳入企业592家,覆盖电力、工业、建筑、国内航空、废弃物等行业;第二阶段(2018—2020年)纳入企业增加到约610家,覆盖范围扩大至64个子行业,公共部门也纳入其中;第三阶段(2021—2021年)新加入公共交通部门。CCTP第一阶段(2013—2014年)覆盖电力、工业行业碳排放;第二阶段(2015—2017年)增加了天然气、汽油、柴油、液化石油气供应商;第三阶段(2018—2020年)覆盖了该州约80%的温室气体排放和500个工厂。

2.总量控制:配额总量递减,且递减速率加快。EU ETS第一阶段(2005—2007年)自下而上制定总量,成员国提交排放计划,欧盟核定,起始约2096MtCO2e /年①;第二阶段(2008—2012年)结合《京都议定书》的履约目标,设置排放总量约2049MtCO2e /年;第三阶段(2013—2020年),2013年排放上限为2084MtCO2e,其后以每年1.7%速度递减;第四阶段(2021—2030年),2021年排放上限为1610MtCO2e ,其后以每年2.2%速度递减。CCTP第一阶段(2013—2014年)年度排放上限约162.8MtCO2e,占加州温室气体排放总量的35%左右;第二阶段(2015—2017年)年度排放上限增加至394.5MtCO2e,占总排放量的比例上升至80%左右;第三阶段(2018—2020年),2018年排放上限减少至358.3MtCO2e,其后以每年3.1%速度递减;第四阶段(2021—2023年),2021年排放上限进一步减少至321.1MtCO2e,其后以每年4%速度递减。RGGI对总配额数量进行逐步收缩,第一阶段(2009—2011年)、第二阶段(2012—2014年)、第三阶段(2015—2017年)、第四阶段(2018—2020年)、第五阶段(2021—2023年)年度配额总量分别为171、150、143、136、119.8 MtCO2e。碳配额总量递减速率从第三阶段的2.5%增至第五阶段的3%。

3.配额分配机制:多采取“先免费分配,再逐步拍卖”的模式。除了RGGI完全以拍卖形式发放配额之外①,其他碳市场配额分配主要采用免费分配与拍卖相结合的混合模式。EU ETS一级市场碳配额分配方式从免费分配向拍卖过渡,第一阶段(2005—2007年)配额发放采取免费发放方式;第二阶段(2008—2012年)配额分配引入拍卖机制,免费发放占总额度的97%;第三阶段(2013—2020年)和第四阶段(2021—2030年)提高拍卖的配额比例,约57%的配额采用拍卖方式获取,电力行业实行完全拍卖。北美碳市场对有偿配额的接受度较高,RGGI在初始分配期便引入配额100%拍卖方式。CCTP采用免费分配与拍卖相结合的方式,2020年约58%的配额分配采用拍卖方式,拍卖最低价为16.68美元/吨,之后每年按“5%+通胀率”上调。K ETS在新阶段(2021—2025年)免费分配比例最高,约为90%。设置拍卖最低价,拍卖最低价等于(前三个月的平均价格+上个月的平均价格+上个月的平均价格)/ 3。NZ ETS以往通过免费分配或政府定价的方式分配初始配额,但在2021年3月引入拍卖机制②。

4.监测、报告、核查机制(MRV):强制企业定期提交排放报告,并由第三方机构进行核查。EU ETS要求企业定期提交监测计划和年度排放报告,并经主管部门的核准和实施及第三方核查机构的核查,以确保企业碳排放数据的准确性。构建碳排放企业强制履约体系,强制排放主体完成履约义务,超额排放部分不仅需要补缴,还需缴纳罚款额约为3倍碳价,同时被纳入征信黑名单,欧盟各成员国还可以制定叠加惩罚机制。CCTP每年达到一万吨CO2或以上的排放者需提供年报(经过第三方核查机构的核查)。RGGI每季度提交报告,排放数据记录在美国环境保护署(US EPA)的清洁空气市场部门数据库中,数据自动传输到RGGI二氧化碳许可跟踪系统(RGGI COATS)电子平台。

5.履约与惩罚机制:几乎所有碳市场对于未履约的惩罚机制都有严格的规定。EU ETS要求控排企业在每年的4月30日前,上缴足以抵消其上一年度实际碳排放量的配额以完成履约,对于未履约的控排企业将进行处罚。欧盟惩罚机制相对较为严苛,其在2003/87/EU中明确规定其处罚分为两个阶段。第一阶段,超过一吨CO2将罚款40欧元,第二阶段提升至100欧元。同时EU ETS追加了不可免责的条款。RGGI惩罚机制相对来说比较宽松,其只需下期繳纳3倍拖欠配额,且没有设置惩罚性罚金。NZ ETS对于没有履约的控排企业将分不同情况给予民事处罚,甚至刑事处罚。K ETS的履约和惩罚由韩国环境部具体负责,对于未履约的控排企业将被处罚市场价格3倍以上的罚款,数额上限每吨CO2为10万韩元。

(三)调控机制

1.连接机制:成熟的碳市场纷纷联动、寻求对接,做强做大碳市场规模。2014年,CCTP与加拿大魁北克碳交易市场对接,2018年又与加拿大安大略碳交易市场对接。2020年,EU ETS与瑞士碳市场对接,寻求更广泛的国际合作。RGGI已经与新泽西州对接完毕,接下来将与维吉尼亚州、宾夕法尼亚州的碳排放交易市场对接。

2.抵消机制:逐步扩大抵消范围和项目,为企业提供额外的低成本减排选择,但对抵消比例严格控制。K ETS在第一阶段(2015—2017年)仅允许使用国内抵消信用,且比例不超过排放总量的10%;第二阶段(2018—2020年)允许使用国内和国际抵消信用,比例不超过排放总量的10%(其中国际抵消信用比例不超过5%);第三阶段(2021—2025年)允许使用国内和国际抵消信用,但抵消比例降低为排放总量的5%(其中国际抵消信用比例没有单独限制),同时对项目类型约束上较为宽松。CCTP可用于抵消的机制包括:森林、畜牧业、水稻种植等项目。抵消机制可以扩大至加州以外的地区,如加州碳市场连接的加拿大魁北克地区,但不得超过抵消的比例上限(4~6%)。RGGI抵消机制相对较严格,不得超过履约量的3.3%(2021—2030年保持这一比例);且只允许来自RGGI内部的五类规定减排项目。EU ETS自2021年起不再适用抵消机制。

3.配额跨期储存和预借:现行的所有碳市场均允许控排企业进行配额跨期储存,但部分碳市场会限制配额跨期存储量。而与此相对的是多数碳市场均对配额预借加以严格限制甚至完全禁止。EU ETS在第四阶段(2021—2030年)启动市场稳定储备(MSR)①机制作为解决欧盟碳市场供需失衡和增强其抵御外部冲击能力的主要工具,MSR机制将基于一定的规则和目标按照预设的条件自动调整配额拍卖量。K ETS拍卖预留配额(不高于总量的25%);设定配额最低(70%)和最高持有量(150%); 限制配额跨期存儲量;限制核证减排量抵消比例;设定配额价格上涨上限或下跌下限。RGGI配额储备没有限制,但法规中表明在确定每年碳排放总量时会考虑以往的配额储备数量会下调碳排放总量数据;仅允许阶段内不同时期碳配额的提前使用,但对数量有限制。

三、经验借鉴

欧盟、韩国、新西兰、美国等主要发达国家或地区经过多年建设,在顶层设计、交易机制、调控机制等方面进行了积极的探索,形成了完备的碳市场制度架构,对中国碳市场建设和规则设计有积极借鉴作用。

(一)顶层设计

一是出台较高层级的基础法为碳市场提供支持,进一步完善《大气污染防治法》等法律,将碳市场交易以及纠纷解决机制等纳入立法内容。二是研究制定企业排放报告管理办法、市场交易管理办法等,制定碳市场配套制度,包括对配额分配的计划、预存配额的比例、动用预存配额的条件等内容。

(二)交易机制

逐步扩大覆盖范围,降低碳市场准入门槛,将高耗能、高电力需求的终端行业纳入碳市场,增加碳市场活力,提高碳市场的减排效率。结合我国“双碳”长期规划统筹配额总量,在碳市场建立的初始阶段,配额总量可以适当放宽以吸引企业加入控排企业行列,随后逐步加大总量控制的力度以实现我国阶段减排任务。通过“祖父法”与“基准法”相结合的方式无偿分配碳排放权,而后随着市场成熟和配套法规完善后逐步向拍卖的分配方式过渡。同时,设置配额“蓄水池”,以发挥政府对碳市场的稳定作用。制定针对不同行业的碳排放监测核算方法以确定控排企业的碳排放量,建立对第三方机构的监督机制以确保核算工作公平透明。建立统一、可量化的惩罚机制,除罚金外,也可将未履约企业负责人纳入失信名单。

(三)调控机制

积极探索与国际碳市场的连接可能性,以逐步、渐进方式,与控排主体相似、配额方式相同的国际碳市场进行连接。不断丰富可抵消项目种类,扩大可抵消的范围,并且应向有利于促进生态保护的项目上适当倾斜。同时,逐步设置灵活且趋紧的最高可抵消比例调节机制,以维护碳市场的平稳运行。允许控排企业配额跨期储存以充分发挥配额使用在时间上的灵活性,为避免对未来碳市场造成过度冲击,应对配额跨期存储量进行限制。此外,禁止配额预借行为以防止企业拖延减排行动,待未来碳市场发展较成熟后,再视情况考虑放开配额预借。

(责任编辑:孟洁)

参考文献:

[1]汪惠青.碳市场建设的国际经验、中国发展及前景展望[J].国际金融,2021(12).

[2]段茂盛,庞韬.碳排放权交易体系的基本要素[J].中国人口·资源与环境,2013,23(3).

[3]吴定迪.欧盟碳市场建设对中国碳市场发展的启示[J].特区经济,2021(10).

[4]张缘.从实现碳中和目标探究碳税构建的可行性[J].海南金融,2022(2):51-58.

[5]徐智浩,石懿,陈煌鑫.碳金融相关外文文献研究及对双碳目标的建议[J].海南金融,2022(1):47-63.

[6]Sapkota Y,White J R.Carbon offset market methodologies applicable for coastal wetland restoration and conservation in the United States: A review[J].Science of The Total Environment,2019,701.

[7]Yue Yang,Liwei Cheng.Operational efficiency evaluation and system design improvements for carbon emissions trading pilots in China[J].Carbon Management,2017(5-6).

[8]Marjo Vierros.Communities and blue carbon: the role of traditional management systems in providing benefits for carbon storage, biodiversity conservation and livelihoods[J].Climatic Change,2017(1).

[9]Ariana E,Sutton-Grier,Amber Moore.Leveraging Carbon Services of Coastal Ecosystems for Habitat Protection and Restoration[J].Coastal Management,2016(3).