俄乌对峙下大类资产何去何从

2022-05-30陶金

陶金

俄乌局势已经对全球大宗市场产生了不可忽视的较大影响,尤其是对石油、天然气、粮食等大宗商品的供求带来重大影响。

短期:大宗市场的波动

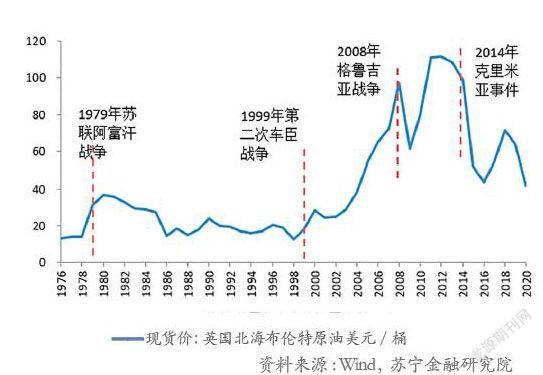

2021年,俄罗斯原油产量5.24亿吨,占世界原油产量的比例达到12.6%。紧张局势对俄罗斯的原油供给造成了压制。2021年12月下旬以来,布伦特原油价格上涨了38.5%,已触及100美元。天然气价格则在波动中上升,而欧洲天然气价格连续第三天大幅上涨,2月24日被视为“欧洲天然气价格风向标”的荷兰TTF三月天然气期货价格较前一个交易日暴涨34%,报119.5欧元/兆瓦时。

俄乌局势自1月下旬乌克兰向乌东部停火线附近集结兵力开始,致使此前已稳定的油价再次持续上扬。2月11日,俄罗斯表示“乌克兰正在为战争做准备”,油价再次应声大涨。2月17日乌东武装宣称政府军重武开火15分钟,这是近期各方报道中第一次出现开火,此后油价在前2日短暂稳定后再次上涨。

可见,短期原油价格与短期事态的发展联系密切,未来若事态进一步激化,则原油价格还将上涨。

同时,俄罗斯和乌克兰还是全球重要的粮食出口国。2021年全球小麦产量为7.76亿吨,出口量为2.07亿吨。其中,俄罗斯和乌克兰小麦产量占全球的14.0%,两国小麦出口量占全球的28.5%,俄乌局势紧张已经导致全球小麦价格的大幅上涨。

近期国际小麦现货价格飙升

长期:大宗或将趋于稳定

欧洲与俄罗斯的能源互补是长期趋势。从欧洲看,2021年上半年,欧盟进口的天然气和石油中,分别有50%和25%来自俄罗斯,远高于其他贸易伙伴。尽管欧盟27国的可再生能源使用率是西方国家中最高的,但占其能源消耗总量的比重也仅有15.8%。其石油和天然气消费展期能源消耗总量比重分别为34.5%和23.1%,尽管比英美要低,但也是其自身能源消耗结构中占比最大的两项。可见,尽管近年来欧洲推行绿色能源转换,但短期内实现完全的传统能源替代几无可能。

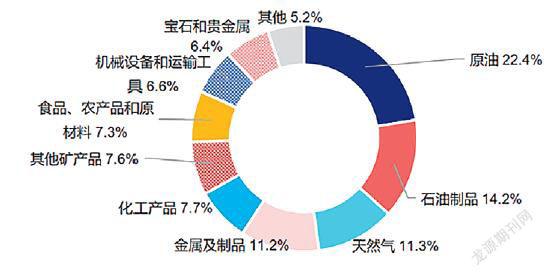

从俄罗斯看,俄罗斯高度依赖欧洲的石油和天然气消费。俄罗斯GDP中出口比重超过25%,而出口又以能源产品为主。如下图所示,2021年俄罗斯的原油、石油制品、天然气、其他矿产品(煤炭等)等能源相关产品出口占俄罗斯出口的比重达到63.2%,再加上粮食、宝石和贵金属的出口,初级产品的出口达到66%。一旦受到制裁,相关出口收入的收缩是俄罗斯在长期所无法承受的。

2021年俄罗斯出口结构

由此看,不论欧洲还是俄罗斯,持续的战争冲突并非两方的最优解。而对于美国,在持续战争中,首先至少没有欧洲方面关于能源的直接困扰,其次还能替代俄罗斯成为欧洲能源的供给方,因此也不难理解其“拱火”的态度。由此看,持续战争的可能性会受到俄罗斯和欧洲双方的压制。

从制裁方面看,即便冲突持续升级,西方国家对俄罗斯进行更严厉的制裁,直接涉及能源的制裁也不是欧洲愿意看到的,甚至不是美国愿意看到的。

尽管在俄乌冲突升级的背景下,德国政府暂时停止北溪2号天然气管道的审批程序,但考慮到德国4000万家庭中有一半使用天然气取暖,其中97%的天然气需要进口,且北溪1号和2号管道都直接从波罗的海通向德国,绕开了路上的乌克兰、白俄罗斯、波兰等国家,安全性更高,因此这种暂停可能是暂时的。

短期:全球避险情绪占据主流

俄乌局势从短期看,对全球资本市场产生了情绪上的较大波动,全球范围的避险情绪高涨,全球权益市场普跌,2月24日俄罗斯MOEX指数狂跌超过45%。欧洲和美国股票市场也普遍明显下跌。由此看,多方共输的局面是所有人在短期所担心的。而俄罗斯由于制裁和出口的冲击更为直接,因此短期下行最多。

与此同时,避险资产明显上涨,伦敦现货黄金自2022年1月底以来一路上涨,价格超过1900美元/盎司,是半年多以来的新高。美元作为避险货币,也一度走高。美元和黄金往往因为实际利率的波动而呈现反方向波动,而近期则是避险情绪发挥了更大影响,使得两者产生了明显的同向变动。

长期:全球经济与资本市场影响有限

从长期看,即便战争持续,其对资本市场的影响往往是有限甚至是反向的,尤其以年度时间维度看。与俄罗斯相关的地缘冲突,往往在爆发当年影响国际油价上涨,但在第二年往往便在达到阶段性高点后持续回落。

黄金、美元等避险资产的长期表现也几乎与东欧地缘政治没有持续或明显直接的长期关联,以年度为单位的观察都反映了与石油相似的结论。

总结来看,不论是冲突还是战争,俄乌局势对全球大类资产的短期影响不可忽视,但长期中不宜高估这种影响,在很多时候,类似冲突的长期影响有限甚至是反向的。