东方雨虹的股权激励动因与效果研究

2022-05-25董育军谢文丽黄梓芸

董育军 谢文丽 黄梓芸

(湖北经济学院会计学院,湖北 武汉 430205)

2016年8月13日,《上市公司股权激励管理办法》正式实施,我国上市公司股权激励正式进入有法可依的实质操作阶段。上市公司股权激励历经十五载,市场实践日益丰富。2021年,股权激励市场呈现出总量超预期、多期常态化两大显著特点,从行业方面来看,制造业上市公司是股权激励的“主力军”。

行权条件较高的激励方案,反映出企业对市场前景和自身经营能力的信心,表明企业的激励动机[1],也更有助于股东财富的增长[2]。东方雨虹作为制造业企业之一,自2012年起已实施了4期股权激励计划,在2021年新一期股权激励中,以未来4年扣非净利润复合增长率不低于25%为解锁条件,基本确立了业绩增长的底线,同时要求应收账款增长率不高于营业收入增长率。这样的行权条件足以体现出管理层对企业未来发展的信心,利润增长25%意味着当市盈率不变时,公司市值增长25%,等于向投资者承诺利润可以复合增长25%,给了投资者一个良好的预期。对应收账款的要求,代表在大规模占用资金的商业模式下,东方雨虹要想成功行权,势必要对公司的收入、利润和应收账款的管理等提出更高的要求,这相当于给股东吃了一颗定心丸。

股权激励方案的设计、行权条件的设定不仅反映了企业实施激励计划的动机,还会影响其实施效果。与“福利型”股权激励不同,东方雨虹的“业绩型”股权激励以达到预设业绩目标为行权前提条件[3],在防止管理层卸责,获得运气薪酬的同时,严苛的行权条件给激励对象带来了极大的压力和动力[4],能起到较好的激励效果[5],也给了投资者一个良好预期。因此,本文以东方雨虹4期股权激励为例,针对其行权条件、实施动机和激励效果展开分析,总结其股权激励计划的相关经验。一方面对股权激励相关的案例文献进行补充,另一方面也为其他上市公司制定科学合理的股权激励计划提供借鉴[6]。

1 东方雨虹案例简介

1.1 公司简介

东方雨虹主营新型建筑防水材料的研发、生产和销售,其中防水卷材总计营收占比高达51.69%。其上游供应商主要是中国石油、中国石化等石油化工企业,下游客户主要是万科、保利、中国建筑等房地产巨擘。

1.2 股权激励计划的内容

1.2.1 东方雨虹的股权激励方案及实施情况

东方雨虹于2012年、2016年、2019年和2021年分别公告了4期股权激励计划,方案具体内容如表1所示。

表1 东方雨虹4期股权激励计划概况

1.2.2 东方雨虹股权激励方案的评价

由表1可知,东方雨虹股权激励的范围逐渐扩大,激励对象明显偏向核心人才,在考核指标上,限定25%的复合增长率为净利润的增长底线,同时要求应收账款增长率低于营业收入增长率,可见公司在追求业绩增长“速度”的同时,也不放松对“质量”的把控。这样的行权条件跟绝大多数公司的相比,都是比较严格的,对员工而言,有激励也有压力,可以起到较好的激励效果。

2 股权激励的动因识别

2.1 吸引、留住、激励人才,提升公司竞争力

东方雨虹推出的4期股权激励计划中,激励对象人数不断增加,覆盖面明显扩大,大规模员工激励有利于吸引和留住优秀人才[7]。由表1可知,4期股权激励计划的激励对象中,中层管理人员及核心业务(技术)骨干的占比分别为97.1%、99.2%、99.9%和100%,激励重心逐渐向核心员工倾斜。这一举动说明公司更加注重对核心人才的激励,进一步激发业务骨干的创新积极性,提高创新产出,不断提升企业竞争优势。

2.2 改善现金流,防范应收账款风险

基于东方雨虹设定的“应收账款增长率不高于营业收入增长率”这一行权条件,以下聚焦于东方雨虹的现金流情况。2013—2020年,东方雨虹的净现金流情况一直不好,经营活动产生的现金流量长期无法覆盖净利润,导致这种现象的原因是应收账款。然而,下游客户高杠杆率的特点决定了材料供应商必须具备很高的垫资能力,东方雨虹在这样的行业背景下却对应收账款提出如此严格的要求,彰显了公司改善现金流情况的决心,力图提升经营现金净流量和净利润的匹配度。

2.3 给投资者稳定高增长的预期

2021年股权激励计划有关净利润的行权条件要求2021—2024年度扣非净利润复合增长25%,与过往3期股权激励计划的解锁条件差异不大。当市盈率不变时,公司利润增长25%,则市值增长25%,相当于东方雨虹向投资者承诺未来4年公司利润可以每年复合增长25%,给了投资者一个利润稳定增长的良好预期。这不仅反映出东方雨虹对公司业绩及股价前景的信心,也为投资者提供了比较好的介入机会。

3 东方雨虹股权激励的实施效果

3.1 短期市场效应

本文选择2012年10月10日、2016年6月30日、2019年9月20日和2021年3月26日作为事件日。事件窗确认为[-10,10],估计窗确认为[-130,-11],通过事件研究法计算出事件日前后10天的累计超额收益率(CAR)来分析东方雨虹实施股权激励计划前后的市场效应(如图1所示)。

图1 东方雨虹4期股权激励CAR趋势图

东方雨虹首期股权激励计划公告第1日CAR为6.8%,第3日为7.20%,第5日降至3.82%,第10日CAR回升至9.09%,市场对东方雨虹首期股权激励计划给予了积极反馈。

第二期方案公告第1日CAR为3.10%,第3日为10.43%,第5日、第10日的CAR分别为11.31%和11.56%,说明投资者非常看好此次股权激励计划。

第三期股权激励公告后第1、3、5、10日的CAR分别为-5.98%、-4.67%、-5.44%和-1.57%,均为负值。可以看出,2019年股权激励计划的市场反应要差于前两期,原因可能是第三期方案对净利润的考核要求只是年复合增长20%,低于前两期的净利润增长率,让投资者不太看好此次计划,因此没有超额收益率。

第四期计划的CAR在公告日之前就由负转正,公告后第1日直达峰值6.49%,说明东方雨虹第四期股权激励计划可能提前被泄露,投资者迅速做出反应,增持公司股票,以致股价大涨;第3、5、10日的CAR分别为3.42%、5.77%和1.39%,此时投资者逐渐回归理性,但仍看好东方雨虹的未来发展。

综上所述,东方雨虹的4期股权激励计划中,除了第三期,其他几期都得到了市场的积极反馈,第一、二、四期股权激励计划的最高累计超额收益率分别为10.52%、12.52%和6.49%,市场反应最好的是第二期。总体而言,东方雨虹股权激励计划方案得到了市场的广泛认可,表现出了良好的短期市场绩效。

3.2 长期绩效分析

本文结合东方雨虹股权激励计划的行权条件,选取相对应的财务指标来分析其股权激励计划实施后的长期绩效。本文所选净利润和净资产收益率指标与方案保持一致,同样扣除非经常性损益。截至目前,东方雨虹已对前两期计划完成全部解锁。

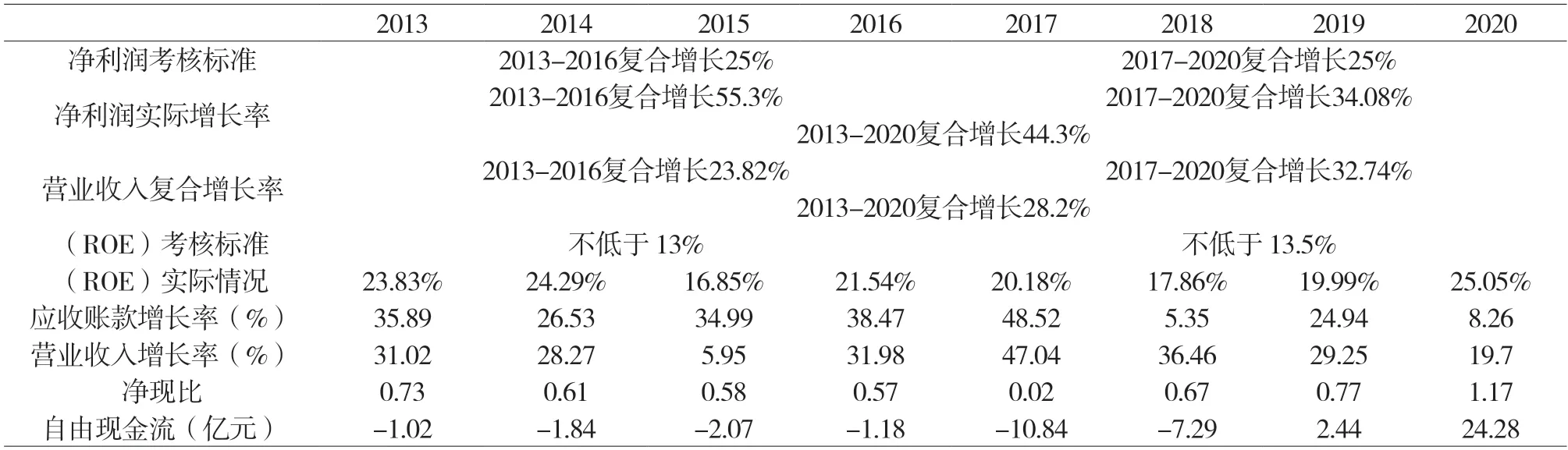

表2 东方雨虹的相关财务指标情况

3.2.1 净利润增长率

东方雨虹前两期股权激励方案要求扣非净利润的复合增长率不低于25%,从实际情况来看,2013—2016年,东方雨虹的扣非净利润复合增长率为55.3%,2017—2020年复合增长率为34.08%,2013—2020年复合增长率为44.3%,远超规定的业绩标准。这是公司经营状况良好的表现,说明东方雨虹的股权激励正向促进了公司的业绩增长[8]。

3.2.2 营业收入增长率

企业净利润的增长必须来自营业收入的增长,2013—2016年,东方雨虹的营业收入复合增长率为23.82%,2017—2020年,营收复合增长32.74%,2013—2020年,营收复合增长28.2%。可见东方雨虹的盈利能力之强,也证明东方雨虹实施的股权激励真正激发了员工的工作积极性,助力其实现了业绩的快速增长。

3.2.3 加权平均净资产收益率(ROE)

东方雨虹前两期股权激励计划中规定加权净资产收益率分别不低于13%和13.5%。2012年,东方雨虹的扣非加权平均净资产收益率已经达到了14.11%,此时已经完全满足两期股权激励的考核要求,可以说,东方雨虹对净资产收益率的考核基本上形同虚设,不具有任何挑战性。2013年以来东方雨虹的扣非加权净资产收益率均高于16%,保持在较高水平,2020年达到了25.05%,显示出持续性的盈利能力。

3.2.4 应收账款增长率

下游客户重资产、高杠杆的特点决定了东方雨虹应收账款的累积。2018年以前,东方雨虹的应收账款增长率都明显高于营业收入增长率,2015年应收账款34.99%的增长率几乎是营收增长率的7倍,公司每年产生的净利润很大一部分以应收账款形式存在,不仅降低了盈利质量,也影响到了公司资金的运转。

东方雨虹股权激励方案中明确要求应收账款增长率不得高于营业收入的增长率。2018—2020年,东方雨虹的应收账款高增长率的情况明显得到改善,增长率开始低于营业收入增长率,可见东方雨虹的股权激励对应收账款的管控起到了促进作用。

3.2.5 现金流情况

从净现比来看,东方雨虹的净利润并没有完全转化成经营活动现金流,其中被大量的应收账款占用,2017年的净现比仅为0.02。2018年开始,东方雨虹的净现比呈现上升趋势,2020年首次超过1,达到1.17,说明公司收回了大量销售货款,现金流情况明显好转,经营现金流迅速增加,同时也积累了正向的自由现金流,2019—2020年公司自由现金流分别为2.44亿元和24.28亿元。可见将应收账款增长率纳入业绩考核体系的确有助于东方雨虹应收账款的回款率和盈利质量的提高。

4 研究结论

从实施动机来看,东方雨虹设定严格的行权条件,一方面向投资者承诺公司利润每年复合增长25%,给了投资者一个利润稳定高增长的良好预期;另一方面为了吸引和留住员工并激发员工的积极性,实现营收和净利润的高速增长,提升公司市场价值,增加股东财富,同时加大对应收账款的考核力度,以改善公司现金流问题。

从实施效果来看,短期绩效上,根据事件研究法计算的东方雨虹累计超额收益率来看,其中3期计划公布之后CAR呈现正值,最高可达12.52%,市场反馈出积极信号,投资者看好公司的未来发展,增持股票使得公司股价大涨。长期绩效上,财务指标显示,2013—2020年,东方雨虹的营业收入复合增长28.2%,扣非净利润复合增长44.3%,净资产收益率稳健增长,盈利能力显著提高;与此同时,应收账款的增速明显放缓,回款率提高,现金流情况明显好转,盈利质量进一步提升。由此说明行权业绩条件要求高的股权激励计划能有效地激发员工的积极性,从而提升企业竞争优势,拉动企业绩效高速增长。