中国能源市场与股票市场的波动溢出效应研究

——基于TVP-VAR-DY模型的实证研究

2022-05-19郭娜张骏

郭 娜 张 骏

[提要]“双碳”背景下中国能源结构面临深度调整,能源市场不确定性加大,在此背景下深入探究能源市场与股市间的波动溢出效应,对于推进我国能源市场价格机制改革、防范金融风险跨市场传染具有重要意义。本文采用TVP-VAR-DY模型研究了中国煤炭、石油、天然气三类能源市场与A股市场的时变波动溢出效应。结果表明,煤炭、石油、天然气市场与股市之间的波动溢出效应存在明显的时变特征:从静态溢出效应来看,原油市场与股市之间的波动溢出效应明显强于煤炭和天然气市场,说明能源市场与股市的波动溢出效应与能源商品的“金融化”程度密切相关;从动态溢出效应来看,溢出水平对于极端事件较为敏感,当股市崩盘等极端事件发生时,能源市场与股市的波动溢出指数明显上升;最后,从方向性溢出和动态网络分析来看,各市场的方向性溢出以及溢出网络的结构特征均会随经济金融环境不断变化,且原油市场和股票市场表现出更加明显的时变特征。

引言

2020年9月,我国在第七十五届联大会议及气候峰会上提出碳中和、碳达峰的发展目标,未来40年,“双碳”将成为我国经济社会发展的主基调。2021年10月24日,党中央、国务院印发了《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》,同时陆续发布了重点领域和行业实施方案及保障措施。为实现“双碳”目标,中国经济和能源结构需向低碳化无碳化深度调整,逐步减少对煤炭、石油等传统能源的依赖,实现高污染能源的安全退出,因此我国传统能源需求正面临较强不确定性,能源市场也面临较大冲击。能源作为企业生产的关键投入,对一国经济发展和金融市场平稳运行至关重要。当不确定因素导致能源价格过度波动时,股票市场的稳定性将受到影响(林伯强和牟敦国,2008;[1]Xu et al.,2019[2]):能源价格波动一方面可通过影响企业的生产成本来影响企业产出和利润,进而导致股价波动;另一方面,还可通过投机需求效应和投资者预期效应等渠道作用于股票市场价格(康继军和郑丝月,2021)[3]。股票市场风险向来是国家重点关注的金融风险领域,股票市场自身的高风险特征使其容易受到外部冲击而出现大幅波动,同时股市波动也会传染至其他市场,从而最终积累或引发系统性金融风险。2021年中央经济工作会议明确指出,维护金融市场的稳定运行,防范化解重大风险。因此,有必要深入考察中国能源市场与股市间的波动溢出关系,厘清能源市场与股票市场系统之间的风险传播机制,从而有助于政府部门进一步完善能源和股市价格的稳定机制,防范金融风险。

石油、煤炭、天然气作为最主要的能源资源,对现代工业社会的经济发展起着不可忽视的作用,也是目前中国工业生产最为依赖的三种能源资源(Mensi et al.,2021)[4]。近年来,随着能源衍生品的不断丰富,能源定价开始向市场化转变。在此过程中,能源商品表现出了超过供需基本面的价格行为规律,能源商品“金融”属性开始凸显。能源价格行为不仅遵循商品价值的供需理论,还会受到金融活动的显著影响,出现能源金融化现象(龚旭等,2021)[5]。在此背景下,能源市场与传统金融市场的关联性显著提升,信息冲击造成的能源和股市波动很容易在市场之间相互传导,从而造成金融风险的跨市场传染,即存在波动溢出效应(Diebold and Yilmaz,2012)[6],两者之间的内在联系在世界范围内引起了越来越多的关注(Mensi et al.,2021;[4]康继军和郑丝月,2021[3])。一方面,从能源价格波动对股市波动的影响来看,能源价格通过预期现金流和资本成本影响股票价格(Yang and Zhou,2017;[7]Al-Yahyaee et al.,2019[8]);另一方面,股市波动引起的投资者情绪和投资者行为变化,也会通过金融传染效应间接影响到能源市场(杨子晖等,2018)[9]。随着中国能源商品市场的迅速发展,其与股票市场之间的联系日趋紧密,信息溢出造成的能源市场波动很容易在市场之间相互传导。同时,作为全球最大的能源消费国,煤炭、石油和天然气也是目前中国工业生产最为依赖的三种能源资源,因此综合考虑三种能源才能较为全面地衡量中国能源市场与股票市场的关系(康继军和郑丝月,2021)[3]。另外,在不同的经济金融环境下,能源市场与股票市场间的溢出效应通常不是一成不变的,不同时期市场波动程度不同,溢出效应的强度也应有所差异(Du and He,2015)[10]。有鉴于此,本文采用基于时变参数向量自回归模型的动态溢出指数方法(TVP-VAR-DY)研究中国石油、煤炭、天然气市场与中国股票市场之间的动态关联,分析能源与股票市场之间波动溢出效应的非对称性与时变特征,探讨不同经济金融环境下各市场间溢出水平和溢出方向的差异。研究结论对于进一步推进我国能源市场价格机制改革、防范金融风险跨市场传染、维护金融系统稳定具有十分重要的现实意义。

一、文献综述

现有文献中涉及能源价格与股票市场的波动溢出效应问题时,常常将能源代理变量聚焦于原油价格,主要原因在于:第一,不同的国家经济结构有所不同,从而导致国内外能源消费结构的差异,但对于大多数国家来说,石油在其能源结构中起着举足轻重的作用;第二,石油作为一种具有战略性、稀缺性、经济性的金融产品,和股市之间的联系越来越密切(Xie et al.,2021)[11]。目前已有大量国内外文献关注到原油市场与股票市场之间的波动溢出效应。国外研究方面,Wen et al.(2012)[12]研究了能源市场和股票市场在金融危机期间是否存在传染效应,当发生金融危机时,原油与股市之间的依赖程度显著提高;Chang et al.(2013)[13]探究了国际原油价格与英美股市之间的波动溢出效应,发现原油市场与股市之间不存在波动溢出;Xie et al.(2021)[10]分析了国际原油市场与中国股市之间的联系,结果发现外部事件引起的石油冲击会对中国股市产生消极影响,而多头和熊市事件则有助于股市稳定。国内研究方面,金洪飞和金荦(2008)[14]研究了国际原油市场和中美股市之间的溢出效应,发现国际原油市场与中国股市之间既不存在波动溢出效应,也不存在方向溢出效应。刘湘云和朱春明(2011)[15]研究了国际原油市场与中国股市的波动溢出效应,发现从2007年开始两个市场之间的风险溢出效应变得更加显著。

也有部分学者从行业、市场等细分维度对原油价格与中国股市之间的波动溢出效应做出更为具体细致的研究。譬如,郭国峰和郑召锋(2011)[16]从中国股市整体、沪深分市场以及分行业三个维度出发,研究了国际能源价格波动对中国不同层次股票市场可能产生的影响;Wang and Wang(2019)[17]研究了原油和中国行业股市之间波动溢出的频率动态,发现石油和行业股票市场之间的波动溢出存在异质性,部分行业受到石油市场不确定性的影响更大。随着对能源市场和股票市场的深入研究,一些学者发现不同种类能源价格之间存在长期协整关系(Batten et al.,2017)[18],因此各类能源价格可能存在相互依赖性,从而有必要研究不同能源品种对股市波动的联动效应;Mensi et al.(2021)[19]研究了巴西、俄罗斯、印度、中国和南非五个新兴国家股市与石油、天然气市场之间的联合波动特征,结果表明油价与股市收益之间无论长期或短期都存在协同波动;康继军和郑丝月(2021)[3]通过构建综合反映中国石油、天然气和煤炭的Divisia指数,研究了能源冲击对中国工业行业股票价格的影响,发现能源冲击在股市波动剧烈的情况下,对股价影响更大,其中由能源市场特定需求所引发的能源冲击作用更加显著。

关于能源市场与股票市场波动溢出效应的研究方法仍在不断推陈出新,过去大量学者研究原油价格与股票市场的波动溢出效应的方法主要是GARCH模型簇。譬如,金洪飞和金荦(2010)[20]用双因子GEC-GARCH(1,1)-M模型研究了国际石油对中国14个行业股票收益率的影响;温彬等(2011)[21]利用多因子GED-EGARCH(1,1)-M模型研究了国际石油价格、宏观经济变量对中国14个行业股票收益率的影响;Hou et al.(2019)[22]基于DCC-GARCH模型研究了中国燃油与股指期货市场波动溢出的时变特征。然而,GARCH模型在研究市场间的波动溢出效应时存在以下不足:第一,GARCH模型只能估计波动溢出效应的参数,却无法量化其大小;第二,GARCH模型在使用过程中需要同时估计大量参数,计算较为复杂,从而不利于对GARCH模型进行拓展;第三,GARCH模型的延伸模型仅能分析“静态”的波动溢出效应,无法分析波动溢出的时变性。为克服这一问题,Diebold and Yilmaz(2012)[6]提出了基于广义向量自回归框架下的波动性溢出的预测性方向性度量,该模型已成为当前非常流行的研究方法;王奇珍和王玉东(2018)[23]应用DY模型研究了国际原油价格、美国经济不确定性和中国股市的波动溢出效应,发现国际油价能够解释大部分波动,并且方向性溢出指数是双向和非对称的;Xu et al.(2019)[2]同样基于DY模型研究发现,石油市场和股市之间的波动溢出是时变的,并且具有非对称溢出效应。虽然DY模型为大量学者在此方面的研究提供了新的思路,然而该方法也有诸多缺陷,基于此,Korobilis and Yilmaz(2018)[24]提出了基于时变参数向量自回归(TVP-VAR)模型的动态溢出指数方法,该模型在设计上很大程度改进了传统的DY模型,该模型具有允许方差-协方差结构时变、避免损失观测值、对异常值不敏感等诸多优势。

从已有研究成果来看,国内外相关理论与实证工作已取得了许多值得借鉴的成果,但在信息溢出机制下探讨各市场之间相关性的研究成果还比较有限。首先,前期文献多是研究原油市场与股票市场之间的波动溢出效应。然而,从中国能源消耗结构来看,煤炭、石油和天然气均是目前中国工业生产较为依赖的能源资源,仅使用原油作为能源代理变量可能导致研究结论不够全面。且已有研究表明,不同种类能源价格之间存在协整关系(Batten et al.,2017)[18],因此在研究能源市场与股票市场波动溢出效应时,有必要考虑不同种类能源市场间可能存在的传染效应,通过内生化多种能源价格变量更加准确地测度能源市场与股市间的波动溢出水平。因此,本文结合中国具体能源消耗结构,并考虑到不同能源品种之间可能存在的联动效应,选取煤炭、石油、天然气三种主要一次能源作为能源市场代理变量,研究其对中国股市的波动溢出效应;第二,在研究方法上,前期文献主要采用GARCH类模型和DY溢出指数模型方法(Hou et al.,2019;[22]金洪飞和金荦,2010[20])。其中GARCH类模型通过相关系数的显著性来衡量两个市场间的波动溢出效应,缺乏对于溢出效应时变性和方向性的考察,且无法从整体上刻画能源与股票市场间的波动溢出关系。DY溢出指数方法虽然有效解决了上述问题,但仍存在主观设置滚动窗口、损失观测值等问题,容易导致实证结果对极端值敏感、信息损失过多。有鉴于此,为了克服以上问题,本文将采用Korobilis and Yilmaz(2018)[24]提出的TVP-VAR-DY模型进行实证研究。该模型无需主观设置滚动窗口大小,有效避免任意选取滚动窗口导致的参数不平稳及数据损失问题,同时也允许我们全面捕捉不同经济金融环境下波动溢出效应的时变特征,从而有助于得到更加符合中国经济现实的研究结论。

二、模型构建与变量选取

(一)TVP-VAR-DY模型构建

为了探究中国能源市场与股票市场的波动溢出效应以及其中的时变特征,本文借鉴Korobilis and Yilmaz(2018)[24]的研究方法,将时变参数向量自回归(TVP-VAR)模型与基于广义方差分解的溢出指数方法(DY)相结合,构建时变参数向量自回归溢出指数(以下简称为TVP-VAR-DY)模型进行实证研究。该模型基于时变方差-协方差结构,允许以更灵活和稳健的方式捕获数据底层结构中可能的变化。相较于传统的DY模型,该模型主要具有三个方面的优点:第一,由于异方差过程通常优于同方差过程(Koop and Korobilis,2014)[25],时变方差-协方差结构有利于模型产生更加符合经济现实的回归结果;第二,在计算动态溢出指数时,由于其不涉及滚动窗口分析,故既不需要主观任意设置滚动窗口大小,也有效避免了观测值的损失;第三,由于该模型采用卡尔曼滤波估计,因此其对异常值不敏感(Antonakakis et al.,2019)[26]。

具体而言,TVP-VAR-DY模型的构建过程如下:以TVP-VAR(1)为例,首先定义一个1阶TVP-VAR模型,其形式如下:

Δxt=βtΔxt-1+εtεt~N(0,Σt)

(1)

vec(βt)=vec(βt-1)+νtνt~N(0,Rt)

(2)

其中,Δxt,Δxt-1和εt均为N×1维向量,βt和Σt为N×N维矩阵,参数vec(βt)和νt为N2×1维向量,Rt为N2×N2维矩阵。

(3)

该指数可以用以衡量系统内部总体的溢出水平;总的方向性溢出指数(TO)可以表示为:

(4)

该指数可以用以衡量变量i对其他变量的溢出水平;总的方向性溢入指数(FROM)可以表示为:

(5)

该指数可以用以衡量变量i受到其他变量的溢出水平;将总的方向性溢出指数减去总的方向性溢入指数,得到净方向性溢出指数(NET):

(6)

其可以解释为变量i对系统的净溢出效应。如果变量i的净方向性溢出指数为正(负),则表示变量i对系统的影响大于(小于)受系统的影响;最后,变量两两之间的溢出指数可表示为:

NPDCji(J)=φji,t(J)-φij,t(J)

(7)

其表示变量i对变量j的净溢出效应。如果NPDCji(J)>0(NPDCji(J)<0),则意味着变量i对变量j的影响大于(小于)受变量j的影响。

(二)变量选取

对于能源市场,结合中国的能源消费结构和数据的可获得性,本文主要选取中国能源消费结构中占比较大的煤炭、原油、天然气三种能源作为能源市场的代表,其中煤炭和原油为高污染化石能源,天然气为低污染化石能源。本文采用由卓创资讯编制的煤炭价格指数、原油价格指数和天然气价格指数,分别作为我国煤炭、原油、天然气价格的代理变量;对于股票市场,与多数文献一致,本文采用上海证券综合指数作为股票市场的代表,将上证综指每日收盘价作为股市价格的代理变量。各能源价格指数和上证指数数据均来源于Choice金融终端。

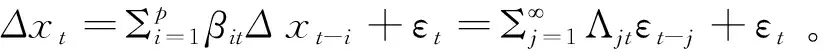

图1 各能源市场与股票市场的日波动水平

表1报告了各变量的描述性统计结果。可以看出,所有变量均呈现显著偏态,且除煤炭以外的所有变量均为负偏态。此外,所有变量都呈现“尖峰”形态,不满足正态分布,且在1%显著性水平上是平稳的。最后,所有变量都是自相关的,且具有ARCH误差,表明本文有必要选择具有时变协方差的TVP-VAR模型进行建模。

表1 描述性统计分析

三、实证结果

(一)能源市场与股票市场波动溢出效应静态分析

本文基于广义误差方差分解(GFEVD)的溢出指数方法考察能源市场与股票市场的溢出效应。在进行具体建模之前本文采取AIC准则确定滞后阶数为4阶,预测误差方差分解的期数为10期,表2为具体分析结果。其中,FROM表示溢入指数,即某一类能源或股市受到其他变量的溢出水平;TO表示溢出指数,即某一类能源或股市对其他变量的溢出水平。

表2 能源市场与股票市场波动溢出效应静态分析

根据表2的溢出效应静态分析我们可以看出,第一,从能源市场与股票市场变量整体来看,平均波动溢出指数为6.8%,这表明除各变量自身外,市场中的极端风险有6.8%是来自于各市场之间的波动溢出效应。单看股票市场对原油市场的溢出指数值为4.14%,同时原油市场对股票市场的溢出指数为5.07%,这说明股票市场和原油市场之间存在较强的双向波动溢出效应。另外,无论是原油市场对其他市场的溢出指数还是其他市场对原油市场的溢出指数都较高,这符合原油自身波动性较强的特点;第二,分析煤炭市场和任意市场的波动溢出指数时,煤炭市场都表现出受到其他市场的溢出水平更强,而自身对其他市场的波动溢出影响较小,即煤炭市场相对于其他市场的解释力较弱,为溢出净接受者;第三,对比三种能源市场与股票市场的波动溢出效应可以看出,无论是对股票市场的溢出水平还是受到股票市场的溢入水平,原油市场均最强,这也从侧面说明了某种能源市场与股市的波动溢出效应强弱与该能源的消耗占比不存在直接关系,而与该能源商品的“金融化”程度密切相关。

(二)能源市场与股票市场波动溢出效应动态分析

1.能源市场与股票市场波动的总溢出

由于表2的静态溢出分析只能表示各变量在全样本期间内的平均水平,无法表示各市场之间相互作用的时变特征,在特殊事件的影响下市场波动情况有可能产生较大波动,因此本文将进一步分析各市场之间的动态溢出指数,如图2所示。

图2 能源市场与股票市场波动溢出的总体水平

由图2可以看出,首先,在整个样本期间内,能源市场与股票市场的总溢出指数波动正常范围约为3%~8%,而在几次金融极端风险事件发生时该溢出指数竟达到了大约21%。这表明波动溢出指数对极端经济事件十分敏感,而溢出效应静态分析则无法表现在遇到特定经济冲击时各市场之间产生的联系。在我国改革开放的背景下,国内对能源需求日益增加,能源价格逐渐趋向市场化,因此能源市场和股票市场之间的联动性日渐增强,一个市场的波动更容易引起其他市场的相应波动。

其次,由于2018年中美贸易战以及2020年暴发全球性的新冠疫情等极端事件的冲击,能源市场与股票市场的波动溢出指数明显上升,在此后的一段时间逐渐趋于平稳。我国资本市场起步较晚,其表现之一为各市场之间的关联性较为紧密,2015年市场崩盘引发我国股票市场剧烈波动,股市危机导致不同行业受到较强的共同外部冲击,各市场间的关联性增强,不同市场的股票价格出现了一致性的涨跌,进一步强化了A股市场与能源市场之间的联动性,该阶段能源市场与股票市场的溢出指数首次达到峰值超过20%。我国的能源市场无论是煤炭、石油或是天然气,都因其快速增加的需求量在很大程度上依赖进口,而美国是我国能源进口的主要对象。中美贸易战一方面对我国能源市场造成较大冲击,另一方面通过影响投资者预期等因素影响我国股票市场。这使得我国能源市场与股票市场的波动溢出指数在2018年明显上升。而全球性的新冠疫情的暴发,将能源市场与股票市场之间的波动性再次推上一个峰值。

以上现象可以表明:在极端事件的冲击下,能源市场与股票市场的波动溢出指数显著上升,而当国家经济运行良好,金融市场趋于平稳时,避险情绪降低,溢出指数逐渐回落。

2.能源市场与股票市场波动的方向性溢出

本文进一步采用动态溢入和溢出指数探究我国能源市场与股票市场方向性溢出的时序特征,如图3和图4所示。其中,图3表示某一能源市场或股票市场波动对其他三个市场的动态溢出效应(TO others),图4则表示某一能源市场或股票市场波动受到其他三个市场的动态溢入效应(FROM others)。

图3 能源市场与股票市场波动的方向性溢出(TO others)

图4 能源市场与股票市场波动的方向性溢出(FROM others)

由图中可以看出,无论能源市场还是股票市场,其溢出效应和溢入效应的波动程度都存在显著差异,煤炭市场的溢出效应较平稳,而溢入效应波动性更强,其他三个市场则刚好相反,无论哪个市场,都印证了能源市场与股票市场之间存在波动溢出效应。如图3所示,与全球金融极端事件紧密相关的市场,在面对冲击时将具有更强的波动溢出效应,我们看出原油市场和股票市场相比于其他两个市场,都表现出更明显的时变特征,虽然两个市场都在相同时点的极端事件下产生较大波动,但股票市场与原油市场波动溢出程度及其波动原因存在较大不同。

第一,对于中国股市而言,2015年前后我国资本市场经历一轮明显的“牛熊转换”行情,最终出现股市暴跌,导致我国股票市场发生明显波动溢出效应,由于我国作为新兴市场国家金融危机防范措施还不够完善,金融市场发展不够完备,导致本次股灾影响范围之大,成为自2013年以来对股市波动溢出效应最为明显的一次金融极端危机风险事件。然而对于原油市场而言,2015年4月中国超越美国成为原油最大进口国,2014至2016年恰逢原油危机,因而可以明显看出这段时期原油市场的波动幅度始终较大,随后逐渐趋于平稳,于2017年波动效应下降至最低点。

第二,就中国股市而言,2018年中美贸易战开始后,美国多次对我国出口商品加收关税,我国作为贸易顺差大国,出口竞争力降低、出口额的减少影响了我国投资者对股市的预期,因而2018年前后我国股票市场出现显著波动溢出效应。中美贸易摩擦导致在此后的很长一段时期,我国股市波动性始终呈现较高的波动溢出效应,但随着中美双方的多次协调,在2019年6月美国宣称不再对我国增收关税之后,我国股市才逐渐趋于稳定,但由于投资者心理预期,股市仍然处于高波动阶段。2020年暴发的全球性新冠疫情又将股市波动推向一个新的峰值,国内投资者在疫情开始之后倾向于更多地吸收负面消息,并相应地在股票市场进行投资,因此预计在未来很长一段时间,我国股市将保持较高的波动溢出效应。然而对于原油市场而言,与2018年相比,2020年的金融极端风险事件对原油市场波动溢出效应的影响更大,这很可能归因于以下几方面原因:第一,我国自2018年推出上海原油期货以来,我国原油市场与国内外金融市场的联系更加紧密,风险传导也更加迅速。2020年新冠疫情在全世界范围内迅速蔓延,与此同时OPEC+会议谈判破裂,致使世界范围内的原油价格暴跌;第二,我国2020年发生的中行“原油宝”爆仓事件使我国原油市场又增加了新一轮波动,综合以上因素导致原油市场在2020年出现了显著的波动溢出效应。

从以上各市场的波动对其他市场产生的冲击可以看出,随着能源品种金融属性的增强,能源价格的波动与金融市场间的联系也越来越密切,能源价格变动早已跳出只受到自身供求的影响。当某一市场波动性明显提高时,各市场通过其紧密的联动性迅速向其他市场溢出,从而该市场的溢出影响被其他三类市场共同分摊,最终导致能源市场与股票市场溢入水平的波动幅度较为平稳,也体现出各市场溢出效应与溢入效应存在较为显著的差异性,印证了中国能源市场与股票市场之间的跨市场溢出是真实存在的。

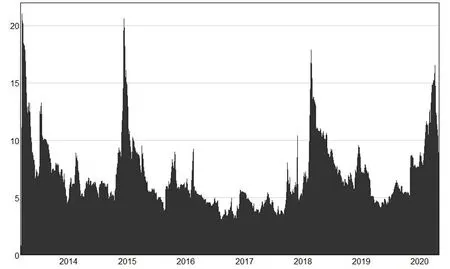

图5展示了三类能源市场和股票市场在整个样本期间溢出效应和溢入效应相抵后波动的净方向性溢出存在的时变特征。

图5 能源市场与股票市场波动的方向性溢出(NET)

由图5可以看出,在整个样本期间内,原油市场和天然气市场的净溢出指数大多数情况为正,表明这两个市场对其他市场的波动溢出效应要大于接收其他市场带来的波动溢出效应,并且原油市场输出的溢出效应要远大于天然气市场,在风险传导中长期处于输出者的地位。另外,煤炭市场总体呈现出净溢入效应,仅在2016至2018年间呈现小幅度净波动溢出,煤炭市场往往作为其他市场风险传递的接收者,起到吸收各能源市场和股市风险的作用,而股票市场的净方向性溢出呈现出正负交替的波动,体现股票市场的波动溢出随时间变动的多样性。

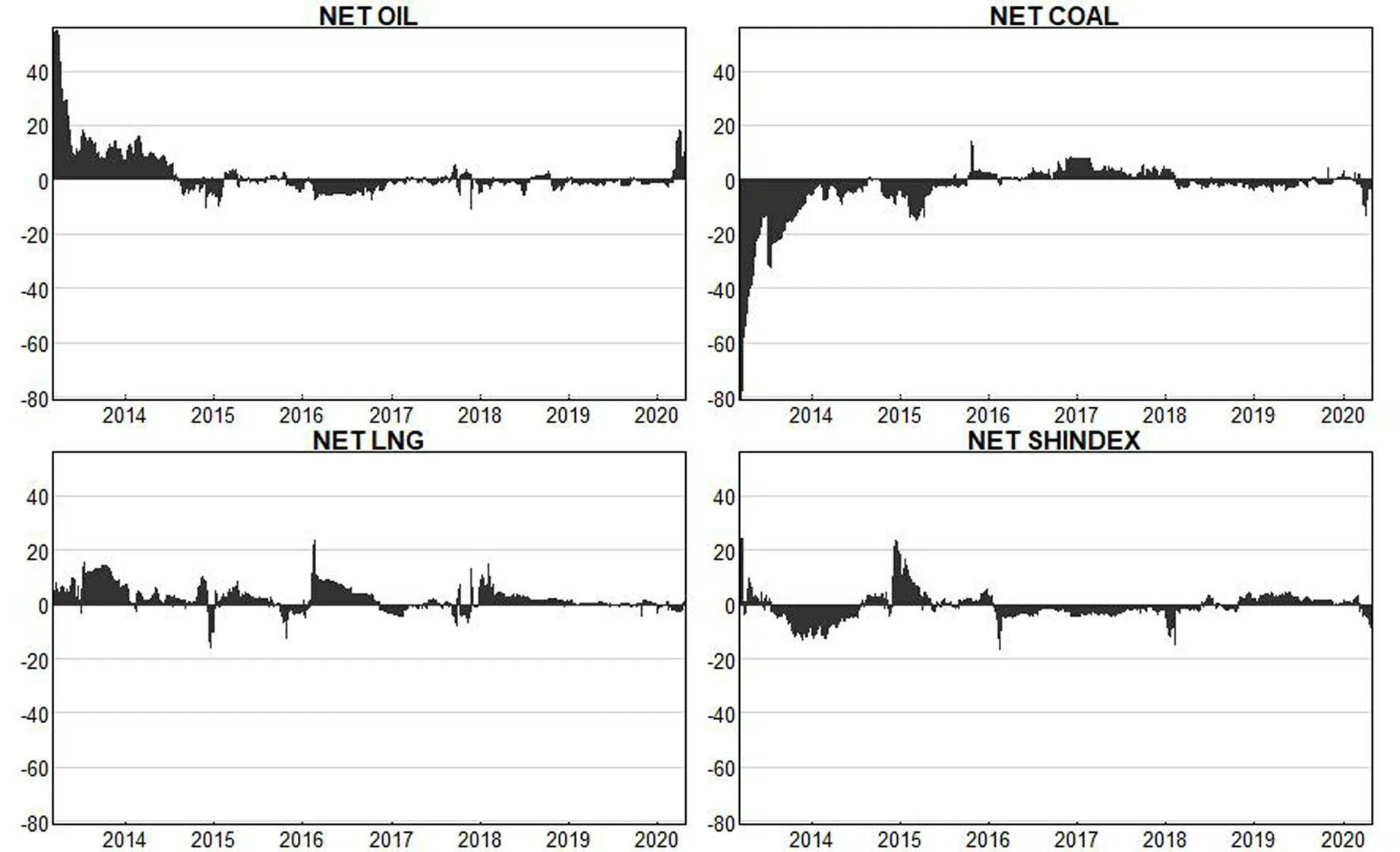

3.各个市场两两之间的动态净溢出效应

由上述分析可知,各市场对其他市场的溢出和溢入水平具有一定的差异性,但上文的方向性溢出仅能看出某一市场对其他所有市场的波动溢出指数,而各不同市场之间的关联程度和敏感度有所不同,如图6所示,通过进一步研究各能源市场和股市两两之间的动态净溢出效应,明确各市场之间波动溢出指数的差异特点以及两两市场之间具体的波动溢出方向。

图6 各个市场两两之间的动态净溢出效应

由图6可以看出,首先,原油市场对中国股市在2015年之前表现出其波动溢出净输出者的地位,而股票市场是风险接收方。2014年前后能源价格的持续下跌也造成了能源市场的动荡,石油冲击很快传递到股票市场加剧了两市场之间的波动溢出效应。2015年后两市场交替处于净溢出者的地位,并且在2015年之后股票市场与石油市场的动态净溢出效应较为平稳,这很有可能因为中国长期处于多煤少油的能源结构中,自2015年成为全球原油最大进口国以来大幅增加了我国石油储量,我国石油供需逐步走向平衡,使得我国股市受到石油冲击的影响大幅度减少。

其次,对包含煤炭市场在内的两市场相比,原油市场、天然气市场和股票市场都存在更强的溢出效应。因此,煤炭市场的波动性很大程度上不影响其他市场,也不受其他市场的影响,因此是相对独立的,这可能是由于中国的能源金融市场还不够发达,在一定程度上抑制了投资者利用金融工具进行投机所产生的能源市场大幅度波动。

最后,天然气市场与中国股市之间存在一定程度的风险传导,但二者之间的动态净溢出效应较弱。其主要原因在于随着中国经济实力和综合国力的增强,人们的收入水平逐渐提高,因此对天然气等能源的需求不断增加,从而天然气市场的波动对中国经济存在一定影响,通过中国经济与股票市场的紧密联系,最终可以增强天然气市场与中国股市之间的联系。然而,天然气与原油之间存在较强的替代性,天然气在我国市场还没有完全普及,因此相较于原油市场而言,天然气市场对中国股市的影响程度较弱。

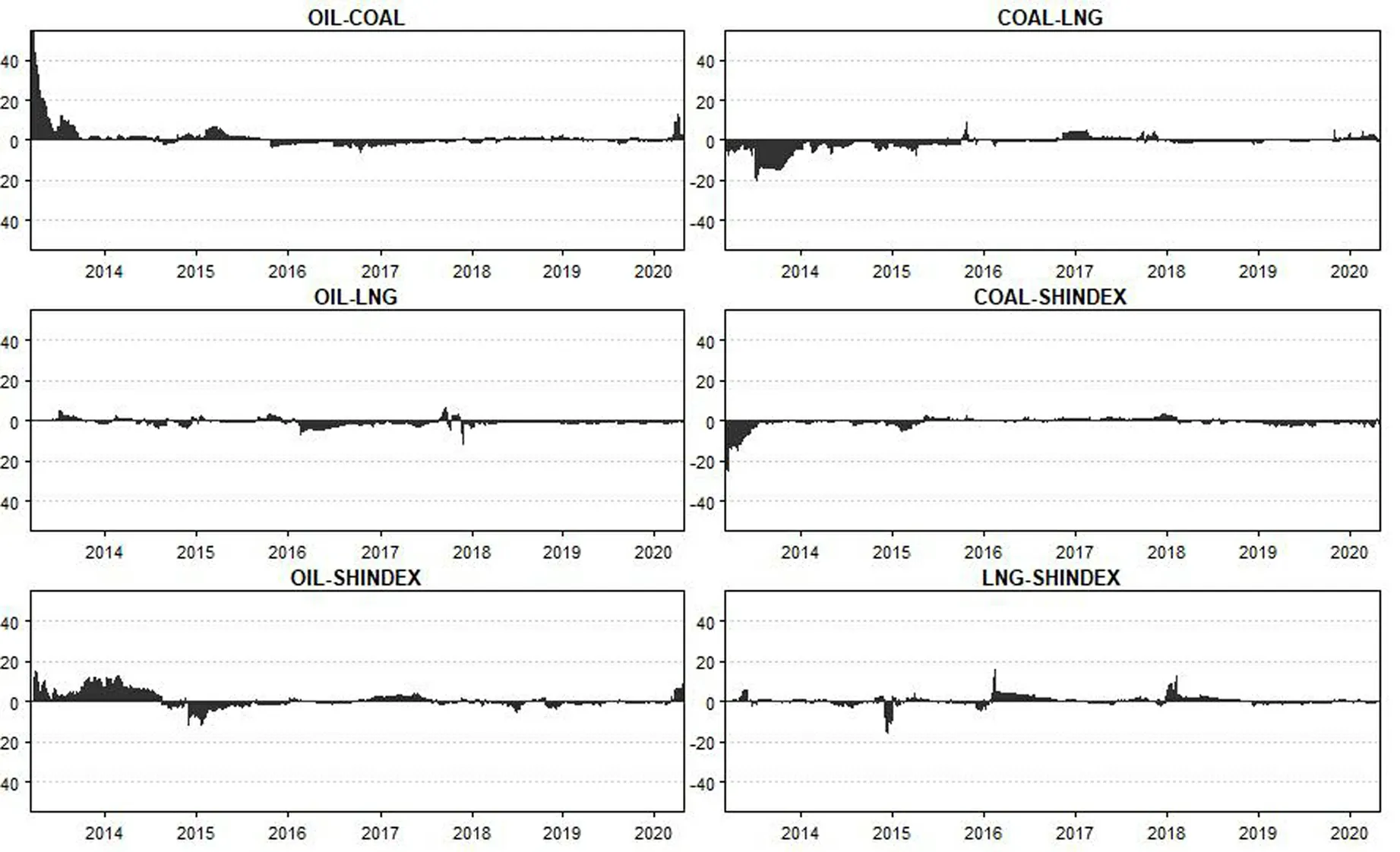

4.能源市场与股票市场波动溢出的动态网络分析

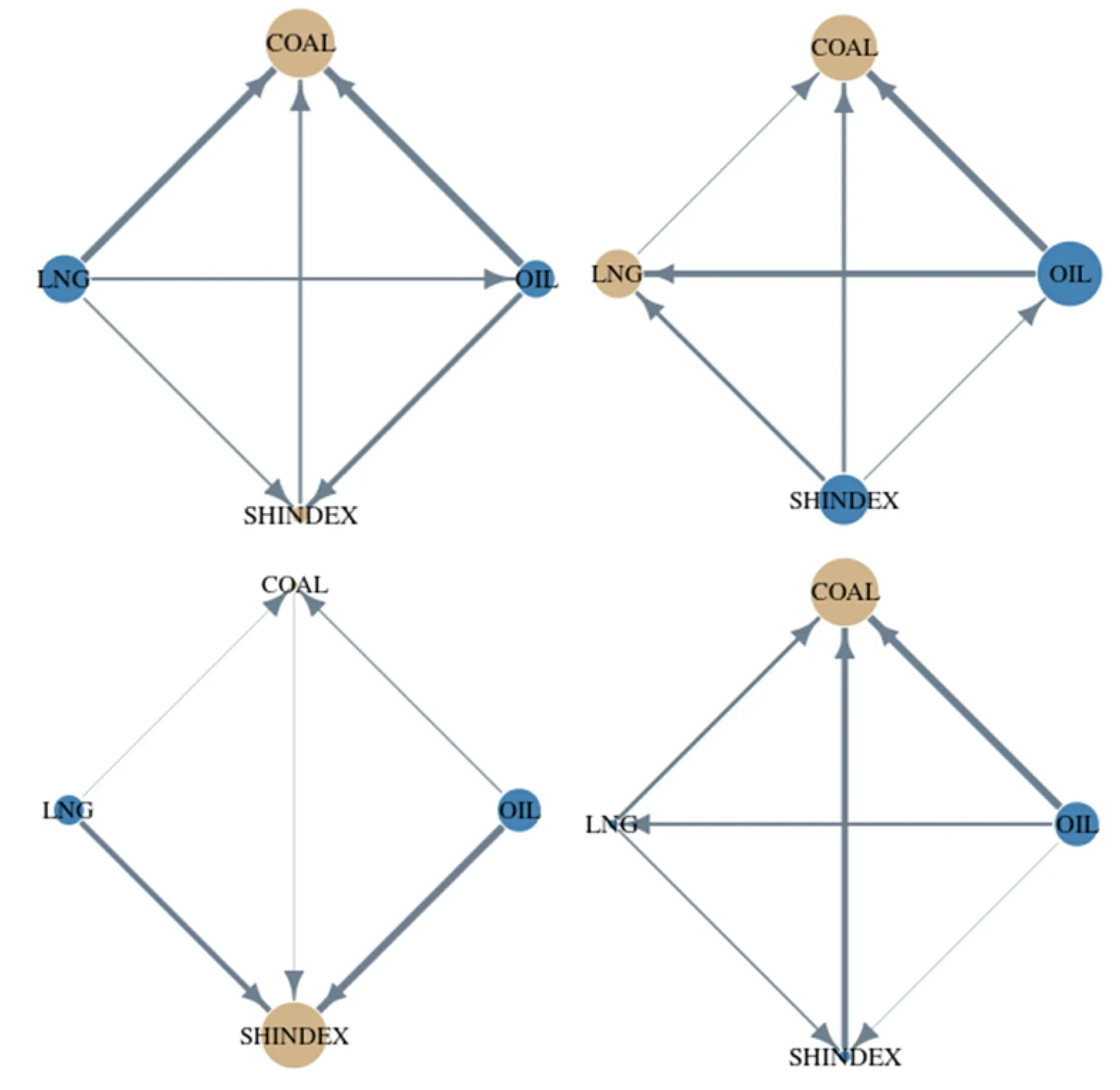

上文依据静态分析和动态分析分别考察了中国能源市场与股票市场样本区间内的平均溢出效应和时变溢出效应,为进一步明确各子市场间波动溢出的动态变化特征,直观展示其中的关联关系,本文分别绘制了全样本区间、2014-2015年、2016-2017年以及2018-2019年的溢出网络拓扑图,如图7所示。图7中的各个节点代表各个能源和股票市场,其中,黄色结点代表该市场主要是风险净溢入市场,蓝色结点代表该市场主要是风险净溢出市场,结点越大代表风险净溢出或净溢入强度越大。连接两节点的有向箭头代表着两个市场之间净溢出关系的方向与强度,其中,箭头代表溢出的方向,线条越粗表示溢出的强度越大。

图7 能源市场与股票市场波动溢出的动态网络图①

由图7可以看出,从整个样本区间来看,原油和天然气市场是主要的风险净溢出市场,煤炭市场和股市是主要的风险净溢入市场。其中,原油市场与煤炭市场、天然气市场与煤炭市场之间的风险关联效应较强,具体表现为原油市场和天然气市场对煤炭市场的净风险溢出效应。股票市场与各能源市场的风险关联强度明显弱于各能源市场之间的风险关联强度。相对而言,国内原油市场对A股市场的净风险溢出效应较其他能源市场更强,该结论也可由表2计算得出:原油市场对股市的溢出(入)指数分别为5.07(4.14),故净溢出指数为0.93,明显大于天然气市场对股市的净溢出指数0.4和煤炭市场对股市的净溢出指数-0.54。

从各个子区间来看,中国能源市场与股票市场波动溢出的网络结构具有一定的时变特征。具体而言,2014-2015年,国内金融市场动荡,股市剧烈波动,股票市场对能源市场的溢出效应明显强于其他时期,表明这一时期股票市场的大幅波动导致投资者情绪由A股市场传染至能源市场,从而在一定程度上加剧了原油、天然气和煤炭等能源市场的波动。能源市场方面,这一时期煤炭市场仍然是主要的风险溢入市场,而原油市场是主要的风险溢出市场,其对煤炭市场和天然气市场均表现出较为显著的风险溢出效应;2016-2017年,A股市场在经历剧烈震荡后逐步企稳,呈稳步上行趋势。然而,这一时期国内能源市场价格波动明显加剧,由图1可以看出,原油、煤炭和天然气日价格波动程度均出现不同程度的放大。在这种情况下,股票市场由此前的风险净溢出市场转换为风险净溢入市场,其中,原油和天然气市场对A股市场表现出显著的风险溢出效应。但整体来看,这一时期各市场之间的风险关联程度较上一时期有所减弱;2018-2019年,受贸易摩擦不断升级和全球货币政策正常化的影响,全球恐慌情绪逐渐升温,国内能源市场和股票市场波动明显加剧。因此,整体来看,这一时期各市场之间的风险关联程度再次加大。由于贸易摩擦和全球经济形势变化对能源进出口和工业生产带来直接影响,这一时期能源市场内部的风险传染效应占据主导地位。原油市场作为主要的风险净溢出市场对煤炭市场表现出较强的溢出效应,而煤炭市场由于受到原油、天然气和股票市场的风险溢出成为主要的风险净溢入市场。

5.稳健性检验

最后,为了检验实证结果是否过度依赖于模型参数选择,本文通过替代TVP-VAR模型滞后阶数和预测误差方程分解期数两种方式进行稳健性检验。对于模型滞后阶数,在4阶TVP-VAR模型的基础上,本文进一步构建1阶、2阶、3阶和5阶TVP-VAR模型并进行估计,根据模型估计结果分别计算溢出总指数,并绘制在一个坐标系下,结果如图8所示。图中不同颜色的线条代表不同模型滞后阶数下计算得出的总溢出指数。由图8可以看出,各线条之间的距离较近且随时间变化趋势基本一致,这有力地证明了本文实证结果的得出并非过于依赖模型滞后阶数的选择。

图8 稳健性检验:改变滞后阶数

本文进一步替换预测误差方程分解的期数,将预测误差方差分解期数分别设为5、10和15,依次计算溢出总指数并绘制在一个坐标系下,结果如图9所示。由图9同样可以看出,不同预测误差方程分解期数下计算得到的总溢出指数序列几乎重合,表明预测误差方程分解期数的选择对于实证结果的得出并不重要。

图9 稳健性检验:改变预测误差方差分解期数

四、结论与政策建议

本文采用TVP-VAR-DY模型,研究了2013年3月至2020年4月期间中国能源市场(包括石油、煤炭、天然气市场)与股票市场之间的波动溢出效应,并分析了不同能源市场与中国股市之间的波动溢出效应的时变特征。实证分析结果表明,第一,中国能源市场与股票市场波动具有显著的跨市场溢出效应。同时,各市场之间的波动溢出效应与国内经济形势和金融市场环境息息相关,具有明显的时变特征;第二,从静态溢出效应来看,股票市场和原油市场之间存在较强的双向波动溢出效应。无论是原油市场对其他市场的溢出指数还是其他市场对原油市场的溢出指数都较高。煤炭市场受到其他市场的溢出水平更强,而对其他市场的溢出影响较弱;第三,从动态溢出效应来看,波动溢出指数对极端经济事件十分敏感,在极端事件的冲击下,能源市场与股票市场的波动溢出指数明显上升;第四,方向性溢出、两两溢出和动态网络分析结果显示,各市场的方向性溢出、溢入指数随经济金融环境不断变化,且与经济金融极端事件关联更加紧密的原油市场和股票市场表现出更加明显的时变特征。样本区间大部分时间内,原油市场对股市表现出显著的净溢出效应,煤炭市场对股市表现出净溢入效应,而天然气市场与股市之间的净溢出效应较弱。

基于上述研究结论,本文提出如下政策建议:首先,对投资者而言,当投资者同时持有能源和股票的投资组合时,能源价格和股价之间的紧密关联可能会降低投资组合的分散化效果,进而影响投资组合收益,尤其是在金融动荡时期,持有能源和股票的组合头寸在短期内面临的风险更大。因此,投资者应高度重视两类市场之间的波动溢出风险,将溢出效应视为影响组合收益的重要因素,做好投资组合风险管理;其次,对于政策制定者而言,监管当局有必要引入相应的监管和制度规则,完善股票和大宗商品市场定价机制,减少二者之间的羊群行为,以降低能源市场和股票市场之间的波动溢出效应,防止能源价格和股价过度波动。特别是在极端经济事件期间,政府部门应采取必要的非常规政策手段,例如增加市场交易成本、引导投资者资产价格预期等,减少溢出效应的影响,防范系统性金融风险。

(感谢天津财经大学讨论课参加者对本文提出的宝贵意见和建议。)

注释:

①图7的左上方子图为全样本的溢出网络图,右上方子图为2014-2015年的溢出网络图,左下方子图为2016-2017年的溢出网络图,右下方子图为2018-2019年的溢出网络图。