高成长企业网络发展的空间格局与演化特征

——以江苏省为例

2022-05-11郑琼洁

郑琼洁,戴 靓

(1.南京市社会科学院 经济发展研究所,江苏 南京 210018;2.南京财经大学 公共管理学院,江苏 南京 210023)

一、引言与文献评述

随着经济增长方式由资本驱动向创新驱动的转型,以独角兽、培育独角兽和瞪羚为代表的高成长企业,成为培育新经济增长点和激发区域创新动能的中坚力量。相比于普通企业,高成长企业的专业领域新、创新能力强、发展潜力大、成长速度快,可依托其独有的商业模式和核心科技,汇聚资金、人才、信息、技术、市场等创新创业资源[1-3]。一方面,这种集聚效应带来规模经济和知识溢出,促使高成长企业不断开拓新区位窗口,构建资源共享或互补的企业网络[4]。另一方面,在“流动空间”时代,城市和企业的发展不仅依赖于自身存量资源,更在于其通过各种渠道获取外部要素的能力[5]。因此,高成长企业网络成为新时期探索区域创新系统与城市发展路径的新兴范式。近年来,江苏省高度重视新经济发展,主导产业不断优化,涌现出一批势头强劲、特色突出的高成长企业,独角兽和瞪羚企业在新兴产业中不断开拓,推动区域经济的高质量发展。在此背景下,以江苏省为例,基于高成长企业的总部分支组织架构,从企业布局、网络指数、空间关联层面,探讨2018—2020年高成长企业的空间网络发展格局与演化路径,以期为“十四五”时期经济高质量发展和江苏省全域一体化提供理论参考。

企业的创新发展往往通过“本地嗡鸣”(Local buzz)和“全球管道”(Global pipelines)实现[6-7]。本地嗡鸣强调企业的本地网络及其集聚性,企业在同一区域内因地理邻近而产生频繁的交互联系,建立起基于地方社会资本、本地信任和共同价值的合作网络关系。然而,过于密实的本地网络会使企业和区域内知识冗余或信息固化,生产和创新活动的边际收益逐渐降低,而对企业发展和创新激励机制产生破坏[8-9]。全球管道强调企业的异地网络(跨城市或跨区域网络)及其外部性,为本地企业提供了接触外部新知识、新市场信息和专业化人才的可能,形成更加结构化、正式化和规范化的合作网络。虽然这种跨本地交互联系需要更多成本和参与主体的吸收利用能力,但有效管道联系的建立可降低技术锁定风险,为企业和区域的创新发展注入持久活力[10-11]。因此企业的异地网络成为学者们解读城市综合实力和创新潜力的重要切入点。虽然高成长企业已引发学界和社会的广泛关注,但是从空间网络视角,系统性探讨高成长企业在各城市网络化发展规律的研究尚不多见。

通过企业的总部分支机构信息构建其异地网络,需要实现企业组织关系在地理空间上的投影,即经历“点对点”向“面向面”的转换[12]。企业与城市之间关系密切,城市作为企业进行经济发展和创新活动的空间载体,如果企业样本量足够大,选择合理的算法,在某种程度上企业关系可以模拟城市间的经济联系和创新联系。同时,企业作为城市的主体和子集,其总部通过设立分支机构将资金、劳动力、软件和硬件设备延伸到不同城市进行“空间生产”而产生要素流,该要素流网络可以反映城市的借用规模能力和外部效益[13-14]。运用企业在异地的区位布局信息模拟跨城企业联系网络的方法通常有两大类:企业总部分支单线隶属联系法和企业总部分支链锁网络模型法。

(一)单线隶属联系法

企业总部分支单线隶属联系法是基于企业总部和各个分支机构的位置信息,将总部与分支的组织架构联系直接对应为总部所在城市与分支所在城市之间的单线要素流联系。例如,企业总部与分支机构之间的要素流动可表现在企业总部将制定的发展战略、规章制度、技术章程、设计说明、资源配置等显性要素下发给分支机构,分支机构经过本地整合过程后将实践反馈给总部。一般借鉴Alderson等(2004)[15]提出的跨国公司总部—分支隶属关系法(Ownership linkages model)构建城市网络,体现了企业间要素流动上传下达式的单线联系,特别是显性要素流动,该网络指数侧重于反映城市的企业资本支配能力。

企业集团通常由实力雄厚的总部(母公司)为核心,通过资本运作、管理控制等方式设立分支机构(子公司)得以发展,因此企业母子隶属度关系是度量企业空间发展格局的重要方式。例如,Alderson等(2010)[16]以世界500强企业的母子关系为依据,探讨全球城市资本支配能力的差异及其在企业版图中核心—边缘的结构特征。赵渺希等(2019)[17]基于长三角地区的全行业企业名录,通过企业组织的隶属性联系识别所属城市间的地域联系,揭示2001—2017年长三角企业形成以市场为导向的功能多中心、跨行政边界的网络交互发展格局。马丽亚等(2019)[18]基于2017年注册地在东北三省上市的母子企业联系信息,分析企业空间发展的集聚特征与多中心态势。李雨婕等(2021)[19]采用企业—城市网络转译的隶属联系模型,研究中国绿色金融企业网络发展的空间结构特征及其影响因素。

(二)链锁网络模型法

企业总部分支链锁网络模型法的逻辑不同于单线隶属联系法,认为只要企业组织架构足够紧密,要素资源不仅可以在总部分支间垂直传递,还能在不同分支机构间水平流动[20]。例如,不同地区分公司可通过正式(技术合作、信息共享等)和非正式(员工流动、头脑风暴等)的关系推动经济活动、知识技术和创新文化的跨部门流转。这种方式的互动覆盖面更大,涉及内容更广,所有企业均存在建立联系的可能性。一般借鉴世界知名智库GaWC提出的跨国高端生产性服务企业的链锁网络模型(Interlocking Network Model)来构建城市网络[21],体现了企业所有部门间存在联系的可能与强度,特别是隐形要素流动,该网络指数侧重于反映城市的企业资本服务能力[22]。

链锁网络模型法将不同等级的企业部门对等为其在特定城市的服务价值,通过对应服务价值的乘积和表征城市间最大可能的企业要素流动与交互联系,也受到大批学者的青睐。例如,Derudder等(2018)[23]基于175家高端生产性服务企业的全球区位选择和链锁网络模型,揭示中国城市融入世界高端生产性服务产业链的路径和演化规律。曹前等(2018)[24]基于中国百强互联网企业部门机构信息,依据机构重要程度从高到低将总部、非主营业务总公司、主营业务分公司、非主营业务分公司、办事处、无机构的城市分别赋以“5、4、3、2、1、0”的服务价值,采用链锁网络模型分析中国互联网企业空间格局演化与城市网络特性。周晓艳等(2020)[25]也借鉴曹前等的思路,创建“城市独角兽企业服务值”表征独角兽企业在城市的服务价值,进而探究新经济时代中国城市独角兽企业的创新发展路径和网络特征。

由于单线隶属联系法只刻画总部与分支机构间的实际联系数量,而忽视不同分支机构间的潜在可能互动,因此相关研究会要求企业样本具有全面性且涉及城市具有无偏性。然而本研究重点在江苏省高成长企业的空间布局及网络发展,未涵盖其他省份各城市的高成长企业全样本。采用单线传递联系法构建的城市网络会较为稀疏,且极化分布于江苏省个别城市,无法作出细致的对比分析。相反,链锁网络模型法因考虑所有公司部门间的潜在联系而能构建出密度较大的城市网络,不会因样本的区域性而影响城市高成长企业网络指数的测算及其科学性。因此,本文选取企业总部分支链锁网络模型法构建城市间的企业网络,测算江苏省各城市的高成长企业网络指数及其基于企业类型和产业类型的分项指数,并分析2018—2020年江苏省高成长企业网络的空间格局与演化特征。

二、模型介绍与网络指数测算

(一)企业样本的确定

江苏省高成长企业的确定依据为江苏省生产力促进中心发布的《江苏省高新技术产业开发区独角兽企业和瞪羚企业评估结果的通知》。根据评估结果,2018年江苏省高成长企业有422家,包括8家独角兽企业、34家培育独角兽企业和380家瞪羚企业;2019年江苏省高成长企业有499家,包括5家独角兽企业、56家培育独角兽企业和438家瞪羚企业;2020年江苏省高成长企业有612家,包括8家独角兽企业、97家培育独角兽企业和507家瞪羚企业。除独角兽企业数量略有波动,其他类型的高成长企业均逐年增加。

表1 2018—2020年分类型江苏省高成长企业样本数

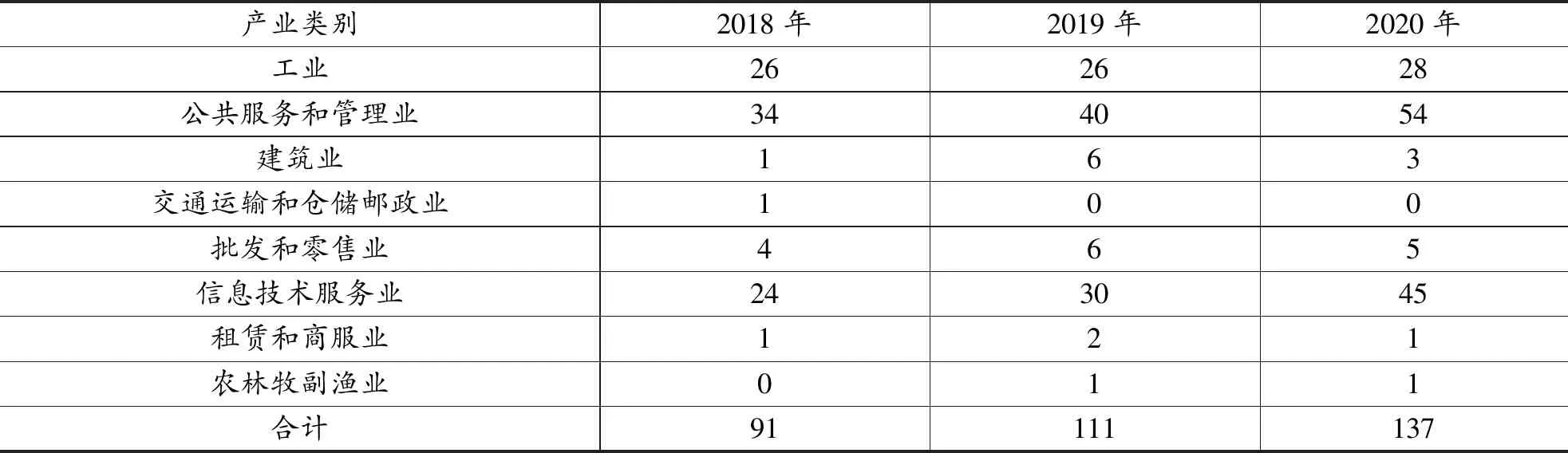

高成长企业网络是基于企业跨城布局的关联网络,地级行政区划是基本空间单元,因而企业样本中需清洗掉以下两类企业:(1)没有分支机构的企业,由于无法形成总部—分支机构链锁模型网络;(2)总部和分支机构在同一城市不同区县的企业,因为这种网络属于本地网络,而本研究侧重点在于异地网络,即跨城市的企业组织网络。基于此,最终确定了2018年的91家、2019年的111家、2020年的137家江苏省高成长企业为有效研究样本。企业类型中瞪羚企业数量占据多数(见表1),产业类型中以工业、公共服务和管理业、信息技术服务业为主(见表2),其他五大产业类型的企业数量较少。

表2 2018—2020年分产业江苏省高成长企业样本数

(二)企业总部分支机构的赋值

在链锁网络模型中,首先要建立由n家企业及其区位布局所涉及的m个城市构成的m×n的企业服务价值矩阵V,矩阵中的元素vij为服务价值系数(Service value),表征企业j在城市i中的重要程度与发展潜力。在参考相关研究、咨询领域专家和访谈相关企业负责人的基础上,企业服务价值系数以0~4五标度赋值,以表征企业在不同城市发展能级的异质性(见表3)。

表3 企业机构能级的量化标准

每个企业的总部分支机构信息需要充分挖掘各类数据源,通过企业官方网站、企查查、企业年报、检索平台、新闻咨讯、招聘信息等资料综合获取。企业部门类型、规模和职能分工信息绝大部分可通过企业名称直接解译,如“***营业部”“***办事处”“***分公司”“***公司”等。此外,对于信息不明的企业,通过企业年报、电话咨询和实地调研进行深入了解,以保证数据的准确性与可靠性。需要指出的是,每个企业在不同城市的服务价值系数,是通过人工识别逐一赋值并交叉验证的方式完成的,过程中剔除了注销、吊销、倒闭等在搜索年份内消亡的分支机构,且地址信息以实际办公地址为准,而非注册地址。

(三)城市企业联系与网络指数的测算

为了将企业间的组织关系投影到城市间的空间关联,链锁网络模型引入链锁联系指数rab,j,即城市a与城市b间因企业j而产生的联系强度。对城市a与城市b因所有企业产生的链锁联系指数进行加总,可得到城市a与城市b的企业联系强度rab。至此,m×n的城市—企业二模关系网络已转化为m×m的城市—城市企业联系网络。最后,将城市a与网络中其他所有城市的企业联系强度求和,可得城市a的企业网络指数Ca。具体见式(1)、式(2)、式(3):

rab,j=vaj·vbj(a≠b)

(1)

(2)

(3)

式中,vaj和vbj分别指企业j在城市a和城市b的服务价值系数;n为企业数量;m为城市数量。企业联系强度rab大,说明城市间经济联系与要素流动密切;企业网络指数Ca大,则反映出城市的网络等级高和影响力强。

通过公式(1)~(3),依次计算出江苏省各城市的高成长企业网络指数和分项网络指数。高成长企业网络指数是基于所有高成长企业样本而测算出的企业网络指数。高成长企业包括独角兽企业、培育独角兽企业、瞪羚企业3种类型,因此企业类型分项指数包含独角兽企业网络指数、培育独角兽企业网络指数、瞪羚企业网络指数,分别是基于独角兽企业、培育独角兽企业、瞪羚企业样本算出的企业网络指数(见表4)。此外,高成长企业涉及工业、公共服务和管理业、建筑业、交通运输和仓储邮政业、批发和零售业、信息技术服务业、租赁和商服业、农林牧副渔业八大产业,因此产业类型分项指数包括城市的工业网络指数、公共服务和管理业网络指数、建筑业网络指数、交通运输和仓储邮政业网络指数、批发和零售业网络指数、信息技术服务业网络指数、租赁和商服业网络指数、农林牧副渔业网络指数,分别对应基于各类产业的企业样本计算的企业网络指数(见表5)。由此可见,基于企业类型的3个分项指数之和与基于产业类型的8个分项指数之和均等于高成长企业网络指数。

表4 2018—2020年江苏省高成长企业分类型网络指数

表5 2018—2020年江苏省高成长企业分产业网络指数

三、研究结果分析

(一)江苏省高成长企业的空间布局演化

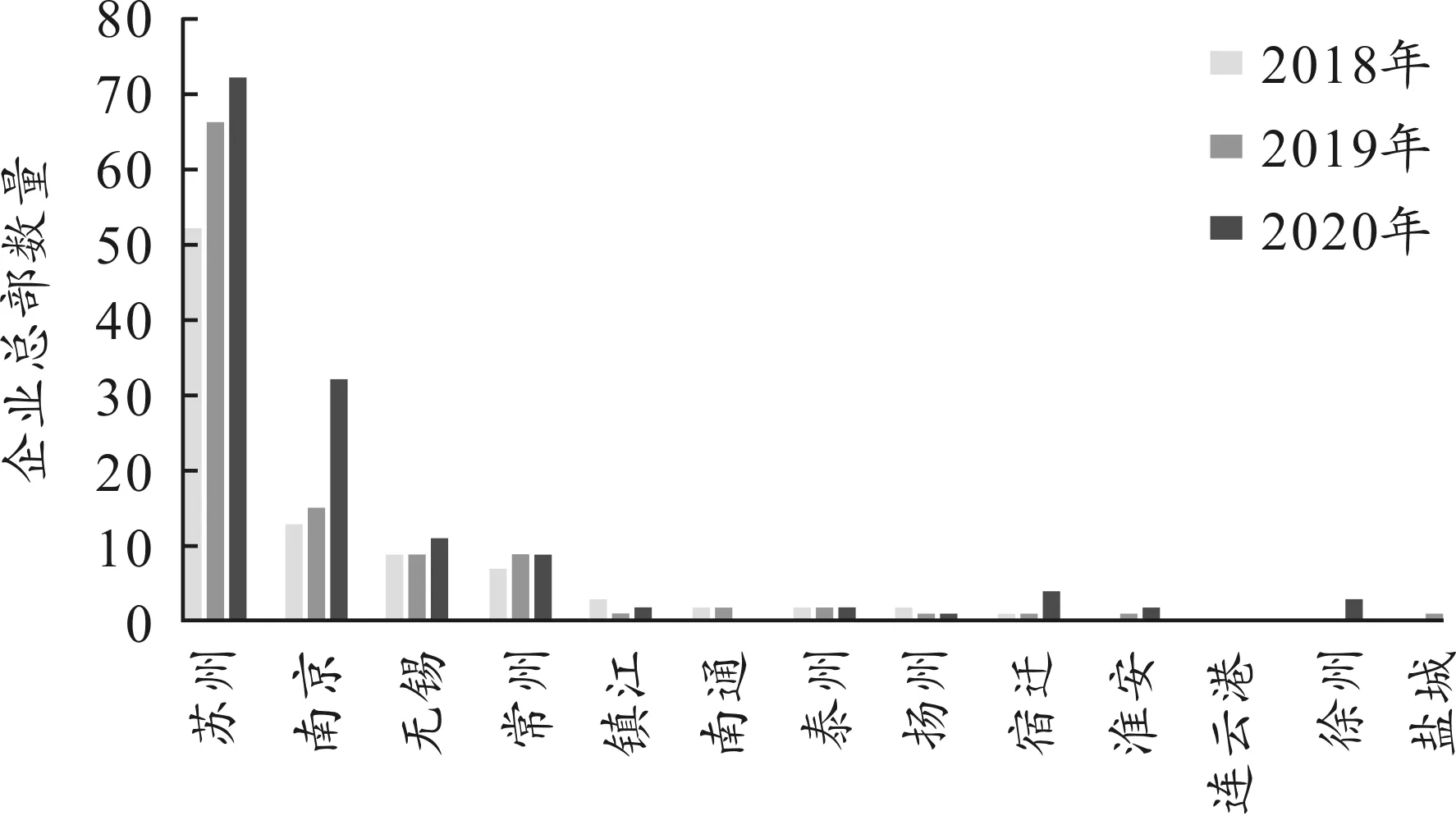

图1 2018—2020年江苏省高成长企业总部数量变化图

江苏省高成长企业空间布局演化的总体特征为企业总部苏南集聚苏北崛起,分支机构偏好省会布局。从企业总部看,江苏省高成长企业的空间集聚性较强,2020年共有104家拥有跨城网络的高成长企业总部位于苏州和南京,占比75.9%。2018—2020年,苏州与南京的总部数不断增加,分别从52家和13家增至72家和32家,年均增速分别为17.7%和56.9%,南京高成长企业扩张势头强劲。无锡和常州总部数之和次之,占比超过10%;苏中地区总部变化甚微;苏北城市的总部数由2018年仅宿迁1家增至2020年的9家,宿迁和徐州总部经济崛起(见图1)。从分支机构看,分布在长三角、京津冀、珠三角三大城市群的江苏省高成长企业分支数总占比超过60%。在全国分支机构数由2018年的226家扩张至346家再收缩至313家,受疫情影响呈现波动式增涨趋势,且分布偏好省会城市。排名前四名的城市分别是北京、上海、深圳和南京(见表6),2020年西安(11家)、武汉(8家)、长沙(5家)的分支机构数明显提升,呈现出由沿海城市集聚向内陆发达城市扩散的布局态势。

表6 2018—2020年排名前20城市的江苏省高成长企业分支机构数

(二)江苏省高成长企业的网络指数演化

江苏省高成长企业网络指数演化特征表现为企业网络指数层级梯度分异,疫情后产业转型趋势显现。从表7可知,苏州和南京的高成长企业网络指数在江苏省稳居第一和第二。2018—2020年,苏州的高成长企业受疫情影响显著,在2019年高成长企业网络指数达到1964峰值后,2020回落到1630,降幅为17%。而南京的高成长企业发展态势强劲,其网络指数由2018年的560增至2020年的1450,为2018年的2.59倍。此外,南京的高成长企业韧性较强,疫情下能保持稳健的上升趋势,疫情后仍有10%以上的增幅,与苏州的差距逐年缩小,使得苏州的首位度从2.16下降至1.12。

表7 2018—2020年江苏省城市高成长企业网络指数表

2020年,无锡、南通、徐州、常州、扬州、泰州、连云港的高成长企业发展处于第二梯队,其网络指数在200到700之间,与第一梯队的差距明显;第三梯队的城市有苏北的淮安、宿迁、盐城和苏南的镇江,其网络指数均低于100。三个梯队城市高成长企业网络指数的组间差距较大,疫情也使得位序格局产生较大变动,2020年基尼系数增至0.56。2019年江苏省各城市发展较为均衡,基尼系数最小,仅为0.31,除苏州和南京的网络指数较高外,南通和常州的高成长企业发展也毫不逊色,指数均大于800,呈现出多极发展态势;无锡、盐城、徐州、镇江、泰州紧追其后,网络指数大于500;排名靠后的淮安、扬州、宿迁、连云港,其指数值也均不低于200,组间差距整体较小。疫情后,镇江和盐城的网络指数出现断崖式下跌,下降幅度超过95%,体现出这两个城市本地抗风险环境的脆弱性和高成长企业的敏感性。

从分类型企业网络指数看(见表4),2018年江苏省各城市主要靠独角兽和瞪羚企业的网络化发展,仅苏州、南京和无锡具有培育独角兽企业网络指数,基尼系数高达0.89。到2019年,苏中城市南通和扬州的培育独角兽企业网络有所发展,但不均衡的空间格局未得到改变。与此同时,除南京的独角兽企业网络指数从2018年的120增长到2019年的196外,其余城市保持持平或下降,独角兽企业的网络化发展低迷。相反,各城市的瞪羚企业网络指数全面提升,平均瞪羚指数由163增至646,是2018年的近4倍,发展态势强劲且协调,基尼系数仅为0.31,扭转了2018年苏州瞪羚指数一家独大的局面。而2020年,瞪羚企业网络指数大幅下降,平均指数为182,回落至2018年的水平,说明瞪羚企业受疫情影响最为严重。得益于经济转型,独角兽和培育独角兽企业迎来新发展机遇,尤其是苏中城市和苏北的徐州与连云港。作为江苏省省会的南京,虽然高成长企业网络指数低于苏州,但2018—2020年始终在独角兽企业网络指数上保持领先,且培育独角兽和瞪羚企业网络指数与苏州的差距也逐年缩小,这与南京近年来提升城市首位度的举措密不可分。

从分产业企业网络指数看(见表5),2018—2020年信息技术服务业对城市高成长企业网络指数的贡献度最高。2019年呈爆发式增长,总占比由2018年的38%升至81%,2020年该项比重略有下降,但仍然超五成,可见信息技术已经成为赋能高成长企业发展的核心动力之一。信息技术服务业企业集中在苏南和苏中,苏北地区发展相对滞后。南京的信息技术服务企业逐年稳步发展:由2018年落后于苏州,到2019年开始发力,直至2020年实现超过苏州,位居第一,不断由传统行业向互联网、高精尖行业升级。贡献度排名第二的产业是公共服务和管理业,由2018年的12%下降至2019年的5%,到2020年反弹至16 %,疫情后居民生活和工作方式的转变促进了快递、餐饮等服务业的蓬勃发展。2020年南京的公共服务和管理企业网络指数呈现出爆发式增长,以340超越苏州,环比增加280%。江苏省各城市批发和零售企业的网络发展也不容忽视,但该产业在疫情冲击后,仅有苏州、南京、南通、徐州、镇江的批发零售企业仍在网络化发展。

(三)江苏省高成长企业的空间关联演化

江苏省高成长企业空间关联演化格局呈现出网络加密和拓展态势,由单核向双核、由沿海向内陆发展。图2和图3分别展示了2018—2020年江苏省高成长企业在全国和在省内网络化发展的空间格局,图中城市节点的大小与其高成长企业综合网络指数成正比,城市间连线的粗细与城际企业联系强度成正比。

图2 2018—2020年江苏省高成长企业在全国的网络化发展格局图

从全国范围看,2018—2020年江苏省高成长企业网络不断拓展,对外联系增强,呈现出以胡焕庸线为界东密西疏、由沿海向内陆城市递减的特征。具体而言,2018年江苏省高成长企业在全国仅有609条对外联系,整个网络较为稀疏,与北京、上海、深圳、广州和武汉等城市之间企业联系相对密切,互动频繁。2019年江苏省高成长企业网络有所加强,对外联系骤升至2504条,网络密度大幅增加。一方面与新疆、西藏以及黑龙江等地联系数量增多;另一方面与中西部城市西安和成都的联系强度跃升,成为仅次于北京和上海的省外联系,由此通过西安和成都辐射中西部地区城市。2020年江苏省高成长企业的对外联系相对2019年有所下降,为1625条,主要是与黑龙江、新疆的联系减少,通过苏州、南京、北京、深圳、成都和西安等区域核心城市将长三角与京津冀、珠三角、成渝以及关中城市群有效联系起来。

图3 2018—2020年江苏省高成长企业在省内的网络化发展格局图

从全省范围看,2018—2020年江苏省高成长企业网络化发展较为稀疏,省内城市间的企业联系强度由南向北递减。2019年经历了明显地向苏中苏北的空间拓展后,受疫情影响2020年苏南与苏中苏北的企业联系再次被削弱,形成极化的发展态势。具体而言,2018年江苏省高成长企业网络在省内主要由苏州单核组织,首位度高达2.16。2019年省内高成长企业网络由苏州和南京双核组织,各城市综合网络指数成倍增长,苏南地区的无锡、常州和镇江、苏中地区的南通和泰州、苏北地区的盐城和徐州综合网络指数均超过500,甚至直逼1000。同时,苏南与苏北城市间的联系较2018年有所增长,尤其是苏州与盐城。2020年省内高成长企业网络密度下降,除南京外,各城市的综合网络指数均出现不同程度的下降。苏北地区的企业联系强度大幅度下降,多极发展空间格局受阻。虽然仍维持着苏州和南京双核组织的网络空间格局,但城市协同发展水平和全域一体化程度不及2019年。

四、结论与建议

(一)主要结论

本文基于高成长企业总部分支机构联系视角,以江苏省为例,从企业布局、网络指数和空间关联三个方面,分析了高成长企业区域网络发展的空间格局与演化特征,主要结论如下:

1.就企业布局而言,江苏省高成长企业具有高度的空间集聚性,苏州和南京汇聚了超七成的总部。而分支机构基本位于“十三五”规划的城市群内,偏好省会城市。2018—2020年,南京的企业总部数涨势强劲而苏州的增速放缓,苏北城市徐州和宿迁总部经济崛起明显。分支数总体增长,并呈现出由沿海向内陆深入的趋势。

2.就网络指数而言,苏州和南京稳居第一和第二,但差距逐年缩小,南京的城市首位度亦不断提升。2018—2020年,苏州的高成长企业受疫情影响显著,呈倒U形发展;南京的高成长企业韧性较强,保持稳健的上升趋势;镇江和盐城的指数出现断崖式下跌;疫情后江苏省城市的差距增大。从网络指数的分类型构成看,2018—2020年瞪羚企业受疫情冲击大,而独角兽和培育独角兽企业迎来新发展,尤其是苏中城市和苏北的徐州与连云港,南京的独角兽企业网络指数稳居第一。从网络指数的分产业构成看,对高成长企业网络发展贡献度较高的产业分别为信息技术服务业、公共服务和管理业、批发和零售业。

3.就空间关联而言,2018—2020年江苏省高成长企业在全国发展的空间范围不断拓展,企业对外联系增强,呈现出以胡焕庸线为界东密西疏、由沿海向内陆城市递减的特征。以“长三角—京津冀—珠三角”为核心形成江苏省高成长企业对外发展的主要通道,并由此辐射带动东北、西南以及东南沿海地区城市群。但其在省内的网络化发展较为稀疏,城市间的企业联系强度由南向北递减。网络形态从2018年苏州单核组织,到2019年“苏州—南京”双核苏中苏北多极关联加强,再发展为2020年“苏州—南京”双核全局关联弱化的状态。

(二)相关建议

根据上述分析与结论,可以发现江苏省高成长企业发展过程中,仍面临着企业布局不够优化、城际发展不够均衡、省内联系不够密切等问题,因而提出相关政策建议如下:

1.江苏省高成长企业总部极化分布于苏州和南京,分支机构也主要分布于省外城市,企业布局不够优化。因此,需大力支持区域新经济发展,吸引高成长企业相关机构入驻,通过资本支持、人才补贴、税收减免、孵化基地、产业规划等优惠政策,为企业成长营造优质的创新创业环境。同时,引导各地区城市因地制宜发展优势产业,苏南地区加速推动自主创新示范区建设,苏中苏北地区统筹规划,鼓励高新区建设发展,将培育新兴产业与升级传统产业相结合,错位化吸引高成长企业,加快构筑江苏省高成长企业集聚高地。

2.江苏省高成长企业网络指数的层级梯度分异较大,且疫情后的城际差距扩大,资源配置力不够均衡。因此,需充分发挥中心城市和区域廊道的带动作用,提升江苏省城市的整体能级。一方面,发挥高成长企业的规模效应,促进核心城市范围经济显现,赋予南京和苏州门户职能,如南京为科创中心城市,而苏州为制造中心城市,对外吸收利用全国范围其他城市的创新资源,对内辐射带动省内城市的创新经济。另一方面,利用区域廊道的战略机遇和发展平台,探索苏南、苏中、苏北在产业分工、人才交流等方面的合作,促进苏南城市深度融入跨省合作示范区,引领带动苏中苏北城市发挥各自比较优势,深化区域协同发展。

3.江苏省高成长企业对外发展联系不尽显著,在省内的关联仍较为稀疏,全域的多中心与一体化发展有待提升。因此,一方面需积极打造多中心的对外联系,推进省内核心城市与长三角、成渝、长中游、京津冀、粤港澳城市的企业合作关联,在更大范围实现优势互补和资源共享。另一方面需建立高密度的对内联系,深化全域一体化发展,依托更精细尺度的都市圈、城市群、增长极等发展规划,打破要素跨城流动壁垒,发挥跨区域联动效应。同时,积极探索跨区域协调治理机制,提高城市的承载能力和经济韧性,激发创新发展新动能。