全球LNG市场2021年回顾及2022年展望

2022-05-06侯明扬

侯明扬

中国石油化工股份有限公司石油勘探开发研究院

0 引言

2021年世界天然气市场供需平衡整体偏紧、全球LNG现货市场资源缺乏,LNG贸易流动性不足,LNG主要相关价格屡创历史新高。为更好把握天然气特别是LNG市场最新动态,本文在系统梳理2021年全球LNG市场发展特点的基础上,对2022年全球LNG市场发展前景作出判断与展望,为中国油气企业提升参与全球LNG市场的能力、为保障国内天然气供给安全提供借鉴与参考。

1 2021年全球LNG市场主要特点

1.1 LNG主要相关价格屡创历史新高

在亚洲,2021年日本LNG现货到岸价格月度均价自1月份不足10美元/MMBtu,最高上涨至33美元/MMBtu以上,全年整体呈现“一波三折”走势[1]。其中,受1月寒潮来袭叠加可再生能源发电产能不足、核电重启缓慢等因素影响,日本电力供应严重吃紧、LNG库存快速下降,日本LNG现货到岸单日价格有史以来首次超过30美元/MMBtu。进入3月,日本LNG现货到岸价格大幅回落,月度均价回落至8美元/MMBtu以下,与欧洲TTF(荷兰产权转让设施天然气价格指数)天然气价格基本维持一致。进入2021年下半年,受夏季用电增长以及全球“脱碳”影响,LNG市场供给偏紧,日本LNG现货到岸价格在5—11月呈现单边大幅上涨态势,并再度创下历史新高,随后在12月份略呈下降走势(见图1)。

图1 2020—2021年日本及欧洲LNG价格月度均价走势图

在欧洲,受煤炭供应紧张、本地区天然气产量下降、LNG贸易竞争加剧、“碳价”持续上升以及油气地缘政治风险等诸多因素共同作用,欧洲 TTF天然气价格自2月起持续大幅增长并屡破历史纪录,月度均价由7美元/MMBtu连续上涨至2021年12月的超过 37美元/MMBtu。特别是在 2021年 12月,欧洲TTF天然气价格单日最高甚至超过60美元/MMBtu,直接导致美国部分LNG贸易商将原本运往亚洲的LNG“改道”欧洲以获取差价。

1.2 亚洲地区引领全球LNG需求增长

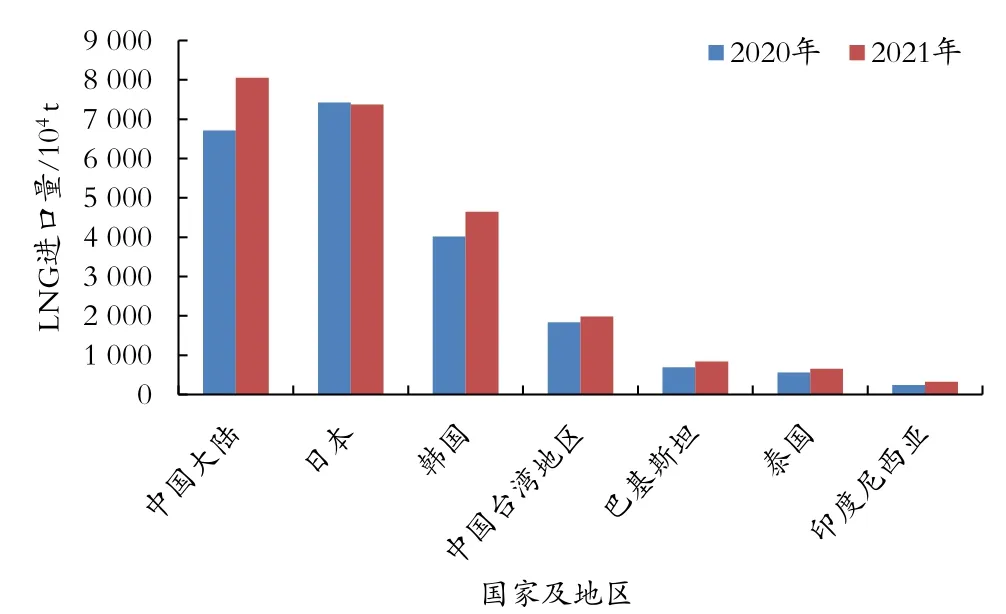

在经历了2020年的低迷市场走势后[2],2021年全球LNG进口需求大幅增长,进口总量达到3.735×108t,同比增长6%。亚洲地区LNG进口量连续5年增长,从2017年2×108t大幅增长至2021年2.62×108t以上,仍是全球LNG进口需求增长的主要驱动力量。其中,日本LNG进口量为7 370×104t,较2020年7 420×104t略有下降;中国大陆LNG进口量突破8 000×104t,较2020年增长20%,超过日本成为世界上最大的 LNG进口国;韩国全年 LNG进口量为4 640×104t,较2020年同比增长15.6%,成为除中国外2021年LNG进口增量最大的国家;此外,印度尼西亚、巴基斯坦、泰国和中国台湾地区2021年LNG进口量分别为330×104t、840×104t、650×104t和 1 980×104t,增幅分别为 36.8%、20.9%、16.9%和8.2%(见图2)。

图2 亚洲主要国家及地区LNG进口情况

亚洲地区2021年LNG进口量的显著增长存在3个主要驱动因素。一是能源转型驱动,中国、日本、韩国及其他部分亚洲新兴国家为进一步响应第 26届联合国气候变化大会等全球性气候与环境治理组织号召,加大能源低碳化利用探索,逐步降低煤电、核电等供给比例,导致亚洲天然气需求整体保持高速增长[3]。二是异常气候驱动,在2021年第二、三季度,北半球较为异常的极热夏季天气大幅增加了用电需求,客观上也导致LNG需求增长。三是预防性购买驱动,在经历了数次大规模天然气供给紧张后,为保障冬季天然气供给充足,包括中国在内的部分亚洲国家和地区加大了预防性购买力度,亚洲地区LNG需求出现“淡季不淡”的现象。

1.3 美国等国家主导全球LNG出口增量

2021年全球LNG供应量为3.874×108t,较2020年增长2 330×104t,增幅6.4%。其中,由于受2020年市场供过于求影响,部分供应商采取低负荷运行,削减了LNG供应量,因此2021年全球LNG出口增量真正依靠新建产能实现规模仅为840×104t,创下自2015年以来的最低水平。根据伍德麦肯兹统计,2021年仅有3条新建天然气液化生产线投产,包括3月份投产的马来西亚国家石油公司浮式LNG第二条生产线、6月份投产的亚马尔LNG第四条生产线和12月份投产的萨宾港LNG第六条生产线。

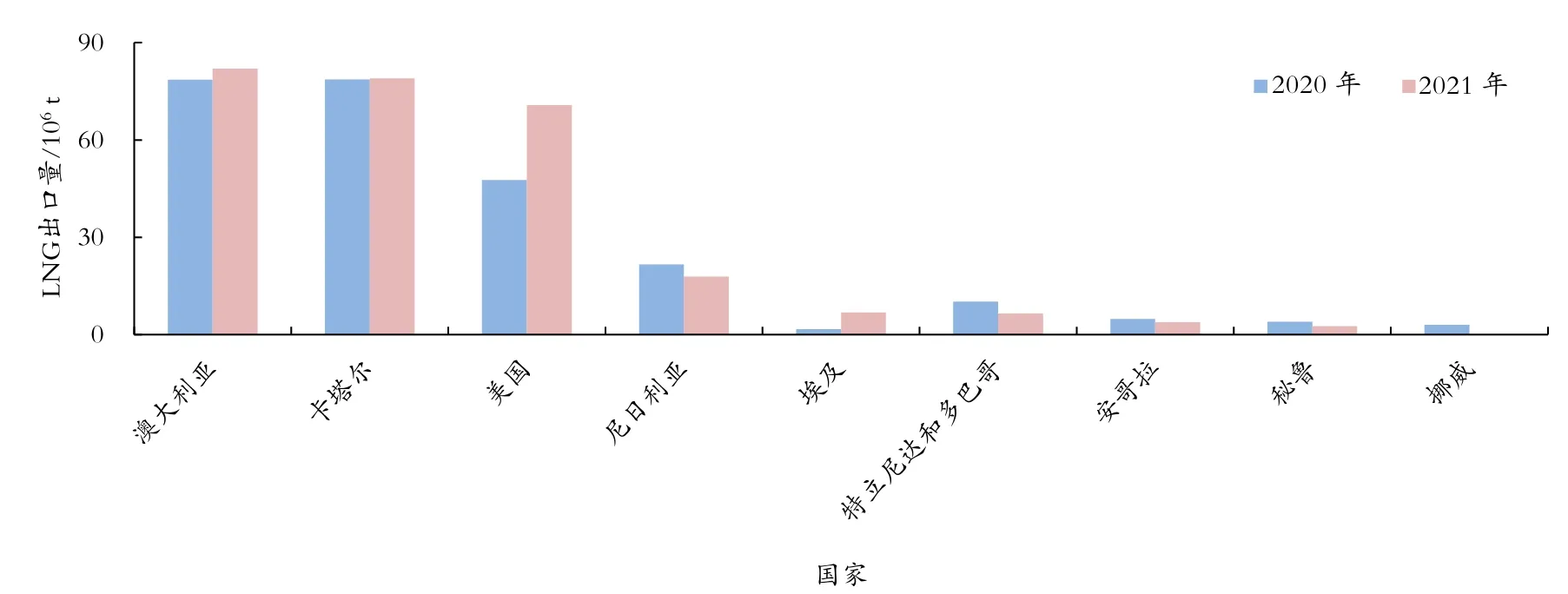

从各国情况看(见图3),2021年美国LNG出口量大幅攀升,由2020年4 760×104t增至7 080×104t;澳大利亚和卡塔尔 LNG出口规模排名仍位于世界前两位,分别为8 200×104t和7 900×104t;尼日利亚LNG出口规模略有下降;埃及LNG出口规模增至680×104t,比上一年增长3.25倍,出口增量超过520×104t,仅次于美国。

图3 全球部分国家LNG出口情况

另一方面,部分传统 LNG出口国则表现欠佳。其中,受国内天然气需求增长与国际市场上竞争加剧等因素影响,作为2021年全球第四大LNG出口国,俄罗斯LNG出口量为5 960×104t,大幅低于2020年的6 830×104t;而受上游气源供给不稳、相关设施老化以及项目计划内维修等因素影响,特立尼达和多巴哥、挪威和秘鲁2021年LNG出口量分别较2020年减少370×104t、300×104t和130×104t,均为其成为LNG出口国以来最低值,尼日利亚和安哥拉2021年LNG出口量也创下近5年来新低。除出口量下降外,计划外的运营中断也严重影响全球LNG市场均衡。估测 2021年因运营中断导致全球LNG产量减少约1 200×104t,创历史最高值。其中,挪威、特立尼达和多巴哥、尼日利亚、安哥拉、文莱、秘鲁和澳大利亚等国的部分LNG项目均出现了计划外的运营中断。

1.4 LNG长协合同签署量创历史新高

受亚洲、欧洲等地区LNG现货价格持续高位波动等因素影响,2021年全球 LNG长协合同签署规模进一步扩大。根据IHS Markit公司统计,2021年全球LNG长协合同签订量总计大于6 500×104t/a,超过2013年的6 100×104t/a并创下历史新高。在消费侧,为应对LNG市场激烈竞争保证资源供给[4],中国油气企业2021年签署 LNG长协合同量占到亚洲地区新签订合同总量的近60%,获得LNG总规模占亚洲地区新签订合同总规模的85%。其中,中国石油化工集团有限公司于 2021年初与卡塔尔石油公司签署了 10年期LNG长期购销协议,从2022年起每年进口LNG 200×104t;中国海洋石油集团有限公司于9月与卡塔尔石油公司通过视频签署为期15年的LNG长期购销协议,其每年350×104t的进口规模是近8年来中国企业签署量最大的LNG长期购销协议。此外,2021年美国切尼尔公司分别与新奥燃气投资有限公司、中化集团有限公司和佛燃能源集团股份有限公司签署了长协合同。这是自2018年中美贸易战爆发以来,中国企业与美国供应商签署LNG长期购销协议总规模首次突破 1.8×108t。在供给侧,卡塔尔石油公司成为2021年最大LNG长期购销协议的卖家,签订了总规模为2.05×108t的长期购销合同。

从定价机制上看,新签订LNG长期购销合同定价方式也呈现新变化。一方面,受现货价格走势强劲因素影响,LNG长期购销协议与油价挂钩斜率有所回升,据伍德麦肯兹估测该斜率上升至 11%~12%;另一方面,受近期国际油价大幅波动和美国LNG出口预期增长等因素影响,与Henry Hub(美国亨利中心天然气价格指数)价格挂钩协议和混合指数定价合同等数量有所增加,已有约1 300×104t/a的Henry hub价格挂钩协议和500×104t/a的混合指数定价合同完成签署,将为各国买家提供具有吸引力的稳定价格。

1.5 LNG接收站建设规模大幅提升

2021年全球LNG接收站新建产能4 100×104t/a,为近10年最高值。其中,位于科威特、克罗地亚、土耳其、印度尼西亚、墨西哥、塞内加尔和意大利的7个新建LNG接收站已交付,合计接收能力为2 350×104t/a(见表1);中国如东LNG和曹妃甸LNG等现有接收站扩建项目新增LNG接收能力超过1 700×104t/a。除已投产 LNG接收能力外,另有越南Hai Linh接收站项目、巴林 LNG存储装置、加纳 LNG存储装置以及印度Jaigarh接收站项目已完成建设但尚未交付运营。

表1 全球2021年已交付新建LNG接收站

此外,全球共有15个LNG接收站项目在2021年获得了最终投资决定,总接收能力超过 5 000×104t/a。其中,中国新天能源曹妃甸LNG接收站、香港中电控股浮式LNG接收站、粤电集团惠州LNG接收站、嘉盛燃气江阴LNG接收站等6个项目合计接收能力达到3 600×104t/a。菲律宾和巴西两国也分别有多个LNG接收站项目通过了最终投资决定。

2 2022年全球LNG市场前景展望

2.1 地缘风险深刻影响全球LNG市场供给

2月21日晚,俄罗斯总统普京签署命令承认乌克兰东部的“顿涅茨克人民共和国”和“卢甘斯克人民共和国”,随后俄罗斯军队开始在乌克兰东部地区开展特别行动,乌克兰东部地区爆发冲突,欧盟和部分G7(七国集团)国家先后宣布对俄罗斯进行制裁,“俄乌危机”导致的地缘政治风险正深刻影响着全球LNG市场发展格局。

2021年欧洲通过管道进口天然气总量约 4 500×108m3/a,其中有1 675×108m3/a(占比37.5%)来自俄罗斯;而在俄罗斯输往欧洲的天然气总量中,约有三分之一过境乌克兰。一方面,“俄乌危机”已造成德国宣布新建成的设计规模年输送550×108m3的“北溪—2”天然气管道项目暂停运营审批,欧洲市场无法获得新增管道天然气供给;另一方面,如果“俄乌危机”进一步加剧,导致在运营的天然气管道项目遭到破坏,欧洲市场管道天然气现有存量供给也将受到较大影响。受本地区天然气产量持续减少和极寒天气等因素共同影响,欧洲现有天然气库存已降至历史低位,同时为应对“俄乌危机”还将面临管道气供给严重不足的困境,欧洲各国势必增加LNG现货购买量,这将在2022年推动欧洲和亚洲LNG现货市场价格大幅上涨,形成全球天然气供需平衡偏紧态势。

同时,欧洲和亚洲较高的天然气价格和对天然气需求增长的预期,将进一步推动2022年部分LNG项目通过了最终投资决定。根据睿资得公司预测,2022年将有总计超过3 400×104t/a规模项目通过最终投资决定,包括北美的Plaquemines LNG项目、Corpus Christi三期项目和Woodfibre LNG项目等。

其次,中美在贸易领域的争端也可能对亚洲乃至全球 LNG市场发展带来潜在风险[5-7]。2021年,中国多家能源企业与美国 LNG供应商签署了 LNG购销协议,部分合约将自2022年起执行。但美国政府多次在“涉疆”“涉台”和冬奥会等敏感问题上制造两国关系摩擦,近期又提出因中国防疫政策过严考虑外交领事人员“授权撤离”。如果2022年两国关系摩擦传导至贸易领域,再度出现加征关税或运输禁令等事件,将影响中国 LNG进口多元化进程,导致区域甚至全球性供需失衡。

2.2 气候因素带来全球LNG市场需求不确定风险

早在2021年10月美国国家海洋和大气管理局已预测,拉尼娜气候在2021年12月—2022年2月的发生概率高达 87%,湿冷天气可能持续到 3—4月份。事实证明,拉尼娜气候在北半球造成的寒冬已给欧洲天然气供给带来巨大压力。根据欧洲天然气基础设施组织(GIE)数据,2022年 2月初欧洲天然气库存仅为56%,远低于2021年同期的73%。而进入4月份后,仍有来自北大西洋和极地地区的寒冷气流持续向南侵袭欧洲地区,英国、法国、比利时等欧洲国家都出现降雪情况,且降温幅度突破以往记录。根据美国国家海洋和大气管理局3月16日发布的报告,预计2022年夏季全球可能遭遇炎热气候,也将对全球LNG市场供给形成挑战。

2.3 全球气候与环境治理推动“碳中和LNG”发展

2021年10月13日,第26届联合国气候变化大会最终通过《格拉斯哥气候公约》,为促进减缓全球温室气体排放奠定了制度基础,也预示着能源行业必须采取积极措施以实现降碳减排。自2019年以来,壳牌集团等部分LNG供应商通过购买碳信用额度或配套投资减排项目等手段消除其 LNG生产过程中的“碳足迹”,形成“碳中和 LNG”或“绿色LNG”投放市场,为未来全球LNG消费增长进一步拓展了空间[8]。根据伍德麦肯兹统计,2021年共有28船“碳中和LNG”运往消费市场,目的地包括中国、日本、新加坡、韩国等亚洲国家,以及意大利、西班牙等欧洲国家。

随着相关技术的成熟发展,全球性碳定价机制逐步发展完善,各主要地区2022年将逐步形成“碳中和LNG”或“绿色LNG”商业模式,客观上积极推动全球LNG消费市场发展[9]。特别是美国,其针对碳捕集与封存的所得税优惠政策“45Q条款”的实施,将为从事碳捕集与封存的美国能源企业带来最多50美元/t的税收抵免额度,激励更多 LNG生产商在2022年开始深入探索“碳中和LNG”或“绿色LNG”的商业模式。

2.4 部分LNG消费国将加大本土资源开发力度

为应对持续增长的天然气需求和相对较高的LNG进口成本,亚洲地区部分LNG消费国已逐步加大本土天然气开发力度,保障国内供给安全。2021年,中国天然气上产成果丰硕,据国家统计局数据显示,2021年国内生产天然气2 053×108m3,连续5年增产超百亿方。在国家大力提升油气勘探开发力度要求下,预计2022年天然气产量可能达到2 200×108m3以上,增长率将维持8%左右。

印度本土天然气开发在持续推进,随着 2022年信实集团和印度国家石油公司深水天然气开发项目加快建设,预计该国本土天然气产量将大幅增长。此外,印度尼西亚国内的天然气开发项目也相继取得了新的进展,印度尼西亚能源部表示,将继续加大国内天然气生产,力争 2022年天然气产量增长3%~5%。

3 结束语

尽管2021年全球LNG市场蓬勃发展,但2022年仍存在较多不确定因素,对参与者既是机遇又是挑战。因此,建议中国油气企业扎实做好LNG市场相关战略研究工作,在加大国内天然气勘探开发力度的基础上,不断提升参与全球LNG市场竞争的能力与水平,为保障国内天然气供给安全奠定扎实基础。