我国跨境资本流动新趋势、市场影响与风险防范研究

2022-05-05周景彤吴丹

周景彤 吴丹

作者单位:中国银行研究院

随着我国金融开放水平的不断提高,跨境资本流动带来的影响也越来越大,短期跨境资本流动的风险特征更加明显。当前,我国经济面临需求收缩、供给冲击和预期转弱等三重压力,美国通胀高企、美联储等全球主要央行货币政策正常化进程加速,境内外经济增长、货币政策操作不同步甚至方向相背趋势日益明显。在此背景下,研判跨境资本流动的新变化新趋势,加强对跨境资本流动的监测和风险防范十分重要。

一、我国跨境资本流动发展阶段与新趋势

按照国际通行口径,跨境资本流动的测度主要参考国际收支平衡表中的资本和金融账户下的各细分项指标。由于资本账户规模和占比小,因此观测跨境资本流动主要是分析金融账户资金变化。储备资产账户可反应包含汇率与资产价格变动等因素在内的跨境资本流动情况。另外,净误差与遗漏账户可观测部分灰色短期资本流动。本文主要从上述三个账户分析我国跨境资本流动情况。

(一)非储备金融账户项下资金流动特征

整体来看,我国非储备性质的金融账户项下资本流动从持续顺差逐步过渡到顺逆交替,大体经历了四个阶段(见图1)。第一阶段:从20世纪初至2008年,非储备金融账户呈稳定流入状态,流入量基本都在1000亿美元以内。第二阶段:2009—2013年,资本流入呈倍数增长。主要原因是2008年国际金融危机爆发后,世界各主要央行都实施量化质化宽松政策,我国实施了以“四万亿”为代表的经济刺激计划等政策,宏观经济实现了“V”型反转,外商投资热情高涨,外资流入量激增。第三阶段:2014—2016年,资本呈净流出状态。2014年,美联储宣布退出QE并启动加息周期,美元指数上涨,2015年我国出台“8·11”汇改政策,美元兑人民币汇率中间价形成机制进一步市场化,在此阶段资本流出较为明显。第四阶段:2017年之后,资本流动呈流入流出交替状态。2020年,新冠肺炎疫情引发国际金融市场动荡,当年我国资本流动呈净流出。但常态化疫情防控下我国经济复苏良好,2021年资本流动再次净流入,前三季度,非储备金融账户下资本流出4890亿美元,资本流入5308亿美元,为2014年后新高。

图1 非储备金融账户资本流动状态与阶段划分

具体来看,近期我国非储备金融账户下(包括直接投资、证券投资和跨境借贷等其他投资账户)资金流动呈以下特征:

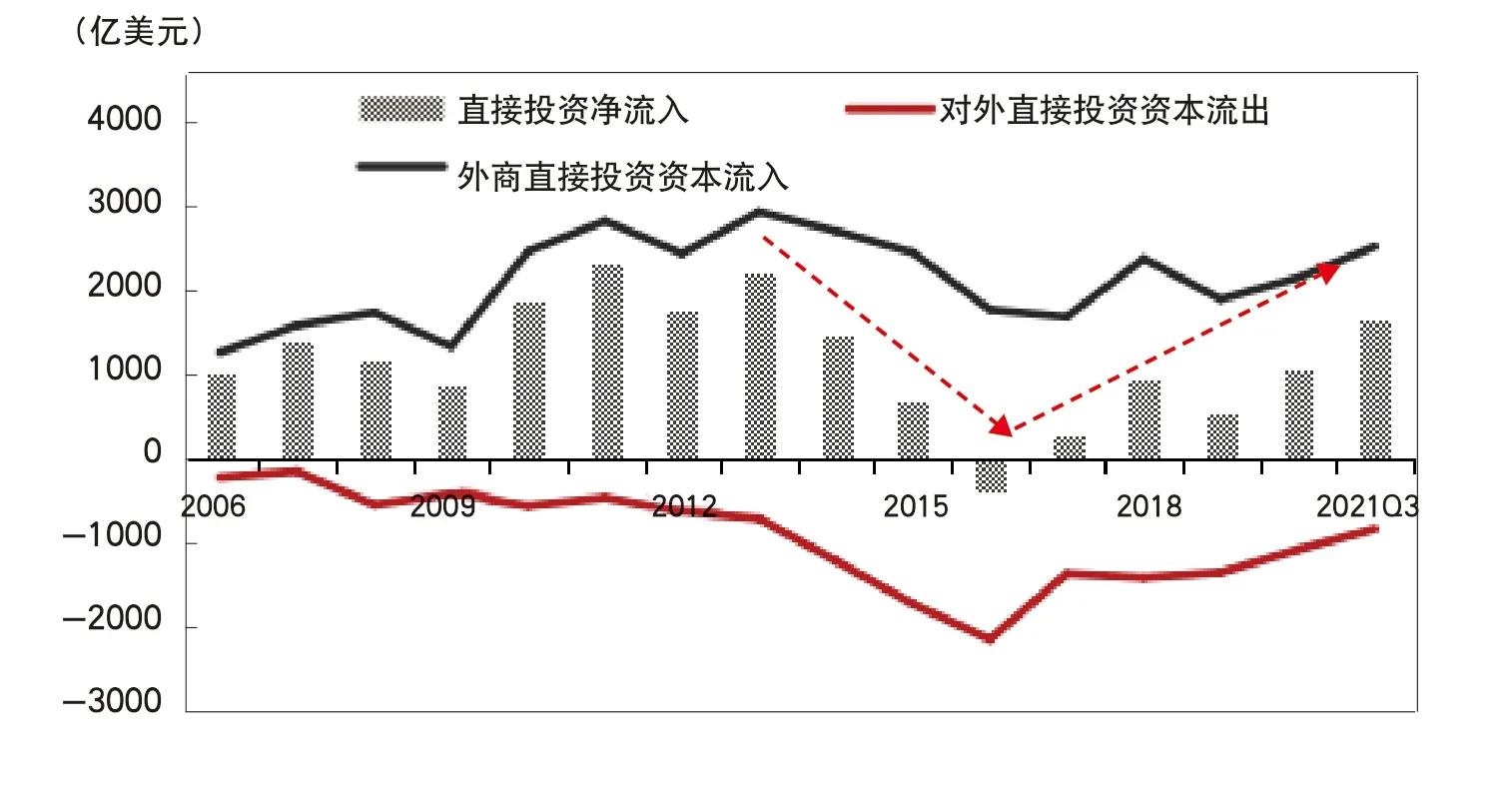

1.直接投资(DI)净流入量逐年增加且呈“V”型走势。从时间序列来看,近年来我国直接投资净流入呈“V”型走势,以2016年为低点。2021年前三季度,直接投资净流入1640.2亿美元,同比增59.94%。2017年以来我国直接投资净流入逐年增加,究其原因,一是流出放缓,2016年后,我国对外直接投资资金流出放缓(见图2);二是流入增加,我国疫情防控得当,经济恢复良好,经济增长全球领先,我国对外商直接投资的吸引力不断加大。

图2 2006—2021年第三季度跨境直接投资资金流动

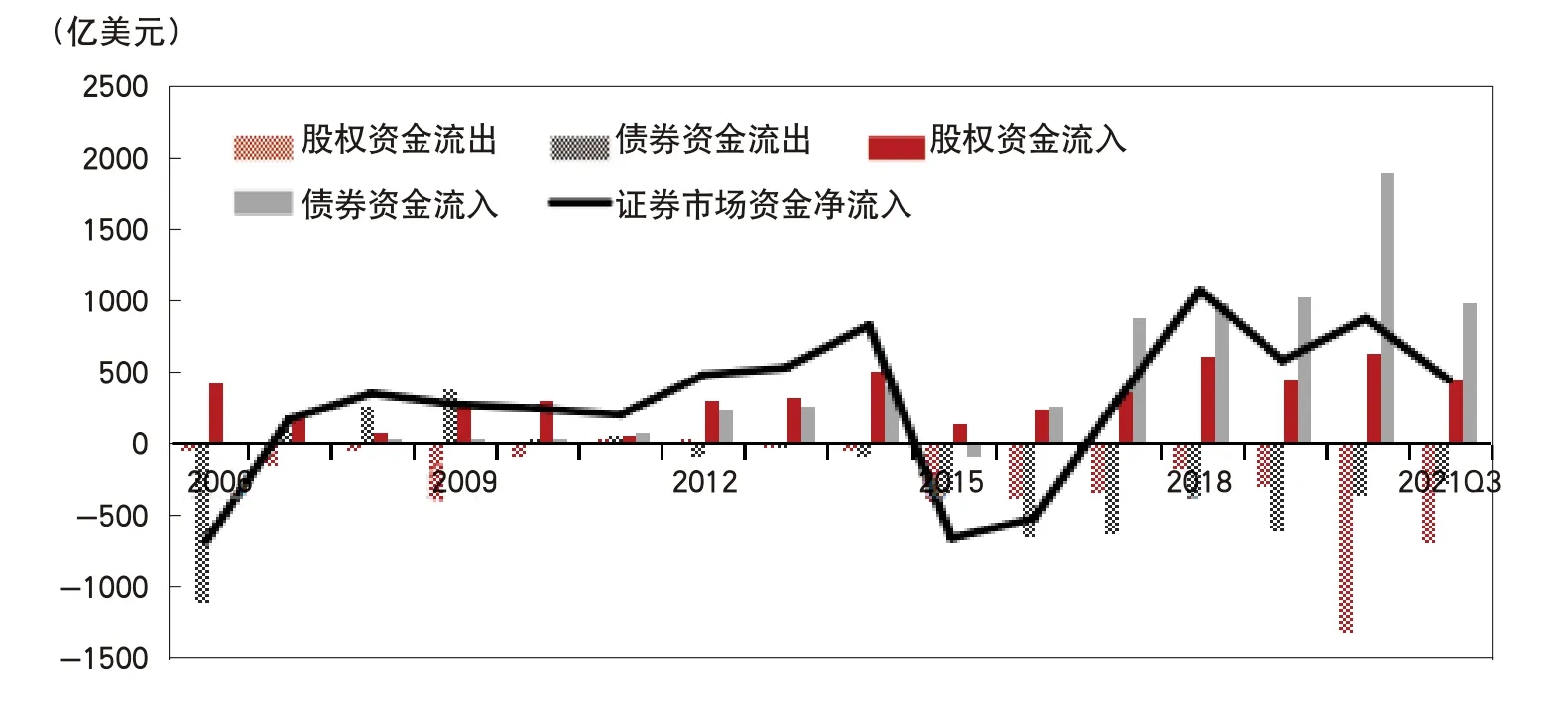

2.证券市场跨境资金双向增长并呈净流入状态。近年来,我国资本市场推出了一系列双向开放新举措,如降低外资准入门槛、取消QFII/RQFII限制额度,以及上线跨境理财通、债券南向通等金融产品,使得外资购买境内证券的便利度和自由度大大提高。整体上,证券市场跨境资金呈净流入状态(见图3)。

图3 2006-2021年第三季度证券市场跨境资金流动

(1)债市资本净流入增加显著。2020年,我国债市外资净流入量达1905亿美元,创历史新高。境外持有人民币债券也显著增加,2021年前三季度,境外机构和个人持有人民币债券3.94万亿元,较2020年末增长18%。截至2021年12月,境外机构已连续37个月增持人民币债券,外资在中央结算公司的债券托管面额达3.68万亿元。债市外资流入量增加,一方面是由于中美利差处于高位,人民币汇率走强,境外投资者持有人民币债券有利可图,另一方面是人民币债券已被纳入多个全球债券指数,对境外投资者的吸引力增加。

(2)股市资本双向增长并出现净流出。一方面,股权资金流入增加。2021年,北向资金连续12个月净流入,累计净流入4322亿元,创历史新高。股市外资流入持续增长,原因在于A股估值较低,且人民币自2020年中以来维持稳定升值,吸引了大量国际投资者投资中国资本市场。另一方面,股权资金流出增加,导致整体净流出。2020年,我国对外股权投资流出1310亿美元,且流出增加大于流入增加,出现669亿美元净流出。2021年前三季度,我国对外股权投资净流出达229亿美元。股权资金流出,一是因为国内居民国际化配置资产需求提升,导致境内企业与个人对涉外投资品的投入量增加。二是疫情全球蔓延时期,美国股市经多次熔断后又恢复增长,投资者预期看涨。

(3)跨境存贷款以净流出为主且显著增加。2020年,对外贷款项流出1282亿美元,货币和存款项流出1304亿美元;2021年前三季度,分别流出1368亿美元和1136亿美元,显著高于2015年后的水平(见图4)。当前跨境存贷款对外流出增加,与2015年前后的净流出相比,有不同的原因:2015年前后的跨境贷款净流出,主要是由于境内对外借贷的大量减少,流入资金项下为负,导致对应年份出现较高的资金净流出;当前跨境贷款净流出,主要是因为向境外放贷增加,即外币流动性充裕背景下银行向境外拆借增加,同时境内企业在境外存放资金增加,即贸易顺差下企业出口收入的境外存放资金量增加。

图4 跨境借贷等其他投资业务资本流动情况

(二)外汇储备、银行结售汇与短期资本流动

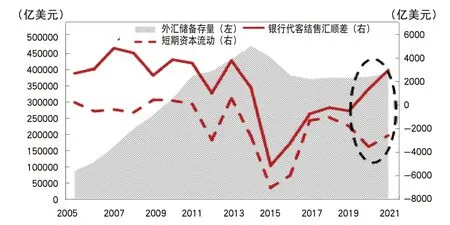

本世纪以来,我国外汇储备规模不断增加,主要原因是经常账户与非储备金融账户的“双顺差”格局,国际资本净流入令外汇储备不断增加。但2015年“8·11”汇改后,“双顺差”格局开始转变(见图5),外汇储备净增加步伐减缓,趋势更加平稳。2021年,境内外汇占款结束了连续六年的下降趋势,当年增加1559亿元,通过外汇占款渠道投放的基础货币“由降转升”。

银行结售汇数据也能较为真实地反应跨境资本流动情况。结售汇顺差说明结汇金额大于购汇金额,导致外汇储备增加。从走势来看,其一,银行结售汇差额“由负转正”。我国银行代客结售汇差额一直为顺差,但2015—2019年处于逆差状态,之后“由负转正”,2021年顺差累计达2676亿美元。其二,结售汇差额走势与短期跨境资本流动走势基本一致(见图5)。参考官方对短期跨境资本流动规模的间接法计算公式(即短期跨境资本流动=外汇储备增量-外贸顺差-FDI增量),可发现2019年前,银行结售汇顺差与短期资本流动规模波动情况大致重合,但2020年后两者出现不同走向,银行代客结售汇顺差增高,短期跨境资本却呈流出态势,表明结售汇顺差代表的跨境资本流动整体趋势以外资流入上升为主,但短期资本流动却以流出为主。

图5 外汇储备、银行代客结售汇顺差与短期资本流动

(三)净误差与遗漏项中隐藏的短期资本流动

设立净误差与遗漏项的初始目的是为了抵消统计误差,以达到国际收支账面平衡。按照IMF标准,净误差与遗漏项的绝对值不能超过当年进出口总额的5%,否则说明国际收支表数据已存在严重失真情况。实际上,国际收支中的净误差与遗漏项不仅包含了统计误差与遗漏,还包含了大量官方统计口径之外的地下资本流动,属于风险较高的短期跨境资本流动。

2009年后,我国国际收支表中的净误差与遗漏项持续为负,但其绝对值占贸易额的比重基本在3%以下;但2015—2017年,净误差与遗漏项同进出口额的比值超过了5%的警戒线(见图6)。如果将超过3%的部分纳入“灰色短期资本流动”考量,即隐藏在净误差与遗漏项中的短期跨境资本流动,其中2015—2018年以及2020年存在隐性资本流出。2020年,非储备金融账户净资本流出777.6亿美元,且存在额外的隐藏在净误差和遗漏项中的资本流出284.6亿美元(见表1),即可能存在通过“地下通道”资本转移等方式的跨境资本流出。

表1 隐藏在净误差与遗漏项中的灰色短期资本流出

图6 净误差与遗漏项与警戒线

二、跨境资本流动对金融市场的利弊影响

(一)合理规模的跨境资本流动对金融市场有积极影响

1.有利于丰富资本市场的资金来源。近年来,我国证券市场境外资金流入增加显著。2019年以来,通过沪股通、深股通流入的北向资金不断增加。2021年,北向资金累计流入达16346亿元,增长35.95%(见图7)。北向资金流入对A股具有积极作用,一是丰富A股市场资金来源;二是有利于提振A股市场信心。2021年外资合计持股市值2.74万亿元,占流通A股比重3.7%,相比2019年增加43.3%(见图8)。

图7 2015—2021年北向资金流入情况

图8 外资持股市值与占流通A股百分比情况

2.对境外资本市场投资有利于优化资产组合持有,分散投资风险和促进资产有效配置。近年来,我国持有境外资产不断增加,且品类愈加丰富。以美国为例,我国投资购买的金融产品以美国国债、机构债券为主,且对美投资机构债券、公司股票有增加趋势(见图9)。

图9 我国对美国资本市场各类产品购买总额

3.有利于人民币汇率市场化定价与自由浮动。一般来说,一定时期内短期跨境资本流入会对人民币汇率形成升值压力,而跨境资本流出则会导致人民币汇率贬值压力上升。适度的跨境资本自由流动能更加真实地反映外汇市场的供求状况。

(二)短期跨境资本大规模流动存在的潜在风险

短期跨境资本流动往往具有投机性,不确定性大,如果资本短期快速大量流入或流出,很容易给金融市场带来扰动和冲击,甚至引发金融危机。境外投资者加快对我国资本市场投资的步伐,其跨境资本流入与流出风险并存。

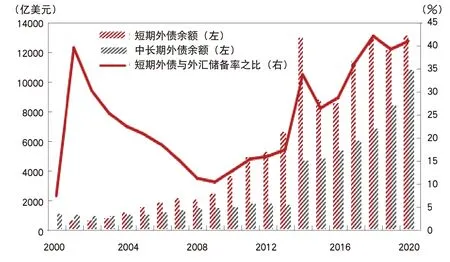

1.跨境资本流动增加导致市场风险上升。境外资本大幅流入与流出容易影响金融产品价格,形成市场风险。2019年以来,通过沪股通、深股通流入的北向资金不断增加,单日买卖成交金额与成交净买入金额逐年增加,跨境资金的短期波动也相应增加。另外,近年来,我国持有的短期外债占外汇储备比例不断提升(见图10),2018—2020年间,短期外债与外汇储备的比例平均超过40%,处于近20年以来的高位。短期资本流动导致短期外债增加,流动性风险和信用风险可能上升。

图10 2000—2020年我国短期外债占比情况

2.新形势下资本外流风险值得关注。近年来,我国对外证券投资不断增加(见图11)。2020年后,我国短期外币资产流出净额不断增加(见图12)。当前,短期资本外流风险不断加大:一方面,2022年宏观经济趋缓,经济增长动能减弱,逐利资本流出压力加大。另一方面,中美货币政策的步调出现不同走向,这意味着中美利差或将进一步收窄,假定其他条件不变,资本向美元市场流出的压力将增大。

图11 近年来我国对外证券投资情况

图12 我国短期外币资产流出净额波动情况

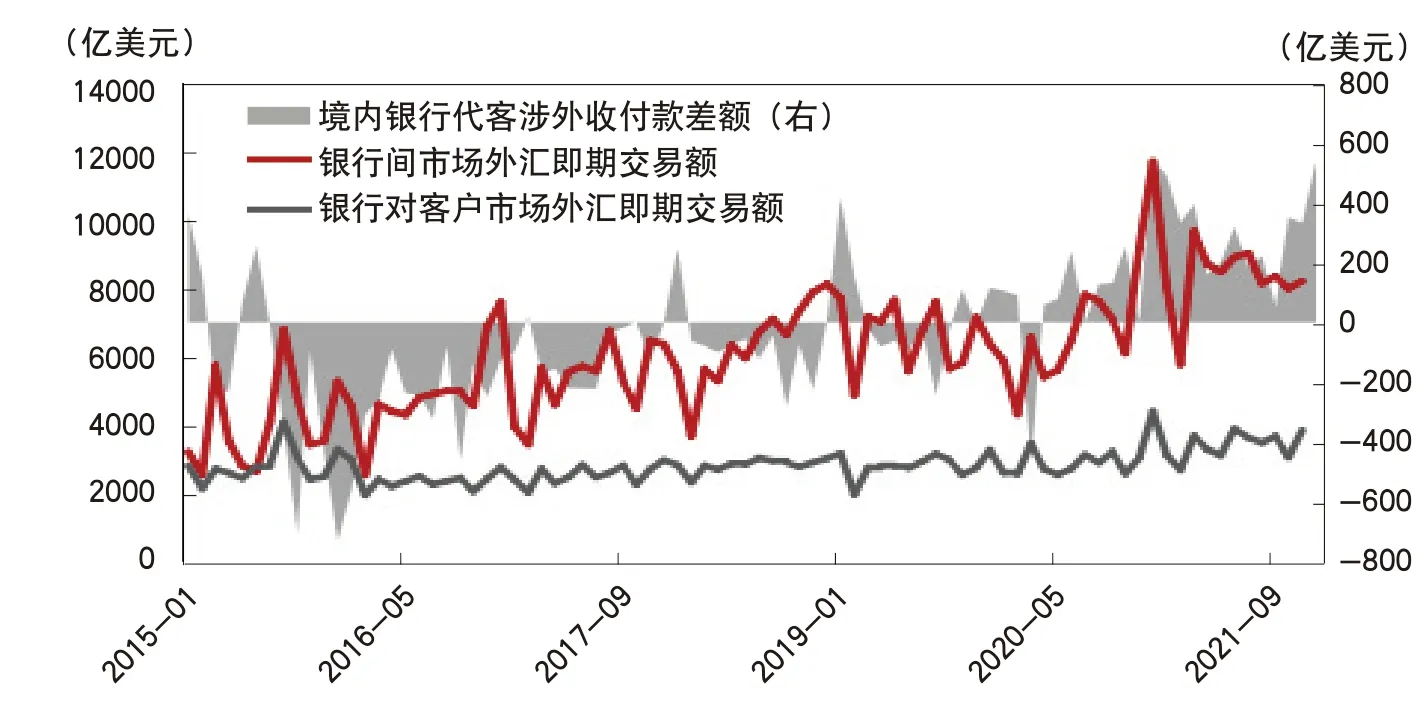

3.国际投机资本对汇率市场形成冲击。跨境资本流动往往对外汇市场产生直接影响,外资流入通常会引起本币汇率升值和资产价格上行,反之亦然。近期,由跨境资本流动所引起的汇率市场风险也值得关注:一是汇率下行压力增大。2020年下半年起,银行间外汇市场交易波动增大,且银行涉外收付款持续处于顺差(见图13),人民币汇率维持高位。但由于美联储货币政策正常化步伐加快、中美货币政策方向相背和美元指数持续走高,需预判和应对人民币汇率走势突然逆转的可能性。二是投机游资撤离带来冲击。2021年,全球通胀预期风险上升,部分离岸游资以投机为目的,做多人民币同时加大购买国债,一旦人民币汇率出现贬值,这些游资便会迅速择机逃出市场,造成对汇率市场与利率市场的双重冲击。

图13 银行代客涉外收付款与外汇市场交易情况

4.境内外市场联动性增强,市场受外部影响加大。当境外资金占比增大时,内外市场的联动效应便会增强,境内市场受到海外市场不确定风险的影响也会增强,导致市场受外部环境影响的风险加大。例如,2020年新冠肺炎疫情暴发引发全球投资者恐慌情绪,大量游资与避险资金向美元市场回撤,银行间市场出现境外机构连锁抛盘,引发市场大幅波动。

■胜景如画|付秀宏/摄

三、跨境资本流动管理与风险防范

从发展阶段看,我国国际收支已经从“双顺差”下的净流入与外汇持续积累状态,逐渐向跨境资本流动“有进有出”、双向加大的阶段转变。未来,需进一步加强对跨境资本流动的监测预警和有效应对,密切防范短期跨境资本流动给金融市场带来的冲击和风险。

1.精准把握货币投放节奏,密切关注两种基础货币投放渠道的叠加效应。当前我国经济增长面临需求收缩、供给不足与预期转弱等三重压力,货币政策明显在加大逆周期调节助力稳增长,保持流动性合理充裕。与此同时,通过外汇占款渠道投放的基础货币“由负转正”,所以要精准把握货币投放节奏,综合考虑通过货币政策和外汇占款两种途径投放的流动性总量,防止出现两种基础货币投放带来的叠加效应。

2.加大市场化调节,谨防资本流动对汇率市场形成冲击。2021年我国外贸形势良好,人民币兑美元汇率持续维持高位,但当前在经济下行背景下,人民币汇率也存在一定的贬值预期。此时需要加强防范短期资本流动对汇市的影响,投机性短期游资的突然撤离会引起美元需求上升,加大人民币贬值风险。另外,汇率波动将引起短期资本流动与外汇占款变化,进而将风险传导至利率市场。

3.关注短期资本外流压力,防范地下隐性撤资风险。考虑到美联储加息周期即将到来,国内经济下行压力等因素,部分瞄准海外市场的投机性资本或伺机而动。因此,需要防范短期游资撤离,关注是否存在地下资本转移行为,尤其需要关注隐藏在净误差与遗留项内的灰色资本外流动向,严厉打击地下钱庄等违法跨境资本转移行为,防范灰色资本流动风险对境内利率、汇率和货币等市场带来冲击,影响金融市场稳定。

4.洞悉资本流动关联性,警惕系统性风险的外部敞口。随着我国金融市场发展日益成熟,金融机构之间的联动性也日益加强,金融产品之间存在复杂的持有关联性、期限关联性、杠杆关联性等。需防范由短期资本流动导致的外部敞口增大的系统性风险。关注跨境资本流动给房地产行业带来的冲击,特别是流动性风险和信用风险上升。

①2021年10月,中国国债正式被纳入富时世界国债指数(WGBI)。至此,中国国债已成功跻身全球三大债券旗舰指数。

(本文仅代表作者个人观点,不代表所在机构)