农业企业股权资本成本、内部控制质量与公司绩效关系研究

2022-04-26蒋一凡

蒋一凡 张 志

(山东农业大学经济管理学院,山东 泰安 271000)

农业是支撑国民经济建设与发展的基础产业,农业企业的成长得益于我国农业产业的快速发展。初具规模的农业上市公司在农业产业结构的调整、升级方面做出了重要的推动作用。虽然市场上大多认同其低风险的行业特点,但在资本市场,农业企业一直都不是资本流向的热点。

频发的舞弊现象令资本市场和投资者对农业企业的真实业绩心存疑虑。此外,产业单一性和生产的强周期性,促使农业企业多元化经营,在促进绩效提升的同时,管理层级的增长、管理组织链条延长,亦加剧农业企业的信息不对称问题。从风险与报酬的配比来看,处于信息劣势的外部投资者为弥补信息不对称所带来的风险,必将提高投资报酬率作为额外的风险补偿。农业企业要想实现资源最优配置、有效提升企业业绩,首先应建立与外部投资者良好的沟通渠道,保证企业可持续发展的稳定性。

提升内部控制质量、促进公司绩效的提高,是企业内部治理的重要手段,是管理层履行受托责任的重要体现。因此,良好的内部控制应发挥信息传递功能,成为管理层释放的有效信号,缓解对农业企业产生的“雾里看花”问题,令资本市场给予企业更客观的评价。

以往文献鲜少以行业视角出发,研究农业类企业内部控制质量、股权资本成本和公司绩效三者之间的关系。基于此本文将农业类上市公司作为样本,并选择非农业企业样本进行对比分析和检验。在公司绩效的影响因素分析中,公司绩效与股权资本成本显著负相关,与内部控制质量显著正相关,与其他类型企业存在一致性。进一步检验发现,提升农业企业的内部控制质量,会显著增强股权资本成本与绩效间的负相关作用。佐证了农业企业提升内部控制质量、促进公司绩效提高的同时,还发挥了信号传递功能,有效帮助投资者更好地衡量企业风险,提升决策判断。

1 理论分析与研究假设

1.1 股权资本成本与公司绩效

农业类企业由于产业特征和行业发展平缓[1],资产结构中,固定资产比率低于上市公司平均水平,抵押担保借款能力不足[2]。资本结构中,负债融资比例低,杠杆风险小。按照求偿权与风险配比原则,企业风险等级偏低,股权资本成本也较低。

从决策有用观角度来看,股东财富最大化是健全股东首先追求的目标,通常其对企业价值的认可聚焦于企业的盈利能力、投融资能力以及风险收益配比,在一定程度上最大地提高公司绩效。在企业估值中,股权资本成本的降低是提升企业总体价值的重要因素。良好的企业发展态势是投资者产生信心的基础,当投资者对企业发展前景保持乐观态度时,会呈现低股权资本成本进行持续投资的态势,企业业绩也会得到有效提升。根据以上理论分析,提出假设1:

H1:农业企业属于低风险行业,股权资本成本较低。农业类上市公司的股权资本成本与公司绩效呈负相关关系。

1.2 内部控制与公司绩效

季节性、周期性特征使得农业公司绩效存在较大波动,迫使企业形成多元化经营的战略目标以扩大业绩,风险管理难度也随之加大,易引起非效率投资等问题[3-5]。投资者对多元化农业企业的风险等级存在不确定性,亟待管理层提出有效的治理方案,解决风险管控问题。

农业类上市企业通过提升内部控制质量,有助于强化企业风险管理、优化资本结构,是提升公司绩效、确保企业高质量发展的重要手段。如果说,股权资本成本是外部投资者投资时向企业表达的态度,那么实施内部控制则是企业向投资者表现出的治理决心。从受托责任观的角度来看,优化内部环境、降低评估风险、提升内部控制质量,可以有效监管管理层的决策行为[6-7],也在规范财务活动,减少盈余操纵的可能性问题上,降低股东和经理层之间的代理成本。基于上述分析提出假设2:

H2:农业类上市公司内部控制质量的提升对公司绩效产生正向影响,内部控制发挥着重要的内部治理作用。

1.3 内部控制、股权资本成本和公司绩效

不乏一些农业企业管理层在公司治理机制低效时,以私利动机侵占公司利益。这会导致投资者担心企业管理层站在信息获得优势方的位置利用监管不到位的条件损害股东的利益[8],对不确定性产生的额外风险增加,从而导致要求的回报率提高和股权资本成本升高。

从管理者市场和控制权市场来看,管理层具有印象管理理论的特征,通过自愿披露公司战略规划和未来经营发展方向,向投资者积极表达企业良好的发展前景。信息与沟通是内部控制要素之一,可以减少市场摩擦。因此,高质量的内控既可以缓解信息不对称问题,也可以直接防范管理层舞弊和机会主义行为的发生,从而在一定程度上有利于重塑外部投资者对公司的信心,最终降低公司的股权资本成本、扩大融资空间,有利于企业未来的发展和公司绩效提高[9]。因此,对于农业企业而言,内部控制质量提升是一种有效信号,令外部投资者重塑对公司的信心、降低股权资本成本、增大融资空间。据此,提出假设3:

H3:进一步研究发现,在农业类上市公司中,内部控制会增强股权资本成本与公司绩效的相关性。

2 样本选择与数据来源

2.1 样本和数据

本文以深沪两市上市公司为样本。数据来源于国泰安(CAMAR)数据库,剔除金融类、ST企业,最终获取非农业上市公司数据9 250个,农业类上市公司样本数据320个。

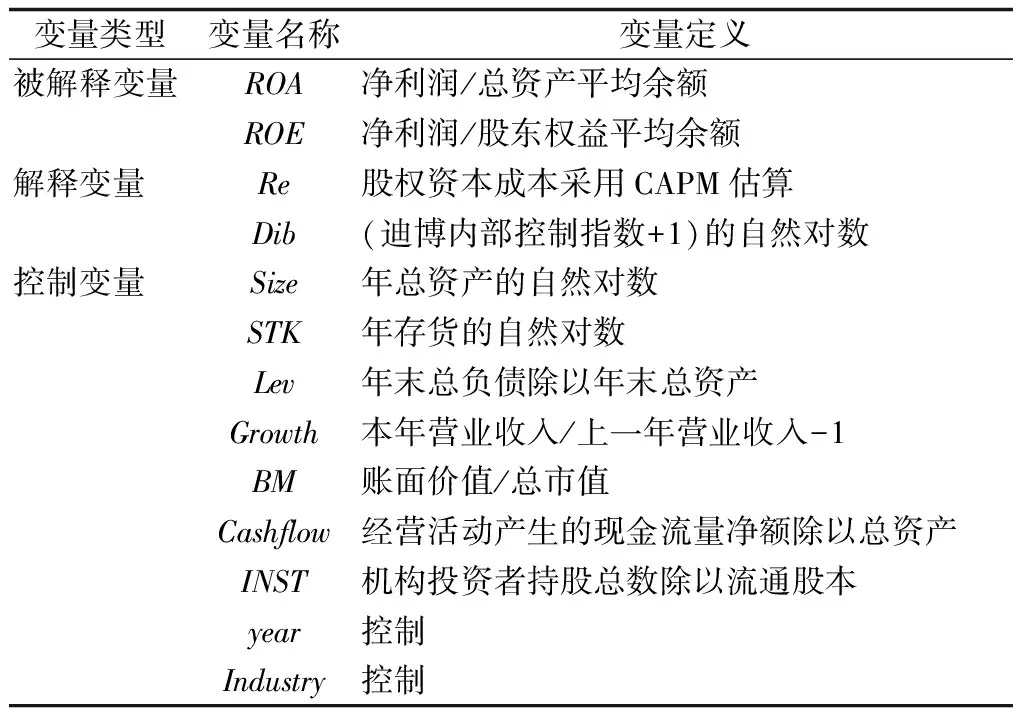

2.2 变量选择及定义

本文被解释变量公司绩效采用总资产收益率(ROA)衡量;解释变量股权资本成本采用CAPM模型进行估算;内部控制质量的衡量指标取自迪博内部控制指数数据库,参照陈作华的做法[10],本文用迪博内部控制指数+1之后的自然对数表示。所有变量的具体定义说明,参见表1。

表1 变量定义

2.3 模型构建

为检验H1构建模型(1):

ROA=δ0+β1Rei,t+β2Sizei,t+β3Levi,t+β4Growthi,t+β5BMi,t+β6Cashflowi,t+β7INSTi,t+β8Industryi,t+β9yeari,t+εi,t

(1)

为验证H2构建模型(2):

ROA=δ0+μ1Dibi,t+μ2Sizei,t+μ3Levi,t+μ4Growthi,t+μ5BMi,t+μ6Cashflowi,t+μ7INSTi,t+μ8Industryi,t+μ9yeari,t+εi,t

(2)

为验证H3构建模型(3):

ROA=γ0+λ1Rei,t+λ2Rei,t×Dibi,t+λ3Dibi,t+λ4Sizei,t+λ5Levi,t+λ6Growthi,t+λ7BMi,t+λ8Cashflowi,t+λ9INSTi,t+λ10Industryi,t+λ11yeari,t+εi,t

(3)

在3个模型中,α0、δ0、γ0为常数项,ε为随机误差项,μi、βi、λi为各变量系数。在3个模型的农业类上市公司样本进行回归时,取消行业虚拟变量。

3 实证检验及分析

3.1 样本描述性统计分析

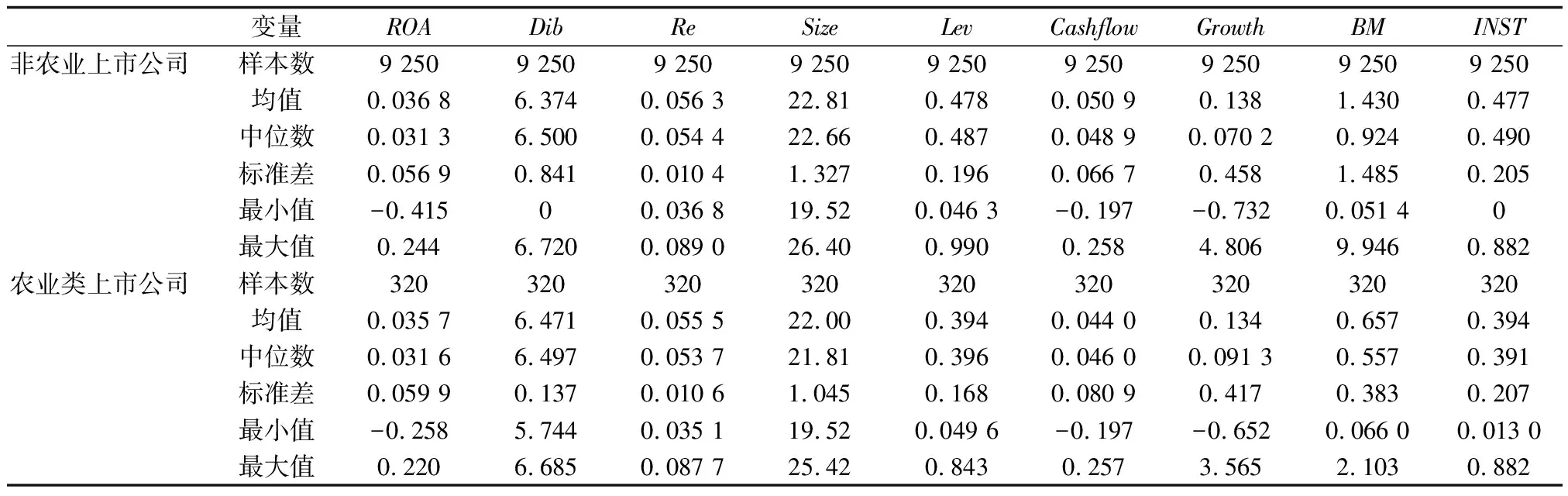

首先对样本中各变量进行描述性统计分析,结果如表2所示。

由表2可知,总资产净利润率(ROA)指标反映出农业类上市公司的业绩水平低于市场的平均水平,说明农业企业本身的行业特点会对其业绩造成影响。从内部控制指数(Dib)来看,与非农业上市公司相比,农业上市公司的内部控制运行稍好。而股权成本(Re)在非农业上市公司和农业上市公司中均值分别为5.63%和5.55%,这表明农业上市公司的股权资本成本整体略低于非农业上市公司的平均水平,说明投资者普遍认为农业类企业是一个风险略低的行业,农业类上市公司呈现低股权资本成本的态势。

3.2 变量的相关性分析

本文对农业类上市公司和非农业上市公司样本分别进行相关性分析,结果显示(由于文章篇幅限制,相关性分析表格未列出)农业类上市公司和非农业上市公司总资产净利润率(ROA)与股权资本成本(Re)显著负相关,说明在农业上市公司,股权资本成本和公司绩效负相关,并与其他行业存在一致性,初步验证假设H1。农业类上市公司和非农业上市公司样本内控指数(Dib)与总资产净利润率(ROA)显著正相关,说明在农业类上市公司中,内部控制质量与公司绩效正相关,并与其他行业存在一致性,初步验证假设2。农业类上市公司和非农业类上市公司样本总资产净利润率(ROA)与其他控制变量均呈现显著相关关系。

3.3 回归分析

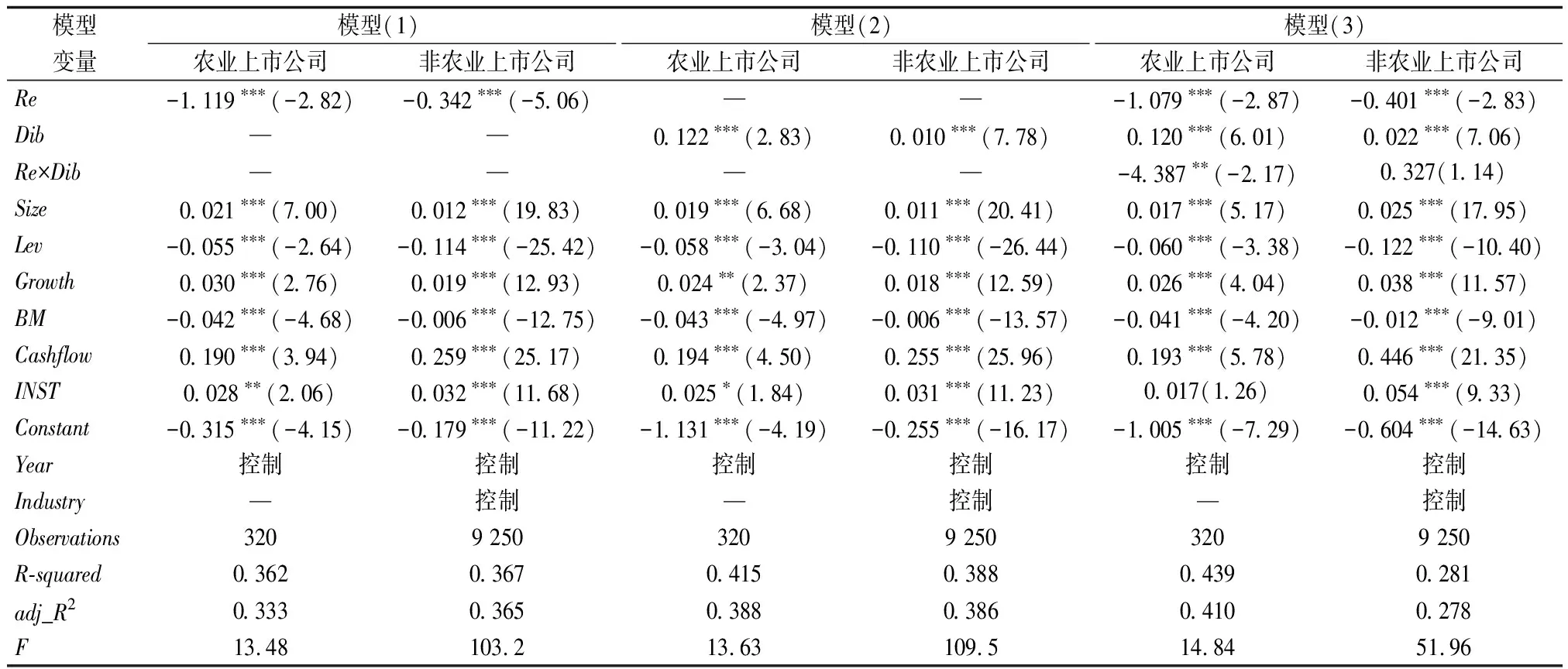

股权资本成本和公司绩效的回归。由表3可知,我国农业类上市公司股权资本成本与绩效呈现显著的负相关关系,说明我国资本市场较为成熟,投资者投资的股权资本成本与绩效符合市场规律,由非农业类上市公司样本的结果也可得到验证。

内部控制质量和公司绩效的回归。由表3可见,在内部控制质量与公司绩效的检验中,农业类上市公司提升内控质量积极促进公司绩效的提升,两者显著正相关。比较Dib的系数还可以发现,农业上市公司内部控制能够对公司绩效发挥更大的作用。由于农业上市公司的“背农”现象和财务舞弊频发,加剧了外部投资者的信息不对称性,促使管理层存在提高公司的内部控制质量和内部治理水平的动机,假设二得到验证。

内部控制对股权资本成本和公司绩效的调节作用的回归。如表3所示,在农业上市公司中,内部控制能够在股权资本成本与公司绩效的负相关关系中发挥正向促进作用,假设3得到验证。而在非农业上市公司样本中,交乘项系数并不显著,内部控制没有发挥出对股权资本成本和公司绩效的调节作用,这是由于农业类上市公司具有更复杂的管理体制,多元化经营加剧了信息不对称性,这时投资者更希望通过农业企业的内部控制质量来评判企业真实的风险等级,良好的内部控制会重塑外部投资者的信心,有利于公司未来的发展,即在农业类上市公司中,内部控制会增强股权资本成本和绩效的相关性。

表2 描述性统计分析

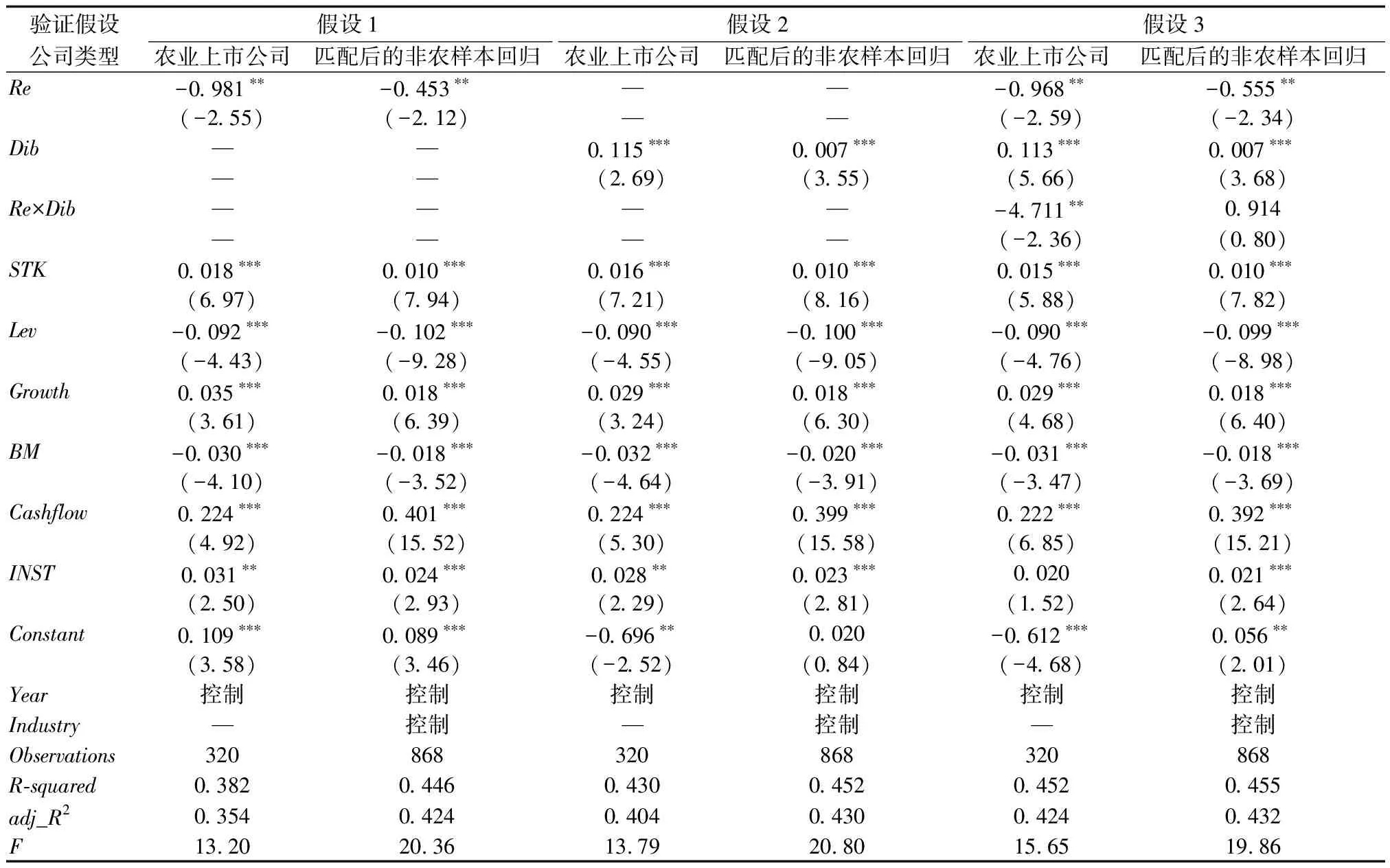

3.4 稳健性检验

为了避免样本选择偏差问题,并且进一步验证文章结论,本文使用倾向得分匹配法(PSM),将农业类上市公司作为实验组,非农业上市公司样本作为对照组,选取相应协变量采用logit模型对实验组进行最大距离为0.05的1∶3邻近匹配,匹配后满足平衡性假设。考虑到农业企业本身存在特殊性,其存货中含有大量的生物资产,将控制变量中的总资产(Size)替换为存货(STK),其他变量保持不变,用匹配后的样本进行回归,表4检验结果显示,假设1、假设2、假设3均得到验证。

表3 模型(1)、模型(2)、模型(3)回归结果

表4 稳健性检验

4 结 论

本文基于信息不对称理论和委托代理理论,选取2013—2020年中国农业上市公司和非上市公司的面板数据为样本,研究了投资者对农业企业风险的判定,并考察了内部控制的调节作用。实证结果表明,从全样本来看,农业企业属于行业风险较低的企业类型,股权资本成本和绩效呈现显著的负相关关系;从农业企业样本中进一步观察发现,内部控制在股权资本成本与公司绩效的负相关关系中存在正向促进作用,即在两者之间发挥调节作用。文章为投资者更好地客观分析农业企业风险提供依据,也说明农业企业有效的内部控制更可以为外部投资者识别企业风险释放有效信号,帮助投资者进行正确决策,从而有利于企业的良好发展。

虽然我国农业上市公司发展比较平稳,但从其公司经营现状和目前农业的发展趋势来看,农业类上市公司还有很大的进步空间,尤其是其特殊的性质和管理方式,对农业上市公司的内部控制质量提出了更大的要求,未来我国农业类上市公司应更加注重企业内部控制制度的创新和完善,建立一套符合农业类上市公司特殊性质的内部控制制度,通过改善内部控制质量,增强投资者投资信心,实现农业上市公司绩效的最优化。