重大冲击下我国输入性金融风险测度研究∗

2022-04-18邵稚权

方 意 邵稚权

(中央财经大学金融学院 北京 102206)

一、引 言

21 世纪以来,重大金融冲击、地缘政治冲突、公共卫生事件以及贸易摩擦事件等重大冲击时有发生,给全球金融系统的稳定带来了极大的挑战。重大冲击事件具有突发性和紧迫性,会使全球经济发展面临较高的不确定性,并可能引起全球金融市场震荡。例如,2020 年被世界卫生组织(WHO) 宣布为“国际关注的突发公共卫生事件” 的新型冠状病毒肺炎(COVID-19) 疫情逐步演变成全球性公共卫生危机,几乎所有高风险金融资产与大宗商品的价格均大幅下跌,美国股市更是史无前例地在2020 年3 月发生四次“熔断”。全球金融市场的剧烈震荡,可能对我国金融市场稳定构成较大冲击。

防范输入性金融风险对我国维护金融稳定具有重要意义。一方面,国际环境日趋复杂,不稳定性和不确定性明显增加。新冠肺炎疫情影响广泛深远,世界经济陷入低迷,经济全球化遭遇逆流。全球能源供需版图正在经历深刻变革,国际经济政治格局复杂多变,单边主义、保护主义、霸权主义对世界和平与发展构成威胁。另一方面,随着我国金融市场开放以及人民币国际化程度的不断提升,当前我国金融市场面临的风险敞口增大(韩永辉等,2020)。全球金融市场冲击对我国的风险外溢作用日益增加,外部风险逐渐成为我国金融市场风险的重要来源。

杨翰方等(2020) 对输入性金融风险的定义是:在开放的金融市场中,当其他经济体金融市场出现风险时,会通过多种途径传输进入该经济体内部,对该经济体金融市场造成的风险。当前,输入性金融风险防控问题已经受到重点关注。2019 年政府工作报告强调了要“防范金融市场异常波动” 及“防控输入性风险”。中国人民银行发布的《中国金融稳定报告(2019)》 指出要“阻断跨市场、跨区域、跨境风险传染,防范金融市场异常波动和共振”。“十四五” 规划提出要“构筑与更高水平开放相匹配的监管和风险防控体系”。2021 年11 月《中共中央关于党的百年奋斗重大成就和历史经验的决议》 中指出要“坚持金融为实体经济服务,全面加强金融监管,防范化解经济金融领域风险”。因此,考察重大冲击下输入性金融风险的防控问题,对当前我国防范化解金融风险具有重要意义。

本文的主要贡献包括:第一,对不同类型的重大冲击事件做出区分,有助于完善与各类重大冲击相适应的宏观治理应对机制及输入性金融风险防控对策;第二,系统梳理重大冲击下我国输入性金融风险的演变、作用渠道以及防控政策的实施效果,为测度输入性金融风险提供分析框架与应用实例。

二、文献回顾与理论机制

本文首先对金融市场风险度量的相关文献进行回顾,其次从理论上分析重大冲击对输入性风险的影响机制。

(一) 文献回顾

与本文相关的研究文献集中在金融市场风险度量领域。构建输入性金融风险指标需要从网络分析视角看待金融市场之间的风险结构:风险网络的节点代表单个金融市场自身的波动风险,风险网络的边代表金融市场间的跨市场风险传染程度。

(1) 对单个金融市场风险的度量。单个金融市场的风险通常用两种指标来进行刻画:在险价值(value at risk,VaR),该指标反映了金融市场在压力时期的极端收益损失;二阶矩波动率,即收益率的标准差,标准差越大,代表波动越剧烈,风险越大。本文选择二阶矩波动率来度量单个金融市场风险的原因在于:在险价值VaR 衡量的是极端压力状况下金融市场的尾部风险,而本文不仅关注2008 年国际金融危机和2020 年新冠疫情等极端冲击,还考察地缘政治冲突和贸易摩擦事件等非极端冲击。因此,本文选用二阶矩波动率来度量单个金融市场风险。

(2) 对金融市场间风险传染关系的度量。现有系统性风险测度领域的相关研究主要采用以下三类刻画关联性的方法度量金融市场间的风险传染关系:一是构建金融市场收益率之间的动态相关系数,主要采用动态条件相关系数—广义自回归条件异方差(DCCGARCH) 模型进行计算。此类方法只能测度系统性风险的总体水平,无法识别风险传递的方向,不能衡量单个市场的风险贡献或敞口。二是通过尾部依赖模型测度风险传染效应。此类研究主要包括ΔCoVaR (Adrian 和Brunnermeier,2016)、SES (Acharya 等,2017)、SRISK (Brownlees 和Engel,2017) 等指标。SES 和SRISK 指标主要用于金融机构层面的研究,而ΔCoVaR 指标更适用于金融市场层面的研究,因此现有研究主要采用ΔCoVaR 指标计算金融市场间的双边尾部风险传染指数。三是基于VAR 模型的广义预测误差方差分解构建波动率溢出指数(Total/From/To/Net 指标) 来刻画金融市场间的风险传染网络(Diebold 和Yilmaz,2014)。通过方法二、三均可以得到两两金融市场之间带有传染方向的关联程度,从而构建风险网络,利用网络分析法来考察金融市场之间的风险关联结构及特征。相较于ΔCoVaR 指标,波动率溢出指数具有以下优势:第一,波动率溢出指数站在整个网络的角度来考虑风险传染,不再拘泥于两两市场之间的传染,符合系统性风险的底层逻辑。而ΔCoVaR 指数只能刻画两两市场之间的依存关系,没有基于整个网络系统的依存来考虑问题。第二,从客观性的角度看,ΔCoVaR 指数基于分位数回归测算金融市场风险传染关系,其分位点的选取具有一定主观性,从而可能影响结果的稳健性。波动率溢出指数不存在分位点选择问题。第三,从适用条件的角度看,ΔCoVaR 指数适用于分析极端条件下金融市场间的风险传染特征,而本文的事件选取既包括极端冲击,也包括非极端冲击。波动率溢出指数更适合分析本文关注的各类重大冲击事件对输入性金融风险的影响。基于此,本文基于VAR 模型的广义预测误差方差分解来构建金融市场间的风险传染网络。

(二) 重大冲击影响输入性金融风险的机制

当全球金融市场发生异常波动时,波动风险会通过市场间关联机制传染我国金融市场,产生风险联动。我国输入性金融风险的影响因素包括外部风险、国内金融市场对外部风险来源方的开放程度以及国内金融市场的风险抵御能力(杨翰方等,2020),而共同风险敞口增大是我国金融市场和全球金融市场发生风险共振的重要原因。共同风险敞口,指我国金融市场和全球金融市场均暴露于相同风险源,因面临共同的风险因素而发生风险联动(梁琪等,2015)。重大冲击使我国金融市场和全球金融市场共同暴露的风险敞口增大(Lustig 等,2011),这一方面会加剧全球金融市场的波动风险,另一方面会使我国金融市场与全球金融市场之间更容易发生风险联动。

除共同风险敞口之外,重大冲击还会通过加剧全球金融市场的波动风险,或提高中国金融市场与全球金融市场之间的关联性,增大中国的输入性金融风险。重大冲击对输入性金融风险的作用渠道主要包括经济基本面机制、投资者情绪机制以及美国货币政策机制。理解这三大渠道的作用机制有助于确定输入性金融风险防控政策的切入点。经济基本面机制,指重大冲击会对经济基本面的供给端或需求端产生负向影响(毛志宏等,2021)。全球经济基本面恶化会增大全球金融市场的波动风险,中国经济基本面恶化则会增加中国金融市场脆弱性,进而增大输入性金融风险。投资者情绪机制,指重大冲击使投资者面临的不确定性增加,从而调整不同市场的资产配置(高昊宇等,2017)。投资者的安全投资转移行为(flight to quality) 以及恐慌性抛售会加剧全球金融市场的波动风险并容易引发市场间的风险传染。美国货币政策机制,指重大冲击下美国的宽松货币政策会对全球金融市场和中国金融市场产生溢出效应,进而影响中国输入性金融风险。中心国家实施的货币政策可能会引发全球金融周期,以信用类资本为主的资本流动会使外围国家表现出繁荣—衰退周期,造成其经济和金融的不稳定(Rey,2015)。此外,美国实施宽松货币政策会削弱各国宏观审慎政策的有效性(谭小芬和李兴申,2021)。在重大冲击频发的背景下,国际金融市场可能成为波动的重要风险源,中国面临的输入性金融风险增加。

三、计量模型设定与数据说明

(一) 计量模型设定

(1) 度量输入性金融风险的水平。首先,本文采用门限广义自回归条件异方差(TGARCH) 模型来测算金融市场波动风险。其次,基于Diebold 和Yilmaz (2014) 的研究,本文采用广义方差分解法对我国金融市场波动风险进行贡献度分解,得到风险网络度量金融市场间的风险传染关系。基于金融市场间的风险传染关系可构建我国输入性金融风险指标。

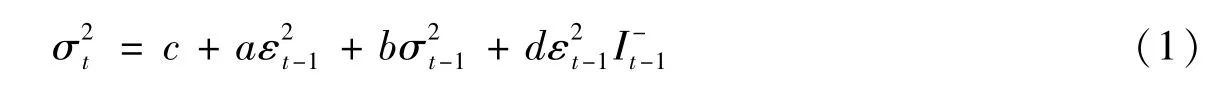

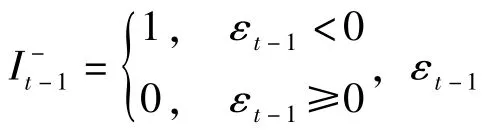

关于单个金融市场波动风险的获取,本文采用根据Glosten 等 (1993) 提出的TGARCH (1,1) 模型计算得到的日间动态波动率来刻画各金融市场自身的波动风险,其形式如式(1) 所示。

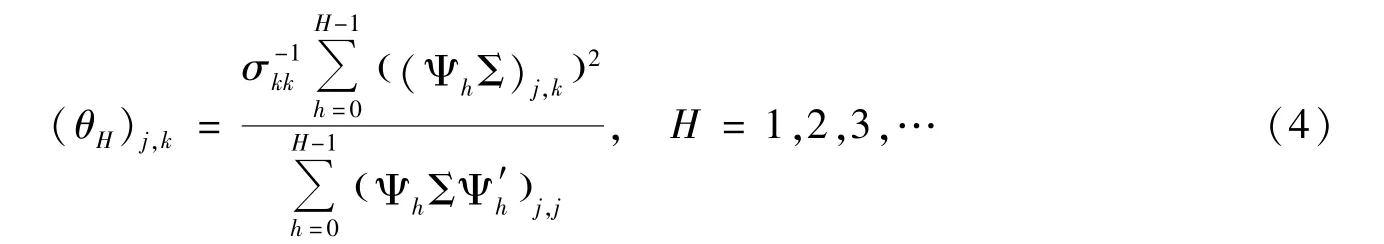

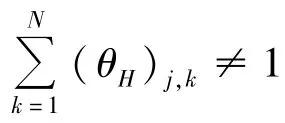

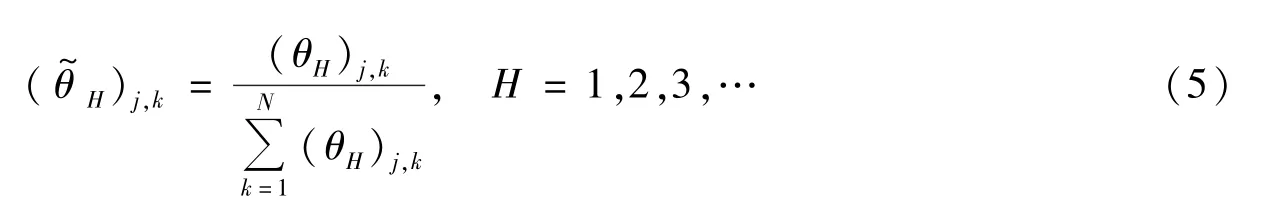

基于Diebold 和Yilmaz (2014) 的研究,本文使用广义方差分解方法来识别金融市场之间的风险溢出关系,进而根据金融市场之间的风险溢出关系构建输入性金融风险指标。

首先建立各金融市场间的VAR 模型,滞后阶数为,具体形式为:

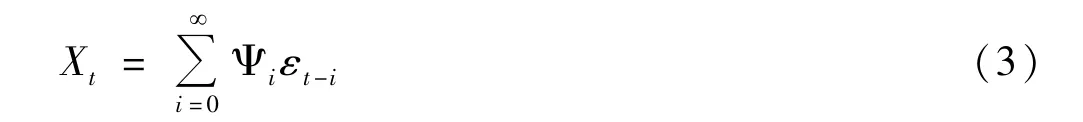

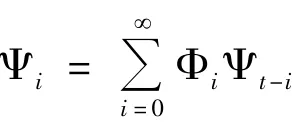

其中,Φ为系数矩阵, ε~ (0,Σ),Σ 代表协方差矩阵。 X为内生变量,包括全球和中国各金融市场的波动风险。模型满足平稳条件时,可转换为移动平均形式:

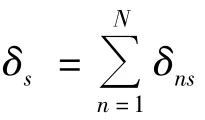

其次,构建指标To度量全球金融市场引发输入性金融风险的整体水平,如式(7)所示。 To代表中国金融市场风险发生1 个单位的波动,可由单个全球金融市场解释的比例(0—100%)。该指标衡量了中国输入性金融风险的整体水平。其中,代表全球金融市场总数。

在一个样本期内,利用以上方法只能得到一个风险指标的数值。为获得输入性风险指标的动态变化,本文借助滚动窗口法,计算每一个窗口期(250 个交易日,约一年)的指标数值并以此作为窗口期末的风险溢出值。

(2) 度量重大冲击对输入性金融风险的影响。本文基于改进的事件分析法量化重大冲击对输入性金融风险的短期动态影响(Gourinchas 和Obstfeld,2012;Schularick 和Taylor,2012;方意等,2019)。事件分析法可用于分析某一类事件发生对目标变量(即被解释变量) 的影响,具体做法是:以事件发生时点为中心,考察事件发生前后目标变量的变化趋势及显著性程度。回归模型如式(8) 所示。

本文将设定为6,以分析重大冲击前后6 个月的窗口期内输入性金融风险的动态变动。为比较重大冲击发生后不同来源输入性金融风险的强度,本文构建衡量全球金融市场溢出强度的指标Mag,如式(10) 所示。

重大冲击下输入性金融风险的短期效应和长期效应衡量的是重大冲击发生期间,全球金融市场和中国金融市场的短期和长期风险联动程度(co-movement)。基于Baruník 和Křehlík (2018) 提出的广义方差分解谱,并改进Diebold 和Yilmaz (2014) 的研究成果,本文构建短期和长期输入性金融风险指标。

广义方差分解谱表示法的思路为:第一,将时域上定义的溢出基于异质性频率响应分解为不同的部分,分别得到高频域和低频域的溢出。Diebold 和Yilmaz (2014) 将波动率溢出指数分解为两个频域的溢出,且满足可加性。第二,高频域上的溢出(即短周期溢出) 占主导,表示此时金融市场会迅速对信息做出响应,冲击影响的持续时间较短;低频域上的溢出(即长周期溢出) 占主导,则表示此时冲击产生的影响具有持续性,传播时间较长。

利用静态溢出法分析重大冲击下输入性风险的短期效应和长期效应需要该冲击在连续时间段持续产生影响,但地缘政治冲突和贸易摩擦事件对金融市场往往以时点上的离散冲击为主,而非一段时间内产生的持续冲击。因此,本文利用静态溢出法探究重大金融冲击和公共卫生事件两类重大冲击下输入性风险的短期和长期效应。具体地,本文以2007—2008 年国际金融危机和2020 年突发公共卫生事件为例进行对比。

4.猪伪狂犬。猪伪狂犬病病毒gpI抗体检测试剂盒是用于检测猪血清中伪狂犬病病毒(PRV)gpI(又名gpE)抗体,该检测试剂盒是用来检测被检猪是否曾感染PRV的野毒株和或接种过含gpI(gpE)抗原的疫苗,根据涪陵区养殖场实际情况,该试剂盒可用来检测PRV野毒株的感染情况。猪伪狂犬病毒(PRV)gB抗体检测试剂盒是用来检测评估PRV的自然感染或免疫状况。试验步骤及试验结果分别按照试剂盒要求进行。

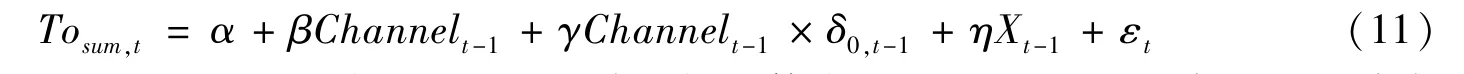

(3) 分析重大冲击对输入性金融风险的影响渠道与评估防控政策的效果。本文使用引入交乘项的时间序列回归模型分析重大冲击对输入性金融风险影响渠道,模型设定如式(11) 所示。

其中,被解释变量To为输入性金融风险指标总体水平。解释变量代表重大冲击事件变量,代表重大冲击对输入性金融风险的影响渠道,具体从经济基本面机制、投资者情绪机制以及美联储货币政策机制这三个角度进行分析。控制变量为共同风险敞口变量。反映了重大冲击对渠道变量的调节效应。

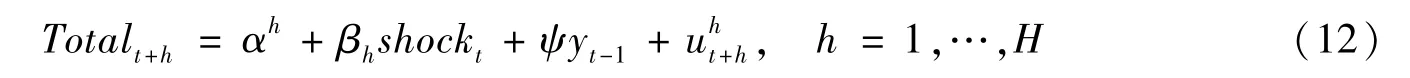

本文采用Jordà (2005) 提出的局部投影模型(Local Projection) 分析重大冲击下输入性金融风险防控政策的实施效果。局部投影模型得到的结果与VAR 模型的脉冲响应分析类似。相对于VAR 模型,局部投影模型的优点在于可以识别外生冲击(如政策实施)的影响。模型设定如式(12) 所示。

其中,被解释变量Total为金融市场间风险溢出的总体水平。 α为常数项, shock为冲击变量。回归系数β代表了被解释变量在第+期对第期shock冲击的响应。本文构建货币政策、财政政策和宏观审慎指标,依次作为冲击变量shock进行回归分析,最终得到重大冲击下输入性金融风险防控政策的实施效果。

(二) 变量选取与数据说明

本文选取全球股票市场、全球债券市场、全球外汇市场、全球原油市场和全球黄金市场作为代表性全球金融市场。关于国际金融市场的指标选取,本文分别以MSCI 全球发达地区指数、富时世界国债指数(WGBI)、美国广义名义有效汇率、纽约商品交易所轻质原油(WTI) 期货结算价以及伦敦国际黄金现货价格作为各市场的代理变量。关于中国金融市场的指标选取,本文分别以沪深300 指数、中债新综合净价指数以及中国广义名义有效汇率作为中国股票市场、债券市场和外汇市场的代理变量。各市场收益率为对收盘价取对数差分,数据频率为日频。WGBI 数据来自Bloomberg 数据库,其余数据均来源于Wind 数据库。由于重大冲击事件的影响难以在一个月内消散,相较于日度特征,分析输入性金融风险的月度动态演变更有意义。此外,渠道和政策分析时选取的风险敞口变量以及政策变量以月频数据为主,月频的输入性金融风险数据与渠道和政策变量的频率更匹配。因此,本文采用日频数据计算TGARCH 波动率和输入性金融风险,按月取日平均值获得月频数据用于后续分析,时间范围为2003 年1 月至2020 年12 月。

本文采用双重标准选取重大冲击事件。条件1:该事件使对应的风险敞口指标显著上升。具体而言,重大金融冲击、地缘政治冲突、公共卫生事件以及贸易摩擦事件发生时,金融压力指数、地缘政治风险指数、新增非典(SARS) 或新冠肺炎确诊病例以及贸易政策不确定性的变动处于较高水平。条件2:该事件为具有国际影响的重大冲击事件。本文通过权威媒体新闻报道对风险敞口指标显著上升的时点进行验证,确保该时点发生了符合重大冲击特征的事件。

四、重大冲击对我国输入性金融风险的影响

本文首先采用事件分析法来量化分析重大冲击对我国输入性风险总体水平和不同来源输入性风险的影响,提出各类重大冲击下我国输入性金融风险的主要来源。其次,运用广义方差谱表示法来分析重大冲击下输入性金融风险的短期效应和长期效应,即衡量重大冲击发生期间,全球金融市场和我国金融市场的短期和长期风险联动程度。

(一) 重大冲击下我国输入性金融风险的短期演变

我们使用事件分析法量化得出四类重大冲击对我国输入性金融风险总体水平To和不同来源输入性金融风险To的影响。表1 展示了重大冲击对不同来源输入性金融风险的溢出峰值Mag与对应时间。图1 展现了重大冲击对不同来源输入性金融风险的动态影响。

表1 重大冲击对不同来源输入性金融风险的溢出峰值与对应时间

图1 重大冲击对不同来源输入性金融风险的影响

结合表1 和图1 可以看出,重大金融冲击发生后6 个月内,来自全球股票市场和全球债券市场的输入性金融风险显著高于平常时期,分别在重大金融冲击发生后第6 个月和当月达到峰值。地缘政治冲突发生后6 个月内,来自全球债券市场和全球黄金市场的输入性金融风险显著高于平常时期,分别在地缘政治冲突发生后的第3 个月和第6 个月达到峰值。公共卫生事件发生时,在世界卫生组织发出预警的前2 个月内,来自全球债券市场和全球黄金市场的输入性金融风险已经显著高于平常时期。这说明投资者对疫情带来的不确定性较为敏感,在疫情未大规模爆发时即配置更多债券和黄金等安全资产。全球股票市场的输入性金融风险在公共卫生事件发生后第4 个月达到峰值。贸易摩擦事件发生后6 个月内,来自全球股票市场的输入性金融风险显著高于平常时期,在贸易摩擦事件生后第3 个月达到峰值。

图2 总结了重大冲击下输入性金融风险上行趋势的持续时间与峰值,可据此确定重点风险关注对象。从中可知,第一,在重大金融冲击发生时,需要防范全球股票市场和全球债券市场引发的输入性金融风险,并关注全球原油市场的输入性风险上行。重大金融冲击如2008 年国际金融危机发生时,往往伴随着全球股市的剧烈震动,股票和债券等风险资产遭受抛售。同时,国际投机资本撤离油市导致油价下跌。全球股市和油价的下跌会对我国金融市场产生风险传染。第二,在地缘政治冲突发生时,需要防范全球债券市场和全球黄金市场引发的输入性金融风险,并关注全球原油市场和全球外汇市场的输入性风险上行。地缘政治冲突使投资者恐慌情绪上升,引发安全投资转移行为,抛售低信用主权债券。投资者抛售风险资产(如股票) 并买入安全资产(如黄金),会使全球股票市场和全球黄金市场的波动风险上升。地缘政治冲突还会影响冲突所在地的原油产出。第三,在公共卫生事件发生时,需要防范全球债券市场、全球黄金市场和全球股票市场引发的输入性金融风险,并关注全球原油市场和全球外汇市场的输入性风险上行。公共卫生事件会中断全球产业链,使得经济基本面严重受损,各金融市场均发生剧烈震动。第四,在贸易摩擦事件发生时,需要防范全球股票市场引发的输入性金融风险。贸易摩擦阻碍了经济一体化进程,不利于全球经济增长,而负面影响也会反映到股票市场中。

图2 重大冲击下输入性金融风险的主要来源与溢出峰值

综合来看,重大金融冲击或贸易摩擦事件发生时,需要防范来自全球股票市场的风险输入。地缘政治冲突或公共卫生事件发生时,全球债券市场和全球黄金市场的风险输入是我国金融市场波动的重要来源。

(二) 重大冲击下输入性金融风险的短期效应和长期效应

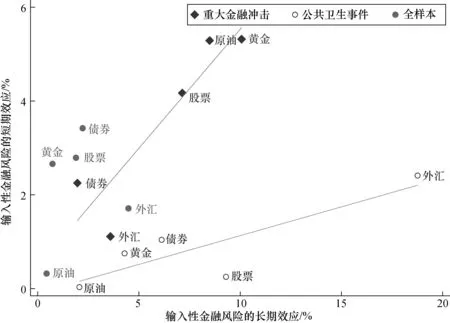

本文运用Baruník 和Křehlík (2018) 提出的广义方差谱表示法分析重大冲击下输入性金融风险的短期效应和长期效应。输入性金融风险的短期效应和长期效应,衡量的是重大冲击发生期间全球金融市场和我国金融市场的短期和长期风险联动程度。

图3 展示了重大外部冲击下全球金融市场风险输出作用的短期和长期效应。从中可以看出:从整体上看,重大金融冲击和公共卫生事件期间,全球金融市场引发输入性风险的短期效应和长期效应呈正相关关系。重大金融冲击引发的输入性金融风险以长期风险联动为主,公共卫生事件引发的输入性金融风险以短期风险联动为主。

图3 重大冲击下输入性风险的短期效应和长期效应

重大金融冲击发生期间,全球股票市场、全球原油市场和全球黄金市场引发输入性金融风险的短期效应和长期效应均比较高。全球债券市场和全球外汇市场输入性金融风险的短期和长期效应在重大金融冲击发生期间均低于上述三个市场。公共卫生危机事件发生期间,全球外汇市场引发输入性金融风险的短期效应和长期效应均比较高。全球股票市场、全球债券市场、全球黄金市场与全球原油市场引发输入性风险的短期效应依次下降,全球债券市场、全球黄金市场、全球股票市场与全球原油市场引发输入性风险的长期效应依次下降。

五、重大冲击对输入性金融风险的影响渠道与政策防控

本文首先从经济基本面机制、投资者情绪机制以及美联储货币政策机制三个角度分析重大冲击对输入性金融风险的影响渠道,其次分析重大冲击下输入性金融风险防控政策的实施效果。本文所选的政策主要涵盖货币政策工具、财政政策工具和宏观审慎政策工具三个方面。

(一) 重大冲击对输入性金融风险的影响渠道

首先,本文分别选取美国和中国宏观经济景气指数作为美国经济和中国经济的代理变量(方先明和权威,2017)。该项指标上升说明经济前景较好,反之说明经济基本面恶化。其次,本文选取VIX 恐慌指数作为美国投资者恐慌情绪的代理变量。参见文凤华等(2014),本文利用封闭式基金折价率、IPO 数量、IPO 首日收益率、A 股新增开户数以及市场换手率合成中国投资者恐慌情绪指标。美国投资者恐慌情绪和中国投资者恐慌情绪指标上升,说明市场参与者预期市场波动程度将会愈加激烈,进而恐慌和避险情绪增强。最后,本文选取美国联邦基金利率的相反数作为美国宽松货币政策的代理变量。该指标上升说明美联储实行的货币政策趋于宽松。本文在回归时将金融压力指数、地缘政治风险、疫情新增确诊病例数以及贸易政策不确定性作为控制变量,以排除共同风险敞口机制的影响。

1.经济基本面机制

表2 显示了重大冲击下经济基本面对我国输入性金融风险的影响。结果表明:第一,在重大金融冲击下,中国经济与重大金融冲击的交乘项对输入性金融风险的影响在1%的水平上显著为负。这说明,重大金融冲击下中国经济景气程度上升,能够抑制输入性金融风险的影响。第二,在地缘政治冲突发生时,中国经济与地缘政治冲突的交乘项对输入性金融风险的影响不显著。这说明,中国经济景气程度的变动难以抵御地缘政治冲突期间全球金融市场的异常波动。第三,在公共卫生事件发生时,美国经济与中国经济对输入性金融风险的影响在1%的水平上显著为负。这说明,公共卫生事件下全球经济景气程度的提高,代表着全球产业链的修复和贸易需求的上升能够降低输入性金融风险。然而,美国经济与公共卫生事件的交乘项、中国经济与公共卫生事件的交乘项对输入性金融风险的影响在1%的水平上显著为正。这说明,疫情冲击会对经济复苏的积极影响起负向调节作用。在公共卫生事件发生时,即使经济景气程度开始恢复,疫情恶化还是会削弱其对输入性金融风险的抑制作用。这说明,控制疫情是公共卫生事件发生时的第一要务。第四,在贸易摩擦事件发生时,中国经济和贸易摩擦事件的交乘项对输入性金融风险的影响在10%的水平上显著为负。这说明,贸易摩擦事件发生时,我国经济景气程度的上升有利于抑制输入性金融风险的上升。

表2 各类重大冲击下经济基本面对输入性金融风险的影响

综上,重大金融冲击和贸易摩擦事件发生时,我国经济景气程度的提升对输入性金融风险具有抑制作用。公共卫生事件发生时,经济景气程度的提升有利于降低我国输入性金融风险,但疫情恶化会削弱其对输入性金融风险的抑制作用。

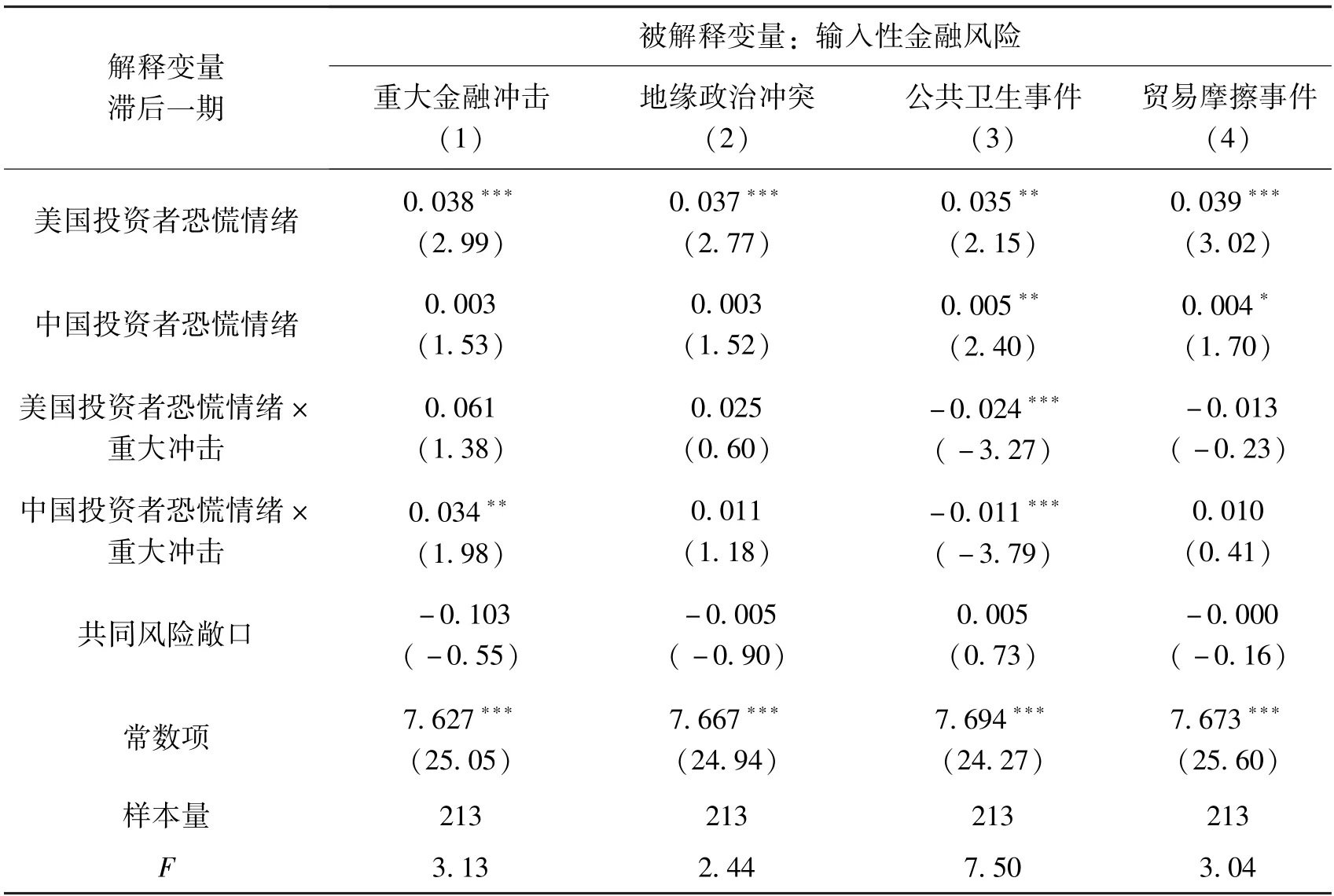

2.投资者情绪机制

表3 显示了重大冲击下投资者恐慌情绪对我国输入性金融风险的影响。结果表明:美国投资者恐慌情绪变量对中国输入性金融风险的影响在1%的水平上显著为正,说明全球投资者恐慌情绪上升会增大我国金融市场的异常波动。在重大金融冲击下,中国投资者恐慌情绪与重大金融冲击的交乘项对输入性金融风险的影响在5%的水平上显著为正。这说明,重大金融冲击下我国投资者恐慌情绪增加对输入性金融风险具有放大作用。在地缘政治冲突发生时,中国投资者情绪变量以及投资者情绪变量和地缘政治冲突事件的交乘项均不显著。

表3 各类重大冲击下投资者情绪渠道对输入性金融风险的影响

在公共卫生事件发生时,中国投资者恐慌情绪对输入性金融风险的影响在5%的水平上显著为正。这说明,公共卫生事件发生时,中国投资者的恐慌性情绪会加剧输入性金融风险的传导。然而,中国投资者恐慌情绪与公共卫生事件的交乘项对输入性金融风险的影响在1%的水平上显著为负。可能的解释是,疫情发生后,投资者恐慌情绪的负面影响仅在短期内持续,市场会逐渐恢复理性,输入性金融风险水平也会随之下降。在贸易摩擦事件发生时,中国投资者恐慌情绪对输入性金融风险的影响在10%的水平上显著为正。这说明,贸易摩擦事件发生时,中国投资者的恐慌性情绪会加剧输入性金融风险的传导。综上,重大金融冲击和贸易摩擦事件发生时,中国投资者恐慌情绪对输入性金融风险具有放大作用。

3.美联储货币政策机制

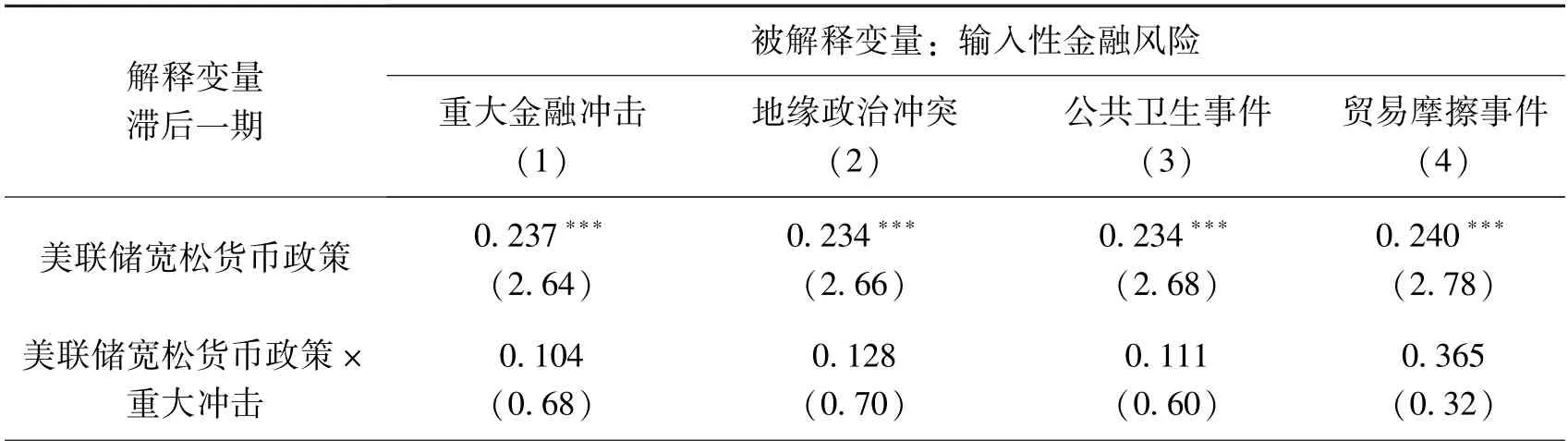

表4 显示了重大冲击下美国宽松货币政策对中国输入性金融风险的影响。结果表明:美联储宽松货币政策变量对中国输入性金融风险的影响在1%的水平上显著为正,说明美联储实行宽松货币政策会增大中国输入性金融风险。但美联储宽松货币政策与重大冲击交乘项的影响均不显著,说明重大冲击对美联储宽松货币政策不具有调节效应。

表4 各类重大冲击下美国宽松货币政策对输入性金融风险的影响

(续表)

(二) 重大冲击下输入性金融风险的防控政策

我们进一步分析重大冲击下输入性金融风险的防控政策。本文所选政策变量指标主要涵盖货币政策工具、财政政策工具和宏观审慎政策工具三个方面。数量型和价格型货币政策工具分别选取法定存款准备金率和银行间7 天质押式回购利率(李俊生等,2020)。对二者取相反数后,指标上升说明法定存款准备金率或银行间7 天质押式回购利率下降,即实行宽松的货币政策。结构型货币政策代理指标的构建方式为:根据中国人民银行的公开数据,将2014 年4 月后我国实施的十四轮定向降准货币政策生效的时间设定为1,其余时间设定为0 (孔东民等,2021)。财政政策工具选取财政支出同比变动指标。该指标上升说明财政支出增加,即实行扩张性财政政策(陶玲和朱迎,2016)。关于宏观审慎政策工具,本文选取与金融市场密切相关的外汇审慎工具——外汇风险准备金率作为宏观审慎政策的工具指标进行研究(葛天明等,2019)。外汇审慎政策代理指标的构建方式为:将2015 年10 月外汇风险准备金率设立后,外汇风险准备金率非0 的时间设定为1,外汇风险准备金率为0 的时间设定为0。

图4 展示了数量型、价格型和结构型宽松货币政策对我国输入性金融风险的动态影响。从政策有效性来说,应对输入性金融风险时,价格型宽松货币政策的效果最优,结构型宽松货币政策的效果次之,数量型宽松货币政策的效果最差。具体表现为:价格型宽松货币政策实施后第3—5 个月,我国输入性金融风险在10%的水平上显著下降。结构型宽松货币政策实施后第3 个月,我国输入性金融风险在10%的水平上显著下降,但该抑制作用在1 个月后转为不显著。数量型宽松货币政策具有较强的时滞效应,在实施后第6 个月我国输入性金融风险才在10%的水平上显著下降。

图4 数量型、价格型和结构型宽松货币政策对我国输入性金融风险的影响

图5 展示了扩张性财政政策和外汇审慎政策对我国输入性金融风险的动态影响。应对输入性金融风险时,扩张性财政政策并未产生显著效果,难以作为有效的输入性金融风险应对工具。外汇风险准备金是为抑制外汇市场顺周期波动出台的逆周期宏观审慎管理措施。外汇风险准备金率上升后第2 个月开始,我国股票市场的输入性金融风险呈下降趋势。在外汇审慎政策出台后第1—4 个月和第6 个月,我国输入性金融风险显著下降。综上,应对输入性金融风险,可采取价格型宽松货币政策、结构型宽松货币政策和外汇审慎政策。

图5 扩张性财政政策和外汇审慎政策对输入性金融风险的影响

六、结论与政策建议

防范输入性金融风险是当前我国维护金融稳定的重要问题。本文测度了重大冲击下我国输入性金融风险的演变规律、作用渠道以及政策效果,有助于完善与各类重大冲击相适应的宏观治理应对机制及输入性金融风险防控对策。本文得到的主要结论如下。

关于重大冲击下输入性金融风险的演变规律:第一,在重大金融冲击发生时,需要防范全球股票市场和全球债券市场引发的输入性金融风险。第二,在地缘政治冲突发生时,需要防范全球债券市场和全球黄金市场引发的输入性金融风险。第三,在公共卫生事件发生时,需要防范全球债券市场、全球黄金市场和全球股票市场引发的输入性金融风险。第四,在贸易摩擦事件发生时,需要防范全球股票市场引发的输入性金融风险。重大金融冲击会引发长期风险联动,公共卫生事件会引发短期风险联动。

关于重大冲击下输入性金融风险的渠道:第一,重大金融冲击和贸易摩擦事件发生时,我国经济景气程度的提升对输入性金融风险具有抑制作用。公共卫生事件发生时,经济景气程度的提升有利于降低我国输入性金融风险,但疫情恶化会削弱其对输入性金融风险的抑制作用。第二,重大金融冲击和贸易摩擦事件发生时,我国投资者恐慌情绪对输入性金融风险具有放大作用。关于重大冲击下输入性金融风险的防控政策,从有效性的角度来说,应对输入性金融风险时价格型宽松货币政策的效果最优,结构型宽松货币政策的效果次之,数量型宽松货币政策的效果最差。外汇审慎政策同样能对输入性金融风险产生抑制作用。

2021 年12 月中央经济工作会议提出“化解风险要有充足资源,研究制定化解风险的政策,要广泛配合,完善金融风险处置机制”。基于研究结果,本文针对输入性金融风险防控提出以下政策建议:从输入性金融风险来源的角度看,风险判断应有针对性,锁定“传染源”。应针对不同类型冲击事件发生时金融市场在风险传染过程中扮演的角色来切断风险传播路径。针对各类重大冲击下风险输入作用较强或与我国市场具有长期风险联动性的全球金融市场,应重点监测其波动风险变动。从输入性金融风险渠道的角度看,降低冲击与我国金融市场的关联机制,切断“传播路径”。在重大金融冲击和贸易摩擦事件发生时,可通过改善我国经济基本面来抑制输入性金融风险。同时应主动做好预期管理,引导正面预期,减少投资者情绪的负面冲击。从输入性金融风险防控政策的实施效果看,可采取价格型宽松货币政策、结构型宽松货币政策和外汇审慎政策来应对输入性金融风险。改善对民营和小微企业等实体经济的金融服务,完善宏观调控跨周期设计和调节,实现稳增长和防风险的长期均衡。