我国交通投资结构的变化趋势和风险分析

2022-04-13交通运输部规划研究院罗诗屹黄丽雅崔敏马衍军

文 交通运输部规划研究院 罗诗屹 黄丽雅 崔敏 马衍军

近几年来,我国交通资产投资规模持续保持高位运行,2020年实现同比增长7.1%,有力对冲了经济下行压力,发挥了重要的“稳定器”作用。然而,值得注意是目前中央财政性资金规模已呈现缩减趋势,各省公路投资集中度增强、增速差距扩大,一些风险和问题需要特别关注,如维持投资高位运行的难度愈发增大、行业债务风险愈发集中等。因此,交通运输行业需要不断加强政策引导,完善财政资金保障机制,提升资金筹措能力,提高收益效率,发挥交通逆周期调节作用,聚焦重点问题,研判和防范化解风险。

2022年1月10日国务院常务会议指出,当前经济运行处于爬坡过坎的关口,要把稳增长放在更加突出的位置,坚定实施扩大内需战略,有针对性扩大最终消费和有效投资,这对顶住经济新的下行压力、确保一季度和上半年经济平稳运行具有重要意义。

近年来,全国交通固定资产投资规模持续高位运行,从运输结构、资金来源结构、各省投资结构来看,一些特点愈发显现,包括高速公路成为投资增长的重要支柱、中央财政性资金规模呈缩减趋势,地方政府债券发挥重要作用、全国各省投资集中度显著增强等。维持交通投资高位运行更加困难、行业债务风险愈发集中,不同运输方式投资体制差异性造成的影响更为显现,这些问题和风险需要行业密切加以关注和防范化解。

交通投资变化趋势和特点

资产投资规模持续保持高位运行

近10年来,我国交通固定资产投资持续高速增长,投资总额从2011年的2.05万亿元增长至2020年的3.48万亿元,累计增长超过50%,年均增长4.4%。

图1 2011年至2020年交通固定资产投资完成额(单位:万亿元)

交通基础设施作为全社会固定资产投资的重点领域,具有项目储备足、受外部经济环境制约相对较少等特点。2020年受新冠肺炎疫情冲击影响,全社会固定资产投资规模由2015年至2019年的5年平均增速7.1%下降至2.7%,而交通固定资产投资规模继续维持高位,2020年实现同比增长7.1%,有力对冲了经济下行压力,发挥了重要的“稳定器”作用。

高速公路是投资增长的核心支柱

不论是从投资规模还是投资增速来看,高速公路均为近年来全国交通固定资产投资高位运行并稳步增长的核心支柱。

图2 交通固定资产投资额分方式的变化趋势情况(单位:亿元)

铁路投资从2016年的8000亿元,略有下降至2020年的7800亿元,预计2021年继续下降。水路投资2016年至2019年呈下降趋势,2020年有所提升达到1330亿元。民航投资规模有限,但逐年稳步增长,2020年完成投资1050亿元。

公路投资中,普通国省道投资由2016年的约6000亿元下降至2020年的5300亿元,农村公路投资由约3700亿元增长至4700亿元。

高速公路是唯一投资规模显著增长的领域,从2016年投资约8200亿元上升至2020年的13500亿元,5年总增幅达到63.6%,年均增长10.4%。特别是在新冠肺炎疫情形势下,实现2020年逆势增长17.2%,2021年前三季度继续维持高速增长。目前,高速公路的年投资规模占全国交通固定资产总投资额的40%左右。

中央财政性资金规模已呈现缩减趋势

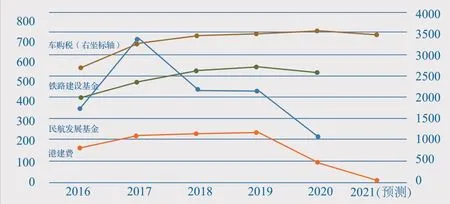

用于交通固定资产投资的中央财政性资金主要包括车辆购置税交通专项资金(以下简称“车购税”),以及铁路建设基金、民航发展基金、港口建设费(中央分成部分)3项政府性基金。受经济下行和新冠肺炎疫情等多重因素影响,中央财政性资金规模缩减趋势已较为明显。

图3 2016年至2020年交通中央财政性资金收入情况(单位:亿元)

车购税为交通中央财政性资金的主体,2020年收入规模为3531亿元,其中转移支付地方3015亿元,约占全部交通中央财政性资金比重的80%、全国交通固定资产投资额的15%,对交通特别是公路投资建设起到了极大的引导和带动作用。但从历年增速来看,车购税收入的年同比增速已从2017年的22.7%,逐年降低至2020年的0.9%。

2021年7月至10月,受经济下行压力增大和汽车芯片短缺等因素影响,车购税单月收入规模已不足300亿元,9月、10月单月收入均同比下降25%。若11月、12月仍保持10月的收入规模,则2022年或将迎来车购税收入的增速拐点,比2020年降低1.5%。

其他交通中央财政性资金收入近年来均已呈下降趋势。铁路建设资金收入从2018年的524亿元下降至2020年的514亿元。民航发展基金收入从2017年的678亿元下降至2020年的208亿元。港口建设费收入从2019年的237亿元(含地方分成部分)降低至2020年的98亿元,并于2021年1月起停止征收。

公路投资来源稳定 债券作用重要

交通运输固定资产投资的资金来源渠道,除中央财政性资金以外,主要还包括地方财政性资金、地方政府债券、国内贷款和企事业单位自筹资金等。考虑到近年交通投资增长主要由公路拉动,需重点分析公路行业固定资产投资的资金来源结构变化趋势。

图4 2016年和2020年公路投资主要资金来源结构变化

从2016年和2020年公路投资主要资金来源结构变化来看,地方一般预算投入规模基本维持在4500亿元左右,但占全部公路投资资金来源的比重(以下简称“占比结构”)从34%逐年下降至25%。同时,地方政府债券规模从97亿元上升至1637亿元,增长超过1500亿元,占比结构从不到1%上升至9%。车购税和国内贷款投资规模分别增长约700亿元和1300亿元,占比结构基本稳定维持在14%和30%左右。企事业单位自筹资金从1911亿元上升至3182亿元,占比结构从13%上升到17%。

总体来看,公路投资各项资金来源的增长速度与总投资规模增长速度总体保持一致、占比结构稳定,虽然地方政府一般预算投入占比减少,但地方政府债券的增长有效填补了下降缺口,将地方政府投入占比维持在三分之一左右,公路投资中政府投入资金(主要包括车购税、地方政府债券、地方一般预算)杠杆率总体稳定在1:1左右。

各省公路投资集中度增强、增速差距扩大

从不同地区的公路固定资产投资规模结构来看,近年来全国分省份投资结构的集中度逐年升高。投资规模排名靠前的7个省份公路投资全国占比从2017年的46%,逐年上升到了2021年的52%左右,即2021年全国公路投资总额中的一半由排名前七的省份完成。

近5年投资完成额合计值占比较高的省份分别为云南(全国占比9.5%)、四川(7.4%)、浙江(7.4%)、广东(7.0%)、贵州(5.5%)、山东(5.3%)、广西(4.8%)。

全国各省份完成投资额的增长速度同样分化明显,特别是新冠肺炎疫情爆发后,部分省份投资完成额逆势迅速升高,例如广西、湖南、河南、辽宁分别实现投资额2019和2020两年平均增长51%、38%、31%、25%。而西藏、陕西、内蒙、贵州等省份投资额明显降低,2019和2020两年投资额平均增长分别为-32%、-26%、-14%、-13%。

需要关注的问题和风险

维持投资高位运行的难度愈发增大

财政性资金来源稳定性不足

一方面,受经济下行和新能源汽车销量占比快速提升等因素影响,中央财政性资金中车购税收入增速已明显放缓,或将在近年出现增速拐点。铁路建设基金、民航发展基金收入仍将低位运行,港建费停征后,水路建设财政性资金保障机制仍需完善。另一方面,地方政府财政收入仍处于恢复性增长阶段,再加上近年来地方政府债务余额积累较快,财政赤字率和债务率持续升高,财政收支矛盾依然突出,地方政府交通支出维持稳定规模存在巨大压力。

投资意愿持续下降

效益方面,由于新冠肺炎疫情影响,交通出行量下降,经营性交通项目愈发难以维持正常运转和合理利润率。同时,近年来大量“断头路”等短板已经补齐,部分地区路网已趋于完善,新增交通线路带来的整体社会边际效益也在逐步递减。成本方面,近年来交通基础设施工程造价大幅上涨,2020年水泥、钢材、沥青的价格全年涨幅分别达20%、15%、20%左右,随着未来产品需求回升,原材料、人工等的价格还有继续上涨的趋势。项目融资也愈发困难,2020年全国收费公路项目平均资本金需求比例已从2016年的26.6%上升到35.6%,进一步降低了地方政府和企业主体的投资意愿。

2021年1月至11月,公路水运交通固定资产投资完成842.5亿元,占年度目标任务105.3%。

行业债务风险愈发集中

向高速公路领域集中

虽然从投资端来看,近年来公路投资资金来源构成和政府投入杠杆率总体保持稳定,但高强度的高速公路投资依然积累了大量债务余额,同时运营端的偿债风险也愈发加大。2016年至2020年,我国高速公路里程从13.1万公里增加至15.3万公里,债务余额从4.6万亿元增加至6.7万亿元。运营端通行费收支缺口从3821亿元增长至2019年的4674亿元,2020年受新冠肺炎疫情影响,全国公路旅客周转量同比下降近50%,高速公路通行费收入显著降低,年度收支缺口更是一跃上升至7177.4亿元,偿债压力进一步加剧。

更需要关注的是,新冠肺炎疫情导致公众生活出行习惯的改变,将在中长期继续影响车流量恢复,进而将使通行费收入的恢复期进一步拉长。

向部分省份集中

随着不同省份间投资规模和投资增速差异持续扩大,区域性债务风险也在加大,防范化解压力进一步增加。除偿债风险外,受地方建设主体资金筹措难度加大影响,部分在建项目资金链断裂风险也在增加,或将导致在建项目合同违约、工程款纠纷、项目“烂尾”等现象增多,影响社会稳定,需要加以警惕。

投资体制差异性对综合交通的影响愈发明显

目前,不同运输方式完成投资的增速存在较大差异,在很大程度上是受投资制度因素影响所致,与综合交通的发展逻辑和实际需求间存在一些偏差。

铁路方面,受项目审批程序相对复杂、地方缺乏建设规划权、委托运营和清算机制不完善、支出责任比例不明确等多方面因素影响,近年来中国国家铁路集团有限公司的出资比例呈下降趋势,地方政府投资动力减弱,也缺乏有效的配套资金筹措手段。民航方面则面临项目审批难、投融资渠道相对单一、投资运营门槛较高等问题和特点,同时疫情对公众跨区域移动起到了极大的限制,更是对运营中的航司和机场造成了巨大冲击,显著制约了近年来的发展。

普通公路项目多、小、散,项目管理和资金管理相对困难,并且没有收益,较难利用债务性资金,也缺乏常态化的地方投入保障机制,而且普通省道和农村公路已明确为地方财政事权事项。虽然“十四五”时期中央仍将通过“以奖代补”等方式给予资金补助,但由于中央不承担支出责任,从中长期看,中央资金支出规模或将有所下降,将进一步加大地方筹资压力。

相比之下,高速公路项目投资规模和投资运营门槛适中,大部分项目审批权限在地方,具有融资方式相对灵活、收费公路专项债券政策已相对成熟等明显制度层面优势。

投资体制的差异性使得高速公路比铁路、民航及普通公路更受到地方的青睐。在经济下行和新冠肺炎疫情影响下,更容易成为地方拉投资、稳经济的抓手,体现在投资数据上,即为近年来高速公路投资不断加速,收费公路体系发展加速度超过普通公路体系,公路整体投资增速与“铁公机”中另两位同伴差距愈发加大,这也在一定程度上反映出综合交通投资制度设计仍需统筹设计和进行系统性完善。

综合交通网构建的底层发展逻辑应是以满足生产生活需要为目标,根据各种运输方式的技术经济特征,宜公则公、宜铁则铁、宜空则空。若受投资体制机制影响,不同运输方式间的发展趋势差距进一步扩大,长此以往可能将对两个公路体系发展的平衡性,以及综合交通各运输方式间发展结构的合理性产生不利影响。

政策建议

完善财政资金保障机制 引导综合交通运输协调发展

完善各种运输方式财政性资金的常态化保障机制。继续稳定车购税交通资金政策,建立水运和民航建设中央财政性资金长效保障机制,探索完善铁路运输公益性补贴等机制,研究构建公益性交通项目地方投入常态化保障机制。

在继续支持交通运输线网不断完善的同时,加大财政资金对综合客货运枢纽体系建设的支持和投资政策创新,通过优化重要节点效率提高综合交通设施系统的整体承载能力。

探索建立公铁水航邮不同运输方式间的互动发展机制,研究推进收费公路与普通公路等不同交通项目间的反哺发展机制,完善综合交通投资制度顶层设计,引导东中西部各地区结合实际情况开展综合交通运输投资。

深化改革创新 提升资金筹措能力

深化交通项目投资审批制度改革。结合不同运输方式特点,进一步明确和简化投资审核管理、创新和优化投资审批程序、加强和改进投资监督管理,通过体制机制改革充分激发各方面交通投资活力和动力。

继续鼓励和支持社会资本投资交通基础设施的建设运营。培育多元化投资主体,结合水路、铁路、公路交通项目特点,支持更多市场新型经营主体参与投资建设。

坚持举债同偿债能力相匹配、尽力而为、量力而行的原则,加强债务性资金和金融创新工具利用。针对公益性项目,以长期资金为主,鼓励并协调险资、资管等中长期资本通过股权投资重大基础设施。针对盈利性项目,以短期资金为主,可探索将社保基金、私募、创业投资资本纳入,并探索推广交通类退税债券等。深入研究交通基础设施不动产信托基金(REITs)相关政策。

加快推进《收费公路条例》修订工作,化解债务风险,逐步偿还已有债务,遏制新增债务迅猛扩张。积极开展里程税费改革试点等交通投融资政策创新。

提高投资效益 发挥交通逆周期调节作用

加强长周期、全方位的项目储备,以精准补短板、惠民生及提升项目的社会效益为导向,构建央地间、部门间、政企间的多维度协作机制,发挥好交通投融资应对外部经济冲击的关键作用。同时,围绕共同富裕目标,做好东西部财政资金协同,加大中央资金对欠发达地区及困难地区倾斜支持力度。

完善覆盖交通项目全过程的资金保障机制,提升项目全生命周期的资金使用效益。及时跟踪、科学应对原材料价格波动,探索在工程计价中推行发包承包双方合理分担建设成本的风险共担机制,降低价格波动带来的投资风险。优化改进现有交通行业价格形成、调整和补偿机制,实行上下游价格调整联动机制。全面评估公路养护对经济拉动的重要作用,加强财政资金对基础设施养护的支持引导,以符合行业发展阶段的需要和拉动经济的需要。

此外,还需进一步加强对交通基础设施固定资产投资领域各类苗头性问题和潜在风险的分析研判和防范化解,并对各地方和相关企业好的投融资经验、典型做法进行总结和全国推广。