世界花生产业格局发展变化对我国的启示

2022-04-08任春玲

任春玲

油料作物是重要的植物油与植物蛋白来源。近年,我国植物油和植物蛋白自给率在30%左右,国际依赖度高。在当前国际贸易争端和新冠疫情的双重影响下,农产品进口不确定性增大,我国油料油脂供给安全形势愈加严峻。我国花生产量居国内8大油料之首,占国内油料总产量的50%。花生具有单产高、效益好、油食兼用、且生物固氮参与土壤良性循环和副产品利用价值高等特点,因此花生产业在保障国内油脂油料供应和促进农村经济发展中的地位和作用,越来越受到国家和政府的高度重视。在构建以国内大循环为主体、国际国内双循环相互促进新发展格局的大背景下,作为大宗油料中竞争力较强的花生产业,担当起振兴中国油料产业的大任,已是刻不容缓的责任和使命。通过汲取世界不同地区花生产业发展的经验,我们对中国花生产业的现状有了更为深刻的思考与判断,明晰了未来我国花生产业全局性、前瞻性、战略性的发展思路与对策。

一、世界花生产业发展情况

(一)产销概况

1. 21世纪以来,受消费驱动,全球花生种植面积及产量稳步增长。USDA数据显示,2001—2020年,全球花生种植面积由2325万 hm2增加到3 066.67万 hm2,增长31.9 %;总产量由3474万t提高到4778万t,创历史新高,增长37.5%(见图1)。2019年,亚洲、非洲、美洲三大洲花生面积、产量占全球99%。其中:非洲面积1411万 hm2、总产量1274万t,占全球面积的51%和产量的29%,主产国为尼日利亚、苏丹、乍得、塞内加尔;亚洲面积1218万 hm2、总产量2664万t,占全球面积的44%和产量的61%,主产国为印度、中国和缅甸;美洲面积135万 hm2、总产量457万t,占全球面积的4.9%和产量的10%,主产国为美国、阿根廷和巴西。

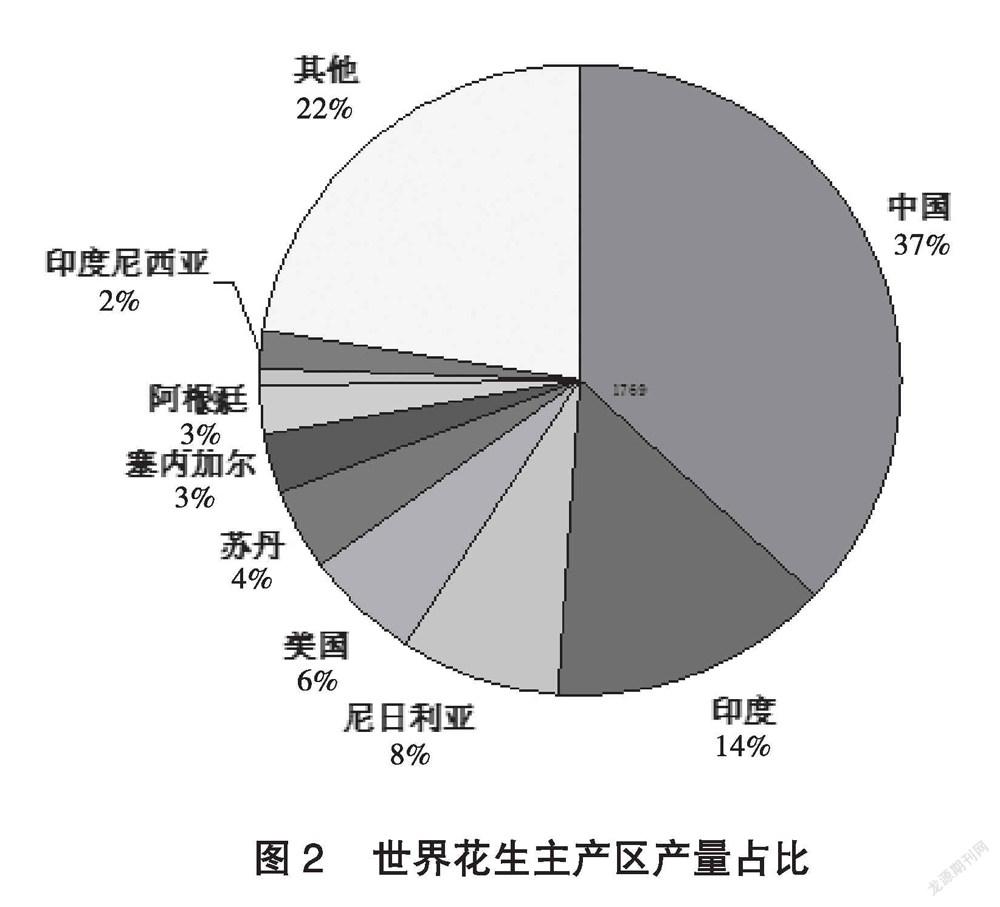

全球花生面积前十的国家(见图2)为印度、中国、尼日利亚、苏丹、缅甸、乍得、塞内加尔、坦桑尼亚、尼日尔、美国,总产量前十位的国家为中国、印度、尼日利亚、美国、苏丹、缅甸、乍得、阿根廷、喀麦隆、塞内加尔。

2.全球花生消费量持续增长。2020年全球消费4758万t,主产国自销93%。其他由欧盟和澳大利亚、俄罗斯、日本、韩国等国家(组织)消费。全球花生食用、油用、饲用占93%,种用占7%。20年来,全球花生食用、油用、饲用量由2000年的1551万t、1646万t、317万t(占比分别为

44%、47%、9%)增加到2020年的2212万t、1888万t、624万t(占比分别为47%、40%、13%),食用、饲用绝对量和占比均大幅提升,油用占比下降,绝对量提升。全球年产花生油700万t,其中,中国317万t、印度114万t、美国11.5万t、阿根廷9.2万t、巴西5.7万t、印尼1.7万t,其他国家(组织)占比34.4%。食用途径为花生酱26%、花生果40%、裹衣花生7%、食品配料12%、烘焙花生10%。

3. 世界各地花生产品利用差异明显。花生油用占比:南亚65.5%,东亚49.6%,东非48.1%,西非、南美、南非、东南亚25%~30%,北美11%,欧盟<10%。花生食用占比:欧盟90%,东南亚68.7%,北美65%,南非60.0%,西非58.8%,东亚40.5%,东非36.6%,南亚12.8%,南美7.6%。

4. 5个花生主产国常年产品消费利用情况(见表1):中国油用占比50.3%、食用占比30%、出口占比3.4%;印度油用占比66.7%、食用占比11.3%、出口占比11.4%;尼日利亚食用占比66%、油用占比24%;美国食用占比65%、油用占比13%、出口占比12.4%;阿根廷食用占比5%、出口占比90%(其中70%出口花生果,20%出口油用花生)。

全球花生年贸易量300万~420万t,占总产量的 7%~8%。2019—2020年度各国花生出口情况(见表2):阿根廷出口98万t,占20.9%,居第一位;印度出口92.5万t,占19.7%,居第二位;美国出口72.9万t,占15.5%,居第三位;中国出口55.3万t,占11.8%,居第四位。

花生主要进口国(组织)(见表2)为中国、欧盟、印尼、墨西哥、俄罗斯、越南、加拿大、日本,占全球花生贸易量的80%。2020年中国的花生进口量达135万t,首次超过欧盟成为全球第一花生进口国。

(二)高油酸花生的影响

20世纪90年代美国科学院院士Walter Willett研究发现,以橄欖油(单不饱和脂肪酸——油酸含量80%)和膳食纤维摄入量较高的地中海式饮食比其他饮食模式心血管病发作死亡率降低76%。其保健机理在于单不饱和脂肪酸——油酸比多不饱和脂肪酸化学性质更稳定,抗氧化能力更强,能够适度降低血清总胆固醇、甘油三酯、低密度脂蛋白含量,增加高密度脂蛋白含量,有助于降低患冠心病等心血管疾病的风险。于是在过去的20多年中高油酸植物油业快速发展。美国高油酸葵花籽油(油酸含量80%~84%)占市场份额20%。美国嘉吉、杜邦推出高油酸菜籽油(油酸含量65%~80%)、高油酸大豆油(油酸含量75%)。研究资料显示,高油酸花生除含油酸之外,所含的植物甾醇成分能够降低人体低密度脂蛋白含量。2012年、2014年中国浙江、上海分别推出“爱是福”高油酸菜籽油(油酸含量80%)、高油酸葵花籽油(油酸含量80%),河南淇花、山东鲁花分别于2015年和2017年推出油酸含量70%和75%的高油酸花生油。高油酸花生油的商业价值在于销路好、货架寿命长。山东省花生研究所发现,油酸含量与烤花生仁脆性、细腻度呈显著正相关,与氧化味和酸味呈负相关,因此口味更好。

美国FDA2018年11月发布的高油酸健康声明,对世界高油酸农作物的发展影响积极而深远,植物油也因油酸含量的不同而价格迥异。而阿根廷、美国、巴西等国提前布局加快发展高油酸花生产业,致使以往相对稳定的世界花生贸易格局被打破,市场竞争更加激烈。

二、世界各地花生产销特点与经验启示

世界不同地区花生产业发展水平差异较大。美国、阿根廷虽然花生生产体量不大,但代表着世界花生品质最优、产业化水平最高的地区;印度、非洲广种薄收,生产水平低下;欧盟等进口国主导着花生高端消费走向。

(一)美国——先进的技术,科学高效的经营模式

美国花生常年种植面积61.33万 hm2,总产量300万t。美国具备从育种、种植、仓储、加工等最完善的花生产业技术体系,其优质、绿色、高效、低耗的特点,正是中国花生产业急需弥补的短板。

1.优质品种起步较早。美国始终把花生作为重要的食品原料,育种目标是优质、高产、抗逆性强。1987年美国科学家A.J.Norden等在美国《花生科学》报道高油酸花生突变体,20世纪90年代美国开始高油酸花生研究,目前高油酸花生种植面积占总花生种植面积的20%~30%,近年更是注重选育高油酸、低脂肪的花生品种。

2.种植技术绿色节本。美国花生栽培技术以优质、绿色、低成本为目标,应用智慧农业开展测土配方平衡精准施肥、绿色植保。耐旱相关基因用于抗黄曲霉素育种,加上采取科学的栽培、收储措施,有效防控黄曲霉毒素污染。

3.机械作业成熟配套。美国花生生产机械化起步早,现代化水平高,从耕地、播种、施肥、灌溉、中耕、植保、收获,到摘果、烘干、脱壳、分级、筛选、包装等,机械化贯穿所有的农艺过程,大大提高了工作效率。

4.组织方式快捷高效。美国技术推广机构对各项生产技术集成熟化,通过机械设备整合,实现了各个生产环节的标准化、精准化。比如,农场主自己不留种子,由种子公司用花生种子筛选加工包衣种子后直接供应农场主。

5.产品利用分类科学。美国花生国内食用消费占比65%~70%,出口占比12.4%,油用占比13%。食用途径花生酱占2/3,零食占1/3。兰娜型花生占比80%,用于制作花生酱;弗吉尼亚型花生占比15%,用于烘烤食品和出口果;西班牙型花生占比3%,用于加工花生糖、盐水花生等;瓦伦西亚型花生占比1%,因含糖量高,用于烤果。美国注重延伸花生产业链,副产品用作饲料、燃料、覆盖物、肥料等。

作为高油酸花生起源地的美国,目前高油酸花生占比30%,并没有形成暴发之势。其原因是企业对于长期稳定的产业链条突然改变产品风味而心存顾虑。可以预见,在美国FDA的消费引导下,凭借美国技术优势和“农场化+规模化+产业化”的经营模式,美国花生高油酸化进程指日可待。

(二)阿根廷——鸟瞰的视野,敏锐的嗅觉

阿根廷花生种植面积近40万 hm2,总产量120多万t。产品90%以上用于出口,占世界贸易量的20%。其中,花生出口花生果占比70%,出口油用占比20%,国内食用占比5%。如果说美国花生科技进步让我们深受启发,那么阿根廷花生产业的眼光与魄力更让我们刮目相看。

1.超凡行动力。阿根廷花生生产始于20世纪80年代,由美国输入技术并投资推动发展,之前无花生产销历史。阿根廷花生生产以200 hm2以上农场规模化种植起步,技术上实现耕种管收全程机械化生产,品种为生育期140 d匍匐型中小果。尽管美国最先研发高油酸品种,但美国花生行业对此机遇反应犹豫。而阿根廷趁机加快发展高油酸花生,在国际贸易格局中异军突起,2004年实现规模化种植,2008年高油酸花生占比30%,2010年高油酸花生占比50%,目前实现花生高油酸化。从无到有、从小到大,迅速成为世界高油酸花生供应链霸主,在国际贸易中超越中国、美国和印度。

2.看见更大的世界。由于欧洲缺乏花生规模化生产,却一直是世界上最大的花生食品消费市场。于是阿根廷紧盯欧洲主战场,同时不断拓展中国、韩国、俄罗斯、日本市场,把满足客户需求作为最高目标。2020年阿根廷出口高油酸花生98萬t,其中,欧洲占41%、中国占11%、俄罗斯占10%、阿尔及利亚占9%。阿根廷花生出口量及品质世界第一,成为本国农业领域的示范产业。

(三)欧盟、澳大利亚、日本、韩国、俄罗斯——国际市场的风向标

欧盟、日本、韩国是世界农产品最重要的进口市场,对外依存度90%,引领着世界花生消费潮流。欧盟和日本、韩国对食品的保健作用十分重视,随着美国FDA对高油酸食品健康价值的肯定,目前欧洲、澳大利亚、日本、韩国、俄罗斯青睐于高油酸花生,市场需求旺盛。

1.欧盟。欧盟花生进口长期左右着全球花生国际贸易的格局。早在20世纪90年代欧盟就倡导花生从油用转向食用,以菜籽油和葵花籽油取代花生油。2010年前后,欧盟开始从阿根廷、美国进口高油酸花生50万t左右,到近年进口100万t左右,消费途径为零食、糖果、巧克力、烘焙产品、花生酱及少量榨油。

2.澳大利亚。澳大利亚花生面积13.33万hm2,总产量2.5万~3.5万t,占全球的0.5%,消费量占全球的1%,消费途径为花生酱和零食。由于灌溉土地少,干旱导致花生产量低而不稳,消费多半靠进口。但澳大利亚积极与美国、阿根廷等国际育种机构合作,1994年起大力发展高油酸花生,目前高油酸花生商业化利用已经普及。

3.韩国、日本、俄罗斯。韩国、日本一直是花生传统消费市场,受土地资源和生产成本的制约,日本花生年产量在2万t左右,花生消费多数依赖进口。过去韩国常年进口4万t,日本进口10万t,其中90%来自中国。近年,阿根廷、美国花生出口冲击中国对日韩贸易,阿根廷年出口日本高油酸花生5000 t用于零食行业,中国对日本花生出口下滑为6万~7万t。日本花生消费为油炸花生占61%、烘焙占10%、花生酱占5%、裹衣花生占10%、甜品及食品配料占7%~8%、花生果占6%~7%;韩国花生消费为烘焙花生占50%、油炸花生占30%、花生酱占5%、甜食及食品配料占10%。近年,韩国试图针对鲜食、烤果市场培育富含高油酸、高白藜芦醇、高毛地黄酮、高花青素等功能成分的花生品种。俄罗斯在花生需求量上也不断飙升。

(四)印度、非洲、巴西——广袤的土地,巨大的潜力

印度、非洲花生在貧瘠的土地上广种薄收。幅员辽阔的巴西农业依赖与美国、阿根廷行业交流合作的便利性以及对国际市场的高度重视和远大规划,未来花生产业前景广阔。

1.印度。印度花生种植面积560万hm2、总产量704万t,分别占全球的18.9%和15.8%,居全球第一位和第二位。印度6—10月雨量占80%~90%,11月至翌年2月几乎无雨,因此,花生雨季占80%,旱季占15%。印度由于雨养农业、投入不足、品种老化、技术落后、病虫害严重等因素制约了花生生产。本国花生消费占80%,2020年出口量占79.4万t,占总产量的11.3%,占全球贸易量的19%,出口的是价格低廉的油用普通花生。虽然个别企业全套引入美国种植经营模式以及可以有效降低黄曲霉素风险的烘干脱壳设施等,并积极开拓欧洲等国际市场,但因小而散的经营模式不利于优质花生的规模化种植,所以产业升级任重道远。

2.非洲。非洲花生种植历史悠久,但因土壤贫瘠、技术落后,花生产量及产业化水平低。尼日利亚代表着非洲花生产业的整体水平,花生种植面积273万hm2,每667 m2产量仅76 kg,总产量314万t,居世界第三位。近年,非洲油用花生瞄准中国市场,塞内加尔、埃塞俄比亚、苏丹等国家先后与中国签署免税协议,提高了花生生产积极性。非洲除南非从美国引进高油酸花生资源,其他国家都是空白。值得重视的是,非洲拥有辽阔而廉价的适合种植花生的土地,若引进美国、阿根廷高油酸花生品种及其配套的规模化、产业化经营模式,将蕴含巨大的发展潜力。

3. 巴西。世界公认花生发源地在南美秘鲁、巴西一带,但巴西现代花生种植仅有20年历史。巴西花生种植面积15万hm2,总产量40万t。花生产品多作食用,内销60%,出口25%。高油酸花生占10%~15%,产品(花生仁)3万t,约2万t出口欧洲。巴西加强与美国、阿根廷行业交流,汲取先进经验,引进高油酸花生品种,实现了机械化、规模化种植。巴西制定了宏伟的花生扩张计划,实行甘蔗与花生轮作,扩大花生种植规模,不断拓展国际市场。

三、中国花生产业发展的思路对策

(一)中国花生产销概况

1.生产情况。2020年中国花生面积473.07万hm2、

总产量1799万t,分别占全球的15.4%和37.7%,居世界第二位和第一位。在国内大宗油料中,花生种植面积占油料总面积1 313.33万hm2的36%,居第二位;总产量占国内油料总量3586万t的50.2%,居第一位。21世纪以来,中国选育推广了一大批高产优质品种,在生产技术上也推广了规范种植、精准施肥、绿色防控等技术模式,在生产手段上实现了从手工到机械化的转型。尤其是“十三五”期间高油酸花生的发展,在品种利用方面奠定了与国际市场接轨的基础。

目前,中国花生以河南省、山东省、广东省、河北省、辽宁省、四川省、广西壮族自治区、吉林省、湖北省、安徽省为主,种植面积占比90%,产量占比93%。其中河南省花生生产持续发展,花生种植面积、产量从1980年种植面积20.7万hm2、总产量24.8万t,至2020年达到种植面积126.19万hm2、总产量594.9万t,分别占全国的27%和33.1%,为全国种植面积、产量最大省份。

2.消费贸易情况。中国花生消费为油用占比在50%以上,食用占比30%,出口占比3.4%。近年,花生榨油相对量减少,绝对量上升,特别是鲁花、胡姬花、金龙鱼等大品牌花生油发展较好。而花生食品种类多、规模小、档次低、名牌少。自20世纪80年代以后,中国花生每年出口欧盟、亚洲50万~80万t,2002年最高达到109.2万t,与美国轮居国际贸易量前两位,一是出口欧盟占50%,二是出口中东、韩国、日本、东南亚,三是出口北美和澳洲。之后花生出口低位徘徊,2019年、2020年出口量分别为50.4万t和60万t。出口花生品类以仁、果、烘焙花生为主,占比84.6%,花生酱、花生油等制品占15.4%,均价比国际市场低9%。山东省、辽宁省、河北省具有传统口岸优势与贸易渠道,为中国花生主要出口地区,占总出口量的80%。而花生进口量不断刷新,从2009年以前的1万t增加到2015年的25万t、2019年的48.09万t、2020年的135万t,10年成为世界最大花生进口国。其中,进口非洲油用花生占95%,阿根廷高油酸花生占5%。

(二)中国花生产业发展的思路与对策

基于全球花生产业发展形势分析可以预见,未来全球花生产业的走向将是一个重新洗牌的过程,不再依赖于体量的比拼,而是凭借品质与效益的角逐。中国花生产业需借鉴成功经验,立足国情,强化内功,才能做大做强,实现高质量发展。

1.优质化。后疫情时代决定了全球对营养保健食品愈加重视。花生作为全球第一大干果原料,以欧洲主导的高油酸花生食品消费空间巨大。同时,由于油酸的抗氧化性受到西方国家煎炸领域的重视,不难推测,未来高油酸花生油将会以中国、印度高端消费向澳洲、北美、欧洲市场扩展。此外,高油酸花生油被喷洒在谷类食品、饼干、甜饼上以保持新鲜度和脆度以及延长产品保质期、增加市场价值等功能的开发,将进一步拓展优质花生的应用空间。因此,发展以高油酸花生为基础的优质花生具有广阔的市场前景。

2.食品化。由于花生比其他大宗油料具有油食兼用、产业链更长、消费市场更广的特点,优质花生引起食用油和食品行业的青睐和追捧,所以花生产品的利用可灵活调节平衡市场,宜油则油,宜食则食。在当前国内食用油市场早已形成固定格局的形势下,由于油脂之间的替代性导致花生榨油极易受到大豆油、调和油等价格冲击,中小花生油脂企业市场生存十分艰难。而花生作为富含蛋白质、脂肪、矿物质、活性物质等多种营养且口味好、消费量大的干果原料,榨油远不如作为食品的附加值高。花生加工成食品可替代性降低,易形成稳定的消费需求链,因此,国内花生食品市场有较大的品牌培育空间。借鉴国外花生产品利用的成功经验,把食用占比提高到60%~70%,可显著提高产业效益。反之,当国内市场食用油供应不足时,可提高花生油用占比,保障市场油脂供应。

3.专用化。花生产品的专用化体現在两个方面:一方面,品质上专用。油用型花生以高油(含油量>55%)、高油酸(油酸>73%)为主要指标,食用型以高油酸(油酸>73%)、高蛋白(蛋白质>28%)、低油、风味好为指标。另一方面,企业产品专用。根据不同企业对品质品相的要求,发展专种、专管、专储、专用订单化生产,不同企业可以形成一个良好的需求互补。高油酸花生可通过分级精选,把品质品相好的花生直接作食品或食品加工,加工精美的炒货糖果食品、食品辅料等;把品质好、品相稍次的原料用于榨油,以其香味独特优势与橄榄油等争夺高端油市场。

4.绿色化。绿色化是实现产业可持续发展的保障。一是对于花生集中产区,通过轮作、深耕、增施有机肥等措施,解决连作障碍,降低农药残留,作为实现绿色化的关键措施。二是产中、产后采取综合措施,防止制品和副产品受黄曲霉素污染。三是落实农业灌溉水、投入品、废弃物利用“一控两减三基本”目标,采取绿色农艺,减少化肥农药施用量,达到产品安全、环境友好、资源高效利用,实现绿色循环可持续发展。四是完善农产品可追溯体系,实现生产的标准化、经营的品牌化。

5.机械化。从美国、阿根廷花生产业的发展模式不难看出,实现全程机械化,轻简化、标准化、规模化问题将迎刃而解。一是机械化程度影响着人工成本和生产效率。调查资料显示,中国花生用工成本(机械作业+雇工+家庭用工折价+燃料动力+维护费)占花生种植成本的68%,而全程机械化的美国花生用工成本仅35.3%。二是机械化制约着标准化水平。农业生产的标准化是把人工操作技术经验设定技术参数通过机械设备和智能化装备来实现精准作业,因此机械化水平影响农资成本、品质品相。试验调查显示,机械精播、精准施肥、精准防控比人工粗放种植节约种子、肥料、植保费用36%。三是机械化制约规模化水平。因为生产高度机械化是生产规模化的前提,缺乏成熟配套的全程机械化、智能化设备,很多生产环节需要人工,难以提升生产规模化经营效益。

6.融合化。在提高加工利用水平的基础上,才能培育高端名牌,增强产品的竞争力。先进的榨油工艺可以在榨油之外开发出多种纯天然的花生产品,包括一级花生油、极品花生油、花生胚芽油、花生蛋白粉、花生蛋白活性肽、花生酱、花生奶饮料、半脱脂花生仁、低脂高蛋白花生小食品、花生胚芽粉、花生红衣营养保健品等。同时,积极拓宽副产品综合利用途径,促进产业链向产前产后延伸。花生饼粕营养价值较高,适口性好,代谢能高,若解决其氨基酸组成欠佳、易感染黄曲霉毒素等问题,花生饼粕将全面成功替代进口大豆饼粕,对于降低蛋白饲料国际依赖度意义重大。同时,充分发挥花生秸秆饲用价值,促进农牧结合、种养循环,将更好地挖掘优质花生的经济价值,提升产业效益。

基金项目:河南省现代农业花生产业技术体系项目;编号:S2012-05-G05 。

〔此文在农业农村部农业贸易促进中心举办的“中国入世20周年农业发展”征文活动中荣获三等奖。〕

(责任编辑 任瑞芳)