极端风险事件下股票市场与公司债券市场的尾部风险溢出研究

2022-04-01曾志坚王永娟陈皎

曾志坚 王永娟 陈皎

摘 要:构建MVMQ-CAViaR模型,结合金融市场内部极端风险事件和外部极端风险事件,考量股票市场与公司债券市场的尾部风险溢出问题。结果表明,在金融市场内部极端风险事件下,股灾期间仅存在股票市场对公司债券市场单向的尾部风险溢出。公司债券违约潮期间,股票市场与公司债券市场之间存在双向不对称的尾部风险溢出,且公司债券市场对股票市场的尾部风险溢出更强。在外部极端风险事件下,仅存在公司债券市场对股票市场单向的尾部风险溢出。当受到市场冲击时,股票市场的反应更强烈,但其恢复速度比公司债券市场更快。

关键词: 股票市场;公司债券市场;极端风险事件;尾部风险;风险溢出

中图分类号:F830.91 文献标识码: A 文章编号:1003-7217(2022)02-0041-08

一、引 言

随着经济全球化与金融一体化的不断发展,各金融市场间的联系日益紧密,极端风险事件下,跨市场的共振暴跌现象频频出现[1]。2015年1月15日,我国正式出台《公司债券发行与交易管理办法》。由于公司债券融资成本低,公司债券受到众多上市公司的追捧,发行量呈井喷式上升。公司债券市场在金融市场中的地位愈发重要,与股票市场之间的联动性显著增强。作为公司直接融资的重要渠道,股票与公司债券的价值均与上市公司的内在资产价值有关。极端风险事件,如经济政策变动、宏观经济下行压力加大、重大公共卫生事件等爆发时,在投资者恐慌情绪蔓延及“追涨杀跌”行为的影响下,短期内股票市场和公司债券市场极易产生过度反应,从而进一步加剧二者之间的风险溢出,增加系统性风险发生的可能性。因此,分析极端风险事件下股票市场与公司债券市场的尾部风险溢出具有重要意义。

Zhang等(2013)对G7和金砖国家国内股票和债券市场之间的波动溢出效应进行研究,发现中国股票市场和债券市场之间不存在显著的溢出效应[2]。陈学彬与曾裕峰(2016)将MVMQ-CAViaR模型应用到极端风险溢出研究中,发现随着金融改革的不断深化,中国股市和债市间的极端风险溢出效应逐渐加强[3]。刘超等(2017)运用溢出指数和复杂网络方法探究了危机时期我国金融市场的风险溢出效应,发现股票市场风险溢出的能力较强,债券市场接受风险的能力较强[4]。Haesen等(2017)研究发现股市熊市之后往往伴随着公司债券市场牛市[5]。张岩与胡迪(2017)对2015年股灾前后股票市场、债券市场和外汇市场间的交互溢出效应进行分析,发现股票市场对其他市场风险溢出明显,债券市场受到其他市场风险的影响较大[6]。侯县平等(2020)对股市与债市的极端风险溢出效应及其特征进行了分析,认为股市与债市间存在非对称的上下尾溢出,且股市对债市的风险溢出强度大于债市对股市的风险溢出强度[7]。曾志坚等(2020)运用Copula-CoVaR方法,研究发现存在公司债市场对股票市场单向的极端风险溢出[8]。Guo等(2021)结合时变金融网络模型和Fama选择方法对新冠肺炎疫情期间国际金融市场间的尾部风险进行研究,发现疫情的暴发增加了国际金融市场间的风险溢出[9]。

通过梳理文献发现,学术界目前对金融市场间风险溢出的研究主要集中在股票市场和债券市场,且多数选择国债市场作为债券市场的代表,对股票市场与债券市场的子市场——公司债券市场之间风险溢出的研究较少。同时,现有文献在研究极端风险事件下金融市场的风险溢出时,往往只考虑了单一的风险事件,未对不同极端风险事件下金融市场的风险溢出进行比较分析。且许多文献忽略了一个问题:当两个金融市场受到同一市场冲击因素影响时,两个市场会产生相似的波动表现,但这并不能说明二者存在风险溢出,即有必要检验风险溢出的存在性[10]。本文考虑了多次极端风险事件,并对股票市场和公司债券市场间尾部风险溢出的存在性进行检验,能够更加全面地分析二者间的尾部风险溢出。

在模型选择上,由于股票市场和公司债券市场收益率数据呈“尖峰厚尾”式分布,对分位数直接建模可以放松对变量分布的限制,降低异常值对模型造成的不稳定性,使模型估计结果更加稳健,因此采用时变条件分位数的CAViaR度量尾部风险更加具有现实意义[11,12]。该模型很好地刻画了单个金融市场的动态风险特征,但无法分析不同金融市场间的尾部风险关联。White等 (2015)提出的MVMQ-CAViaR模型[13],不仅能够实现对单个金融市场尾部风险的有效刻画,而且有助于分析金融市场间的尾部风险关联,判断风险溢出的存在性。同时,该模型的半参数估计方法不需要假定收益率的分布,有效避免了模型误设的风险。目前,已有一些学者运用该方法研究金融市场间的风险溢出效应[14-16]。本文将从极端风险事件下股票市场和公司债券市场尾部风险溢出的角度出发,首先运用MVMQ-CAViaR模型測度极端风险事件下二者尾部风险溢出的强度,然后借助Wald统计量判断二者尾部风险溢出的存在性及方向性,最后使用分位数脉冲响应分析,研究市场冲击对二者尾部风险溢出的动态影响及其动态调整过程。

二、模型设计与样本选择

(一)模型设计

1.MVMQ-CAViaR模型构建。MVMQ-CAViaR模型将CAViaR模型的单方程分位数回归扩展到向量自回归的结构化方程:

q1tθ=c1+a11Y1t-1+a12Y2t-1+

b11θq1t-1θ+b12θq2t-1θ

q2tθ=c2+a21Y1t-1+a22Y2t-1+

b21θq1t-1θ+b22θq2t-1θ(1)

其中,q1t(θ)和q2t(θ)分别表示股票市场和公司债券市场在θ概率下的条件风险价值,|Y1t-1|和|Y2t-1|分别表示股票市场和公司债券市场在t时刻滞后一期市场收益率的绝对值。a11(a22)为测度前期股票市场(公司债券市场)冲击对当期自身尾部风险的影响,a12(a21)为测度前期公司债券市场(股票市场)冲击对当期股票市场(公司债券市场)尾部风险的影响。b11(b22)为测度前期股票市场(公司债券市场)尾部风险对当期自身尾部风险的影响,b12(b21)为测度前期公司债券市场(股票市场)尾部风险对当期股票市场(公司债券市场)尾部风险的影响。gzslib2022040114182.MVMQ-CAViaR模型估计方法。

MVMQ-CAViaR模型属于多元分位数回归范畴,可采用拟最大似然估计法(QMLE)对模型进行估计,其最优化的目标函数为:

min α1T∑Tt=1∑2i=1ρθi·Yit-qitθi,a(2)

式中,ρ(θi)= θi -I[Yit3.市场间尾部风险溢出检验。得到相应的估计参数后,为进一步确认各市场间是否存在显著的尾部联动,需要对模型进行联合显著性检验[13]。借鉴Wald统计量的思想,在MVMQ-CAViaR模型框架下构建新的Wald检验统计量如下:

R-r′R×VCT∧×R′-1R-rd

χ2n(3)

4.分位数脉冲响应分析。

在运用MVMQ-CAViaR模型确定了股票市场与公司债券市场间尾部风险溢出的强度和方向之后,为深入研究极端风险事件下两个市场尾部风险溢出的动态过程,进一步使用分位数脉冲响应分析捕捉市场冲击对尾部风险价值的动态影响及尾部风险在受到市场冲击后的动态调整过程。具体分析过程为:首先,假设股票市场与公司债券市场收益率数据的形成过程满足Y1tY2t=at0βtγtε1tε2t,市场冲击强度依赖Cholesky分解矩阵at0βtγt。其次,在t时刻一次性给予2单位标准差的负向冲击,使得当期收益率Yit变为it,变化量为ΔYit。最后,分析市场冲击在股票市场和公司债券市场中传递与被吸收的全过程。

(二)样本选择

极端风险事件按照风险的来源可以分为金融市场内部极端风险事件和外部极端风险事件,选取股灾和公司债券违约潮作为股票市场和公司债券市场内部极端风险事件的代表,选取新冠肺炎疫情作为外部极端风险事件的代表。2015年6月,我国金融市场爆发股灾,直到2016年2月25日,股票收益率逐渐恢复平稳状态。2018年,GDP增速放缓,经济面临下行压力,第三季度和第四季度公司债券面临集中兑付,达到违约的高峰期,两季度共计违约25只公司债,违约金额达310.45亿元。2019年12月31日起,武汉市卫生健康委员会发布新冠肺炎疫情信息;经历了一年的艰苦战“疫”,2020年12月31日,中国的新冠病毒疫苗正式上市,标志着我国本土新冠肺炎疫情实现可防可控。

因此,将三次极端风险事件的时间段设置如下:2015年6月1日至2016年2月25日(股灾期间),2018年7月1日至2018年12月31日(公司债券违约潮期间),2019年12月31日至2020年12月31日(新冠肺炎疫情期间)。选取沪深300指数作为股票市场的代表,中证公司债指数作为公司债券市场的代表,使用日收盘指数计算市场对数收益率:

Rt=100×lnpt/pt-1 (4)

其中,Rt为市场对数收益率,pt和pt-1分别为t交易日和t-1交易日的指数收盘价。本文研究数据均来自RESSET数据库。

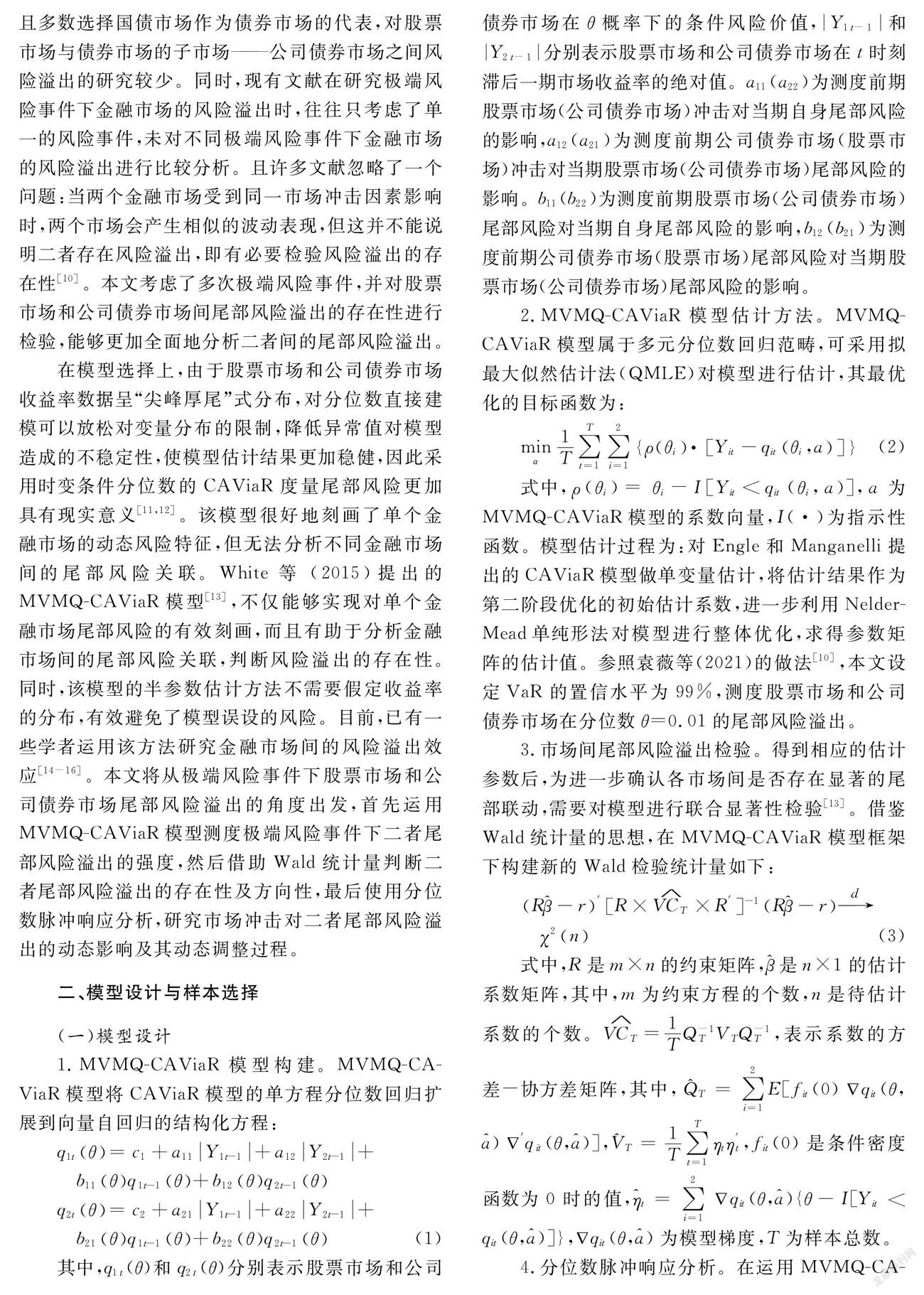

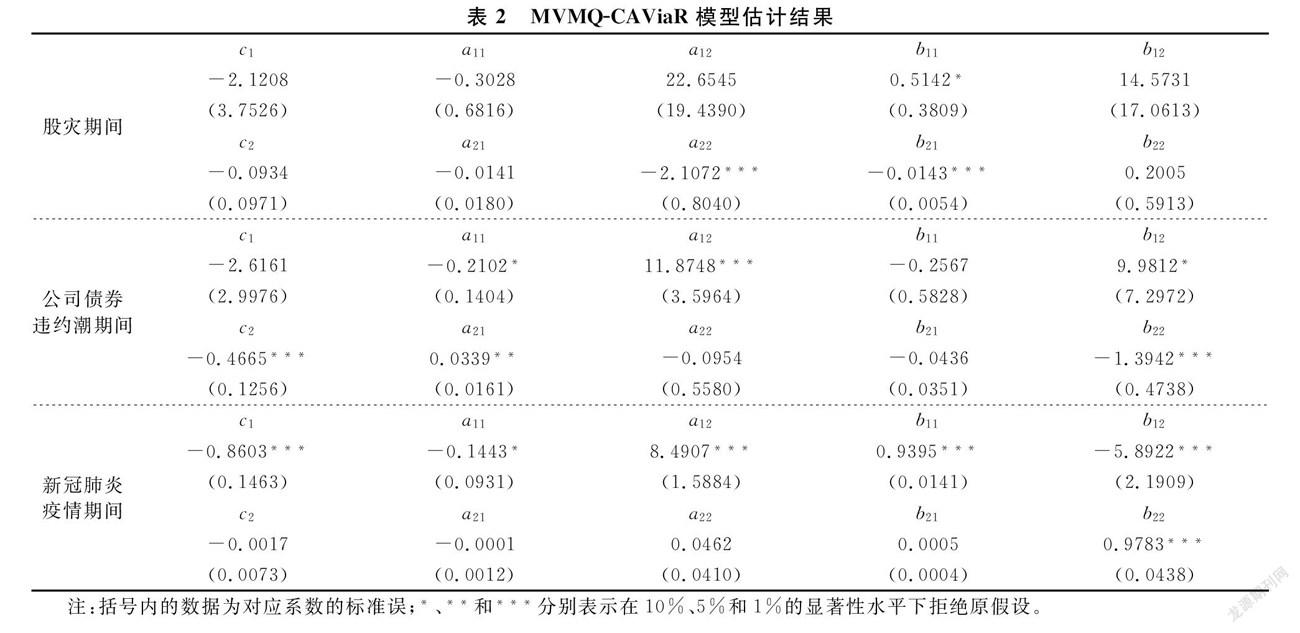

根据表1,沪深300指数收益率的标准差明显高于中证公司债指数,且沪深300指数收益率的最小值、最大值与平均值三个指标的绝对值均明显大于中证公司债指数,表明其波动更为剧烈,风险更大,符合股票和公司债券的风险特征。通过峰度可以看出,股灾期间股票市场的波动聚集效应更强,公司债券违约潮和新冠肺炎疫情期间公司债券市场的波动聚集效应更明显。对所有数据进行ADF检验,结果表明,样本期内沪深300指数和中证公司债指数的对数日收益率在1%的显著性水平下为平稳序列,因此可对其进行参数估计。

三、基于MVMQ-CAViaR模型的尾部风险溢出检验

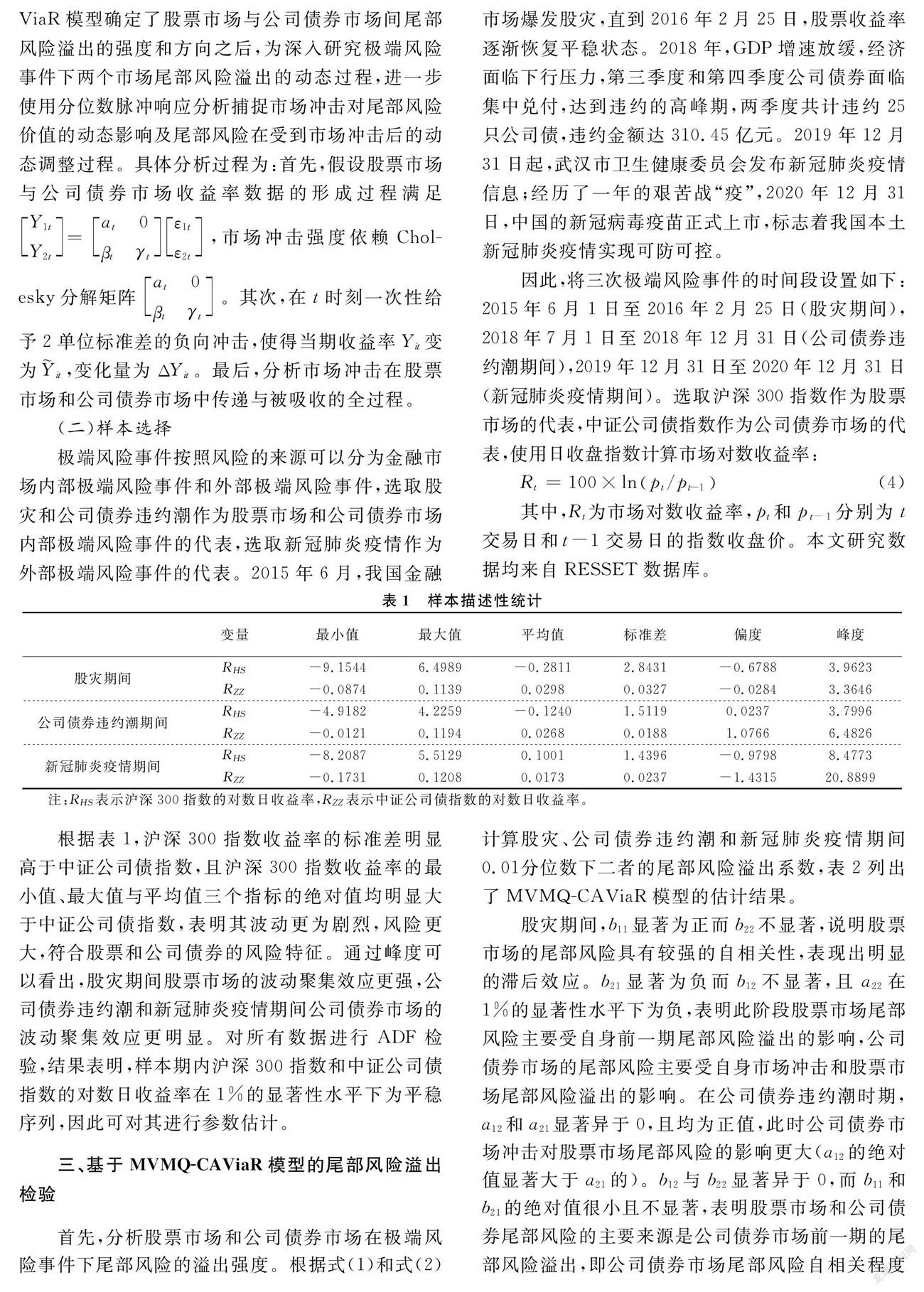

首先,分析股票市场和公司债券市场在极端风险事件下尾部风险的溢出强度。根据式(1)和式(2)计算股灾、公司债券违约潮和新冠肺炎疫情期间0.01分位数下二者的尾部风险溢出系数,表2列出了MVMQ-CAViaR模型的估计结果。

股灾期间,b11显著为正而b22不显著,说明股票市场的尾部风险具有较强的自相关性,表现出明显的滞后效应。b21显著为负而b12不显著,且a22在1%的显著性水平下为负,表明此阶段股票市场尾部风险主要受自身前一期尾部风险溢出的影响,公司债券市场的尾部风险主要受自身市场冲击和股票市场尾部风险溢出的影响。在公司债券违约潮时期,a12和a21显著异于0,且均为正值,此时公司债券市场冲击对股票市场尾部风险的影响更大(a12的绝对值显著大于a21的)。b12与b22显著异于0,而b11和b21的绝对值很小且不显著,表明股票市场和公司债券尾部风险的主要来源是公司债券市场前一期的尾部风险溢出,即公司债券市场尾部风险自相关程度较高,且在二者尾部风险溢出中占据主导地位。新冠肺炎疫情期间,a11、a12、b11、b12和b22均显著,且a12和b12的绝对值显著大于a11和b11的绝对值,表明此时股票市场尾部风险主要受公司债券市场冲击和尾部风险溢出的影响,而公司债券市场尾部风险则受自身尾部风险溢出的影响。

总体而言,股票市场和公司债券市场的尾部风险均表现出了显著的自相关特征与滞后效应,且三个时期股票市场与公司债券市场之间的尾部风险溢出状况存在区别。股灾期间,股票市场对公司债券市场尾部风险的溢出更强;公司债券违约潮和新冠肺炎疫情期间,公司债券市场对股票市场尾部风险的溢出更强。gzslib202204011418MVMQ-CAViaR模型仅能说明股票市场和公司债券市场之间尾部风险的溢出强度,但对尾部风险的溢出方向无法得出一般性的结论。需要继续运用Wald统计量对估计系数的联合显著性进行检验,以判断极端风险事件下二者尾部风险溢出的方向。

根据表3可以发现,股灾期间,仅存在股票市场对公司债券市场单向的尾部风险溢出。这是因为此阶段股票市场尾部风险是金融市场的主要风险,来自股票市场的风险是引起市场恐慌的主要原因。股票市场的连续下跌行情使投资者情绪处于崩溃的边缘,股票市场尾部风险在投资者情绪的传染下持续放大,并产生对公司债券市场尾部风险的溢出。

公司债券违约潮期间,股票市场与公司债券市场之间存在双向的尾部风险溢出效应,即股票市场与公司债券市场之间存在相互反馈的作用机制。这主要是因为公司债券在2014年3月4日出现第一次实质性违约之后,其隐性“刚性兑付”机制被打破。作为固定收益类证券,当公司债券市场产生较大的尾部风险时,意味着市场面临较大下行压力,股票市场作为证券市场的晴雨表,尾部风险价值会受公司债券市场尾部风险溢出的影响,且此时公司债券市场表现脆弱,会受股票市场尾部风险溢出的影响。另外,债券回报不仅与贴现率变化有关,还与预期现金流有关[17]。在经济下行压力加大的背景下,以资管新规为代表的金融严监管政策释放了上市公司尾部风险,大量公司债券出现违约,公司债券违约数量的急剧攀升更易引起投资者的恐慌,投资者出于避险需求会减少持有股票,导致风险信号加速向股票市场传导,因此,公司债券市场对股票市场的尾部风险溢出更强。

新冠肺炎疫情期间,公司债券市场是二者尾部风险的净溢出方,结合表2分析,交叉系数的显著性结果表明公司债券市场的市场冲击与尾部风险对股票市场均有影响。这是因为疫情暴发后,地方政府强制企业停工停产,公司生产经营一度停摆,融资、投资能力受到限制,导致上市公司资产价值受到很大影响。由于公司债券市场的投资者以成熟的机构投资者为主,股票市场的投资者以散户为主,因此,当外部环境变化导致上市公司資产价值下降时,公司债券市场尾部风险更能反映金融市场的真实风险,其更容易将风险信号传递到金融市场;股票市场在散户投机行为和羊群效应的影响下,极易对市场的风险信息产生过度反应,表现为公司债券市场尾部风险向股票市场溢出。而公司债券市场投资者更加理性,其尾部风险主要受利率、通货膨胀率等宏观经济因素的影响,不易受股票市场尾部风险溢出的影响。

四、分位数脉冲响应分析

为进一步揭示市场冲击对二者尾部风险的动态影响及尾部风险受到冲击后的动态调整过程,运用分位数脉冲响应分析方法得出极端风险事件下股票市场与公司债券市场受到市场冲击后100个交易日的脉冲响应曲线,如图1所示。其中纵轴表示在95%的置信区间下1%VaR的变动情况。

(一)市场冲击对股票市场和公司债券市场的动态影响

根据图1(a)发现,股灾期间,公司债券市场受到股票市场的冲击时,其脉冲响应曲线的误差带始终包含零线,说明此时股票市场冲击对公司债券市场尾部风险几乎没有影响。结合表2和表3分析,该阶段公司债券市场的尾部风险主要受股票市场尾部风险溢出和自身市场冲击的影响,但公司债券市场冲击对股票市场有微弱影响。因为股灾期间,股票市场投资者情绪比正常时期更加敏感[18],而公司债券市场投资者更加成熟、理性,因此,该时期公司债券市场冲击对股票市场尾部风险有影响,而股票市场冲击对公司债券市场不存在影响。图1(b)显示,在公司债券违约潮期间,股票市场和公司债券市场尾部风险均会受到市场冲击的影响,且脉冲响应曲线波动非常剧烈。因为在此期间,经济面临下行压力,未来走向不明朗,大量公司债券被曝违约,公司发展不确定性增加,导致股票市场与公司债券市场对市场冲击反应的不确定性增加,此时公司债券市场冲击对股票市场尾部风险的影响更强烈。图1(c)表明,新冠肺炎疫情期间,公司债券市场冲击对股票市场尾部风险具有影响,而股票市场冲击对公司债券市场尾部风险不存在显著影响,公司债券市场在二者的尾部风险溢出中仍发挥主导作用,且公司债券市场对股票市场尾部风险的冲击多数时候为负。这可能是因为当公司债券市场产生波动时,投资者会对上市公司的经营能力及发展前景持怀疑态度,从而减少持有该公司的股票,导致股票市场尾部风险增大。

整体来看,在受到相同的市场冲击时,公司债券市场和股票市场风险价值变动趋势非常相似,这进一步表明公司债券市场与股票市场之间存在联动效应。同时,股票市场1%VaR变动的幅度在三个时期均大于公司债券市场,即公司债券市场的免疫力更强,这符合股票和公司债券的风险特征。在行为金融学中,股票价格与公司债券价格的变动不仅与公司基本面的变化有关,还与投资者的预期有关。根据过度反应理论,投资者在面临损失和收益时的心理存在差异。我国股票市场投资者以散户为主,非专业投资者占比较高,在市场“情绪”低迷时,投资者在从众心理和过度自信心理的驱使下,容易产生过度交易行为,导致股票市场受到冲击时的反应更强烈。

(二)股票市场与公司债券市场尾部风险的动态调整过程

脉冲响应曲线的收敛性表明,所有新信息的影响都不是永久的,表现为脉冲响应曲线逐渐收敛于0。股灾期间,当股票市场受到来自公司债券市场的冲击时,5个交易日后其影响便消除了90%以上。而在公司债券违约潮期间则需要18个交易日,此时,当公司债券市场受到来自股票市场的冲击时,需要22个交易日才恢复至稳态水平,即该时期股票市场表现出了强于公司债券市场的恢复力。新冠肺炎疫情期间,公司债券市场冲击对股票市场的影响在60个交易日后消除了90%以上。

三个时期股票市场和公司债券市场尾部风险的恢复程度存在差异。这是因为2015年股灾爆发期间,“国家队”直接持股行为在短期内抑制了股价暴跌,增强了市场信心,因此,市场在短期内便恢复到正常水平。公司债券违约潮期间,市场不确定性增加,央行共实行4次降准,但利率调整对市场信心的影响存在滞后效应,故股票市场和公司债券市场恢复至稳态水平所需的时间要长于股灾期间。同时,因为股票市场发展程度更高,制度体系比公司债券市场更完善,市场中流动性更强,所以,在面临市场冲击时,其自我修复能力与调节能力都更强。而新冠肺炎疫情在我国虽然得到了较好的控制,但仍有反弹势头,所以样本期内市场冲击对股票市场和公司债券市场的影响未完全收敛至0值。gzslib202204011419五、研究结论

根据极端风险事件的来源,分别对金融市场内部极端风险事件和外部极端风险事件下股票市场与公司债券市场尾部风险溢出的强度、方向及尾部风险受到市场冲击时的动态过程进行研究。根据实证结果,发现股票市场与公司债券市场间的尾部风险溢出在极端风险事件下表现出不同的特征。第一,在金融市场内部极端风险事件下,股灾期间仅存在股票市场对公司债券市场单向的尾部风险溢出,公司债券违约潮期间,股票市场和公司债券市场之间存在双向的尾部风险溢出,且公司债券市场对股票市场的尾部风险溢出更强。在外部极端风险事件下,仅存在公司债券市场对股票市场单向的尾部风险溢出。第二,公司债券市场冲击对股票市场尾部风险有影响,而股票市场冲击仅在公司债券市场爆发极端风险时才会对公司债券市场产生显著影响,且此时公司债券市场冲击对股票市场尾部风险的影响更强。第三,股票市场受到冲击时的恢复速度比公司债券市场更快。

基于以上结论,监管部门在关注极端风险事件下股票市场与公司债券市场间的尾部风险溢出效应时,应根据实际情况及时调整监管策略。首先,对于整个金融市场而言,监管部门在日常管理中要注重维持整个金融市场的稳定,培育成熟、稳健的投资者。通过引导投资者理性投资,提高股票市场面临市场冲击时的免疫力。同时,要加强公司债券市场相关制度建设,着力于公司债券市场与股票市场的协调发展,提高公司债券市场面对市场冲击时的恢复力。其次,当子市场爆发极端风险时,既要重点防范爆发极端风险市场的信号释放,规范子市场的发展,也要关注子市场的风险溢出对自身尾部风险的影响,将风险溢出控制在最低水平。最后,在关注金融市场本身风险的同时,也要对外部风险事件有所警惕。当金融体系外部爆发极端风险时,监管部门需重点关注公司债券市场释放的风险信号,建立有效的风险预警和防控机制,充分发挥公司债券市场风险信号标的作用,有效控制公司债券市场对股票市场的尾部风险溢出,防范系统性金融风险。

参考文献:

[1] 杨子晖, 陈雨恬, 张平淼. 股票与外汇市场尾部风险的跨市场传染研究[J]. 管理科学学报, 2020, 23(8): 54-77.

[2] Zhang J, Zhang D, Wang J, et al. Volatility spillovers between equity and bond markets: evidence from G7 and BRICS[J]. Romanian Journal of Economic Forecasting, 2013, 16(4): 205-217.

[3] 陈学彬, 曾裕峰. 中美股票市场和债券市场联动效应的比较研究——基于尾部风险溢出的视角[J]. 经济管理, 2016, 38(7): 1-13.

[4] 刘超, 徐君慧, 周文文. 中国金融市场的风险溢出效应研究——基于溢出指数和复杂网络方法[J]. 系统工程理论与实践, 2017, 37(4): 831-842.

[5] Haesen D, Houweling P,Zundert J V. Momentum spillover from stocks to corporate bonds[J]. Journal of Banking & Finance, 2017, 79: 28-41.

[6] 張岩, 胡迪. 中国金融市场风险交互溢出效应分析——来自股灾期间的新证据[J]. 金融论坛, 2017, 22(11): 41-55.

[7] 侯县平, 傅春燕, 林子枭, 等. 极端风险溢出效应的定量测度及非对称性——来自中国股市与债市的经验证据[J]. 管理评论, 2020, 32(9): 55-67.

[8] 曾志坚, 张欣怡, 黄珊. 公司债市场是新常态下证券市场的风险信号标吗?——基于公司债与股票市场间风险溢出的研究[J]. 财经理论与实践, 2020, 41(1): 41-47.

[9] Guo Y H, Li P, Li A H. Tail risk contagion between international financial markets during COVID-19 pandemic[J]. International Review of Financial Analysis, 2021, 73:1-10.

[10]袁薇, 王双微, 王培辉. 我国金融市场极端风险传染路径研究[J]. 金融监管研究, 2021(3): 80-91.

[11]Engle R F, Manganelli S. CAViaR: conditional autoregressive value at risk by regression quantiles[J]. Journal of Business & Economic Statistics, 2004, 22(4): 367-381.

[12]Li D Y, Wang J H. Extreme quantile estimation for autoregressive models[J]. Journal of Business & Economic Statistics, 2017, 37(4): 661-670.

[13]White H, Kim T H, Manganelli S. VAR for VaR: measuring tail dependence using multivariate regression quantiles[J]. Journal of Econometrics, 2015, 187(1): 169-188.

[14]曾裕峰, 温湖炜, 陈学彬. 股市互联、尾部风险传染与系统重要性市场——基于多元分位数回归模型的分析[J]. 国际金融研究, 2017(9): 86-96.gzslib202204011419[15]吴永钢, 赵航, 卜林. 中国金融体系内极端风险溢出关系研究[J]. 南开经济研究, 2019, 35(5): 98-121.

[16]刘玚, 李政, 刘浩杰. 中国金融市场间极端风险溢出的监测预警研究——基于MVMQ-CAViaR方法的实现[J]. 经济与管理研究, 2020, 41(2): 19-29.

[17]Aboody D, Hughes J S, Ozel N B. Corporate bond returns and the financial crisis[J]. Journal of Banking & Finance, 2014, 40: 42-53.

[18]谢赤, 莫廷程, 李可隆. 重大突发事件背景下金融行业间极端风险相依和风险溢出研究[J]. 财经理论与实践, 2021, 42(3): 2-10.

(责任编辑:钟 瑶)

Risk Spillover between Stock Market and Corporate Bond

Market under Extreme Risk Events: Based on MVMQ-CAViaR Model

ZENG Zhijian1,WANG Yongjuan1,CHEN Jiao2

(1.Business School,Hunan University,Changsha,Hunan 410082,China;

(2.College of Economics and Management, Changsha University, Changsha, Hunan 410022, China)

Abstract:By combining internal and external extreme risk events in financial markets, the MVMQ-CAViaR model is constructed to test the tail risk spillover between the stock market and the corporate bond market. The results show that, under the internal extreme risk events in financial markets, there is only a unidirectional tail risk spillover from the stock market to the corporate bond market during the stock market crash, and a bidirectional tail risk spillover between the stock market and the corporate bond market during a tide of corporate bond defaults, with a stronger tail risk spillover from the corporate bond market to the stock market. Under external extreme risk events, there is only a tail risk spillover from the corporate bond market to the stock market. When hit by a market shock, the stock market reacts more strongly, but it recovers more quickly than the corporate bond market.

Key words:stock market; corporate bond market; extreme risk events; tail risk; risk spillover

收稿日期: 2021-08-23

基金項目: 国家社会科学基金项目(19BTJ018)