噪音交易者投资决策影响因素的研究

2016-12-08李丹

李丹

摘要:在股票市场上,个人投资者属于噪音交易者,借鉴国际金融危机模型中的信息传导模型,从博弈的角度,针对不同的市场预期,构建了一个信息不对称条件下的噪音交易者投资决策模型;结果显示,企业良好的业绩会增强个人投资者长期持股的信心,机构投资资金的存在会降低个人投资者长期持股的信心;建议采取措施提高机构投资资金的信息透明度。

关键词:噪音交易者;羊群效应;股票市场

一、引言

根据Black(1986)的定义:噪音交易者是指那些无法获得内部信息,非理性地把噪音当做信息进行交易的投资者。通过综合比较机构与个人投资者的投资策略,我们可以发现个人投资者更喜欢闻风而动、追涨杀跌,更加符合噪音交易者的特点。根据2016年8月的《中国结算统计月报》:中国股票市场中自然人投资者数为11148.96万,非自然人为31.2万,充分说明中国的股票市场是个人投资者的市场,那么,搞清楚是哪些因素影响了个人的投资决策,就成为引导个人投资者理性投资,促使我国股票市场健康、稳定发展的重要前提。本文立足于此,通过构建一个噪音交易者决策模型,探讨在信息不对称条件下噪音投资者决策的影响因素。

二、构建噪音交易者决策模型

模型的构建思路是通过分析不同条件下噪音交易者的投资决策行为最终建立决策模型。在模型的构建过程中,借鉴了国际金融信息传导危机模型。

(一)投资资金分类

我们把所有投资资金分为短期资金和长期资金两大类,短期资金占比为x (∈(0,1)),其严格按照期投资计划进行操作。长期资金占比为1-x (∈(0,1)),其由两类交易者构成,一类是机构交易者,其资金占比为θ (∈(0,1));另一类是噪音交易者,其资金占比为(1-θ) (∈(0,1))。

(二)构建噪音交易者决策模型

1.模型要素的设定。由上可得:总投资资金中,短期资金的比例为x,机构资金的比例为θ(1-x),噪音资金的比例为(1-θ)(1-x)。

2.噪音交易者的投资决策思路分析。

噪音交易者由于缺乏充分的情报收集、分析能力,就必须通过对市场的观察来验证自己判断,而他们的主要观察对象就是机构交易者(民间俗称“庄家”)。因为,机构拥有强大的情报收集和分析能力,当其预期可持续获益时才会继续持股,否则将收回投资。由此,嘈音交易者的投资决策思路可分析如下:

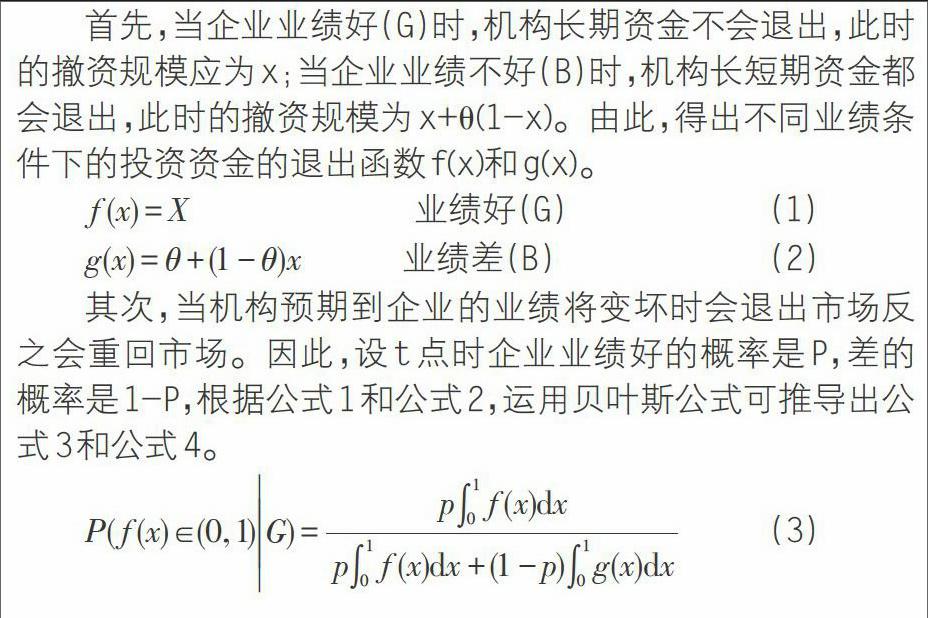

首先,当企业业绩好(G)时,机构长期资金不会退出,此时的撤资规模应为x;当企业业绩不好(B)时,机构长短期资金都会退出,此时的撤资规模为x+θ(1-x)。由此,得出不同业绩条件下的投资资金的退出函数f(x)和g(x)。

[f(x)=X] 业绩好(G) (1)

[g(x)=θ+(1-θ)x] 业绩差(B) (2)

其次,当机构预期到企业的业绩将变坏时会退出市场反之会重回市场。因此,设t点时企业业绩好的概率是P,差的概率是1-P,根据公式1和公式2,运用贝叶斯公式可推导出公式3和公式4。

[P(f(x)∈(0,1)G)=p01f(x)dxp01f(x)dx+(1-p)01g(x)dx] (3)

[P(f(x)∈(0,1)B)=(1-p)01g(x)dxp01f(x)dx+(1-p)01g(x)dx] (4)

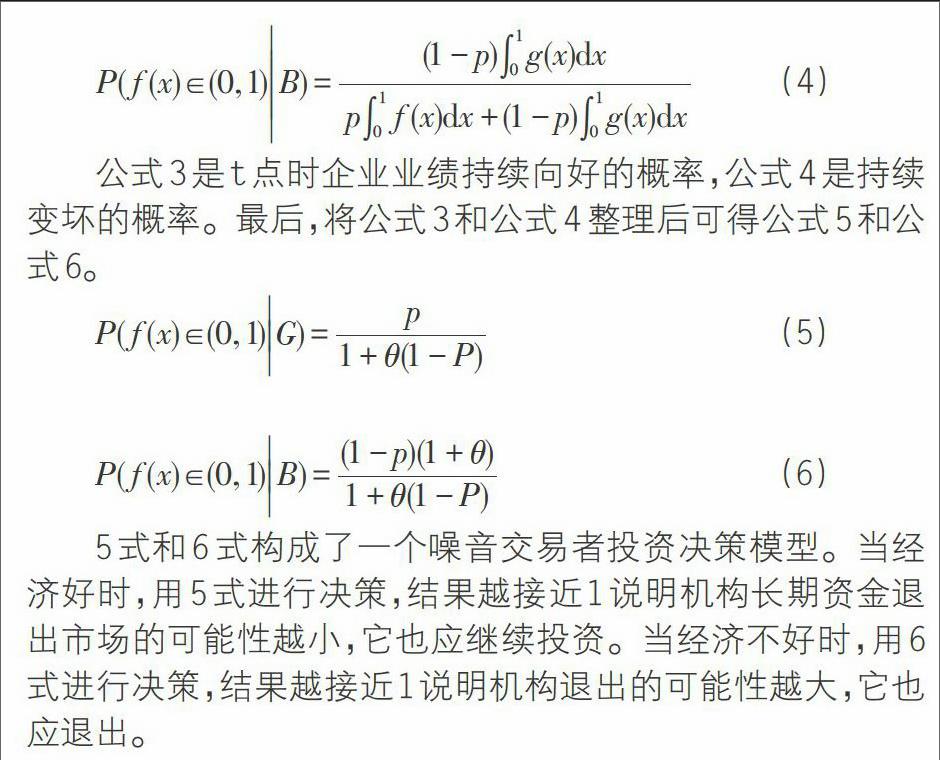

公式3是t点时企业业绩持续向好的概率,公式4是持续变坏的概率。最后,将公式3和公式4整理后可得公式5和公式6。

[P(f(x)∈(0,1)G)=p1+θ(1-P)] (5)

[P(f(x)∈(0,1)B)=(1-p)(1+θ)1+θ(1-P)] (6)

5式和6式构成了一个噪音交易者投资决策模型。当经济好时,用5式进行决策,结果越接近1说明机构长期资金退出市场的可能性越小,它也应继续投资。当经济不好时,用6式进行决策,结果越接近1说明机构退出的可能性越大,它也应退出。

三、结论和政策建议

根据模型可知:影响噪音交易者投资决策的因素主要有两个:一是经济向好的概率P,其对噪音交易者的投资决策呈正面影响;二是长期投资资金中机构资金的比重θ,其对噪音交易者的投资决策有负面影响。

基于以上分析,本文认为应加大机构投资者信息的透明度。在当前信息披露制度下,机构可轻易获得个人投资信息,而个人很难得到机构投资信息,这让个人容易被机构所左右,使机构更倾向通过与中小交易者的博弈来赚取“快钱”,这正是我国股票市场投机氛围严重的原因。信心变得更透明,那么个人与机构的投资步调会相当一致,机构无法通过博弈的方式获利,只能选择以长期股权收益作为自己的基本投资策略,成为真正的价值投资者。这样,才能使资金流向那些真正具有发展潜力的领域和企业,推动我国供给侧结构性改革更好、更快地发展。

参考文献:

[1]陈日清.机构投资者与个人投资者过度自信行为比较研究[J].投资研究,2011(12):25-37.

[2]李心丹,王冀宁,盛昭瀚.股价与交易量均衡下的个体证券投资者与机构间的博弈研究[J].金融研究,2004(01):43-53.

[3]孙艳.证券交易中的股民模仿行为——感性选择的解释[J].商业时代,2013(09):8-11.

[4]谭松涛.行为金融理论:基于投资者交易行为的视角[J].管理世界,2007(08):140-150.

[5]赵涛,郑祖玄.信息不对称与机构操纵[J].经济研究,2002(07):41-48.

[6]张丽芳,刘海龙.机构投资者和中小投资者的博弈均衡分析[J].系统工程理论与实践,2008(02):1-9.

[7]冈田 昭.国际金融—理论与政策[M].法律文化社(日),2001(11):187-205.