绿色金融助力“碳中和”的路径选择

2022-03-23高彦彬雷云河南理工大学

高彦彬 雷云(河南理工大学)

2021年,暴雨、台风、沙尘、高温等一系列极端天气频发,全球气候变化已威胁到人类的生命系统,应对气候变化将是今后相当长时期内人类面临的重大课题。根据第21届联合国气候变化大会上通过的《巴黎协定》,2020年9月中国表明二氧化碳排放力争于2030年前实现“碳达峰”,努力争取2060年前实现“碳中和”,这就是“3060”目标。其中,“碳达峰”是指二氧化碳排放量达到最大值,“碳中和”是指通过节能减排、植树造林等手段,以抵消自身产生的二氧化碳排放量,使二氧化碳排到大气中的数量为零。中国要实现“碳中和”目标,预计共需资金约为139万亿元,面对大规模的资金需求,绿色金融是最重要的抓手。绿色金融就是运用绿色信贷、绿色债券、绿色保险、绿色基金等金融手段来支撑经济的绿色发展。

一、绿色金融发展现状

(一)绿色信贷

在中国绿色金融发展过程中,绿色信贷占据主导地位。虽然中国绿色信贷业务起步相对较晚,但发展速度较快。自《绿色信贷指引》公布以来,中国已逐步建立起全球最大的绿色信贷市场,绿色信贷规模不断扩大,绿色信贷余额逐年上涨,到2020年末,绿色信贷余额上升至11.95万亿元,同比增速为16.9%,如图1所示。

图1 中国绿色信贷余额

(二)绿色债券

中国自2016年发行绿色债券开始,绿色债券发行规模平稳上升,2019年发行总额达3591亿元。2020年,因新冠肺炎疫情,发行规模有所减缓,全年发行规模为2276.48亿元,相较于2019年的发行规模减少了21.4%,如图2所示。2020年底中国已有12万亿元以上的绿色债券余额,发行规模占全球第二位。截至2021年3月,中国绿色债券发行者有153家,发行绿色债券共888只,发行规模总计为9107.53亿元。

图2 中国境内发行绿色债券规模

(三)绿色保险

绿色保险是为应对气候变化,改善生态环境,节约高效利用资源而提供的保险产品和保险服务。目前,中国开发的绿色保险产品有绿色资源保险类、环境损害保险类、绿色产业保险类、巨灾或天气保险类、资源节约保险类、绿色金融信用保险类等。绿色保险中最具代表性的是环境污染责任保险,当污染事故发生在被保险企业且损害了第三方利益时,保险方应承担赔偿责任。2013年,中国启动了环境污染强制责任保险试点,试点范围主要是重金属企业和其他高环境风险企业,目前中国开展该保险试点已有31个省(区、市)。截至2020年10月,绿色保险已经取得显著成效,如表1所示。

表1 绿色保险取得的成效

(四)绿色基金

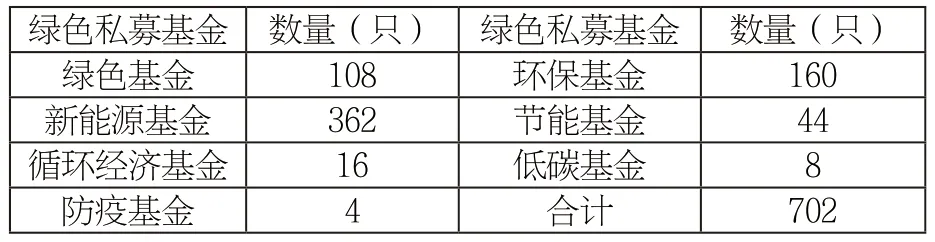

绿色基金是为满足低碳经济发展的需求,实施节能减排计划,为环境优化项目提供资金而设立的基金。中央财政出资设立了22只国家级基金,总规模达23695.5亿元。地方政府整合多方力量,采取多方合作的方式,设立有地方特点的区域性绿色基金达2000多支。此外,中国绿色私募基金有多种形式,包括产业基金、投资基金、发展投资基金、并购基金等。到2020年底,绿色私募基金总计达702只,如表2所示。

表2 中国绿色绿色私募基金数量

二、绿色金融助力“碳中和”的障碍

(一)绿色金融供给与需求错位

一是绿色金融支持的行业过于集中。2018年、2019年,中国绿色金融支持行业的占比分别是:交通运输业为46.50%、43.70%,可再生能源及清洁能源为25.20%、24.40%,其他行业为28.30%、31.90%。显而易见,过多绿色资金投入到交通运输业。为实现“碳中和”目标,电力行业投资需求数量更大,该行业需要投入的资金约为67.4万亿元,其次才是包括新能源汽车等低碳交通工具的交运行业,其资金需求约为37.4万亿元,最后是绿色建筑行业,资金需求约为22.3万亿元,这些都表明绿色金融重点支持的行业与资金需求量更大的行业存在差异,绿色投资供给与各绿色行业资金需求不完全匹配。二是绿色金融工具单一。目前,中国绿色信贷发展迅猛,在融资领域的占比约为90%,绿色债券约为7%,绿色股权约为3%。据估算,从2021年到2030年,中国绿色金融需求结构:绿色信贷为62%,绿色债券为8%,绿色股权为30%。从2031年到2060年,中国绿色金融需求结构:绿色信贷为60%,绿色债券为10%,绿色股权为30%。如今中国绿色金融结构仍然是绿色信贷占上风,其他绿色金融产品发展缓慢,绿色金融供给结构性失衡,不能满足绿色产业发展的现实需求。

(二)绿色金融体系不完善

一是绿色金融体系与“碳中和”目标不完全匹配。2015年,在“国内统一,国际接轨”理念下,中国开始建设绿色金融体系。2016年,中国绿色金融体系的“四梁八柱”初步形成,包括绿色金融法律制度体系、绿色金融标准体系、绿色金融产品体系及绿色金融政策体系,但“四梁八柱”只是一个大框架,里面内容还不充足,有待完善,离完善的绿色金融体系还有很大差距。二是绿色金融制度不健全。目前,中国还没有一个完整的《绿色金融法》,绿色金融相关制度都是各部门结合当时情形,为了解决出现的问题而制定的,都是相对独立的,缺乏关联性,整合时又会存在政策措施上的交叉和空白。中国绿色金融处在发展初级阶段,不成熟,一些制度做不到面面俱到,如《绿色债券支持项目目录(2021年版)》对绿色项目的要求更加严谨,对其相应的界定标准更加准确,同时把与煤炭、化石能源相关的高碳项目排除在国家支持项目之外。

(三)绿色信息披露不规范

当前,中国在绿色信息披露有关内容方面存在强制性不足、标准不完全统一等问题。特别是上市公司信息披露还没有完全实现明确标准、范围充分等要求,如中国人民银行2016年就关于上市公司信息披露制度的构建给出了相应措施,发布了相关的政策文件,然而到2021年3月为止,清晰统一的上市公司信息披露指导意见还没有出台,在国家政策的压力下,虽然上市公司在披露ESG(环境、社会责任、公司治理)信息方面有所进步,加入信息披露的上市公司也越来越多,但需要披露的关键性指标并没有明显增加,还在国际披露水平以下,且强制披露的环境指标只有一部分。信息披露的标准不统一,关于绿色债券方面,中国多方政策性机构都发布了相应的信息披露标准,这些不同类别的披露标准存在差异,加大了监管和约束的难度。例如,对金融债券披露的信息要求比较严格、准确,但对绿色债券中的其他债券的信息披露只有强制披露的要求,无明文规定的标准。

三、绿色金融助力“碳中和”的建议

(一)双管齐下实现绿色金融供求平衡

一是政府应为绿色金融的供求、价格和市场竞争机制提供制度保障,通过制定政策法规,明确环境权益(如排污权、碳排放权)和自然资源产权的归属,健全绿色金融发展质量评估体系,发挥绿色金融监管创新和窗口指导作用。二是市场应通过价格和竞争机制,促进绿色金融投融资结构调整,应进一步加大对清洁发电、绿色建筑、循环利用等绿色产业的支持力度,引导资金向这些行业、项目倾斜,强化激励约束和市场预期,提升金融服务绿色发展的质效。

(二)积极推动绿色金融工具创新

以“碳中和”为中心进行绿色金融工具创新。一是增加绿色债券品种。除了发行绿色金融债券、绿色企业债券、绿色公司债券外,还要增发气候债券、碳排放专项债券等新品种。二是丰富绿色保险品种。在继续发展环境污染责任保险的同时,加快其他绿色保险产品的研发步伐,不断推出节能环保设备保险、雾霾保险等新型绿色险种。三是创新碳金融工具。应用云计算、大数据、区块链等新技术,推出新型碳金融工具,如碳配额质押贷款、碳排放权理财产品等,开发出新型碳金融衍生品,如碳期货、碳远期合约、碳期权等。四是增设绿色基金。各级政府及环保类上市公司应发起类型多样化的绿色发展基金,如资源循环利用基金、清洁能源基金、生态保护基金等。

(三)完善绿色金融体系

以“3060”目标为指导方向,组建国家层面的绿色投资银行,制定净碳排放统一标椎与产业目录,规范不同绿色金融产品对应的体系标准内容,对整个绿色金融行业实施监管。建议现有商业银行进行绿色转型,设立绿色金融事业部,有条件的地方鼓励组建民资控股绿色银行。培育绿色金融中介机构,包括绿色金融体系认证机构、绿色金融征信机构、绿色金融事务机构等。

(四)健全绿色金融法律法规体系

以实现“碳中和”为前提,对现有与绿色金融相关的金融政策、法律法规进行整理归纳总结,适时出台《绿色金融法》,主要针对金融、产业、能源等方面用确切的法律文件使各方权利、责任和利益得以明确。同时,绿色低碳发展、环境风险也应写进《绿色金融法》,以此推进绿色金融顶层设计的进程。

(五)加强环境和气候信息披露

在“碳中和”目标指引绿色发展过程中,对信息披露要求更高、更准确。应进一步制定环境和气候信息披露方面的法律法规,出台相关政策文件,健全中国环境和气候信息披露制度。各机构组织之间要互相沟通,应用最新技术和方法,使披露的信息更全面、更精确。