对“双碳”目标下石油公司发展氢能的思考和建议

2022-03-22杜廷召刘欣叶昆刘永铎申会兵白宸瑞

杜廷召,刘欣,叶昆,刘永铎,申会兵,白宸瑞

( 中国石油工程建设有限公司华北分公司)

1 能源转型与发展氢能

全球能源低碳化背景下,油气行业正面临着传统能源消费增速逐步放缓、日趋严格的控减碳排放政策、日益增高的减碳成本、高碳资产风险逐步升高,以及油气生产增量面临的技术经济困难进一步增加等多重压力[1]。能源结构向清洁低碳转型已经成为全球石油公司的共识。bp、道达尔、壳牌、中国石油、中国石化等传统油气企业积极拓展新能源业务,发展氢能、地热能、生物质能、太阳能、风能等业务领域。

中国能源供应一直面临着富煤缺油少气的资源禀赋特点,对外依存度较高,尤其是传统能源中相对低碳的天然气供应对外依存度上升至42%(2020年),每年的需求量增速远高于国内产量增速,供需矛盾日益突出[2],在碳达峰、碳中和(即“双碳”)目标下,中国能源发展面临着减排压力大和能源供应不足的双重问题。随着太阳能发电、风能发电技术的进步和成本的快速下降,大力发展氢能被认为是“双碳”目标下中国能源转型不可或缺的选择[3]。发展氢能不仅有利于中国实现绿色发展目标,也有利于保障国家能源安全和形成新的经济增长点。

氢能与传统石油公司的油气产业链关系十分紧密,与石化行业契合度尤其高[4]。在氢能发展上,石油公司具备规模化的制氢能力基础、成熟完整的能源安全管理经验、全面的油气储运及分销体系,拥有制储运销全产业链设计、建设、运行、管理等多方面的基础优势、技术优势、人才优势、体系优势、安全管理优势[5]。本文从国内外氢能产业及技术发展现状出发,结合国际石油公司氢能发展布局,分析国内外油气行业发展氢能的规划部署和路径;针对氢能行业发展的成本问题、波动性问题等氢能规模化发展面临的问题,结合中国油气行业发展氢能的各项优势基础以及中国石油公司氢能发展部署,分析石油公司加快发展氢能的路径并提出建议。

2 全球氢能产业发展现状

氢气发热值高,是汽油的3倍,是目前除核燃料以外热值最高的燃料之一;燃烧性能好,可燃范围大、燃点高、燃烧快;资源广泛,以化合物形态广泛存在于水等物质中;无毒环保,反应产物清洁,减少温室效应;由于其零碳特性,被视为“终极”能源,美国、日本、德国等发达国家相继把氢能产业提升到国家能源战略高度。国际氢能委员会、国际能源署、麦肯锡等国际研究机构普遍看好氢能发展前景,其中国际氢能委员会预测,到2050年氢能在全球能源消费中的占比将提升到18%,创造市场价值超过2.5万亿美元,减少二氧化碳排放达到60亿吨,成为与天然气、石油并列的终端能源消费主体。

2.1 发达经济体氢能产业发展情况

低碳发展能源转型的背景下,美国、欧盟、英国、俄罗斯、日本、韩国等发达经济体都已将氢能发展提升为国家能源战略,氢能相关领域的研究、实践工作持续升温。美国自1970年起开始布局氢能技术研发,在全球率先提出“氢经济”概念,1990年起陆续发布《氢能前景法案》《国家氢能发展路线图》《全面能源战略》等一系列的政策,促进氢能产业规模化发展。日本极力推进“氢能源社会”建设,1973年成立氢能源协会布局氢能源技术研发和研讨,2003年以来陆续发布5次能源基本计划、《日本氢和燃料电池战略路线图》《氢能基本战略》等战略部署,视发展氢能为国策。欧盟陆续发布《2005欧洲氢能研发与示范战略》《欧盟氢能战略》《可再生能源指令》等政策文件,将绿氢作为欧盟未来发展的重点,促进氢能成为欧盟能源体系的一个重要产业。碳中和背景下俄罗斯也感受到了国际能源变革对其带来的挑战,出台了《2035年能源战略》《氢能行业规划》等规划,计划2024年前在俄罗斯境内建立全面涉及上下游的氢能产业链,促进清洁能源出口。

2.2 国际油气巨头氢能发展部署

bp公司认为氢能兼具储能媒介和二次能源的双重角色,将在2030-2050年得到广泛的应用。bp是欧洲和美国两个全球最大氢示范项目的能源合作伙伴,拥有超过40年的制氢经验、超过10年的汽车加氢站试运营经验[6]。bp“十年战略”计划到2030年力争氢能业务在核心市场占有约10%的份额,专注于难以电气化或电气化技术经济性较差的两个行业能源需求:一是活动能耗高的工业部门;二是重卡等运输行业。

道达尔在氢能燃料领域积极推进加氢站布局,2013年道达尔、壳牌、德国戴姆勒等公司在德国政府的主导下启动了“H2Mobility”项目,计划2023年前将德国的加氢站增加到400座[6]。道达尔还与林德、宝马等公司合作开发氢气加注等相关技术。

壳牌公司也全面进军氢能领域,在制氢、储运和加氢全产业链布局,与日本岩谷产业、日本电源开发公司合作开发低品质褐煤制氢,与川崎重工公司合作开发液氢运输船,与丰田公司合作建设加氢站。

3 氢能技术发展方向和面临的问题

3.1 制氢

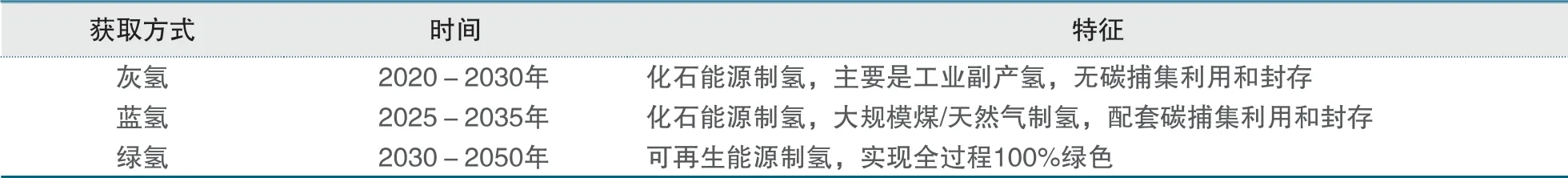

氢能产业链包括制取、输送、储存和利用,其中制取作为产业链的源头制约着整个产业链的发展。“灰氢不可取、蓝氢可利用、废氢可回收、绿氢是方向”得到业界的广泛认同,但由于可再生能源发展较晚,现阶段可再生能源电解水制氢仅占全球氢气产量的2%左右,且可再生能源发电成本尚未全面降低,目前天然气制氢和煤制氢仍是主要的制氢方式。化石能源制氢无法摆脱对传统能源的依赖,煤制氢碳排放水平较高,制氢成本最低,天然气制氢碳排放较低,成本略高;基于可再生能源的电解水制氢低碳可持续,但是目前效率仅有50%~70%,且制氢成本目前高于化石能源制氢。结合减碳需求和氢能发展需求,石油公司多倾向于从灰氢到蓝氢到绿氢的渐进过渡发展方式,根据预测,氢气的制取方式及实现时间见表1。

表1 氢气获取方式及其实现时间

3.2 储运

绿氢作为最有发展潜力的制氢方式,其能量来源于风能、太阳能等可再生能源。根据自然资源部国土卫星遥感应用中心统计,中国风能、太阳能等可再生资源分布主要集中在西北地区,而中国用能负荷中心在东南部,能源资源与用能负荷中心存在空间上的错位,相距1000~4000千米,氢能供需匹配面临着超远距离、规模化储运问题。

氢气具有体积能量密度低、容易泄露、液化能耗高且脆化金属材料等特性,导致储运问题突出。氢气储运受到规模、技术经济条件限制,目前氢气运输以长管拖车为主的短距离运输为主,输送效率低下导致储运成本较高、运输半径较短,限制了氢能的发展。在长距离气体输送中,管道输送具有很强的竞争力,为了降低规模化的氢气输送成本,各方正逐步推进氢气输送管道的建设,以解决能源供需的时空矛盾。由于“氢脆”现象,输氢管道需选用低碳材料,氢气管道的造价是天然气管道的2倍以上。同时氢气输送规模的发展也是渐进提高的,天然气管道掺氢成为研究的热点,国内外陆续开展了不同比例的示范项目,旨在解决天然气管道和氢气相容性的一系列问题。另外,液氢储运、液态氢载体储运、化学固体储运技术也在研发中。

3.3 加氢

加氢站基础设施处于建设初期,也是氢能源在交通领域竞争力不足的问题所在,各国均在加速加氢站网络的建设。加氢站建设的问题主要包括:1)建站成本高,一座小规模加氢站单站投资约800万元~2000万元;2)气态氢加注效率低,现有气氢产业链使用方案的整体能源效率仅为4%~25%,压缩储运环节浪费率高达50%。加氢站正逐步从35兆帕气态加氢向70兆帕气态加氢和液态加氢方向发展,以提高储运效率并降低储运成本。

总体来说,氢的发展面临如下几方面的挑战:1)基础设施不足;2)全产业链技术成熟度不高;3)规模化储运难度大,储运成本高、效率低。全产业链成本高、效率低的问题导致终端氢消费成本高,相比传统能源尚未能形成商业化竞争力,直接制约了氢能设施的规模化、商业化运行和应用[7]。

4 中国石油公司发展氢能的优势及部署

4.1 中国石油公司发展氢能的优势

4.1.1 制氢基础雄厚,规模提升的可行性良好

根据各国际组织、团体预测,2035年前灰氢与蓝氢仍是制氢主体,石油公司是当前最主要的氢气的生产方和消费方,仅中国石油和中国石化年产氢量和消费量就达到约400万吨。石油公司掌握着雄厚的天然气资源,目前天然气制取的蓝氢仍具有较好竞争力,制氢发展潜力巨大。

4.1.2 储运基础设施完善,氢能储运发展潜力大

氢能基础设施发展滞后是制约中国氢能大规模应用推广的重要因素。石油公司具有雄厚的储运基础设施,若可以充分利用到氢能储运中,则发展潜力巨大。截至2020年底,中国境内建成油气长输管道累计达到14.4万千米,其中天然气管道约8.6万千米,原油管道约2.9万千米,成品油管道约2.9万千米[8],加油站超过12万座,其中中国石化拥有3万多座加油站,中国石油拥有2.2万座加油站,中国海油有800多座加油站。在充分利用现有油气网络基础上开展氢能储运产业链发展,可提高基础设施利用率,降低人工成本支出,同时可以弥补氢能业务经营性亏损,以油气养氢,实现氢能催化发展。

4.1.3 技术基础丰厚,支撑氢能产业安全快速发展

受氢气点火能极低、极易泄漏、燃点范围宽等相关问题影响,目前中国仍将氢气作为危险品进行管理,严重制约氢能产业发展。高效、安全的储运利用技术是实现氢能产业化、商业化的关键,石油公司具有丰富的制氢、储氢、运氢及用氢经验,同时在能源安全方面具有成熟的设计、建造、运行及维护管理经验。天然气、石油产业链与氢能产业链高度相似,石油公司现有研究机构、人才以及完整丰富的研究保障体系,可以快速应用到氢能全产业链技术研究,推动氢能开发关键技术和工艺加快突破,掌握氢能行业话语权,引领氢能产业高质量发展。

4.2 中国石油公司发展氢能的部署

4.2.1 中国石油氢能发展部署

2021年4月8日,中国石油集团召开总部组织体系优化调整部署动员会,构建油气和新能源业务板块,把油气和新能源并列为第一大业务板块。2021年4月27日,中国石油董事长戴厚良在“新发展理念与企业高质量发展论坛”提出,中国石油要推进油、气、热、电、氢多元融合发展,积极构建多元互补的能源供给新体系,将氢能列为新能源发展4条路径之一——布局全氢产业链。按照“清洁替代、战略接替、绿色转型”三步走总体部署,中国石油氢能产业链与天然气产业链及可再生能源协同发展,现有制氢能力和副产氢资源与二氧化碳捕集利用相结合,实现“蓝氢”供应,构建蓝氢、绿氢多元供氢,氢-电、电-氢转化,建立氢气储存、运输、终端加注供应链。

4.2.2 中国石化氢能发展部署

中国石化加强与康明斯、法国液化空气集团、协鑫集团、隆基股份、北汽福田、长城汽车等氢能相关上下游企业全面合作,推进加氢站、氢能燃料汽车、能源综合利用等方面的合作。2021年2月中国石化提出“十四五”期间形成一定规模的高纯氢产能,布局若干高速氢走廊,构建氢能产业链和关键材料自主核心技术及标准体系,将加快发展以氢能为核心的新能源业务,拟规划布局1000座加氢站或油氢合建站、7000座分布式光伏发电站点。

4.2.3 中国海油氢能发展部署

2021年1月22日,中海油能源发展股份有限公司清洁能源分公司揭牌成立,中国海油新能源主要包括风电、煤制气、动力电池、生物质能、太阳能及氢能等业务,被中国海油列为其六大业务板块之一。氢能规划布局中立足海上风电战略,布局海上风电制氢业务。实际工作中,中国海油与林德公司签署合作意向书,共同探索和推动氢能发展。

5 石油公司加快发展氢能的路径思考及建议

石油公司开发利用氢能具有先天优势,大力推动氢能产业,不但对推动中国能源结构调整、能源安全保障、节能减排和改善环境具有重要意义,而且对石油公司拓展新业务、增强综合竞争能力,尤其是推动石油公司向综合能源公司转型具有重要的意义。目前,中国石油公司氢能实际部署尚未全面铺开,各公司发展速度和部署不均衡,同时尚存在优势未得到充分发挥、产业化路径不清晰等问题。为了加速发展氢能产业,使其在石油公司低碳发展中发挥重要作用,提出如下发展路径及建议。

5.1 树立危机意识,加快氢能布局,提升市场竞争力

“双碳”背景下,无碳、低碳能源的发展壮大已成为共识。氢能作为技术密集型的产业,各大电力公司、煤化工企业、各类装备集团等均早已开展人才培养、装备研发、知识产权等相关布局,同时各类示范、试验工程快速推进,技术高速发展,行业技术竞争激烈。甚至有的公司基于长远布局考虑,对新能源项目不进行考核或降低收益率投资标准,以探索新型技术应用实践和提高市场占有率。氢能领域人力培养、装备研发、工程实践、专利及标准布局的投入缓慢不仅不利于在未来竞争激烈的氢能市场环境中占据先发优势,也不利于石油公司能源转型的突破式发展。

5.2 以零碳示范为契机,开展氢能替代,探索多场景、多模式氢能发展模式

油气田系统用能包括电、热、冷、燃料等,多种需求交叉耦合。“双碳”背景下,各大石油公司均在开展零碳排放或近零碳排放油气田示范工程实施,结合技术成熟度情况,多以风力和光伏发电为主开展能源替代工作,但由于“源网荷储”、多能协同、负荷侧响应等尚未形成良性互动,未形成高效、低成本的综合能源系统。引入氢能媒介可打通电、热、冷、燃料多能系统,开发出适用于不同用能场景及模式的零碳微网。

5.3 积极探索部署可再生氢能各种路线

氢能成为清洁能源不是因为其本身的无碳特性,而是由于其可采用可再生能源制取而无碳。由于氢气自身物性原因,氢储运成本高、效率低,严重制约氢能的空间、时间调配能力,而液体燃料储运效率高达99%,而且液体氢载体储运能耗和成本更低的同时安全性更高,国内外可再生甲醇、零碳氨及甲基环己烷等有机液体作为氢载体的示范和研究也越来越多。基于可再生能源消纳的电化工(power-to-X,P2X)技术和氢载体固体氧化物燃料电池(SOFC)等技术的“氢气生产-合成氢载体(天然气、甲醇、氨、甲基环己烷等)-氢载体储运-重整制氢/氢载体充装、利用”路线模式,为氢能大规模储运提供更加丰富的可能性,提升氢能的空间调配能力。甲醇、氨等液体的储运和加注,还可以考虑利用已建油品输送管道、加油站设施降低投资及运营成本。

各石油公司均在发展风光等新能源发电相关业务,但上网指标是新能源产业能否大规模发展的核心问题,尤其是“双碳”背景下上网指标竞争日趋激烈。若无上网指标,石油公司将会面临有电无处用、无处送的被动局面。发展氢载体路线可贯通可再生氢能制储运销产业链,助力石油公司向综合能源公司转型发展。

5.4 超前谋划,积极布局规模化储氢和调峰技术

储能技术产业化发展是非化石能源大规模应用的前提条件[9]。太阳能、风能等可再生能源发电已经实现商业化,但输出电力波动性大的特点[4],导致可再生能源发电面临着稳定性差、储存难度高、产用负荷无法实时匹配等问题,对原有电力系统的调节能力和安全保障能力形成巨大的挑战,储能是应对此类挑战的重要手段。随着未来氢储能系统的规模化应用,将会出现跨季调峰、大规模长距离调配等需求,迎来储氢业务规模化快速发展。石油公司具有丰富的储能、调峰经验,天然气地下储气库、液化天然气(LNG)调峰储备站、商业油品/化工品储库等设计、建设、运行经验丰富,相应技术在氢能领域均有适宜的场景,布局地下储氢库、液氢调峰储配站、氢载体储库等规模化储氢技术,可以助力可再生氢能(氢气、液氢、可再生氢载体)连续稳定供应,拓展业务领域,实现油、气、电、氢协同可持续发展。

5.5 迁移能源安全管理经验,促进氢能产业平稳、加速发展

氢从危险化学品向“氢能”的转变过程中,最重要的保障是其安全性。石油公司具有丰富的能源安全管理经验,覆盖天然气、石油及大宗化学品的制取转化、气液态储运、终端加注利用全产业链,各环节与氢能发展路径高度契合,在石油公司系统、全面的能源安全风险防范体系基础下,开展氢能安全风险防范制度及标准规范制定、有效防护措施开发,可以快速高效建立氢能运营的安全保障体系,切实保障氢能安全、高效、快速发展。

5.6 充分发挥基础设施、技术先发优势,助力解决氢能发展前期投资高的问题

加快氢能制-储-运-销产业化研发应用,依托覆盖全国的天然气管道、加油站设施,加速分布式天然气制氢+碳捕集利用与封存、掺氢管道、加油站合建高效安全氢能加注等相关技术研发及应用,破解氢能发展制约规模化与成本之间的恶性循环,推进氢能产业规模化发展和关键技术突破,降低终端消费成本,支撑氢能产业加快发展。