2021粘胶短纤出口市场回望

2022-03-17季柳炎编辑赵颖

文/ 季柳炎 编辑/ 赵颖

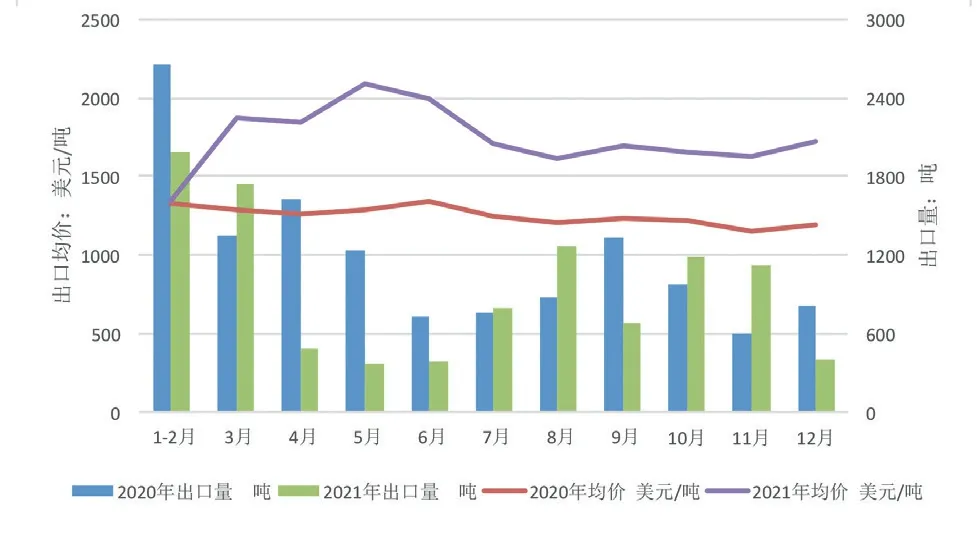

产品价格的上扬在一定程度上抑制了出口量的增长

2021年是新冠肺炎疫情席卷全球的第二个年头,疫情对欧美、伊斯兰国家、东南亚等国家及地区冲击较为严重,影响了世界范围内的粘胶短纤产业以及纺织产业的发展。中国市场上,粘胶短纤生产产量提速受阻,同时本年度中国的粘胶短纤进出口情况也差强人意,产品价格的上扬在一定程度上抑制了出口量的增长,2021年粘胶短纤出口价格增长了4成之多,出口量降幅达15.18%。在外部市场面临重重挑战的情况下,我国企业如何在差别化纤维产品上有所作为,在中高端产品领域做到保质增量,这些问题值得业界深思。

2021年,中国粘胶短纤出口总量318573吨,同比减少15.18%,年度出口均价1832美元/吨,同比增加40.16%。从分国别数据看,中国粘胶短纤2021年累积出口量前五名分别是:巴基斯坦、土耳其、美国、印度尼西亚和孟加拉国。对外出口量前五名中,除对美国、孟加拉国出口量有所增长,其余出现了出口量减少的情况(详见表1)。

对四国出口增长获益高品质

2021年,我国粘胶短纤对外出口量(1万吨以上)同比增长的国家有:印度、美国、伊朗和孟加拉国,对这四个国家具体情况分析如下:

印度:稳定质量保障推动需求攀升

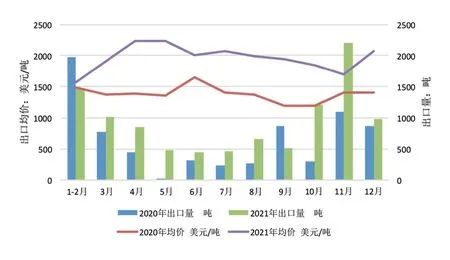

2021年中国粘胶短纤出口量(1万吨以上)同比增加最多的是印度,中国对其全年出口量10273吨,同比增长43.91% ,全年对其出口均价1881美元/吨(见图1)。

图1 对印度出口粘胶短纤情况(2020-2021年)

印度是仅次于中国的粘胶短纤生产大国。对印度出口量增长证明我国的粘胶短纤品质正在被印度本土纺纱厂所接受。进一步分析出口量增长的主要原因是2021年印度疫情继续蔓延,制约了印度境内粘胶短纤的正常生产。因为生产的不稳定导致了粘胶短纤品质下降。但印度本土的纱厂纺纱设备水平、纺纱工艺水平在提升,开始需要品质均一、稳定的粘胶短纤原料,而我国的粘胶短纤品质能满足印度本土纺纱厂的需求,这是造成印度从我国进口粘胶短纤增加的本质原因。

美国:出口增长依赖阻燃产品

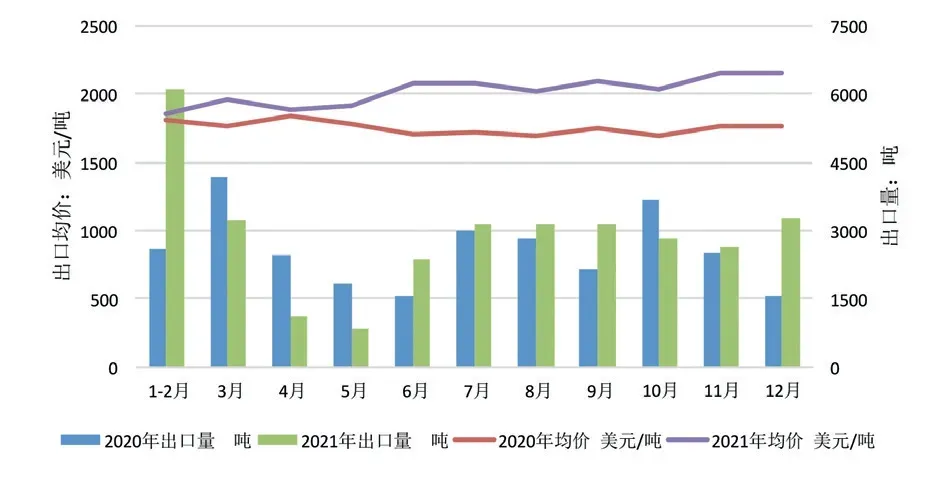

2021年中国粘胶短纤出口量(1万吨以上)同比增幅排名第二的是美国,中国对其全年出口量31867吨,同比增长12.73%,全年对其出口均价为2014美元/吨(见图2)。

图2 对美国出口粘胶短纤情况(2020-2021年)

中国对美国出口的粘胶短纤主要是阻燃粘胶短纤。2018年中美贸易战爆发之后,美国曾经一度缩减从我国进口阻燃粘胶短纤的数量,但2020年疫情爆发之后,欧洲的粘胶短纤工厂在疫情期间内开工率较低,而阻燃粘胶短纤在美国属于刚需品,每年均保持着一定的使用量,故在国外没有稳定的阻燃粘胶短纤货源时,美国不得不从中国进口阻燃粘胶短纤,这是我国对美国粘胶短纤出口量上升的主要原因。

伊朗:“一带一路”背景下出口形势看好

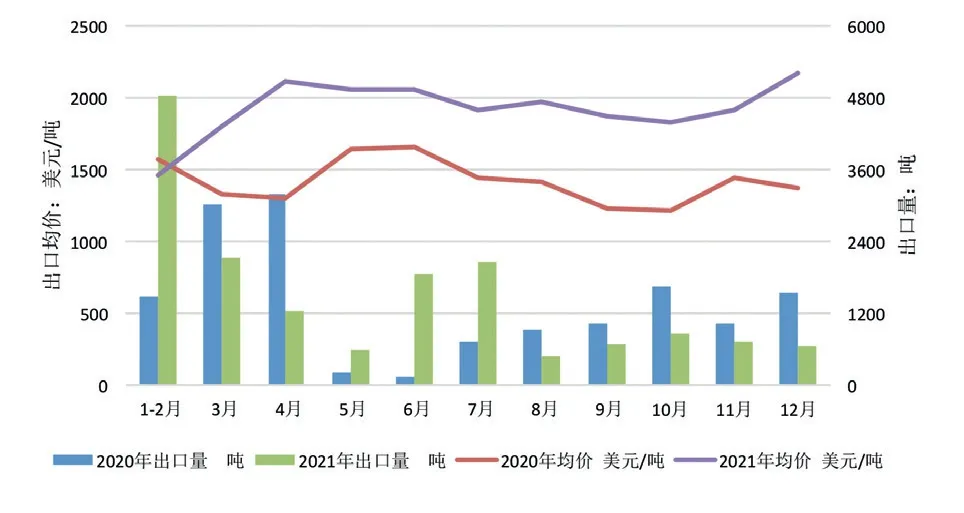

2021年中国粘胶短纤出口量(1万吨以上)同比增幅排第三的是伊朗,中国对其全年出口量12780吨,同比增长6.99%,全年对其出口均价1825美元/吨(见图3)。

图3 对伊朗出口粘胶短纤情况(2020-2021年)

多数伊斯兰国家对于棉花、粘胶纤维制成的纺织品情有独钟。这主要是因为粘胶纤维的回潮率在13%时,具备特有的亲水特性,且同时具有吸水力强、透气性佳等诸多优点,用粘胶短纤制成的阿拉伯大袍能调节体感温湿度。

伊朗位于亚洲西南部,素有“欧亚陆桥”和“东西方空中走廊”之称。在中国加快推动落实“一带一路”倡议的背景下,中国和伊朗关系发展迎来了新契机,双边贸易正在有条不紊地推进。随着伊朗开始将人民币纳入其货币结算体系后,中国对伊朗出口的粘胶短纤量预期将进一步增加。

孟加拉国:市场蕴藏增长潜力

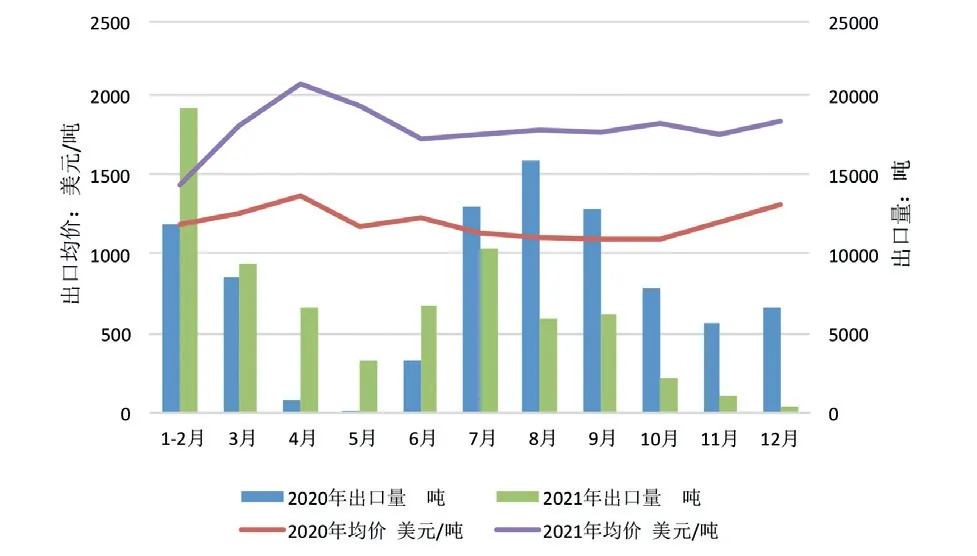

2021年中国粘胶短纤出口量(1万吨以上)同比增幅排第四的是孟加拉国,中国对其全年出口量15824吨,同比增长6.14%,全年出口均价1807美元/吨(见图4)。

图4 对孟加拉国出口粘胶短纤情况(2020-2021年)

孟加拉国是伊斯兰国家之一,对粘胶短纤织造的服装认可度较高。2021年8-12月,各月采购量较均衡,说明孟加拉国采购粘胶短纤的水平仍属于初始阶段,其没有形成与印度相似的市场博弈能力。从这一角度来看,孟加拉国粘胶短纤市场仍有成长潜力,2022年中国对孟加拉国出口粘胶短纤的数量仍会保持一定的增长。

对五国出口量减价增

2021年我国粘胶短纤对外出口量同比减少的国家有:越南、印度尼西亚、巴基斯坦、俄罗斯、土耳其。对这五个国家的具体情况分析如下:

越南:难享关税减免优势

2021年中国粘胶短纤出口量(1万吨以上)同比减少变化最大的是越南,中国对其全年出口量14766吨,同比减少41.04% ,全年出口均价1968美元/吨(见图5)。

图5 对越南出口粘胶短纤情况(2020-2021年)

2021年6-12月,我国对越南出口粘胶短纤的量呈现同比减少,尤其是在9-12月,同比减少均在50%以上。出现这种情况的主要原因有:一是2021年我国对越南出口粘胶短纤的价格波动幅度比较大。二是东盟成员国商品交易免关税,越南是东盟十国的成员国之一,我国的粘胶短纤与泰国、印度尼西亚相比,价格优势不足。三是2021年疫情的往复,造成越南本地的纱厂生产不正常,也扰乱了其贸易商的粘胶短纤进口计划。

印尼:“价扬”抑制量升

2021年中国粘胶短纤出口量(1万吨以上)降幅较大的是印度尼西亚,中国对其全年出口量20332吨,同比减少33.06%,全年出口均价1940美元/吨(见图6)。

图6 对印度尼西亚出口粘胶短纤情况(2020-2021年)

印尼作为伊斯兰国家之一,其对粘胶短纤制成的服装认可度高且具有一定的依赖性。2021年,3月、8-10月我国对印度尼西亚出口粘胶短纤同比减少较为严重,出现这种情况的主要因素有:一是印尼本土有3家粘胶短纤工厂,但因为疫情原因,2021年度生产不是太稳定,造成其本土一些品种好的粘胶短纤需要从中国进口,从而减少了低价粘胶短纤的进口。二是2021年,由于中国的粘胶短纤价格比2020年要高,印尼在2021年度减少了采购量。三是印尼是东盟十国成员国之一,当在中国采购的粘胶短纤价格高的时候,其可以从泰国采购价格较低的粘胶短纤作为补充。

巴基斯坦:多重因素拖累市场增长

从2021年中国粘胶短纤出口量(1万吨以上)同比降幅由多到少看,排名第三的是巴基斯坦,中国对其全年出口量67890吨,同比减少21.37%,全年出口均价1696美元/吨(见图7)。

图7 对巴基斯坦出口粘胶短纤情况(2020-2021年)

2020-2021年巴基斯坦国内局势以及地缘局势不是很稳定,加上疫情防控等因素,导致巴基斯坦在近两年内生产体系很难有所保障。但即使在这样的情况下,我国粘胶短纤对外出口量第一的位置仍是巴基斯坦。撇开疫情、地缘政治等因素,价格是造成我国对巴基斯坦粘胶短纤出口量同比减少的主要因素。

俄罗斯:2000美元/吨为价格门槛

2021年中国粘胶短纤出口量(1万吨以上)同比降幅排第四的是俄罗斯,中国对其全年出口量10417吨,同比减少19.37%,全年出口均价1669美元/吨(见图8)。

图8 对俄罗斯出口粘胶短纤情况(2020-2021年)

中国生产的28S仿兔毛包芯纱每年均大量出口至俄罗斯。在中国市场仿动物毛类纱线厂产量不多的情况下,俄罗斯就会进口粘胶短纤在本土纱厂生产、开发仿动物毛类纱线。2021年1-2月、4-6月、9月、12月我国对俄罗斯出口粘胶短纤量下滑,造成4-6月出口量下滑的主要原因是在此期间,对应的出口均价价格太高,一度超过2000美元/吨,这对于俄罗斯粘胶短纤采购商来说较难接受。下半年对俄罗斯出口均价稳定在1620美元/吨以后,其进口量基本呈现同比增长的趋势,直到12月出口均价上调后,对其出口量呈下降趋势。

土耳其:“中转站”地位受冲击

2021年中国粘胶短纤出口量(1万吨以上)同比降幅排第五的是土耳其,中国对其全年出口量67125吨,同比减少15.87% ,全年出口均价1844美元/吨(见图9)。

图9 对土耳其出口粘胶短纤情况(2020-2021年)

土耳其是全球粘胶短纤中转及汇聚地之一,这主要是因为一方面土耳其是伊斯兰国家,另一方面土耳其是联结亚洲与欧洲的纽带。粘胶短纤不仅仅在本土消化较多,还要承担对欧洲以及阿拉伯国家出口粘胶短纤织物的任务。由于土耳其本土没有粘胶短纤工厂,其粘胶短纤均是从国外进口。

2021年,中国对土耳其出口粘胶短纤下滑的主要原因有:一是除中国外,印度、印度尼西亚、泰国2021年度均有粘胶短纤维销往土耳其,且价格比中国的低。二是疫情造成土耳其纺织生产不稳定,对粘胶短纤以及其他原料的需求有所下降。三是疫情造成全球对人棉纱的需求量有所下降,欧洲市场一方面受疫情影响减少粘胶短纤用量,另一方面由于欧洲限塑令的从严,也造成人棉纱使用量下降。四是印度尼西亚、泰国、印度等国家的近几年新建粘胶短纤产能正在陆续建成投产,将逐步冲击土耳其的中转站地位。五是土耳其里拉在2021年贬值严重,其国内经济通货膨胀系数较高,对生产体系的稳定性造成影响。

土耳其作为欧亚大陆中转站地位是否会在短时间内遭到挑战,需要关注的两方面因素,即土耳其本身的通货膨胀率以及里拉是否能够稳定。如果这两大因素能够有所保障,那么土耳其对粘胶短纤的需求量短期内不会有大的变化,中国对土耳其的出口量在2022年也会维持稳定。

2021年粘胶短纤进口量价齐跌

2021年,中国粘胶短纤进口总量122973吨,同比减少18.29%,年度进口均价2254美元/吨,同比减少1.78%。从分国别数据看,中国粘胶短纤2021年累积进口量来源国前五名分别是:奥地利、印度尼西亚、印度、泰国和日本(详见表2)。从进口量前五名看,我国从印度尼西亚、印度、泰国进口粘胶短纤增长速度较快,这主要是因为这三个国家本土的粘胶短纤工厂恢复生产正常且生产线仍在继续扩张过程中。

表2 中国粘胶短纤进口情况一览表(2020-2021年)

从表2不难发现,目前,我国从欧洲、日本等市场进口粘胶短纤占比较高,即莱赛尔短纤、铜氨纤维等产品进口量较大,侧面说明我国高端纤维与世界前沿仍有一定的差距,同时也说明我国在差别化纤维领域仍大有可为。

从进出口数据看,我国与印度、印度尼西亚等国在粘胶短纤领域贸易中,正处于贸易逆差地位,这需要引起我国粘胶短纤从业者的重视。如果长此以往,中国的粘胶短纤竞争力将不如印度、印度尼西亚等国家,这可能是世界粘胶短纤生产中心由中国开始向东南亚地区转移的前奏。