基于不确定指数O-U过程带有浮动利率模型的亚式期权定价

2022-03-15刘兆鹏

刘兆鹏

(宿州学院 数学与统计学院,安徽 宿州 234000)

0 引言

期权定价在现代金融中扮演着重要的角色。亚式期权是一种强路径依赖期权,其收益取决于期权合约存续期内标的资产价格的平均值,亚式期权可以规避到期前市场操纵所带来的风险,是最受欢迎的奇异期权之一。

以往学者对亚式期权定价的研究主要是基于概率论,在Black-Scholes模型的假设下,获得了一些有用的结论,具体可以参看文献[1~3]。然而,在现实的金融市场中,由于信息不对称,投资者无法获得足够的数据来解决投资选择的问题,他们更愿意依靠以往的经验来做出自己的决定,因此信度在金融决策中起到非常重要的作用。为了理性描述信度问题,刘宝锭提出了不确定理论。基于股价波动遵循几何刘过程的假设,Liu[4]开始了不确定金融的研究工作,建立了不确定股票模型并推导出欧式期权定价公式。此后,许多学者致力于不确定理论框架下的金融问题研究。例如,Peng和Yao[5]研究了一种新的不确定股票模型;Yao[6]给出了基于不确定均值回复股票模型的无套利定理。此外,Yao[6]推导出股票模型无套利的充要条件,Yao[8]研究了浮动利率股票模型的应用;Zhang和Liu[9]研究了不确定金融市场下几何亚式期权定价问题;Sun和Chen[10]提出具有浮动利率的不确定均值回复模型,推导出亚式期权定价公式; Lv和Liu[11]提出一个新的带有浮动利率的不确定股票模型,并推到了欧式、美式和亚式期权定价公式;Wang和Chen[12]推导出具有不确定CIR浮动利率的亚式期权定价公式等。

本文基于已有文献,提出一种新的不确定股票模型,假设股票价格服从不确定指数O-U过程,利率服从不确定均值回复模型,分别推导了亚式看涨期权和看跌期权的定价公式,设计了计算期权价格的数值算法,并给出数值算例。

1 不确定理论

不确定性理论已经成为公理数学的一个分支,用来处理主观信念的程度。本节将介绍不确定变量和不确定微分方程的一些基本概念和定理。

定义1[4,15]L是非空集合(全集)Γ上的一个σ代数,集函数M:L→[0,1]如果满足规范性公理、对偶性公理、次可加性公理和乘积公理,称M为不确定测度。

Liu[4]给出不确定变量是ξ从不确定空间(Γ,L,M)到实数集上的一个可测函数,即对任意的Borel集,{ξ∈B}是一个事件。记Φ(x)=M{ξ∈x},x∈R,为不确定变量ξ的不确定分布;一个不确定分布Φ(x)被称为是正则的,如果Φ(x)(0<Φ(x)<1)是一个连续的严格单调函数,且有limΦ(x)=0,limΦ(x)=1,而Φ(x)的反函数Φ-1(α)称作ξ的逆不确定分布。

引理1[14]ξ是具有不确定分布Φ的不确定变量。 若它的期望存在,则

定义3[16](Γ,L,M)为不确定空间,T是全序集(时间)。 一个不确定过程是从T×(Γ,L,M)到实数集的函数Xt(γ),使得在任意时刻t对于任意一个Borel集B,{Xt∈B}都是一个事件。

定义4[4]不确定过程Ct如果满足以下条件,则Ct被称为典范Liu过程:

(i)C0=0而且几乎所有的样本轨道是Lipschitz连续的;

(ii)Ct是平稳独立增量过程;

(iii)每一个增量Cs+t-Ct都是期望为0,方差为t2的正态不确定变量。即典范Liu过程的正态不确定分布和正态逆不确定分布分别是

定义5[4]若Ct典范Liu过程,f和g是两个给定函数,则dXt=f(t,Xt)dt+g(t,Xt)dCt,称为不确定微分方程。

Liu[13]指出X1t,X2t,…,Xnt是独立的,如果对于任意的正整数k和任意时刻t1,t2,…,tk,不确定向量ξi=(Xit1,Xit2,…,Xitn),i=1,2,…,n是独立的。

2 模型和主要结论

2.1 模型假设

在金融实践中,利率是一个重要的经济指标,经常受到一些不确定因素的影响,在探讨期权定价时,有必要考虑浮动利率。Yao[8]提出了带有浮动利率的如下股票模型:

(1)

其中rt为利率,Xt为股票价格,μ1,μ2,σ1,σ2是非负实数,C1t和C2t是相互独立的典范Liu过程。

模型(1)考虑的是股票价格的短期波动。长期来看,利率和股价应该围绕某个均值水平上下波动,为此,Sun和Su[13]提出了带有浮动利率的不确定均值回复股票模型:

(2)

其中rt为利率,Xt为股票价格,m1,m2,a1,a2,σ1,σ2(a1,a2≠0)是非负实数。

模型(2)可以反映出股票价格的均值回复特征。但是模型(2)是一种线性均值回复模型,为了更贴近现实金融市场,Dai[18]等人提出了非线性均值回复特征的不确定指数O-U模型。

(3)

其中r为利率,Yt为债券价格,Xt为股票价格,r,c,σ,μ是非负实数。

指数O-U过程是一类保证股价非负且具有回复水平的过程,它保证了股价在短期内不会发生巨大波动,有利于投资者进行投资决策。

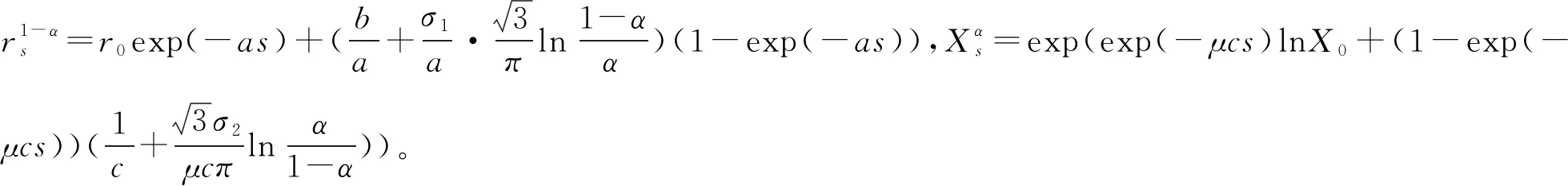

本文将对以上模型做一些改进,提出一种新的具有浮动利率的不确定指数O-U股票模型:

(4)

其中rt为利率,Xt为股票价格,a,b,c,μ,σ1,σ2是非负实数,C1t和C2t是相互独立的典范Liu过程。

股票价格遵循指数O-U过程,避免了传统对数正态分布中股票价格随时间单向变化的限制,而利率服从均值回复模型,可以反映出利率围绕均值波动的特性,因此股票模型(4)更符合实际金融市场。

2.2 亚式期权定价

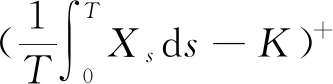

现基于新的不确定股票模型(4),分别考虑亚式看涨期权和看跌期权,股票价格为Xt,执行价格为K,到期日为T。

定理1假设执行价格为K,到期日为T,亚式看涨期权基于模型(4)的期权价格为

定理2假设执行价格为K,到期日为T,亚式看跌期权基于模型(4)的期权价格为

3 数值算法

根据定理1和定理2,计算亚式期权价格的数值算法设计如下:

根据要求的精度选择两个较大的数N和M,令αi=i/N,i=1,2,…,N-1,ti=j·T/M,j=1,2,…,M。

(1)令i=0;

(2)令i←i+1;

(3)令j=0;

(4)令j←j+1;

4 结束语

本文在不确定理论的框架下讨论了亚式期权的定价问题。首先提出了一个新的不确定金融模型,假设股票价格遵循不确定指数O-U过程,利率服从不确定均值回复模型,分别推导出亚式看涨期权和亚式看跌期权定价公式,为了对价格进行数值计算,设计了一些算法,并通过数值算例验证了算法的有效性,以期为金融决策和风险管理提供科学指导。