河南省农业保险保单质押贷款的发展模式研究

2022-03-06河南省水产技术推广站包正

河南省水产技术推广站 包正

经营规模小、抵押物权属不清、农业风险较大是农村信贷难的主要原因,而其风险根源在于农业生产经营的自然风险较大,农村信贷市场信息严重不对称且无法得到很好的缓解。而农业保险作为转移分散农业生产经营风险的有效措施,对促进现代化农业发展、推动乡村振兴、改善农村社会治理、保障农民收入等具有重要作用。为此,2016 年国务院《关于落实发展新理念加快农业现代化实现全面小康目标的若干意见》提出:鼓励探索对农业保险保单的质押贷款,支持保险资金开展涉农融资业务试点。农业保险与信贷业务的结合逐步成为分散农业风险、解决农业贷款困难、促进农村金融发展的重要途径之一。

2020 年河南省农业保险保费收入55.87 亿元,保费规模全国第二,小麦保险和育肥猪保险规模位于全国前列。与此同时,由于农民可质押的资产较少,相对银行要求的“合规”资产更是缺乏,农户融资困难成为农业发展的瓶颈。在这种情形下,中原农险积极探索开展农业保险保单质押贷款工作,尝试研究保险保单质押贷款在农业融资中的应用,取得良好的效果,在一定程度上缓解了农户融资难的问题。

相比较寿险保单质押贷款,农业保险保单虽然不具有现实意义上的保单价值,但是农业保险有其自身特点。农业保险保单除具备传统意义上的防范风险、增强偿付能力的效果外,其自身潜在的价值是在农业融资中起到抵押物的替代作用,是完善农业农村金融体系的一个非常重要的融资产品。农业保险保单的合理利用,将会为“三农”发展增添新的契机。同时,相比较农业保证保险+信贷、担保+信贷等模式,农业保险保单质押贷款,仅通过农业保险前置,通过农业保险风险、信用增信等功能,在不将贷款风险引入到保险机构的情况下,可直接将信贷资金引导至农业生产环节。

一、模式介绍

2020 年11 月,针对农业种养大户、村民合作社和农业龙头企业等新型农业经营主体在农业生产中面临的融资难问题,中原农险联合微众银行启动了农业保单质押增信贷款项目,拟通过大力发展农业保险保单质押贷款,盘活农业保险保单资源,为农业规模生产主体融资提供支持,建立农业保险与农业现代化经营互促共进机制,撬动更多金融资源向农业倾斜,加大保险助力乡村振兴的力度。

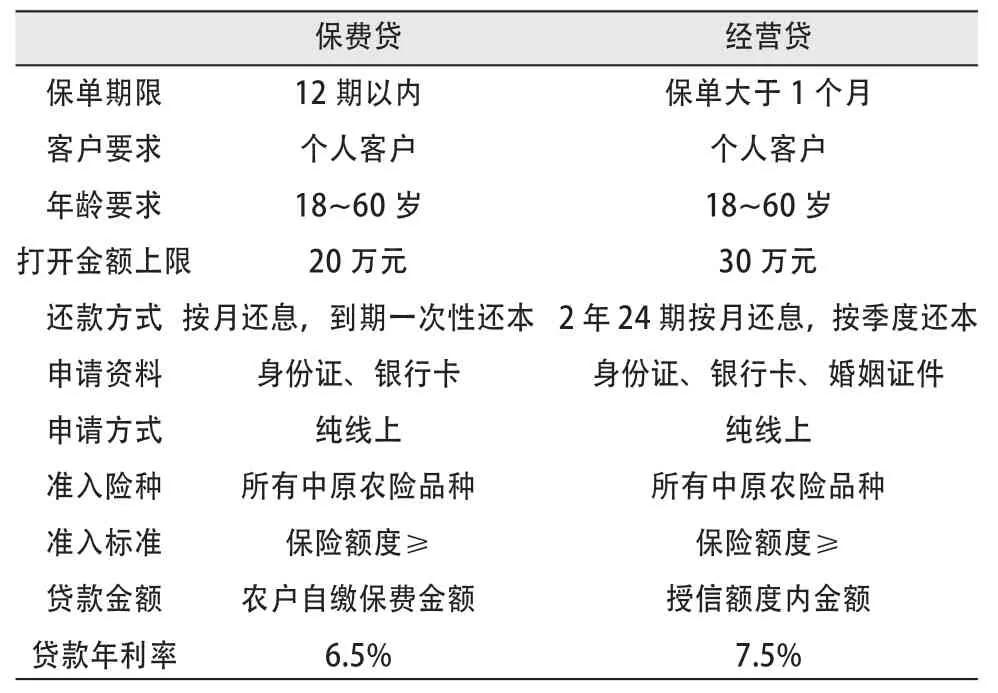

中原农险与微众银行合作创新的农业保险保单质押贷款模式已开始在农险客户中全面推广。针对不同使用场景,保单质押贷款又包含“保费贷”和“经营贷”两款子产品。两款贷款产品对比见表1,流程见图1。“保费贷”用于客户缴付农险保费,“经营贷”旨在满足客户农业生产经营的资金需求,两者的贷款对象均为投保中原农险的农户。要求一定规模:投保小麦(3.33 hm2)、能繁母猪(30 头)、育肥猪(100~200 头)。无需实物抵质押,额度根据农业保险保单额度计算,“保费贷”最高额度为20 万,贷款期限最高为1 年,按月还息,到期一次性还本,贷款年利率为6.5%;“经营贷”最高额度为30 万,贷款期限最高2 年,按月还息,按季还本,贷款年利率为7.5%。“保费贷”和“经营贷”的申请采用纯线上操作,最快30 min 可放款,申请“保费贷”的客户在保单保险期限生效后,可同时申请“经营贷”。截至2021 年5 月31 日,累计为783 位农险客户提供1.50 亿元的贷款授信,为334 位农险客户提供贷款6 173.95 万元。

表1 保费贷与经营贷对比

图1 河南农业保险保单质押融资增信运行流程

从总体来看,中原农险“保费贷”中有贷款资格的客户主动申请授信客户不多,仅为有资格客户的3%,这是因为农业保险中散户占比仍比较大,同时保费资金较小,贷款意愿不足。“经营贷”中有贷款资格客户,申请客户占比高达58%。放款成功者,人均贷款额度19.27 万元/户,贷款对象主要集中在养殖户。这是由“经营贷”中能繁母猪和育肥猪授信额度较高造成的。

前期的农业保险保单质押贷款仅是个人类贷款产品,且仅覆盖小麦、生猪相关保险产品。后期中原农险与微众银行将上线法人类产品,拟联合河南省农信担保公司开展保单质押+担保双重增信贷款模式,贷款额度将提升至百万级别。同时将实现特色种植业和养殖业险种全覆盖,以满足更广大农户的资金需求,真正实现为农户生产生活提供足不出户的便捷小额信用贷款及保险一体化服务。

二、存在问题

(一)缺乏政策支持与管控

虽然各地已开展农业保险保单质押模式,但仍没有完善的合作体系制度,没有明确的制度安排,无法保证业务操作流程的公开性和透明性,无法依法依规规范市场操作。河南省的农业保险保单质押贷款模式虽被认可,但仍未取得相应政策和财政支持。如安徽省蚌埠市建立了完善专项配套政策,不仅实施担保费率与贷款利率优惠,还对开展政策性农业保险保单质押贷款的保险机构,由地方财政按每笔贷款额度的0.5%给予奖励。

(二)防范贷款违约风险力度不足

农户贷款违约风险种类有很多,涉及农业的主要有自然灾害风险、疫病风险、价格风险、政策风险和经营管理风险等,常规农业保险保单可有效防范因自然灾害、疫病产生的损失风险,但对市场价格下降、经营管理不善、人员意外等造成的损失或贷款违约风险的防范力度不足,缺乏有效的应对管控措施。

(三)农险保单质押授信额度有待提高

河南省农业保险保单质押贷款对具有多张农业保险农户,仅能质押一张保单,不能采取多张保单一起进行授信贷款。另外,因采取纯线上化模式,银行风险监控完全依靠基础保险机构人员,后期风险监控不足。同时其作用领域受农业保险对象限制,农业保险保单质押的主体仅能为农业生产者,农业生产者以外的加工、流通等经营者不能作为贷款对象。

三、建议与对策

(一)完善政策制定与行业管理

建议参照《人身保险公司保单质押贷款管理办法》,出台农业保险保单质押贷款管理办法,将农业保单质押贷款纳入规范化管理范畴,严格规定该模式的参与方式、运行方式、保障范围,及保险机构、信贷机构和农户三者之间的权利义务关系。同时,充分发挥政府引导作用,建立农业信贷风险补偿基金,对农业保单质押贷款农户进行财政贴息,对保险机构保单质押融资进行专项奖励。

(二)加大保险创新力度

鼓励农业保险产品创新,在防范农业自然灾害风险、疫病风险的基础上,建议探索农产品价格指数保险、特色农业保险、“保险+期货”等新型险种,全面满足农业生产发展的需要和完善农业保险价格风险防范要求,不断提高保险保障能力,全力支持“三农”发展。

(三)加快农村金融改革与创新

充分利用大数据和新技术,提高银保合作深度,提升授信额度。商业银行充分利用农险保单大数据,创新助力涉农金融产品,如多农险保单综合授信产品。同时,可应用AI 智能监控提升风险管理能力,如通过智能电子耳标,获得生物资产监测数据,提高对农户资产状况及农业生产风险的了解,建立更加完善的信用体系。