上市公司员工持股计划实施动机与效果研究——基于控股股东股权质押视角的实证检验

2022-02-26马巾英左佳红

马巾英,左佳红

上市公司员工持股计划实施动机与效果研究——基于控股股东股权质押视角的实证检验

马巾英,左佳红

(湖南师范大学 商学院,湖南 长沙 410081)

基于控股股东股权质押视角,选取我国2014—2020年沪深 A 股上市公司,对其员工持股计划实施动机与效果进行探析,研究发现:存在控股股东股权质押的上市公司,基于降低平仓风险和促进公司创新的动机,其实施员工持股计划的倾向更高。当市场股价整体下滑、质押股价接近平仓线时,这一正向效应更明显,但在此情境下,实施员工持股计划仅能实现短期“股价管理”以降低平仓风险,长期而言,控股股东股权质押会削弱员工持股计划对创新的促进作用,导致员工持股计划对公司股价的支撑作用并不明显和持续,甚至会大量出现浮亏倒挂现象。

上市公司;员工持股计划;控股股东股权质押;平仓风险;公司创新

一、问题的提出

员工持股计划通过公司内部员工出资认购本公司部分或全部股权,使员工与公司利益目标保持一致,从而降低公司内部代理成本,实现有效激励。员工持股计划是保障员工利益和护航公司长远发展的有益尝试,且其在新一轮混合所有制改革中被大量采用,成为改革中的重要拼图[1]。然而,在具体实践中部分公司员工持股计划偏离了实施预期。据WIND数据统计,2017年以来上市公司实施的员工持股计划有超六成被套[2]。既然员工持股计划的政策指导初衷在于激励员工、提高公司绩效,那为什么会出现事与愿违的现象呢?探究这个问题,对科学理性认识员工持股计划有着重要借鉴意义。

学界对员工持股计划进行了大量的研究。部分学者认为员工持股计划能起到较好的激励作用。从公司内部代理成本角度来看,已有学者研究发现员工持股计划有助于提高员工工作积极性[3],减少公司内部冲突,加强团队协作[4,5],提升内部控制有效性[6,7]。还有学者认为上市公司可能出于公司稳定性动机推出员工持股计划,以实现分类、吸引和留住核心人才的目的[8,9]。从公司资本市场表现视角来看,部分学者认为员工持股计划能通过改善公司信息披露质量有效降低股价崩盘风险[10,11]。也有学者对员工持股计划的实施持怀疑态度,认为员工持股计划更多地服务于公司股东个人或以控股股东为代表的董事会利益诉求[12]。孙即、John Core等根据员工持股计划的实施特点,认为上市公司通过给予员工股份的方式补偿合同现金薪酬、缓解现金流紧张[12,13]。孙晓燕、李旎等则从大股东利益侵占角度探讨了员工持股计划的实施动机和相应的经济后果,认为员工持股计划成为股东进行二级市场权益融资、变相减持套现等的获利手段[1,14]。还有学者更支持大股东防御动机,认为公司会出于抵制外部恶意收购的目的推出员工持股计划,而非实现有效激励[2,15,16]。

通过梳理相关文献可知,现有的研究结论存在很大分歧。究其原因是上市公司的特定情境存在个体差异,各公司员工持股计划的推出动机较为复杂,相应的实施效果也会不同,因此需要依据特定情境,选择独特的视角加以识别和研究。现阶段,控股股东股权质押已成为我国资本市场的常态[17],为本研究提供了很好的研究情境。虽然股权质押本质上是股东自身的融资行为,但由于质押方处于上市公司控股股东这一特殊地位[18],控股股东有动机采取诸如员工持股计划等公司层面措施应对股权质押风险。因此,笔者拟基于控股股东股权质押视角,对上市公司员工持股计划的实施动机和效果进行探讨,以解释员工持股计划事与愿违这一现象。

二、理论分析与研究假设

1.控股股东股权质押对员工持股计划的影响

股权质押后,控股股东可能通过实施员工持股计划来防范股权质押风险。首先,控股股东有能力促使公司实施员工持股计划。根据《担保法》等相关法律规定,股权质押不以转移占有为必须,质押登记的目的是限制质押股权转让和登记对抗第三人,并不影响控股股东的控股地位,因此,控股股东股权质押后仍享有出质股权相应的股东权利[17],而质权人拥有的仅仅是以股票为担保的债权。具体而言,控股股东能影响公司实施员工持股计划主要体现为以下两个方面,一是在我国资本市场中,诸多制度安排决定了控股股东普遍拥有对公司的相对或绝对控制权[14,19]。而证监会2014年公布的《关于上市公司实施员工持股计划试点的指导意见》规定,除涉及增量发行股票外,员工持股计划仅需经过股东大会批准,也就是说,控股股东有权决定上市公司是否实施员工持股计划[1]。二是控股股东拥有对公司内部人员的任免权和考核权,可以利用手中权力影响员工持股计划的实施[20]。此外,虽然股权质押表面上是控股股东的个人行为,但伴随质押而来的潜在控制权转移风险会波及整个公司,产生大量公司内部调整成本,造成公司股价波动,管理层也面临被更换的可能[15],因此,管理层也有动机配合控股股东推进公司实施员工持股计划。

其次,股权质押后,控股股东也有意愿实施员工持股计划。控股股东股权质押后往往有很强的动机进行市值管理[21-23]。从公司内部角度而言,相对于“高送转”股利政策、公司并购等其他手段,员工持股计划操作成本相对较低,除增量发行公司股份外,无须经过外部监管机构等审批程序,经股东大会表决后即可实施。而且员工持股计划的授予范围广泛,上至公司股东,下至管理层和员工,更容易获得公司一致通过。从公司外部角度来看,基于信号理论,作为内部信息持有者的公司员工增持本公司股份会释放良好信号,这在非理性投资者普遍存在的我国资本市场会引发正向市场反应[1,2,24],这恰好满足了控股股东进行向上市值管理的需求。综上所述,提出以下假设:

H1:相较于控股股东没有进行股权质押的上市公司,存在控股股东股权质押的上市公司实施员工持股计划动机更强

2.降低平仓风险动机

质押股票价格变动会直接影响控股股东的保证金缴存义务和控制权转移风险[2,24],因此,通过员工持股计划短期提振股价是控股股东最为直接的动机。具体地,由于股权质押合同中的硬性条款,当公司股价大幅下跌时,作为债务人的控股股东将被要求追加保证金或继续质押股票,股价跌至强制平仓线且控股股东无法满足相关要求时,债权人有权出售质押股票以控制损失。在此情况下,控股股东面临着质押股票被强制变卖甚至丧失控制权的风险和对剩余债务的清偿责任。一方面,由于“控制权私利”和上市公司“壳价值”的可能存在,控股股东若被迫以此时的市场价格“贱卖”所质押股份甚至丧失控制权,显然是巨大的损失[10]。另一方面,质押股票被强制平仓后,投资者会“看空”这家公司,导致公司股价进一步下跌,甚至“用脚投票”,引发股票抛售“踩踏”[18,20]。因此,当公司股价接近平仓线时,质押股权的控股股东将有极强的动机影响公司股价,以纾解强制平仓带来的潜在控制权转移危机[20]。

员工持股计划能在短期内使股价远离平仓线[2,6]。这种对股价的正面影响,一是由于员工持股计划的激励效应,能有效改善公司绩效[3,6,25]。二是自2014年我国重启员工持股计划后,员工持股计划被普遍视为一项重大利好,“操盘手”也常借助员工持股计划提升公司股价,吸引投资者跟风买入,这样股价上涨的事实又会引起更多的关注,长此以往,“员工持股计划”和“股价上涨”的高相关性逐渐成为众多投资者的思维定式[20],因此,控股股东利用员工持股计划追逐市场热点或“风口”来提升公司股价成为一种理性选择[26]。三是相比于慈善性捐赠等其他策略性行为,员工持股计划实施期较长,相关进展信息能在预案后一段时间内逐步披露,这满足了控股股东在股权质押期间持续提升股价、降低平仓风险的需求[19]。四是进行股权质押的控股股东自身财务杠杆较高,往往存在较高程度的乐观主义或过度自信倾向,更可能对员工持股计划抱有更大的期望[24]。基于以上分析,提出以下假设:

H2:当公司股价距离平仓线更近时,控股股东股权质押公司实施员工持股计划的动机更加明显

3.促进公司创新动机

根据前文所述,员工持股计划能通过拉抬股价降低股价平仓风险,但长期而言,发布员工持股计划相关信息难以持续起效[27],股票市场表现仍然需要以公司基本面的改善为基础。因此,本研究预期员工持股计划不仅能够短期“管理股价”,还能实现长期“价值创造”。

股权质押能让控股股东在不丧失公司控制权的情况下实现股权杠杆式“实质变现”,那么,控股股东质押股权后存在持续引导股价上涨的激励。一方面,由于质押周期一般较长,控股股东有着强烈动机保持公司股价稳定,避免因公司基本面恶化导致的股价下跌,使得前期股价提振前功尽弃[19]。另一方面,当公司股价上升时,控股股东可以通过重新办理股权质押获得更多的融资,而股价持续上涨能为控股股东带来源源不断的财务资源。因此,在这种情境下,控股股东有着更强的激励动力改善公司经营和业绩[28]。

已有大量研究指出创新是公司成长和价值增值的主要驱动力[5,9],能有效支撑上市公司的股票市场表现[29]。而员工持股计划对公司创新有着促进作用[5]。因此,当控股股东面临股权质押引发的控制权转移风险时,公司存在利用员工持股计划促进创新来实质性提升业绩、改善公司基本面进而降低控制权转移风险的动机,以此达到兼顾公司利益与控制权私利的目的[17]。基于此,提出以下假设:

H3:相比于控股股东无股权质押的上市公司,存在控股股东股权质押的上市公司更有动机推行员工持股计划来促进公司创新

4.股价下滑压力在控股股东股权质押与员工持股计划关系中的调节作用

依据前文的逻辑,控股股东进行股权质押之后,无论是短期提振股价以降低平仓风险,还是促进公司创新以长期支撑股价,控股股东推动公司实施员工持股计划的关键在于:公司股价与因股权质押带来的控制权转移风险直接相关[24]。那么,可以预期,当公司面临更高的股价下滑压力时,控股股东利用员工持股计划影响公司股价的动机应该更强烈。根据资本市场整体行情,可以分为熊市和牛市。当市场股价整体下滑,即处于熊市时,上市公司股价下跌的可能性更高,控股股东进行股权质押后的控制权转移风险相对更大[27]。相反,处于牛市时,资本市场整体股价上涨,此时质押的股票爆仓概率相对较低,控股股东面临的控制权转移风险较小。且在牛市时,控股股东质押股权得到的融资更多,面临的资金约束相对更低[20],更容易满足质押合同中的诸如追加保证金、还款等显性要求。

H4:股价下滑压力在控股股东股权质押与员工持股计划关系中具有正向调节作用

三、研究设计

1.变量选取与衡量

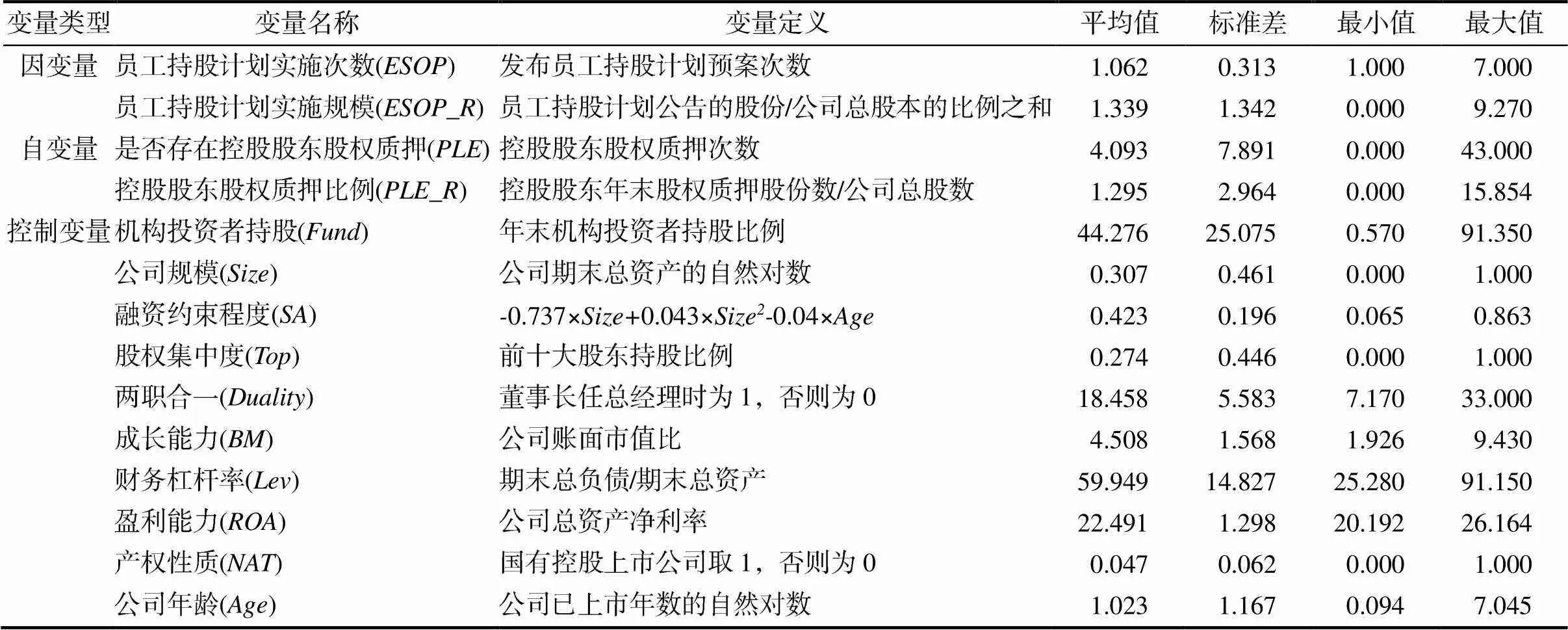

被解释变量。借鉴郑志刚等[2]的做法,采用一年内发布员工持股计划预案次数来衡量员工持股计划实施倾向(),选取一年内员工持股计划公告的股份占公司总股本的比例之和衡量员工持股计划实施规模()。

核心解释变量。参考王雄元、胡珺、李常青等[17,27,30]的研究,根据一年内公司控股股东股权质押次数对进行赋值;控股股东股权质押比例()为控股股东年末股权质押数量与公司总股数之比。

控制变量。根据相关研究[2,18,19],本研究选取的控制变量包括公司治理变量如机构投资者持股比例()、是否两职合一()、股权集中度();公司特征变量如公司规模()、公司年龄()、公司成长能力()、财务杠杆率()、公司盈利能力()、产权性质()、融资约束程度()等,同时在模型中还控制了行业固定效应()、年份固定效应()。

调节变量。从股价下滑压力这一公司所处的外部环境因素考察控股股东股权质押对公司实施员工持股计划的影响,具体参照许年行、肖峻等[31,32]的研究,当股市当年的月均市场回报率小于0,则该年为熊市,股价下滑压力更大。具体划分如下:2016年和2018年为熊市,其余年份为牛市。

表1 主要变量定义与缩尾后描述性统计

2.模型设定

为检验控股股东股权质押的上市公司实施员工持股计划的动机是否更强,本研究参照孙晓燕、胡珺等[1,27]的研究,设置如下实证模型:

ESOP1/ ESOP_R101PLE /PLE_R+ε(1)

设置模型(2)来检验控股股东股权质押情境下员工持股计划背后可能的降低平仓风险动机。借鉴郑志刚、陆蓉等[2,18]的做法,选取公司股票价格是否接近平仓线来度量控股股东股权质押后面临的平仓风险,当上市公司股票的年末收盘价小于质押股票的疑似平仓价格时[2],取1,否则为0。数据来源于WIND数据库①。

ESOP101Margin_call +Controls+

模型(3)用于检验控股股东股权质押的上市公司是否更有动机推行员工持股计划来促进公司创新。参考权小锋和尹洪英的做法,该模型中的公司创新()为公司第+1年申请且最终被授予的发明专利数量加1后的对数值[33]。

IN1=β+β1 PLE +β2 ESOP +β PLE×

ESOP+Controls+

四、数据来源及计量结果分析

1.样本及数据说明

本研究选取我国2014—2020年沪深 A 股上市公司作为研究对象,数据来源为国泰安(CSMAR)数据库、万德(WIND)数据库、锐思金融研究数据库(RESSET/DB)和中国研究数据服务平台(CNRDS)。控股股东股权质押数据处理步骤如下:剔除金融行业公司样本;剔除当年为ST的样本;剔除除“控股股东”“实际控制人”之外的股权质押样本,剔除“股东大会未通过”“停止实施”的员工持股计划样本;剔除变量存在缺失及数值异常样本,最终得到年度观测值为2 509家上市公司,共13 535个样本。对连续变量进行了上下1%水平的缩尾处理,并进行公司层面聚类处理,所使用的软件为EXCEL和STATA 16。

2.回归结果分析

本研究首先对控股股东股权质押与员工持股计划进行主回归检验,验证二者是否存在显著相关关系。然后检验了前文提出的降低平仓风险和促进公司创新两大动机,检验了股价下滑压力对控股股东股权质押与员工持股计划二者关系的调节作用。以上回归所使用的变量通过了Pearson相关性检验。

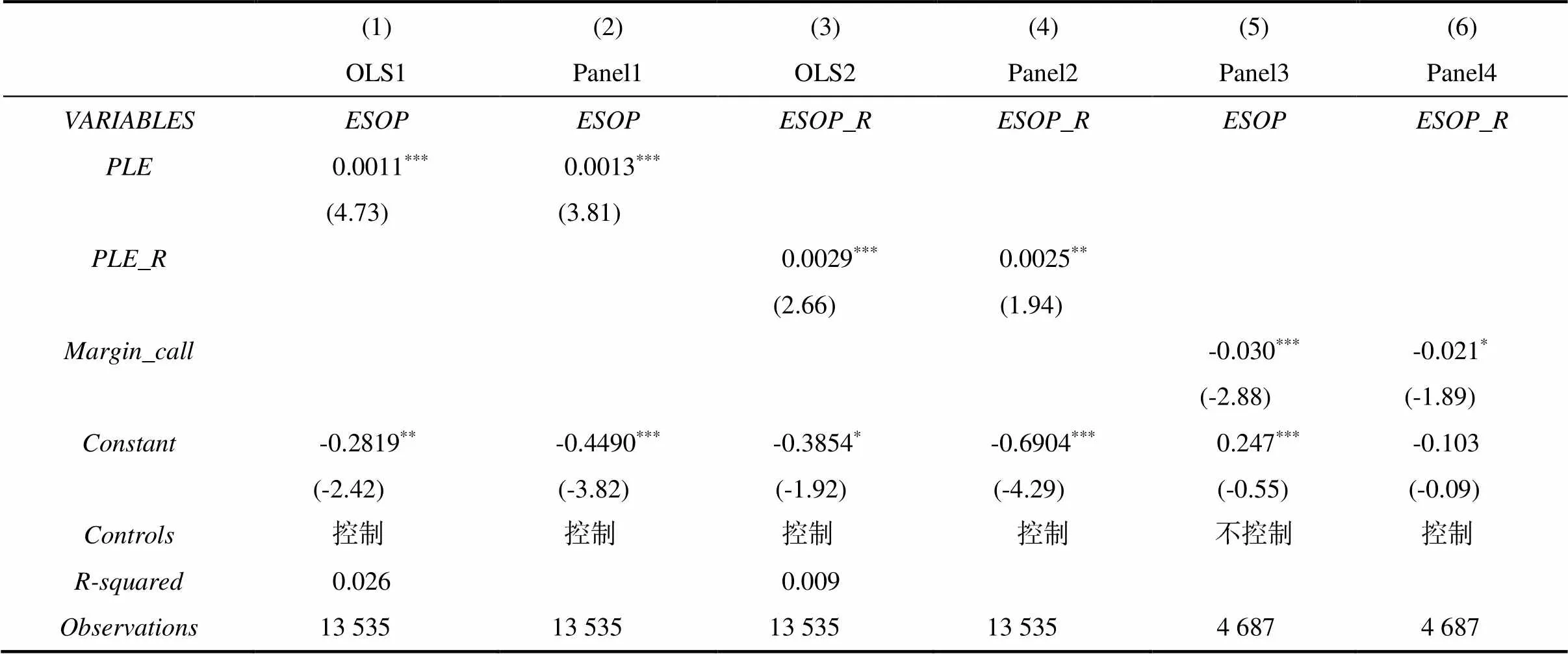

(1)控股股东股权质押与员工持股计划检验结果。表2中的列(1)和列(3)采用混合OLS模型,列(2)和列(4)采用面板数据模型。列(1)和列(2)回归结果显示,与的回归系数在1%的统计水平上显著为正,说明控股股东股权质押情境下上市公司员工持股计划的实施动机更强;列(3)和列(4)表明,在采用不同的回归模型的情况下,与的系数至少在5%的统计水平上正向显著,即控股股东股权质押规模越大,其实施的员工持股计划的比例也越高。H1得以验证。

表2 控股股东股权质押对员工持股计划影响与降低平仓风险动机检验的回归结果

注:***、**和*分别表示在1%、5%和10%的统计水平上显著,括号内数值的统计值均进行了公司与年度层面的调整。下同。

(2)降低平仓风险动机检验结果。为了进一步证明员工持股计划可能成为控股股东进行市值管理的工具,本研究考察了公司股票价格接近平仓线时的员工持股计划实施情况。表2中列(5)仅控制行业和年度固定效应,结果显示的系数为负且在1%的水平上显著;列(6)加入了前文列示的控制变量,这种负向关系仍在10%的水平上显著。这意味着相对于没有控股股东进行股权质押的上市公司,存在控股股东股权质押的上市公司股价距离出质股权被平仓的警戒距离更近时,控股股东更有动机通过实施员工持股计划以抬拉股价,降低平仓风险。这验证了H2。

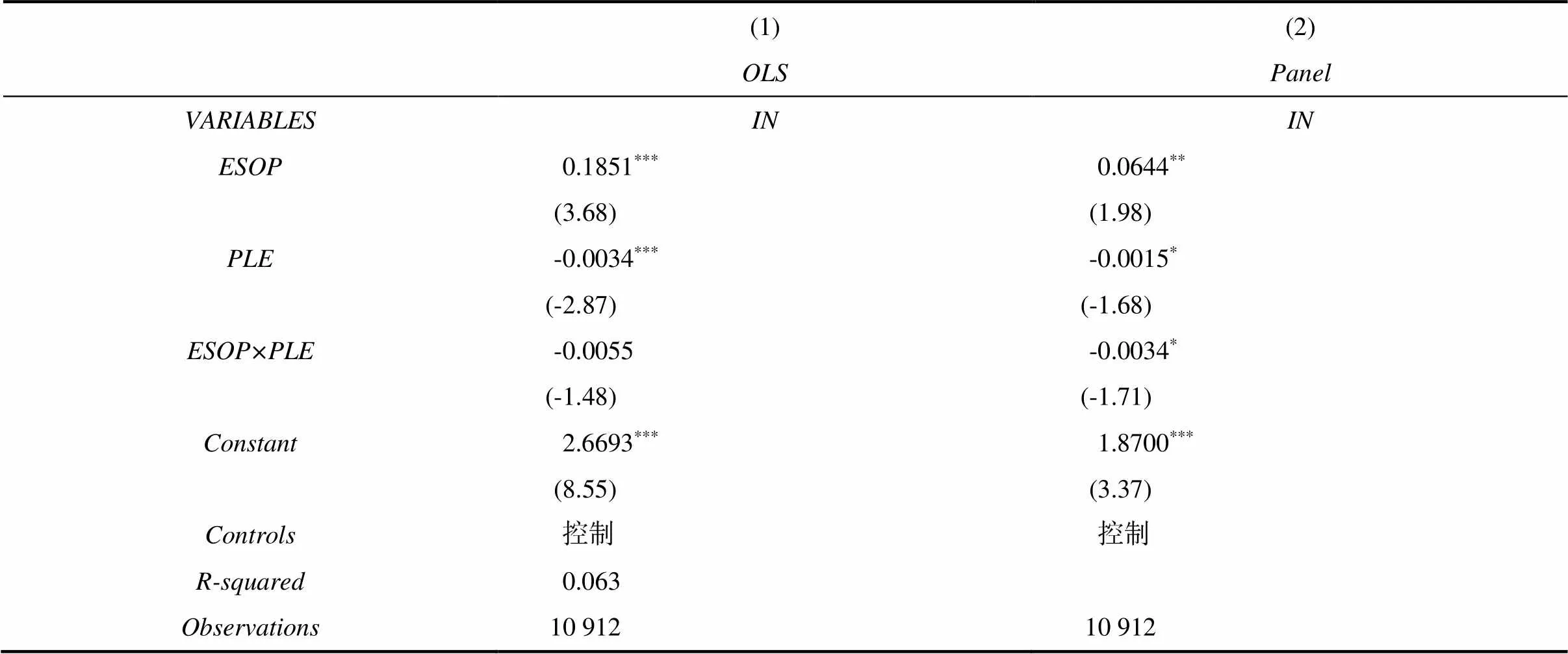

(3)促进公司创新动机检验结果。模型(3)从公司创新的角度检验上市公司推出员工持股计划的动机,旨在验证从长期发展角度而言,控股股东是否出于促进公司创新动机实施员工持股计划。表3中列(1)是用于参照分析的混合OLS模型回归结果。重点看列(2)面板数据回归结果,可知员工持股计划对于公司创新而言具有显著正向影响,这与已有文献[6,9]一致。而控股股东股权质押对于公司创新有着显著负向影响,与张瑞君、姜军等[34,35]的研究结论一致。进一步地,交互项()的系数为-0.0015。这意味着在有控股股东股权质押的背景下,员工持股计划对于公司创新的促进动能将有所削弱。从这里可以看出,员工持股计划虽然在短期内具有股价提升作用,但在控股股东股权质押的普遍背景下,中长期将不利于公司创新,使得员工持股计划提升股价的作用并不明显和持续。

表3 促进公司创新动机检验的回归结果

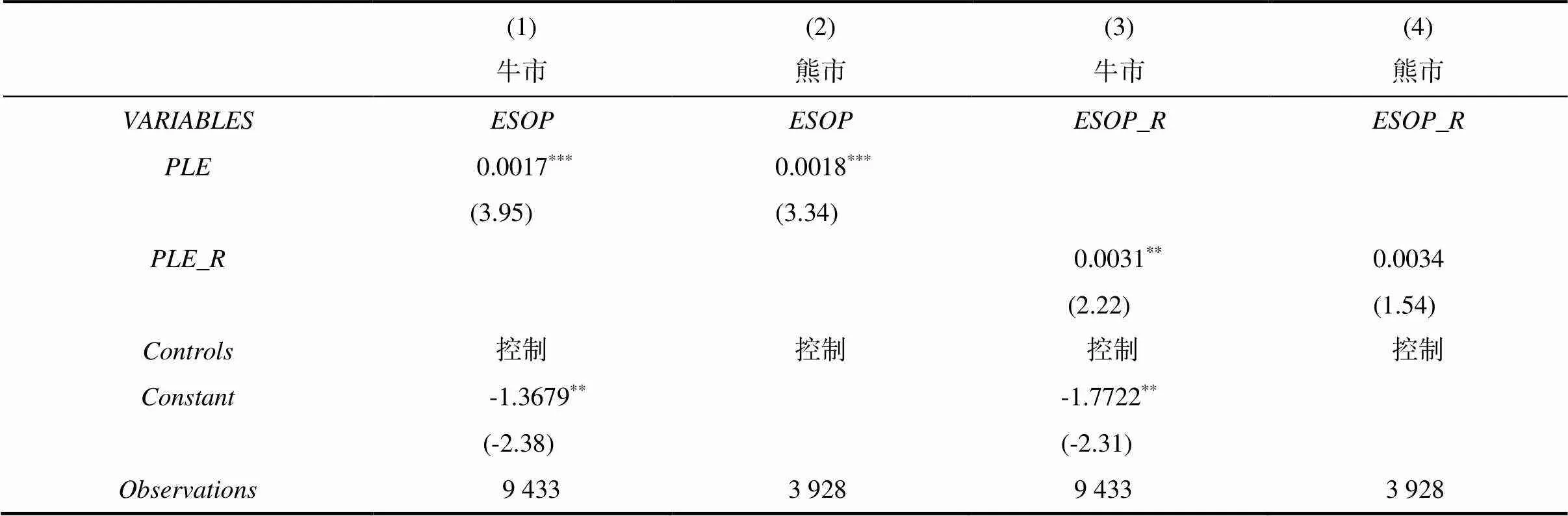

(4)股价下滑压力的调节作用。从表4可以看出在熊市组,控股股东股权质押次数与员工持股计划实施次数的显著正向效应更为明显,但二者实施比例的关系并不显著,而在牛市组不管是实施次数还是实施规模都显著为正,即在控股股东股权质押情境下,上市公司处于熊市时更多利用员工持股计划预案的股价提升效应,而在牛市会通过提高员工持股计划实施比例来达到激励更多公司员工的目的。以上检验结果表明,股价下滑压力在控股股东股权质押与公司实施员工持股计划中起到正向调节作用,即股价下滑压力更大时控股股东推出员工持股计划的倾向更大。这验证了H4。

表4 股价下滑压力的影响

3.稳健性检验

替换核心指标衡量方式。采用期末控股股东累计质押余额除以控股股东期末持股比例度量控股股东股权质押规模(),相较于(控股股东年末股权质押股份数/公司总股数),更能体现股权质押风险对控股股东的影响[[19]。1与的系数至少在10%的水平上正向显著,与前文结果一致。

更换样本。由于2014年6月我国重启员工持股计划,且2015年我国A股市场出现股灾,为了避免外界特殊事件的影响,本研究删除2014—2015年样本进行回归。并参考胡珺等的做法,删除上市公司明确公告控股股东股权质押仅为申请银行贷款的增信措施、不存在平仓风险的样本[25],研究结果不变。

4.进一步研究

上文实证检验了控股股东股权质押期间员工持股计划可能的实施动机。回归结果证实了员工持股计划对创新的促进作用,但控股股东股权质押会削弱这种促进作用,那么依照这种逻辑,控股股东在股权质押期间实施员工持股计划是否真正实现了原有的激励目的,增加了员工利益呢?本研究依照上述逻辑对员工持有收益做了进一步检验。

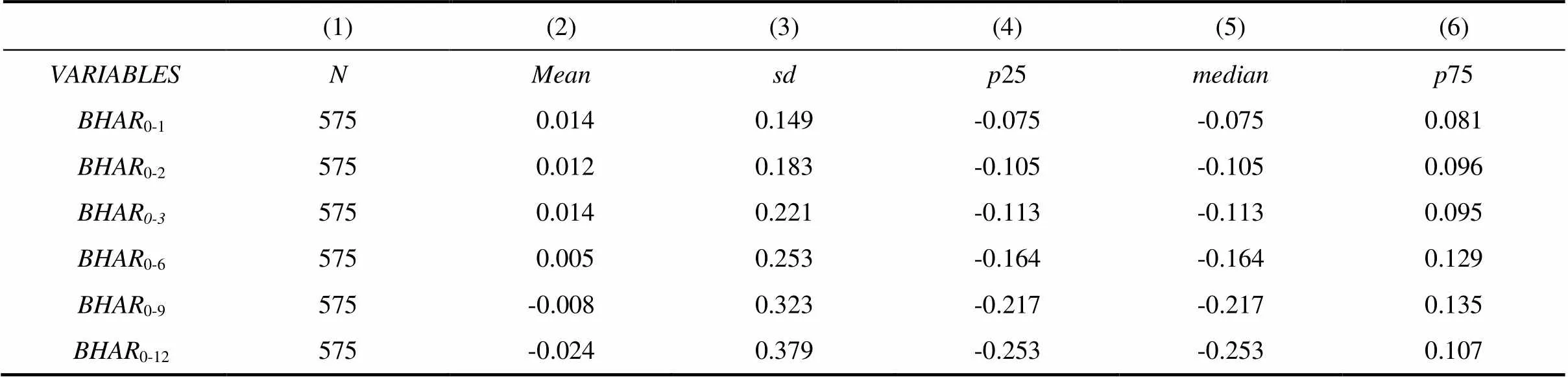

采用事件研究法,以公司月收益率为基础,计算员工持股计划在持有期间内的长期持有收益率()[24]。该部分样本缩小到2014—2020年所有实施完成的员工持股计划,样本量为575。以月份划分时间区间段,分别定义0-1、0-2、0-30-60-90-12为员工持股计划实施完成日后一个月[0,1]、2个月[0,2] 、3个月[0,3] 、6个月[0,6] 、9个月[0,9] 、12个月[0,12]。

表5为员工持有收益()的描述性统计结果,从时间维度来看,可以看出自实施完成日后前3个月为正,且平均超额收益差异不大,但之后员工持有收益开始出现明显下滑,至实施完成日后9个月转负,说明员工持股计划会在短期内影响投资者情绪,带来正向的市场反应,这从侧面支持了H2。但从长期来看,这种股价提升效应并不持续,可能是因为公司股价的影响因素有很多,会淡化员工持股计划的刺激效应,而要真正持久地提升市场表现,还是要看员工持股计划在实施过程中是否能够带来公司创新、业绩等基本面的改善。从分布状况来看,自员工持股计划实施完成以后,超过一半的公司员工都未获得正向收益(),反而被“套牢”,导致员工持股计划大面积浮亏。

表5 员工持有收益(BHAR)描述性统计结果

五、主要结论与政策建议

基于控股股东股权质押视角,本研究选取我国2014—2020年沪深 A 股上市公司,探析其员工持股计划实施动机与效果,研究发现:相较而言存在控股股东股权质押以及控股股东质押比例较高的上市公司发布员工持股计划预案动机更高,而员工持股计划确实能起到短期向上市值管理的作用,该效果可以持续到员工持股计划实施完成后6个月。市场整体股价下滑时这一动机更强。进一步地,尽管控股股东股权质押情境下实施员工持股计划可以较为成功地维护公司股票价格,但控股股东股权质押会削弱员工持股计划的促进创新作用。这一发现解释了当前员工持股计划大量出现浮亏倒挂的现象。

为此,提出以下政策建议:

(1)中小投资者应理性认识员工持股计划,根据不同的公司情境识别员工持股计划的复杂实施动机,谨慎投资,避免盲目跟风和过度反应。本研究发现,部分员工持股计划被控股股东用作短期提升公司股价、降低平仓风险的工具,在这种情况下,控股股东可以利用员工持股计划获取控制权私利,或从其他渠道获得补偿,但这种“股价管理”行为最终会损害公司员工、散户等中小投资者利益。

(2)监管部门应重点关注平仓风险较高和控股股东股权质押比例过高的上市公司。本研究实证检验结果表明这些上市公司实施员工持股计划的倾向性更大,但BHAR结果呈现大面积浮亏倒挂现象,并未实现政策指导初衷,因此需要进一步规范控股股东股权质押行为,真正发挥员工持股计划的“安全垫”功能,预防股价过度波动,为实体经济健康发展提供有力支撑。

① 根据WIND数据库说明,疑似平仓价=质押时股价×质押比率 ×(1+融资成本)×平仓线。根据廖珂等(2018)、胡珺等(2021)的做法,并考虑本文样本特征和数据可得性,本研究中的质押率取值为60%,平仓线取值为130%,融资成本取值为7%。

[1] 孙晓燕,刘亦舒.股权质押、员工持股计划与大股东自利行为[J].会计研究,2021(4):117-129.

[2] 郑志刚,张浩,黄继承,等.员工持股计划的复杂动机研究——基于控股股东股权质押的视角[J].财贸经济,2021,42(7):67-81.

[3] KIM E H,OUIMET P.Broad-based employee stock ownership:Motives and outcomes[J].The Journal of finance,2014,69(3):1273-1319.

[4] HOCHBERG Y V,LINDSEY L.Incentives,targeting,and firm performance:An analysis of non-executive stock options[J].The review of financial studies,2010,23(11):4148-4186.

[5] PUGH W N,OSWALD S L,JAHERA JR J S.The effect of ESOP adoptions on corporate performance:are there really performance changes?[J].Managerial and decision economics,2000,21(5):167-180.

[6] 孟庆斌,李昕宇,张鹏.员工持股计划能够促进企业创新吗?——基于企业员工视角的经验证据[J].管理世界,2019,35(11):209-228.

[7] 王烨,孙娅妮,孙慧倩,等.员工持股计划如何提升内部控制有效性?——基于PSM的实证研究[J].审计与经济研究,2021,36(1):14-25.

[8] 周冬华,黄佳,赵玉洁.员工持股计划与企业创新[J].会计研究,2019(3):63-70.

[9] 曹玉珊,魏露露.员工持股、员工离职率与企业创新[J].财务研究,2019(3):64-74.

[10] BOVA F,DOU Y,HOPE O K.Employee ownership and firm disclosure[J].Contemporary accounting research,2015,32(2):639-673.

[11] 姚树洁,付璠洁.员工持股计划与股价崩盘风险[J].海南大学学报(人文社会科学版),2021,39(4):144-155.

[12] 孙即,张望军,周易.员工持股计划的实施动机及其效果研究[J].当代财经,2017(9):45-58.

[13] JOHN CORE,WAYNE GUAY.Estimating the value of employee stock option portfolios and their sensitivities to price and volatility[J].Journal of accounting research,2002,40(3):613-630.

[14] 李旎,郑国坚.市值管理动机下的控股股东股权质押融资与利益侵占[J].会计研究,2015(5):42-49+94.

[15] ARMSTRONG C S,ITTNER C D,LARCKER D F.Corporate governance,compensation consultants,and CEO pay levels[J].Review of accounting studies,2012,17(2):322-351.

[16] 黄运旭.员工持股计划与技术创新投入[J].当代经济,2019(3):132-136.

[17] 王雄元,欧阳才越,史震阳.股权质押、控制权转移风险与税收规避[J].经济研究,2018,53(1):138-152.

[18] 陆蓉,兰袁.大股东股权质押与上市公司资本运作[J].金融研究,2021(4):169-186.

[19] 廖珂,谢德仁,张新一.控股股东股权质押与上市公司并购——基于市值管理的视角[J].会计研究,2020(10):97-111.

[20] 谢德仁,郑登津,崔宸瑜.控股股东股权质押是潜在的“地雷”吗?——基于股价崩盘风险视角的研究[J].管理世界,2016(5):128-140.

[21] 王斌,宋春霞.大股东股权质押、股权性质与盈余管理方式[J].华东经济管理,2015,29(8):118-128.

[22] 张龙平,潘临,欧阳才越,等.控股股东股权质押是否影响审计师定价策略?——来自中国上市公司的经验证据[J].审计与经济研究,2016,31(6):35-45.

[23] 何平林,辛立柱,潘哲煜,等.上市公司股票送转行为动机研究——基于股权质押融资视角的证据[J].会计研究,2018(3):57-63.

[24] 徐莉萍,关月琴,辛宇.控股股东股权质押与并购业绩承诺——基于市值管理视角的经验证据[J].中国工业经济,2021(1):136-154.

[25] CHANG X,FU K,LOW A,et al.Non-executive employee stock options and corporate innovation[J]. Journal of financial economics,2015,115(1):168-188.

[26] MALMENDIER U,TATE G.CEO overconfidence and corporate investment[J].The journal of finance,2005,60(6):2661-2700.

[27] 胡珺,彭远怀,宋献中,等.控股股东股权质押与策略性慈善捐赠——控制权转移风险的视角[J].中国工业经济,2020(2):174-198

[28] 王斌,蔡安辉,冯洋.大股东股权质押、控制权转移风险与公司业绩[J].系统工程理论与实践,2013,33(7):1762-1773.

[29] 张学勇,柳依依,罗丹,等.创新能力对上市公司并购业绩的影响[J].金融研究,2017(3):159-175.

[30] 李常青,李宇坤,李茂良.控股股东股权质押与企业创新投入[J].金融研究,2018(7):143-157.

[31] 许年行,江轩宇,伊志宏,等.分析师利益冲突、乐观偏差与股价崩盘风险[J].经济研究,2012,47(7):127-140.

[32] 肖峻.股市周期与基金投资者的选择[J].经济学(季刊),2013,12(4):1299-1320.

[33] 权小锋,尹洪英.中国式卖空机制与公司创新——基于融资融券分步扩容的自然实验[J].管理世界,2017(1):128-144.

[34] 张瑞君,徐鑫,王超恩.大股东股权质押与企业创新[J].审计与经济研究,2017,32(4):63-73

[35] 姜军,江轩宇,伊志宏.企业创新效率研究——来自股权质押的影响[J].金融研究,2020(2):128-146.

Research on the motivation and effect of employee stock ownership plan:An empirical test based on the pledge of controlling shareholder’s equity

MA Jingying, ZUO Jiahong

(Business School of Hunan Normal University, Changsha 410081, China)

Based on the perspective of controlling shareholder's equity pledge, we selected our country's 2014-2020 Shanghai and Shenzhen A-share listed companies to analyze the motivation and effect of their ESOP implementation. The study found that listed companies with controlling shareholder equity pledges have a greater tendency to implement ESOP and tested the two major motives of reducing the risk of liquidation and promoting the company’s innovation in it. In other words, this positive effect is more obvious when the pledge stock price approaches the liquidation line and the market stock price declines overall. However, in this scenario, the implementation of the ESOP can only achieve short-term "stock price management" to reduce the risk of liquidation. In the long run, the pledge of controlling shareholder’s equity will weaken the role of ESOP in promoting innovation, resulting in the supporting effect of ESOP on the company’s stock price is not obvious and continuous, which provides a new explanation for the implementation motivation of ESOP.

listed company; employee stock ownership plan;pledge of controlling shareholder's equity; liquidation risk;company innovation

10.13331/j.cnki.jhau(ss).2022.01.011

F830.9

A

1009–2013(2022)01–0089–08

2021-11-24

湖南省社会科学成果评审委员会项目(XSXSP20YBZ004);湖南省教改项目(HNJG-2020-1285)

马巾英(1967—),女,湖南安化人,副教授,主要研究方向为企业财务成本管理。

责任编辑:曾凡盛